Банковская ссуда. Что такое ссуда

Распространённой формой кредитных отношений является банковская ссуда , подразумевающая передачу финансовых средств кредитной организацией заёмщику. Заёмщиком может выступать как юридическое, так и физическое лицо. Для проведения данной операции кредитная организация должна иметь данный на то права Центрального банка.

Инструментом в подобных финансовых отношениях выступает . по такому кредиту банк получает в качестве процентов, а ставка определена обеими сторонами. При этом учитываются выраженные условия необходимого кредитования.

Виды банковских ссуд

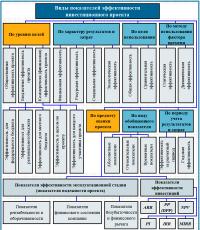

Классификация банковских ссуд зависит от ряда признаков. Видом кредита является детальная общая характеристика экономических признаков кредитования. При классификации ссуд не существует общепринятых стандартов. На вид кредита воздействуют:

- цель кредитования;

- субъект банковской ссуды;

- способы обеспечения банковской ссуды;

- размер кредита;

- срок кредитования;

- способы выдачи.

Классификация кредитов зависит от стадий производства, отраслевых направленностей, обеспеченности объекта кредитования. Кредит – важный платёжный инструмент, используемый для удовлетворения потребностей заёмщика.

Из существующих видов самым крупным является целевой кредит, который выдаётся банковской организацией на приобретение продукции. К целевым кредитам относится покупка автомобиля, недвижимости, бытовой техники и прочих товаров. Цели кредитования оговариваются в договоре между клиентом и банком. Обычно финансовые средства кредитная организация перечисляет на счёт продавца, а не выдаются заёмщику на руки. Иначе банк может потребовать подтверждение целевого использования средств. Как правило, целевой кредит предлагается непосредственно в торговой точке, где покупатель оформляет заявку на получение кредита.

В банковской индустрии в последнее время становятся популярными нецелевые кредиты. Потребительские кредиты постепенно заменяются нецелевым кредитованием. Основным отличием нецелевого кредита является тот факт, что заёмщик не предоставляет банковской организации информацию о том, куда он потратил финансовые средства. Однако банк в обязательном порядке требует от клиента справку о доходах. Одним из преимуществ нецелевого кредитования является низкая процентная ставка. В большинстве случаев нецелевые кредиты намного выгоднее, чем остальных видов.

Кредитование также бывает:

- промышленным;

- сельскохозяйственным;

- торговым;

- межбанковским;

- межгосударственным.

Промышленным кредитом называются банковские ссуды, обслуживающие промышленные предприятия. Отраслевая направленность ссуды воплощается в государственной статистике.

Объект кредитования может вовсе не иметь вещественно-материальную форму. Ссуда может браться заёмщиком не только для материально-товарных ценностей. Часто банковская ссуда может браться под разрыв в платёжном обороте. В подобном случае у предприятия нет свободных денежных средств при возникших обязательствах по разнообразным платежам.

Виды банковских ссуд по срокам погашения

Средние сроки погашения подобного вида ссуды составляет около полугода. Краткосрочные кредиты активно используются в торговой структуре, в сфере услуг, на фондовом рынке, при межбанковском кредитовании. Краткосрочные кредиты в настоящее время занимают определённое лидерство на финансовом рынке. Их отличительные признаки:

- слишком короткий срок, который не превышает месяца;

- обратно пропорциональная погашению кредита процентная ставка;

- обслуживание сферы обращения.

Среднесрочный кредит предоставляется банком на год для производственных либо коммерческих целей. Наиболее распространены среднесрочные ссуды в сельскохозяйственной сфере.

Долгосрочные ссуды используются в инвестиционных целях для обслуживания движения главных финансов больших объёмов. Наиболее актуально применение долгосрочных ссуд в строительстве, в сфере технического перевооружения, при кредитовании промышленных и топливно-энергетических предприятий. Срок погашения долгосрочного кредита составляет от трёх до пяти лет, но может быть и более долгим.

Способы погашения ссуды

Традиционным возвратом краткосрочных ссуд является единовременный заёмщика, который юридически признан наиболее функциональным. Такой платёж не требует специального вычисления процентов. Если ссуда погашается заёмщиком в рассрочку на протяжении полного действия соглашения по кредиту, то договор определяет конкретный порядок. Одним из таких условий является защита интересов кредитора от инфляции.

Способы взимания процентов

Традиционной формой оплаты краткосрочных кредитов являются проценты, выплачиваемые при погашении. Подобная форма расчёта наиболее функциональная. При среднесрочных и долгосрочных кредитах проценты выплачиваются равномерными частями, вносимыми заёмщиком, на протяжении полного срока действия кредитного соглашения. Такая оплата имеет дифференцированный подход. Выплата процентов по долгосрочной ссуде начинается по завершении первого года кредита. Совершенно незначительны в развитии рыночной экономике ссуды, в которых процент удерживается банковской организацией при непосредственной выдаче заёмщику.

Обеспечение и гарантии третьих лиц

Одной из разновидностей банковских ссуд являются обеспеченные кредиты. При таком кредите в роли базового обеспечение выступает имущество заёмщика. Это могут быть либо недвижимость. Если заёмщик нарушает собственные обязательства, его имущество переходит к банковской организации. В ходе реализации имущества банк возместит убытки. Обычно выдаваемая ссуда меньше, чем среднерыночная стоимость предложенного обеспечения. Основной проблемой является процедура оценки имущества, поскольку формирование фондового рынка находится ещё в стадии незавершённости.

При полном доверии банковской структуры может выдаваться ссуда, при которой единственным обеспечением гарантий возврата является лишь кредитный договор. Зарубежные банки выдают подобные ссуды в достаточно ограниченном объёме. При этом банковская организация имеет возможность контроля текущего состояния счетов заёмщика. Обычно за счёт заёмщика выданная ссуда подлежит обязательному страхованию. Отечественные банки применяют такую практику лишь при выдаче ссуды собственным учреждениям.

Финансовой гарантией третьих лиц является оформленное юридически гаранта о возмещении банку ущерба при нарушении условий кредитного соглашения заёмщиком. Финансовым гарантом выступают государственные органы либо юридические лица, которые вызывают беспредельное доверие у кредитора. Подобный вид банковских ссуд особенно актуален при долгосрочном кредитовании в условиях хорошо развитой рыночной экономики. В отечественной кредитной практике ссуды под гарантии третьих лиц применяются достаточно ограниченно из-за недостаточного доверия.

Назначение ссуды

Ссуды общего характера классифицируются также по таким видам:

- целевой кредит;

- коммерческие ссуды;

- кредиты посредникам на фондовых биржах;

- ипотечные кредиты владельцам недвижимости;

- межбанковские кредиты.

Целевые ссуды предполагают использование банковских ресурсов только для определённых условий кредитного соглашения. Нарушение обязательств влечет определённые со стороны банковской организации либо к увеличению процентной ставки.

Коммерческие ссуды предоставляются банками разнообразным дилерам, маклерским и брокерским компаниям для осуществления купли-продажи ценных бумаг. Ипотечные ссуды предоставляются банками владельцам недвижимости, однако имеют ограниченное распространение из–за незавершённости законодательных актов.

Наиболее распространены межбанковские ссуды, которые предполагают такой важный фактор как текущая ставка. Именно она определяет политику отдельно взятого коммерческого банка.

Будьте в курсе всех важных событий United Traders - подписывайтесь на наш

Для рядовых граждан банк выступает организацией, предоставляющей множество интересных возможностей. В нем можно создать депозит, открыть личный счет или получить ссуду.

Последняя относится к числу наиболее распространенных кредитных услуг и позволяет физическим и юридическим лицам решать свои финансовые вопросы. Что такое ссуда? Многие сравнивают ее с обычным кредитом, но на деле эти два финансовых инструмента имеют некоторые различия.

В общем смысле ссудой называют передачу денежных средств или имущества в безвозмездное пользование другому лицу. Она предоставляется на условиях возврата в своем первоначальном виде, а вознаграждение за нее может либо отсутствовать вовсе, либо выплачиваться в конце срока использования.

Фактически ссуда – это передача имущества . Что касается банковской ссуды, то ее предметом выступает не любое имущество, а денежные средства, доход по которым определяется соглашением сторон в виде ссудного или банковского процента.

На сегодняшний день существует широкая классификация ссуды по ее обеспечению, срокам и назначению. Если говорить об обеспечении, то средства могут быть беззалоговыми либо выдаваться под залог или поручительство.

По назначению ссуды подразделяются на несколько видов, среди которых чаще всего используется потребительская. Ее суть заключается в оказании финансовой помощи частному или юридическому лицу с выплатой процентов. Для ее оформления не нужны поручители или залог, а сама услуга бесплатна и предоставляется на разные нужды – покупку бытовых товаров, автомобиля.

Несколько реже используется доверительная ссуда, для получения которой необходимо обладать идеальной кредитной историей. Ее выдача подразумевает отсутствие комиссий и низкие процентные ставки. Юридические лица могут оформить в банке коммерческую (корпоративную) ссуду, выдаваемую после анализа финансово-хозяйственной деятельности компании.

По сути, банковский кредит выступает одной из разновидностей ссуды. Разница между этими финансовыми инструментами заключается, прежде всего, в определении выплаты процентной ставки и общего возврата долга. При оформлении кредита между банком и заемщиком заключается договор, согласно которому последний обязуется выплачивать полученные средства пропорциональными долями с начислением процентов.

По ссуде долг может быть погашен как в рассрочку, так и разово в конце срока действия услуги, то есть единовременным взносом. Кроме того, процент может быть выплачен как частями в течение срока действия договора, так и одной суммой в момент погашения всей задолженности.

Под займами чаще всего понимают краткосрочные потребительские кредиты, выдаваемые гражданам с начислением ежедневной процентной ставки. Разница между займом и ссудой состоит, в первую очередь, в сроках погашения.

Займ всегда выдается на условиях срочности и на строго ограниченное время, по прошествии которого в случае невыплаты заемщику грозит наказание в виде пени и штрафов. Ссуда же может быть как срочной, так и бессрочной. Все условия ее предоставления, включая ограничения по срокам, оговариваются в договоре.

Отличие между ссудой и ипотекой заключается в предмете кредитного договора. – это предоставление банковских средств на покупку недвижимости, то есть деньги имеют целевое назначение и выдаются строго на приобретение жилого имущества, нежилого фонда или земельных участков.

В случае с ссудой денежные средства могут предоставляться на любые цели – как на покупку недвижимости, так и на коммерческие нужды или приобретение бытовой продукции.

Чтобы получить ссуду в банке, необходимо иметь хорошую кредитную историю и определенный набор документов (паспорт, ИНН, справку о доходах). Если банк предоставляет залоговую ссуду, дополнительно нужно предъявить свидетельство о праве собственности на залоговое имущество или документы от поручителей.

После того как сотрудники банка рассматривают документацию и принимают положительное решение, они связываются с будущим заемщиком и предлагают заключить договор, в котором прописаны все условия выдачи и погашения долга.

В быту понятия ссуда, заем и кредит используются как синонимы. Они действительно близки по содержанию, поскольку обозначают передачу материальных ценностей во временное пользование на условиях возврата. Однако правовая природа этих сделок различна. Каждая получила специфическое правовое регулирование.

Ссуда

Среди трех приведенных понятий «ссуда», - самое объемное по логическому содержанию и одновременно самое неоднозначное. Причина кроется в отличиях нормативного и традиционного словоупотребления.

Нормативное определение

В действующем Гражданском кодексе ссудой именуется договор безвозмездного пользования активами. Он урегулирован главой 36, статьями 689-701. Структурно указанная глава размещена после глав, посвященных аренде имущества и найму жилья.

Ссуда - это сделка, в рамках которой ссудодатель безвозмездно передает ссудополучателю в пользование непотребляемую индивидуально определенную вещь. По окончании оговоренного срока ссудополучатель возвращает ту же вещь в исходном состоянии с учетом нормального износа.

ГК РФ не предполагает возможности ссудить деньги. Предметом ссуды обычно становится дорогостоящее имущество, которое ссудополучателю накладно приобрести:

- земельный участок;

- автомобиль;

- сельскохозяйственная техника.

Для сравнения: предметом кредитного договора выступают только денежные средства в рублях или иностранной валюте. Занять можно деньги и потребляемые взаимозаменяемые вещи, обладающие родовыми признаками. Это, например:

- продукты питания: крупа, сахар;

- стройматериалы: щебень, кирпич;

- топливо.

Заемщик расходует то, что получил. По окончании действия договора он возвращает займодателю то же количество аналогичных вещей.

Исходя из нормативного определения, ссуда не имеет никакого отношения к кредиту и займу. По своей правовой конструкции ссуда близка к аренде и отличается от нее только безвозмездным характером.

Традиционное трактование

В быту слово «ссуда» часто используют как синоним к понятиям «кредит» и «заем». Исторически сложилось и продолжает использоваться словосочетание «банковская ссуда». В подзаконных актах Центробанка кредиты нередко именуются ссудами, а операции по выдаче и погашению кредитов - ссудными. Однако это не дает оснований распространять на кредитные договора правила главы 36 ГК РФ. Кредитное соглашение и договор безвозмездного пользования различны по цели и содержанию.

В современном деловом обороте под ссудой принято понимать обязательственное правоотношение, в рамках которого происходит передача денег или материальных ценностей во временное пользование. Любой заем или кредит можно назвать ссудой. Однако назвать ссуду кредитом или займом можно только при определенных обстоятельствах.

Вывод : логический объем понятия «суда» в традиционном понимании включает и «кредит», и «заем».

Заем и кредит как общее и частное

Ст.819 ГК РФ предписывает применять к кредитным правоотношениям правила о займах во всех случаях, когда это не противоречит сущности кредитования. И наоборот: предписания о кредитах к займам неприменимы.

Ключевые отличия

- Предмет договора . Кредиты предоставляются в рублях и иностранной валюте. Заем может быть денежным либо вещным. Занимать можно любые потребляемые вещи, обладающие родовыми признаками.

- Субъектный состав . Предоставлять кредиты в России вправе только кредитные организации, действующие на основании лицензии Центробанка (банки, МФО). Ссудодателем может выступить любое дееспособное лицо. Дать денег в долг может любой гражданин, достигший 18 лет.

- Контроль за расходованием средств . Многие кредитные продукты (ипотека, ссуда на обучение, автокредит) имеют целевой характер. Зачастую финансовые учреждения перечисляют средства не клиенту, а третьему лицу, - застройщику, продавцу, ВУЗу. Бизнес кредитование сопряжено с отслеживанием финансового состояния и хозяйственной деятельности предпринимателя. Заем по умолчанию имеет нецелевой характер.

Такая договорная конструкция как целевой заем описана в ст.814 ГК РФ. В случае, если стороны оговорили использование полученных активов определенным образом, заемщик обязан обеспечить займодателю возможность контроля. Неисполнение этого обязательства дает займодателю право потребовать досрочного возврата ссуды. Целевые займы не получили распространения в России.

Возмездность

Кредитный договор заключается в коммерческих целях. Он всегда возмездный. Условия касательно размера, порядка начисления и погашения процентов являются существенными для этого вида сделок. Пока они не согласованы (график погашения кредита не подписан), договор не вступает в законную силу.

Договор займа заключается на коммерческих либо некоммерческих основаниях. Сделка безвозмездна, если об этом прямо указано в ее названии «Договор беспроцентного займа». Если займодавец претендует на вознаграждение, его размер целесообразно закрепить в тексте договора.

На случай, когда договор займа заключен между физическими лицами, письменного договора займа нет либо о вознаграждении займодателя в нем умалчивается, применяются правила ст.809 ГК РФ. Согласно ее содержанию, заем беспроцентный, если:

- ссужены деньги на сумму до 50 МРОТ (по состоянию на начало 2018 года это 474 450 рублей);

- предметом займа выступают вещи (продукты питания, сельскохозяйственные корма, удобрения).

Если ссуженная сумма превышает 50 МРОТ, ссудодателю положены проценты в размере, соответствующем ставке рефинансирования на день возврата долга или его части. Ставка рефинансирования – это годовая ставка, по которой Центробанк кредитует отечественные банки. В 2017 году она составляла 7,75%. При уплате процентов в таком размере речь не столько о вознаграждении, сколько о компенсации займодателю инфляционных убытков.

Договора беспроцентного денежного займа обычно оформляется между родственниками и друзьями. Одной из распространенных форм помощи сотрудникам со стороны работодателя является беспроцентный заем на лечение, похороны, переезд и подобное. Должник возвращает его частями при начислении каждой очередной зарплаты.

Порядок расчетов

Займы обычно предоставляются и погашаются одним платежом. Займодатель и заемщик могут установить удобный им порядок расчетов. По умолчанию действуют следующие правила.

- Сумма беспроцентного займа может возвращаться полностью или частями без дополнительного согласования.

- Если деньги взяты под процент, досрочное погашение требует согласия займодателя. Исключение сделано для гражданина, позаимствовавшего для удовлетворения личных или семейных нужд. Он вправе возвратить заем досрочно, предупредив займодателя за 30 суток наперед.

- Проценты по договору займа выплачиваются ежемесячно.

Банковская практика гораздо разнообразней:

- Для удобства населения потребительские кредиты погашаются аннуитетными (ежемесячными равновеликим) платежами. Все они различны по структуре. Львиная доля денег с первого платежа идет на погашение процентов, и лишь малая толика, - на тело кредита. Далее, в связи с уменьшением тела, текущие проценты по кредиту также уменьшаются. Основная часть последнего аннуитеного платежа направляется банком на тело и лишь незначительная часть, - на проценты.

- Еще один популярный банковский продукт для граждан, - овердрафт или кредитная карта. Речь идет о возможности пользоваться заемными средствами в удобное время на условиях обязательного погашения минимального платежа. Процент уплачивается только с суммы, которая была использована в рамках отчетного периода, но не возвращена в пределах льготного периода (обычно от 30 до 55 дней).

- Субъектам хозяйствования банки открывают так называемые кредитные линии. По условиям основного договора устанавливается лимит выдачи средств и/или лимит задолженности. Банк разрешает клиенту любые операции в рамках согласованных квот без дополнительных формальностей.

Оформление

Правила относительно договора займа определяются составом сторон правоотношений. Если заемщиком или займодателем выступает организация, необходимо составить и подписать двусторонний договор.

Граждане вправе занимать друг другу деньги и ценности на сумму до 10 МРОТ (по состоянию на начало 2018 года это 94 890 рублей) без оформления каких-либо документов. Ссужая на веру, займодатель неминуемо рискует. В случае спора ему сложно доказать даже сам факт передачи денег, а тем более, - срок и условия их возврата.

Допуская устное заключение договора на небольшие суммы, законодатель защищает интересы займодателя-гражданина. Несмотря на отсутствие письменного документа, ему оставлена возможность доказывать суду факт заключения сделки с помощью свидетельских показания.

Следствием неисполнения требования ст.808 ГК РФ о письменном оформлении договора займа на сумму более 10 МРОТ является невозможность ссылаться на свидетельские показания в подтверждение факта передачи денег. Из-за объективных (ошибка) и субъективных (подкуп, запугивание) обстоятельств свидетельские показания бывают противоречивы. Нередко данные под присягой показания свидетелей истца и ответчика имеют противоположное содержание.

Несмотря на отсутствие на руках договора, истец вправе ссылаться на письменные и вещественные доказательства. Это:

- видеозапись переговоров и передаче материальных ценностей;

- выписка со счета займодателя о перечислении средств заемщику с указанием соответствующего назначения платежа, например, «передача в долг».

Чтобы придать легитимности любому договору займа, достаточно оформить простую расписку. Этот документ имеет односторонний характер и составляется заемщиком без участия займодателя. В расписке заемщик указывает, у кого и сколько он занял, а также обязывается вернуть полученное к определенной дате, по окончанию определенного срока или по требованию.

Кредитные отношения должны быть обличены в двусторонний письменный договор. Никакие иные способы оформления (расписка, делова переписка) недопустимы. Неисполнение требований по этому поводу влечет недействительность сделки. Это императивное правило, исключений не предполагающее.

Дата вступления в силу

Договор займа относится к реальным. Взаимные обязательства у заемщика и займодателя возникают в момент фактической передачи материальных ценностей. Если договор займа был составлен и подписан заранее, прием и передачу денег оформляют дополнительным актом.

Кредитный договор относится к консенсуальным и двусторонне обязывающим. Соглашение вступает силу с момента подписания независимо от реальной даты передачи денег. Если менеджер банка подписал кредитный договор, клиент вправе требовать от финучреждения передачи оговоренных им средств.

В отношении займа ничего подобного не предусмотрено. Неисполнение устного или даже письменного обещания занять деньги в будущем может иметь для обещавшего морально-этические, но не правовые последствия.

Заключение

Ссудами называют все договора, предполагающие получение денег и вещей во временное пользование. Существует две разновидности денежных ссуд, - заем и кредит. Занимают обычно у «своих», - родственников, друзей, сослуживцев или работодателей. Такие договора безвозмездны: заемщик отдает то, что взял или доплачивает символический процент. Кредит можно получить у финансового учреждения после проверки платежеспособности. Условия возврата здесь жестче, а процент на порядок выше.

Чтобы разобраться, что такое ссуда, и чем она кардинально отличается от обычного кредита, необходимо поэтапно разобрать все особенности этих товарно-денежных отношений между субъектами финансового рынка. Ситуации, когда вам срочно требуются деньги, но личные накопления отсутствуют, нередки. Приходится обращаться в финансовые инстанции, чтобы получить средства во временное пользование. На этом этапе необходимо изучить формы сотрудничества с разными учреждениями и выбрать оптимальный вариант. Многие банкиры, предприниматели и обычные люди путаю понятие ссуды и кредита. Что такое ссуда? Давайте разбираться постепенно.

Из этой статьи Вы узнаете:

- Что такое ссуда;

- Что такое кредит;

- Отличие ссуды от кредита.

Cодержание

Понятие ссуды и кредита

Представители банков, ломбардов и микрофинансовых организаций тоже путают эти понятия. Они не могут точно сказать, в чем кардинальные отличия. Еще на первом курсе экономических вузов учат, что ссуда – это безвозмездная передача денежных или материальных активов другому лицу во временное пользование. Этот процесс не предполагает уплату процентов за пользование активов.

Кредит – это один из видов ссуды, который отличается срочностью, возвратностью, платностью.

Ссуда – это более широкое понятие, ведь она часто выдается без дополнительных издержек, а в соответствующем документе не прописываются конкретные сроки возврата. Выгоды от такого сотрудничества имеет лишь потребитель, ведь он пользуется деньгами или активами без дополнительных затрат. Подобные отношения возможны лишь при полном взаимопонимании и доверии между сторонами.

В лексиконе финансистов и экономистов фигурирует понятие «заем». Его тоже часто считают синонимом вышеописанных определений. В соответствии с законом, вышеописанные сделки заключаются с участием юридических лиц, являющихся кредитодателями, на основе официального договора, а заем реально получить и от физического лица, написав лишь расписку, которая тоже имеет юридическую силу.

Разобравшись в понятиях, зная, что такое кредит, обсудим, когда целесообразнее его оформлять, а когда стоит просить о беспроцентном пользовании деньгами. Обычные банки никогда не работают на безвозмездной основе. Выдача средств во временное использование – основной источник дохода таких структур за счет уплаты процентных ставок. О беспроцентных условиях или рассрочках говорят в рекламе, но и здесь немного лукавят, предлагая якобы выгодные сделки, ведь потребителям начисляются скрытые платежи:

- процент за снятие наличных с карты;

- обязательная страховка;

- пеня при просрочке платежа.

Это важно! Изучайте специфику сделки, которые подробно описаны в документе. Если вы самостоятельно не можете разобраться, обратитесь к консультанту, чтобы он объяснил, какие переплаты вас ждут.

Кому же выгодно выдавать средства без процентов? Этот инструмент используется коммерческими структурами и производственными предприятиями для стимулирования и мотивации сотрудников. Лучшим работникам выдают на время финансы на приобретение дорогостоящих товаров. Им на время дается транспорт или жилье. Это некое поощрение, на которое рассчитывают не все.

Если вы давно работаете в крупной компании, хорошо зарекомендовали себя в качестве эксперта в своей области, обратитесь к руководству с просьбой о выдаче денег в долг. Это будет выгоднее, нежели обращаться в банк, потому что вам не придется переплачивать.

Обратите внимание! Судебные тяжбы между сторонами таких отношений возникают из-за того, что в подписанном документе не оговорены сроки возврата активов. Если вы выдаете деньги или иные ценности, обезопасьте себя, указав, когда заемщик должен их вернуть в полном объеме.

Виды ссуды

- ссуда имущества;

- банковский кредит;

- потребительский кредит.

Каждый из этих видов имеет свои особенности. Мы уже разобрались, что кредит – это выдача суммы на условиях платности, возвратности и срочности. Всегда ли выполняются эти принципы? Есть ли исключения?

Ссуда имущества

Выдача во временное пользование любого имущества – наиболее выгодный вариант для потребителя. Такие сделки распространены на крупных предприятиях, когда амбициозных и перспективных сотрудников обеспечивают жильем и транспортом на период занимаемой должности. Специалист не платит аренду, но если он увольняется из компании, то вынужден вернуть объект его непосредственному владельцу. Во избежание спорных ситуаций соглашения закрепляются документально. В договоре прописаны детали временного пользования, которые должны выполняться обеими сторонами.

Человек имеет право пользоваться имуществом, но не владеет им. Он не имеет права передавать его третьим лицам, дарить или продавать, а на момент окончания действия соглашения обязуется вернуть объект в приемлемом состоянии с учетом физического и морального износа.

Банковский кредит

Мы уже знаем, что такое кредит, и что его классификация широка и разнообразна. Современные банки выдают пользователям деньги на время под процент. Если получатель не выполняет условия сделки, то на него налагаются штрафные санкции, прописанные в официальном юридически значимом документе. Невыплата обязательств негативно влияет на кредитную историю. Такому недобросовестному заемщику в будущем будет отказано в сотрудничестве.

Еще одна особенность соглашения в том, что ее объект – только денежные средства, а не прочее имущество.

Условия выдачи:

- платность – получатель платит дополнительно за пользование деньгами;

- срочность – деньги выдаются строго на определенный срок, процесс их погашения тоже регламентирован, некоторые учреждения налагают штрафы за досрочное погашение обязательств;

- возвратность – клиент обязан вернуть всю сумму на момент окончания действия договора.

Потребительский кредит

Потребительский кредит – наиболее популярная сделка. Деньги выдаются на четкие цели, которые указываются при оформлении договора. За нецелевое применение клиент штрафуется. Чтобы избежать таких ситуаций, сумма сразу передается по назначению. Яркий тому пример – покупка товаров в магазине на условиях потребительского кредитования.

Это важно! Если вы покупаете новый телевизор или холодильник в магазине техники, прямо здесь реально оформить договор с кредитным представителем. При положительном решении вы забираете товар, полная его стоимость перечисляется на счет магазина, а вы постепенно выплачиваете долг. Вы не в состоянии передать эти активы на иные цели.

Иногда деньги выдаются под залог имущества. Они целесообразны, если вам требуется внушительная сумма. Залогом выступает недвижимость или транспорт. Таким способом банк страхует себя от невыплаты обязательств. Если клиент не платит по счетам, то залог отчуждается и переходит в собственность кредитора. Тот его реализует и погашает текущие долги. Несмотря на то, что обязательства выполнены, такие ситуации тоже негативно отражаются на кредитной истории. Клиент считается неблагонадежным.

Заключение

Экономическая грамотность – залог успешного использования банковских услуг. Если вы знаете, что такое ссуда, какие у нее отличия от прочих соглашений, то сможете выбирать оптимальные варианты получения средств, чтобы терпеть в будущем наименьшие убытки. Изучите детали соглашения, тщательно вникая в каждый пункт. Сотрудничество с финансовыми учреждениями оставит лишь положительные впечатления.

Что такое банковская ссуда? Сегодня, банки пытаются сделать все, чтобы привлечь клиентов. Различные предложения, процентные ставки, кредиты.

Скорее всего, для многих такое понятие как ссуда, уже известно.

Однако иногда это понятие трактуется не совсем верно. Давайте разбираться.

Определение и формы

Банковская ссуда — это форма кредитных отношений, объектом которых непосредственно является процесс передачи денег.

Есть сходства с кредитом, но это не совсем так. (Подробнее о разнице между ссудой и кредитом читайте ).

Процесс, скорее напоминает одалживание денежных средств на определенный срок.

То есть заемщик приходит в банк, заключает специальный договор и ему выдаются заемные средства. Естественно, не все так просто, организация рассчитывает на получение с этого своего процента.

Обратите внимание: ссуда может выдаваться только той организацией, которая имеет лицензию на осуществление таких операций.

Какие бывают формы ссуд:

1)Имущественная ссуда в банке. Это не привычный денежный кредит, а передача имущества. Передаваться оно может как в постоянное, так и во временное пользование.

2)Банковская ссуда. Наиболее выгодный вариант для физического лица. Главным преимуществом, выступает то, что она может быть беспроцентной или же с минимальной ставкой.

Виды беспроцентных ссуд:

- государственная ипотека;

- беспроцентные ссуды на приобретение машин;

- ссуда на покупку бытовых товаров;

- оформление кредитной карты, когда отсутствуют проценты во время льготного периода.

3)Потребительская ссуда или нецелевое кредитование.

4)Коммерческие ссуды — предоставляются хозяйственным субъектам, для целевого назначения.

Как получить

Для оформления данной процедуры, необходим следующий пакет документов:

Для оформления данной процедуры, необходим следующий пакет документов:

- Документ, удостоверяющий личность гражданина. Наилучшим вариантом будет, если город, в котором вы живете и имеете прописку, совпадает с местоположением банка.

- Трудовая книжка. Безусловно, банкам нужна информация о месте официального трудоустройства.

Обратите внимание: частая смена работы может вызвать недоверие к вашей стабильности у банка.

- Справка о доходе соответствующей формы. Одним из условий является проверка вашей платежеспособности. Это исключает все возможные риски.

Сроки погашения

Займы могут быть:

Займы могут быть:

- краткосрочные — используются в коммерческих целях, срок не превышает месяца;

- долгосрочные — предоставляются для инвестиционных целей, срок погашения от 3 до 5 лет;

- среднесрочные — используются, как правило, для производственных, либо коммерческих целей, предоставляются на год;

- срок может не устанавливаться.

Варианты погашения

Существует два варианта погашения ссуды:

Существует два варианта погашения ссуды:

- Ссуды, которые можно погасить в рассрочку. То есть, денежные средства выплачиваются ссудополучателем на протяжении всего срока действия обязательства. Такой вид погашения характерен для долгосрочных ссуд и среднесрочных. Инфляция не влияет на изменение суммы займа.

- Ссуды, которые погашаются единожды. Наиболее удобная форма оформления, с юридической точки зрения, так как не требует расчета дифференцированного процента.

Способы обеспечения возвратности

Банки стараются максимально обезопасить себя, для этого они используют рычаги влияния на должников.

Банки стараются максимально обезопасить себя, для этого они используют рычаги влияния на должников.

В общем, можно выделить следующие способы обеспечения обязательств:

- Банки стараются сотрудничать с теми заемщиками, которые уже не раз кредитовались и имеют положительную статистику выплат. Такого рода услуги не предоставляются случайным лицам.

- Банки стараются воздерживаться от принятия в качестве обеспечения возвратности неликвидные товары, то есть товары, которые не имеют особой ценности на рынке.

- Банки ограничивают сроки кредитования. Чем короче срок- тем меньше рисков.

Количество процентов напрямую зависит от типа займа и размера ссуды. Процент может выплачиваться в момент полного погашения, а может выплачиваться равномерными частями, что более удобно для клиентов.

Смотрите видео, в котором разъясняется, как можно снизить проценты по кредиту: