Проводки по безвозмездной передачи товара между юридическими лицами. Учет безвозмездно полученных материалов

Рыночная стоимость материалов, полученных организацией безвозмездно, учитывается по кредиту субсчета 98-2 «Безвозмездные поступления» счета 98 «Доходы будущих периодов» в корреспонденции со счетом 10 «Материалы».

Суммы по безвозмездно полученным материалам, учтенные на субсчете 98-2 «Безвозмездные поступления», списываются в кредит счета 91 «Прочие доходы и расходы» (субсчет 91-1 «Прочие доходы») по мере списания материалов на счета учета затрат на производство (расходов на продажу).

При наличии фактических затрат организации на доставку указанных материалов и приведение их в состояние, пригодное для использования, они предварительно также учитываются в фактической себестоимости материалов.

Налоговые аспекты. Активы (в том числе материалы), полученные организацией безвозмездно, относятся к внереализационным доходам и подлежат обложению налогом на прибыль.

Несмотря на то что стоимость безвозмездно полученных материалов не отражается в момент их получения через счет по учету внереализационных доходов, организация должна увеличить размер налогооблагаемой базы по налогу на прибыль на всю рыночную стоимость безвозмездно полученных материалов.

Иными словами, для налогового учета стоимость безвозмездно полученного имущества подлежит учету полностью в составе внереализационных доходов в том периоде, в котором оно фактически было получено организацией, а не по мере списания на счета учета затрат на производство.

Кроме того, для целей налогового учета полученные материалы включаются в состав внереализационных доходов по рыночной стоимости, но не ниже затрат на производство (приобретение) аналогичных материалов.

Таким образом, налоговое законодательство обязывает организации, безвозмездно получившие материалы, в целях налогообложения учитывать ту стоимость, которая является большей на дату их принятия к бухгалтерскому учету.

Налоговым законодательством передача права собственности на материалы на безвозмездной основе признается их реализацией, поэтому операции по безвозмездной передаче материалов подлежат обложению налогом на добавленную стоимость.

Плательщиком НДС при безвозмездной передаче материалов является сторона, их передающая. При безвозмездной передаче материалов передающая сторона должна составить счет-фактуру установленной формы, которая выписывается на текущую рыночную стоимость этих материалов.

Безвозмездно полученное имущество должно учитываться принимающей организацией по стоимости, включающей суммы НДС, уплаченные передающей стороной.

Сторона, принимающая безвозмездно полученное имущество, не имеет права на вычет НДС, и поэтому не выделяет сумму налога и учитывает его в составе стоимости полученного имущества.

Счета-фактуры, полученные при безвозмездной передаче имущества (в том числе материалов), в книге покупок у организации-получателя не регистрируются.

Имущество, полученное безвозмездно, делится на две группы. К первой группе относится имущество, подлежащее налогообложению в момент получения, ко второй- не подлежащее налогообложению. Перечень имущества, не подлежащего налогообложению, установлен в ст.251 Налогового кодекса РФ.Применительно к ТМЦ можно выделить следующие случаи безвозмездного получения, при которых не возникает обязанности по уплате налога на прибыль:

1) имущество, полученное в виде безвозмездной помощи (содействия) в порядке, установленном Федеральным законом "О безвозмездной помощи (содействии) Российской Федерации и внесении изменений и дополнений в отдельные законодательные акты Российской Федерации о налогах и об установлении льгот по платежам в государственные внебюджетные фонды в связи с осуществлением безвозмездной помощи (содействия) Российской Федерации" (подп.6 п.1 ст.251 Налогового кодекса РФ);

2) имущество, полученное бюджетными учреждениями по решению органов исполнительной власти всех уровней (подп.8 п.1 ст.251 Налогового кодекса РФ);

3) имущество, полученное российской организацией безвозмездно (подп.11 п.1 ст.251 Налогового кодекса РФ):

От организации, если уставный (складочный) капитал (фонд) получающей стороны более чем на 50 процентов состоит из вклада (доли) передающей организации;

От организации, если уставный (складочный) капитал (фонд) передающей стороны более чем на 50 процентов состоит из вклада (доли) получающей организации;

От физического лица, если уставный (складочный) капитал (фонд) получающей стороны более чем на 50 процентов состоит из вклада (доли) этого физического лица.

При этом полученное имущество не признается доходом для целей налогообложения только в том случае, если в течение одного года со дня его получения указанное имущество (за исключением денежных средств) не передается третьим лицам;

4) имущество, полученное налогоплательщиком в рамках целевого финансирования (в данном случае имеются в виду отдельные виды такого финансирования) (подп.14 п.1 ст.251 Налогового кодекса РФ);

5) имущество, безвозмездно полученное государственными и муниципальными образовательными учреждениями, а также негосударственными образовательными учреждениями, имеющими лицензии на право ведения образовательной деятельности, на ведение уставной деятельности (подп.

22 п.1 ст.251 Налогового кодекса РФ);6) имущество, полученное унитарными предприятиями от собственника имущества этого предприятия или уполномоченного им органа (подп.26 п.1 ст.251 Налогового кодекса РФ);

7) имущество, полученное в качестве целевых поступлений (в данном случае имеются в виду отдельные виды таких поступлений) (п.2 ст.251 Налогового кодекса РФ).

При безвозмездном получении ТМЦ в остальных случаях их стоимость включается в состав внереализационных доходов. Согласно подп.1 п.4 ст.271 Налогового кодекса РФ датой признания дохода в виде безвозмездно полученного имущества у организаций, применяющих метод начислений, признается дата подписания сторонами акта приема-передачи этого имущества. Для организаций, применяющих кассовый метод, в соответствии с п.2 ст.273 Налогового кодекса РФ датой признания дохода является дата безвозмездного поступления имущества.

Стоимость безвозмездно полученного имущества (сумма внереализационного дохода) определяется в порядке, установленном подп.8 ст.250 Налогового кодекса РФ.

Исходя из анализа данной нормы, можно выделить следующие правила определения суммы внереализационного дохода:

а) по рыночной цене, определяемой с учетом положений ст.40 Налогового кодекса РФ, но не ниже определяемой в соответствии с главой 25 Налогового кодекса РФ остаточной стоимости- по амортизируемому имуществу;

б) по рыночной цене, определяемой с учетом положений ст.40 Налогового кодекса РФ, не ниже затрат на производство (приобретение) - по иному имуществу.

в) по рыночной цене, определяемой с учетом положений ст.40 Налогового кодекса РФ.

Первое правило применяется в случае безвозмездного получения амортизируемого имущества. При этом оценка дохода осуществляется исходя из максимальной величины: либо исходя из рыночной стоимости, либо исходя из остаточной стоимости. Рыночная стоимость подтверждается документально или путем проведения независимой оценки. Остаточная стоимость определяется в порядке, предусмотренном ст.257 Налогового кодекса РФ. При этом для подтверждения остаточной стоимости необходимо получить справку от передающей стороны.

Второе правило применяется в случае безвозмездного получения иного имущества (готовая продукция, товары, материалы и др.), не относящегося к амортизируемому. При этом оценка дохода осуществляется исходя из максимальной величины: либо исходя из рыночной стоимости, либо исходя из затрат передающей стороны на производство (приобретение) полученного имущества. Рыночная стоимость также подтверждается документально или путем проведения независимой оценки.

Порядок определения затрат на производство и приобретение имущества Налоговым кодексом РФ не установлен. В связи с этим не ясно, по какой стоимости, используемой передающей стороной, определять доход. По стоимости, используемой для целей налогообложения, или по стоимости, используемой для целей бухгалтерского учета. Логичнее применять налоговую стоимость имущества. Например, при безвозмездной передаче имущества, учитываемого передающей стороной в составе материалов, для определения их стоимости применять положения ст.254 Налогового кодекса РФ, для товаров ст.268 Налогового кодекса РФ, для готовой продукции - 318 Налогового кодекса РФ и др. Вместе с тем необходимо отметить, что ни одна из вышеназванных статей не приспособлена для применения в рассматриваемом случае. Для подтверждения затрат на производство (приобретение) необходимо получить справку от передающей стороны.

Третье правило применяется в случае безвозмездного получения имущества, в том числе амортизируемого, когда невозможно определить остаточную стоимость, либо затраты на производство (приобретение).

Таким образом, при облагаемом безвозмездном получении имущества определяется сумма внереализационного дохода (условно можно назвать налоговая стоимость полученного имущества). Вместе с тем, в главе 25 Налогового кодекса РФ не установлен порядок определения налоговой стоимости безвозмездно полученного имущества. Несмотря на это, по нашему мнению, сумма внереализационного дохода и налоговая стоимость полученного имущества должны быть тождественны. В этом случае налоговая стоимость необлагаемого безвозмездно полученного имущества должна быть нулевой. Аналогичной позиции придерживается и налоговое ведомство. Так, в разделе 5.1 Методических рекомендаций по применению главы 25 "Налог на прибыль организаций" части второй Налогового кодекса РФ (утв. Приказом МНС РФ от 20 декабря 2002 г. N БГ-3-02/729) сказано, что порядок формирования стоимости ТМЦ аналогичен порядку формирования первоначальной стоимости основных средств, разъясненных в разделе 5.3 указанных рекомендаций. В разделе 5.3 этих Методических рекомендаций разъяснено, что при безвозмездном получении объектов основных средств их первоначальная стоимость формируется как сумма дохода, признанного налогоплательщиком в составе внереализационных доходов.

Отражение в налоговом и бухгалтерском учете

Безвозмездно полученное имущество (выполненные работы, оказанные услуги), облагаемое налогом на прибыль в момент получения:

В налоговом учете внереализационный доход согласно подп.8 ст.250 и подп.1 п.4 ст.271 Налогового кодекса РФ возникает в сумме 100 руб., отражаемой по кредиту счета 98 "Доходы будущих периодов" субсчет "Безвозмездные поступления" в момент подписания сторонами акта приемки-передачи 100 единиц ТМЦ. При этом следует учитывать, что, организуя налоговый учет на базе данных бухгалтерского учета, доходы, отражаемые в бухгалтерском учете по кредиту счета 91 "Прочие доходы и расходы", для целей налогообложения не учитываются (повторно в налоговую базу включаться не должны). Налоговая стоимость полученных ТМЦ для списания в налоговую базу принимается равной внереализационному доходу, учтенному при налогообложении прибыли в момент получения ТМЦ.

Безвозмездно выполненные работы, оказанные услуги, облагаемые налогом на прибыль в момент получения:

Д-т 20 К-т 91 100 руб. - отражено безвозмездное выполнение работ сторонней организацией в пользу предприятия по рыночной стоимости

В налоговом учете внереализационный доход согласно подп.8 ст.250 и подп.1 п.4 ст.271 Налогового кодекса РФ также возникает в сумме 100 руб., отраженной по кредиту счета 91 "Прочие доходы и расходы" в момент подписания сторонами акта приемки-передачи работ. Налоговая стоимость полученных работ для списания в налоговую базу принимается равной внереализационному доходу, учтенному при налогообложении прибыли в момент подписания акта выполненных работ.

Безвозмездно полученное имущество, не облагаемое налогом на прибыль в момент получения:

Д-т 10 К-т 98/2 100 руб. - отражено безвозмездное получение 100 единиц ТМЦ по рыночной стоимости

Д-т 20 К-т 10 50 руб. - списание 50 единиц ТМЦ на расходы

Д-т 98/2 К-т 91 50 руб. - списание рыночной стоимости 50 единиц полученных ТМЦ по мере отпуска их в производство

В налоговом учете внереализационный доход согласно ст.251 Налогового кодекса РФ не возникает. Но и расходы при списании ТМЦ в производство в виде рыночной стоимости этих ТМЦ, отраженные в бухгалтерском учете по дебету счета 20 "Основное производство", в целях налогообложения не учитываются.

Если в течение года с момента получения имущества, предусмотренного подп.11 п.1 ст.251 Налогового кодекса РФ, оно передано третьим лицам:

Продано:

Д-т 62 К-т 91 72 руб. - отпускная договорная стоимость 50 единиц ТМЦ, в том числе НДС 20% 12 руб.

Д-т 91 К-т 68 12 руб. - сумма НДС по счету-фактуре на отгрузку 50 единиц ТМЦ

Д-т 91 К-т 99 60 руб. - финансовый результат от продажи ТМЦ - подарено

Д-т 91 К-т 10 50 руб. - переданы 50 единиц безвозмездно полученных ТМЦ третьим лицам

Д-т 98/2 К-т 91 50 руб. - списание рыночной стоимости 50 единиц безвозмездно полученных ТМЦ

Д-т 91 К-т 68 10 руб. - сумма НДС 20% на рыночную стоимость безвозмездно переданных 50 единиц ТМЦ

Д-т 99 К-т 91 10 руб. - финансовый результат от выбытия ТМЦ

В обоих случаях в налоговом учете внереализационный доход согласно подп.11 п.1 ст.251, подп.8 ст.250 и подп.1 п.4 ст.271 Налогового кодекса РФ возникает в сумме 50 руб., отраженной в отношении 50 единиц ТМЦ при их получении по кредиту счета 98 "Доходы будущих периодов" субсчет "Безвозмездные поступления" на дату подписания сторонами акта приемки-передачи. При этом, поскольку фактический момент передачи имущества третьим лицам может не совпадать с отчетным периодом безвозмездного получения этого имущества, предприятие должно быть готово уплатить в бюджет соответствующую сумму пени. Отражаемые в текущем отчетном периоде в бухгалтерском учете по кредиту счета 91 "Прочие доходы и расходы" для целей налогообложения текущего периода не учитываются.

При этом в случае продажи ТМЦ выручка от реализации товаров в налоговом учете составит 60 руб. (выручка по кредиту счета 91 в сумме 72 руб. минус НДС 12 руб.), а расходы от реализации товаров будут приняты в сумме 50 руб., равной рыночной стоимости данных ТМЦ, учтенной при налогообложении прибыли. Налогооблагаемая прибыль текущего отчетного периода от этой сделки составит 10 руб. (60 руб. минус 50 руб.). Таким образом, с учетом обязанности по налогообложению внереализационного дохода от получения безвозмездно этих ТМЦ в отчетном периоде их получения в сумме 50 руб. по рассматриваемой сделке в совокупности налогооблагаемая прибыль будет равна 60 руб. (10 руб. плюс 50 руб.), что в целом совпадает с данными бухгалтерского учета.

В случае если ТМЦ были предприятием подарены другому лицу, то рыночная стоимость данных ТМЦ в сумме 50 руб., учтенная при налогообложении прибыли, в целях налогообложения прибыли в текущем отчетном периоде в расходах не учитывается. Таким образом, с учетом обязанности по налогообложению внереализационного дохода от получения безвозмездно этих ТМЦ в отчетном периоде их получения в сумме 50 руб. по рассматриваемой сделке налогооблагаемая прибыль будет равна 50 руб., что не совпадает с данными бухгалтерского учета.

Ниже приведены бухгалтерские проводки, отражающие учет поступления материалов от поставщиков по договору поставки. Правовые основы, определяющие порядок формирования договора поставки, определены в главе 30 §3 "Поставка товаров" ГК РФ.

Список счетов, участвующих в бухгалтерских проводках:

|

|

| Счет Дт | Счет Кт | Описание проводки | Сумма проводки | Документ-основание |

| Проводки, отражающие учет поставки материалов с оплатой поставщику после получения материалов | ||||

| 10 | 60.01 | Стоимость материалов без НДС | ||

| 19.3 | 60.01 | Сумма НДС | ||

| 68.2 | 19.3 | Сумма НДС | ||

| 60.01 | 51 | Отражается факт погашения кредиторской задолженности поставщику за полученные ранее материалы | Покупная стоимость товаров | |

| Проводки по учету поставки материалов по предоплате | ||||

| 60.02 | 51 | Отражается предоплата поставщику за материалы | Сумма предварительной оплаты | Банковская выпискаПлатежное поручение |

| 10 | 60.01 | Отражается поступление материалов от поставщика на склад организации. Субсчет счета 10 определяется видом поступаемых материалов | Стоимость материалов без НДС | Товарная накладная (форма № ТОРГ-12)Приходный ордер (ТМФ № М-4) |

| 19.3 | 60.01 | Отражается сумма НДС, относящегося к полученным материалам | Сумма НДС | Товарная накладная (форма № ТОРГ-12)Счет фактура |

| 68.2 | 19.3 | Относится сумма НДС к возмещению из бюджета. Проводка делается при наличии счета фактуры поставщика | Сумма НДС | Счет фактураКнига покупокТоварная накладная (форма № ТОРГ-12) |

| 60.01 | 60.02 | Зачитывается ранее перечисленная предоплата в счет погашения задолженности за полученные материалы | Бухгалтерская справка-расчет | |

Учет поступления материалов на основании авансовых отчетов. Бухгалтерские проводки

Ниже приведены бухгалтерские проводки, отражающие учет поступления материалов от подотчетных лиц на основании авансовых отчетов и прилагаемых к ним первичных документов (товарных накладных, счетов фактур).

Поступление материалов от подотчетного лица можно отразить в двух вариантах:

- В первом варианте рассмотрена стандартная схема проводок, отражающая поступление материалов со счета 71 "Расчеты с подотчетными лицами". Недостаток данного варианта заключается в том, что в учете не отражается поставщик, от которого получены материалы и по которому возмещен НДС.

- Во втором варианте поступление материалов отражается в корреспонденции со счетом 60 "Расчеты с поставщиками и подрядчиками" и далее, закрывается задолженность перед поставщиком в корреспонденции со счетом 71 "Расчеты с подотчетными лицами". При данном варианте отражения появляется дополнительная возможность анализа поставок в разрезе поставщиков

| Счет Дт | Счет Кт | Описание проводки | Сумма проводки | Документ-основание |

| Вариант бухгалтерских проводок, отражающих поступление материалов от подотчетных лиц по стандартной схеме | ||||

| 71 | 50.01 | Сумма, выданная в подотчет | ||

| 10 | 71 | Отражается поступление материалов от подотчетного лица на склад организации на основании первичных документов, приложенных к авансовому отчету. Субсчет счета 10 определяется видом поступаемых материалов | Стоимость материалов без НДС | Товарная накладная (форма № ТОРГ-12)Приходный ордер (ТМФ № М-4)Авансовый отчет |

| 19.3 | 71 | Отражается сумма НДС, относящегося к полученным материалам | Сумма НДС | Товарная накладная (форма № ТОРГ-12)Счет фактура |

| 68.2 | 19.3 | Относится сумма НДС к возмещению из бюджета. Проводка делается при наличии счета фактуры поставщика | Сумма НДС | Счет фактураКнига покупокТоварная накладная (форма № ТОРГ-12) |

| Вариант бухгалтерских проводок, отражающих поступление материалов от подотчетных лиц по схеме, использующей счет расчетов с поставщиками | ||||

| 71 | 50.01 | Отражается выдача денежных средств из кассы организации подотчетному лицу | Сумма, выданная в подотчет | Расходный кассовый ордер. Форма № КО-2 |

| 10 | 60.01 | Отражается поступление материалов от поставщика на склад организации на основании первичных документов, приложенных к авансовому отчету. Субсчет счета 10 определяется видом поступаемых материалов | Стоимость материалов без НДС | Товарная накладная (форма № ТОРГ-12)Приходный ордер (ТМФ № М-4) |

| 19.3 | 60.01 | Отражается сумма НДС, относящегося к полученным материалам | Сумма НДС | Товарная накладная (форма № ТОРГ-12)Счет фактура |

| 68.2 | 19.3 | Относится сумма НДС к возмещению из бюджета. Проводка делается при наличии счета фактуры поставщика | Сумма НДС | Счет фактураКнига покупокТоварная накладная (форма № ТОРГ-12) |

| 60.01 | 71 | Отражается оплата поставщику подотчетным лицом за полученные материалы | Покупная стоимость материалов | Бухгалтерская справка-расчетАвансовый отчет |

Учет поступления материалов по договору мены. Бухгалтерские проводки

Правовые основы, определяющие порядок формирования договора мены, определены в главе 31 "Мена" ГК РФ. Более подробно методика отражения операций поставки по договору мены рассмотрена в статье "Учет купли-продажи товаров по договору мены"

Стоимость материалов, подлежащих передаче, устанавливают исходя из цены, по которой в сравнимых обстоятельствах организация определяет стоимость аналогичных материалов.

Ниже приведены бухгалтерские проводки, отражающие учет поступления материалов от поставщиков по договору мены с обычным порядком перехода права собственности на материалы, согласно статьи 223 "Момент возникновения права собственности у приобретателя по договору" ГК РФ и статьи 224 "Передача вещи" ГК РФ.

| Счет Дт | Счет Кт | Описание проводки | Сумма проводки | Документ-основание |

| 10 | 60.01 | Отражается поступление материалов от поставщика по договору мены. Субсчет счета 10 определяется видом поступаемых материалов | Рыночная стоимость материалов без НДС | Накладная (ТМФ № М-15)Приходный ордер (ТМФ № М-4) |

| 19.3 | 60.01 | Отражается сумма НДС, относящегося к полученным материалам | Сумма НДС | |

| 68.2 | 19.3 | Относится сумма НДС к возмещению из бюджета. Проводка делается при наличии счета фактуры поставщика | Сумма НДС | Счет фактураКнига покупок |

| 62.01 | 91.1 | Отражается передача обмениваемых материалов поставщику по договору мены | Рыночная стоимость передаваемых материалов | Накладная (ТМФ № М-15)Счет фактура |

| 91.2 | 10 | Отражается списание передаваемых материалов с баланса организации. Субсчет счета 10 определяется видом передаваемых материалов | Себестоимость материалов | Накладная (ТМФ № М-15)Счет фактура |

| 91.2 | 68.2 | Отражается сумма НДС, начисленная на передаваемые материалы | Сумма НДС | Накладная (ТМФ № М-15)Счет фактураКнига продаж |

| 60.01 | 62.01 | Зачитывается задолженность второй стороны по договору мены | Стоимость материалов | Бухгалтерская справка-расчет |

Учет поступления материалов по учредительным договорам. Бухгалтерские проводки

По учредительному договору учредители (участники) вносит в уставный (складочный) капитал организации различного рода имущество, в том числе и материалы. Согласно п.8 ПБУ 5/01 «Учет материально-производственных запасов» фактическая себестоимость материально-производственных запасов (материалов), внесенных в счет вклада в уставный (складочный) капитал организации, определяется исходя из их денежной оценки, согласованной учредителями (участниками) организации.

Исходя из вышеприведенных положений, поступление материалов по учредительному договору можно отражать в учете ниже следующими проводками.

| Счет Дт | Счет Кт | Описание проводки | Сумма проводки | Документ-основание |

| 10 | 75.1 | Отражаем поступление материалов по учредительному договору. Субсчет счета 10 определяется видом поступаемых материалов | Оценочная стоимость материалов, согласованная учредителями | Приходный ордер (ТМФ № М-4)Акт приема передачи материалов |

| 19 | 83 | Если учредитель, передающий материалы в уставной капитал организации, согласно п. 3 статьи 170 НК РФ восстанавливает НДС, принимающая сторона должна сделать данную проводку | Сумма восстановленного учредителем НДС | Счет фактураАкт приема передачи материалов |

Учет безвозмездного поступления материалов. Бухгалтерские проводки

В бухгалтерском учете, согласно п. 16 ПБУ 9/99 "Доходы организации", доходы в виде безвозмездного получения имущества признаются "по мере образования (выявления)."

В налоговом учете, согласно пп. 1 п. 4 статьи 271 "Порядок признания доходов при методе начисления" НК РФ, доходы в виде безвозмездного получения имущества признаются на дату подписания сторонами акта приема-передачи имущества.

Согласно п. 9 ПБУ 5/01 "Учет материально-производственных запасов" "фактическая себестоимость материально-производственных запасов, полученных организацией по договору дарения или безвозмездно... определяется исходя из их текущей рыночной стоимости на дату принятия к бухгалтерскому учету".

Исходя из вышеприведенных положений, безвозмездное поступление материалов можно отражать в учете ниже следующими проводками.

Учет поступления материалов, изготовленных собственными силами

Согласно методическим указаниям материалы принимаются к бухгалтерскому учету по фактической себестоимости. Фактическая себестоимость материалов при их изготовлении силами организации определяется исходя из фактических затрат, связанных с производством данных материалов. Учет и формирование затрат на производство материалов осуществляются организацией в порядке, установленном для определения себестоимости соответствующих видов продукции. Т.е. порядок отражения в бухгалтерском учете материалов, изготовленных собственными силами, зависит от методики исчисления себестоимости продукции, применяемой в организации.

В настоящее время применяют следующие виды оценки готовой продукции:

- По фактической производственной себестоимости. Этот способ оценки готовой продукции (изготавливаемых материалов) используется сравнительно редко, как правило, при единичном и мелкосерийном производствах, а также при выпуске массовой продукции небольшой номенклатуры.

- По неполной (сокращенной) производственной себестоимости продукции (изготавливаемых материалов), исчисляемой по фактическим затратам без общехозяйственных расходов. Может применяться в тех же производствах, где применяется первый способ оценки продукции.

- По нормативной (плановой) себестоимости. Целесообразно применять в отраслях с массовым и серийным характером производства и с большой номенклатурой продукции.

- По другим видам цен.

Ниже рассмотрим два варианта отражения в учете операций поступления материалов, изготовленных собственными силами.

| Счет Дт | Счет Кт | Описание проводки | Сумма проводки | Документ-основание |

| Учет материалов по нормативной (плановой) себестоимости. | ||||

| 10 | 40 | Отражается выпуск (изготовление) материалов по плановой себестоимости | Плановая себестоимость | Приходный ордер (ТМФ № М-4) |

| 40 | 20 | Отражается фактическая производственная себестоимость | Фактическая себестоимость изготовленных материалов | Бухгалтерская справка-расчет |

| 10 | 40 | Отражается списание отклонений между стоимостью материалов по фактической себестоимости от стоимости их по нормативной (плановой) себестоимости | Сумма отклонения "черным" или "красным" в зависимости сальдо отклонения | Бухгалтерская справка-расчет |

| Учет материалов по фактической себестоимости. | ||||

| 10 | 20 | Отражается выпуск (изготовление) материалов по фактической себестоимости | Фактическая производственная себестоимость | Приходный ордер (ТМФ № М-4) |

Для учета материалов существует бухгалтерский счет 10 «Материалы». Счет 10 - активный, на нем ведется учет активов предприятия (материальных ценностей), по дебету данного счета отражается поступление материалов на склад предприятия, по кредиту выбытие и их отпуск в производство.

При поступлении на предприятие материальные ценности могут учитываться двумя способами:

- по фактической себестоимости (зачастую так оно и происходит);

- по учетным ценам (в данном случае в качестве учетной могут выступать средние покупные цены или плановая себестоимость).

К 10 счету может быть открыт ряд субсчетов: сырье и материалы, полуфабрикаты, топливо, тара, запасные части и т.д.

Кроме этого, на каждом субсчете может вестись еще аналитический учет поступления по каждому конкретному виду (сорт, наименование) материалов или по местам их хранения.

Учет по фактической себестоимости

В данном случае поступающие на предприятие материалы будут приходоваться непосредственно в дебет сч. 10 по фактической себестоимости, которая включает в себя все фактически понесенные предприятием затраты по их приобретению за вычетом НДС.К затратам можно отнести:

- непосредственно стоимость по договору купли-продажи;

- затраты на услуги сторонних организаций, связанные с приобретением материалов (например, информационные, консультационные);

- транспортно-заготовительные расходы (ТЗР);

- затраты, связанные с доведением материальных ценностей до состояния, в котором они могут быть использованы.

Поступление материалов от поставщика осуществляется на основе доверенности на получение ТМЦ форма М-2 или М-2а. Форму М-2а, как правило, применяют при частом, постоянном получении ценностей. Форма М-2 обычно применяется для разового получения. Главное отличие этих двух форм - это наличие корешка в форме М-2, который при выдаче доверенности остается в бухгалтерии и подшивается в соответствующие папки. Данный корешок содержит необходимую информацию о выданной доверенности и позволяет бухгалтеру не делать дополнительных записей вручную. Применение этих форм актуально в том случае, если лицо, получаемое ТМЦ у поставщика или перевозчика, доставившего ТМЦ, не является руководителем организации или индивидуальным предпринимателем.

Проводки

При получении ТМЦ от поставщика в бухгалтерском учете выполняется проводка: Д10 К60 на сумму фактических затрат, связанных с приобретением, за минусом НДС.НДС по приобретаемым ТМЦ выделяется на отдельный счет 19 «Налог на добавленную стоимость по приобретенным ценностям» проводкой Д19 К60, после чего НДС направляется к вычету в дебет счета 68 «Расчеты по налогам и сборам» субсчет «НДС» — проводка Д68.НДС К19.

Оплата поставщику с расчетного счета оформляется проводкой Д60 К51.

Выполнить указанные выше бухгалтерские проводки можно только в том случае, если имеются подтверждающие документы:

- товарная или товарно-транспортная накладная от поставщика;

- счет-фактура с выделенным НДС от поставщика;

- накладная и счет-фактура по другим затратам, связанным с приобретением и транспортировкой;

- платежные документы, подтверждающие факт оплаты всех расходов покупателем.

Проводки по учету материалов при поступлении по фактической себестоимости:

Пример

Организация покупает ТМЦ в количестве 1000 шт за 118 000 руб., в том числе НДС 18 000 руб. Расходы на доставку составили 11 800 руб., в том числе НДС 1 800 руб. ТМЦ приходуются по фактическим ценам. Расходы на доставку отражаются на отдельном субсчете счета 10 - 10.ТЗР. В производство отправлено 500 шт. ТМЦ.

Проводки:

Учет по учетным ценам

ТМЦ могут приниматься к учету по учетным ценам, обычно данный метод применяется в том случае, если поступление ценностей носит регулярный характер.Для учета товарно-материальных ценностей в данном случае используются вспомогательные сч. 15 «Заготовление и приобретение материальных ценностей» и 16 «Отклонение в стоимости материальных ценностей».

Проводки

Прежде, чем попасть на 10 счет, материалы учитываются по дебету сч. 15 проводкой Д15 К60 по стоимости, указанной в документах поставщика, без учета НДС.НДС выделяется отдельно на 19 счет: Д19 К60, после чего направляется к вычету Д68.НДС К19.

После чего ТМЦ приходуются в дебет сч. 10 по учетным ценам: Д10 К15.

Разница между фактической ценой, указанной на сч. 15, и учетной, отраженной на сч. 10, отражается на сч. 16.

Если фактическая цена больше учетной, то выполняется проводка Д16 К15 на величину, равную разнице между закупочной и учетной стоимостью. При этом на сч. 16 появляется дебетовое сальдо, которое в конце месяца списывается на те счета, на которые списываются материалы. Сумма, которую нужно списать со сч. 16 в конце месяца определяется по следующей формуле:

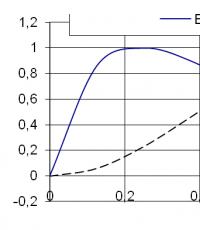

(Сальдо по дебету сч. 16 на начало месяца + оборот по дебету сч. 16 за месяц) * оборот по кредиту сч. 10 за месяц / (сальдо по дебету сч. 10 на начало месяца + оборот по дебету сч. 10 за месяц).Если фактическая цена меньше учетной, то выполняется проводка Д15 К16. Кредитовое сальдо, образовавшееся на счете 16, сторнируется (отнимается) в конце месяца, сумма, подлежащая сторнированию, определяется по формуле:

(Сальдо по кредиту сч. 16 на начало месяца + оборот по кредиту сч. 16 за месяц) * оборот по кредиту сч. 10 за месяц / (сальдо по дебету сч. 10 на начало месяца + оборот по дебету сч. 10 за месяц).Проводки при поступлении материалов по учетным ценам:

Пример

Организация покупает ТМЦ в количестве 1000 шт за 118 000 руб., в том числе НДС 18 000 руб.

ТМЦ приходуются по учетной цене 120 руб. за штуку. В производство направлено 500 шт. ТМЦ.

Проводки:

Помимо того, что материалы могут поступить на предприятие от поставщика, их можно также изготовить собственными силами из других материалов, также они могут быть внесены в уставной капитал организации или получены безвозмездно.

Другие способы поступления материалов

ИзготовлениеПри изготовлении материальных ценностей стоимость, по которой они будут оприходованы на склад, складывается из всех фактических затрат, возникших в процессе производства. Сюда могут включаться: стоимость исходных материалов, амортизация основных средства, используемых при производстве, зарплата персонала, накладные расходы и прочие прямые расходы.

Все затраты по производству собираются на сч. 20 «Основное производство» или 23 «Вспомогательное производство», после чего списываются на сч. 10 Материалы.

Проводки:

Взнос в уставный капитал

Если материальные ценности поступают от одного из учредителей в виде взноса в уставный капитал, то необходимо провести их оценку, согласовать стоимость со всеми учредителями, при необходимости воспользоваться независимой экспертизой.

Также в фактическую себестоимость могут быть включены транспортно-заготовительные расходы.

Проводка по учету поступления материалов в данном случае будет иметь вид: Д10 К75.

Если материалы поступают в организацию по договору дарения (безвозмездно), то их фактическая себестоимость принимается равной среднерыночной стоимости. Сюда также включаются транспортно-заготовительные расходы.

Безвозмездное поступление отражается проводкой: Д10 К98.

По мере списания материальных ценностей в производство с дебета счета 98 «Доходы будущих периодов» списываются суммы по материалам, полученным при дарении, в кредит счета 91/1 (отражаются в составе прочих доходов).

Проводки при безвозмездном поступлении материалов:

Безвозмездная передача материальных ценностей отличается тем, НДС в этом случае не выделяется, даже если поставщик предоставил счет-фактуру.

Видео: учет материалов в 1С

Азбука бухгалтерского учета Виноградов Алексей Юрьевич

4.8. Безвозмездное получение материалов

В соответствии с п. 66 Методических указаний по учету МПЗ, фактическая себестоимость материалов, полученных организацией безвозмездно, а также остающихся от выбытия основных средств и другого имущества, определяется исходя из их текущей рыночной стоимости на дату принятия к бухгалтерскому учету. Если транспортно-заготовительные расходы берет на себя принимающая сторона, то фактическая себестоимость материалов увеличивается на сумму этих ТЗР.

Безвозмездно полученные материалы учитывают по кредиту пассивного субсчета 98-2 счета 98. После списания полученных материалов в производство стоимость израсходованных материалов включают в состав внереализационных доходов (в кредит пассивного субсчета 91-1 счета 91).

Пример 4.14. Предприятием безвозмездно получены материалы на рыночную стоимость 50 000 руб. Часть материалов на сумму 40 000 руб. были отпущены в производство, а оставшаяся часть на сумму 10 000 руб. передана на ремонт клуба, стоящего на балансе предприятия.

Бухгалтерские проводки будут иметь вид:

Дебет счета 10 «Материалы»

Кредит счета 98 «Доходы будущих периодов» субсчет 98-2 «Безвозмездные поступления»

50 000 руб. – рыночная стоимость безвозмездно поступивших материалов.

Дебет счета 20 «Основное производство»

Кредит счета 10 «Материалы»

40 000 руб.

Дебет счета 98 «Доходы будущих периодов» субсчет 98-2 «Безвозмездные поступления»

Кредит счета 91 «Прочие доходы и расходы» субсчет 91-1 «Прочие доходы»

40 000 руб. – стоимость материалов, отпущенных в основное производство.

Дебет счета 29 «Обслуживающие производства и хозяйства»

Кредит счета 10 «Материалы»

10 000 руб.

Дебет счета 98 «Доходы будущих периодов» субсчет 98-2 «Безвозмездные поступления»

Кредит счета 91 «Прочие доходы и расходы» субсчет 91-1 «Прочие доходы»

10 000 руб. – стоимость материалов, отпущенных на ремонт клуба.

Пример 4.15. Предприятие безвозмездно получило материалов на рыночную стоимость без НДС – 10 000 руб. Предприятие понесло транспортно-заготовительные расходы в сумме 2 360 руб. (в том числе НДС – 360 руб.). В том же месяце в основное производство были отпущены материалы на сумму 7 000 руб. В следующем месяце отпущен остаток этих материалов во вспомогательное производство. Бухгалтерские проводки будут иметь вид:

Дебет счета 10 «Материалы»

Кредит счета 98 «Доходы будущих периодов» субсчет 98-2 «Безвозмездные поступления»

10 000 руб. – на рыночную стоимость материалов.

Дебет счета 10 «Материалы»

Кредит счета 76

2 000 руб. – на стоимость транспортных услуг (без «входящего» НДС).

Таким образом, фактическая себестоимость поступивших материалов равна 12 000 руб. (=10 000 руб. +2 000 руб.).

Дебет счета 19 субсчет 19-3

Кредит счета 76 «Расчеты с разными дебиторами и кредиторами»

360 руб. – на сумму «входящего» НДС по транспортным услугам.

Дебет счета 76 «Расчеты с разными дебиторами и кредиторами»

Кредит счета 51 «Расчетные счета»

2 360 руб. – перечислены денежные средства транспортной компании.

Дебет счета 68 «Расчеты по налогам и сборам»

Кредит счета 19 «Налог на добавленную стоимость по приобретенным ценностям» субсчет 19-3 «Налог на добавленную стоимость по приобретенным материально-производственным запасам»

360 руб. – сумма уплаченного НДС (сумма «входящего» НДС) показана в составе налоговых вычетов.

Дебет счета 20 «Основное производство»

Кредит счета 10 «Материалы»

7 000 руб. – отпущены материалы в основное производство.

Дебет счета 98 «Доходы будущих периодов» субсчет 98-2 «Безвозмездные поступления»

Кредит счета 91 «Прочие доходы и расходы» субсчет 91-1 «Прочие доходы»

5 833,33 руб. (= 10 000 руб. / 12 000 руб. * 7 000 руб.) – списывается часть средств со счета 98 пропорционально стоимости материалов, отпущенных в основное производство.

В следующем месяце:

Дебет счета 23 «Вспомогательные производства»

Кредит счета 10 «Материалы»

5 000 руб. – отпущен остаток материалов (12 000 руб. – 7 000 руб.) во вспомогательное производство.

Дебет счета 98 «Доходы будущих периодов» субсчет 98-2 «Безвозмездные поступления»

Кредит счета 91 «Прочие доходы и расходы» субсчет 91-1 «Прочие доходы»

4 166,67 руб. (= 10 000 руб. / 12 000 руб. * 5 000 руб.) – списывается оставшаяся часть средств со счета 98 пропорционально стоимости оставшейся части материалов, отпущенных во вспомогательное производство.

Таким образом, после списания всех безвозмездно полученных материалов получаем, что в итоге со счета 98 на счет 91 списана сумма, равная себестоимости полученных материалов без ТЗР , что первоначально отраженно на счете 98:

10 000 руб. (= 5 833,33 руб. +4 166,67 руб.).

Из книги Как правильно применять «упрощенку» автора Курбангалеева Оксана АлексеевнаБезвозмездное пользование имуществом Получая имущество по договору безвозмездного пользования, организация безвозмездно получает право пользования данным имуществом. Доходы в виде безвозмездно полученного имущества (работ, услуг) или имущественных прав, за

автора Панченко Т М7. Безвозмездное пользование имуществом (ссуда) 7.1. Общие положения Правоотношения по договору безвозмездного пользования регулируются главой 36 ГК РФ.По договору безвозмездного пользования (договору ссуды) одна сторона (ссудодатель) обязуется передать или передает вещь

Из книги Пользование чужим имуществом автора Панченко Т М7.2. Учет имущества, полученного в безвозмездное пользование, у ссудодателя 7.2.1. Общие положения Согласно п. 21 Методических указаний № 91н основные средства в зависимости от имеющихся у организации прав на них подразделяются:– на основные средства, принадлежащие на праве

Из книги Пользование чужим имуществом автора Панченко Т М7.3. Учет имущества, полученного в безвозмездное пользование, у ссудополучателя 7.3.1. Общие положения Основные средства, полученные в безвозмездное пользование, учитываются у организации-ссудополучателя на забалансовом счете 001. При передаче основного средства от

автора Виноградов Алексей Юрьевич2.5. Безвозмездное получение основных средств Первоначальной стоимостью основных средств, полученных организацией по договору дарения (безвозмездно), признается их текущая рыночная стоимость на дату принятия к бухгалтерскому учету в качестве вложений

Из книги Азбука бухгалтерского учета автора Виноградов Алексей Юрьевич3.6. Безвозмездное получение нематериальных активов При безвозмездном поступлении нематериального актива у организации вместо кредиторской задолженности поставщику образуется возможность получения дохода при начислении амортизации по нематериальному активу, что

Из книги Азбука бухгалтерского учета автора Виноградов Алексей Юрьевич4.7. Получение материалов в качестве вклада в уставный капитал Фактическая себестоимость материалов, которые вносятся в счет вклада в уставный капитал организации, определяется из денежной оценки, которая согласована учредителями организации (если иное

Из книги Основные средства. Бухгалтерский и налоговый учет автора Сергеева Татьяна Юрьевна3.1.4. Безвозмездное поступление основных средств Организации могут получить основные средства безвозмездно.Безвозмездно получить основные средства организация может лишь в двух случаях, предусмотренных Гражданским кодексом Российской Федерации (далее – ГК РФ).В

Из книги Типичные ошибки в бухгалтерском учете и отчетности автора Уткина Светлана АнатольевнаПример 7. Организациями применяется метод оценки стоимости выбывших материалов по средней скользящей себестоимости. В учетной политике способ оценки материально-производственных запасов при их выбытии не оговаривается, также отсутствуют расчеты по списанию стоимости

Из книги Аренда автораБезвозмездное пользование – получение и

Из книги Аренда автора Семенихин Виталий ВикторовичБезвозмездное пользование (ссуда) по имуществу В настоящее время отношения безвозмездного пользования имуществом распространены в хозяйственной деятельности организаций. Наиболее важные положения о безвозмездном пользовании сформулированы в главе 36 Гражданского

Из книги Аренда автора Семенихин Виталий ВикторовичБезвозмездное пользование у ссудодателя Помимо передачи имущества в собственность организация может получить его в безвозмездное пользование под условием последующего возврата. При передаче собственником по договору безвозмездного пользования (ссуды) объектов

Из книги Аренда автора Семенихин Виталий ВикторовичБезвозмездное пользование у ссудополучателя Нередко организации получают от физических и юридических лиц имущество в безвозмездное пользование. В связи с этим, у бухгалтеров этих организаций, как показывает практика, возникает множество вопросов, касающихся порядка

Из книги Аренда автора Семенихин Виталий ВикторовичБезвозмездное пользование (ссуда) у учредителя Помимо передачи имущества в собственность организация может получить его в безвозмездное пользование под условием последующего возврата. При передаче учредителем – собственником по договору безвозмездного пользования

Из книги Аренда автора Семенихин Виталий ВикторовичБезвозмездное пользование (ссуда) у общества В начале своей деятельности каждая организация нуждается в своеобразной материальной помощи со стороны учредителей. Часто безвозмездная передача имущества осуществляется без передачи права собственности, а на определенный

Из книги Аренда автора Семенихин Виталий ВикторовичБезвозмездное пользование и НДС – объект налогообложения, налоговая база, вычеты При арендных отношениях организации могут передавать свое имущество либо его часть в безвозмездное пользование другой организации. При этом возникает закономерный вопрос: облагается ли