Самый прибыльный пассивный доход. Куда же можно инвестировать деньги, для получения постоянного ежемесячного дохода? Недостатки инвестирования в ПИФы

Пассивным называется такой доход, который не зависит от регулярной деятельности человека. Самым простым примером может быть депозит в банке: он стабильно приносит проценты своему владельцу. Независимо от возраста вкладчика, наличия болезней или желания идти на работу проценты ему будут начисляться.

Активный доход полностью зависит от действий человека. Чтобы его получать необходимо заниматься какой-либо деятельностью: производить товары, продавать их, предоставлять услуги, добывать полезные ископаемые и многое другое.

Раскрывая понятие стабильного пассивного дохода не стоит забывать о рисках. На примере депозита можно выделить следующие риски для вкладчиков:

- обесценивание валюты;

- банкротство банка;

- форс-мажорные обстоятельства.

Также есть и ряд неудобств: проценты начисляются после окончания определенного периода времени (например, раз в месяц), а использовать вложенные деньги нельзя до окончания срока депозита.

Поэтому перед созданием пассивного источника дохода необходимо учитывать все возможные риски деятельности.

Проверенные способы создания пассивного дохода

Перед тем, как создать пассивный доход с нуля, рекомендуется ознакомиться с существующими способами такого пассивного заработка. Это поможет увидеть все преимущества и недостатки основных вариантов пассивных источников дохода. В статье будут рассмотрены эффективные и проверенные источники пассивного дохода. Их можно использовать в качестве основы для построения своего бизнеса.

Нужно учитывать то, что, имея определенную сумму средств построить источник стабильного пассивного дохода несколько проще. Не имея денег на реализацию своей мечты придется затрачивать собственное время и силы.

Оформление бизнеса и делегирование полномочий

Это самый эффективный способ получать пассивный доход. Он имеет минимум недостатков при грамотной организации дела. Для его создания понадобится следующее:

- организация предприятия;

- развитие бизнеса;

- выход на стабильный уровень дохода;

- подбор кандидата на должность управляющего;

- получение прибыли с минимальными затратами времени на контроль ключевой документации и принятие важных решений.

Конечно, здесь есть и риски. Среди них выделяется главный: ответственность и порядочность управляющего. От его ежедневных решений будет зависеть дальнейший успех компании или организации. Для выбора подходящей кандидатуры чаще всего прибегают к проверенным кадрам, которые работали на предприятии долгое время.

Непросто создать и развить бизнес. На это требуется много времени, средств и умений. Впрочем, есть множество ситуаций, когда умело выбранная ниша для ведения бизнеса позволяет быстро развить его.

Что нужно для открытия собственного дела:

- бизнес-план;

- стартовый капитал (в большинстве случаев);

- официальное оформление;

- аренда помещения;

- наем сотрудников (если требуется).

Любое предприятие несет риски для предпринимателя. Никто не может быть уверен в том, что деятельность вообще будет приносить доход, а не убытки. Поэтому нужно правильно всё взвесить, перед созданием своего бизнеса. Если всё будет сделано правильно, предпринимателя ждет успех и возможность получения пассивного дохода.

Продажа своей интеллектуальной собственности

Этот вариант деятельности подойдет для тех, у кого есть знания и умения в определенных науках или специальностях. Как создать пассивный доход с нуля, имея возможность создавать востребованные информационные продукты? Их нужно реализовывать.

Что можно отнести к интеллектуальной собственности:

- художественные, литературные и научные произведения;

- созданные уникальные промышленные образцы;

- разработанное программное обеспечение;

- изобретенные предметы или технологии во всех отраслях жизнедеятельности.

Как видно из списка, интеллектуальная собственность может быть в любой сфере деятельности человека. Пассивную прибыль может принести, как написанная книга, так и уникальное изобретение, помогающее увеличить производительность оборудования, к примеру. Чтобы собственность была индивидуальной, необходимо подтвердить её документально. Для этого выдаются патенты и присваиваются авторские права. Владея ими можно получать прибыль от реализации своих товаров/услуг.

Самым простым примером для рассмотрения варианта получения прибыли будет написанная книга. Автор книги будет продавать копии книг самостоятельно или заключив договор с издательской компанией. Владелец прав будет получать прибыль с каждой проданной книги. Если она востребована – она приносит прибыль. Если она востребована долго – она долго приносит прибыль.

Это касается не только книг. Всё чаще прибегают к созданию различных программ на ПК или мобильные устройства. Один законченный проект может приносить пассивную прибыль, пока в продаже не появится другой, более дешевый или более полезный.

Соответственно, человеку для создания такого источника дохода необходимо:

- придумать/создать что-то уникальное и востребованное для общества;

- подтвердить свои права на изобретение;

- реализовать продукт своей деятельности.

Недостатки: над созданием уникальных произведений/техники/технологий необходимо много работать; собственность может быть невостребованной и не принесет ощутимой прибыли.

Построение собственной торговой сети

Такая сеть способна обеспечить её владельца постоянным пассивным доходом. Все действия будут совершаться участниками сети, а её создатель будет получать всё увеличивающуюся прибыль. Для этого нужно следующее:

- создавать собственные уникальные товары (реже предоставляются услуги);

- официально оформить предприятие по производству и продаже или сотрудничать с производителем;

- заинтересовать желающих стать участниками сети;

- продавать их другим участникам сети;

- сформировать цену товара таким образом, чтобы часть прибыли поступала владельцу сети, а часть – продавцу товара.

Каждый, кто захочет заработать денег в такой сети – должен продавать эти товары. Чем больше он продаст – тем больше заработает. Главный ключ к успеху – это качественные и востребованные товары по конкурентным ценам. Это может быть что угодно, начиная от косметических средств и заканчивая продуктами питания, медицинскими товарами или уникальными услугами.

Главное отличие от большинства компаний сетевого маркетинга должно заключаться в следующем:

- предоставление гарантий всем участникам сети;

- использование только безопасных товаров;

- наличие контактов для связи с руководством и всей исчерпывающей информации о деятельности организации.

Эти факторы позволят увеличить продажи и заинтересованность работников.

Многие всегда мечтали о том, чтобы иметь пассивный заработок в интернете без вложений с выводом денег. В наши дни благодаря глобальной сети возможностей для воплощения подобной мечты стало намного больше. Главное, не нужно надеяться на халявные деньги. Чтобы получить пассивный заработок без вложений с ежедневными выплатами, необходимо соответствовать таким требованиям:

- наличие первичных инвестиций, то есть стартового капитала;

- постоянное самообразование и изучение тенденций в выбранной сферы;

- самостоятельная работа на первых этапах инвестиций.

Как иметь пассивный заработок и с чего стоит начать?

Пассивный заработок на компьютере – это получение постоянной прибыли на «автопилоте» без вашего участия и активных действий. В классическом понимании, «пассив» - это доходы от имеющихся банковских вкладов, акций и инвестиций.

Отмечу, что заработок в интернете весьма противоречив. Многие, кто обжегся на подобной теме утверждают, что получать пассивный заработок в интернете невозможно. Но большинство из них просто повелись на рекламные компании, которые обещают заграничные проценты дивидендов без серьезных инвестиций. Обычно этим занимаются мошенники, который выманивают некоторую сумму денег в одурманивших клиентов. На самом деле без серьезных инвестиций в проверенные отрасли и коммерческой жилки получать «пассив» практически невозможно. Как организовать пассивный доход?

Посмотрите виде о пассивном заработке от миллионера Роберта Кийосаки:

Какие виды пассивного заработка существуют?

Сегодня можно выделить следующие способы пассивного заработка в интернете:

- Инвестировать большую сумму денег в выбранную бизнес-сферу и получать доход благодаря автоматизации, зарабатывая деньги чужими руками.

- Создание пассивного дохода с нуля самостоятельно без больших вложений, но такой способ требует очень много усилий. При этом немногие способны выложиться на всю и бросают работать до получения первой прибыли.

Какие существуют варианты пассивного дохода? Как инвестировать деньги с умом? Виды пассивного дохода в России в интернете порадуют вас своим многообразием. Я расскажу о наиболее популярных и проверенных способах.

Пассивный доход рейтинг топ-10

Предлагаю ознакомиться с топ-10 готовых примеров пассивного заработка, из которых вы сможете наметить для себя наиболее перспективные варианты.

Создание блога

Такой тип заработка не требует больших финансовых инвестиций, но требует инвестиций свободного времени. При этом создание блога не возможно без творческой находчивости. Чтобы не вкладывать деньги в собственный сайт, можно завести блог на сторонних специализированных ресурсах. Заработок в данном случае вы получите с рекламы размещаемом блоге. Если вы имеете достаточную сумму свободного времени, то можно приобрести уже готовый блог, приносящий стабильною прибыль. Для этого существуют специальные ресурсы, на которых продавцы размещают свои блоги.

Также можно приобрести готовый интернет-магазин, с автоматизированной работой. Очень часто такие магазины выступают посредниками между продавцом и покупателем. Поэтому нет необходимости в предварительной закупке товара.

Канал в YouTube

Видеоблоги в Ютубе - новый вид пассивного заработка, который набирает все большую популярность. Получать доход можно с официальной рекламы от Google, партнерских программ, сотрудничества с известными брендами, медиасетями.

Заработок на подписчиках в социальных сетях

При раскрутке паблика в Вконтакте, Инстаграм, Одноклассниках и сборе большого числа подписчиков их можно легко монетизировать с помощью рекламы, CPA-сетей, партнерских программ.

Получение дохода с интеллектуальной собственности

Подобный тип заработка также требует больших инвестиций денег или времени. Если вы творческий человек, имеющий свободное время, можно попробовать самостоятельно создать интеллектуальный продукт.

Если вы имеете достаточный капитал, то можно приобрести авторские права на интеллектуальную собственность. Затем, рекламируя его, мы получаем пассивный доход от его использование третьими лицами.

Куда инвестировать деньги для пассивного дохода?

Примеры инвестиционных портфелей

Возможностей инвестирования в интернете множество. Многие из них мошеннические. Поэтому к выбору объекта инвестиций необходимо отнестись серьезно. Вложить капитал можно в акции, гособлигации или же криптовалюту. Инвестиции в криптовалюту наиболее перспективные для опытных инвесторов. Если у вас нет времени на изучения современных тенденций, можно вложиться в проверенного трейдера, который возьмет в оборот ваши активы.

Интернет-бизнес

На сайте telderi.ru можно купить готовый интернет-бизнес с пассивным доходом от 1000 р. до 2 миллионов руб.

Вариантов бизнес-проектов в интернете великое множество. При этом подобный бизнес не всегда требует вмешательства инвестора, современные алгоритмы автоматизации интернет-бизнеса позволяют получать пассивный доход, наняв управляющих. Создавать бизнес с нуля рискованно, зато у вас есть прекрасная возможность купить готовый проект на бирже сайтов telderi.ru. Здесь вы сможете найти интернет-журналы, онлайн-магазины, блоги, которые уже приносят стабильный доход.

Стартап-проекты

Инвестиции в стартапы - это отличная возможность поддержать молодых гениев и разделить вместе с ними доход от их креативных бизнес-идей. Несмотря на существующую долю риска, в случае успеха инвестор сможет окупить свои вложения с лихвой и получать стабильный пассивный заработок, не прикладывая к этому никаких усилий. Проекты для инвестиций пассивного заработка вы сможете найти на биржах стартапов napartner.ru. Здесь вы сможете отфильтровать предложения по размеру инвестиций, сроку окупаемости вложений и условиям выплаты прибыли, ознакомиться с предлагаемым бизнес-планом.

Партнерские программы

Суть партнерской программы заключается в привлечение клиентов рекламодателям. Это происходит с помощью реферальной ссылки, которую можно размещать на своем сайте, блоге или на сторонних ресурсах с помощью рекламы.

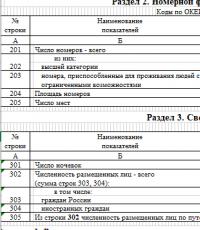

ПИФы

ПИФы - перспективный и высоколиквидный инструмент для получения пассива для тех, кто имеет собственные сбережения. ПИФы позволяют получать доход от 10 до 50% годовых и выходить на фондовый рынок, не имея большого опыта в торгах. Покупая пай, вы доверяете свои сбережения компетентным портфельным управляющим, которые с помощью своих знаний приумножают вверенный им капитал.

Торговля интернет-трафиком

Продажа трафика - отличный способ заработать без особых усилий. Суть этого заработка заключается в том, что вы покупаете дешевый трафик и перепродаете его по более высокой цене на бирже или перенаправляете на продающие страницы, партнерские программы, CPA-сети, получая оплату за клики, регистрации, продажи. Добывать дешевый трафик можно с помощью SEO, тизерных сетей, контекста, таргетированной рекламы в соцсетях.

Здравствуйте, уважаемые читатели! С вами снова и сегодня мы будем разбирать главную тему для всех, кто твердо решил вырваться из капкана финансовой зависимости от работодателя и начать, наконец, создавать свою маленькую фабрику по производству денег. Итак, тема этого материала: пассивный доход. Кстати, если вы еще ломаете голову, как бы обзавестись для начала активным доходом, то рекомендую прочитать статью: .

Наверное, все слышали это цитату Ротшильда:

Кто владеет информацией, тот владеет миром!

Применительно к нашей теме ее можно перефразировать:

Кто владеет информацией о том, как сделать пассивный доход, тот владеет деньгами!

И вот тут складывается несколько парадоксальная ситуация. Сведений об этом в сети более чем достаточно, но какого они качества?

Я вот с удивлением для себя обнаружил, что самый простой пассивный доход без вложений – это социальные пособия и, в частности, пенсия. Представляете, мы тут с вами ломаем голову, как же создать источник постоянной прибыли, а оказывается все так легко – достаточно просто состариться! Но это не единственное заблуждение, которое может сформироваться в голове у неподготовленного читателя.

Поэтому в своем материале я буде не просто перечислять наиболее распространенные способы извлечения дохода, но и приводить реальные цифры и факты о том, можно ли на них заработать и сколько. Попутно придется разоблачить пару мифов о самых популярных методах: вы узнаете, почему на банковских вкладах и недвижимости не только не зарабатывают, но и теряют деньги. Удивлены? Дальше будет интереснее.

Итак, переходим к практической части нашего опуса. Первый, самый популярный и простой пассивный доход – открытие банковского депозита.

На территории России действует более 650 кредитных учреждений, и практически все они привлекают вклады от населения. В целом ассортимент депозитов у них примерно одинаковый. Можно открыть вклады в рублях, евро, долларах, фунтах стерлингов, реже в швейцарских франках и даже юанях. Есть депозиты с возможностью пополнения и с ежемесячным перечислением процентов на отдельный расчетный счет. То есть, в принципе, можно положить деньги в банк и жить на проценты, хотя я этого делать не советую и дальше объясню, почему.

Средние ставки крупных банков составляют 7-8% годовых. У игроков рангом помладше доходность немного выше – 9-10%. Но реальная ставка всегда зависит от размера вклада и срока. То есть, чем больше сумма и дольше срок, тем выше ставка.

Доходность, прямо скажем скромная. По крайней мере, на мой взгляд. Я так считаю: зачем отдавать деньги банку под 8% в год, если можно научиться работать с бинарными опционами и выйти на доходность 80-100% в месяц. В общих чертах этот способ заработка я описал в статье: . Вот пример успешной сделки:

Преимущества банковского депозита!

Получать такой пассивный доход в России может даже ребенок. Конечно, ребенок открыть вклад лично не сможет, но сама процедура предельно проста и не требует никаких специальных познаний, потому вклады подходят всем. Этим и объясняется их популярность среди широких масс населения.

Ничего не надо делать. Вы просто приходите один раз в банк, заключаете договор, отдаете деньги кассиру и через пару лет забираете их вместе с процентами.

Надежность. Во-первых, ваш пассивный доход гарантирован, и получите вы строго определенную прибыль, указанную в договоре. Во-вторых, считается, что потерять деньги на депозите практически невозможно, то есть риски очень низкие. Это одновременно и правда, и до некоторой степени заблуждение. Далее я объясню, с какими проблемами может столкнуться вкладчик в ближайшие годы.

Сколько можно заработать?

Ответ – нисколько. Удивлены? Да, практически все материалы, разбирающие примеры пассивного дохода, повествуют вам о том, как легко можно получать посредством банковских вкладов с 1 000 000 рублей доход в 100 000 рубле в год. Но это поверхностный взгляд на ситуацию.

Чтобы понять, почему депозит не способен принести существенный доход, нужно разобрать несколько терминов:

Деньги. Это мера стоимости товаров и средство платежа.

Покупательная способность денег — количество услуг и товаров, которые вы можете приобрести на некоторую сумму.

Инфляция. Этим термином обозначается общий рост цен на товары и услуги.

Девальвация. Так называют снижение курса валюты, в нашем случае рубля.

Сами по себе деньги, то есть банкноты, для нас с вами не представляют никакой ценности. Они имеют значение ровно постольку, поскольку мы можем на них что-то купить. Правильно?

А теперь смотрите. В 2015 году по данным Росстата официальный уровень инфляции составил 12,9%. Поскольку в Росстате работают те еще сказочники, делаем поправку на реальность и получаем фактическую низовую инфляцию на уровне 20-25% минимум. С такими темпами снижается покупательная способность ваших денег. То есть год назад вы могли купить на имеющуюся у вас сумму 100% каких-то товаров и услуг, а сегодня вы можете купить на 20% меньше.

Тест на внимательность: какова средняя ставка по вкладам? Между прочим, я ее указывал выше. В крупнейших банках страны она составляет всего 7-8% годовых. Так, если бы вы открыли вклад в начале 2015 года на сумму 1 000 000 рублей, к концу года вам выплатили бы 1 080 000 рублей. А покупательная способность денег за этот же период снизилась только по официальным данным на 12,9%. Таким образом, покупательная способность вашего миллиона упала на 129 000 рублей, а проценты банка составили только 80 000 рублей. Чистый убыток – 49 000 рублей.

Да, номинально сумма увеличилась на 80 000 рублей, но купить на эти деньги в конце 2015-го вы сможете столько товаров и услуг, сколько купили бы в начале этого же года на 951 000 рублей. Так какой вам толк от того, что купюр (резаной бумаги с водяными знаками) стало больше, если купить на них вы можете меньше?

Конечно, такие расчеты несколько условны, но я и не стремлюсь к математической и экономической точности. Просто хочу вам показать, что, если годовая ставка по вкладу не перекрывает инфляцию, реального дохода такой депозит не приносит вообще. Более того, вы фактически теряете деньги. Плюс, если открыть депозит сразу лет на пять и каждый месяц снимать проценты, покупательная способность изначальной суммы значительно сократится, а ежемесячный пассивный доход превратится из скромного в мизерный относительно реальных цен на товары.

Другая проблема – это девальвация. Обесценивание в нашем случае рубля относительно бивалютной корзины, то есть относительно доллара США и евро. За период 2014 – начало 2015 гг. рубль обесценился к доллару примерно вдвое. Это значит, что если раньше на свой миллион вы могли купить 100% импортных товаров, то теперь их количество сократилось примерно на 50% всего за два года. А ставка по вкладу у нас по-прежнему 8% годовых.

Если приведенные мной цифры кому-то покажутся неправдоподобными, посмотрите на динамику цен на импортную электронику. За два с лишним года с 2014-го все подорожало как раз приблизительно в два раза, а местами и больше.

Зачем и как открывать вклады, чтобы не потерять деньги?

Несмотря на все сказанное выше, депозиты все-таки можно использовать. Во-первых, этот инструмент подходит для временного размещения свободных денег. Например, вы откладываете средства на открытие бизнеса. Если откладывать деньги под подушку, они будут обесцениваться быстрее, чем на депозите, поскольку ставка по вкладам хотя бы частично компенсирует инфляцию. Во-вторых, надо иметь под рукой некоторую сумму на случай непредвиденных расходов. Например, предложат вам купить небольшой пакет акций новой перспективной компании, а у вас все деньги в уже вложены в другие активы. Что делать? Вот тут-то и пригодится ваш депозит. Кроме того, валютные вклады, в отличие от рублевых, все-таки способны принести пассивный доход.

А теперь практические советы по выбору условий размещения средств в банке.

Совет № 1. Только системообразующие банки. Это крупнейшие кредитные организации страны. Ставки по вкладам у них ниже, чем у мелких банков, но зато Центробанк точно не отберет у них лицензию. Кроме того, если такое учреждение начнет «падать», его обязательно поддержат за счет средств какого-нибудь Фонда национального благосостояния или другой государственной кубышки. Конкретные наименования банков оглашать не стану – рекламой не занимаюсь. Но вы и сами можете посмотреть рейтинги кредитных организаций.

Совет № 2.

Выбор валюты вклада. Рубль крайне нестабилен и в ближайшие годы будет уверенно катиться вниз. Нравится вам или нет, но это факт. Какой вывод? Надо открывать депозит в долларах или евро. Действительно, это резко повышает доходность вклада в рублевом выражении, позволяет полностью перекрывать инфляцию и даже получить небольшую прибыль на уровне порядка 3-3,5% годовых.

Но и это не идеальный вариант. Почему? Есть риск, что власти примут решение в принудительном порядке конвертировать все валютные вклады в рублевые по фиксированному курсу. Сами понимаете, курс этот будет не в вашу пользу. Выход один – мультивалютный депозит. По условиям открытия такого вклада вы сможете, если запахнет жареным, конвертировать валюту в один клик прямо в интернет-банке. Обратите внимание на размер комиссии за конвертацию.

Совет № 3.

Опция досрочного закрытия депозита. Все вклады – срочные. Чем больше срок, тем выше доходность. Поэтому значительно выгоднее открывать депозит на 5 лет, чем на 6 месяцев. Но есть здесь и обратная сторона. Если вам срочно понадобятся деньги, при досрочном снятии все накопленные проценты сгорят. Поэтому нужно выбирать депозит с льготным досрочным закрытием. Некоторые вклады предусматривают фиксацию дохода по прошествии определенного периода. Например, раз в год накопленные проценты фиксируются и при досрочном закрытии депозита они уже не сгорят.

Еще одна причина, почему лучше выбирать вклады с такой опцией – это возможность приватизации части денежных средств. Что-то подобное произошло в 2013 году на Кипре. Там вкладчиков принудительно сделали акционерами банков и изъяли у них 6,75% — 9,9% от суммы депозитов. Так российские вкладчики Laiki Bank потеряли примерно $10 млрд. Возможность применения подобных мер уже обсуждается в России. Так что, если возникнет риск падения российской банковской системы, нужно срочно выводить деньги, пока вы не стали принудительным акционером банка-банкрота. Тут-то и пригодится опция льготного досрочного закрытия вклада.

Совет № 4. Подтверждение источника дохода. В связи с усиленной борьбой с отмыванием денег банки получат возможность не отдавать вкладчиками их деньги, если те не смогут объяснить происхождение средств и доказать документально, что уплатили с этой суммы все положенные налоги. Так что, готовьте документы заранее.

Способ № 2. Квартиры. Золото. Бриллианты. Как создавать пассивный доход на ценном имуществе?

Следующий по популярности пассивный доход с вложениями после банковского депозита — недвижимость. Но на самом деле, в качестве актива может выступать любое имущество, которое имеет обыкновение со временем дорожать. Сюда можно отнести:

Следующий по популярности пассивный доход с вложениями после банковского депозита — недвижимость. Но на самом деле, в качестве актива может выступать любое имущество, которое имеет обыкновение со временем дорожать. Сюда можно отнести:

Антиквариат.

Предметы искусства.

Драгоценные металлы и камни.

Предметы коллекционирования от монет и марок до виниловых пластинок и комиксов.

Разумеется, чтобы создавать портфель из антиквариата или живописи, в этом нужно глубоко разбираться. Лично я такими познаниями похвастаться не могу. Но если среди моих читателей есть знатоки или хотя бы любители, то можно попробовать. Главный принцип прост: вкладывать в то, что, по вашему мнению, подорожает через несколько лет. Причем, доходность может быть просто фантастической. Так, некий Даррен Адамс в 2014 году продал на eBay первый выпуск комикса «Action Comics» за $3,2 млн. А, между прочим, изначально он стоил 99 центов, правда, было это аж в 1938 году.

Не стану ворошить темы мне незнакомые, дабы не вводить вас в заблуждение, и расскажу о тех видах имущества, пригодных для построения пассивного дохода, о которых я знаю не понаслышке.

Сколько можно заработать на недвижимости?

Если говорить о российской недвижимости, то ответ тот же, что и с банковскими вкладами – нисколько. Извлекать пассивный доход в России из московской и питерской недвижимости имело смысл несколько лет назад. Но сейчас конъюнктура принципиально иная. Чтобы не быть голословным я подробно объясню, на чем обычно зарабатывают покупатели недвижимости и арендодатели.

На операциях с жильем можно получить резидуальный доход три раза:

На стадии строительства квартира стоит на 15-30% дешевле, чем к моменту сдачи дома в эксплуатацию. То есть, за 1-2 года, пока идет стройка вы, ничего не делая, можете увеличить вложения на треть. Единственный подвох – долгострой. Поэтому нужно выбирать только объекты крупных девелоперов и застройщиков, которые имеют доступ к заемному капиталу.

Рентный доход. Собственно, это и есть сдача жилья в аренду. За вычетом расходов, средняя годовая доходность составляет примерно 4-6%. Заметьте, это даже меньше, чем процентные ставки по вкладам.

Удорожание объекта. Если в случае с вкладами инфляция «съедала» наши деньги, то здесь она играет нам на руку – недвижимость дорожает вместе со всеми остальными товарами примерно на 10-12% в год. Но и в этом случае не все так просто, о чем расскажу далее.

Итак, сколько вы сможете заработать? Если удачно купите квартиру в строящемся доме на стадии котлована, через 1,5-2 года получите прибавку в размере 7-15% годовых. Немного, но неплохо. Далее каждый год объект при условии роста рынка недвижимости в целом будет приростать в стоимости до 12% в год. Пассивный доход от сдачи квартиры в аренду еще порядка 5% в год. Таким образом, за 5 лет в идеале можно отбить в среднем 70% от вложенных денег. То есть совокупная доходность получается на уровне порядка 14% годовых.

Этого едва-едва хватает, чтобы перекрыть инфляцию. Но на деле такого дохода вы не получите. Почему?

Причин несколько:

Новостройки больше не приносят такой высокой доходности за период возведения дома, а риски нарваться на долгострой постоянно растут.

При сдаче жилья в аренду возникает масса побочных расходов, включая затраты на поиск арендаторов, покупку и периодическое обновление мебели, капитальный и косметический ремонт, налоги, наконец. Кроме того, не забывайте учитывать периоды простоя, когда арендатора еще нет, а плата за коммунальные услуги продолжает капать. В итоге, реальная доходность от аренды едва дотягивает до 3% в год.

Рынки недвижимости во всем мире имеют тенденцию к так называемому надуванию пузырей. Пока эти самые пузыри формировались, московские новостройки стабильно прибавляли в цене по 10-12% в год. Но в 2015-м праздник кончился – шарик начал сдуваться, причем со скоростью 14,5% за год в рублях и целых 33,6% в долларах.

Таким образом, в 2015 году владельцы российской недвижимости получили отрицательную доходность. Прибыль от аренды копеечная, а сами активы подешевели на треть в долларовом эквиваленте. Как видите, заниматься недвижимостью еще менее выгодно, чем открыть банковский депозит.

Означает ли все это, что на недвижимости заработать нельзя вообще? Не совсем. Можно создать неплохой бизнес пассивного дохода на жилье в странах ЕС, США, Канаде, а также в популярных курортных регионах.

В Европе средняя прибыль рантье составляет 3-5% в год с одного объекта. Цифры вроде бы такие же, как в случае с российскими квартирами, но уже в евро. Это значит, что доходность от европейской недвижимости полностью перекроет не только официальную, но и реальную рублевую инфляцию и даже принесет вполне ощутимый доход. Кроме того, инвестирование в жилье позволяет обезопасить свои вложения от последствий девальвации рубля.

Как сделать пассивный доход на недвижимости правильно?

Если вы все-таки решите когда-нибудь вложить деньги в жилье, вот несколько рекомендаций:

в ближайшие годы покупайте жилье только за рубежом;

Почему я советую использовать золото как источник пассивного дохода?

Золото не имеет фиксированной цены или какого-то стабильного процента доходности. Потому в отдельные периоды можно наблюдать спад цен на желтый металл. Однако если брать долгосрочную динамику, то золото стабильно растет в цене, начиная с 1938 года, когда его курс был отправлен в свободное плавание.

Теперь о размерах доходности. В период с 01.04.2015 по 01.04.2016, то есть ровно за год, золото по курсу Центробанка РФ выросло с 2 185 рублей до 2 691 рубля за 1 грамм. Годовая доходность составила 23%. Как видите, эта цифра полностью перекрывает официальную инфляцию и дает хорошую прибыль. Конечно, в долларах или евро цифры не такие впечатляющие, но и там тоже можно получить приличный пассивный доход.

Если рассматривать долгосрочную перспективу, то за 7лет с 01.04.2009 по 01.04.2016 грамм золота по курсу все того же ЦБ РФ подорожал с 1 001 рубля до 2 691рубля. Совокупный прирост цены за весь период 169%! Таким образом, среднегодовой пассивный доход равняется 24%. И заметьте, это с учетом локальных спадов курса золота.

На мой взгляд, это один из лучших инструментов для консервативных инвестиций. Покупка золота, как и открытие банковского вклада, не требует специальных знаний, при том по доходности эти инструменты несравнимы, а риски вложений в драгоценный металл, как мне кажется, гораздо ниже, чем у депозитов российских банков.

Единственная проблема золота – вкладывать в него желательно надолго. То есть купили слиток или монеты и забыли их в сейфе или банковской ячейке лет на 5-10. По сути, это стратегические вложения. Если же вы хотите наладить получение пассивного дохода прямо сейчас и ежемесячно, то драгоценные металлы для этого не подходят. Тогда лучше, попробовать бинарные опционы: . Тем более, этот инструмент позволяет зарабатывать и на золоте в том числе, только путем краткосрочных спекулятивных сделок.

В любом случае, золото определенно стоит использовать для диверсификации вашего портфеля активов. Это позволит значительно снизить риски по активам с более высокой доходностью, но, соответственно, и с повышенными рисками.

Перейдем к практической стороне вопроса: как получить пассивный доход с вложениями в золото? Есть два варианта: покупать монеты или слитки либо открыть обезличенный металлический счет.

В первом случае непосредственно при покупке монет или слитков в цену будет заложен НДС в размере 18%. То есть поначалу это можно считать чистым убытком. Однако, как я уже отметил выше, золото пригодно, главным образом, для долгосрочных инвестиций. Так, если мы распределим эти 18% на 10 лет, получится по 1,8% в год. При средней доходности на уровне 24% годовых это вполне приемлемые потери. Плюс, при продаже, если действовать по всем правилам, придется уплатить НДФЛ – 13%. Это еще по 1,3% в год. Итого совокупный пассивный доход за вычетом налогов при инвестировании в золото на 10 лет составит 209%. По-моему, неплохо даже при годовой инфляции в размере 13% вы оказываетесь в выигрыше на 79%.

Теперь замолвим слово об обезличенном металлическом счете. Открыть его можно в большинстве банков. На счете будет учитываться ваше золото в граммах. По идее, его можно в любой момент забрать в натуре или продать банку и сразу получить наличные. Правда, на деле банки не очень охотно выдают клиенту золото и нередко задерживают исполнение данного законного требования обладателя счета. Опять же встает вопрос о доверии к банковской системе в целом и конкретной кредитной организации в частности. Кстати, программа страхования вкладов на ОМС не распространяется.

И можно было бы сказать, что покупать золото в натуре однозначно лучше. Согласитесь, приятно подержать в руках свой собственный золотой слиток. Однако есть сразу три «но». Во-первых, при открытии ОМС не приходится платить НДС. Во-вторых, можно открыть срочный счет, предполагающий начисление процентов. То есть пассивный доход при этом окажется немного больше, хотя процентные ставки по ОМС более чем скромные – в среднем 1% в год. Мелочь, но все равно приятно. В-третьих, встает вопрос безопасности. Слитки или монеты надо где-то хранить. Можно арендовать банковскую ячейку, но это дополнительные расходы и снова встреча с банком. Так что остается зарыть свое сокровище на каком-нибудь острове.

Кстати, у стратегических инвестиций в золото есть и альтернатива – спекуляции на колебании курсов драгметалла. Такую возможность предоставляют брокеры Forex, но там есть одна загвоздка: чтобы торговать золотом, нужен достаточно крупный капитал, а ошибки в прогнозировании изменений котировок могут привести к сливу депозита за считанные минуты. Поэтому я бы посоветовал выбрать бинарные опционы. Они тоже позволяют работать с золотом, но размер входного билета и риски там намного ниже, хотя потенциальный пассивный доход остается на том же уровне. Узнать, что собой представляют бинарные опционы, можно из этой статьи: .

Способ № 3. Создание интеллектуального продукта!

Увы, создать резидуальный доход без хотя бы минимальных капиталовложений, практически невозможно. Собственно, способ только один: создать нечто ценное. Выбор вроде бы ограничен, но на самом деле он крайне широк. Вы можете стать заработать на писательстве, изобретениях, фотографиях, блоге. Хорошо нынче зарабатывают особо удачливые разработчики мобильных приложений.

Увы, создать резидуальный доход без хотя бы минимальных капиталовложений, практически невозможно. Собственно, способ только один: создать нечто ценное. Выбор вроде бы ограничен, но на самом деле он крайне широк. Вы можете стать заработать на писательстве, изобретениях, фотографиях, блоге. Хорошо нынче зарабатывают особо удачливые разработчики мобильных приложений.

Разумеется, единого рецепта монетизации для всех перечисленных начинаний нет, но во многих случаях можно найти хотя бы примерную стратегию создания и продвижения востребованного продукта. Сеть буквально кишит рекомендациями о том, как получать пассивный доход в интернете путем ведения блога или создания информационного сайта либо, как сколотить состояние разработчику приложений для iOS. Признаюсь, я в этих делах далек от специалиста, да и формат материала не позволяет подробно рассмотреть все множество вполне толковых рекомендаций для творческих людей, желающих создать источник пассивного дохода.

Здесь же я приведу несколько примеров того, как реальные люди, такие, как мы с вами, создают миллиардные капиталы с нуля и сколько им удается заработать:

Видео автора блога на YouTube Феликса Кьелльберга регулярно смотрят 40 млн. подписчиков. Годовой доход от канала составляет $12 млн.

Этан Николас, разработчик из Северной Каролины, США, заработал на простенькой игре iShoot $800 000.

Канадка Даниэль Фонг придумала новый способ аккумулирования и сохранения энергии, полученной от ветрогенераторов и солнечных батарей. В ее стартап уже вложили свыше $30 млн. Питер Тиль и Билл Гейтс.

Немецкий фотограф Андреас Гурски только от продажи одной свое фотографии умудрился заработать $4,3 млн. Разумеется, этим его доходы не ограничиваются.

Состояние одного из самых успешных художников современности Дэмиена Херста составляет порядка $1 млрд.

Наверное, всем известная писательница Джоан Роулинг на своем волшебнике Гарри заработала $1,5 млрд. Это совокупный доход от продажи всех копий серии книг и экранизации бестселлеров

К сожалению, такие способы пассивного дохода не предполагают никаких гарантий коммерческого успеха. Так что заниматься фотографией, живописью или писательством имеет смысл в основном для души, а превращение результатов творчества в миллионы и даже миллиарды долларов – в основном дело случая.

Что касается практической стороны вопроса, то не забывайте о такой мелочи, как оформление авторских прав. В частности, за получением патента на изобретение или полезную модель нужно обратиться в Федеральный институт промышленной собственности. А если вы написали книгу и хотите перед тем, как предложить ее издателям, обезопасить свои интересы, распечатайте ее с указанием даты и отправьте по почте самому себе.

Способ № 4. Как стать Уорреном Баффетом: пассивный доход на ценных бумагах!

Где взять деньги для начала собственного бизнеса? Именно с этой проблемой сталкивается 95% начинающих предпринимателей! В статье мы раскрыли самые актуальные способы получения стартового капитала для предпринимателя. Так же рекомендуем внимательно изучить результаты нашего эксперимента в биржевом заработке:

Именно Уоррен Баффет является самым успешным инвестором в мире. Состояние этого Оракула из Омахи на 2008 год составляло $68 млрд. Повторить такой успех по силам разве что гению, но история знает и тысячи других примеров, когда на ценных бумагах создавали многомиллионные состояния. Сможете ли вы воспользоваться этим способом? Чтобы ответить на этот вопрос, давайте сначала составим общее представление об основных видах ценных бумаг.

Именно Уоррен Баффет является самым успешным инвестором в мире. Состояние этого Оракула из Омахи на 2008 год составляло $68 млрд. Повторить такой успех по силам разве что гению, но история знает и тысячи других примеров, когда на ценных бумагах создавали многомиллионные состояния. Сможете ли вы воспользоваться этим способом? Чтобы ответить на этот вопрос, давайте сначала составим общее представление об основных видах ценных бумаг.

Акции. Данный вид ценных бумаг компании используют для привлечения инвестиционного капитала. При этом каждый держатель акций становится, по сути, совладельцем предприятия, хотя доля большинства акционеров, конечно же, ничтожно мала. Акции приносят доход двумя путями. Во-первых, это дивиденды. В конце каждого отчетного периода (как правило, года) компания подводит итоги своей финансовой деятельности и принимает решение о распределении прибыли. Последняя достается акционерам в соответствии с размером их пакета.

Во-вторых, вы можете получить пассивный доход от удорожания акций за период, прошедший с момента покупки ценных бумаг до момента их продажи. Разумеется, здесь есть риск и довольно высокий, что котировки акций упадут, то есть вместо прибыли вы получите убытки.

Акции бывают двух типов: обыкновенные и привилегированные. Первые дают голоса на собрании акционеров, вторые обеспечивают своим владельцам более высокий доход, поскольку предполагают выплату либо фиксированной суммы, либо строго определенного процента от прибыли.

Облигации. Эти ценные бумаги являются долговым обязательством. По сути, эмитент (лицо, выпускающее ценные бумаги) берет у вас деньги в долг на некоторый срок, по истечении которого обязуется выкупить у вас свои облигации, как правило, с определенным фиксированным доходом. Облигации также бывают бессрочными и с периодической выплатой купона (дохода) в течение всего времени хождения долгового обязательства.

Преимущество данного вида ценных бумаг заключается в том, что вы гарантированно получаете определенную доходность. Риск ограничен только платежеспособностью эмитента. То есть, если государство или компания не надумает объявить себя банкротом, к вам точно вернутся уплаченные деньги, а заодно и установленный эмитентом доход. Следует отметить, что доходность облигаций зависит от степени риска, но обычно она невелика.

Теперь обсудим деривативы — производные финансовые инструменты. Это ценные бумаги на ценные бумаги или на товары. Непонятно? Сейчас рассмотрим все подробнее, и вы поймете.

Фьючерсы. Это контракты на приобретение или продажу определенных активов. В них указывается количество товара, валюты, акций или облигаций, срок поставки и цена. По наступлении срока исполнения контракта осуществляется либо собственно поставка актива, либо денежные расчеты. То есть вам не обязательно забирать сам товар, можно получить денежную компенсацию.

Суть операций с фьючерсами заключается в том, чтобы купить контракт с ценой исполнения ниже, а продать его, когда рыночная цена базового актива, а вместе с ней и самого контракта значительно вырастет. Например, купили вы фьючерс на нефть марки Brent с ценой исполнения $28 за баррель, а через пару месяцев она выросла до $35. Продаем контракт, фиксируем прибыль. Кстати, фьючерсы на нефть являются одним из самых популярных инструментов инвесторов.

Преимущество фьючерсов заключается в том, что стоимость контрактов гораздо ниже стоимости базовых активов. Это позволяет обойтись меньшей суммой первоначальных вложений и получить больший пассивный доход, чем, скажем, от прямого вложения капитала в акции. Между тем, и убытки в случае изменения цен на базовый актив не в вашу пользу окажутся выше.

CFD. Это еще один контракт, но на этот раз уже не на поставку базового актива, а на изменение его цены. Одна сторона делает ставку на повышение котировок, другая – на понижение. По наступлении срока исполнения контракта одна сторона выплачивает другой разницу между текущей стоимостью базового актива и ее ценой на момент заключения контракта.

Например, на при заключении CFD стоимость базового актива (акций, товаров, облигаций и т.д.) составляла $100. Вы сделали ставку на повышение. Теперь, если к моменту наступления срока исполнения контракта стоимость базового актива составит $110, другая сторона должна будет заплатить вам $10.

Список существующих ценных бумаг, конечно, гораздо шире, но наиболее популярные виды активов я перечислил, и этого вполне достаточно всем, кто интересуется, как получать пассивный доход от инвестиций в ценные бумаги.

Сколько вы заработаете на ценных бумагах?

Начнем с облигаций. Доходность, прямо скажем, скромная. Например, по находящимся сейчас в обращении среднесрочным рублевым облигациям «Газпрома» годовая доходность составляет всего 7,55%. По некоторым облигациям «ВТБ 24» с номиналом 1000 рублей доход составляет 9% годовых с выплатами 4 раза в год. Немного лучше, но проблема та же, что и с банковскими депозитами – ваш пассивный доход не перекроет даже инфляцию.

Теперь по акциям. Для примера я возьму одни из самых доходных акций в мире на данный момент – ценные бумаги Apple. Стоимость одной акции компании в апреле 2016-го достигла $108. Дивиденды за 2015 год составили 47 центов на акцию. Сами понимаете, негусто, по крайней мере, если у вас нет нескольких миллионов долларов для инвестирования.

На самом деле, дивиденды и не бывают большими. Основную прибыль приносит рост котировок.

Так, 6 лет назад, то есть на начало 2010 года, стоимость «яблочной» акции составляла всего около $28. Таким образом, за этот период акционеры компании получили пассивный доход 285%, не считая дивидендов. Среднегодовая доходность составила более 47%. Не слабо, правда?!

Так, 6 лет назад, то есть на начало 2010 года, стоимость «яблочной» акции составляла всего около $28. Таким образом, за этот период акционеры компании получили пассивный доход 285%, не считая дивидендов. Среднегодовая доходность составила более 47%. Не слабо, правда?!

Но я еще раз подчеркиваю, акции Apple являются одним из самых удачных примеров на рынке. Большинство корпоративных ценных бумаг такими показателями похвастаться, увы, не могут. Кроме того, всегда присутствует высокий риск значительного падения котировок, причем, далеко не всегда удается предсказать его достаточно точно.

Доходность по фьючерсам и CFD зависит напрямую от вас и ваших навыков прогнозирования изменений курсов базовых активов. Так что здесь конкретные цифры приводить бессмысленно. Скажу только, что успешные трейдеры на деривативах зарабатывают весьма и весьма внушительные капиталы.

Как покупать акции и облигации?

Некоторые ценные бумаги можно купить непосредственно у эмитента. В остальных случаях придется обращаться к услугам профессиональных участников рынка – брокеров.

Все компании устанавливают свой минимальный размер первоначальных вложений. Большинство брокеров не пошевелят и пальцем, если вы придете с суммой меньше $50 000, но можно найти и компании с входным билетом от $200. Правда, с такой скромной суммой особо не разгуляешься, и на большую прибыль от долгосрочного вложения пары сотен долларов в ценные бумаги рассчитывать не приходится.

Хотя начать можно и с этого, но я бы рекомендовал с небольшим капиталом все-таки заняться бинарными опционами. Этот инструмент позволяет работать и с акциями, и с облигациями, но вложения при этом требуются во много раз меньше, чем если бы вы покупали ценные бумаги, а доходность многократно выше. Чтобы не быть голословным, я публикую по своим сделкам.

Очень важно при выборе брокера проверить его надежность, качество технической поддержки, а главное, осведомиться о размере комиссий за транзакции, ввод и вывод средств.

Только правда: сможете ли вы заработать на ценных бумагах?

Для частного инвестора самый простой способ вложения в ценные бумаги – купить и забыть на несколько лет, пока копится доход. Это стратегическое инвестирование. Проблема в том, что для долгосрочного вложения капитала по науке нужно искать «тихую гавань», а такой сейчас нет нигде в мире. Так, в первых числах 2016-го мы могли наблюдать крупнейший обвал индекса Dow Jones со времен великой депрессии. А, между прочим, этот индекс учитывает цены на акции 30 крупнейших компаний США, таких, как Coca-Cola, Boeing, General Electric, Intel Corp., Nike и т.д. Так инвесторы получили в подарок на Новый год многомиллиардные убытки.

Можно, конечно, подумать, что американскими компаниями ассортимент ценных бумаг не ограничивается. Но и в других странах ситуация не лучше. В частности, в те же дни, когда внезапно «захворал» Dow Jones, его китайский товарищ — индекс биржи Shanghai Composite – обвалился еще сильнее.

Так что, «спокойных гаваней» для капитала на фондовом рынке сегодня фактически нет. Правда, можно попробовать определить деньги в акции компаний «новой экономики». К ним относятся платежные системы, поисковики, социальные сети, разработчики ПО, производители дейвайсов.

Если вы решительно ничего во всем этом не понимаете и не слишком горите желанием постоянно следить за экономическими и политическими новостями, проще передать деньги в доверительное управление. Брокеры и управляющие компании предлагают разные стратегии инвестирования, обеспечивают диверсификацию пакета и его корректировку в зависимости от рыночной ситуации. Конечно, за все это счастье придется уплатить комиссию, но это проще, чем вникать самому во все дебри стратегического анализа фондового рынка.

Паевые инвестиционные фонды.

Это альтернатива непосредственному доверительному управлению вашими деньгами на личном счете. Здесь речь идет о коллективном инвестировании. Фонд продает свои паи, за счет чего формируется общий инвестиционный капитал. Эти деньги вкладываются в активы: акции, облигации, недвижимость и т.д. Естественная цель фонда – извлечь как можно больше прибыли от этих инвестиций. Доход делится между пайщиками в соответствии с количеством паев.

Главное преимущество ПИФов заключается в возможности вложить средства в дорогостоящие активы при наличии маленькой суммы. Например, у вас есть 30 000 рублей. На эти деньги можно купить всего 4 акции Apple. Вроде бы неплохо, но риски крайне высоки – помните, мы говорили о диверсификации. Можно пойти иным путем: купить 3 пая стоимостью 10 000 рублей каждый, выбрав ПИФ со стратегией инвестирования в компании «новой экономики». Там будет и наш любимый Apple, и Facebook, и Microsoft и еще много чего интересного. Конечно, наличие в портфеле менее доходных ценных бумаг уменьшит общую прибыль. Но, вместе с тем, сократятся и риски, причем многократно, а мы всегда должны стремиться к разумному балансу рисков и доходности.

Способ: 5. Пассивный доход от собственного бизнеса!

Думаю, нет смысла рассказывать о том, сколько может заработать успешный предприниматель, учитывая, что ярчайшие примеры у всех на слуху: Джобс, Гейтс, Брэнсон или лично мой кумир Илон Маск. Вопрос только в том, как превратить бизнес из активного дохода, когда вы днями и ночами пропадаете в офисе или катаетесь по городам и весям, навещая представительства своей компании, именно в бизнес пассивного дохода.

Думаю, нет смысла рассказывать о том, сколько может заработать успешный предприниматель, учитывая, что ярчайшие примеры у всех на слуху: Джобс, Гейтс, Брэнсон или лично мой кумир Илон Маск. Вопрос только в том, как превратить бизнес из активного дохода, когда вы днями и ночами пропадаете в офисе или катаетесь по городам и весям, навещая представительства своей компании, именно в бизнес пассивного дохода.

В общем-то, большой науки здесь нет. Во-первых, нужно четко сформулировать миссию, базовые ценности и стратегию компании. Во-вторых, необходимо взять на вооружение процессный подход к внутренней организации предприятия. То есть вся работа фирмы должна быть разбита на отдельные простые процессы и прописана в виде должностных инструкций для каждого сотрудника. Такая система предполагает создание контрольных точек, проверки которых достаточно, чтобы отслеживать деятельность компании и ее результаты. Подобным образом вы получите возможность управлять фирмой с минимальными временными затратами. Она сама будет работать, как часы. Вам останется только корректировать курс.

Когда компания уже построена и выведена на крейсерскую скорость, нет нужды заниматься управлением самостоятельно. Можно нанять CEO (Chief Executive Officer) — главного исполнительного директора и сбросить бремя руководства на него.

Разумеется, такие способы пассивного дохода предполагают одну насущную проблему — остро встает вопрос о поиске первоначального капитала. Свои размышления на эту тему я изложил в статье:

Как создать бизнес-империю на франчайзинге?

Представьте, вы создали компанию. Успешную. Эффективную. Доходную. Но хочется еще. Отказаться от мечты перевести бизнес в пассивный режим, а заодно и от своей dolce vita на прибыль от автономно работающей компании? Снова засучить рукава и взяться за развитие предприятия, расширение его присутствия в других регионах? Для этого придется месяцами пропадать в командировках, наращивать административный ресурс, а вместе с ним, кстати, вырастут и издержки. Кроме того, встанет проблема привлечения денег на расширение бизнеса. Можно воспользоваться моими скромными рекомендациями: . Однако для полномасштабного развития компании обойтись без заемных средств вряд ли удастся.

Есть у этого пути гораздо более выгодная и простая альтернатива – франчайзинг. Суть его заключается в том, что вы продаете свою готовую бизнес-модель вместе с правом использования всех технологий, бренда, шаблонов документации другим предпринимателям. Они, в свою очередь, открывают представительства вашей фирмы в регионах за свой счет.

Так решаются сразу три проблемы. Во-первых, средства в расширение компании вкладывают покупатели франшизы. Во-вторых, они же обеспечивают управление подразделениями предприятия, не нуждаясь в жесткой централизации и постоянном контроле из центра. В-третьих, в отличие от наемных менеджеров, франчайзи относится к подразделению компании, как к своему собственному бизнесу. Он лично заинтересован в достижении максимальной эффективности и доходности предприятия. Как следствие, не нужно раздувать управленческий штат для контроля работы региональных подразделений и ломать голову над методами стимулирования менеджеров.

Что получаете вы? Во-первых, покупатель франшизы платит сразу паушальный взнос. Во-вторых, от прибыли всех филиалов вы будет получать роялти – это и будет ваш пассивный доход. От головной компании требуется точная пошаговая инструкция по открытию компании, технология создания продукта и продаж, маркетинговая стратегия, словом, все, что вы и так должны были сделать в процессе создания своего предприятия. Дополнительно нужно только организовать небольшой отдел, который будет заниматься продвижением франшизы, взаимодействием с потенциальными покупателями, а также их консультированием и помощью в решении проблем.

Как создать бизнес пассивного дохода на франчайзинге, примерно ясно. Остается вопрос – сколько вы заработаете. Оценить потенциальную доходность сети вряд ли возможно. Все зависит от качества проработки бизнес-модели и стратегии развития. Но в порядке образца перечислю несколько известных брендов, развитие которых осуществляется именно по этой технологии: KFC, Subway, Traveler’s, 2ГИС, Yves Rocher, Велл, Экспедиция, Сбарро.

Теперь более конкретный пример в цифрах. Паушальный взнос при покупке франшизы Subway составляет 600 000 рублей. Ежемесячная выплата в пользу франчайзера (роялти) – 8% от выручки плюс 1,5% от оборота в качестве рекламного взноса. Обороты одной точки варьируются в пределах 5-9,5 млн. рублей, а всего в сети на территории России 673. Таким образом, совокупный доход от всей сети составляет более 390 млн. рублей без учета взносов на рекламу.

MLM. Можно ли создать пассивный доход на сетевом маркетинге?

Порядка 20% американских миллионеров сколотили свое состояние на сетевом маркетинге. Вот вам и ответ на вопрос о возможности заработка на MLM. Думаю, что сегодня использовать данную модель построения бизнеса стало даже проще, чем 10-15 лет назад. Это обусловлено относительной простотой и доступностью инструментов, позволяющих быстро развивать сеть партнеров через интернет.

Порядка 20% американских миллионеров сколотили свое состояние на сетевом маркетинге. Вот вам и ответ на вопрос о возможности заработка на MLM. Думаю, что сегодня использовать данную модель построения бизнеса стало даже проще, чем 10-15 лет назад. Это обусловлено относительной простотой и доступностью инструментов, позволяющих быстро развивать сеть партнеров через интернет.

Сетевой маркетинг, по сути, представляет собой один из вариантов стратегии развития бизнеса. Та же франшиза, только проще и гораздо доступнее для партнеров. Этот вариант подходит для продуктов, продажа которых не требует наличия торговой точки или офиса.

Да, у многих такие примеры пассивного дохода вызывают некоторую иронию. Но это обусловлено скорее несколько навязчивым и даже местами топорным характером работы дистрибьюторов. На самом деле модель вполне рабочая. Вы без существенных вложений получаете продукт, которым можете торговать без организации точки продаж, набора персонала и прочих сложностей. Просто делаете каждого своего постоянного покупателя партнером, он продолжает покупать продукцию сам и продавать ее своим знакомым, а вы за это получаете доход без малейших телодвижений.

Преимуществ у MLM хватает:

Минимальные первоначальные вложения. В большинстве случаев можно обойтись $200-300. То есть ваши риски ограничены только этой суммой.

Никакой бумажной волокиты, а, следовательно, нет нужды тратиться на услуги юриста, бухгалтера и т.д.

Не нужно осваивать тонкости искусства управления персоналом. Фактически, у вас есть много людей, от покупок и продаж которых вы получаете доход. При этом все они действуют самостоятельно без дополнительной мотивации, как и в случае с франшизой.

Никакой мороки с налоговой службой, многочисленными проверками контролирующих инстанций, хозяйственными спорами с контрагентами и т.д.

Создать разветвленную многоуровневую структуру можно буквально за 2-4 года, и дальше она, по крайней мере, в течение нескольких лет будет без особых усилий приносить внушительный пассивный доход.

Конечно, многое зависит от выбора бренда. Я вот, к примеру, не вижу смысла присоединяться к таким до боли знакомым структурам, как Avon, Amway или Herbalife. Думается, лучше сделать ставку на бренд, раскрученный за рубежом, но новый для российского рынка. Так у вас будет больше шансов создать большую пирамиду из партнеров.

Способ № 6. Не знаете, как создать свой бизнес? Зарабатывайте на чужом!

Мы рассмотрели почти все примеры пассивного дохода, которые я хотел разобрать в этом материале. Остался последний — инвестирование в чужой бизнес. Правильнее, наверное, будет назвать это вложениями в венчурные, то есть высокорисковые предприятия, поскольку инвестирование в акции и облигации развитых стабильных компаний мы уже затронули выше.

Суть здесь в том, чтобы найти многообещающий стартап, помочь ему деньгами в обмен на акции и либо регулярно получать некоторую долю прибыли предприятия, либо дождаться, когда его ценные бумаги многократно вырастут в цене и продать их. Примеров успешного вложения капитала в венчурные компании масса. Конечно, наиболее известны крупные инвесторы. Так, Джим Гетц превратил $60 млн. в $3 млрд. на инвестициях в WatsApp. Дуглас Лион сделал состояние в $2,2 млрд. на Google, YouTube, WatsApp. Примерно столько же заработал Питер Тиль на PayPal и Facebook.

Все эти уважаемые люди, как вы понимаете, «пасутся» в Кремниевой долине, куда со своей $1000 на пройдешь – выгонят, как попрошайку. Однако это не значит, что вы не можете, обладая небольшой суммой, пополнить ряды венчурных инвесторов.

Как стать венчурным инвестором?

Примерить роль бизнес-ангела. На мой взгляд, для непрофессионального инвестора с небольшим капиталом лучше выбрать другие способы пассивного дохода, поскольку этот вариант наименее выгодный и вместе с тем крайне рискованный. Суть сводится к тому, что вы находите начинающих предпринимателей среди своих знакомых или просто в сети и предоставляете им финансирование. Шансов на успех крайне мало, если только вы сами не являетесь опытным бизнесменом и не готовы принять участие в проекте.

Краудфандинговые платформы. Angellist и StartTrack и другие платформы позволяют вложить относительно небольшую сумму сразу в несколько стартапов, причем сделки проводятся через специальный сервис онлайн. Дополнительное преимущество заключается в возможности при выборе проектов ориентироваться на решения других инвесторов, в том числе профессиональных.

Синдицированные сделки. Это совместные операции групп инвесторов, существующих на тех же краудфандинговых платформах или при инвестиционных фондах. Такой подход позволяет вкладывать капитал вместе с профессиональными игроками и получить доступ к более качественным и перспективным проектам. Недостаток синдикатов – комиссии за сопутствующие услуги.

Венчурные фонды. Если у вас еще нет, скажем, $1 млн., то такой вариант вам не подойдет. Но мы же с вами работаем на будущее, правильно? Так что и этот способ стоит рассмотреть. Хорош он тем, что вам не нужно разбираться в существующих проектах и лично выбирать стартапы – за вас все делают профессионалы. От вас требуется только передать деньги в управление фонду на 5-7 лет.

Рассматривая венчурные инвестиции как пассивный доход учитывайте, что для обеспечения приемлемого уровня рисков нужно распределять капитал, как минимум, между 10 проектами. При этом необходимо отбирать только качественные стартапы. Для этого следите за конкурсами венчурных проектов, а также читайте статьи в СМИ с подборками перспективных компаний.

Пассивный доход. Как это работает?

У каждого из нас есть элементарный набор ресурсов: время, физическая сила, способность выполнять простые задания. Многие также могут похвастаться хорошим образованием, опытом работы в какой-либо сфере и просто умной головой, что само по себе встречается не так часто, как хотелось бы. Так вот разница между долларовым миллионером и обычным работягой, который живет от зарплаты до зарплаты, заключается в том, как они распоряжаются этими ресурсами.

Наемный работник, коих подавляющее большинство, по сути, совершает прямой обмен своего времени на деньги. При этом стоимость каждого часа или дня напрямую зависит от ценности его навыков, знаний, опыта, производительности. И это называется активным доходом. Богатые люди, в свою очередь, прямо или косвенно инвестируют имеющиеся ресурсы в создание активов – ценностей, способных приносить доход без дальнейших вложений ресурсов своего обладателя. Поэтому пассивный доход еще называют резидуальным от латинского слова residuus – оставшийся, сохранившийся. Работа уже закончилась, а прибыль сохраняется в течение неограниченного времени.

Почему такой способ извлечения финансовой выгоды приносит многократно больше денег, чем обычный труд по найму? Все просто: вы можете создать пакет активов, совокупная ценность которых для рынка окажется в сотни раз выше, чем ценность вашего личного времени со всеми навыками и знаниями вместе взятыми.

3 типа источников резидуального дохода!

Что может выступать в качестве активов? Конкретные варианты пассивного дохода я уже привел выше, а сейчас постараюсь пояснить суть. Так вот все активы я бы разделили на три категории:

Первый тип – вещи, которые дорожают сами по себе. То есть получение пассивного дохода или другой валюте представляет собой заработок на разнице между ценой, которую вы уплатили при приобретении имущества, и его стоимостью, скажем, через год или просто к тому моменту, когда вы решите это имущество продать. Например, купили вы акции по $15 за штуку, а через 5 лет они уже стоят все $115. Совокупная доходность составляет 766%. Это блестящий результат, скажу я вам.

Ко второй группе я бы отнес собственность, которую можно продавать неограниченное количество раз. Пример — патент на изобретение. Вы можете продавать право на использование вашего изобретение множеству компаний в течение всего времени действия патента. При этом поработали вы только один раз – когда создавали свое изобретение. А стабильный пассивный доход оно может приносить на протяжении десятилетий.

Третья категория – активы, которые сами по себе создают новую ценность, а вы получаете доход от ее реализации. Примером послужит любая компания. Однажды создав успешный бизнес, вы можете отойти от дел, но деятельность самого предприятия не остановится. Оно продолжит производить товары или оказывать услуги, извлекать прибыль из их реализации, а ее часть будет благополучно оседать в ваших толстеющих карманах.

Хочу отметить, что это не вольный пересказ какой-то научной классификации, а мой собственный взгляд на разновидности пассивного дохода. А рассказываю я вам все это для того, чтобы вы поняли общие принципы формирования активов и смогли сами находить и выбирать для себя наиболее удобные и интересные методы создания источников резидуального дохода, не ограничиваясь только моими или еще чьими-то советами. В конце концов, заниматься надо тем, от чего вы получаете настоящее удовольствие, иначе добиться по-настоящему грандиозного успеха не удастся.

Что мешает вам создать пассивный доход?

Простите, но сейчас я буду умничать. А точнее демонстрировать свои скромные познания в экономической теории.

В интерпретации австрийской экономической школы капитал определяется как ресурсы, которые мы не потребляем прямо сейчас, а используем их для того, чтобы получить более высокий уровень потребления потом, в будущем. А прибыль, в свою очередь, является платой за риск потерять эти самые ресурсы, а также за то, что придется немного потерпеть и отложить момент потребления на потом.

Собственно, в этих определениях кроются четыре основные проблемы, которые мешают создавать резидуальный доход.

Проблема № 1.

Мы решительно не хотим терпеть и откладывать сладкий миг потребления на будущее. Нам хочется все съесть, выпить, использовать прямо сейчас. Жизнь, фактически, постоянно предлагает вам выбор: стрескать одну сомнительного вида карамельку сию же минуту или подождать неделю и получить целую коробку вкуснейших шоколадных конфет. И что же вы обычно выбираете? Здесь подсказок не будет – отвечайте сами, только честно.

Проблема № 2.

Плохой тайм менеджмент. Вместо того, чтобы грамотно составить расписание и инвестировать часть времени в свои активы, то есть будущее потребление, мы либо дарим это время дяде, на которого работаем сверхурочно и по выходным за «спасибо», а зачастую и без всяких благодарностей, либо приносим драгоценные часы и дни в жертву богам Дивану и Телевизору. Существует только один способ преодолеть эту проблему – планирование времени. Надо сказать, тайм менеджмент являет собой целую науку, хотя разобраться в ней просто. Советую почитать на эту тему книжки признанного гуру в данной области Брайна Трейси.

Проблема № 3.

Плохой финансовый менеджмент. Помните фразу Матроскина: «Чтобы продать что-нибудь ненужное, нужно сначала купить что-нибудь ненужное. А у нас денег нет!». Вот вам и третья проблема создания резидуального дохода. Для этого нужен хотя бы небольшой капитал, а где его взять? Некоторые свои размышления на эту тему я уже изложил в статье . А вообще нужно учиться планировать свой бюджет и откладывать. Просто возьмите за правило каждый месяц со всех своих доходов откладывать, скажем, 10%, и что бы ни случилось, придерживайтесь этого принципа.

Это правило напрямую связано с третьей проблемой резидуального дохода, то есть с рисками, и выражается всего в одном слове – диверсификация. Суть данного подхода заключается в распределении вашего капитала на несколько активов с разным уровнем рисков. Например, вы можете сформировать портфель из акций, облигаций и драгоценных металлов.

Зачем это нужно? – Так мы добиваемся минимизации рисков. Например, если вы вложите все свои деньги в акции молодой многообещающей компании, то крайне велика вероятность потерять весь капитал, если предприятие не оправдает надежд. А можно поступить иначе. Часть денег – в высокорисковые ценные бумаги. Еще часть – в золото. Риски здесь на порядок ниже и в долгосрочной перспективе желтый металл демонстрирует стабильный и весьма приличный рост. И, наконец, еще часть денег определите в облигации, которые имеют небольшую, но фиксированную.

Имея такой портфель, вы, с одной стороны, обеспечиваете себе возможность получить высокий и стабильный пассивный доход от акций. С другой – защищаете себя от полной потери капитала облигациями и золотом. С третьей – хотя бы часть вложенных средств наверняка принесет некоторую доходность, что компенсирует потенциальные убытки от потери или падения в цене других активов.

Какие варианты пассивного дохода выбрал я?

О моей предпринимательской истории вы можете узнать из этой маленькой автобиографии: . Если коротко, то я уже построил свой бизнес, и именно он служит мне главным источником пассивного дохода. Но, поскольку топтаться на месте настоящему предпринимателю негоже, я, во-первых, запланировал расширение своей компании, а во-вторых, освоил новый способ увеличения своего капитала – торговлю на бирже бинарных опционов.

Этот вариант не совсем подходит для получения собственно пассивного дохода, поскольку предполагает личное участие трейдера в совершении каждой сделки. Однако я все-таки замолвлю о нем слово, поскольку, на мой взгляд, бинарные опционы имеют сразу несколько преимуществ перед каждым из перечисленных выше способов заработка:

Низкая цена входного билета. В отличие от минимально необходимых затрат на создание собственного бизнеса или диверсифицированного портфеля акций и облигаций, для начала работы с бинарными опционами достаточно $300-500. Конечно, для обеспечения хорошей доходности и минимизации рисков лучше выделить несколько большую сумму.

Высокая доходность, многократно превышающая инфляцию. Прибыль от спекуляций с бинарными опционами может достигать и даже превышать 100% в месяц от первоначального капитала. Такой доход не приносит ни один из перечисленных способов.

Освоить работу с бинарными опционами может каждый и за 1-2 месяца выйти на стабильно высокую прибыль.

Однако сразу должен расстроить любителей халявы – ее здесь нет. Обойтись без предварительной учебы и достаточно кропотливой работы в самом начале не удастся. Узнать больше о том, как стартовать, вы можете из этой статьи: . Зато потом совершать по несколько прибыльных сделок в день сможете довольно легко, тратя на это в общей сложности не больше часа. Вот один из примеров моих транзакций:

Надеюсь, мои рекомендации о создании пассивного дохода помогут вам определиться со способами развития своей персональной финансовой империи и избежать распространенных ошибок. Желаю удачи и всех благ.

С уважением, .

13 мин. чтения

Обновлено: 01/08/2018

Множественные источники дохода – это фраза, перекочевавшая в наш лексикон из книг по личным финансам иностранных авторов. В этой публикации я бы хотел немного по-рассуждать о том, каким образом в современных реалиях обычному человеку можно создать дополнительные множественные источники дохода и какую пользу они принесут.

Раньше я всегда считал, что нужно найти хорошую высокооплачиваемую работу и трудиться на благо Родины, поднимаясь по карьерной лестнице. И думал я так до того момента, пока компанию не продали и не началась реорганизация. Новое руководство компании решило оптимизировать многие процессы, в связи с чем было решено сократить часть сотрудников.

Моя карьера в одночасье оказалась под угрозой. Оказался под угрозой мой образ жизни. Ведь я привык стабильно получать свою тысячу долларов, на которую я жил так как хотел. Я вдруг понял, что моя стабильность находится в руках других людей. От их решения зависело то, пойду ли я в следующем месяце в свой любимый суши-бар, смогу ли купить новые кроссовки, поеду ли я в отпуск.

Именно тогда, я задумался над тем, что мне нужна страховка. Денежная страховка. Я понял, что мне нужны дополнительные источники дохода, которые будут страховать друг друга, на тот случай, если один из источников пересохнет.

Я стал активно искать такие и работать над ними. Некоторые из таких источников лежат у нас, буквально, под ногами. Но многие не замечают их. Или не понимают суть.

Если взглянуть на обыденные вещи под другим ракурсом, а именно под ракурсом множественных источников дохода, то находятся решения на многие финансовые задачи.

Основные понятия

Для начала необходимо определить все ваши денежные ручейки, которые собираясь воедино, образуют вашу финансовую реку. Лично я огромный поклонник такого подхода к теме множественных источников дохода. И постоянно работаю в двух направлениях:

- Увеличение количества множественных источников дохода

- Увеличение глубины (ширины) каждого источника дохода

Наш личный рекорд (мой и жены) по количеству созданных множественных источников дохода – 10. Это означает, что мы имели десять источников дохода одновременно.

Виды множественных источников дохода

Предлагаю познакомиться с ними, на моем личном примере:

- Основная работа моя;

- Основная работа жены;

- Дополнительная работа: Подготовка фотоотчетов для рекламной компании;

- Дополнительная работа: Тайный покупатель;

- Собственный малый бизнес (студия загара);

- Аренда недвижимости;

- Непостоянные заработки.

И вот как сейчас выглядит мой список источников дохода:

- Доход от контекстной рекламы Яндекс.Директ и Google Adwords размещаемой в блоге;

- Доход от баннеров размещаемых в блоге (см.также: );

- Доход от рекламной строчки Nolix размещаемой в блоге;

- Доход от партнерских программ;

- Доход от проведения вебинаров;

- Доход от продажи инфопродуктов;

- Доход от консультаций по развитию собственного блога, заработка на нем, инвестиций;

- Доход от коучинга и наставничества;

- Доход от интернет-магазина MisterSaver.ru;

- Доходы жены (она недавно запустила небольшой проект в социальных сетях по торговле стильной обувью из США);

- Детские выплаты (за ребенка жене приходят социальные выплаты на время декретного отпуска);

- Непостоянные заработки.

Как вы понимаете, в совокупности все эти источники заработка приносят хороший доход. И самое главное, я застрахован. Если что-то случится с одним источником (иссякнет), то у меня всегда есть куча других, которые не дадут мне помереть с голоду.

Более того, у меня на примете еще несколько десятков вариантов создания дополнительных источников дохода на которые сейчас у меня просто не хватает времени. Это я говорю к тому, что даже если все перечисленные источники заработка вдруг “загнутся” и перестанут существовать, то я начну зарабатывать другими способами, которые заменят те, что были.

Откуда же берутся все эти идеи?

На самом деле все просто. Создание источников дохода в интернете потребовало от меня развития различных навыков. Например, я научился писать статьи для данного сайта. Это называется копирайтинг, смотрите статью на эту тему, которая научит вас также зарабатывать деньги в интернете, написанием различных текстов на заказ:

Еще я могу создавать качественную контекстную рекламу. Этому я также научился в процессе создания перечисленных выше источников дохода. Сейчас я размещаю контекстную рекламу для своих проектов. Но если с ними что-то случится, то легко смогу найти себе работу и продвигать чужие проекты с помощью Яндекс.Директ и Гугл Адвордс.

Для меня это непрерывный процесс. Я постоянно ищу где-бы подзаработать. Мне всегда интересны различные, новые возможности для получения множественных источников дохода . Это называется увеличение количества источников дохода.

Увеличение глубины каждого источника дохода – это работа над увеличением дохода от конкретного источника. К примеру, если у вас есть депозит в банке, то регулярно откладывайте со своих основных источников дополнительную сумму денег и увеличивайте сумму депозита. Это позволит вам получать большую доходность по вкладу. Да-да, на банковских вкладах тоже можно зарабатывать.

Сегодня существует огромное количество различных возможностей. Все дело в вас! Насколько вы ленивы, для того чтобы позаботиться о своем будущем. У меня много знакомых, которые имеют массу свободного времени, но используют это время бездарно. Просто тупо бездельничают.

Сегодня существует огромное количество различных возможностей. Все дело в вас! Насколько вы ленивы, для того чтобы позаботиться о своем будущем. У меня много знакомых, которые имеют массу свободного времени, но используют это время бездарно. Просто тупо бездельничают.

Моя позиция в этом вопросе такова: создай себе условия для бездельничества. Создай такой пассивный источник дохода, который будет с лихвой покрывать все твои текущие расходы, а потом делай, что хочешь. Именно поэтому я много работаю сейчас, чтобы мало работать потом, в будущем. Я понимаю, что кроме меня самого – никто не в силах изменить судьбу. Придет еще время для отдыха, а пока я поработаю. Тем более, что я получаю от этого удовольствие

НЕТ СЛОВА НЕ МОГУ, ЕСТЬ СЛОВО НЕ ХОЧУ!

Когда кто-то говорит мне, что я не смогу или я не такой как ты, я понимаю, что человек просто не хочет менять свою жизнь и свою судьбу. Это человек, который живет в иллюзиях и надеется, что когда-нибудь придет время и вся его жизнь измениться по мановению волшебной палочки. Я не такой!

Открывайте книги, интернет, газеты бесплатных объявлений. Общайтесь с друзьями не на тему того, как вы круто “бухали” все выходные, а на тему того, где и как можно заработать. Пробуйте, делайте

В жизни нет ошибок, есть только уроки. Нет такой вещи, как отрицательный опыт, есть только возможности для роста, учебы и продвижения вперед по дороге самосовершенствования. Сила рождается из борьбы. Даже боль может быть замечательным учителем. (Робин Шарма, Монах, который продал свой Феррари)

Как создавать множественные источники дохода

Прежде чем мы с вами приступим к созданию множественных источников дохода, нужно понять и определиться с тем, как правильно это делать, на что тратить свои силы в начале пути, а на что впоследствии.

Нам нужно иметь на руках карту местности, которая поможет дойти из точки А в точку В кратчайшим путем.

Время людей ограниченно, также как силы и ресурсы (под ресурсами подразумеваются , связи, знакомства). Если одна лишь работа по найму занимает 8-12 часов в день, то ни на что другое времени и сил просто не останется.

Поэтому вы должны понимать, что создание множественных источников дохода – это целое искусство , которое подразумевает наличие плана действий, умение расставлять приоритеты, стратегию достижения цели, и многие другие навыки и умения.

Грамотное использование этих навыков и превращает процесс создания множественных источников дохода в искусство, которое доставляет не меньшее удовольствие, чем участие в спортивных состязаниях, поход на балет, посещение театра, просмотр кино или участие в концерте популярной рок-группы.

Шаг #1: Фундамент в виде основной работы

Итак, с чего же нужно начать создание множественных источников дохода?

В первую очередь, необходимо двигаться от простого к сложному. Одна из особенностей русских людей заключается в том, что мы хотим получить все и сразу. Мы не любим ждать, мы не любим себе в чем-то отказывать, мы хотим все и сразу.

Нужно понимать, что такая позиция вредна и ничего хорошего вам не даст. Да, бывают исключения из правил. Однако нужно детально рассматривать каждый случай. И если у вас есть примеры, когда люди за короткий срок создавали себе большой капитал за счет нескольких источников дохода, то нужно разбираться в деталях, что им помогло.

Часто мы не видим реальных фактов, которые помогли людям взлететь. Кто-то получил поддержку от родных или знакомых, кто-то оказался в нужно время в нужном месте, кто-то не боится рисковать и т.д.