Правило npv гласит. Чистая приведенная стоимость: что это такое, что собой представляет этот показатель

NPV, ЧДД, или чистая приведенная стоимость – ключевой показатель в оценке прибыльности инвестиционных проектов. Он позволяет заранее узнать, стоит ли вкладывать средства, какой из вариантов инвестирования выбрать. Если показатель выше 0, то инвестиции принесут прибыль. Для расчета удобнее всего использовать функцию ЧПС табличного редактора Excel.

Для того чтобы оценить выгодность вложения средств в проект, важно заранее оценить, принесут ли такие инвестиции прибыль. Для этих целей в мировой практике инвестиционного анализа применяют показатель чистой приведенной стоимости, или NPV.

NPV (Net Present Value - чистая приведенная стоимость) - это сумма дисконтированных значений потока платежей, приведенная к текущей дате.

Справка! Показатель NPV показывает сумму денег, которую инвестор может получить от вложения средств. Определяется не просто разница между затратами и выручкой: при расчете учитываются риски и изменение стоимости денег во времени. Следовательно, чистая приведенная стоимость - это прибыль по проекту, пересчитанная с учетом реальной цены денег на дату расчета.

В литературе NPV нередко называют чистой текущей стоимостью, чистым дисконтированным потоком, чистым дисконтированным доходом (аббревиатура - ЧДД).

Существует три случая применения показателя в инвестиционном анализе:

- при оценке состоятельности проекта и возможности вложения в него средств;

- при выборе наиболее выгодного источника вложения средств из нескольких вариантов;

- при расчете внутренней нормы доходности IRR.

Важный момент! Рассчитывать NPV можно в рамках инвестиционного анализа крупных и мелких проектов. Он в равной мере применим для оценки финансовых и реальных инвестиций.

Формула расчета NPV

Суть расчета чистого дисконтированного дохода внешне выглядит просто: достаточно вычесть из всех притоков денежных средств все оттоки в рамках каждого временного периода, а затем привести полученные значения к моменту расчета.

Однако осуществить этот процесс можно только с применением формулы:

Исходя из формулы:

CF - суммарный денежный поток за период t;

t - порядковый номер периода;

i - ставка дисконтирования денежного потока (ставка приведения);

IC - сумма первоначальных инвестиций.

Важный момент! Если инвестиции вливаются в проект несколько раз по мере его реализации, то они включаются в денежные притоки соответствующего временного периода.

Значения коэффициента NPV в инвестиционном анализе

Результат, полученный по итогам расчета чистой приведенной стоимости, свидетельствует о том, насколько перспективны и выгодны вложения в инвестиционный проект.

Положительное значение NPV при финансировании за счет собственного капитала означает, что вкладывание денег в проект выгоднее, чем альтернативное помещение средств под процент, заложенный в расчет коэффициента дисконтирования.

Важный момент! При выборе из нескольких инвестиционных проектов NPV нужно рассчитать по каждому из них, а после выбрать вариант с самым высоким его значением.

Примеры расчета ЧДД вручную и в Excel

Предположим, что существуют два инвестиционных проекта, в которые потенциально может вложить свои деньги инвестор. Для выбора наиболее приемлемого варианта стоит определить чистую дисконтированную стоимость для каждого из них.

Оба варианта предполагают первоначальные инвестиции в размере 1,5 млн руб., ставку дисконтирования 20% и срок вложения средств - 5 месяцев.

| Показатель | ||||||

|---|---|---|---|---|---|---|

| 1 500 000 + 65 833,3 + 389 699,1 + 361 816,8 + 331 665,5 = 63 874,8 |

||||||

Показатель ЧДД оказался равным 63 874,8. Положительное значение свидетельствует о том, что проект сулит растущую и пригоден для эффективного инвестирования.

Проведение расчетов вручную громоздко и чревато ошибками, поэтому представляется актуальным использование Excel для расчета NPV.

В табличном редакторе необходимо:

- выбрать финансовую функцию ЧПС;

- в открывшемся окне поочередно указать ставку дисконтирования, массив денежных притоков и величину первоначальных вложений.

| 1 500 000 + 236 666,7 + 317 236,1 + 275 034,2 + 191 983,5 +173 852,7 = - 178 001 |

||||||

Показатель ЧДД оказался равным -178 001. Отрицательное значение свидетельствует о том, что проект убыточен, поэтому вкладывать в него средства не имеет смысла.

Аналогичный расчет можно провести с использованием табличного редактора Excel.

Детальный порядок расчета можно скачать в формата Excel.

Проведенные расчеты показали, что из двух рассматриваемых проектов выгодным для вложения представляется первый вариант, по которому значение Net Present Value оказалось выше 0.

Важный момент! Как определить ставку дисконтирования? Обычно на практике берут самую высокую ставку по альтернативным вложениям. Например, процент по банковским депозитам составляет 10%, ставка финансового рынка - 14%, сдача в аренду используемого в инвестиционном проекте капитала принесет 20% доходности. В итоге ставка дисконтирования - 20%.

Порядок расчета чистого дисконтированного дохода проистекает из сущности этого важного показателя инвестиционного анализа

Преимущества и недостатки показателя

В настоящее время NPV активно применяется в практике оценки выгодности инвестиционных проектов. К числу достоинств этого показателя аналитики относят:

- четкие критерии принятия решения об инвестировании - первоначальные инвестиции, выручка на каждом этапе, доходность альтернативных вложений;

- учет изменения стоимости денег во времени;

- учет рисков проекта за счет использования различных ставок дисконтирования.

Однако ЧДД нельзя считать абсолютно точным коэффициентом. Во многих случаях корректный расчет ставки дисконтирования является проблематичным, что особенно характерно для многопрофильных проектов. К тому же в рамках расчета не учитывается вероятность исхода каждого из проектов.

NPV – метод оценки инвестиционных проектов. Его применяют, когда сравнивают несколько предложений или оценивают доходность конкретных инвестиций. В статье расскажем подробнее что это такое NPV и как его рассчитать, какие выводы об эффективности проекта можно сделать на основе расчета.

NPV – важный показатель, который используют при оценке эффективности инвестиционных проектов. Любая ошибка, допущенная при расчете, может привести к запуску потенциально неэффективного проекта. Статья поможет корректно рассчитать и проанализировать показатель.

Возьмите в работу :

В расчет NPV в исходящие потоки надо включить все инвестиции, вне зависимости от момента времени, так как они могут осуществляться в течение реализации проекта многократно, а не только в начальный период.

NPV проекта

Положительное значение рассчитанного показателя говорит о том, что проект эффективен с учетом альтернативных вложений средств. При отрицательном значении, проект убыточен, и капиталовложения в него нерентабельны. Нулевое значение указывает на возможность получения требуемой доходности.

Если сроки реализации проектов одинаковы, более эффективным с финансовой точки зрения считается тот, чей чистый дисконтированный доход выше. Однако если сроки реализации проектов различны, напрямую сравнивать их дисконтированный доход некорректно.

Как рассчитать NPV в Excel

Смотрите, как оценить инвестиционный проект за один день. Решение поможет накануне верстки бюджета, когда собственник размышляет над глобальными планами и стартом проектов в будущем году.

Пример расчета NPV

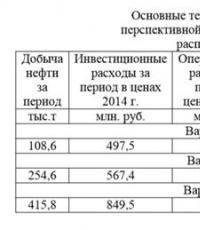

Рассмотрим общий случай – проект, в котором инвестиции осуществляются не только в нулевой год, но и в процессе реализации. В нашем случае - в нулевом и первом периоде (табл. 1). примем равной 10%.Таблица 1. Данные для расчета, млн руб.

|

Год (период) |

2019 (0) |

2020 (1) |

2021 (2) |

2022 (3) |

|

Инвестиции |

||||

|

Ставка дисконтирования |

||||

|

Дисконтированный денежный поток проекта |

||||

|

Накопленный дисконтированный денежный поток |

Рассчитаем чистую стоимость денежных потоков по формуле NPV, которую привели выше:

NPV = (0-30-100) : (1+10%) 0 + (100-50-50) : (1+10) 1 +(160-80) : (1+10%) 2 + (220-110) : (1+10%) 3 = -130: (1+10%) 0 + 0: (1+10) 1 +80: (1+10%) 2 + 110: (1+10%) 3 = 18,69 млн руб.

Вывод: проект эффективен, так как мы в общей сложности с учетом дисконтирования накопили на счетах 18,69 млн руб.

Ставка дисконтирования при расчете НПВ

В нашем примере ставка дисконтирования взята «с потолка», но в реальности ее выбор сильно влияет на показатели. И если бы мы взяли не 10% процентов, а 20%, проект ушел бы в минус (-10,82 млн руб.).

Гальцев Дмитрий Александрович

Термином «чистая приведённая стоимость» принято обозначать величину совокупных дисконтированных величин потоков платежей, значение которой приведено в реальном масштабе времени (на сегодня).

Сокращённая аббревиатура, ЧПС. В специальной литературе часто используются другие наименования этой величины.

Например:

- ЧДД (чистый дисконтированный доход). Подобное наименование объясняется тем, что рассматриваемые потоки сначала дисконтируются, и лишь затем складываются;

- ЧТС (чистая текущая стоимость). Дисконтирование приводит все финансовые потоки к реальной (сегодняшней) стоимости денег.

Международное обозначение – NPV.

Экономический смысл показателя NPV

Если рассматривать показатель более глубоко, можно констатировать, что это результирующая величина, полученная при учёте всех исходящих и входящих денежных поступлений анализируемого инвестиционного проекта, приведённая ко времени выполнения подобного анализа.

Полученное значение даёт инвестору представление о том, на что он может рассчитывать при вложении (с учётом погашения первоначальных затрат, понесённых на начальном этапе развития проекта и периодических оттоков в процессе его реализации).

Благодаря тому, что все денежные потоки рассчитываются с учётом рисков и временной стоимости, величину NPV инвестиционного проекта можно охарактеризовать, как стоимость, которая добавляется проектом, либо как совокупную прибыль инвестора.

Главной целью любого бизнеса является получение прибыли.

Для того, чтобы не инвестировать в рисковые проекты, инвестор проводит предварительную оценку возможных вариантов инвестирования. Причём все такие предложения на стадии их предварительно изучения оцениваются в сравнении с доходностью безрисковых вложений (банковский депозит).

Для понимания алгоритма расчёта чистой приведённой стоимости следует учитывать, что в его основу положена методология дисконтирования всех имеющихся денежных потоков. Именно поэтому решение о инвестировании в тот или иной проект принимается после его предварительного расчёта NPV проекта, в рамках которого:

- оцениваются все ожидаемые притоки и оттоки капитала за расчётный период;

- определяется его стоимость (для инвестора эта величина рассматривается в качестве ставки дисконтирования);

- с учётом упомянутой ставки дисконтируются все поступающие и истекающие потоки;

- результаты суммируются. Полученный результат и является величиной приведённой стоимости проекта.

Полученное число может иметь такие значения.

NPV = 0. Это информирует инвестора, что у него имеется вероятность вернуть вложенные средства с минимальной прибылью.

NPV < 0. Подобные инвестиционные проекты дальнейшему рассмотрению не подлежат.

NPV > 0. Вложение средств должно принести прибыль.

Базовая формула расчёта:

Используемые обозначения:

- N – число периодов (месяцев, кварталов, лет), за которые проводится расчёт оцениваемого проекта;

- t – временной период, за который рассматривают чистую приведённую стоимость;

- i – расчётная ставка дисконтирования для оцениваемого варианта вложения инвестиций;

- CF t – ожидаемый денежный поток (чистый) за установленный временной период.

Пример того, как выполняется расчёт NPV (для удобства сведём полученные результаты в таблицы и схемы).

Выполняется сравнительный анализ двух проектов с равными стартовыми инвестициями. Пусть это будет 5 млн. руб. Оба варианта характеризуются примерно равными рисками неопределённости имеющихся денежных потоков. Для простоты расчёта примем, что стоимость привлечения средств также одинакова и равна 11,5%.

Заполняя форму Вы соглашаетесь с нашей политикой конфиденциальности и даете согласие на рассылку

Основное различие заключается в динамике поступления и оттока средств.

Используя формулу для расчётов, приведённую выше, получаем следующие дисконтированные потоки

Полученные результаты NPV проекта нужно трактовать следующим образом:

- если инвестору предложено два независимых проекта, следует принять оба;

- если они взаимоисключающие, то бесспорное преимущество у проекта «А», так как он имеет лучший NPV.

Значение ставки дисконтирования при расчёте NPV

Изучая чистую приведённую стоимость обязательно следует уделять серьёзное внимание показателю - ставка дисконтирования. Часто её именуют иначе - альтернативной стоимостью вложений. Показатель, используемый в формуле расчёта, обозначает минимальную величину доходности, которую инвестор считает для себя приемлемой при рисках, сопоставимых с имеющимися у реализуемого проекта.

Инвестор может оперировать средствами, привлекаемыми из различных источников (собственных либо заёмных).

1. В первом случае устанавливаемая ставка дисконтирования, является личной оценкой допустимых рисков рассматриваемого инвестиционного проекта.

Её оценка может иметь несколько подходов. Самые простые, это:

- Выбор безрисковой ставки, корректируемой с учётом вероятности возникновения специфических рисков.

В качестве таковой обычно рассматриваются доходность по ценным бумагам государства, в котором реализуется проект, ставка доходности по корпоративным облигациям компаний отрасли.

- Необходимая и минимально достаточная (с точки зрения потенциального инвестора) рентабельность (показатель ROE).

При этом, лицо, принимающее решение об инвестировании, определяет ставку дисконтирования по одному из возможных вариантов:

- в проект вкладываются средства, имеющиеся на депозите в конкретном банке. Следовательно, альтернативная стоимость не должна быть меньше имеющейся банковской ставки;

- В проект инвестируются средства, выведенные из бизнеса и являющиеся временно свободными. В случае возникновения потребности в них, оперативное изъятие всей суммы из проекта невозможно. Потребуется кредит. Поэтому в качестве текущей стоимости средств выбирается рыночная кредитная ставка;

- Средняя доходность основного бизнеса составляет Y%. Соответственно от инвестиционного проекта требуется получать не меньше.

2. При работе с заёмными средствами ставка будет рассчитана как величина производная от стоимости привлекаемых из различных источников средств.

Как правило ставка, устанавливаемая инвестором, в подобных случаях превышает аналогичный показатель стоимости заёмных денежных средств.

При этом не просто учитывается изменение стоимости средств во времени, но и закладываются возможные риски, связанные с неопределённостью поступления денежных потоков и их объёмов.

Это является главной причиной, по которой ставкой дисконтирования считают средневзвешенную стоимость привлекаемого для последующего инвестирования капитала (WACC).

Именно этот показатель рассматривается в качестве требуемой нормы доходности на средства, вложенные в конкретный инвестиционный проект. Чем выше ожидаемые риски, тем выше ставка.

Расчётные методы определения данного параметра менее наглядны, чем графические. Особенно когда требуется сравнить привлекательность двух или более проектов.

Например, сравнивая проекты «А» и «Б» (смотри график) можно сделать следующие выводы:

При ставке, превышающей значение 7%, величина NPV проекта А выше, чем у Б (что предупреждает о возможной ошибке в выборе при арифметическом сопоставлении).

К тому же инвестиционный проект «Б», обозначенный на графике красной кривой, подвержен более значительным изменениям в связи с изменяющейся ставкой дисконтирования (такое может быть объяснено разновеликими величинами поступающих средств в одинаковый период времени).

Следует учитывать факт существенного снижения величины ставок дисконтирования во времени, что накладывает определённые временные ограничение. Рассчитать их можно не более, чем за 10 лет.

Анализ графиков позволяет сделать вывод о том, что меняющаяся ставка дисконтирования приводит к изменениям величины показателя NPV (причём последний меняется нелинейно).

Поэтому для более взвешенной оценки необходимо не просто сравнивать величины для разных инвестиционных проектов, но и учитывать изменения последних при разных величинах ставки.

По умолчанию при расчете в Excel, ставка дисконтирования принимается равной 10%.

Расчёт показателя NPV с использованием программы Excel

В программе предусмотрена возможность определения рассматриваемого значения с использованием функции «ЧПС».

Алгоритм работы достаточно прост.

- выбирается «Н6» (ячейка вывода);

- после нажатия fx (кнопка) в открывшемся окне последовательно выбирается сначала категория – «Финансовые», а затем функция – «ЧПС»;

- перейдя к полю «Ставка», следует выбрать ячейку «С1»;

- затем проставляется диапазон используемых данных (в рассматриваемом случае это С6:G6) в специальном поле, именуемом «Значение 1». Второе поле следует оставить пустым «Значение 2». После этого нажимается «ОК» (кнопка).

Так как в рассматриваемом варианте не учтены первоначальные (стартовые) инвестиции в проект, вновь требуется войти в «Н6», где в строку формул требуется добавить дополнительную ячейку «В6».

Плюсы и минусы метода расчета NPV

К числу достоинств относится применение методики, так называемых, дисконтированных денежных потоков. Это обеспечивает возможность адекватной оценки такого параметра, как величина стоимости, создаваемой дополнительно в рамках реализации инвестиционного проекта.

Но ряд серьёзных недостатков требует их обязательного учёта.

К ним принято относить следующие:

- высокая чувствительность к происходящим изменениям ставок дисконтирования;

- игнорирование денежных потоков, поступление которых начинается после установленного срока реализации проекта.

Присоединяйтесь к более 3 тыс. наших подписчиков. 1 раз в месяц мы будем отправлять на ваш email дайджест лучших материалов, опубликованных у нас на сайте, на странице в LinkedIn и Facebook.

Каждый человек, который серьезно занимался финансовой деятельностью или профессиональным инвестированием, сталкивался с таким показателем, как чистый дисконтированный доход или NPV . Этот показатель отражает инвестиционную эффективность изучаемого проекта. В программе Excel имеются инструменты, которые помогают рассчитать это значение. Давайте выясним, как их можно использовать на практике.

Показатель чистого дисконтированного дохода (ЧДД) по-английски называется Net present value, поэтому общепринято сокращенно его называть NPV . Существует ещё альтернативное его наименование – Чистая приведенная стоимость.

NPV определяет сумму приведенных к нынешнему дню дисконтированных значений платежей, которые являются разностью между притоками и оттоками. Если говорить простым языком, то данный показатель определяет, какую сумму прибыли планирует получить инвестор за вычетом всех оттоков после того, как окупится первоначальный вклад.

В программе Excel имеется функция, которая специально предназначена для вычисления NPV . Она относится к финансовой категории операторов и называется ЧПС . Синтаксис у этой функции следующий:

ЧПС(ставка;значение1;значение2;…)

Аргумент «Ставка» представляет собой установленную величину ставки дисконтирования на один период.

Аргумент «Значение» указывает величину выплат или поступлений. В первом случае он имеет отрицательный знак, а во втором – положительный. Данного вида аргументов в функции может быть от 1 до 254 . Они могут выступать, как в виде чисел, так и представлять собой ссылки на ячейки, в которых эти числа содержатся, впрочем, как и аргумент «Ставка» .

Проблема состоит в том, что функция хотя и называется ЧПС , но расчет NPV она проводит не совсем корректно. Связано это с тем, что она не учитывает первоначальную инвестицию, которая по правилам относится не к текущему, а к нулевому периоду. Поэтому в Экселе формулу вычисления NPV правильнее было бы записать так:

Первоначальная_инвестиция+ ЧПС(ставка;значение1;значение2;…)

Естественно, первоначальная инвестиция, как и любой вид вложения, будет со знаком «-» .

Пример вычисления NPV

Давайте рассмотрим применение данной функции для определения величины NPV на конкретном примере.

- Выделяем ячейку, в которой будет выведен результат расчета NPV . Кликаем по значку «Вставить функцию» , размещенному около строки формул.

- Запускается окошко Мастера функций . Переходим в категорию «Финансовые» или «Полный алфавитный перечень» . Выбираем в нем запись «ЧПС» и жмем на кнопку «OK» .

- После этого будет открыто окно аргументов данного оператора. Оно имеет число полей равное количеству аргументов функции. Обязательными для заполнения является поле «Ставка»

и хотя бы одно из полей «Значение»

.

В поле «Ставка» нужно указать текущую ставку дисконтирования. Её величину можно вбить вручную, но в нашем случае её значение размещается в ячейке на листе, поэтому указываем адрес этой ячейки.

В поле «Значение1» нужно указать координаты диапазона, содержащего фактические и предполагаемые в будущем денежные потоки, исключая первоначальный платеж. Это тоже можно сделать вручную, но гораздо проще установить курсор в соответствующее поле и с зажатой левой кнопкой мыши выделить соответствующий диапазон на листе.

Так как в нашем случае денежные потоки размещены на листе цельным массивом, то вносить данные в остальные поля не нужно. Просто жмем на кнопку «OK» .

- Расчет функции отобразился в ячейке, которую мы выделили в первом пункте инструкции. Но, как мы помним, у нас неучтенной осталась первоначальная инвестиция. Для того, чтобы завершить расчет NPV , выделяем ячейку, содержащую функцию ЧПС . В строке формул появляется её значение.

- После символа «=»

дописываем сумму первоначального платежа со знаком «-»

, а после неё ставим знак «+»

, который должен находиться перед оператором ЧПС

.

Можно также вместо числа указать адрес ячейки на листе, в которой содержится первоначальный взнос.

- Для того чтобы совершить расчет и вывести результат в ячейку, жмем на кнопку Enter .

Результат выведен и в нашем случае чистый дисконтированный доход равен 41160,77 рублей. Именно эту сумму инвестор после вычета всех вложений, а также с учетом дисконтной ставки, может рассчитывать получить в виде прибыли. Теперь, зная данный показатель, он может решать, стоит ему вкладывать деньги в проект или нет.

Как видим, при наличии всех входящих данных, выполнить расчет NPV при помощи инструментов Эксель довольно просто. Единственное неудобство составляет то, что функция, предназначенная для решения данной задачи, не учитывает первоначальный платеж. Но и эту проблему решить несложно, просто подставив соответствующее значение в итоговый расчет.

6.3.1. Чистая текущая стоимость

Важнейшим показателем эффективности инвестиционного проекта является чистая текущая стоимость (другие названия – ЧТС, интегральный экономический эффект, чистая текущая приведенная стоимость, чистый дисконтированный доход, Net Present Value, NPV) - накопленный дисконтированный эффект за расчетный период. ЧТС рассчитывается по следующей формуле:

где П m - приток денежных средств на m-м шаге;

O m - отток денежных средств на m-м шаге;

- коэффициент дисконтирования на m-м шаге.

- коэффициент дисконтирования на m-м шаге.

На практике часто пользуются модифицированной формулой

где - величина оттока денежных средств на m-м шаге без капиталовложений (инвестиций) К m на том же шаге.

Для оценки эффективности инвестиционного проекта за первые К шагов расчетного периода рекомендуется использовать показатель текущей ЧТС (накопленное дисконтированное сальдо):

(6.12)

(6.12)

Чистая текущая стоимость используется для сопоставления инвестиционных затрат и будущих поступлений денежных средств, приведенных в эквивалентные условия.

Для определения чистой текущей стоимости прежде всего необходимо подобрать норму дисконтирования и исходя из ее значения найти соответствующие коэффициенты дисконтирования за анализируемый расчетный период.

После определения дисконтированной стоимости притоков и оттоков денежных средств чистая текущая стоимость определяется как разность между указанными двумя величинами. Полученный результат может быть как положительным, так и отрицательным.

Таким образом, чистая текущая стоимость показывает, достигнут ли инвестиции за экономический срок их жизни желаемого уровня отдачи:

- положительное значение чистой текущей стоимости показывает, что за расчетный период дисконтированные денежные поступления превысят дисконтированную сумму капитальных вложений и тем самым обеспечат увеличение ценности фирмы;

- наоборот, отрицательное значение чистой текущей стоимости показывает, что проект не обеспечит получения нормативной (стандартной) нормы прибыли и, следовательно, приведет к потенциальным убыткам.

Пример 6.1 (продолжение) . Инвестиции в сумме 100 000 руб. при ежегодных в течение 6 лет денежных поступлениях (аннуитете) в сумме 25 000 руб. позволяют получить чистую текущую стоимость в сумме почти 16 000 руб. исходя из предположения о том, что фирма предусматривает применение нормы дисконта (т.е. стандартной нормы прибыли) на уровне 8 % после уплаты налога. Все первоначальные инвестиции будут возмещены в течение ~ 5-летнего периода. Чистая текущая стоимость проекта 15 575 руб. увеличила капитал фирмы на эту сумму в современном исчислении, что может защитить инвестора от возможного риска, в случае, если денежные поступления оценены неточно, а проект не завершит свою экономическую жизнь ранее намеченного срока (табл. 6.3).

Таблица 6.3

Чистая текущая стоимость при норме дисконта Е=8 %, руб.

|

Период времени |

Инвестиции |

Денежные поступления |

Коэффициент дисконтирования при ставке 8 % |

||

Пример 6.1 (продолжение) . Произведем расчет чистой текущей стоимости при увеличении нормы дисконта, равной 12 % (табл. 6.4).

Чистая текущая стоимость остается положительной, однако ее величина сократилась до 2 800 руб. При увеличении нормы дисконта при прочих равных условиях чистая текущая стоимость снижается. При норме дисконта Е = 14 % чистая текущая стоимость уменьшится еще больше и станет отрицательной величиной (-2 775 руб.).

Забегая несколько вперед, отметим, что срок окупаемости инвестиций с дисконтированием (т.е. промежуток времени, необходимый для того, чтобы кумулятивная чистая текущая стоимость стала положительной величиной) увеличивается (см. последние колонки табл. 6.3 и 6.4).

При норме дисконта 8 % срок окупаемости составит около 5 лет, в то время как при Е = 12 % - почти 6 лет.

Таблица 6.4

Чистая текущая стоимость при норме дисконта Е=12 %, руб.

|

Период времени |

Инвестиции |

Денежные поступления |

Коэффициент дисконтирования при ставке 8% |

Чистая текущая стоимость разных лет |

Кумулятивная чистая текущая стоимость |

Наиболее эффективным является применение показателя чистой текущей стоимости в качестве критериального механизма, показывающего минимальную нормативную рентабельность (норму дисконта) инвестиций за экономический срок их жизни. Если ЧТС является положительной величиной, то это означает возможность получения дополнительного дохода сверх нормативной прибыли, при отрицательной величине чистой текущей стоимости прогнозируемые денежные поступления не обеспечивают получения минимальной нормативной прибыли и возмещения инвестиций. При чистой текущей стоимости, близкой к 0, нормативная прибыль едва обеспечивается (но только в случае, если оценки денежных поступлений и прогнозируемого экономического срока жизни инвестиций окажутся точными).

Несмотря на все эти преимущества оценки инвестиций, метод чистой текущей стоимости не дает ответа на все вопросы, связанные с экономической эффективностью капиталовложений. Этот метод дает ответ лишь на вопрос, способствует ли анализируемый вариант инвестирования росту ценности фирмы или богатства инвестора вообще, но никак не говорит об относительной мере такого роста.

А эта мера всегда имеет большое значение для любого инвестора. Для восполнения такого пробела используется иной показатель - метод расчета рентабельности инвестиций.

| Предыдущая |