Смотреть страницы где упоминается термин фискальный федерализм. Принципы налогообложения

Налоговый федерализм

Федеративный тип государственного устройства влияет на основы построения бюджетной системы страны. Налоговые поступления формируют основную часть доходов бюджетов, во всех странах с рыночной экономикой налоги являются главным рычагом воздействия на экономическое развитие страны. Важнейшее значение в построении качественно новой модели бюджетного федерализма имеет теоретическое и практическое развитие ее составной части- налогового федерализма

В РФ задача развития налогового федерализма на государственном уровне была поставлена в 1996 году в Указе Президента РФ «Об основных направлениях налоговой реформы в РФ и мерах по укреплению налоговой и платежной дисциплины» от 08.05.96 г. № 685.

Понятие «налоговый федерализм» следует рассматривать в узком и широком смысле этого слова.

В узком смысле «налоговый федерализм» – это разграничение и распределение налоговых источников доходов между уровнями бюджетной системы страны.

В широком смысле «налоговый федерализм» – это сложная и многомерная совокупность отношений в налоговой сфере между Федерацией, субъектами Федерации и местными органами самоуправления.

Основными задачами налогового федерализма являются:

обеспечение единства российского федеративного государства,

обеспечение стабильности социально-экономического развития страны через удовлетворение потребности в денежных средствах всех уровней власти и управления,

рациональное перераспределение изымаемой в виде налогов части ВВП между звеньями бюджетной системы,

предоставление налоговой инициативы региональным и местным органам власти в пределах единого налогового пространства.

В мировой практике известно 4 основных подхода к решению проблемы разграничения и распределения налогов между бюджетами.

Кумулятивный – соединение в одной ставке налога своих ставок каждым уровнем власти

Нормативный – долевое распределение доходов от налогов между уровнями бюджетной системы (по нормативам в %)

Дистрибутивный – концентрация налоговых поступлений первоначально на единый счет или в фонд с дальнейшим перераспределением между звеньями бюджетной системы

Фиксированный – разграничение и закрепление соответствующих налогов между разными уровнями управления в соответствии с принципами налогового федерализма.

На современном этапе используются кумулятивный метод, нормативный метод, а налоговая система РФ построена на фиксированном методе распределения налогов между бюджетами.

^ Кумулятивный метод считается одним из индикаторов развития бюджетного и налогового федерализма. С 1 января 1994 г. налог на прибыль организаций взимается по ставке, которая соединяет в себе ставки всех звеньев бюджетной системы.

Распределение основной ставки налога на прибыль (%) (таблица 1)

Таблица 1

| 2001 г. (справочно) | Гл. 25 НК РФ |

||||||

| 2002г. | 2003г. | 2004г. | 2005 г. | ||||

| Федеральный бюджет | 11% | 7,5% | 6% | 5% | 6,5% | ||

| Бюджет субъектов РФ | 19% | 14,5% (до 10,5%)* | 16% (до 12%)* | 17% (до 13%)* | 17,5% (до 13,5% | ||

| Местные бюджеты | 5% | 2% | 2% | 2% | - | ||

| Итого | 35% | 24% | 24% | 24% | 24% | ||

*Законодательные органы власти имеют право снизить ставку налога, поступающего в их бюджеты но не более чем на 4 процентных пункта

^ Нормативный метод основан на регулирующей функции налогов. Налоговая система воздействует на разные стороны национальной экономики, в т.ч. на выравнивание социально-экономического развития территории. Нормативный метод предусматривает долевое распределение регулирующих налогов между бюджетами разных уровней. Нормативы отчислений подвергаются корректировке каждый год и подлежат ежегодному утверждению в законе о Федеральном бюджете, затем внутри субъектов федерации соответствующим региональном законом о бюджете. В результате местные и региональные власти становятся в полную зависимость от вышестоящих органов. Значительная доля «регулирующих» налогов по сравнению с закрепленными означает усиление межбюджетных потоков денежных средств. Федеративное правительство в силу ведущего политико-правового положения мобилизует свое распоряжение наиболее крупные и стабильные виды налогов (НДС, налог на прибыль, акцизы, НДФЛ).

Т.о. данный метод не гарантирует финансово-экономической самостоятельности территории провозглашенной Конституцией РФ.

^ Фиксированный метод согласно ст. 12 НК РФ «Не могут устанавливаться региональные и местные налоги не предусмотренные НК РФ. Перечень региональных и местных налогов смотри схему.

Ст. 3 НК РФ определила следующие принципы налогового федерализма:

принцип единства налоговой политики

принцип единства системы налогов

принцип разграничения полномочий в области налогообложения – органы власти субъекта федерации и органов местного самоуправления обладают следующими полномочиями

Б) определять следующие элементы региональных и местных налогов:

порядок и сроки уплаты налога

льготы по налогу (в пределах, установленных НК РФ)

ставка налога (в пределах, установленных НК РФ).

Общие принципы налогообложения теоретически разработал и сформулировал А.Смит, в экономическом учении которого находится аргументация для всех школ современной западной экономической мысли. Взгляды А.Смита в отношении принципов установления налогов изложены в монографии «Исследование о природе и причинах богатства народов». В качестве основных начал, которыми следует руководствоваться для установления налогов, А.Смит назвал четыре правила, получившие название классических принципов в теории и практике налогообложения.

Первое правило А.Смита требует справедливого распределения налогов в обществе, соразмерности налогов с имуществом или доходом каждого. Поданные государства должны содействовать содержанию правительства в соответствии со своим имуществом, т.е. пропорционально доходу, которым каждый из них пользуется под защитой государства. Другими словами, справедливость обложения по А.Смиту означает всеобщность и пропорциональность в обложении доходов.

Второе правило А.Смита предписывает строгую определенность налога , который должен быть точно определен, а не произволен. Время, вид, способ платежа, сумма – все это должно быть ясно как налогоплательщику, так и другому лицу.

Третье правило А.Смита требует удобности налогообложения для плательщика. Каждый налог должен взиматься в то время и таким способом, чтобы плательщику было легче внести его.

Второе и третье правила А.Смита не оспаривают приоритета государственных интересов при взимании налогов, а лишь смягчают неизбежное недовольство налогоплательщиков государственным кнутом принуждения, направленного на ограничение их индивидуального потребления.

Четвертое правило ставит целью минимизацию издержек при взимании налогов. Затраты по сбору налогов должны быть многократно меньше, чем сумма налогов.зимании налогов.имизацию издержек ринуждениях интересов при взимании налогов, а лишь смягчают неизбежное недовольство налогопла

Классические принципы налогообложения используются при построении налоговых систем в налоговом законодательстве, но не напрямую, а в различных правилах при установлении, взимании и отмене налогов, при осуществлении мероприятий налогового контроля и применении мер ответственности к налогоплательщикам за несоблюдение налогового законодательства. В этой связи классические принципы преломляются в ряд конкретных принципов, по которым непосредственно строится налоговая методология. Их реализация зависит от налоговой политики правительства.

Используемые в налоговой практике России принципы налогообложения в зависимости от направленности действия и решаемых задач можно разделить на три группы, т.е принципы обеспечивающие: 1) реализацию Конституции РФ; 2) права налогоплательщиков; 3) интересы субъектов государственной власти РФ исходя из федеративного устройства государства.

1. К первой группе относят принципы публичности, приоритетности государственных интересов, законности.

Принцип публичности. В соответствии с этим принципом налоги устанавливаются, открыто и гласно. Налоговая политика должна быть понятна и одобряема обществом, а налоги - иметь общественно-возмездный характер. Цивилизованное государство не может и не должно иметь потребности, отличные от потребностей общества, и не должно расходовать налоговые поступления на антиобщественные цели.

Принцип приоритетности государственных интересов. Целью налогообложения является получение государством дохода для последующего финансирования общественно необходимых затрат, а не принуждение налогоплательщиков к определенному поведению. Каждый гражданин общества имеет право на получение индивидуального дохода, а участие посредством налогов в финансировании государственных расходов представляется одновременно экономией индивидуальных затрат, поскольку финансирование некоторых сфер более эффективно централизованно через государственный бюджет, а не посредством рыночного механизма.

Принцип приоритетности государственных интересов прямо закреплен в Конституции РФ посредством ст. 57, устанавливающей обязанность каждого платить законно установленные налоги и сборы.

Принцип законности . Данный принцип также вытекает из ст. 57 Конституции РФ и косвенно отражен в первой части НК РФ. Фактически в нем воплотились основные классические правила налогообложения. Статья 5 НК РФ регулирует вступление в силу актов законодательства о налогах и сборах, конкретный порядок установления, изменения или отмены налогов и сборов определен законами.

2. Во вторую группу объединены принципы нейтральности, защищенности налогоплательщика, экономического равенства налогоплательщиков, соразмерности налогового бремени.

Принцип нейтральности . Он заключается в правовом равенстве налогоплательщиков и не допускает установления дополнительных или повышенных налогов в зависимости от формы собственности, организационно-правовой формы предпринимательской деятельности, местонахождения налогоплательщика. В России этот принцип закреплен законодательно. Статья 3 НК РФ определяет, что налоги и сборы не могут иметь дискриминационный характер и различно применяться исходя из социальных, расовых, национальных, религиозных и иных подобных критериев.

Принцип защищенности налогоплательщика. Этот принцип предполагает наличие в налоговом законодательстве системы защиты законных интересов налогоплательщика. Отдельными положениями ст. 3 и 108 НК РФ закреплена презумпция налоговой невиновности, в соответствии с которой налогоплательщик считается невиновным в совершении налогового правонарушения, пока его виновность не будет доказана в установленном федеральным законом порядке. Налогоплательщик не обязан доказывать свою невиновность в совершении налогового правонарушения, бремя доказательств возлагается на налоговые органы. Все неустранимые сомнения, противоречия и неясности актов законодательства о налогах и сборах толкуются в пользу налогоплательщика.

Принцип экономического равенства налогоплательщиков. Он выражается в том, во-первых, что при налогообложении берется фактическая способность к уплате налога на основе сравнения экономических потенциалов, а во-вторых, для субъектов с одинаковым организационно-правовым статусом устанавливаются одинаковые налоги.

Принцип соразмерности налогового бремени. Это принцип означает, что налогообложение не должно быть несоразмерным, т.е. таким, чтобы парализовать реализацию гражданами конституционных прав. В ст. 3 НК РФ закреплено, что налоги и сборы должны иметь экономическое основание и не могут быть произвольными.

3. К третьей группе правомерно отнести принципы единства налогообложения и налогового федерализма.

Принцип единства налогообложения . Специальный пункт ст. 3 НК РФ оговаривает недопустимость установления налогов и сборов, нарушающих единое экономическое пространство РФ, прямо или косвенно ограничивающих свободное перемещение в пределах национальной территории товаров и финансовых средств, препятствующих не запрещенной законом экономической деятельности.

Принцип налогового федерализма. При федеративном устройстве необходимо решить задачу об оптимальных масштабах участия различных уровней власти и управления в создании общественных благ и соответственно определить степень самостоятельности и полномочия по уровням властной вертикали.

Конституцией РФ закреплено, что установление общих принципов налогообложения находится в совместном ведении РФ и ее субъектов. При принятии налоговых законов существенные права имеет Совет Федерации (ст. 104 и 105 Конституции РФ), что также обеспечивает прямое участие представителей регионов в налоговом законотворчестве и принятии решений.

При установлении региональных и местных налогов законодательными органами субъектов РФ или представительными органами местного самоуправления определяются налоговые ставки внутри определенных федеральным законодательством пределов, порядок и сроки уплаты, налоговые льготы, а также формы отчетности (ст. 12 НК РФ). В отношении региональных и местных налогов они также вправе производить списание безнадежных долгов (ст. 59 НК РФ). Определенные права имеют субъекты РФ и местные власти и в отношении причитающихся им долей от федеральных налогов. Интересы нижестоящих бюджетов защищает также закрепленное правило приоритетности налогообложения в месте образования дохода или нахождения имущества над местом юридической регистрации налогоплательщиков.

Классификация налогов по принадлежности к уровням управления и власти в связи с федеративным устройством Российской Федерации подразумевает введение понятия налогового федерализма - законодательное установление равноправных отношений между федеральным центром и субъектами Федерации при формировании доходов бюджетов всех уровней, достигаемое за счет оптимального сочетания их налогового потенциала, выполняемых финансово-хозяйственных, социальных функций и имеющихся общественно необходимых потребностей.

Налоговый федерализм - это разграничение и распределение налогов между уровнями бюджетной системы страны, т. е. это совокупность отношений в налоговой сфере между РФ и ее субъектами, органами местного самоуправления, которые обусловлены необходимостью реализации закрепленных в Конституции полномочий.

Основная цель налогового федерализма состоит в обеспечении единства государства и стабильности его социально-экономического развития на основе удовлетворения потребностей в денежных средствах всех уровней власти за счет перераспределения части ВВП между звеньями бюджетной системы.

В основу налогового федерализма положены следующие принципы:

§ Зависимость поступлений по налогам от результатов деятельности органов власти и управления. Означает, что на региональные и местные органы власти возлагается функция по осуществлению контроля за поступлением налогов.

§ Степень мобильности облагаемой базы. Высокой степенью мобильности обладают труд и капитал в денежной форме, а более низкой - имущество и природные ресурсы, поэтому налоги на труд и капитал в основном закрепляются за федеральным бюджетом, а налоги на имущество и природные ресурсы - на региональном и местном уровне.

§ Экономическая эффективность отдельных видов объектов обложения. Издержки по взиманию налогов не могут превышать размера собранных налогов.

§ Регулирование процессов на макроэкономическом уровне. Означает, что за федеральным бюджетом закрепляются основные налоги, через которые осуществляется регулирование процесса воспроизводства на уровне всей страны.

Существуют несколько подходов к решению проблемы налогового федерализма:

§ Кумулятивный - соединение в одной ставке налога ставок каждого уровня власти. Региональные и местные органы власти вправе взимать в дополнение к общефедеральным налогам одноименные налоги, размеры которых установлены верхним пределом. При этом федеральная ставка едина на всей территории страны, а региональная и местная - устанавливаются в пределах лимита (например, налог на прибыль: на федеральном уровне - 2%, на региональном - до 18%, но не ниже 13,5%).

§ Нормативный - устанавливаются нормативы, т. е. проценты, в пределах которых происходит распределение дохода от налогов между уровнями бюджетной системы (не ниже установленного процента).

§ Дистрибутивный - концентрация налоговых поступлений первоначально на едином счете, а в дальнейшем их перераспределение между звеньями бюджетной системы.

§ Фиксированный - разграничение и закрепление соответствующих налогов между разными уровнями управления в соответствии с принципами налогового федерализма. Способы разграничения и распределения налогов различны.

Распределение налогов между уровнями бюджетной системы Таблица 3

| Вид налога | Определение | Сбор и управление | Комментарии | |

| Налоговой базы | Налоговой ставки | |||

| Налог на прибыль | Ф | Ф | Ф | Мобильная налоговая база, стабилизационный инструмент |

| Налог на доход физических лиц | Ф | Ф,Р | Ф | Перераспределительный, стабилизационный инструмент, мобильная налоговая база |

| Многоуровневый налог с продаж (НДС) | Ф | Ф | Ф | Децентрализированное управление трудноосуществимо, если ставки и базы различаются в регионах |

| Акцизы | Ф,Р,М | Ф,Р,М | Ф,Р,М | Налогообложение по месту производства предотвращает экспорт налогов |

| Налог на недвижимость | Р | М | М | Иммобильная налоговая база, оплата по принципу получаемых выгод |

Распределение налогов между уровнями бюджетной системы в РФ в 2008 году Таблица 4

По объекту налогообложения налоги делятся на:

§ налоги на доходы;

§ налоги на имущество;

§ налоги на потребление;

§ налоги на капитал.

По субъекту-налогоплательщику можно выделить следующие виды налогов:

§ налоги с физических лиц (налог на доходы физических лиц, налог на имущество физических лиц и др.);

§ налоги с организаций (налог на прибыль организаций, налог на добавленную стоимость и т. д.).

Следующая классификация налогов - по способу изъятия. В данном случае налоги подразделяются на прямые и косвенные. Это деление осуществляется по трем признакам:

§ по способу уплаты;

§ по способу взимания;

§ по экономическому признаку.

Исходя из первого признака, к прямым налогам относятся налоги, которые вносятся в бюджет действительными плательщиками налогов, а косвенные налоги вносятся в бюджет третьими лицами и ими перелагаются на конечных потребителей товаров, работ, услуг. Исходя из второго признака к прямым налогам относятся налоги, взимаемые по окладным листам, кадастрам; а к косвенным налогам - налоги, взимаемые по тарифам. В соответствии с экономическим признаком к прямым налогам относятся налоги, взимаемые с производства (доходов, имущества), а к косвенным - налоги, взимаемые с потребления (расходов, пользования имуществом). К прямым налогам можно отнести налог на имущество, налог на доходы физических лиц, налог на прибыль организаций, а к косвенным налогам - налог на добавленную стоимость, акцизы.

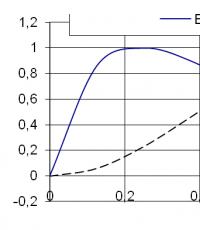

Налоговый предел - это предельный уровень налогообложения, превышение которого ведет к снижению налоговых поступлений и при котором достигается оптимальная для плательщиков и государственной казны доля валового внутреннего продукта, перераспределяемого через бюджетную систему. Налоговый предел выражается в принципе соразмерности. Принцип соразмерности ярко иллюстрируется кривой Лаффера. Кривая показывает, что при повышении ставки налога до налогового предела налоговые доходы бюджета возрастают.

Однако при превышении уровня налогового предела уплата налога приводит к тому, что у налогоплательщика чистого дохода практически не остается. Начинается спад экономической активности, а уклонение от налогов приобретает массовый характер. Происходит искусственное занижение налоговой базы, перемещение валового внутреннего продукта в сферу теневой экономики и, как следствие, сокращение налоговых доходов бюджета.

При определении влияния налогов на экономический рост необходимо учитывать связь между уровнем налогообложения и объемом налоговых поступлений в бюджет. Для характеристики изменений налоговых поступлений под влиянием определяющих экономических факторов (валового внутреннего продукта, доходов населения, уровня розничных цен и т. д.) в макроэкономике применяется коэффициент эластичности налогов.

Коэффициент эластичности налогов рассчитывается по формуле:

§ Э - коэффициент эластичности;

§ X - начальный уровень налоговых поступлений (всех, группы налогов или отдельного налога);

§ X 1 - прирост налоговых поступлений (всех, группы налогов или отдельного налога);

§ Y - начальный уровень определяющего фактора (например, ВВП и др.);

§ Y 1 - прирост анализируемого фактора.

Коэффициент эластичности налогов показывает, насколько процентов изменяются налоговые поступления при изменении определяющего фактора на 1%. Если он равен единице, то доля налоговых доходов государства в ВВП остается стабильной. Если коэффициент больше единицы, то налоговые доходы увеличиваются более быстрыми темпами, чем возрастает ВВП, и удельный вес налоговых доходов в ВВП возрастает. При коэффициенте меньше единицы доля налоговых поступлений в ВВП снижается.

Введение

Децентрализация

Основные теоремы и гипотезы теории бюджетного федерализма

Теорема о децентрализации

Гипотеза Тибу

Масштабы производства общественных благ

Функции и доходы территориальных бюджетов

Ситуация в России и концепция повышения эффективности фискального федерализма

Необходимость переосмысления положений фискальнеого федерализма в России

Отношения между федеральным центром и регионами

Основные цели новой концепции фискального федерализма

Основные задачи

Укрепление финансовой самостоятельности субъектов РФ

Увеличение поступлений доходов в бюджеты субъектов РФ

Улучшение качества управления государственными и муниципальными финансами

Реализации реформы местного самоуправления

Помощь субъектам РФ в повышении эффективности управления региональными и муниципальными финансами

Повышение прозрачности региональных финансов

Заключение

Литература

Введение

В последние годы экономисты усиленно подчеркивали, что наличие надлежащих экономических институтов, в том числе и в государственном секторе, является необходимым условием экономического роста. Один из наиболее важных институтов такого рода в государстве федеративного типа - многоуровневая организация бюджетной системы, обычно называемая фискальным федерализмом. Неэффективные отношения между различными уровнями государственной власти в стране могут оказаться одной из тех причин, которые определяют отставание России в сфере экономического роста по сравнению с другими государствами с переходной экономикой.

Фискальный федерализм должен обеспечивать политическую стабильность, экономический рост и справедливость в отношениях между различными территориями страны. Эти цели часто противоречат друг другу, но задача властных структур и заключается в том, чтобы достигать, по меньшей мере, взаимовыгодного компромисса. Исследования российской системы взаимоотношений различных уровней государственной власти показывают, что она все еще весьма далека от реализации этих целей. С экономической точки зрения наиболее важным критерием организации взаимоотношений между различными уровнями государственной власти является создание стимулов для экономического развития и инвестиций в инфраструктуру.

Основные принципы федерализма, ориентированного на создание и поддержание рыночной экономики, таковы:

1. Равенство всех регионов в их бюджетных отношениях с федеральным центром и всех местностей в их отношениях с соответствующими региональными центрами. Нельзя допускать никакой дискриминации отдельных регионов и местностей.

2. Независимость бюджетов различных уровней, что подразумевает: наличие собственных, определенных законом источников доходов для каждого уровня; право принимать решения относительно структуры расходов; невозможность налогообложения дополнительных доходов со стороны более высокого уровня власти; право на возмещение дополнительных обязательных расходов, возникших вследствие принятия высшим органов власти законодательных поправок; право устанавливать любые снижения налоговых ставок, которые отражаются только на собственных источниках доходов.

3. Установленное согласно закону (зафиксированное и прозрачное) распределение источников доходов и ответственности по расходам между различными уровнями государственной власти. Как будет показано ниже, принципы разделения доходов могут оказаться ключевым фактором формирования стимулов экономического роста.

4. Соответствие на каждом уровне власти ответственности за определенные расходы доходам на этом уровне.

5. Любое перераспределение финансовых ресурсов между субъектами Федерации или местностями региона либо финансовая помощь одного уровня власти другому должны осуществляться по объективным критериям, открыто и на долгосрочной правовой основе, иными словами, должны быть исключены возможности каких-либо сделок.

Ресурсы общественного сектора принадлежат не только центральным (федеральным), но и территориальным администрациям (региональным, городским, муниципальным). Территориальные единицы наделены правом самостоятельно формировать бюджет, не противореча федеральному законодательству, а также и осуществлять аллокацию расходов.

Но большая часть средств все же находится в распоряжении федеральных властей. Федеральные власти принимают законы, влияющие на деятельность регионов и их бюджетную политику, т.к. основная часть федеральных доходов формируется из доходов территориальных.

Систему взаимоотношений федеральной и территориальных администраций, федерацией и ее субъектами изучает теория бюджетного федерализма. Теория призвана выявить наиболее эффективные и рациональные механизмы этих взаимоотношений, меру территориального самоуправления, механизмы наполнения и расходования бюджетов. Важен вопрос о мере распределения обязанностей по производству общественных благ.

Децентрализация

Мера децентрализации в общественном секторе определяется степенью эффективности выполнения возложенных функций, т.е. в удовлетворении потребности общества в благах и перераспределению благ. Следует определить правила выявления меры децентрализации:

· Если полезность единицы общественного блага доставляется всему обществу, то децентрализация неэффективна. Примером может служить оборона, создание вооружений.

· Если выгоды имеют локальный характер, т.е. в общественном благе нуждаются граждане определенных населений больше, чем в других территориальных единицах, то решение о его производстве принимается на местном уровне. Правда, локализация потребления может происходить не только на географическом уровне, а на уровне, разграниченном, к примеру, языковыми барьерами. Так, финансирование телепередач на определенном языке не позволит потреблять это благо носителям других языков.

Фискальный федерализм наделяет территориальные единицы правом определять потребность в общественных благах, изыскивать средства для их финансирования, т.е. принимать независимые бюджетные решения, не противоречащие федеральному законодательству.

Можно выделить условия эффективности федерализма:

· Децентрализация уместна, если решения по производству общественных благ принимаются на местном уровне и потребляются, главным образом, на местном уровне.

· Потребление и производство общественного блага осуществляется на местном уровне. Жители берут на себя все финансирование блага.

· Население определенной территории более однородно, нежели население всей страны. Следовательно, территориальные функции предпочтения общественных благ различны.

Основные теоремы и гипотезы теории бюджетного федерализма

Теорема о децентрализации

Рассмотрим 2 региона, в каждом из которых есть функции спроса на общественные блага D1 и D2. Пусть предельные издержки равны P*. Блага буду поставляться регионам на уровне Q1 и Q2, если они будут производиться или финансироваться децентрализовано. Но если решение об их производстве на уровне Q = (Q1+Q2)/2 будет приниматься централизовано, то потеря полезностей будет геометрически выражаться площадью заштрихованных треугольников (рис. 1).

Форма правления, такая как демократия, к которой так стремится Российская Федерация, невозможна без соблюдения фундаментальных прав и свобод человека, без без свободы слова и многих других принципов правового государства.

Для начала необходимо понять, а что же такое федерализм и в чем заключаются его основные и бюджетные принципы. Федерализм - это единая система внутри одного государства, разделенная на области, которые отчасти сохраняют свою самостоятельность в экономических, политических, социальных, культурных и других сферах жизни общества. Иными словами, каждый субъект государства с имеет право на внесение поправок в местное законодательство, а также на распределение бюджетных средств.

Развитие федерализма в России имеет долгий и С введением Конституции, принятой на в 1993 году, Россия получила статус федерации. В статье 5, части 3 Конституции РФ прописаны основные принципы федерализма. Итак, основные принципы федерализма заключаются в том, что:

- Во-первых, каждый субъект федерации (край, автономный округ, область, автономная область, имеет собственное законодательство и устав. Республики имеют Конституцию и местное законодательство.

- Во-вторых, происходит разделение предметов ведения между органами территориальных единиц федерации и органами государственной власти.

- В-третьих, несмотря на размеры территории, все субъекты РФ имеют равные, одинаковые права и общий экономический, политический, социальный статус.

- В-четвертых, Конституция закрепляет принцип федерализма, гласящий о том, что все народы, которые проживают на равны и имеют право на самоопределение (то есть право обозначать свой политический статус внутри государства, культурный, социальный курс развития общества, изменять территориальную форму и др.).

- В-пятых, несмотря на разграничение областей ведения между органами государственной власти и органами субъектов, на территории государства существует единая, целостная система правления.

Безусловно, принципы федерализма, закрепленные в статье 5 Конституции РФ, необходимы для создания демократического государства. Но если проанализировать современную российскую действительность с её многонациональным народом и огромной территорией, принципы федерализма открывают колоссальное количество проблем, которые требуют незамедлительного решения (это и равные дотации в субъекты РФ для поддержания экономики, и ущемление прав граждан по национальному признаку, и др.).

В Конституции РФ прописаны и основные принципы бюджетного федерализма (статья 73). Принципы бюджетного федерализма означают то, что каждая территориальная единица федерации обладает самостоятельностью в бюджетной деятельности. Но бюджетная деятельность субъектов РФ не должна расходиться в принципах проведения единой государственной целями, задачами и курсами развития экономики федерации в целом, реализация которых должна происходить из средств федерального бюджета.

Основным принципом бюджетного федерализма в РФ является то, что на всей территории государства существует единая налоговая и бюджетная система. Единство или целостность бюджетной системы заключается в том, что, во-первых, в федерации существует единая денежная система, а, во-вторых, за нарушения законодательства, касающегося бюджета РФ, применяются одни и те же санкции. Второй принцип бюджетного федерализма заключается в самостоятельности бюджетов субъектов, иными словами, территориальные единицы имеют право в пределах компетенции осуществлять бюджетный закреплять налоговые сборы, а также разрабатывать планы по расходам и получениям финансов. Третий принцип - равенство бюджетных прав.