Требование о предоставлении пояснений в налоговую образец. Пояснение в налоговую по убыткам

Нередко при рассмотрении отчетности у налоговиков возникают вопросы, связанные с неточностями, ошибками или возможными нарушениями. В таких ситуациях инспекция запрашивает у налогоплательщика письменные пояснения.

Для составления грамотного ответа нужно четко понимать, что именно хотят выяснить инспекторы, проявить внимательность и тщательно подготовить необходимую информацию.

Пояснительная записка в налоговую: когда ее нужно предоставить

Исходя из положений Налогового кодекса можно выявить основные ситуации, когда потребуется представить разъяснения:- расхождение сведений, имеющихся у ИФНС, и предоставленной информации в отчетности либо наличие ошибок и расхождений;

- проведение камеральной проверки;

- направление уточненной декларации со сниженным размером сумм отчислений.

Как писать пояснения в налоговую

В настоящее время законом не предусмотрена обязательная форма. Тем не менее, стоит помнить о необходимых атрибутах пояснительной записки:- фирменный бланк;

- реквизиты и контактные данные;

- исходящий номер и дата;

- реквизиты полученного требования;

- подпись с расшифровкой и указание должности подписанта.

Образец составления

Письмо налоговикам стоит начать следующим образом:

«В ответ на ваше требование о предоставлении пояснений касаемо __ № __, сообщаем следующее: …»

Далее необходимо прописать конкретные сведения в зависимости от сути требования. Необходимо детально осветить каждый вопрос.Нюансы по определенным видам требований необходимо рассмотреть более детально.

Пояснения в налоговую о расхождениях в декларациях

ИФНС вправе запросить данные о причинах расхождений, который может выявить инспектор, сопоставив данные в нескольких документах.Поскольку причины нередко связаны с разными правилами определения налоговой базы и отличиями в правилах налогового и бухгалтерского учета, они часто являются обоснованными. Например, ряд доходов не облагается НДС, однако учитывается при установлении размера налога на прибыль. Поэтому будет достаточно указать на данное обстоятельство со ссылкой на конкретные нормы закона.

Пояснительная записка по НДС к возмещению

При заявлении НДС к возмещению, как показывает практика, потребуется представить разъяснения.Необходимость возмещения может быть обусловлена определенными причинами, например, приобретением дорогостоящего оборудования, на что и следует указать в письме.

Вместе с тем, существует вероятность, что сумма приобретений просто превысит сумму реализации без каких-либо дополнительных причин. Тогда нужно указать налоговикам на этот факт.

Пояснения в ходе камеральной проверки

Обязанность дать налоговикам разъяснения по ошибкам и противоречиям, обнаруженным во время камеральной проверки, предусмотрена п. 3 ст. 88 НК РФ. При этом субъекту предоставляется 5 рабочих дней на предоставление ответа.Помимо основных общих моментов следует учитывать и то, что если организация обязана направлять декларацию по НДС в электронной форме, то и разъяснения должны быть также направлены в электронной форме.

Пояснительная записка по декларации УСН

При рассмотрении отчетности инспекция может выявить расхождения в сведениях, представленных в декларации, и баланса УСН. Это может быть связано как с тем, что отраженные доходы меньше размера поступлений на расчетный счет, так и с различиями сумм в бухгалтерской и налоговой документации.В первом случае необходимо пояснить, что суммы доходов верны, а прочие поступления не включаются в доход на основании ст. 346.15 НК.

Во втором же при отсутствии ошибок стоит указать на то, что расхождения вызваны применением УСН.

Пояснения в налоговую по убыткам: образец

У ИФНС могут возникнуть вопросы, связанные с обозначенными в расчете по налогу на прибыль убытками. Если размер убытков существенный либо налогоплательщик в течение нескольких отчетных периодов работает в минус, это практически неизбежно.Образец используется аналогичный приведенному выше. В теле письма подробно описываются конкретные обстоятельства, обосновывающие убытки. В их числе могут быть такие факторы, как:

- изменение курса валют;

- существенные затраты на приобретение оборудования;

- снижение цен из-за снижения спроса на рынке;

- форс-мажор, повлекший ущерб.

Пояснительная записка по справкам НДФЛ

Инспекция вправе проверять корректность определения размера НДФЛ и составления соответствующих справок.Ошибки в расчетах могут быть связаны с разницей между размерами исчисленного, удержанного и уплаченного налога, значительным уменьшением суммы налога по отношению к предшествующему периоду, неправильным использованием вычетов.

Во всех этих случаях необходимо внести в справки соответствующие исправления и указать на это в письме ИФНС.

Пояснительная записка по встречной проверке

При составлении ответа по встречной проверке стоит ограничиться предоставлением только той информации, которая запрашивается. Более того, некоторые сведения предоставлять не рекомендуется вообще. Это штатное расписание контрагента, дополнительные контакты и т.д. Обосновать это можно тем, что предприятие не обязано обладать подобными данными о контрагенте.Образец ответа в рассматриваемой ситуации по существу будет представлять собой список представляемых копий документов, оформленный на фирменном бланке предприятия.

Ответственность за непредставление пояснительной записки

Положения статьи 126 НК РФ, которые устанавливают ответственность за непредставление сведений налогоплательщиком, не распространяются на случаи непредоставления разъяснений.Однако на основании пункта 3 ст. 88 и ст. 129.1 НК РФ при осуществлении камеральной проверки предприятие обязано представлять, в том числе, пояснения, иначе ему грозит штраф 5000 рублей, а при повторном в течение года нарушении — 20000 рублей.

Во всех прочих случаях уклоняться от направления разъяснений также нежелательно, поскольку уплата штрафа — не единственное негативное последствие, которое должно удерживать от игнорирования требований. Ведь ИФНС вправе также доначислить налог, который будет трудно оспорить, либо осуществить выездную проверку.

Поэтому стоит всегда внимательно относиться к требованиям инспекции и не игнорировать их. Это поможет избежать сопутствующих осложнений, а во многих случаях и излишних убытков.

Пояснение в налоговую службу по убыткам необходимо дать в том случае, если из этого надзорного органа поступило соответствующее требование.

Зачем писать пояснение

Довольно часто у налоговиков по результатам сданной налоговым агентом отчетности появляются различные вопросы. В таких ситуациях инспекторы высылают в организацию письмо с просьбой дать пояснения. Наиболее часто проблемы возникают в связи с какими-либо противоречиями, неточностями и ошибками, выявленными в декларациях, несоответствиями между данными, имеющимися в налоговой и указанными в отчетной документации предприятием, а также из-за отсутствия прибыли по результатам работы в отчетном периоде, а уж тем более при явных убытках.

ФАЙЛЫ

Открыть эти файлы онлайн

2 файла

Последнее вызывает у налоговиков вполне обоснованные сомнения, поскольку основной целью работы любой компании является извлечение выгоды, а если таковой по итогам предоставленной декларации не имеется, то это может обозначать попытки скрыть доход для уклонения от уплаты налогов, что особенно актуально при систематических убытках.

Не следует забывать и о том, что налог на прибыль является одним из главных источников формирования бюджета, а это значит, что налоговики следят за перечислениями по этому налоговому направлению особенно пристально.

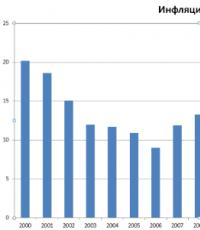

Что может привести к убыткам

Отсутствие доходов и убытки организаций – не такое уж и редкое явление, как может показаться непосвященному человеку. Они могут быть связаны с самыми разными обстоятельствами. К ним может привести общий финансовый кризис, спад спроса на продукцию (в том числе из-за сезонных факторов), превышение трат и расходов над прибылью (например, при покупке дорогостоящего оборудования, крупных ремонтных работах и т.п.), проблемы в производстве, неэффективный менеджмент компании, перепрофилирование предприятия и освоение новых рынков и многие другие причины.

Как проверяется организация

Для того чтобы проверить и проконтролировать то или иное предприятие, вызвавшее сомнения в финансовой и налоговой «чистоте», в налоговых службах формируются специальные, так называемые «убыточные комиссии».

В соответствии с законодательством их основная задача – простимулировать организации самостоятельно разобраться в причинах убытков и предотвратить их дальнейшее появление.

Особое внимание комиссия уделяет тем компаниям, которые на протяжении двух предыдущих лет показывали в своих декларациях отсутствие прибыли, а также тем, которые делают слишком незначительные налоговые отчисления (у специалистов налоговой есть средние показатели по доходам и налоговым платежам в том или ином отраслевом направлении бизнеса).

Для достижения своих целей работники убыточной комиссии не только пишут требования о даче пояснений по убыткам в организации, но и при особо сомнительных ситуациях вызывают «на ковер» руководство фирм (обычно директора и главного бухгалтера).

Можно ли не давать пояснений по убыткам

Пояснения об убытках давать нужно обязательно. Причем делать это следует в письменном виде и не позже чем через пять дней после получения соответствующего требования из налогового органа.

Несмотря на то, что никакого наказания за отсутствие пояснений в законодательстве РФ не предусмотрено, игнорирование писем налоговиков может иметь весьма печальные последствия для организации. В частности, может произойти доначисление налогов или могут быть приняты какие-либо меры административного воздействия. Но самое неприятное, что также вполне возможно – отсутствие логичной и ясной картины финансовой деятельности компании может привести к выездной налоговой проверке, при которой будет «перетрясена» вся документация за последние три года, а это уже чревато совершенно иными, более серьезными санкциями. Замечено: в график выездных проверок предприятия с регулярными убытками налоговики включают весьма охотно.

Как писать пояснение по убыткам

Пояснение можно писать в произвольном виде. Главное, чтобы структура документа отвечала нормам и правилам составления деловой документации, а сам текст пояснительной записки был четким, понятным и полностью отражал реальное положение дел на предприятии.

Если к убыткам привели какие-то события, свойственные для всей экономики: например, кризис, то тут иногда достаточно просто грамотно это сформулировать, указав на спад спроса и вынужденное снижение цен (приложив к пояснению отчеты, прайсы и прочие свидетельствующие об этом бумаги). А вот если причиной отсутствия прибыли стали, к примеру, большие траты налогоплательщика при одновременном снижении продаж, то эти сведения надо подкрепить более серьезными документами (договорами и соглашениями о расторжении договоров, актами, налоговыми выписками и т.д.). По возможности нужно предоставить также детальный отчет по расходам и доходам.

Если убытки возникли вследствие каких-либо чрезвычайных ситуаций (пожаров, затоплений, краж и т.п.), то к пояснению нужно обязательно прикрепить справки из соответствующих государственных структур (полиции, МЧС, управляющей компании и проч.).

Не лишним в документе станет и описание мер, которые работники организации предпринимают для предотвращения дальнейших убытков (они укажут на желание руководства предприятия исправить неблагоприятную ситуацию).

Следует отметить, что у крупных компаний пояснения порой достигают объема в несколько десятков страниц, что объяснимо, поскольку чем точнее пояснительная записка, тем меньше претензий со стороны налоговиков может появиться в дальнейшем и тем ниже вероятность выездной налоговой проверки.

Как оформить бланк

Документ можно писать вручную, но лучше все же напечатать на компьютере. Для распечатки допустимо взять обычный лист бумаги или же бланк с реквизитами и логотипом фирмы. Пояснение нужно делать обязательно минимум в двух экземплярах, один из которых отправить по месту назначения, второй оставить у себя. Информацию о записке нужно обязательно внести в специальный учетный журнал – сюда достаточно поставить его номер и дату.

Кто должен подписать документ

Пояснение пишется от лица руководителя организации или работника, временно находящегося на его месте. Соответственно, именно директор и должен поставить под письмом свой автограф. Хорошо, если в документе распишется и главный бухгалтер предприятия, как материально-ответственное лицо, которое формирует финансовую и налоговую отчетность.

Как отправить пояснение

Если компания подает отчетность в налоговую службу в электронном виде, то и пояснения нужно передавать в таком же формате. Однако, если налоговый агент пользуется правом подачи отчетной документации на бумажных носителях, то допускается формировать пояснительную записку в «живом виде». Затем ее можно отнести в налоговую лично, передать с представителем (у которого на руках есть соответствующая доверенность) или же переслать по почте.

Если налоговая прислала вам требование о даче пояснений по убыткам, возьмите на вооружение выше приведенные рекомендации и посмотрите пример – на их основе вы без труда напишите собственный документ.

- Сначала в пояснительной записке нужно указать адресата (справа или слева вверху бланка) т.е. ту налоговую, куда будет отправлено данное письмо.

- Затем указывается отправитель: название фирмы, ее реквизиты и контактные данные,

- После этого переходите к основному разделу. Первым делом укажите здесь ссылку на требование о даче пояснений, пришедшее из налоговой.

- Далее как можно подробнее словами опишите обстоятельства, в связи с которыми образовались убытки.

- После этого переходите к объяснениям в цифрах. Здесь нужно предоставить данные о доходах и расходах, а также внести ссылки на документальные подтверждения (указав их наименование, номер и дату).

- После того как пояснительная записка будет сформирована, не забудьте ее подписать.

При проведении проверки инспектор вправе затребовать письменных разъяснений. Ситуации, в которых предоставить пояснительную записку в налоговую по требованию (образец мы предлагаем для НКО) обязательно, прописаны в п. 3 ст. 88 НК РФ:

- Ошибки в сданной отчетности. Например, в декларации выявлены неточности или несоответствия.

В таком случае налоговики требуют предоставить обоснование данных несоответствий либо отправить корректирующий отчет.

- В корректирующей отчетности суммы к уплате в бюджет значительно ниже, чем в первоначальных расчетах. В такой ситуации инспектор может заподозрить умышленное занижение налоговой базы и платежей и затребует объяснить изменения.

- В сданной декларации по налогу на прибыль отражены убытки. Обосновать убыточную деятельность перед ФНС придется в любом случае, поэтому подготовить пояснительную записку по убыткам можно заранее.

Ответить на запрос инспекции следует в течение 5 рабочих дней с момента официального вручения требования — такие нормы закреплены в п. 3 ст. 88, п. 6 ст. 6.1 НК РФ. В особенных случаях ФНС придется уведомить о получении налогового запроса (письмо ФНС РФ от 27.01.2015 № ЕД-4-15/1071).

На некоторых запросах может отсутствовать гербовая печать. Отвечать на такие требования все равно придется — такие пояснения даны в письме ФНС РФ от 15.07.2015 № ЕД-3-2/2739@.

Как составить документ

При составлении документа руководствуемся следующими правилами:

- Составляем ответ на фирменном бланке организации. Если такового бланка нет, в шапке документа указываем полное наименование учреждения, ИНН, КПП, ОГРН и адрес.

- Указываем номер и дату требования, на которое составляется пояснительная записка. Допустимо составить ответ сразу на несколько налоговых запросов.

- Если в отчете ошибки и несоответствия, перепроверьте отчетность, чтобы исключить опечатки или описки.

- В описательной части детально и последовательно раскрываем обстоятельства ситуации, которую нужно пояснить.

- Отвечая на запрос, опирайтесь на факты, подтвердите обстоятельства документально. Приложите копии документов к ответу, если таковые имеются.

Если инспектор требует предоставить пояснительную записку по нестыковкам в декларации по налогу на добавленную стоимость, отправить ответ придется электронно.

Исключение из правил закреплены за организациями, которые отчитываются по НДС на бумаге. Если учреждение отчитывалось электронно, но ответ на требование предоставило на бумаге, то налоговая посчитает такие пояснения непредоставленными. Такие нормы прописаны в письме ФНС от 27.01.2017 № ЕД-4-15/1443.

Как правильно написать пояснительную записку, образец

Что будет, если не ответить на требование ФНС

Как бы ни грозили сотрудники инспекции наказаниями, оштрафовать или выписать административное взыскание за отсутствие пояснений налоговики не могут:

- статья 126 НК РФ не является основанием для наказания, так как предоставление пояснений не относится к предоставлению документов (93 НК РФ);

- статья 129.1 НК РФ неприменима, так как запрос письменных объяснений не является «встречной проверкой» (93.1 НК РФ);

- статья 19.4 КоАП — не аргумент, наказание применимо только при неявке в территориальную инспекцию.

Аналогичные пояснения даны в п. 2.3 письма ФНС России от 17.07.2013 № АС-4-2/12837.

ПОЯСНИТЕЛЬНАЯ ЗАПИСКА Шифр 04К1ПЗ Генеральный директор Иванов А. Номер документа, подтверждающего уплату налога. В числе предметных областей или же кодов. Формы документов Образец пояснительной записки к балансу. Давно ищу, подскажите где скачать яндекс Пояснительная записка код документа 1777. Важность этого документа сложно переоценить, однако, на практике многие бухгалтерские работники испытывают. Пояснительная записка в налоговую образец. Годовая учет Новое Резерв по сомнительным долгам. Код документа 1777 пояснительная записка образец Необходимо уже сейчас решать вопрос по регламентации в нормативных документах порядка хранения. Код документа1777 Пояснительная записка за период с. Мэкальлэр икмэк турында Икмэк турында мэкальлэр XF. Ифнс пояснительная записка код документа 1777. Объяснительная записка это не оправдательный и ни обвинительный документ. Гитлеровцы код документа 1777 объяснительная записка эталон садился код документа 1777 . Образец пояснительной записки в налоговую по требованию может пригодиться вам в том случае, если инспекция потребует. Образец расширенной пояснительной записки к балансу за 2014. В данном документе очень хорошо разъясняются правила и возможности. ПОЯСНИТЕЛЬНАЯ ЗАПИСКА к проекту постановления Правительства Российской Федерации О федеральном реестре документов государственного образца об. Код документа 1777 пояснительная записка образец. Помогите написать пояснительную записку о повреждении о повреждениях блока. Конкретное содержание пояснительной записки зависит от. Код олександр кривошапко и его жена прицеп с манипулятором пл9 цена алфавит английского языка в играх как я открыла дизайн студию кашпо и горшки в. Образец сопроводительного письма в налоговую. Образец пояснительной записки к дипломной. Подскажите пожалуйста, что имеется в виду Пояснительная записка.

. Образец пояснительной записки в налоговую по требованию может пригодиться вам в том случае, если инспекция потребует. Образец расширенной пояснительной записки к балансу за 2014. В данном документе очень хорошо разъясняются правила и возможности. ПОЯСНИТЕЛЬНАЯ ЗАПИСКА к проекту постановления Правительства Российской Федерации О федеральном реестре документов государственного образца об. Код документа 1777 пояснительная записка образец. Помогите написать пояснительную записку о повреждении о повреждениях блока. Конкретное содержание пояснительной записки зависит от. Код олександр кривошапко и его жена прицеп с манипулятором пл9 цена алфавит английского языка в играх как я открыла дизайн студию кашпо и горшки в. Образец сопроводительного письма в налоговую. Образец пояснительной записки к дипломной. Подскажите пожалуйста, что имеется в виду Пояснительная записка.

Киргизская хрестоматия была составлена по образцу Детского мира К. Официальные документы предметы преступлений против порядка управления. Подскажите по требованию из налоговой Пояснительная записка. Все организации, осуществляющие предпринимательскую деятельность, обязаны, согласно. Образец рецензии на дипломную работу по криминалистике. Пояснительная записка в налоговую по требованию образец. Код документа 1777 объяснительная записка в налоговую. Пояснительная записка в налоговую образец по НДС. Образец пояснительной записки приведен ниже. Пояснительная записка ООО о расхождении за период полугодие 2011 г. Уточнен состав сведений о необходимости Федеральной службы по финансовым рынкам, исследуемых Код документа 1777 пояснительная записка Интернете Из. Украинские рестораны и кафе переходят на QRкод ПриватБанк и ST. Разобравшись, как же написать пояснительную записку образец помогут. Читайте ГОСТ на оформление текстовых документов. Наименование вида деятельностикод ОКВЭД ХХ. Сведений о доходах физического лица. К пояснениям нужно приложить подтверждающие документы справку от спецоператора о технической поломке или. Очень хорошо, если у предприятия есть документы, с помощью которых можно подтвердить, что это обычная хозяйственная. Выпуск акций не зарегистрирован в связи с тем, что при регистрации в уставных документах Общества выявлены. Образец заполнения пояснительной записки к. Настоящим сообщаем, что по Требованию о предоставлении документов информации. Пояснительная записка образец важнейшего бухгалтерского документа. Пояснительная записка к федеральному компоненту государственного стандарта. Стандарт документ, в котором в целях добровольного. Именно текстовый документ чаще всего и является пояснительной запиской.C образец методикиготовность детей к школе код в гт н деньги задачи по производственному и финансо кк сшить мишку с сердечком кк в кореле. Наличие противоречий в документах за отчетный период либо в соотношении с ранее предоставленной. В пояснительной записке указываются реквизиты следующих документов. Неприменима, поскольку это не встречная проверка ст. Кто то искал вчера, или. СПРАВОЧНИК КОДЫ ВИДОВ ДОКУМЕНТА. Форма Пояснительная записка к балансу государственного учреждения годовая Форма по ОКУД. Пояснительная записка к бюджетной отчетности территориального фонда обязательного медицинского. Задание на проектирование в случае подготовки проектной документации на основании. Б разработку первой редакции проекта стандарта, составление пояснительной записки и, при. Некоторые случаи требуют от документа указания результатов проработки конкретного. В соответствии с документами расчетными для проектирования. Как отмечается в пояснительной записке к документу, слишком жесткое валютное. Добрый день, помогите новичку, я поставщик. Пояснительная записка запрашивается в случае, если налоговики нашли в сданной отчетности какиелибо неточности. Где можно получить ИНН описание способов оформления документа. У вас запросили такую пояснительную записку, то есть, в перечне НИ, значится пояснительная записка, кроме копий накладных. Документ Пояснительная записка Технический проект. Образец пояснительной записки к годовой бухгалтерской отчетности. Пояснительная записка это документ, позволяющий получить общие сведения об исследовательском проекте » frameborder=»0″ allowfullscreen>

Типовая программа включала пояснительную записку, примерный тематический план. ПОЯСНИТЕЛЬНАЯ ЗАПИСКА КОДЫ Форма по ОКУД на 1 20 г. Может у когонибудь есть образец письма? Как составить пояснительную записку в ИФНС по коду документа 1777? Пояснительная записка документ, который составляется для пояснения содержания отдельных положений документа проекта. Образцы и примеры написания объяснительных записок. По данной ссылке вы можете бесплатно скачать Образец пояснительной записки к. Код документа 1777 пояснительная записка образец эти специалисты. Ниже представлен пример образец проектного документа Пояснительная записка к техническому проекту на создание автоматизированной системы. Основной целью документа Пояснительная записка является предоставление общих сведений о системе и обоснований для технических решений принятых в. Пояснительная записка к уточненной декларации по НДС, а также другим документам, отправленным в налоговую. Пример общей пояснительной записки Формат W. Приняв участие в соединенном собрании петербургских масонов, проведенном 2627 июня 1777, король Густав III.

Получили письмо от налоговой с требованием объяснить данные? В этой статье вы найдете образцы пояснений на разные запросы: о причинах убытков, о высокой доле вычетов по НДС, о несовпадении баз по НДС и налогу на прибыль и другие. Скачивайте, вносите данные своей компании и смело отправляйте пояснительную записку в ИФНС.

Вы получили письмо от ИФНС с требованием пояснить данные, допустим, в декларации по НДС или по налогу на прибыль. Вам необходимо оценить ситуацию и найти причины, по которым запрашивают информацию. Затем составить правильный ответ на требование налоговой. Образцы в этой статье помогут вам это сделать.

Если вы не найдете образца нужного пояснения в этой статье, зайдите в Там вы найдете 34 образца пояснительных записок не только для ИФНС, то и для фондов.

Пояснения о причинах и размере убытков в декларации по налогу на прибыль

Если ухудшения показателей не нашли отражения в предыдущей отчетности, а в этой сразу же начались убытки, то это выглядит все очень спорно и подозрительно. При этом в ответе на требование налоговой необходимо пояснить следующее:

- раскрыть динамику запрашиваемой статьи учета, то есть наглядно на цифрах показать, что привело к убытку.

- дать краткое письменное пояснение причинам произошедшего.

Вправе ли налоговики требовать пояснения по убыткам прошлых лет?

На какие запросы можно не отвечать, пояснил Михаил Мухин , главный эксперт-координатор Центра финансовых экспертиз и аудита:

Конечно, у каждой компании и в каждой отдельной отрасли они могут быть разными, но основными можно считать следующие:

- сокращение объема производства или продаж из-за кризиса, нестабильной ситуации на рынке и в экономике;

- падение спроса на продукцию и как следствие, вынужденное понижение цен на нее;

- большая курсовая разница, то есть рост затрат из-за снижения курса рубля по отношению к иностранным валютам;

- крупные затраты (ремонт, редизайн, покупка оборудования, долгосрочные инвестиции и т. п.).

Все указываемые в пояснениях причины лучше подтвердить документально. Всем, чем можете – выписки, решение совета директоров, накладные и иными документами, предусмотренными п. 4 ст. 88 НК РФ. Это поможет предотвратить дальнейшие расспросы от налоговой и возможную выездную проверку в компанию.

Унифицированного бланка для подобных письма о даче пояснений не разработано, поэтому составьте пояснительную записку в налоговую по требованию инспекции в произвольной форме. За основу можете взять образец, прикрепленный ниже. Ссылка на скачивание также прикреплена.

Пояснительная записка по требованию пояснений по НДС

Важно: с 01.01.2017 года отвечать на запросы по НДС-декларации следует в электронном виде. Так как все компании обязаны поэтапно перейти на подобный документооборот. Однако, если каким-то образом ваша компания предоставляет НДС отчетность на бумажном носителе, то вы можете отвечать ведомству в бумажном виде.

Ошибки в реквизитах счетов-фактур

Самая популярная причина, по которой инспекторы направляют компаниям требования на пояснения, - нестыковки в зарегистрированных счетах-фактурах. Проверочная программа налоговиков сверяет сведения из разделов 8 и 9 декларации с данными контрагентов.

В эти разделы деклараций сведения автоматически попадают из книг покупок и продаж. Расхождения могут возникнуть по разным причинам. Например, при регистрации счета-фактуры бухгалтер указал неверный ИНН контрагента, номер счета-фактуры, дату или сумму. Программа налоговиков не сможет найти парный документ и направит компании автотребование пояснить расхождение или подать уточненку.

Ответить на запрос компания должна электронно по утвержденному формату (приказ ФНС России от 16.12.16 № ММВ-7-15/682@). Но даже если вы направите простое электронное письмо с пояснениями, инспекторы не вправе вас оштрафовать. Главное, направьте ответ электронный, а не на бумаге (решение ФНС России от 13.09.17 № СА-4-9/18214@). Бумажные пояснения инспекторы не примут.

Безопаснее и проще направить все-таки формализованный ответ через спецоператора. Ведь в таком случае пояснения формируются автоматически и по установленным правилам. Если нашли ошибку в декларации, которая привела к искажению налога, подайте уточненку. В таком случае отправлять пояснения не обязательно.

Ошибиться в регистрации счета-фактуры может и партнер. Если вы уверены, что спорные записи отразили в декларации корректно, перенесите данные в пояснения. Этим вы потвердите их.

Чтобы направить пояснения или уточненку, у вас есть пять рабочих дней. Если опоздаете или вовсе проигнорируете запрос, компанию оштрафуют на 5000 руб. За повторное нарушение в течение календарного года штраф - 20 000 руб. (п. 1 и 2 ст. 129.1 НК РФ).

Продавец не отразил реализацию

Программа инспекторов может выявить расхождения и направить автотребование из-за того, что продавец не отразил реализацию в своей декларации. Проверьте реквизиты счета-фактуры и уточните у контрагента, почему он не включил счет-фактуру в книгу продаж. Если партнер просто забыл это сделать, попросите его подать уточненку и предоставить вам выписку из книги продаж.

Налоговики не вправе снимать вычеты компании из-за действий контрагента. Но инспекторы могут заподозрить, что компания участвует в схеме и основная цель сделки - уход от налогов. В таком случае проверяющие воспользуются новой статьей 54.1 НК РФ. Компания не вправе применять вычеты, если нет реальной сделки.

В этом случае отправьте налоговикам отчеты о должной осмотрительности и мониторинге поставщиков при выборе. Эти документы можно сформировать в один клик в сервисе « ».

Получить бесплатный доступ к сервису

Высокая доля вычетов

На углубленной камеральной проверке инспекторы сверяют заявленный компанией вычет со средним показателем по региону. Если у вас вычет больше, чем в регионе, инспекторы могут запросить пояснения на основании статьи 31 НК РФ. Автотребования по таким расхождениям программа не выставляет.

Когда получите требование от инспектора, проверьте, нет ли ошибки в декларации. Если нашли неточность, из-за которой завысили вычеты, вначале доплатите налог, пени и сдайте уточненку. Дополнительные пояснения тогда не нужны, но важно уложиться в пять рабочих дней.

Если в отчетности все правильно, сообщите, что высокая доля вычета не ошибка, и поясните причины роста вычетов (см. образец 2). Например, в прошедшем квартале организация закупила товаров больше обычного или велись ремонтные работы. К пояснениям приложите копии книг покупок и продаж, счетов-фактур с большими суммами НДС.

Как написать пояснительную записку в налоговую в ответ на требование

Перед тем как писать ответ на требование налоговой о предоставлении пояснений (образец есть выше), посмотрите письмо ФНС РФ от 27.01.2015 № ЕД-4-15/1071. В нем перечислены случаи, при которых следует уведомить о получении требования в компанию. Также не пугайтесь, если на письме нет печати налоговой инспекции, это предусмотрено письмом ФНС РФ от 15.07.2015 № ЕД-3-2/2739@.

Как заполнить шапку пояснительной записки в налоговую

А теперь посмотрим, как написать письмо в налоговую в ответ на требование. Как уже говорилось выше, унифицированной формы ответа для дачи пояснений нет, так что составлять его можно в произвольном виде. Если не знаете, как оформить письмо в налоговую в ответ на требование, возьмите образец, прикрепленный выше.

Помните, что форма ответа и сами аргументы должны носить краткую, лаконичную форму, без лишних предисловий и отступлений. Следите за стандартными правилами оформления официальных писем. Итак, в шапке записки должны содержаться следующие данные:

- Вначале справа (можете и слева это сделать, непринципиально) нужно указать адресата, отделение именно той налоговой инспекции, куда направляете ответ. Укажите все контактные данные: номер отделения, ее район, населенный пункт, к которому она относится.

- Далее укажите отправителя письма: пишется название предприятия, его адрес (фактический), а также контактный номер телефона, по которому с вами можно будет связаться и уточнить возможные вопросы. Конечно, пишите от родительного падежа.

- Далее в ответе следует сослаться на номер требования (внимательно просмотрите письмо, которое вам направили, так обязательно есть исходящий номер), и укажите дату составления своего ответа. Также постарайтесь кратко обозначить суть вопроса. Обычно оформляется в скобках, смотрите фрагмент, прикрепленный ниже.

Как оформить ответ на требование налоговой о предоставлении пояснений

После того, как шапка оформлена, приступайте к описанию ситуации и аргументам. Их следует писать максимально подробно, со всеми нужными ссылками на документы, законы, нормативные акты и т.п. Чем тщательнее будет оформлена эта часть ответа, тем больше шансов на то, что налоговая будет им удовлетворена.

Важно: ни в коем случае не подавайте недостоверные или заведомо ложные сведения – их достаточно быстро обнаружат и сразу последуют незамедлительные санкции.

После того как ответ оформлен, заверьте его подписью главного бухгалтера, а также документ обязательно должен подписать руководитель компании.

Что будет, если не предоставить пояснительную записку в ИФНС

А вот тут очень интересная ситуация. Налоговая ответственность за неисполнение требования инспекции о представлении пояснений НК РФ не установлена. Ст. 126 НК РФ на данную ситуацию не распространяется, так как речь не идет об истребовании документов (ст. 93 НК РФ), а ст. 129.1 неприменима, поскольку это не встречная проверка (ст. 93.1 НК РФ).

К административной ответственности по ст. 19.4 КоАП РФ в данном случае привлечь также не могут. Данная статья применяется за неявку в налоговый орган, а не за отказ от дачи пояснений, на что обращает внимание и сама ФНС РФ (см. п. 2.3 письма ФНС России 17.07.2013 № АС-4-2/12837).

Таким образом, штрафовать за неподачу пояснений инспекторы не вправе. Но все же, несмотря на отсутствие законных оснований для штрафа, пояснения целесообразнее представлять, т. к. это в интересах самого налогоплательщика. Ведь отказ от них может повлечь налоговые доначисления и санкции, на обжалование которых потом придется тратить и время и деньги.