Огромное количество легких денег. Увеличение бюджетного дефицита и расходов

В 2008 году в мире начался финансово-экономический кризис, который проявился в виде сильного снижения основных экономических показателей в большинстве стран с развитой экономикой, впоследствии переросшего в глобальную рецессию (замедление) экономики.

Возникновение кризиса связывают с рядом факторов: общей цикличностью экономического развития; перегревом кредитного рынка и явившегося его следствием ипотечного кризиса; высокими ценами на сырьевые товары (в том числе, нефть); перегревом фондового рынка.

Предшественником финансового кризиса 2008 года был ипотечный кризис в США, который в начале 2007 года затронул высокорисковые ипотечные кредиты. Вторая волна ипотечного кризиса произошла в 2008 году, распространившись на стандартный сегмент, где займы, выдаваемые банками, рефинансируются государственными ипотечными корпорациями.

Сразу же вслед за США жесткому воздействию финансового кризиса подверглась европейская экономика.

Исландия тяжелее других стран Европы пережила начало мирового финансового кризиса и в 2008 году оказалась на грани банкротства. Потерпели крах три крупнейших банка Исландии — Kaupthing, Landsbanki и Glitnir. Власти страны были вынуждены национализировать эти банки, а также обратиться за финансовой помощью к Международному валютному фонду (МВФ). В результате Исландия стала первой с 1976 года западной страной, которая получила кредит МВФ (на 2,1 миллиарда долларов). На фоне массовых протестов правительство вынуждено было уйти в отставку. Экономика страны более чем на год сползла в рецессию и смогла выйти из нее только в третьем квартале 2010 года.

В Великобритании первый шаг к фактической национализации крупных банков был сделан в октябре 2008 года, когда правительство рекапитализировало Royal Bank of Scotland и Lloyds на 62 миллиарда долларов в обмен на крупные пакеты акций банков. Ранее, в сентябре, были национализированы два небольших банка — Northern Rock и Bradford & Bingley. К марту 2009 года под контролем правительства оказалась уже половина банковской системы страны.

В Германии первой компанией, входящей в важнейший немецкий биржевой индекс DAX, которая в результате глобального финансового кризиса, стал мюнхенский Hypo Real Estate — ведущий немецкий банк, работающий на рынке недвижимости. Вначале банку была выделена помощь в 35 миллиардов евро под госгарантии, но этой суммы оказалось недостаточно. Чтобы не допустить банкротства HRE, германский стабфонд SoFFin предложил выкупить обесценившиеся акции у акционеров банка и до мая 2009 года ему удалось приобрести 47,3% акций.

Правительство Германии общим объемом порядка 500 миллиардов евро, который предполагал до конца 2009 года не только государственные гарантии межбанковских кредитов, но и прямые финансовые вливания для увеличения собственных капиталов банков. Для финансирования антикризисного пакета был создан стабилизационный фонд в объеме 400 миллиардов евро.

Правительство Франции в рамках поддержания банковской системы страны в условиях глобального финансового кризиса в октябре 2008 года 10,5 миллиардов евро. Среди банков, получивших кредит, — Credit Agricole, BNP Paribas и Societe Generale.

На фоне глобализации кризис распространился на все регионы мира.

В начале декабря 2008 года Банк Канады снизил ставку рефинансирования до самого низкого уровня с 1958 года, и признал, что экономика страны вошла в рецессию. Правительство Канады создало специальный фонд в размере 3 миллиардов долларов для стимулирования экономики в условиях кризиса.

Японии ухудшение всех экономических показателей началось со второго квартала 2008 года, в конце ноября 2008 года статистическое ведомство правительства Японии зафиксировало рецессию официально. За июль-сентябрь снижение ВВП составило 0,4% (в годовом исчислении), по уточненным в начале декабря официальным данным — на 0,5% к предыдущему кварталу, в годичном исчислении темпы роста экономики страны снизились на 1,8%.

Экстренная помощь компаниям банковского сектора со стороны государства в некоторых странах ЕС впоследствии стала одной из причин кризиса суверенных долгов, в 2010 году.

Первыми жертвами кризиса среди российских банков в сентябре 2008 года стали "КИТ Финанс" и Связь-банк. Для погашения задолженности перед контрагентами Газпромбанк на 22,5 миллиарда рублей. В сентябре 2008 года Связь-банк Внешэкономбанку.

Банк ВТБ, в ряду других российских банков, получил господдержку. В самый разгар кризиса был привлечен 10-летний субординированный кредит ВЭБа на 200 миллиардов рублей. Затем примерно через год — осенью 2009 года — ВТБ разместил допэмиссию, которую почти полностью , на 180 миллиардов рублей. Кроме того, ВТБ привлекал средства Банка России под залог и на беззалоговых аукционах.

Кризис быстро перекинулся в реальный сектор экономики. Капитализация российских компаний снизилась за сентябрь-ноябрь 2008 года на три четверти; золотовалютные резервы сократились на 25%. Финансовый кризис снизил доверие населения к банкам и привел к оттоку вкладов. За сентябрь 2008 года остатки на счетах физических лиц в 50 крупнейших российских банках снизились на 54 миллиарда рублей, что составило 1,2% от общего объема. Бегство вкладчиков из банковской системы снизило финансовую устойчивость банков, что привело к банкротству нескольких крупных инвестиционных и коммерческих банков.

В предбанкротном состоянии находилось множество компаний. Начались увольнения работников , отправка их в административный отпуск, сокращение ставок оплаты труда.

Также финансовый кризис спровоцировал падение цен на нефть . Возникли проблемы с инвестированием в этот сектор, а также появился риск замедления реализации проектов по увеличению добычи и строительству энергопроводов. Произошло сокращение темпов роста российской экономики. Например, при росте экономики в 2007 году на 8,7%, за 9 месяцев 2008 года рост составил 4,9% к соответствующему периоду предыдущего года. 2008 год стал последним годом прироста трудоспособного населения. В результате финансового кризиса произошло сокращение государственных проектов в области инфраструктуры и строительства.

В мировой экономике . На встрече финансовой G20 в июле 2013 года министры финансов признали, что продолжается как замедление роста в некоторых крупных странах с развивающейся экономикой, так и рецессия в еврозоне. Восстановление мировой экономики остается хрупким и неравномерным, безработица продолжает оставаться высокой во многих странах.

Международные организации по развитию мировой экономики в сторону ухудшения. В июле 2013 года Международный валютный фонд (МВФ) ухудшил прогноз по росту мировой экономики в 2013 году до 3,1% с 3,3%, ожидавшихся в апреле, в 2014 году — до 3,8% с 4%. Прогноз по росту экономики США, крупнейшей в мире, на текущий год снижен до 1,7% с 1,9%, на 2014 год — до 2,7% с 2,9%. Экономика еврозоны в 2013 году уменьшится, по мнению аналитиков фонда, на 0,6% (хуже ожидавшегося в апреле снижения на 0,8%). В будущем году регион сможет достичь роста экономики на 0,9%.

Прогноз роста ВВП России в 2013 году с прогнозировавшихся в апреле 3,4%, в 2014 году — до 3,25% с 3,8%.

Мировой экономический кризис 2008 года – глобальное падение мировых экономических показателей, начавшееся после кризиса рынка недвижимости и связанных с ним ценных бумаг в США. Последствия ощущаются до сих пор, несмотря на масштабную государственную поддержку финансовой системы в США и Европе.

Мировой экономический кризис 2008 года - падение экономики, начавшееся в 2008 году, последствия которого полностью не преодолены до настоящего времени. Началом считается кризис ипотечного и фондового рынка США, по масштабам сопоставимый с периодом Великой депрессии 1930-х годов. К 2009 году объем мирового ВВП впервые с окончания Второй мировой войны показал отрицательное значение.

Большинство финансистов и политиков предсказывали окончание кризиса уже к 2009-2010 годам, но как показывает статистика, его последствия продолжают оказывать влияние на мировую экономику. В начале 2016 года глава ЕЦБ Марио Драги и директор-распорядитель МВФ Кристин Лагарт почти одновременно в своих прогнозах отметили низкий рост инвестиций даже при нулевых процентных ставках Центробанков, высокий уровень безработицы и снижение уровня жизни. Все эти факторы говорят о продолжении периода глобальной рецессии.

Ипотечный кризис в США

Именно падение рынка недвижимости в и связанных с ним ценных бумаг принято считать «стартом» мирового финансового кризиса. К плачевному результату привели два фактора:

1. Снижение требований к заемщикам

В США в течении долгого времени объем ипотечных займов с высокой степенью риска не превышал 8%, но с 2004 по 2006 год вырос до 20% (а в некоторых регионах даже выше). Рост был обусловлен следующими причинами:

- В США кредиты обычно покрывают 120-130% стоимости недвижимости, когда как, например, в России, заемщик может рассчитывать максимум на 80-85%. Для банка такой кредит изначально убыточен: в случае отчуждения вернуть полную сумму практически невозможно, особенно при росте инфляции.

- Предоставление кредитов заемщикам с короткой кредитной историей или вообще без нее. Такие кредиты называют субстандартными, и их доля в общей сумме невыплаченных обязательств к 2008 году составляла 25% от общего числа, а в Калифорнии и Флориде − до 40%. Конкуренция между банками привела к тому, что условия по субстандартным были гораздо выгоднее, чем по обычным кредитам государственных ипотечных агентств. Наиболее распространенные: кредиты с плавающей ставкой, зависящей от значения LIBOR и с уплатой в течении определенного периода только процентов.

- Постоянный рост цен на недвижимость и легкость получения займа создали ситуацию, когда заемщик рассматривает недвижимость исключительно как объект дальнейшей перепродажи или пролонгации кредита на большую сумму с выгодой для себя. Процедура погашения при этом вообще не рассматривается.

2. Спекуляции с ипотечными ценными бумагами

Классическая модель предусматривает, что банк предоставляет заем и несет все связанные с ним риски. В начале 80-х годов прошлого века была разработана процедура секьютеризации - объединения нескольких кредитов с низким уровнем риска в одну производную ценную бумагу (дериватив) для продажи инвесторам. Идея первоначально использовалась только государственными агентствами, предоставляющими инвесторам гарантии в случае неплатежей по ипотечным закладным.

В конце 90-х секьютеризацию стали проводить и частные банки, имевшие большие объемы выданных кредитов. На тот момент особенности американского законодательства не предусматривали жесткого контроля для частных компаний и самым популярным новым деривативом стали обеспеченные залогом ипотечные долговые обязательства (CDO), которые оценивались ведущими рейтинговыми агентствами S&P 500 и Moody"s как бумаги с низким уровнем риска.

CDO быстро превратились в популярный инструмент биржевых спекуляций, а постоянный рост котировок требовал постоянных новых эмиссий. Появились CDO, в основе которых были закладные с высокой степенью риска, но даже такие «мусорные» бумаги пользовались огромным спросом и пакеты крупнейших инвестиционных банков, таких как Merrill Lynch, составляли миллиарды долларов. Как выяснилось в ходе последующего расследования ФБР и Комиссии по ценным бумагам, кредитные агентства ставили высокие рейтинги заведомо убыточным пакетам CDO.

Рост цен и количества субстандартных кредитов закономерно привел к увеличению объема неплатежей, который к 2008 году подошел к критической отметке и фондовый рынок уже не мог поддерживать искусственно раздутый курс CDO. Кризис 2008 года стартовал.

Снижение цен на нефть

В апреле 2008 г. был достигнут исторический максимум стоимости нефти на уровне $147/барр. Параллельно наблюдался рост цены золота - наиболее дальновидные инвесторы уже начали понимать, что за этим последует резкое снижение. Цена барреля упала в октябре до $61, в ноябре снизилась еще на $10. Основной причиной падения явилось снижение потребления в США из-за ипотечного кризиса.

Развитие кризиса

Предвыборным лозунгом президента США Рональда Рейгана было снижение налогов, особенно для богатых американцев, при одновременном сохранении уровня расходов, что, по мнению его команды, должно было вызвать рост инвестиций и экономической активности. Следующие президенты Джордж Буш-старший и Билл Клинтон продолжили данную политику, которая в итоге вызвала обратный эффект. Наибольший рост наблюдался за пределами промышленного сектора и сферы услуг, и к началу кризиса наибольшие вложения и прибыль приходилась именно на финансовые учреждения и рынок недвижимости, что неизбежно привело к эффекту «лопнувшего пузыря».

После принятия 3 октября 2008 года конгрессом США плана мер по преодолению кризиса, предложенного министром финансов Генри Полсоном, начался обвал фондового рынка: американский биржевой индекс S&P500 потерял 30%, промышленный Dow Jones упал на 11,08%.

В отличие от 2000-2002 года, когда фондовый рынок пережил потрясение в связи с массовым банкротством переоцененных компании IT-сектора, текущий спад вышел за пределы США и принял глобальный характер, затронув валютный и сырьевой рынок.

Банкротство американских инвестиционных банков

Пять ведущих банков США, работавших в сфере ипотечного кредитования, обанкротились или прекратили деятельность в прежнем виде:

- Bear Stearns . Пятый по величине и первый банкрот, потерявший почти все деньги вкладчиков в результате деятельности своих хедж-фондов, получивший рефинансирование от ФРС США и банка JPMorgan Chase, что вызвало падение акций на 47% и панику на рынке.

- Lehman Brothers . Крупнейших банков США с более чем столетней историей был вынужден объявить себя банкротом после невозможности выплатить клиентам кредитный своп (страховку) по обесценившимся ипотечным деривативам.

- Merrill Lynch . Банк с самой развитой сетью финансовых консультантов и одним из самых больших пакетов «проблемных» ипотечных ценных бумаг. Куплен Bank of America;

- Goldman Sachs и Morgan Stanley . Выжили в обмен на покрытие убытков средствами ФРС и прекращение инвестиционной деятельности.

Проблемы затронули не только банковскую сферу - самые крупные ипотечные агентства Fannie Mae и Freddie Mae перешли под контроль Федерального агентства по жилищному финансированию США, вторая по объему страховая компания AIG была реструктуризирована благодаря государственным кредитам.

Действия по выходу из кризиса

Наиболее радикальные меры были приняты в США, как наиболее пострадавшей от кризиса. Только первый транш ФРС для стабилизации финансовой системы составил $250 млрд. в обмен на частичную национализацию банков и компаний, к декабрю 2010 года общая сумма вливаний в экономику составила почти $1 трлн. Среди мировых событий после наступления кризиса 2008 кратко выделим следующие:

- Одновременное снижение 8 октября процентных ставок ведущими Центробанками, за исключением Банка России и ЦБ Японии. Это решение было расценено как признание глобальности кризиса. На следующий день процентные ставки были снижены в Южной Корее, Тайване и Гонконге. 4 декабря ЕЦБ и Банк Англии произвели второе снижение для предотвращения дефляции.

- Гарантии ЕЦБ, Банка Англии и ЦБ Швейцарии обеспечить ФРС США необходимое долларовое обеспечение по договорам валютных свопов, что позволило поддержать ликвидность международных расчетов.

- Два саммита G20 14 ноября 2008 и 2 апреля 2009 года приняли необходимые решения о реформировании международных финансовых институтов, ограничении протекционистских мер, значительном увеличении ресурсов Всемирного банка и МВФ.

Последствия кризиса

По данным Вашингтонского института международных финансов за период 2007 - первая половина 2008 г. потери мировой банковской системы составили около $390 млрд. и более половины из них приходится на Еврозону. Капитализация американских компаний упала в среднем на 30-40%, европейских на 40-50%. На 10% сократился объем мировой торговли, который до сих пор не восстановился к докризисным значениям.

Меры по снижению последствий кризиса в виде снижения расходов стран-участников и ужесточению правил межбанковского кредитования были предприняты ЕЦБ со значительным опозданием. Это не позволило предотвратить падение экономики Еврозоны, составляющей 30% мировой по состоянию на 2005-2009 г. В декабре падение совокупного промышленного производства составило 11,5% − рекорд с момента введения общеевропейской статистики в 1986 году.

Экономический кризис 2008 года в России

Первые кризисные явления в экономике РФ появились в феврале 2008 года, когда Банк России признал наличие проблем с ликвидностью. Текущая экономическая ситуация характеризовалась большим объемом внешних корпоративных заимствований на фоне снижения государственного долга и увеличением золотовалютного резерва до третьего в мире.

Продолжался рост инвестирования и кредитования, начавшийся после кризиса 1998 года, и это, по мнению Министерства Финансов РФ и МВФ, привело к «перегреву» экономики, и уже к апрелю 2008 года. рост инфляции составил 14%.

Среди внешних причин кризиса 2008 года в России можно выделить две основные:

- Длительное увеличение процентной ставки LIBOR в США в период 2002-2008 года на фоне дешевеющего доллара, который перестал быть стабильной резервной валютой. Это вызвало массовый перевод долларовых активов в другие валюты, такие как японская иена, недвижимость и золото.

- Проблемы во внешней политике РФ: разногласия с Европой по деятельности совместных энергетических компаний и неоднозначная реакция на августовский грузино-осетинский конфликт. Итог - отток иностранного капитала и падение объемов экспорта газа и нефти.

Снижение котировок акций российских компаний началось в мае, но точкой отсчета кризиса 2008 года принято считать 16 сентября, когда произошел обвал котировок и индексов РТС и ММВБ, как реакция на события 15 сентября в США. Торги были приостановлены, и, несмотря на рост акций и индексов в последующие дни, рынок перешел в состояние полной неопределенности.

Начались банкротства банков и последующие за ними массовые увольнения. Ряд банков был выкуплен госструктурами, такими как «РЖД» и «Газпром», но проблемы в банковской сфере вынудили Центробанк покрыть убытки банков за счет золотовалютных запасов на общую сумму около $100 млрд.

Антикризисные меры

Первые антикризисные меры были озвучены правительством РФ в сентябре-октябре 2008 года и включали два направления:

1. Укрепление финансовой системы:

- сдерживание падения курса рубля, что стоило бюджету четверти золотовалютных запасов;

- погашение внешних долгов и рекапитализация системных банков. Расходы превысили 3% ВВП, но, по оценке Всемирного банка, именно это позволило удержать банковскую систему в стабильном состоянии в условиях крайнего дефицита ликвидности, предотвратить панику среди вкладчиков и возобновить консолидацию банковского сектора.

2. Финансовая поддержка крупных предприятий

В первую очередь системообразующих и ключевых для страны: «Газпром», «Роснефть», «РЖД» и других. Всего помощь была оказана 295 компаниям.

Итоги

Кризисный 2008 год РФ завершила с падением ВВП на 10,3%, что стало самым большим за предшествующие десять лет. Но уже по итогам 2009 российский фондовый рынок показал рекордный рост и практически отыграл предыдущее падение. В целом потери оказались значительно ниже прогнозируемых и, по мнению зарубежных экспертов, в первую очередь благодаря своевременным антикризисным мерам.

Возник в октябре указанного года в виде серьезного ухудшения финансово-экономических показателей в большей части развитых стран, после чего последовал глобальный спад мировой экономики, отразившийся в той или иной степени на всех без исключения странах мира.

Мировой экономический кризис 2008 иногда именуют «Великой рецессией», а его началом принято считать Коллапс ипотечного рынка США в 2007.

Что же послужило причиной столь значительного дисбаланса мировой экономики? Теперь уже очевидно, что мотивом стало так называемое аномальное наращивание , приведшее к образованию «мыльного пузыря», лопнувшего практически сразу после первого сбоя в кредитной пирамиде (имеется ввиду сектор ипотеки в США).

Дело в том, что в периоды экономического роста инвесторы теряют способность адекватно оценивать риск и впутываются в финансовые операции, которые весьма опасны для их финансового здоровья. Однако это не пугает инвесторов, ведь ввиду позитивного опыта недавнего прошлого риск все время оправдывался, превращаясь в значительную прибыль. Именно поэтому произошло наращивание объемов весьма рискованного сектора нестандартного ипотечного кредитования в США в начале 2006 года.

Данный сегмент представляет собой кредитование лиц, которые не в состоянии получить стандартные кредиты по причине их плохой репутации, т.е. в прошлом они имели просрочки по выплатам, на них обращались взыскания и выносились судебные решения из-за задержек по платежам, чаще всего такие заемщики не могли предоставить обоснование собственных доходов. При этом такие «плохие» кредиты выдавали структуры, мало обеспеченные собственным капиталом, и процветающие только за счет банковских кредитных линий.

«Плохие» ипотечные кредиты «запаковывались» в т.н. структурные продукты и продавались инвесторам, желающим увеличить кредитное плечо. Именно эти продукты впоследствии стали источником колоссальных убытков во всем мире. Вследствие перегрева американского рынка недвижимости в 2005 началось снижение цен на жилье (предложение домов стало слишком большим). Лица, оформившие ипотеку не так давно и практически без первого взноса стали отказываться от платежей, ведь обеспечение резко обесценивалось.

В итоге были ужесточены условия выдачи новых займов, а также увеличены процентные ставки – все это провоцировало дальнейшее обесценение недвижимости. Выросло число просрочек и как следствие – дефолтов. Все это отразилось на американской экономике, образовав финансовые дыры в балансах крупнейших корпораций страны (Fannie Mae, Freddie Mac, а также банкротство Lehman Brothers).

Очень быстро недуг потянул вниз котировки фондовых рынков, обвал которых в совокупности с кризисом ликвидности парализовал мировую финансовую систему. Таким образом и начался Мировой экономический кризис 2008.

К чему привел Мировой экономический кризис 2008

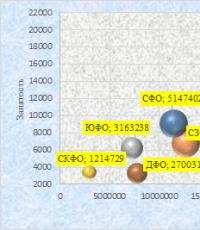

Последствия мирового коллапса ощущаются в мире до сих пор, какие-то страны пострадали больше, какие-то меньше (см. рисунок), однако смело можно говорить о «перезагрузке» глобальной экономики вследствие ее очистки от слабых звеньев (т.н. процесс делевериджа).

Из-за кризиса ликвидности Коммерческие банки резко свернули программы по кредитованию физических лиц, которые долгое время не имели возможности приобретать автомобили в . В результате этого пострадали крупнейшие авто-производители, вынужденные сворачивать производство новых авто.

Обвал фондового рынка привел к миллиардным убыткам огромного числа инвесторов, цены на сырьевые товары сильно сократились, это дало негативный эффект для компаний сырьевого сектора – нефтегазовых, металлургических, пищевых, текстильных и прочих. Мировой экономический кризис 2008 послужил началом рецессии в Еврозоне, финансовые проблемы которой продолжают сыпаться вплоть до 2013 года.

Американский ипотечный кризис 2007-2008 гг. - крах рынка недвижимости, а также всех ценных бумаг, связанных с ним. По своим разрушительным масштабам его сравнивают с Великой депрессией тридцатых годов прошлого века. Соединенные Штаты Америки - государство, от финансовой деятельности которого зависит стабильность во всем капиталистическом мире. Поэтому ипотечный кризис в США стал первым звеном обвала мировой экономики. И наша страна не осталась в стороне. Россия также пострадала от мирового кризиса. Причины ипотечного кризиса в США, а также его последствия для мировой экономики разберем подробно в данной статье. Но сначала немного о понятии с точки зрения экономической теории.

Понятие

Ипотечный кризис 2008 года в США - обвал рынка недвижимости вследствие увеличения просрочек и невыплат по высокорискованным ипотечным кредитам. Он сопровождался массовым изъятием недвижимости в пользу банков и кредитных организаций. Этот кризис многие видные экономисты называют «аферой века». Со времен Великой депрессии американские ценные бумаги не обесценивались с такой стремительной скоростью, что привело к сильнейшему падению биржевой активности.

Ипотечный кризис в США привел к массовому банкротству крупнейших мировых инвестиционных банков, страховых компаний. Следовательно, это и стало началом конца неокапиталистической системы мира, которая была сформирована к двадцать первому веку. Последствия этого события не преодолены и до настоящего времени, а Россия и вовсе не может вернуться на докризисные показатели экономического развития. Поэтому справедливо можно отметить тот факт, что ипотечный кризис в США 2008 года завершил эпоху мирового классического капитализма в том виде, в котором он был до этого. Весь мир понял, что банкиры, трейдеры и биржевики без вмешательства государства не способны саморегулироваться.

Общие черты с Великой депрессией

Если сравнить ипотечный кризис в США 2008 года и Великую депрессию, то можно найти две общие черты между этими двумя потрясениями:

- Чрезмерные спекулятивные действия в биржевых и банковских сферах. Фактически получалось то, что весь финансовый сектор обслуживал исключительно игру на бирже, т. е. все участники рынка заинтересованы не в развитии реальных секторов экономики, а в развитии «виртуальных сфер», которые были оторваны от реального положения дел в экономике.

- Запоздалая реакция государственных и контролирующих органов на кризисные явления. Существуют теории, что по тем или иным причинам это происходило целенаправленно. Ради личной заинтересованности финансовые регуляторы и контролирующие инстанции закрывали глаза на явные следы нездоровой ситуации на рынке и не предпринимали никаких мер для корректирования экономического курса.

Уоррен Баффет о кризисе

Крупнейший мировой инвестор Уоррен Баффет назвал ипотечный кризис 2008 года в США самым большим спекулятивным рыночным пузырем из когда-либо им виденных. Об этом он заявил в 2011 году во время дачи показаний в Комиссии по расследованию причин кризиса. На вопросы Комиссии он заявлял, что вся Америка и весь мир убедили себя в том, что рост цен на недвижимость будет продолжаться вечно и никогда не будет его падения. Такое состояние эйфории и массового психоза не поддается никакому логическому объяснению. Последний раз крупнейшие мировые банкиры и финансовые магнаты пребывали в таком состоянии во время тюльпаномании в Нидерландах в XVII веке.

Причины ипотечного кризиса в США 2008 года

Почему одна из самых стабильных, честных и открытых экономик мира превратилась в финансовую пирамиду? Теорий много. Банкиры обвиняют в этом государство, которое не обеспечило регуляторную политику. Государственные чиновники перекладывают вину в искусственном раздувании «пузыря» на трейдеров и брокеров. Возможно, правы и те, и другие, но помимо этих, практически в каждом исследовании про ипотечный кризис упоминаются еще и следующие причины:

- Рост внешних инвестиций в американскую экономику.

- Изменение в законодательном регулировании банковской системы.

Охарактеризуем подробнее каждый из этих пунктов.

Рост внешних инвестиций

С 2002 по 2005 г. в американскую экономику хлынул огромный поток денег. Он был связан с крупнейшим ценовым бумом на углеводороды. Все экспортеры нефти и газа получили огромные сверхдоходы, которые необходимо было разместить в «тихой гавани» для сохранения. Помимо экспортеров нефти и газа, к подобным целям стремились быстроразвивающиеся страны Азии. В первую очередь Китай.

Влияния внешних инвестиций на кризис

Рост внешних инвестиций, по мнению многих известных экономистов, и спровоцировал ипотечный кризис. Однако как можно связать эти два явления? Они не поддаются никакому логическому объяснению. Однако видные экономисты США выдвинули две теории:

- На конец 2004 года дефицитный баланс США составлял около 6 % ВВП. Из этого следует, что американцы больше потребляли, чем производили. Но и это еще не главное: американцы больше тратили, чем зарабатывали. При огромном денежном притоке из других стран этот баланс приводится в равновесие. Эту теорию поддерживал председатель Федеральной резервной системы Бен Бернанке. Он и вовсе предлагал разбрасывать доллары прямо с вертолета, так как их наблюдалось избыточное количество в американской экономике. Фактически американцы обвинили в раздувании всемирного мирового кризиса не собственных трейдеров, которые искусственно раздули «пузырь», не собственных граждан, которые, не имея достоточно дохода, набирали в ипотеку по несколько дорогостоящих особняков, а третьи страны, которые размещали свои денежные средства в американской экономике.

- Вторая теория основана на целенаправленном привлечении иностранного капитала за счет высокого уровня потребления в США. При падении экспорта оно должно удовлетворяться займами у иностранного производителя.

Отличие первой теории от второй заключается лишь в первопричине. Согласно первой, ипотечный кризис спровоцировался в результате массового чрезмерного потребления, которое было вызвано привлечением иностранного капитала. Согласно второй, привлечение инвестиций, наоборот, было вызвано высоким чрезмерным потреблением. Т. е. в любом случае виноваты третьи страны, которые размещали свои денежные резервы в американской экономике. Пока пенсионеры в Нигерии или России жестко ограничивались в доходах в своих странах, в это время миллионы американцев брали в кредит за счет резервов этих самых стран всё, что им вздумается: дорогие машины, бриллианты, коттеджи. При этом у некоторых не было даже стабильной работы.

США имели к середине двухтысячных годов огромные свободные средства. Инвесторов не удовлетворял низкий процент по казначейским облигациям. Нужен был новый товар, который станет намного выгоднее, но в то же время будет надежным. Таким товаром стала недвижимость.

Изменение в законодательном регулировании банковской системы

Ипотечный кризис в Америке, возможно, и не случился бы, если бы не вторая причина - изменения законодательства в банковской сфере. Дело в том, что американцы очень хорошо усвоили уроки Великой депрессии. Ее причиной были коммерческие банки, которые использовали деньги вкладчиков для покупки ценных бумаг на бирже. Тогда они все время росли в цене, поэтому банки привлекали все свободные средства для этого. Естественно, когда цены пошли вниз, то образовались «бюджетные дыры». Банки фактически спустили все средства вкладчиков на бирже. Ситуация напоминает современные паевые инвестиционные фонды. Инвесторы вкладывают деньги, зная, что компании будут вкладывать их средства в различные акции. Т. е. инвесторы заранее знают о том, что есть риск потерять все, однако прибыль по таким финансовым операциям выше. Ситуация с депозитами несколько иная: люди открывают их ради сохранения своих средств в ущерб возможной выгоде.

После Черного четверга для предотвращения произвола банкиров осенью 1929 года был принят закон Гласса - Стиголла. Согласно ему произошло четкое разделение банков на коммерческие и инвестиционные. Теперь люди четко знали, что коммерческим банкам запрещена торговля ценными бумагами любым способом. Помимо этого, введено обязательное страхование депозитных вкладов в случае разорения банков. Что-то подобное ввело российское правительство после того, как кризис разразился в нашей стране. Но об этом мы поговорим чуть позже.

Итак, кризис ипотечного кредитования мог бы и не наступить, если бы закон Гласса - Стиголла не решились отменить. Дело в том, что объем свободного капитала на рынке США был огромен. По разным оценкам, он составлял от 50 до 70 трлн долларов. Инвестиционные банки были просто не в состоянии освоить эти суммы, и многие средства оказались в коммерческих банках. Последние были в невыгодном положении: инвестиционные банки извлекали прибыль, вкладывая в ипотечные долговые бумаги, с 1982 года ипотечные займы стали выдавать другие коммерческие организации, которые не имеют статуса федеральных банков.

Коммерческие финансовые учреждения начали лоббировать закон, который получил название Грэмма - Лича - Блайли, или Закон о модернизации. Ограничения коммерческим банкам после Великой депрессии были отменены. Теперь банки имели право на создание коммерческих холдингов, которые одновременно могли вести и коммерческую, и инвестиционную, и страховую деятельность. Т. е. фактически принимать депозиты, вкладывать их в высокорискованные инструменты и при этом сами же себя страховать. Схема, гениальная по своей простоте, открывала полный карт-бланш банкам.

Одно лишь это неминуемо могло привести к разрушительным для мировой экономики последствиям. Но и это еще было не всё: одновременно ограничили права государственных регуляторов и контролирующих органов. Фактически ипотечный кризис 2008 года был предрешен этими действиями, так как в этих условия по теории равновесия Нэша каждый будет извлекать максимальную сиюминутную прибыль, не думая о долгосрочных последствиях.

Субстандартное кредитование

Разрешение коммерческим банкам вкладывать средства в ипотечные ценные бумаги в совокупности с ограничениями государственных контролирующих организаций - это еще полбеды. Ситуацию усугубила жадность банкиров. Дело в том, что для одобрения ипотеки у заемщика должно было уходить не более 6-8 % от общего дохода на покрытие ипотеки. Согласимся, что процент довольно приемлемый. Особого давления на личный бюджет он не оказывает. Однако проблема для банкиров была в том, что таким условиям соответствуют слишком мало, с их точки зрения, заемщиков. Было решено понизить планку обязательных требований. Такие кредиты получили название субстандартных, т. е. в переводе на нормальный язык нестандартных или ненормальных.

Виды субстандартных кредитов

Весь цинизм американских банкиров заключался в том, что вводились несколько видов субстандартных кредитов:

- С плавающей процентной ставкой. Он предполагал длительное время уплачивать только основные проценты, а не основную сумму. Подобная схема, к слову сказать, действует в России и сегодня.

- Выбор клиентом варианта оплаты. Замысел этого кредита просто поражает изобретательностью: заемщик сам выбирает сумму ежемесячного взноса, а невыплаченные проценты могут прибавляться к основному долгу. Почти 10 процентов всех ипотечных кредитов было заключено таким образом. По этой схеме любой безработный мог оформить себе в ипотеку огромную виллу на берегу моря за несколько миллионов долларов, платя лишь несколько сотен долларов в месяц. И такие случаи не были редкостью.

- Возможность погашения большей части долга в конце срока. Естественно, что в конце срока не у всех оказывалась на руках нужная сумма и др.

Только лишь эти три схемы ипотечного кредитования могут повергнуть в шок любого экономиста. Но маховик закрутился, и изобретательность только набирала свои обороты. Апофеозом всей системы стали займы без активов и доходов. Т. е. фактически любому безработному бомжу, техасскому переселенцу, многодетной матери-одиночке, живущей на пособие и еле-еле сводящей концы с концами, могли оформить в ипотеку абсолютно любую недвижимость. Эти кредиты получили название «мусорных», так как сами банки понимали, что никто не будет платить по своим обязательствам, но их заинтересованность была не в отдаче, а в выдаче: на каждый ипотечный кредит продавалась долговая бумага, которая просто сметалась на бирже «голодными инвесторами». Банки, выдававшие кредит, имели прибыль именно с них, а не с возврата ипотек. Чтобы это понять, нужно знать процентную ставку по казначейским облигациям - в среднем 0,5-1 % в год и процентную ставку по кредитам - 3-4 % в год. Следовательно, из ипотеки создавались фактически ценные бумаги - деривативы, которые котировались на рынках. Грандиозную аферу с выдачей «мусорных» кредитов никто даже не мог себе представить.

Спекуляция на деривативах - финальных апофеоз ипотечного кредитования

Кульминацией всей этой системы стало поведение биржевых спекулянтов. Деривативы - абсолютно невозвратные ипотечные кредиты, возведенные в ранг ценных бумаг, - показались спекулянтам бесконечным источником прибыли. Получилось так, что деривативы превратились в абсолютно обособленные ценные бумаги, которые начали жить собственной жизнью. Тюльпаномания XVII века в прямом и в переносном смысле этого слова оказалась цветочками по сравнению с аферой 2008 года. В XVII веке на биржах хотя бы торговали цветами, которые все же реальный предмет. Деривативы - это долги, которые никто и никогда не сможет вернуть, но при этом эти долги имеют огромную ценность на биржах. Дальше, как говорится, больше. Под обеспечение деривативов создавались новые ценные бумаги - CDO, под них выпускались новые - CDO на CDO.

Почему стала возможна столь гигантская афера века?

Причин, по которым из ипотечных долгов раздули гигантскую по своим масштабам аферу, было несколько:

- В ней приняли участия сразу несколько экономических субъектов: коммерческие и инвестиционные банки, биржевые брокеры, крупные хедж-фонды, ведущие рейтинговые агентства, страховые компании. Ранее каждый из них занимался своим делом, и они редко пересекались для подобных целей. Получился некий стереотип взаимной гарантии, но на практике каждый выжимал из этого максимум прибыли, не думая о последствиях.

- Ипотечные бумаги превратились в ценные бумаги. Никто не имел опыта работы с ними, не знал о том, каким образом оценивать риски, стратегии и т. д.

- Откровенный сговор банков, крупных хедж-фондов и ведущих рейтинговых агентств. Последние, испытывая конкуренцию на рынке, закрывали глаза на всё, лишь бы клиенты не ушли к конкурентами. На практике сработала теория равновесия Нэша, по которой каждая компания, не доверяя честности конкурента, участвовала в сговоре.

Последствия

Последствия ипотечного кризиса в США были тяжелы. Пострадала вся мировая финансовая система. Человечество за последние четверть века не сомневалось в эффективности капиталистической системы. Многие страны объявили о дефолте, были разорены многие крупнейшие страховые компании и международные банки. Среди них - всемирно известные Lehman Brothers и Bear Stearns. Многие объявили о слиянии. Уменьшились частные накопления и сбережения граждан США. Кризис затронул все сферы экономики США, что повлекло за собой мировой кризис.

Около миллиона американцев были не в состоянии обслуживать кредиты. Они были вынуждены оставить жилье банку. На рынок выбросили огромные фонды недвижимости. Целые улицы и кварталы буквально «вымерли» после кризиса. Около 100 тыс. семей были вынуждены оставить свои дома. Естественно, что цены на недвижимость резко ушли вниз. Далее пострадал строительный сектор экономики, он потянул машиностроение и т. д. Принцип домино распространился на все сферы.

Последствия для нашей страны

Ипотечный кризис в России в 2008 году стал отголоском вышеперечисленных событий. Конечно, у нас не было таких масштабных последствий, как в США. У нас банки заинтересованы в возврате именно кредита, а не в продаже ценных ипотечных бумаг. Для России губительным оказался демпинг цен на недвижимость, так как свободные инвесторы начали покупать значительно подешевевшее жилье в США. Ипотечный кредит в кризис в России оказался под угрозой потому, что американский кризис ударил больше по финансовому сектору нашей страны, чем по недвижимости.

В нашей стране настоящий ипотечный кризис наступил по причине резкой девальвации национальной валюты в 2014 году. В результате стоимость кредита по валютным ипотекам увеличилась в несколько раз. Фактически за один год заемщики потеряли до 15 лет выплат по ипотеке. И государство не собирается помогать пострадавшим гражданам, так как в свое время оно предупреждало их о том, что брать ипотеку нужно в той валюте, в которой получаешь заработную плату.

День добрый! С Вами Ольга Остапова. И я предлагаю поговорить о кризисе... Вот уже около восьми лет, начиная с 2008 г., мировая экономика находится в кризисном состоянии, и пока что попытки выхода из него малорезультативны, хотя все же они предпринимаются. Такая экономическая ситуация затрагивает абсолютно каждого жителя планеты, а не только лиц из списка Forbes, как может показаться обывателю. Многие не понимают истинной природы этого явления, а потому считают, что оно их не коснется, либо же коснется не лучшим образом. Они готовы смириться с ухудшением своего материального состояния, жесткой экономией и прочими последствиями, не предполагая, что мировой кризис может заложить основу безбедной жизни, если знать - как правильно извлечь из него выгоду. О его причинах, последствиях, прогнозах на будущее и способах обогащения на нем, а также о его прародителях – мировых кризисах ХХ века, читайте далее.

Мировые кризисы до 2008 года: случалось ли подобное ранее?

Несомненно, случалось и не раз. Самым «богатым» на мировые кризисы можно признать ХХ век. До него таких масштабных потрясений мировая экономика не знала, поскольку весьма слабы были глобализационные процессы. Проблемы экономического характера носили региональный характер и не были столь взаимосвязаны и зависимы, как сейчас.

А вот в преддверии ХХ века начался, если можно так выразиться, настоящий парад мировых экономических кризисов, ознакомиться с которыми подробнее поможет таблица.

Во многих источниках еще принято отдельно выделять Российский кризис 1998 г., однако, по моему мнению, он не имел таких глобальных черт, чтобы его можно было поместить в эту таблицу. Поэтому завершим наш экскурс в историю Азиатским кризисом и перейдем к тому, последствия которого до сих пор содрогают мировую экономику.

Как случился мировой кризис? Восстанавливаем хронологию событий.

Если считаете его началом 2008 г., то ошибаетесь. Давайте вернемся еще на год назад – в 2007, когда Америка столкнулась с наступлением рецессии в банковской системе, которой предшествовал ипотечный кризис. Его можно считать закономерным результатом огромного числа взятых потребительских кредитов. Каждый первый, а не то, что второй, житель Нового Света жил «в долг», порой оформляя сразу по нескольку займов. При этом больший процент занимали высокорисковые кредиты, которые выдавались малоимущим и тем, кто не имел постоянного дохода.

Залогом ипотечного кредита выступает сама недвижимость. Кредитор в этом случае, казалось бы, находится в беспроигрышном положении, поскольку в случае неплатежеспособности заемщика он может забрать его дом. Но когда ипотечный рынок перенасытился, спрос на жилье упал:

- все, кто мог и хотел, уже взял кредиты;

- другая часть не хотела оформлять его на заявленных условиях.

Закономерный итог – цены на жилье стали падать. Разумеется, когда кредитор забирает дом, его стоимость раза в два ниже той, которая была на момент оформления кредита. Заимодатель терпит убытки. Когда такой случай становится не единичным, а массовым, появляется почва для паники.

Банковские запасы капиталов в таких условиях однажды должны были иссякнуть, что и случилось к лету 2007 года. Компании стали массово становиться банкротами, при этом не только в США, но и в Европе.

Самыми громкими можно назвать разорения следующих компаний:

1) Leh Man Brothers – один из самых мощных и авторитетных инвестиционных банков США. Датой его основания называют 1850 год. Его активы до известных событий составляли без малого 504 млрд долларов. Иск о банкротстве был им подан 15.09.2008 г, когда за его плечами уже была задолженность размером в 613 млрд. В своих требованиях собственники просили признать банкротом только холдинговую компанию, а брокерско-диллерские филиалыи отделения управления активами должны были продолжать свою работу. Суд требования удовлетворил, а это событие стало искомой точкой начала мирового кризиса.

2) Bear Stearns – еще один инвестиционный фонд, который занимал 5-ое место в штатах по величине. Индекса S&P 500 рассчитывался с учетом стоимости его акциий. Но даже это не спасло финансового гиганта. В августе 2007 года после покупки ипотечных облигаций двумя из его хедж-фондовон потерял все деньги. 14.03.2008 г. компания подала клич о срочной финансовой помощи. В итоге ее акции были проданы за копейки JPMorgan Chase.

3) Merrill Lynch – функционирующий более века конгломерат почувствовал, как прочная основа зашаталась под его ногами в 2007 г. Тогда его первый долг составил 8, 4 млрд долл. Тогда же были частично проданы акции (общей стоимостью 6 млрд) Temasek Holdings (Сингапур). Однако ситуацию было уже не спасти: в 2008 году долг вырос до 19,2 млрд долл. Начались переговоры о покупке этой компании акционером Bank of America, которые с началом нового года завершились успехом. Temasek Holdings продало в последствии оставшиеся акции, так Bank of America стало полноправным владельцем всех акций разоренного инвестиционного фонда.

4) Fannie Mae – основанное Франклином Рузвельтом в 1938 г. ипотечное агентство. Статистика за 2008 г. отражает падение цены его акции на 80%. Тогда же было взято под контроль FHFA, а его гендиректора – отстранены от должности.

5) Freddie Mac –агентство по типу Fannie Mae, которое создавалось в 1968 году с целью создания конкуренции последнему. Точно также его акции потеряли до 80% в цене, а впоследствии руководство им взяло на себя FHFA. Вокруг имени компании разразилось множество скандалов. Так, в 2009 г. Дэвид Келлерман (финдиректор) пустил себе пулю в висок после того, как информация о присвоении им 800 тыс долл из правительственных вливаний стала оглаской публичности.

В 2008 г. ипотечный кризис трансформировался в финансовый и принял глобальные масштабы.

Сложившаяся ситуация как снежный ком развивалась следующим образом:

- Произошел обвал котировок на фондовых рынках;

- Снизились возможности получения прибыли от размещения ценных бумаг;

- Также повсеместно снизились объемы производства;

- Обесценилось сырье и уменьшился спрос на него;

- Выросла безработица.

Организация экономического сотрудничества и развития (ОЭСР) опубликовала 13.11.2008 г. опубликовала обзор, в котором констатировала вступление ведущих экономик мира в рецессию. Вот так с «легкой» подачи США произошло погружение всего мира в эпоху рецессии, окончание которой не просматривается в ближайшем будущем до сих пор.

Истоки мирового кризиса 2008: где их искать?

Предполагаю, что Вас больше интересует будущее, чем прошлое. Но окунуться стоит именно в прошлое, чтобы выявить истинные истоки мирового кризиса. На вопрос – для чего, отвечу однозначно: чтобы суметь в будущем раньше других распознать признаки мирового кризиса и заработать на этом.

Обратимся для начала к официальной версии, выдвинутой специальной комиссией Конгресса США, которая занималась расследованием причин случившегося. Она была обнародована в январе 2011 года и предоставила на суд общественности такие истоки мирового кризиса:

- Провальное финансовое регулирование, бывшее неэффективным и несовершенным;

- Ошибки в корпоративном управлении, приведшие к чрезмерным рискам;

- Угрожающе высокая задолженность домовладений;

- Рост популярности деривативов;

- Увеличение влияния нерегулируемой «теневой» банковской системы.

Воспринимать эти версии как монету чистой воды или нет – исключительно Ваше решение. Я бы посоветовала пропустить их через призму критической оценки, поскольку:

- во-первых, причины назвала страна-виновница, если так можно выразиться;

- во-вторых, эту комиссию по расследованию нельзя назвать независимой, так как она создавалась «по команде» Барака Обамы, соответственно поддавалась контроля с его стороны и со стороны правительства;

- в-третьих, приведенные причины довольно обобщенные и оторванные от реальности, я бы даже сказала, «притянутые за уши».

- в-четвертых, расследование проводилось только в пределах США и не охватывает положение дел на тот момент на Европейском континенте и в целом в мире.

Ведущими экономистами сейчас выдвигаются еще несколько идей относительно его истоков с точки зрения объективизма и субъективизма.

Какие причины возникновения кризиса?

Те, кто примыкает к «объективному» лагерю, полагают, что истоки мирового кризиса стоит искать в:

- цикличном характере развития экономики;

- перенасыщение кредитного рынка;

- завышенных сырьевых цен;

- использовании кредитных дефолтных свопов – крайне ненадежных и рискованных;

- дисгармонии в международной торговле;

- естественной циркуляции капиталов.

То есть они ищут корень в экономических законах, общественных и политических реалиях.

Субъективные причины! В них тоже есть доля правды!

Другая группа экспертов-субъективистов видит в Америке Империю Зла, а потому считает наступивший кризис искусственным, сфабрикованным и выгодным для США, а точнее – для определенной кучки американских финансовых кланов. И, на мой взгляд, доля правды в этом есть.Однако считать эту теорию единственно верной и неоспоримой тоже нельзя.

Те, кто подходит к изучению причин с позиции субъективизма, полагают, что они кроются в:

- Намеренном перепроизводстве доллара;

- Неограниченной выдаче ипотек и отсутствия контроля за этими процедурами.

С чего они это взяли? (справка)

1.С 1971 года доллар перестал обеспечиваться золотом. Это стали просто бумажки с громким именем и не более. Однако они все также неплохо продолжали выполнять функцию мировой валюты.

2. С 1971 г. по 2008 г. объем долларовой массы, вращающейся в мире, вырос в десятки раз, превзойдя объем произведенных товаров. Результатом этого стала следующая статистика:

- США производило 20% от общей части мирового ВВП;

- а потребляло 40% мирового ВВП.

Вывод напрашивается сам собой: весь мир обслуживал США за сущие копейки!!!

А значит Федеральной Резервной Системе, как и самому государству, выгодно, чтобы доллар обесценивался еще сильнее. Тогда товары и услуги, производимые за океаном, достанутся им еще дешевле. Идеальная формула обогащения!

К Вашему сведенью, ФРС – это не абстрактная, обезличенная структура. Она не является государственным органом, а находится в собственности у 20 ведущих частных банков США. Значит, регулирование финансовой системы сложно назвать объективным и независимым. А раз так – значит она подвержена влиянию узких интересов финансовой верхушки США, которая, естественно, преследует собственную выгоду.

Хотя нельзя упрекать ФРС во вседозволенности. Несмотря на ее независимое положение, она все же контролируется высшими госорганами, которые в то же время преследуют схожие цели, но никак не стоят на страже благоденствия каждого живущего на Земле.

Поэтому, если брать во внимание человеческий фактор, а также навязчивое желание США быть первыми всегда и во всем, то стоит признать и долю субъективизма в случившемся. Но только лишь долю, заметьте!

Следующий раздел наглядно отобразит последствия мирового кризиса 2008 года для Соединенных Штатов, из чего можно будет сделать вывод, что именно они пострадали больше всего от произошедшего. Напрашивается вопрос: стоило ли рубить дерево, на котором сидишь?

Последствия мирового кризиса 2008 года для разных стран

Экономические потрясения – обычно удел слаборазвитых стран. Однако особенности современных мировых кризисов таковы, что они способны пошатнуть и хорошо отлаженные экономические системы.

США: кашу заварили, но быстрее всех расхлебали!

Если изначально «парализовало» только банковскую сферу и рынок недвижимости, то через несколько месяцев/год рецессия сказалась на многих отраслях промышленности и жизни обычных людей.

Для США последствия финансового кризиса мировой экономики были такими:

1) уничтожение одной из самых влиятельных банковских систем мира: с 2007 по 2012 зафиксировано 485 случаев банкротства банков;

2) уменьшение производства продукции автомобильных концернов «Generals Motors» и«Ford»из-за падения продаж машин;

3) распространение кризиса на смежные с автомобилестроением отрасли – страхование, строительство, кредитование;

4) уменьшение доли среднего класса в общей структуре населения;

5) «урезание» доходов обычных граждан;

6) снижение покупательской способности конечных потребителей товаров и услуг, то есть простых американцев.

Социальные последствия мирового кризиса для США были не столь заметны, поскольку в целом уровень благосостояния американцев выше, чем граждан других государств. Но, как говорится, все относительно: если сравнивать жизнь американцев до кризиса и после, то «после» ее качество стало ниже и это не осталось для них незамеченным. Но если сравнивать положение домохозяйств в США после 2008 г. с Украиной, где люди не жили так даже в лучшие времена, то можно сказать, что американцы практически не ощутили на себе крах банковской системы, обвал доллара и прочие последствия мирового кризиса 2008 года.

ЕС: как было допущено банкротство ее членов?

Самая печальная участь была уготована таким странам Евросоюза как Греции и Исландии.

Исландия

Банкротство этой страны едва не наступило. Ей пришлось взять кредит 2,1 млрд евро от МВФ. Исландские банки -Kaupthing, Landsbanki, Glitnir -одними из первых ощутили на себе надвигающийся заокеанский кризис. Когда их долги выросли до умопомрачительных размеров, государство развернуло национализацию. Кстати, практика национализации частных финансовых структур в ЕС набрала в то время популярность и являлась одной из способов борьбы с последствиями рецессии.

Греция

Катастрофа в мировой экономической обстановке в совокупности с давлением Еврогруппы сделали из этого государства банкрота. Кроме экономического диктата со стороны мощных европейских государств, на бедную Грецию обрушился еще и мировой кризис, чего она уже не смогла вынести. Каждый год ей выдавались кредиты на сотни миллиардов и в 2015 году ее долг приравнивался к 312,7 млрд €. ВВП с 2008 по 2012 гг. упало на 25%.

Социальные последствия мирового кризиса в Греции не сравнимы по своей глубине и масштабу ни с какой другой страной:

- Массовое и повсеместное обнищание населения;

- Безработица;

- Коррупция;

- Крах банковской системы, в результате чего жители навсегда попрощались с надеждой вернуть свои депозиты;

- Резкое «урезание» зарплат: с 2000 евро в докризисный период до 350-700 евро в 2016 году;

- Сокращение численности среднего класса, увеличение числа беднейших слоев населения;

- Отток молодых специалистов из страны;

- Уменьшение численности населения (отрицательный прирост населения, увеличение смертности).

Другие члены ЕС гораздо меньше пострадали от этого переломного момента в мировой экономике, однако нельзя не сказать и об их «потерях»:

Азиатские страны рецессия задела «боком»

Социальные последствия мирового кризиса практически не проявились в Японии и Китае – двух экономических «китах» региона. Это можно пояснить влиянием традиций, народного менталитета и особенностей культуры на их экономику и политику.

Так, в Японии действует система пожизненного найма, что обеспечивает минимальный уровень безработицы и сдерживает ее рост. В Китае увеличить часть занятого населения удается за счет централизованного государственного контроля: создания новых рабочих мест, увеличения зарплат и т.д.

Но все же мировой кризис, зародившийся в США, не обошел своим вниманием и Азию:

- В Японии в первом квартале 2008 год бюджет сократился на – 0,6%, ВВП - на 1,8%, индекс Nikkea опустился вниз на 881,06 позицию, страховые компании погрязли в долгах, а ведущий страховщик Yamato Life Insurance Co. Ltd. обанкротился;

- В Китае объем золотовалютных резервов сократился с 2 трлн до 1,9 трлн $ (шуточные потери в сравнении с другими странами), объемы экспорта в 2009 г. уменьшились на 30,9%.

Последствия мирового кризиса 2008 года для Украины проявились во вступлении в окончательную кабалу от МВФ и развале экономики:

- ВВП упал на 14,8%;

- уровень производства упал на 25%;

- в 2008 г. был взят кредит в МВФ на 16,5 млрд $;

- импорт превысил экспорт на 17 млрд $ в 2009 году;

- в 2008 гривна девальвировала почти вдвое по отношению к доллару (по данным 2016 г. – уже в 4 раза);

- золотовалютный резерв сократился с 38 млрд до 27,2 млрд.

В России кризис ощущался по началу на торговых площадках фондовых бирж (падение индексов РТС и ММВБ), в банковской системе и нефтедобывающий промышленности, а уже затем перекинулся и на реальный сектор экономики (сокращались рабочие места, ослабевало промышленное производство).

Попытки правительства предотвратить экономический коллапс возымели свое действие, и экономика страны в целом выстояла, если не брать во внимание некоторых «незначительных» последствий. К примеру, потери четверти золотовалютных резервов. С 2012 года многие экономические показатели стали даже расти и уже казалось, что рецессия в мировых масштабах обошлась для России малыми потерями, однако введение санкций в 2014 году вновь усугубило ситуацию. Но тут уже сказалось влияние геополитики, а не экономических циклов и законов. О том, когда закончится нынешние трудности для России можно прочитать в статье

Арабские страны: последствия для региона песков и нефтяных запасов

Особенности современных мировых кризисов заключаются в том, что в условиях глобализации они затрагивают абсолютно все уголки мира – даже те, где до сих пор превалируют традиционные общества. Речь идет об арабских странах.

Последствия финансового кризиса мировой экономики для них проявились в следующем:

1) финансовых потерях в этом регионе в размере 3 млрд долл;

2) резком росте безработицы, которая стала «бомбой замедленного действия»;

3) падении цен и уменьшение спроса на нефть;

4) оттоке инвестиций из «арабского мира»;

5) массовых движениях протестов в Тунисе, Ливии, Египте, Сирии, свержении в первых трех самодержавных правительств.

Когда закончится мировой кризис? Прогнозы!

Когда только начали проявляться признаки мирового кризиса, эксперты наперебой стали делать прогнозы относительно его окончания:

От таких прогнозов на душе начинают скрести кошки: ведь хочется и машину купить, и дом построить, и наконец съездить куда-нибудь отдохнуть. А в условиях кризиса на все это точно не стоит рассчитывать. Особенно если Вы работаете на том же месте работы, что и до его наступления. Тут Вы можете дождаться разве что урезания зарплаты и внеочередного сокращения, но никак не справедливого и адекватного вознаграждения за свой труд. Так как же быть: ожидать очередного скачка цен и плакать над своими кровно заработанными после очередной инфляции или начинать что-то менять? Возможно следующий раздел поможет Вам в этом разобраться.

Во время кризиса можно хорошо зарабатывать! А Вы знали об этом?

Если доллар обвалился, нефть обесценилась, а китайский юань внезапно стал набирать обороты – это вовсе не плохо, а наоборот – хорошо, если ты – трейдер и сумел вовремя спрогнозировать последствия финансового кризиса мировой экономики.

Трейдер – человек, который торгует на бирже. Работа для него есть всегда: как во время экономических подъемов, так и спадов. Кроме постоянства назову еще один плюс этой работы – заработок в долларах.Другие преимущества тоже есть, но именно эти - ключевые для кризисных времен.

Я тоже являюсь трейдером и зарабатываю приличные деньги даже сейчас, когда признаки мирового кризиса до сих пор наблюдаются, а на Россию вдобавок ко всему еще и наложены санкции.

В принципе, последовать моему примеру сможет каждый. Для этого не нужно пять лет учиться в вузе, сдавать экзамены и искать работу по специальности. Достаточно прочитать статью и начать отрабатывать полученную информацию на практике. Опыт придет со временем, а с ним – и первый серьезный заработок. В этом небольшом видео сможете посмотреть принцип моего заработка:

Одной лишь биржевой торговлей возможность заработка в кризисные времена не ограничивается. Еще несколько толковых идей подкинет статья , где собраны грамотные советы по поводу развития прибыльных бизнес-ниш в кризисное время. Также кто подпишется на рассылку портала, сможет получить пошаговый материал по заработку:

Получите пошаговую инструкцию заработка!