К операционным доходам банка относятся доходы. Доходы коммерческого банка

Во времена не столь отдаленные в нашей стране были очень распространены магазины товаров, бывших в употреблении, своего рода советский секонд-хенд. Назывались они – «комиссионки». Но с тех пор прошли годы, и такие магазины стали редкостью, а название практически стерлось из памяти. Но слово «комиссионка» обрело новую жизнь, на сей раз - в лексиконе банкиров. Сейчас оно означает «комиссионные доходы банка». И по-прежнему «комиссионка» остается уделом не богатых и влиятельных, а среднего класса.

В структуре доходов банка произошла своего рода «бархатная революция». Конечно, любимый способ заработка отечественных банкиров – валютные спекуляции – продолжает царствовать на доходном Олимпе. Но это рискованный и нерегулярный способ заработка. Доходы от кредитной деятельности сильно сдали свои позиции и позволили претендовать на второе место комиссионке – самому стабильному из всех источников денег.

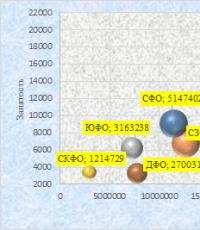

Наиболее низкий уровень чистого комиссионного дохода у госбанков, наиболее высокий - у средних и малых региональных банков.

«Процент «плохих» долгов продолжает возрастать, в целом по системе, как говорят, он достиг величины 20%, что очень опасно, поэтому вместо того чтобы кредитовать, проще собирать комиссию», - говорит директор банковского института ГУ–ВШЭ Василий Солодков.

Если раньше банки относились к такого рода заработку как к побочному, то за последний год их взгляды сильно изменились. На рынке явно наблюдается усиление конкуренции. При этом интересно, что конкурируют между собой скорее частные и небольшие банки. Именно они ударились в поиски новых комиссионных продуктов, в то время как крупнейшие игроки и уж тем более банки с госучастием не так увлечены этим видом заработка, хоть и увеличили долю подобных доходов.

Как отмечает первый заместитель управляющего Московским филиалом Смоленского банка, член совета директоров банка «Аскольд» Михаил Яхонтов, удельный вес чистых комиссионных доходов различается по группам банков. Наиболее низкий уровень (чуть менее 12%) у банков, контролируемых государством, наиболее высокий (примерно 33%) - у средних и малых региональных банков.

Это вполне резонно. Крупные игроки могут себе позволить более высокие риски, особенно если в «пожарной» ситуации они могут рассчитывать на дружеское плечо государства. При этом они стараются найти интересные решения для комиссионных услуг (и главное – могут себе это позволить), подстегивая тем самым ценовую гонку. К тому же одна операция по размещению акций пусть даже и не очень большой компании на бирже может принести банку столько, что размениваться на такие мелочи, как разработка линейки комиссионных услуг, действительно не стоит.

Небольшие банки не могут похвастаться такими возможностями и не могут снижать тарифы до минимального уровня, поэтому им приходится изворачиваться в оригинальности и удобстве услуг. То, что кажется драгоценностью небольшим игрокам, оказывается для «крупняка» мелкими бриллиантами.

Таблица 1. Топ-10 комиссионных доходов банка по уровню востребованности клиентами (частоте предоставления)

| Комиссионные операции | |

| 4,5 | |

| 4,2 | |

| 4,0 | |

| 3,9 | |

| 3,8 | |

| Расчетно-кассовые операции | 3,3 |

| 3,3 | |

| Депозитарные услуги, сейфы | 3,2 |

| 3,0 | |

| 2,4 |

Источник: данные «БО», полученные в ходе опроса участников рынка на конференции GlobalForum «Комиссионные доходы банка-2009», декабрь 2009

«Физики» платят

Среди тенденций последних полутора лет стоит отметить увеличение доли дохода от физлиц в структуре комиссионных доходов. Сейчас она в среднем увеличилась примерно до четверти, и продолжает расти. Причин такой перестройки несколько. Во-первых, уровень проникновения банковских услуг, несмотря ни на что, растет, охватывая все больше регионов, и не последнюю роль в этом играют зарплатные проекты, которые подталкивают клиентов к пользованию дополнительными опциями. К примеру, в Абсолют Банке по состоянию на ноябрь 2009 года количество клиентов по таким проектам выросло на 60% по сравнению с 2008 годом.

Во-вторых, развиваются новые технологии и как следствие – дистанционные каналы банковского обслуживания (ДБО), которые позволяют быстрее и дешевле донести информацию до наиболее активных клиентов. Удобство и быстрота – за это современные жители мегаполиса готовы платить. И этим пользуются банкиры.

В последние годы на рынок буквально ворвались такие новые услуги, как телебанкинг, системы «Клиент-банк», SMS-сервисы и интернет-банкинг. Сейчас они не настолько популярны, чтобы иметь значительную долю в доходах, однако динамика их развития говорит о том, что у такого рода услуг есть будущее. К ним относится также и обслуживание граждан по платежам – коммунальные услуги, налоги, штрафы, погашение кредитов, моментальные платежи за различного вида услуги и так далее, о которых буквально пару лет назад никто и не слышал. Пусть транзакции, к примеру, по оплате сотовой связи мизерные, зато их использует огромное количество людей. Пока, к сожалению, только в мегаполисах, но это дело времени. Многие эксперты говорят о том, что развитие рынка комиссионных услуг просто невозможно без совершенствования IT-технологий и уменьшения операционных издержек банка.

Процент просрочки растет, поэтому вместо того чтобы кредитовать, проще собирать комиссию.

Терминальные платежи становятся все более востребованными, и банки, которые владеют терминалами, пожинают плоды на этой ниве. Но по большей части платежные стойки (или, как их еще называют в народе, «пожиратели денег») принадлежат индивидуальным предпринимателям, которые уводят комиссионные доходы в этом виде услуг прямо из-под носа банков. При всем этом клиенту все равно, кто владеет терминалом, – главное, быстро и удобно.

По словам начальника отдела продуктов управления пассивных и комиссионных операций департамента «розничный бизнес» ВТБ24 Елены Дегтевой, в их банке структура комиссионных доходов такова: 52% доходов от услуг физлицам занимают платежи, 28% - расчетные услуги, 11% - кассовые услуги, 9% - переводы.

Что касается комиссионных услуг для юридических лиц, то этот рынок тоже развивается, и достаточно активно. Однако сейчас банкиры уделяют больше внимания именно работе с физическими лицами. Учитывая плачевное состояние малого и среднего бизнеса, сенсационного прорыва на этом фронте ждать пока не стоит. Крупные банки, работающие с системообразующими компаниями, потому и не ввязываются в комиссионную гонку – им достаточно заработка от работы с гигантами. Чего стоят одни только зарплатные проекты для какого-нибудь промышленного предприятия или экспортно-импортные операции. Однако передел рынка в сфере комиссионки для юрлиц все же вряд ли состоится.

Тарифы большие и маленькие

Разрабатывая стратегию комиссионной политики, каждый банк сталкивается с дилеммой: как не отпугнуть клиентов высокими тарифами и при этом неплохо заработать?

Скрытые комиссии как признак «тучных времен» ушли в прошлое. Сейчас доверие клиента и его лояльность важнее лишней копеечки, и потому большинство кредитных организаций начинают плотно работать с существующей базой клиентов, и волшебным словом стал термин «кросс-продажи». Некоторые банки выбирают путь высоких тарифов, при этом разрабатывают программы лояльности для «старых» клиентов. В результате клиентская база сохраняется, доходы медленно, но верно растут, а вот с привлечением новых клиентов возникают определенные затруднения.

«Тарифная политика любого банка зависит от текущей экономической ситуации. Сами тарифы бывают нескольких видов – массовые, индивидуальные и пакетные, - говорит Михаил Яхонтов (Смоленский банк). - «Массовые» - это некий стандарт, публичные цены на услуги банка, которые устанавливаются на уровне рынка и меняются в зависимости от конъюнктуры. «Индивидуальные» - тарифы, которые устанавливаются клиенту в зависимости от его «вкусности». Уровень таких тарифов меньше, чем массовых. «Пакетные» - тарифы, предоставленные клиенту в пакете нескольких услуг. Они могут быть как выше, так и ниже двух других групп тарифов. Например, банк выдает клиенту большой кредит, но ставит при этом условием выдачи то, что он пользуется услугами банка по ценам выше, чем у других клиентов».

У банка есть еще один вариант – снизить тарифы одновременно со снижением издержек. А расходы можно снизить за счет использования более дешевых каналов предоставления услуг клиенту. И вот тогда незаменимым помощником становятся дистанционные каналы, развитие которых, как уже упоминалось, невозможно без IT-инвестиций. К примеру, самые популярные услуги можно предоставлять автоматически – через Интернет или банкомат, а оповещать клиента о новых возможностях – через канал интернет-банкинга.

При этом стоит отметить, что ДБО – это не только способ увести клиента в более дешевый для банка канал (кстати, некоторые банки делали это чуть ли не принудительно, взимая, к примеру, плату за услуги в кассе и оставляя их бесплатными в Сети). Это и еще один способ получать комиссионные деньги – за пользование интернет-банкингом, SMS-банкингом с клиента тоже взимается плата.

В общем и целом ДБО для банка – способ увеличить объем операций, не увеличивая при этом расходы и тарифы. И еще один бонус: с помощью ДБО можно без лишних проблем проникнуть в города-миллионники. Впрочем, эти каналы охватывают только активную часть пользователей банковских услуг, оставляя за бортом консервативных клиентов – людей предпенсионного и пенсионного возрастов, которые чаще всего не пользуются достижениями современной технологии.

Таблица 2. Топ-10 комиссионных доходов банка по уровню доходности

| Комиссионные операции | Рейтинг по пяти-балльной шкале |

| Операции с пластиковыми картами | 3,9 |

| Комиссии от кредитной деятельности | 3,5 |

| Денежные переводы («Вестерн Юнион», «Мигом» и пр.) | 3,1 |

| Ежемесячные платежи населения (коммунальные услуги, налоги, погашение кредита и пр.) | 3,0 |

| Расчетно-кассовые операции | 2,9 |

| Моментальные платежи по различным услугам (банкоматы и терминалы оплаты) | 2,9 |

| Разовые платежи физлиц (штрафы, оплата покупок и т.д.) | 2,4 |

| Предоставление банковских гарантий | 2,3 |

| Услуги интернет-банкинга и мобильного банкинга | 2,2 |

| Депозитарные услуги, сейфы | 2,1 |

Центральное место в анализе финансовых результатов коммерческих банков принадлежит изучению объема и качества получаемых доходов, поскольку они, в свою очередь, являются главным фактором формирования прибыли кредитных организаций.

Снижение доходов, как правило, представляет собой объективный индикатор неизбежных финансовых трудностей банка. Именно эти обстоятельства и обусловливают значение анализа совокупных доходов в изучении финансовых результатов банка.

Задачами анализа доходов банка являются:

- 1) определение и оценка объема и структуры доходов;

- 2) изучение динамики доходных составляющих;

- 3) выявление направлений деятельности и видов операций, приносящих наибольший доход;

- 4) оценка уровня доходов, приходящихся на единицу активов;

- 5) установление факторов, влияющих на общую величину доходов и доходов, полученных от отдельных видов операций;

- 6) выявление резервов увеличения доходов.

Анализ доходов можно проводить, используя различные оценки: в соответствии с МФСО и по классификации, принятой в Отчете о прибылях и убытках.

В соответствии с классификацией по МФСО доходы делятся так:

- – процентные;

- – непроцентные.

К процентным доходам относят доходы, полученные:

- 1) от кредитов и авансов клиентам;

- 2) чистых вложений в ценные бумаги, оцениваемые по справедливой стоимости через прибыль или убыток;

- 3) чистых вложений в ценные бумаги, удерживаемые до погашения;

- 4) средств в других банках;

- 5) корреспондентских счетов в других банках;

- 6) депозитов "овернайт" в других банках;

- 7) чистых вложений в ценные бумаги и другие финансовые активы, имеющиеся в наличии для продажи;

- 8) других источников.

В процессе анализа процентных доходов банка необходимо:

- а) установить темпы изменения общей величины и структуры активов, приносящих процентный доход;

- б) произвести сопоставление их с темпами роста (снижения), полученного от использования дохода;

- в) выявить изменение общего уровня процентной ставки по проводимым банком активным операциям.

Процентные доходы сравниваются с величинами активов, используемых при их получении. Например, процентные доходы от кредитов и авансов клиентам сравниваются с соответствующим активом "Кредиты и авансы клиентам" за минусом резервов; доходы от чистых вложений в ценные бумаги и другие финансовые активы, имеющиеся в наличии для продажи со статьей актива "Чистые вложения в ценные бумаги и другие финансовые активы, имеющиеся в наличии для продажи", за вычетом резервов и т.д.

При этом сопоставление размеров полученных процентных доходов каждого вида с соответствующими им величинами активов позволяет определить среднюю доходность каждого вида операций, приносящих банку процентный доход.

Как показывает практика, большинство российских банков основной доход получают от предоставления кредитов и авансов клиентам (около 90%). Второй по величине вид доходов банка – доход от валютных операций. Необходимо подробно рассмотреть кредитную политику банка, состав кредитов и объемы процентных доходов по рыночным процентным ставкам, полученным от кредитования клиентов.

В соответствии с принципами бухгалтерского учета доходы и расходы, в том числе и те, которые относятся к отчетному периоду, но не полученные или не выплаченные до его окончания или расчет по которым переносится на будущие периоды, должны учитываться в отчетности того периода, в котором они имели место. Такие доходы и расходы называются наращенными.

При этом необходимо иметь в виду, что наращенные суммы отличаются от просроченных тем, что договорный срок их получения еще не наступил. Поэтому просроченные проценты не включаются в наращенные суммы по этой статье.

В составе баланса, составляемого но МСФО, статьи "Наращенные процентные доходы и прочие активы", а также "Наращенные процентные расходы и прочие пассивы" отражают проценты, накопленные на отчетную дату соответственно по ссудным и депозитным операциям и им аналогичным.

Их размер можно определить по формуле:

где h – наращенные доходы (расходы); Р – период наращивания, дн.

Величина наращенных процентов – не реальный доход или расход, а лишь право на получение дохода или обязательство по уплате средств в пользу другого лица, поэтому и прирост процентных доходов за счет увеличения доли наращенных процентов не может оцениваться положительно.

В ходе анализа наращенных процентных доходов важно установить, не начисляются ли проценты но кредитам, вероятность возврата которых в значительной степени снижена (по просроченной ссудной задолженности, по ссудам с просроченными процентами, по пролонгированным кредитам), что ведет к искусственному росту процентных доходов и прибыли, а значит, и к росту налогов и дивидендов.

Наращение процентных, дисконтных, купонных доходов следует производить только но ссудам, ссудной и приравненной к ней задолженности, классифицированным как I (высшая) категория качества (стандартные ссуды и по другим видам активов, классифицированным как I группа риска).

Для расчета наращенных (накопленных) сумм процентных выплат (доходов) к получению по приобретенным (учтенным) векселям используется формула:

![]()

где Н – наращенные (накопленные) доходы; N – номинальная стоимость учтенного векселя; К – покупная стоимость учтенного векселя; Р – суммы процентных выплат (доходов), начисленные на весь период действия векселя;

Т – количество дней от приобретения до погашения векселя; Д – количество дней, прошедших после приобретения векселя до отчетной даты.

Если сумма на счете изменяется, рассчитываются так называемые процентные числа (ПЧ) за прошлый период, в течение которого сумма на счете оставалась неизменной:

ПЧ = (Сумма × Длительность периода в днях) / 100.

Для определения суммы процентов за весь срок их начисления все процентные числа складываются и их сумма делится на постоянный делитель, который рассчитывается следующим образом:

ПД = Число дней в году / Годовая ставка процентов.

В соответствии с МСФО процентные доходы (как и расходы) формируются по всем используемым банком в своей деятельности процентным инструментам по методу наращивания с использованием эффективной ставки доходности, т.е. величина этих доходов (или расходов) приводится к сегодняшнему дню путем ее дисконтирования. В российской же практике пока этот метод оценки стоимости не применяется.

Анализ процентных доходов банка позволяет выяснить, за счет каких факторов они в основном получены:

- а) изменения цены и объема выдаваемых кредитов;

- б) использования средств, находящихся на расчетных счетах клиентов;

- в) всех указанных факторов одновременно.

Между ценой, объемом кредитов и величиной процентных доходов существует прямо пропорциональная зависимость (произведение цены и объема выданных кредитов равно величине процентных доходов банка). Поэтому, используя любой из традиционных факторных методов экономического анализа (цепных подстановок, абсолютных разниц, интегральный метод и т.д.), можно определить, какой из указанных факторов (цена или объем) сыграл решающую роль в изменении за рассматриваемый период величины процентных доходов коммерческого банка.

При этом необходимо исходить из того, что рост процентных доходов за счет роста цен на выдаваемые кредиты, как правило, не является заслугой банка, а определяется рыночной конъюнктурой. В то же время рост объемов выдаваемых кредитов и более широкое использование средств, находящихся на расчетных счетах клиентов, зависят от работы самого банка и положительно влияют на рост его доходов при условии соблюдения требований к ликвидности банковских активов.

К непроцентным доходам в коммерческом банке относятся:

- 1) доходы от чистых вложений в ценные бумаги, оцениваемые по справедливой стоимости через прибыль или убыток (возникающие при купле-продаже);

- 2) доходы от чистых вложений в ценные бумаги и другие финансовые активы, имеющиеся в наличии для продажи (от купли-продажи);

- 3) доходы по операциям с иностранной валютой;

- 4) доходы от переоценки иностранной валюты;

- 5) комиссионные доходы;

- 6) прочие операционные доходы.

В финансовой отчетности указанные виды непроцентных доходов представляются за минусом соответствующих расходов (в нетто-оценке). При этом соответствующие резервы под обесценение ценных бумаг, убытки по обязательствам кредитного характера, прочие резервы показываются самостоятельно в отчете о прибылях и убытках, составляемом в соответствии с МСФО.

В числе непроцентных доходов банка наибольшее внимание в МСФО (на втором месте после процентных доходов) уделяется комиссионным доходам, состав которых должен раскрываться в отчетности в следующем разрезе (в порядке убывания их значимости для конкретного банка):

- – комиссия по расчетным операциям;

- – комиссия но кассовым операциям;

- – комиссия за инкассацию;

- – комиссия по операциям с ценными бумагами;

- – комиссия по выданным гарантиям;

- – прочие виды комиссии.

При анализе непроцентных доходов необходимо:

- – определить удельный вес их в общем объеме доходов, выявить наиболее доходные виды услуг;

- – оцепить используемые методы формирования банковской комиссии (тарифов) по каждой группе оказываемых услуг;

- – изучить фактическую себестоимость предоставляемых услуг;

- – оценить качество методического обеспечения, предназначенного для определения себестоимости отдельных видов некредитных услуг;

- – определить эффективность существующей системы стимулирования персонала за качество и уровень стоимости оказываемых услуг.

Подводя итог изучению и оценке доходов коммерческого банка на основе рассмотренной выше классификации (деления их на процентные и непроцентные), сформулируем следующие наиболее общие принципы , которыми необходимо руководствоваться менеджменту кредитной организации:

- 1) операционные доходы банка (доходы от его основной, обычной деятельности) должны преобладать в его доходах, и темпы их прироста должны быть ритмичными;

- 2) рост доходов от побочной деятельности чаще всего свидетельствует о снижении эффективности управления активно-пассивными операциями банка или ухудшающейся рыночной конъюнктуре. Увеличение доходов этой группы не должно приводить к снижению доли операционных доходов и должно носить кратковременный характер;

- 3) если расходы по созданию резервов сопоставимы с доходами от их восстановления, то это, скорее всего, результат профессионализма банковского менеджмента в оценке и отборе контрагентов, направлений финансовых вложений, выборе приемлемого уровня риска;

- 4) при высоком уровне инфляции опережающие темпы роста процентных доходов по краткосрочным ссудам по сравнению с долгосрочными следует расценивать положительно, поскольку лишь "короткие" вложения (в том числе однодневные) позволяют опережать скорость обесценения национальной валюты. Однако с точки зрения долгосрочной перспективы нельзя вовсе отказываться от предоставления долгосрочных ссуд, минимизация инфляционных потерь по которым может быть в значительной степени обеспечена использованием плавающих процентных ставок; оптимальной для банков, не занимающихся инвестиционной деятельностью, считается доля доходов, поступающих по долгосрочным ссудам, порядка 15%;

- 5) удельный вес доходов по просроченным ссудам в общем объеме процентных доходов не должен превышать 2-3%, в противном случае это свидетельствует о неудовлетворительном качестве кредитного портфеля банка и угрозе потери им ликвидности.

Одним из подходов к анализу совокупных доходов банка является группирование их в соответствии с классификацией, содержащейся в Отчете о прибылях и убытках кредитной организации по форме № 0409102. Как это происходит?

1. Проводят укрупненный динамический анализ (вертикальный и горизонтальный) доходов банка за несколько лет.

На основе вертикального анализа доходов в каждом из рассматриваемых периодов устанавливаются факторы, обеспечившие формирование доходов банка.

На основе горизонтального анализа устанавливается их динамика, причем анализ этот должен осуществляться с учетом влияния на показатели доходов инфляционных процессов.

2. После проведения динамического анализа доходов банка по их основным, укрупненным статьям необходимо перейти к более детальному рассмотрению каждой статьи. При этом рублевые и валютные доходы должны анализироваться раздельно.

Проценты, полученные по депозитам и иным размещенным средствам, представляют собой доходы, полученные от размещения средств в кредитных организациях (межбанковские кредиты и депозиты). Анализируемый банк не размещает свои средства в банках (ни в рублях, ни в валюте). Однако сегодня роль операций межбанковского кредитования как основного инструмента управления рублевой ликвидностью банков заметно возросла.

Доходы, полученные от операций с иностранной валютой и другими валютными ценностями, являются достаточно стабильными у отечественных коммерческих банков и вполне высокими. В рассматриваемом банке основная их часть получена за счет переоценки счетов в иностранной валюте, а другие доходы от операций с иностранной валютой составляют несколько процентов от их общей величины.

В то же время текущая тенденция валютных операций сегодня такова, что обороты конверсионных операций рубль/доллар (осуществляемых коммерческими банками) в структуре российского финансового рынка превышают обороты рынков ценных бумаг и рублевых межбанковских кредитов. Они сопоставимы лишь с объемами размещения межбанковских депозитов в иностранной валюте, несмотря на то что предсказуемая динамика валютного курса рубля в значительной степени сужает возможности проведения спекулятивных конверсионных операций. При этом в значительной степени растут доходы банков от проведения прямых межбанковских конверсионных операций, минуя биржевой сегмент валютного рынка.

Доходы, полученные от операций с ценными бумагами, составляют незначительную часть в составе всех полученных банком доходов. Несмотря на то что сегодня российский финансовый рынок развивается относительно стабильно и предсказуемо, доля процентных доходов от вложений банков в долговые обязательства (как государства, так и корпоративных клиентов) по-прежнему остается низкой.

Первое обусловлено снижением функциональной макроэкономической роли рынка ГКО-ОФЗ в качестве источника финансирования бюджета, инструмента проведения денежно-кредитной политики государства, а также снижением его роли как спекулятивного сегмента отечественного финансового рынка, что, в свою очередь, ведет к снижению реальной (с учетом инфляции) доходности данных инструментов. Сегодня рынок ГКО-ОФЗ в основном осуществляет свои функции инструмента управления ликвидностью, а также индикатора стоимости кратко- и среднесрочных безрисковых заимствований.

В ходе анализа необходимо учитывать, что доходы по долговым обязательствам в виде процентов (купонов) являются отдельной категорией доходов.

При совершении операций с процентными (купонными) долговыми обязательствами бухгалтерский учет накопленного процентного (купонного) дохода – уплаченного и полученного – ведется отдельно. А при определении доходов/ расходов от выбытия (реализации) ценной бумаги разница между уплаченным при покупке ценной бумаги купоном и полученным доходом относится на счета по учету доходов и расходов от перепродажи.

Процентный доход по векселям и дисконтный доход по векселям в целом по банковской системе в последнее время заметно вырос. Замещение низколиквидных расчетных векселей финансовыми векселями ведущих эмитентов привело к росту оборотов банковских операций с векселями, а рыночные обороты по векселям в целом значительно превысили обороты рынка государственных ценных бумаг.

Оценку величины полученных штрафов, пени и неустоек необходимо осуществлять при анализе отдельных групп кредитных, расчетных и других видов операций.

Размер комиссионных доходов по услугам клиентам и банкам (по кассовым операциям, по операциям инкассации, расчетным операциям, выданным гарантиям, другим операциям), включаемым в статью "Другие полученные доходы", напрямую зависит от издержек, связанных с обслуживанием клиентов, размера платы, взимаемой другими банками за аналогичные услуги, степени автоматизации банковских операций, других факторов.

В ходе проведения анализа совокупных доходов банка, осуществляемого в разрезе классификации, принятой в Отчете о прибылях и убытках (форма 102), необходимо также выяснить следующие вопросы:

- 1) причины появления новых видов доходов либо сокращения (полного исчезновения) получаемых ранее;

- 2) надежность доходов, стабильность и возможность сохранения их в перспективе;

- 3) доля нестабильных и неординарных доходов, а также доходов с повышенным риском.

При этом относительно стабильным в современных условиях является процентный доход, получаемый по кредитам, беспроцентный доход от банковских услуг, доходы от операций с иностранной валютой. К нестабильным относятся доходы от операций с ценными бумагами и от нестандартных (нетрадиционных) операций.

Изучив доходы банка по укрупненным статьям, переходят к их факторному анализу.

Если существует детерминированная зависимость между результирующим показателем и факторными, определяют влияние факторов на отклонение фактически полученной величины доходов по каждой укрупненной статье от установленной в бизнес-плане. Например, с помощью метода абсолютных разниц можно определить, какое влияние на величину полученных банком дивидендов от вложений в акции оказали такие основные факторы, как размер процентных отчислений в фонд выплаты дивидендов и величина чистой прибыли, направленной на их выплату.

Глава 4. Процентные доходы

4.1. Для признания в бухгалтерском учете процентных доходов по операциям предоставления (размещения) денежных средств и драгоценных металлов, по приобретенным долговым ценным бумагам, в том числе векселям, по операциям займа ценных бумаг, а также дохода от предоставления за плату во временное пользование (временное владение и пользование) других активов должны быть одновременно соблюдены условия определенные в абзацах втором - четвертом пункта 3.1 настоящего Положения.

Возникающие по договору репо доходы первоначального покупателя признаются процентными доходами, полученными за предоставление денежных средств.

Возникающие по договору репо доходы первоначального продавца признаются процентными доходами, полученными за предоставление ценных бумаг.

Абзац утратил силу с 1 января 2019 г. - Указание Банка России от 2 октября 2017 г. N 4556-У

4.5. Начисление процентного дохода по операциям предоставления (размещения) денежных средств, включая денежные средства на банковских счетах, в том числе корреспондентских счетах, открытых в других кредитных организациях, размещения драгоценных металлов, по операциям займа ценных бумаг и процентного дохода по приобретенным долговым ценным бумагам, в том числе векселям, совершается в порядке, установленном пунктом 1.6 настоящего Положения.

4.6. В целях настоящего Положения к процентным доходам относится комиссионный доход в виде перечисленных в пункте 2.6 настоящего Положения комиссионных вознаграждений (сборов) по операциям, которые приносят процентный доход.

4.7. Процентные доходы по операциям предоставления (размещения) денежных средств на банковских счетах, в том числе корреспондентских счетах, открытых в других кредитных организациях, отражаются в ОФР по соответствующим символам раздела 1

4.8. Процентные доходы, возникающие по условиям первичного договора на предоставление (размещение) денежных средств, право требования по которому приобретено, но не включенные в объем приобретенных прав требования, признаются в качестве доходов и отражаются в бухгалтерском учете в соответствии с пунктом 4.5 настоящего Положения. Указанные процентные доходы отражаются в ОФР по соответствующим символам раздела 1 "Процентные доходы" части 1 "Процентные доходы, доходы от корректировок и от восстановления (уменьшения) резервов на возможные потери".

4.9. Процентные доходы по приобретенным долговым ценным бумагам, в том числе векселям, начисленные в период до их выплаты эмитентом (векселедателем) либо до выбытия (реализации) долговых ценных бумаг, в том числе векселей, отражаются в ОФР по соответствующим символам раздела 1 "Процентные доходы" части 1 "Процентные доходы, доходы от корректировок и от восстановления (уменьшения) резервов на возможные потери".

4.10. Процентные доходы от операций займа ценных бумаг отражаются в ОФР по соответствующим символам раздела 1 "Процентные доходы" части 1 "Процентные доходы, доходы от корректировок и от восстановления (уменьшения) резервов на возможные потери".

4.11. Комиссионные вознаграждения (сборы), относимые к процентным доходам в соответствии с пунктом 4.6 настоящего Положения, отражаются в ОФР по соответствующим символам раздела 2 "Комиссионные доходы" части 1 "Процентные доходы, доходы от корректировок и от восстановления (уменьшения) резервов на возможные потери".

4.12. Разницы, возникающие между процентными доходами за отчетный период, рассчитанными с применением эффективной процентной ставки, и процентными доходами, начисленными в соответствии с договором, отражаются в ОФР по соответствующим символам раздела 3 "Корректировки, увеличивающие процентные доходы, на разницу между процентными доходами за отчетный период, рассчитанными в соответствии с применением эффективной процентной ставки, и процентными доходами, начисленными без применения эффективной процентной ставки" части 1 "Процентные доходы, доходы от корректировок и от восстановления (уменьшения) резервов на возможные потери" и раздела 5 "Корректировки, уменьшающие процентные доходы, на разницу между процентными доходами за отчетный период, рассчитанными в соответствии с применением эффективной процентной ставки, и процентными доходами, начисленными без применения эффективной процентной ставки" части 3 "Процентные расходы, расходы от корректировок и расходы по формированию резервов на возможные потери".

4.13. Если процентный доход от размещения драгоценных металлов на обезличенных металлических счетах происходит в формах, указанных в пункте 1.2 настоящего Положения, на счетах по учету процентных доходов отражается начисленный в иностранной валюте рублевый эквивалент суммы соответствующей иностранной валюты по официальному курсу , а по процентным доходам, начисленным драгоценными металлами в натуральной форме, отражается рублевый эквивалент соответствующего количества драгоценного металла по учетной цене на дату признания дохода.

Процентные доходы от размещения драгоценных металлов (на обезличенных металлических счетах и в натуральной форме) отражаются в ОФР как процентные доходы по прочим размещенным средствам по соответствующим символам раздела 1 "Процентные доходы" части 1 "Процентные доходы, доходы от корректировок и от восстановления (уменьшения) резервов на возможные потери". Указанные процентные доходы отражаются в ОФР в графе 5 .

4.15. Разница, возникающая в случае, когда цена продажи выпущенных долговых ценных бумаг при их первоначальном размещении (выпуске) превышает их номинальную стоимость, отражается в ОФР как премия, уменьшающая процентные расходы, по соответствующим символам раздела 6 "Премии, уменьшающие процентные расходы" части 1 "Процентные доходы, доходы от корректировок и от восстановления (уменьшения) резервов на возможные потери".

Совокупность всех доходов банка в отчетном периоде называется валовым доходом. В составе валового дохода обычно выделяют следующие группы доходов.

- Операционные доходы:

- Процентные доходы.

- Комиссионные доходы.

- Доходы от операций на финансовых рынках.

- Прочие операционные доходы.

- Доходы от побочной деятельности банка.

- Прочие доходы.

Рассмотрим состав этих групп более подробно.

Операционные доходы . Наибольшую долю в структуре доходов коммерческого банка занимают доходы от основной деятельности, называемые обычно операционными доходами. Операционные доходы, в свою очередь, подразделяются на процентные и непроцентные доходы.

Вследствие специфики банковской деятельности основная масса доходов банка приходится именно на процентные доходы, т.е. доходы от платного размещения собственных и привлеченных средств. В основном это доходы, от предоставления кредитов клиентам или от размещения временно свободных денежных средств в центральном и коммерческих банках, а также процентные доходы от вложений в долговые обязательства. Сюда относятся также доходы от учетных, лизинговых, факторинговых и форфейтинговых операций. Общее у всех источников процентных доходов то, что они связаны с предоставлением денежных средств во временное пользование третьим лицам и приносят доход в виде процентов на вложенную сумму. На долю процентных доходов у большинства российских банков приходится 70-80% всех доходов.

Непроцентные доходы включают в себя комиссионные доходы, доходы от операций на финансовых рынках, доходы от переоценки средств в иностранной валюте.

Оказание клиентам банковских услуг некредитного характера является вторым по важности источником дохода, который в последнее время приобретает все большее значение в развитых странах. Эти доходы обычно называют комиссионными доходами, поскольку плата за многие услуги взимается в виде комиссионного вознаграждения. Размер комиссионного вознаграждения устанавливается, как правило, в виде процента от суммы совершаемой операции или сделки. В то же время к комиссионным доходам относятся доходы и от тех услуг, плата за которые взимается в форме твердой суммы или в виде возмещения понесенных банком расходов.

Спектр оказываемых банками услуг весьма разнообразен и продолжает постоянно пополняться различными новинками. К основным услугам, которые приносят банкам комиссионные доходы, можно отнести: расчетно-кассовое обслуживание юридических и физических лиц, операции с пластиковыми картами, предоставление банковских гарантий, банковское обслуживание валютных контрактов клиентов, конверсионные операции, брокерские и депозитарные услуги на рынке ценных бумаг и др.

Раньше как в России, так и за рубежом большинство банков предоставляли клиентам расчетно-кассовые и другие услуги совершенно бесплатно, покрывая свои издержки за счет доходов, получаемых от размещения привлеченных средств. Однако в условиях снижения процентной маржи, т.е. разницы между средней ставкой размешения и ставкой привлечения ресурсов, банки были вынуждены отказаться от такой практики. В настоящее время наметилась тенденция к увеличению доли комиссионных доходов в общей массе доходов коммерческих банков. Это связано не только с сокращением уровней процентной маржи и доходности операций на финансовых рынках, но и с тем. что комиссионные доходы более стабильны, чем процентные. Кроме того, получение комиссионных доходов практически не сопряжено с рисками потери стоимости вложенных средств (кроме гарантийных операций).

Еще один важный источник доходов, бывший особенно популярным среди российских банков до августа 1998 г., - это доходы от операций на финансовых рынках, т.е. от купли-продажи ценных бумаг, иностранной валюты, драгоценных металлов, финансовых деривативов и пр. Эти операции по сути являются торговыми и осуществляются по принципу «дешевле купить - дороже продать». Как правило, большинство спекулятивных операций сопряжено со значительными рисками и поэтому в некоторых странах коммерческим банкам запрещено заниматься, например, куплей-продажей ценных бумаг. В нашей стране подобных прямых запретов нет, однако после кризиса 1998 г. коммерческие банки и сами неохотно занимаются торговлей на фондовом рынке.

На валютном рынке Центральный банк РФ практически свел к минимуму возможность совершения банками спекулятивных сделок, оставив им право покупать и продавать валюту только под конкретные экспортно-импортные контракты клиентов. При этом не следует путать доходы от купли-продажи банком иностранной валюты за свой счет и доходы от конверсионных операций, совершаемых банками за счет клиентов. Последние банк получает не от разницы в курсах валют, а в виде комиссионного вознаграждения, взимаемого с клиентов. Кроме того, банк может получать доходы от переоценки средств в иностранной валюте. Эти доходы образуются, если при росте курса иностранной валюты активы банка, номинированные в этой валюте, превышают пассивы, номинированные в ней же, либо если при снижении курса иностранной валюты пассивы банка, номинированные в этой валюте, превышают активы, номинированные в ней. В условиях значительных колебаний валютных курсов и высокой активности банка на валютном рынке эти доходы могут иметь существенную долю в составе операционных доходов банка.

Рынок драгоценных металлов в нашей стране пока недостаточно развит и, кроме того, для совершения сделок на нем необходимо иметь специальную лицензию, которой обладает весьма ограниченное число банков. Рынок финансовых деривативов (фьючерсов, опционов, форвардных контрактов) также еше не полностью восстановился после кризиса и используется банками не столько для извлечения прибыли, сколько для страхования рисков (валютных, процентных, по операциям с ценными бумагами).

Доходы от побочной деятельности . Доходы от побочной деятельности, как правило, составляют незначительную долю в структуре доходов коммерческого банка. Они включают в себя доходы от оказания услуг небанковского характера, от участия в деятельности предприятий и организаций, от сдачи в аренду и от реализации помещений, машин, оборудования и пр., а также доходы организаций банка (учебных банковских заведений и других организаций).

В условиях сокращения нормы прибыли в традиционно банковских отраслях коммерческим банкам приходится диверсифицировать свою деятельность для расширения возможностей получения прибыли. Поскольку банкам запрешено самим заниматься производственной, торгово-посреднической и страховой деятельностью, они проникают в данные отрасли путем создания дочерних предприятий либо приобретения пакетов акций (долей) в уже существующих компаниях. Этот процесс известен с давних пор как сращивание финансового и промышленного капитала, и в настоящее время он начинает развиваться и в нашей стране. Банки, обладающие широким доступом к информации о состоянии дел в различных отраслях экономики и располагающие сравнительно большими финансовыми ресурсами, имеют хорошие возможности по проникновению в наиболее прибыльные отрасли. Прямое участие в капитале предприятий и организаций дает банкам возможность не только получать более высокие доходы, чем от их кредитования, но и минимизировать риски за счет получения контроля над их деятельностью.

Дополнительные доходы банки могут получать также от коммерческой деятельности своих вспомогательных подразделений. Например, если банк имеет собственную рекламную службу, он может оказывать рекламные услуги своим клиентам. Аналогично и другие службы могут не только обеспечивать деятельность самого банка, но и оказывать клиентам платные услуги. Это могут быть юридические, информационные, телекоммуникационные, маркетинговые, аудиторские, транспортные, охранные и другие услуги.

Прочие доходы . Помимо доходов от основной и побочной деятельности банки могут получать и некоторые другие доходы, которые относятся к категории прочих доходов:

- штрафы, пени, неустойки, изысканные с клиентов;

- оприходование излишков кассы;

- восстановление сумм резервов;

- доходы по операциям прошлых лет, поступившие или выявленные в отчетном году;

- доходы в виде возврата сумм из бюджета за переплату налога на прибыль;

- возмещение расходов по охране здания, коммунальных платежей от арендующих организаций;

- возмещение работниками платы за телефонные переговоры частного характера;

- другие.

Эти доходы по существу являются случайными, или «не заработанными» банком в отчетном периоде. Они обычно не учитываются при составлении плана доходов банка на предстояший период.

Отражение доходов в учете и отчетности . В соответствии с действующим Планом счетов бухгалтерского учета в кредитных организациях доходы отражаются на балансовом счете 701 и классифицируются следующим образом;

Доходы банков

- Проценты, полученные по предоставленным кредитам, депозитам и иным размещенным средствам (счет 70101)

- Проценты, полученные по срочным кредитам

- Проценты, полушнные за просроченные кредиты

- Полученные просроченные проценты

- Проценты, полученные от прочих размешенных средств

- Проценты, полученные по открытым в Банке России и коммерческих банках корреспондентским счетам

- Проценты, полученные по депозитам (если депозиты предусмотрены договором), включая суточные, и иным размешенным средствам

- Доходы, полученные от операций с ценными бумагами (счет 70102)

- Процентный доход от вложений в долговые обязательства

- Процентный доход по векселям

- Дисконтный доход по векселям

- Доходы от перепродажи ценных бумаг

- Дивиденды, полученные от вложений в акции

- Другие доходы, полученные от операций с ценными бумагами (доходы от переоценки ценных бумаг, комиссия, полученная по операциям с ценными бумагами, доходы по операциям РЕПО, доходы пo другим операциям с ценными бумагами)

- Доходы, полученные по операциям с иностранной валютой, чеками (в том числе дорожными чеками) (счет 70103)

- Доходы, полученные от операций с иностранной валютой (по обменным операциям с иностранной валютой, по операциям на валютных биржах и по другим операциям)

- Доходы от переоценки счетов в иностранной валюте

- Дивиденды полученные, кроме акций (счет 70104)

- Дивиденды, полученные за участие в хозяйственной деятельности дочерних и зависимых организаций

- Дивиденды, полученные за участие в уставном капитале прочих организаций

- Штрафы, пени, неустойки полученные по (счет 70106):

- кредитным операциям,

- расчетным операциям,

- другим операциям

- Другие доходы (70107)

- Восстановление сумм со счетов фондов и резервов

- Комиссия полученная (по кассовым, расчетным, гарантийным, по операциям инкассации и по другим операциям)

- Прочие доходы

Доходы банка отражаются на балансе нарастающим итогом в течение определенного периода, установленного в учетной политике банка, но не более одного квартала. По окончании установленного срока счета доходов и расходов закрываются, а их сальдо относится на счет прибылей или убытков отчетного года.

Отнесение сумм доходов и расходов на счета второго порядка производится согласно схеме аналитического учета доходов и расходов, предусмотренной в Положении ЦБ РФ от 5 декабря 2002 г. № 205-П «О правилах ведения бухгалтерского учета в кредитных организациях, расположенных на территории РФ». Суммы по единичным операциям, которые не могут быть отнесены на конкретную статью, отражаются в соответствующих подразделах по статьям «Прочие (другие) доходы и расходы». В аналитическом учете по каждой статье открывается отдельный лицевой счет по видам доходов и расходов. Могут открываться дополнительные счета по усмотрению кредитной организации.

Подробная информация о доходах банка и источниках их получения содержится в форме № 102 «Отчет о прибылях и убытках». В более сжатом виде эта же информация отражается в публикуемом отчете о прибылях и убытках (форма № 807).

Валовые доходы банка принято разделять на процентные и непроцентные . К процентным доходам относятся начисленные и полученные проценты по ссудам в отечественной и иностранной валюте. Структура процентных доходов банка может быть представлена в таком виде: процентные доходы, полученные по межбанковским ссудам; процентные доходы, поступившие по коммерческим ссудам.

Непроцентные доходы составляют: доходы от инвестиционной деятельности (дивиденды по ценным бумагам, доходы от участия в совместной деятельности предприятий и организаций и пр.); доходы от валютных операций; доходы от полученных комиссий и штрафов; прочие доходы. При анализе банковских доходов определяется удельный вес каждого вида в их общей сумме или соответствующей группе доходов. Динамика доходных статей может сравниться с предыдущими периодами, в том числе и с кварталами. Стабильный и ритмичный прирост доходов банка свидетельствует о его нормальной работе и квалифицированном управлении.

После проведения анализа структуры доходов банка по укрупненным статьям следует более детально изучить структуру доходов, формирующих укрупненную статью, занимающую наибольший удельный вес в общем объеме доходов (для российских банков это, как правило, процентные доходы.).

Анализируя одновременно доходы конкретного банка и динамику структуры актива баланса, сделаем вывод, что не все активы банка приносят ему доход. Это относится к активам, которые обычно не приносят дохода (например, средства в кассе и на корреспондентском счете, резервы в ЦБ и собственные основные средства), а также к таким активам, как ценные бумаги и другие права участия, приобретенные банком, совместная деятельность и нематериальные активы. Это означает, что качество совместных проектов, приобретенных ценных бумаг и нематериальных активов является крайне невысоким.

Итак, доход коммерческих банков зависит от нормы прибыли по ссудным инвестиционным операциям, размера комиссионных платежей, взимаемых банком за услуги, а также от суммы и структуры активов. Следующий этап анализа - качественный, который позволяет выяснить причины, вызывающие изменение факторов, влияющих на уровень доходов банка.

Анализ процентных доходов.

Наиболее важным источником валового дохода коммерческих банков является предоставление ссуд. Все банки при разработке кредитной политики учитывают такой фактор, как прибыль. Банки, испытывающие острую потребность в прибыли, будут придерживаться более агрессивной кредитной политики по сравнению с банками, для которых финансовые ресурсы их деятельности не имеют решающего значения. Такая политика может проявляться в относительно высокой доле срочных и потребительских ссуд, которые обычно приносят банку более высокий доход по сравнению с краткосрочными ссудами промышленным предприятиям.

В процентных ставках по ссудам отражаются как специфика каждой отдельно выданной банком ссуды, так и отношение спроса и предложения на ссуды на рынках ссудных капиталов. На уровень процентной ставки по ссудам влияет степень риска, ее размер, срок, способ погашения и т.д. Кроме того, процентные ставки зависят от уровня конкуренции между банками и другими источниками средств, а также от установленного законом максимального размера процентной ставки и оценки банками и заемщиками перспектив экономического развития (эффект ожидания).

Для анализа процентных доходов банка целесообразно произвести классификацию предоставленных ссуд, например, по группам заемщиков: частные лица, промышленные и сельскохозяйственные предприятия, торговые организации, финансово-кредитные учреждения и т.д. По каждой группе заемщиков банк анализирует данные о суммах предоставленных ссуд, наличии и качестве обеспечения, погашении задолженности, процентных платежах, уровне процентной ставки и т.д. Такой подход позволяет оценить целесообразность предоставления ссуд заемщику с позиций определения соотношения «риск - доходность».

При анализе процентных доходов банка используются также относительные показатели, которые позволяют оценить средний уровень доходности ссудных операций в целом и каждой группы ссуд в отдельности.

Такими показателями являются:

- 1. отношение валовых процентных доходов к средним остаткам по всем ссудным счетам;

- 2. отношение полученных процентов по краткосрочным ссудам к средним остаткам по краткосрочным ссудам;

- 3. отношение полученных процентов по долгосрочным ссудам к средним остаткам по долгосрочным ссудам;

- 4. отношение полученных процентов по отдельным группам ссуд к средним остаткам по исследуемой группе и т.д.

Динамика этих показателей дает возможность оценить, за счет каких ссудных операций вырастут процентные доходы .

Анализ непроцентных доходов.

Анализ непроцентных доходов позволяет определить, насколько эффективно банк использует некредитные источники получения доходов. При этом их анализируют по видам операций и в динамике. Важным по значению источником доходов коммерческого банка являются доходы, полученные от операций с ценными бумагами. Размер доходов данного вида зависит от размера и структуры портфеля инвестиций и доходности различных видов ценных бумаг. Банки систематически сопоставляют возможность получения дохода от ценных бумаг с текущей ликвидностью. Как уже отмечалось выше, средства для проведения операций с ценными бумагами выделяются после того, как удовлетворена потребность в ликвидных средствах. Таким образом, подчиненный характер инвестиционных операций затрудняет управление ими и усиливает неравномерность доходов от фондовых операций.

Кроме того, трудности в управлении инвестиционными операциями обусловлены также и тем, что доход по ценным бумагам выступает в форме процентов и дивидендов и прироста стоимости активов (который может быть и отрицательным). Ставку дохода по облигациям с фиксированным доходом можно выразить в виде купонной ставки, текущего дохода и дохода с учетом срока погашения.

Купонная ставка - это процент к номиналу, выплачиваемый эмитентом.

Этот показатель чаще используется для оценки изменения доходности привилегированных акций, нежели облигаций, так как в нем не учитывается стоимость при погашении и предполагается, что выплата процентов будет проводиться длительный срок. Доход с учетом срока погашения представляет собой наиболее удачный показатель доходности инвестиций с фиксированным доходом. При этом учитывается купонная ставка, стоимость при погашении, покупная цена и срок, оставшийся до погашения .

Ежегодное приращение или списание рассчитывается как величина накидки или скидки (разница между рыночной ценой и номиналом), деленная на количество лет до погашения. Цены на облигации и доходы по ним находятся в обратной зависимости, т.е. если цены низкие, то доходы высокие, и наоборот. Так, инвесторы, приобретающие облигации в период низкого уровня процентных ставок, рискуют столкнуться с фактом снижения стоимости в случае повышения ставок. В отличии от процентных платежей по ссудам доходы и убытки от ценных бумаг, связанные с изменением рыночной стоимости последних, не выделяются как самостоятельная статья операционных доходов в отчете о доходах. Причина этого состоит в том, что доходы и убытки не рассматриваются от случая к случаю и зависят от внешних условий, которые, как привило, не поддаются воздействию со стороны руководства банка .

Считается, что убытки от операций с ценными бумагами являются результатом неудачного инвестирования. Однако необходимо учесть, что банки обычно располагают свободными средствами для инвестирования в периоды, когда уровень процентных ставок низок, а курс ценных бумаг высок, и нередко вынуждены продавать их (чтобы привлечь средства для удовлетворения спроса на ссуды) в случае, если ставки высоки, а курс низок. Действительно, наличие убытка означает, что стоимость данного актива стала ниже, но на такой убыток банки идут для того, чтобы «переключить» средства с облигаций в более доходные ссуды в период высоких процентных ставок и недостатка средств. Следовательно, этот убыток компенсируется более высокой прибылью по другой статье.

Суммарная доходность активов складывается из процентных и непроцентных доходов: . На показатель Д1 оказывает влияние разный уровень доходности отдельных активных операций, структура кредитного портфеля и доля кредитных активов, приносящих доход, в суммарных активах.

Наибольшее воздействие на снижение доли прибыли в валовом доходе оказывают процентные и непроцентные расходы. Реальный резерв сокращения расходов следует искать в уменьшении уровня уплачиваемых процентов за кредитные ресурсы.

К этим показателям можно добавить несколько других, полнее характеризующих прибыльность банковской деятельности.

- 1. Процентная маржа. Т.к. не все активы приносят прибыль, то для выявления реального уровня прибыльности активов целесообразно использовать коэффициент: , где Процентная прибыль = Процентные доходы - Процентные расходы. Этот показатель демонстрирует, насколько доходы от активных операций способны перекрывать расходы по пассивным операциям.

- 2. Процентный разброс - разность между процентами, полученными по активным операциям и процентами, уплачиваемыми по пассивным: .

3. Уровень покрытия непроцентных расходов непроцентными доходами:.