Ведение семейного бюджета. Пример того, как и где вести учет семейного бюджета

Зарплату платят регулярно, а денег никогда нет. С этим утверждением согласятся многие наши соотечественники. В чем же проблема - в низком уровне оплаты труда или в неумении грамотно распределять личные средства? Постараемся разобраться, как вести домашнюю бухгалтерию и научиться контролировать финансы своей семьи.

Плюсы домашнего финансового планирования

На первый взгляд ведение домашней бухгалтерии может показаться скучной и рутинной обязанностью. Постоянно собирать все чеки и записывать расходы - это непривычно для тех, кто никогда ранее не задумывался о собственных тратах. Но на самом деле финансовое планирование - это ключ к стабильности и процветанию. Начав записывать свои расходы и доходы, вы достаточно быстро сможете найти ответ на вопрос: «Куда уходят деньги?». А рациональное распределение средств и экономия помогут вам накопить на крупные покупки и избавиться от долгов. Домашний бюджет - это доступный каждому инструмент финансового планирования. С его помощью можно научиться откладывать средства, отказаться от спонтанных приобретений и обрести финансовую независимость. Как вести домашнюю бухгалтерию правильно и эффективно?

Распространенные варианты организации семейного бюджета

Наиболее распространены три формы семейного бюджета. Это общий, частично общий или раздельный бюджет. Классический вариант распределения средств во многих семьях нашей страны - это общие семейные деньги. Данная система предполагает, что все зарабатываемые средства хранятся у одного из супругов, он же отвечает за их распределение и траты. Чаще всего при такой организации бюджета управляет деньгами жена. Главный минус этого варианта - повышенная материальная ответственность (за распределение средств) одного из супругов. При этом чаще всего большая часть домашних обязанностей ложится на плечи того, кто управляет денежными потоками. Раздельный бюджет нередко выбирают молодые пары. В этом случае каждый из супругов управляет своими личными доходами, при этом выделяя часть на общие нужды. Вариант неплохой, но только в том случае, если и муж, и жена работают и имеют стабильный доход. Самая демократичная форма семейного бюджета: частично общий. Существует две его разновидности. В первом случае большая часть зарабатываемых супругами средств складывается в общую копилку и расходуется в соответствии с потребностями семьи. При этом у каждого остается достаточно финансов в личном управлении. Во втором случае на основные бытовые траты расходуется большая из зарплат супругов. Зарабатываемые же вторым из пары средства (меньшая зарплата) откладываются. Оба варианта являются вполне подходящей основой для грамотного финансового планирования. Как правильно вести домашнюю бухгалтерию, кто должен управлять деньгами в семье? Ответ на этот вопрос каждая пара должна найти непосредственно для себя. Все описанные выше варианты домашнего бюджета приемлемы и имеют право на существование.

Инструменты домашней бухгалтерии

Как вести домашнюю бухгалтерию: в тетради, в компьютерной программе или в своем личном смартфоне? Все зависит от стиля вашей жизни и личных предпочтений. Классический формат - гроссбух. Это тетрадь, блокнот или амбарная книга, заранее разлинованная под количество статей расходов. Заполняется в этом случае бюджет от руки. Вам понадобятся ручки (удобней использовать как минимум 2 цвета). Полезно хранить свой гроссбух вместе с калькулятором для простоты и быстроты подсчетов. Альтернативный вариант понравится любителям электронной документации. Всем известная программа Microsoft Office Excel создана специально для работы с таблицами. Освоить ее совсем несложно даже неопытному пользователю ПК. Как вести домашнюю бухгалтерию в Excel, имеются ли какие-то нюансы? Нет, все просто настолько же, как в бумажной тетради - необходимо только создать таблицу подходящего размера. Сегодня частное финансовое планирование является актуальной темой. При желании несложно найти специальные приложения для ПК и смартфонов, а также онлайн-сервисы, предназначенные для ведения домашнего бюджета. Многим пользователям они кажутся невероятно удобными. Зачастую такие программы действительно имеют приятные дополнения в виде списков покупок, напоминаний, автоматического подведения итогов месяца.

Основные правила ведения домашнего бюджета

Что нужно знать о бухгалтерском учете для успешного применения его принципов в быту? Первое правило - регулярность. Записывайте все расходы регулярно. Не у каждого из нас есть возможность ежедневно заполнять финансовые таблицы. Однако не реже чем раз в 2 дня делать это необходимо. Если вести записи реже, вы, скорей всего, забудете значительную часть мелких расходов. Специалисты по финансовому планированию рекомендуют не упускать ни одной мелочи. Зачастую такие «мелкие» расходы, как оплата проезда на общественном транспорте, мороженое и кофе по дороге домой составляют значительную часть какой-либо статьи расходов.

Как правильно заполнять раздел доходов?

Первый и достаточно важный раздел домашнего бюджета - это доходы семьи. Сюда записываются все средства, получаемые членами семьи. Это зарплаты, социальные пособия, проценты по инвестициям. Не стоит забывать и о разовых доходах. Премии, личные финансовые подарки, компенсационные выплаты записывать также необходимо. Даже если вы выиграли в лотерею или случайно нашли купюру на улице, обязательно запишите полученную сумму в раздел доходов. Получается, что все можно разделить на стабильные и разовые. Разумеется, при финансовом планировании опираться следует на первую категорию.

Основные статьи расходов

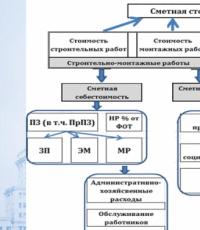

Самая значимая статья расходов - это ежемесячные платежи. Каждый самостоятельный человек ежемесячно оплачивает счета за коммунальные услуги, интернет и телефонию, образование. Обычно это фиксированные суммы. Если мы ведем домашнюю бухгалтерию, все регулярные ежемесячные платежи можно вынести в одну колонку. Многие современные люди тратят личные финансы и на дополнительное образование или саморазвитие. Стоит ли вписывать в раздел ежемесячных платежей стоимость абонемента в фитнес-центр или языковых курсов? Если подобных трат насчитывается не более 3 позиций, логично записать их в этот же раздел. При большем количестве платных образовательных услуг имеет смысл вынести их в отдельную колонку. Следующий обширный раздел домашнего бюджета - это продукты питания. Сколько же всего должно получиться колонок в таблице, как вести домашнюю бухгалтерию правильно? Все зависит от потребностей и привычек семьи. Стандартные для большинства статьи расходов: дом, одежда, бытовая химия, лекарства, развлечения, хобби, подарки. Если в семье есть дети или домашние животные, для каждого из них также можно выделить отдельный раздел трат. Сколько всего разделов должен иметь ваш бюджет, вы поймете, как только начнете его вести. Не забудьте сделать колонку «Разное». В нее можно будет записывать все забытые траты, а также расходы, не поддающиеся выбранной классификации.

А сойдется ли домашний бюджет?

Достаточно записывать свои расходы на протяжении 1-2 месяцев, и вы сможете понять, куда уходят средства в вашей семье. Большинство наших соотечественников, неосознанно относящихся к с уверенностью могут назвать только суммы ежемесячных платежей. И это уже важные данные для анализа. Если расходы на коммунальные услуги и прочие обязательные ежемесячные взносы превышают половину дохода семьи, это повод задуматься о поиске подработки или смене основного рабочего места. В случаях, когда это невозможно, следует попробовать оформить субсидии. Для многих категорий льготников предусмотрены социальные скидки на оплату коммунальных услуг и образования детей. Обязательно регулярно подводите итоги бюджета и анализируйте рациональность трат. Вы уже знаете, как вести домашнюю бухгалтерию. Программа для ПК, созданная для контроля личных расходов, может считать все введенные данные в автоматизированном режиме. Если же вы ведете домашний бюджет в тетради, вам придется использовать калькулятор.

Принципы рациональной экономии

Ведение домашней бухгалтерии позволит вам осознанней относиться к тратам. Как экономить без ущерба качеству жизни? Одна из обширных статей расходов - это продукты питания. Сэкономить на еде действительно можно, если всегда заранее составлять примерное меню и списки необходимых покупок. Сравнивайте цены в различных магазинах, производите закупки на оптовых базах. Неплохо сэкономить можно и на приобретении одежды, посещая сезонные распродажи и отдавая предпочтение вещам из прошлых коллекций. Постарайтесь отказаться от импульсивных покупок, старайтесь заранее планировать каждый поход в магазин.

Как вести домашнюю бухгалтерию в тетради: образец заполнения

Предлагаем вашему вниманию примерный шаблон для ведения домашней бухгалтерии в бумажном варианте. Вы можете начертить в своем гроссбухе такую же таблицу или немного изменить ее. По мнению некоторых специалистов, намного удобней расположить фиксированные статьи расходов в виде вертикальных колонок и заполнять их по мере проведения финансовых операций. Это только один из вариантов, как вести домашнюю бухгалтерию в тетради. Пример, приведенный в начале этого абзаца, лучше всего подходит для молодой семьи или единоличного финансового планирования. Если же бюджет составляется для супругов, имеющих как минимум одного ребенка, вертикальное расположение столбцов является наиболее актуальным.

Заключение

Мы постарались максимально подробно рассказать, что собой представляет домашняя бухгалтерия. Как вести, образец примерной таблицы, варианты организации семейного бюджета - все это представлено в нашем обзоре. Может, пора начать записывать все доходы и траты прямо сегодня?

Я уже длительное время пользуюсь специализированными программами, позволяющими вести свою домашнюю бухгалтерию. Для чего мне это нужно, спросите вы? Лично мне это даёт понять на что и какие суммы я трачу. То есть я могу ориентироваться на что я трачу явно лишние деньги, где возможно сэкономить и где это просто необходимо делать чтобы высвободить средства для действительно важных вещей. В подобные программы вы заносите каждую свою операцию (покупку, например), где указываете сумму и категорию расходов (к примеру — «перекусы»). Затем вы можете за определённый период времени быстро вывести отчёт и легко по нему сориентироваться, на что вы реально тратите лишние деньги и стоило бы придержаться в растратах, а где ваши расходы действительно по плану и необходимы. Тоже самое и с вашими доходами. Можно указать откуда и какой в размере вы получаете доход, а затем анализировать в отчётах, с какого направления сколько денег вы получаете и каков ваш общий доход за тот или иной период времени. Также отчёт покажет, например, не тратите ли вы практически полностью все свои доходы на какую-то ерунду ежемесячно?

Для того чтобы вы поняли суть подобных программ и их полезность, приведу несколько наглядных примеров. Ниже вы видите отчёт из программы о доходах и расходах за выбранный период — месяц:

Отмечу сразу, что все эти данные по дням я забивал в программу для того чтобы показать как пример, и к моим личным данным это не имеет никакого отношения:)

А вот отчёт о расходах по определённой категории «Перекусы»:

Также очень наглядно можно посмотреть на что вы тратите больше всего денег в виде диаграммы:

И последнее — отчёт о доходах за месяц через интернет:

Как видите, всё очень наглядно и понятно. Каждый из таких отчетов за месяц / полгода / год или более может сделать определённые выводы для себя. И ещё многое можно понять о своих финансах при помощи подобных программ.

Мой выбор программы для ведения домашней бухгалтерии

Из бесплатных программ под платформу iOS, куда относятся Айфоны и Айпады, я не смог выбрать ничего. Критерии выбора были примерно такими: программа должна уметь работать с несколькими созданными мной счетами, учитывать доходы и расходы по разным счетам, иметь возможность учитывать займы и самое главное — отображать подробные отчеты во всевозможных вариантах по заданным мной критериям с возможностью гибкой настройки. Также необязательно, но неплохо было бы, чтобы программа позволяла вести учет в разных валютах и конвертировать их по текущим курсам к рублю. Самый главный критерий (детальные отчёты) оказался самым непростым:) Какие-то программы не позволяли учитывать расходы / доходы по указанному мной промежутку времени, какие-то учитывали только расходы без доходов, какие-то не позволяли показывать отчёты только по заданным мной категориям расходов. Более того, большинство программ вроде и являлись бесплатными, но просили деньги за использование каких-то важных функций или после пользования ей определённого количества дней. Все эти варианты я отбрасывал.

А при выборе платной программы для меня важным критерием была разовая оплата на постоянный срок пользования. То есть безо всяких ежемесячных платежей. Моим перечисленным выше критериям не отвечали большинство платных программ.

Перелопатив не мало вариантов, читая отзывы, я в итоге остановился на программе «Личные Финансы ПРО». Построена программа на 1С бухгалтерии и уже по отзывам я сразу понял что функционал её очень неплох, а стоимость была порядка 250-300 рублей за постоянное использование. Версия есть как под iOS, так и под Android, а в марте этого года ожидается выпуск и под Windows.

Вот об этой программе я сегодня вам расскажу и для тех кто выберет её для ведения домашней бухгалтерии, данная статья может оказаться полезной. В принципе, ведение домашней бухгалтерии это процесс фактически аналогичный для всех программ, поэтому поняв, что умеет делать программа и зачем она нужна, вы сможете без труда разобраться и с другими подобными программами.

Как работать с программой «Личные Финансы»?

Саму программу покупаем и скачиваем соответственно либо с Play Market, если планируете пользоваться на устройстве с системой Android, либо с App Store, если будете пользоваться на устройстве с iOS.

На изображении ниже показана программа Личные Финансы в App Store, и в данной статье я буду всё рассказывать и показывать именно на примере для iOS:

После того как установите и запустите программу, в первом же окне необходимо выбрать начальное действие. Поскольку программа ставится впервые и ранее с ней не работали, то нужно выбрать «Перейти к вводу начальных остатков», что подразумевает в начале процесс создания кошельков:

Остальные 2 пункта необходимы в случае если вы хотите загрузить данные для программы, ранее экспортированные, например, с других устройств.

Создание кошельков для учёта денежных средств

При работе с программой, она может постоянно выводить подсказки при посещении каждого из разделов. И выглядят они вот так:

Для того чтобы не видеть эти одинаковые подсказки слишком часто, поставьте галочку «Больше не показывать» и нажмите «Закрыть», после чего подсказки больше появляться не будут.

Программа срезу же откроет окно, где необходимо будет ввести наименование первого кошелька и указать его валюту. Кошелёк это то, где хранятся ваши средства. Как правило, удобно создавать несколько кошельков. Например, я создал себе в программе для учёта 2 кошелька: «наличные деньги + карта банка» и «Электронные деньги». Потому как мне удобно вести учёт отдельно денег, поступающих на карту или мне на руки, а также расходы с рук и карточки, и отдельно поступления и расходы электронных денег в интернете. У каждого могут быть свои предпочтения и выбор того как вести учёт.

Но перед тем как указать наименование кошелька, сразу укажем валюту, нажав на стрелочку в поле «Валюта»:

Программа выдаст ошибку, что необходимо сначала указать основную валюту, в которую будут переводиться другие в случае если средства планируем учитывать в разных валютах:

Нажав «ОК», откроется окно с выбором основной валюты. Помните, что вы можете вести учёт, создав кошельки в разных валютах, не только в рублях. Программа сама будет пересчитывать вам всю общую сумму ваших имеющихся средств в основной валюте по курсу на заданный день.

В открывшемся окне нам нужно выбрать основную валюту. Скорее всего, как и у меня, у вас это будет «Российский Рубль». Чтобы сделать выбранную валюту основной, необходимо выделить сроку с нужной валютой, нажав на неё и удерживая в течение пары секунд, после чего вверху нажать кнопку «Основная»:

Валюта создаваемого кошелька будет указана и теперь впишем ещё и название этого кошелька в строке «Наименование». Группу имеет смысл указывать только если вы собираетесь создать для учёта большое количество кошельков, которые удобно было бы группировать по каким-то признакам. Указав наименование и валюту первого кошелька, кликаем по ссылке «Записать и закрыть», что означает сохранение изменений в программе и закрытие текущего окна:

Далее, если программа открыла сама какое-то новое окно, лучше закрыть его (или несколько окон) чтобы перейти в главное окно программы под названием «Рабочий стол» и оттуда продолжить создание кошельков, если у вас их несколько. Чтобы создать ещё один кошелёк открываем значок «Кошельки» на рабочем столе:

В случае, если вы планируете вести учет только лишь по одному кошельку, который вы уже создали ранее, то сразу переходите к следующему заголовку « ».

В разделе кошельков вы увидите созданный кошелёк, в котором пока ещё нет остатка, поскольку до этого ещё не дошли. Для создания следующего кошелька кликаем по ссылке «Создать» в правом верхнем углу:

Точно также вводим понятное для себя наименование кошелька, выбираем валюту и нажимаем «Записать и закрыть»:

И теперь закрываем текущее окно с кошельками и переходим к вводу остатков денежных средств.

Ввод начальных остатков денежных средств в кошельки

Итак, теперь у нас есть кошельки, по которым программа будет вести учёт потока денежных средств. Следующее, что необходимо сделать — ввести начальные остатки в созданные кошельки. Т.е. это те средства, которые у вас уже имеются на каких-то счетах и на руках.

С рабочего стола программы открываем значок «Начало работы», что является вводом остатков:

В окне ввода остатков нажимаем «Создать»:

В следующем окне выбираем «Ввод остатков денежных средств»:

Выбираем один из кошельков из созданных нами:

Теперь откроется уже непосредственно окно для ввода начального остатка. Сумму можно указать как при помощи кнопок в программе, так и при помощи клавиатуры вашего устройства, которая появится если вы выделите верхнее поле «Сумма». Вводим начальный остаток в выбранный кошелёк, после чего нажимаем «Оk» внизу:

Программа вернёт вас в предыдущее окно, где вы увидите кошелёк, куда добавляли начальный остаток и сумму. Если вы ранее создавали не один кошелёк, то соответственно необходимо добавить начальные остатки и в них тоже, нажав снова кнопку «Добавить»:

Если же кошелёк один, то можно закрывать окно и сразу переходить .

Начав добавление нового остатка, как и прежде, выбираем кошелёк (например, второй — «электронные деньги») и указываем начальную сумму для этого кошелька. В конечном итоге в окне вы увидите уже 2 введённых остатка:

Для того чтобы принять изменения, кликаем по уже знакомой ссылке «Провести и закрыть» справа в верхнем углу.

Вернувшись на главное окно раздела ввода остатков, нажимаем «Закрыть»:

Теперь для того чтобы удостовериться, что наши кошельки точно «наполнены» начальной суммой, перейдите с рабочего стола программы в раздел «Кошельки» и посмотрите, зачислены ли в них указанные суммы:

В моём примере, как видим, всё в порядке и можно теперь переходить к созданию категорий расходов.

Категории расходов (в программе это называется «Статьи расходов») — это то, куда вы регулярно тратите деньги. Например, вы можете создать категорию «Проездной» и каждый раз как тратите деньги на проездные, заносите в данную категорию нужную сумму расхода. Или, например, категория «Бензин». Как заправляете автомобиль, заносите в программу операцию расхода с нужной суммой в категорию «Бензин». Создать можно сколько угодно категорий для вашего же удобства ведения расходов и дальнейшего анализа отчётов.

Для создания статей расходов с рабочего стола открываем раздел «Ст. расхода»:

Создадим свою группу, куда будем помещать все статьи расходов. Для создания группы, нажмите на иконку с изображением папки со знаком «+»:

Указываем наименование группы, например «Мои расходы», которая будет объединять все наши категории расходов и кликаем по ссылке «Записать и закрыть»:

Все создаваемые далее категории расходов удобнее всего заносить в эту созданную группу, чем сейчас и займёмся. Выбираем в окне статей расходов только что созданную группу чтобы программа перешла в неё, после чего нажимаем «Создать»:

В новом окне придумываем и вводим название первой категории расходов в поле «Наименование». Как пример: «Перекусы», «Проезд», «Бензин», «Рестораны», «Кино»:

Нажимаем «Записать и закрыть» для сохранения введённой статьи расходов.

Вернувшись в предыдущее окно, увидите первую только что созданную статью расходов в вашей группе:

Конечно, у каждого из нас категорий (статей) расходов может быть сколько угодно, явно не одна:) Поэтому теперь точно таким же образом вам необходимо добавить все остальные категории ваших расходов, которые вы сразу можете вспомнить. Т.е. снова кликаем по ссылке «Создать», вводим новую категорию, сохраняем её:

И так, соответственно, до тех пор, пока не введёте все категории которые на данный момент укладываются в вашей голове:)

После того как нужные для себя статьи расходов вы создадите, закройте окна создания статей расходов и перейдём к аналогичному процессу — созданию категорий ваших доходов.

Для чего нужны категории (статьи) доходов в программе, вы уже наверное догадались сами. У каждого из нас есть источники дохода, у кого-то один, у кого-то их несколько. Как пример — доход от предприятия в котором вы работаете, доход от какой-то второстепенной работы (например листовки раздавать), доход от какого-то проекта в интернете и всё что угодно. А статьи дохода это и есть, соответственно, ваши источники доходов, которые вы разобьёте по категориям, например: «Зарплата от фирмы», «Доход из интернета» или создадите для удобства любые другие категории. Каждый раз как вы будете получать средства, вам необходимо это зафиксировать в программе, создав операцию дохода в указанную категорию с нужной суммой.

И сейчас займёмся созданием этих самых категорий доходов. На рабочем столе программы открываем иконку «Ст. дохода»:

Как и в случае с расходами, в открывшемся окне уже будет создана одна системная группа, которую мы трогать не будем. Создадим свою группу, куда будем добавлять все статьи (источники) доходов. Нажимаем на маленькую кнопку с изображением папки и значка «+» слева:

Группу можно назвать, например, «Мои доходы». Указываем название в поле «Наименование» и нажимаем «Записать и закрыть»:

Создав группу, открываем её и нажимаем «Создать» для ввода первой статьи дохода:

Придумываем и вводим 1-ю категорию доходов в поле «Наименование» и также сохраняем при помощи «Записать и закрыть»:

Точно также вводим другие источники дохода если они у вас имеются. Т.е. нажимаем «Создать», указываем новый источник дохода и сохраняем:

Теперь, после того как мы занесли в программу нужные статьи расхода и дохода, рассмотрим как вести учёт движения наших средств.

Занесение расхода и дохода в программу

Для чего это необходимо, я думаю итак понятно. Когда вы получаете деньги на какой-то свой счёт или на руки, это необходимо занести в программу как операцию дохода. А если вы на что-то потратили деньги, то это заносим в программу как операцию расхода по указанной категории. В итоге, регулярное ведение такого рода учёта позволит вам в дальнейшем в любое время формировать любые отчёты, в которых будет детально видно какой вы получаете доход и из каких источников, на что тратите деньги и в каких суммах.

Перед тем как мы сможем регулярно заносить доходы и расходы в программу необходимо в настройках указать кошелёк по умолчанию из созданных нами ранее, с которого будут совершаться все операции. Для этого переходим с рабочего стола в раздел «Настройки»:

В окне настроек нажимаем на стрелочку в поле «Кошелёк (по умолч.)»:

Выбираем один из созданных вами кошельков, по которому будет происходить основное движение ваших средств:

После занесения операции расхода / дохода в программу вы всё равно сможете изменить кошелёк, с которого / на который эта операция производилась, если это необходимо.

Теперь, когда кошелёк выбран, в главном окне настроек нажимаем «Записать и закрыть»:

Ну и теперь научимся самому главному для любой подобной программы — заносить доходы и расходы.

Занесение расхода в программу

Для того чтобы произвести операцию расхода в программе нужно открыть раздел «Создать расход» с рабочего стола.

В следующем окне программа просит указать статью (т.е. категорию) расходов, в которую будет занесена данная операция. Т.е. если вы потратили деньги на кино, значит выбирайте соответствующую созданную ранее категорию. Думаю тут всё ясно.

Выбрав статью расхода, указываем сумму которую потратили на данную категорию. Теперь, если мы не хотим менять кошелёк заданный по умолчанию, с которого производим данную операцию, то просто сохраняем изменения кнопкой «Провести и закрыть». Если же нужно указать другой кошелёк для совершения операции, а не тот который был задан в настройках по умолчанию, то нажимаем «Оk» внизу окна:

В первом случае операция будет сразу завершена и программа моментально учтёт списание средств с кошелька, который был ранее задан по умолчанию в настройках программы.

Во втором случае откроется ещё одно окно, где вы сможете выбрать кошелёк для списания средств при помощи стрелочки в поле «Кошелёк» и затем уже подтвердить операцию кнопкой «Провести и закрыть»:

Вот и весь процесс создания расхода. Делается это на самом деле за несколько секунд. Таким же точно образом теперь вы можете регулярно быстро заносить расходы в программу для их учёта.

Ознакомиться со всеми своими ранее проведёнными расходами можно в разделе «Список расходов»:

Занесение дохода в программу

Любой полученный вами доход можно занести в программу совершенно аналогичным образом, как и в случае с занесением расхода.

Для внесения дохода зайдите в раздел «Создать доход»:

В новом окне выбираем одну из ранее созданных категорий дохода, т.е. источник дохода, с которого вы на данный момент получили средства:

Весь список доходов вы можете просмотреть в разделе «Список доходов»:

В окне будут отображены все занесённые вами доходы по датам и на указанные кошельки:

Теперь рассмотрим последнюю очень важную возможность программы — вывод детальных отчётов по заданным временным промежуткам.

Создание детальных отчётов по доходам и расходам

Программа позволяет создавать множество различных отчётов по вашим доходам и расходам за определённые периоды времени.

Перейти к формированию отчётов можно с рабочего стола через соответствующую иконку «Отчёты»:

В следующем окне будет представлен полный список возможных отчётов, который вы можете быстро сформировать в программе:

Например, выбрав пункт «Ведомость доходов и расходов», вы сразу же увидите детальный отчёт по вашим доходам и расходам за весь период времени:

В каждом из формируемых отчётов вы можете задать более гибкие настройки выдачи. Для перехода к настройкам выдачи текущего отчёта, нужно нажать кнопку с изображением шестерёнки в верхней части окна. После этого появится несколько опций для настройки отчёта:

Например, вы можете задать нужный временной период, по которому хотите видеть отчёт, а также указать конкретную группу расходов / доходов, фильтруя тем самым не важную для вас на данный момент информацию по вашим транзакциям.

Таким образом, каждый из отчётов, который может сформировать программа можно настроить под свои потребности. Некоторые из примеров отчётов я показывал в самом начале статьи — вот здесь. Я как раз формировал их через данную программу.

Теперь покажу ещё пару опций в настройках программы, таких как удаление старых операций и загрузка / выгрузка данных программы.

Настройки программы

В настройках программы, помимо выбора кошелька по умолчанию, есть ещё пара полезных опций.

Одна из них — возможность удалить какие-то на ваш взгляд ненужные ранее созданные операции или те, что вы добавили по ошибке. Делается это так:

Вторая полезная функция в настройках — возможность экспорта всех операций вместе с настройками в отдельный файл на устройстве или на онлайн диске Dropbox. О том что такое онлайн-диски вы можете прочитать в статье:

Выгрузка (экспорт) данных программы — это своего рода создание резервной копии на тот случай, если вы случайно что-то сделаете в программе и не сможете исправить. Или же вовсе удалите программу, а затем захотите продолжить ею пользоваться. Либо при помощи экспорта данных вы можете перенести их на другое устройство и загрузить в такую же программу.

Перейдя на вкладку «Файл», будет указано, в какую папку и в какой файл вы можете экспортировать данные. Тоже самое и при импорте. Вы также можете указать имя файла самостоятельно. А ещё ниже показана небольшая инструкция о переносе данных в файле между устройствами Apple.

Экспорт и импорт данных в файл / из файла производится простым нажатием соответствующей кнопки.

Резервирование в Dropbox наиболее удобное и безопасное, поскольку файл с данными не будет храниться на вашем устройстве и тем самым вы его не потеряете, а также не придётся в случае чего вручную копировать файл с устройства на устройство, поскольку достаточно будет только авторизоваться в Dropbox на другом устройстве и загрузить ранее сохранённые данные.

Для возможности резервирования в Dropbox, вам соответственно нужна учётная запись в этом сервисе, создать которую вы можете по ссылке:

После этого, когда появится сообщение об успешно проведённой операции (Надпись «Success!»), закрываем данное окно и возвращаемся на главное окно вкладки Dropbox:

Здесь теперь мы видим внизу 2 кнопки — для загрузки и выгрузки данных и можем быстро произвести необходимое действие через аккаунт в Dropbox:

Ну вот и все наиболее важные функции программы. Есть ещё, конечно, и другие полезные, но рассказать обо всех — это всё равно что написать книгу — руководство по эксплуатации данной программы:) Из других полезных функций отмечу возможность ведения займов и накоплений, что кому-то может оказаться нужным. Информация из данной статьи, я надеюсь, прежде всего поможет читателям понять для чего вообще может быть полезным ведение домашней бухгалтерии, а кто-то сможет лучше разобраться именно с этой программой.

На этом пока всё... Удачи Вам! Пока.

Чтобы не ломать голову над вопросом, куда уходят деньги, а также эффективно экономить, нужно вести домашнюю бухгалтерию. Это можно делать разными способами: записывать расходы и доходы в тетрадь, а потом подводить итог или пользоваться специальными компьютерными программами. Главное – заниматься этим регулярно, постоянно фиксируя свои траты. Ведение домашней бухгалтерии способно не только систематизировать расходы и выяснить, на что именно уходит львиная доля семейного бюджета, но и приучить к порядку в финансовых делах.

Правильный подход

Надо сказать, что идея ведения учета домашних расходов не нова. Еще наши бабушки и прабабушки вели домашние гроссбухи, в которых записывали все свои траты: хозяйственные расходы, коммунальные платежи, крупные покупки и прочее. И это действительно помогало упорядочить семейные расходы и правильно их распределить. А раз метод проверен временем и зарекомендовал себя с самой лучшей стороны, почему бы не использовать его и сегодня? Именно так и подумали разработчики современных компьютерных программ и создали много платных и бесплатных сервисов для ведения домашней бухгалтерии. Правда, многих пользователей заботит вопрос о том, что данные, которые они заносят в программу, могут быть похищены хакерами и использованы в каких-то преступных целях или программа просто может дать сбой, и вся информация будет потеряна. Так что же надежней: блокнот, базовая программа Excel, домашние программы или онлайн сервисы? Рассмотрим каждый вариант и определим его плюсы и минусы.

Проще не бывает

Если вы не хотите пользоваться современными программами, можно применить бабушкин метод, который и сегодня довольно актуален. Просто заведите тетрадь или блокнот, лучше, если тетрадь будет разлинована (или в клетку). Разделите каждый лист по высоте на две колонки: «доход» и «расход» и записывайте туда все полученные и потраченные суммы. В конце месяца нужно будет просмотреть записи и, вооружившись калькулятором, произвести подсчеты. В идеале следует подклеивать и все чеки на покупки. Тогда картина расходов будет четкой и ясной, а проанализировав свои записи, можно будет подкорректировать расходы и определить необоснованные траты, которых можно было избежать. Согласитесь, все достаточно просто. Правда, есть и минусы: на подсчеты и анализ придется потратить несколько часов, а проследить соотношение расходов и доходов в реальном времени при таком учете практически невозможно.

Верный Excel

Альтернативой прозаическому блокноту может стать всем известная таблица Excel. Правда, в отличие от домашней тетрадки, таблицу можно смоделировать так, чтобы вам было удобно ею пользоваться: например, можно задать какое угодно количество категорий расходов (или доходов), а также использовать автоматический подсчет суммы, диаграммы, которые наглядно продемонстрируют картину расходов или задействовать более сложные формулы подсчета. Такой учет является намного более функциональным, чем блокнот, который придется вести от руки. Кроме того, файлы Excel открываются и в Windows, и в Linux, и в Mac OS. Да и с мобильными устройствами они вполне совместимы. Ну и, конечно, никто кроме вас не сможет воспользоваться данными, которые содержатся в файлах. Но и у этого метода есть минусы. К ним можно отнести сложность, а порой и невозможность настройки специфического функционала, к которому можно отнести, например, учет остатков на банковских счетах, ведение мультивалютных счетов или учет ставки по кредиту. Если вас интересует именно такой сложный учет или вы контролируете расходы сразу нескольких членной семьи, то лучше воспользоваться современными компьютерными программами и сервисами.

В ногу со временем

Правильно вести домашнюю бухгалтерию помогут компьютерные программы и онлайн сервисы, которых сегодня немало на просторах интернета. Поговорим о них более подробно.

- Программы для ПК (например, приложение «Домашние финансы», МуМоnеу, MoneyTracker, Family 10, «Домашняя бухгалтерия»). Если говорить о базовом функционале, то все подобные программы построены более-менее одинаково: есть учет доходов, расходов, сведение баланса, ежедневные расходы по категориям и прочее. Чем же они отличаются? Как правило, интерфейсом. Кроме того, есть бесплатные и платные приложения. Интересны и функциональны некоторые программы с применением виртуальной клавиатуры и математических формул. С ними удобно работать, а отчеты в виде наглядных диаграмм прекрасно иллюстрируют финансовую картину. Что же касается конкретных программ, то тут стоит отметить платную программу «Домашняя бухгалтерия» (у нее, кстати, есть и бесплатная версия), лицензия на которую обойдется примерно в 500 рублей в год (на один ПК). Она отличается тем, что автоматически загружает данные о курсах валют из сети и конвертирует ваши доходы, полученные в разных валютах, в единый эквивалент. Кстати, при переустановке операционной системы все данные программы экспортируются в Excel-файл.

- Онлайн сервисы. Основное удобство онлайн сервиса (среди самых известных «Дребеденьги», «Где деньги?», «Четыре конверта», HomeMoney) состоит в том, что, используя его, вы не привязаны к конкретному компьютеру, и можете получить доступ к своим данным в любое время, с любого устройства, подключенного к интернету, из любой точки мира, где есть сеть. Это нравится тем, кто хочет всегда иметь возможность воспользоваться сервисом, например, находясь на работе или в командировке. Такие сервисы, как и программы, могут быть бесплатными и платными. Например, платная версия современного и многофункционального сервиса обойдется в среднем в 500-700 рублей в год. А пользоваться таким сервисом можно как через браузер, так и через клиентскую базу (если установить на ПК специальную программу). При этом сервис позволяет не только вносить все виды данных, но и получать sms с информацией о платежном балансе.

Решив использовать для учета семейных расходов и контроля за банковскими счетами персональный компьютер, стоит подумать о безопасности. Это касается, конечно, в большей степени тех, кто вносит в программы не только хозяйственные расходы, но и ведет учет средств на валютных счетах, планирует расходы, и устанавливает напоминание о регулярных платежах. В этом случае обязательно нужно позаботиться о том, чтобы не потерять все данные в результате сбоя программы или взлома. Как это сделать? Начнем с того, что нужно установить на компьютер хороший антивирус, делать резервные копии (программы или файла) и хранить их на внешнем жестком диске или подходящем флеш-накопителе. Эти меры способны обезопасить файлы Excel и программное обеспечение, которое установлено на ПК для ведения домашней бухгалтерии. Кроме того, нужно установить пароль, который будет защищать доступ к файлу или программе, и назвать файл непримечательным именем, которое никак не связано с финансами.

Что же касается онлайн сервисов, то тут нужно знать, что всю ответственность за сохранность информации несут владельцы сервера. Конечно, это не значит, что вам не нужен антивирус, пароль или резервные копии. Все это должно быть, но кроме этого важно помнить, что ни в коем случае НЕЛЬЗЯ:

- указывать свои реальные персональные данные;

- имена;

- номера счетов.

1С на службе у домашней бухгалтерии

Все слышали о бухгалтерской программе 1С, но далеко не все знают, что она может быть полезна не только на предприятии, но и дома. Как вести домашнюю бухгалтерию в 1С? Конечно, специально учиться пользоваться этой программой для того, чтобы вести учет хозяйственных покупок и коммунальных платежей, нет смысла. Но если на работе вы пользуетесь такой программой, то, выбрав конфигурацию «1С Деньги» (она есть в системе «1С Предприятие»), можно вести учет расходов, остатка безналичных и наличных средств, доходов, вносить данные по кредитам, ценным бумагам, обмену валют. Кроме того, есть возможность настроить регулярные платежи, распечатку отчетов и задать определенные финансовые цели.

Итак, вести домашнюю бухгалтерию можно разными способами, но главное - делать это регулярно и аккуратно, независимо от того, какой инструмент вы выберете. Только в этом случае можно говорить о реальной пользе такого учета.

– это очень интересное и увлекательное дело, особенно когда вы начинаете видеть результаты своей работы. Вести семейный бюджет можно несколькими способами. Делать это можно в обычной тетради или амбарной книге. Либо это можно делать с помощью компьютера.

На сегодняшний день существует масса специальных . Каждая из этих программ имеет свои преимущества и недостатки. Ознакомьтесь по ссылке с обзором лучшего софта и выберете для себя программу для ведения семейного бюджета.

Где вести учет семейного бюджета

ТЕТРАДЬ ИЛИ АМБАРНАЯ КНИГА

Если у вас нет возможности вести учет личных финансов на компьютере, то рекомендую вам завести тетрадь или амбарную книгу. Я советую разбить лист на три графы:

| Расход | Доход | Итого |

Графы Расход и Доход будут отражать соответствующее движение денег вашего кошелька, а графа Итого нужна для того, чтобы сверять цифры на бумаге с количеством денег в карманах. Они должны совпадать.

КОМПЬЮТЕР, КПК ИЛИ СМАРТФОН

Сегодня существуют программы ведения личных финансов для всех перечисленных приспособлений. Есть как бесплатные варианты, так и платные. Преимуществ у компьютерного ведения семейного бюджета масса. Я перечислю основные возможности:

Формирование отчетов.

Это очень важная часть ведения семейного бюджета. Компьютер позволяет быстро сформировать нужные вам отчеты для дальнейшего анализа. Анализ вашего бюджета позволяет разрабатывать стратегию и вырабатывать план дальнейших действий, либо вносить корректировки в уже существующий план.

Формирование отчетов.

Это очень важная часть ведения семейного бюджета. Компьютер позволяет быстро сформировать нужные вам отчеты для дальнейшего анализа. Анализ вашего бюджета позволяет разрабатывать стратегию и вырабатывать план дальнейших действий, либо вносить корректировки в уже существующий план.

Ведение нескольких типов счетов. Вы можете вести несколько счетов. Например, и т.д. Вся информация отображается на экране ПК, что очень удобно.

Планирование ваших финансов. Отличная возможность вносить будущие платежи и предполагаемые расходы. Планирование позволит вам рассчитывать свои действия на несколько шагов вперед.

Расчет кредитов и вкладов. Многие программы имеют встроенные калькуляторы для расчета кредита/вклада. Мне особенно нравится расчет по вкладам. Очень удобная и мотивирующая вещь.

Контроль за долгами. Вводите своих должников, для точного отражения ваших финансовых дел. Эта функция также помогает не забыть кому и сколько вы заняли. Я не раз сталкивался с тем, что иногда просто забывал кому я занимал деньги. А должники, в свою очередь, забывали у кого они занимали:)

Защита данных. Все свои данные вы сможете скрыть от лишних глаз надежным паролем.

Напоминание о необходимых платежах. Заплатить за квартиру, погасить кредит, вернуть долг, купить подарок – чтобы ничего не забыть, программа по ведению семейного бюджета напомнит вам об этом. Отличная функция – процессор компьютера имеет куда лучшую память, чем человек.

Как вести семейный бюджет и его учет

Начнем с того, что учет семейного бюджета необходимо вести как можно чаще. Желательно каждый день. Это занимает совсем немного времени. Все, что от вас требуется на первых порах – это учитывать все свои доходы и расходы и заносить их в амбарную книгу, либо специальную программу.

На то, чтобы собрать данные для анализа ваших доходов и расходов, желательно потратить не менее 2-3 месяцев. Собранные данные за месяц, скорее всего, не дадут объективного представления о вашем семейном бюджете.

На то, чтобы собрать данные для анализа ваших доходов и расходов, желательно потратить не менее 2-3 месяцев. Собранные данные за месяц, скорее всего, не дадут объективного представления о вашем семейном бюджете.

Поэтому, если вы еще не вели семейного бюджета или ведете его нерегулярно, то заставьте себя провести этот эксперимент в течение 2-3 месяцев. Не понравится – бросите. Самое сложное, это учет расходов. Крупные траты запомнить несложно. А вот мелкие, скорее всего вы будете забывать часто.

Именно эти мелкие траты, в конце месяца, составят те самые 10-30%, которые утекают через “дыры ваших карманов”. Дырами являются ваша память, невнимательность, легкомысленность.

Старайтесь записывать все ваши расходы и доходы. Используйте для этого все подручные средства: чеки, блокнот, мобильный телефон. Не ленитесь. Ведение семейного бюджета поможет улучшить вашу жизнь , реализовать ваши мечты и планы. Но только для этого нужно что-то делать. Начните с первого шага. С учета!

Когда делаешь слишком много категорий расходов и доходов, то ведение семейного бюджета превращается в муку. Я же сторонник того, чтобы управление личными финансами приносило радость и удовольствие.

Здравствуйте, дорогие читатели моего блога. С вами Артем Биленко. Сегодня у нас очень интересная тема. Мы поговорим о том, как вести семейный бюджет в тетради.

Вы узнаете о простом способе, позволяющем быстро организовать весь финансовый поток вашей семьи.

Чтобы эффективно планировать бюджет, нужно точно знать сумму, которой придется управлять. Если зарплата начисляется неравномерно, укажите минимальную цифру, которой вы распоряжались в течение последних 3-6 месяцев.

Пример расчета фиксированной суммы.

| Мой доход | Заработок жены | Итог |

|---|---|---|

| 6000 | 3500 | 9500 гривен |

Если доход вашей семьи не фиксированный, сравнительная таблица поможет быстро определить минимальную сумму.

| Месяц | Доход семьи |

|---|---|

| 1 | 8000 |

| 2 | 8400 |

| 3 | 8500 |

| 4 | 9000 |

| 5 | 8700 |

| 6 | 8200 |

Не забывайте каждые 3-6 месяцев обновлять данные и вносить корректировки в бюджет.

Задание

- Купите тетрадь.

- Запишите на 1-м листе общий месячный доход вашей семьи.

- Если точную сумму подсчитать не получается, запишите минимальную цифру, на которую вы можете рассчитывать.

Этап №2. Распределение

P.S. Подписывайтесь на обновления моего блога, читайте рубрику «Семейный и личный бюджет » и делитесь своими идеями в комментариях.