Отличие лизинга от кредита. Чем отличается кредит от лизинга? Преимущество лизинга

Многие компании на этапе организации своей деятельности сталкиваются с вопросом – чем отличается лизинг от аренды. Сходство между понятиями лизинг и аренда – необходимость вносить установленные суммы за пользование оборудованием. Однако гораздо важнее разобраться в различиях, на которые грамотному руководителю придется обратить внимание.

Определение договора аренды и лизинга

- Договор аренды .

Документ подписывается арендодателем и руководителем предприятия при передаче имущества во временное пользование. По условиям соглашения принимающая сторона обязуется регулярно выплачивать установленную сумму. Срок действия сделки устанавливается в индивидуальном порядке, по истечении которого принимается решение о его продлении. Если необходимости в дальнейшем использовании оборудования нет, оно может быть возвращено фирме-арендодателю.

К объектам сделок относится земля, движимое и недвижимое имущество.

- Лизинг .

Является особой формой финансовых отношений в результате которых между двумя сторонами сделки подписывается документ о пользовании в течение некоторого временного промежутка оборудованием или техникой с последующим правом его выкупа.

После оформления документа объект переходит на установленный период в пользование компании, которая обязана регулярно оплачивать пользование. Когда оговоренный документом временной отрезок завершается, компания получает возможность не продлевать период лизинга, а выкупить предмет соглашения по остаточной стоимости.

Эта форма отношений финансового характера не имеет отношения к земельным участкам и природным объектам.

Еще одно отличие лизинга от аренды – продолжительность соглашения. Договор на лизинговые отношения оформляется на более долгий срок. Но он не должен быть выше срока полезного использования объекта сделки.

Подробное объяснение термина (видео)

Получить исчерпывающую информацию о важных тонкостях и нюансах инвестиционной деятельности можно, прослушав комментарий юриста в видео-ролике.

Две формы сделки – сравнительная характеристика

Обе формы финансовых отношений имеют общие принципы, с юридической точки зрения, лизинг является частным случаем аренды и называется финансовой арендой. Правовая база, регулирующая две формы отношений – глава 34 гражданского Кодекса Российской Федерации.

Несмотря на определенное сходство, каждой форме финансовых отношений присущи индивидуальные особенности и критерии. Именно отличия лизинга от аренды становятся главным критерием выбора делового партнера.

К основным объектам операций лизинга относятся:

- недвижимое имущество;

- производственное оборудование;

- строительная спецтехника.

Арендовать можно любое имущество, земельные участки и объекты природы.

Сходства и отличия двух форм финансовых отношений:

- оба договора являются фин.отношениями, в результате чего одна из сторон (компания, занимающаяся лизингом) передает другой стороне (компании получателю) оборудование в пользование на некоторый промежуток времени;

- главное отличие договора аренды – судьба объекта сделки по окончании действия соглашения: если оформляется лизинг, то предмет сделки по его окончании выкупается, а при аренде – возвращается арендодателю;

- лизинговый договор оформляется на более длительный срок, чем соглашение аренды;

- один объект финансовых отношений может иметь одного лизингополучателя, в то время, как арендовать оборудование или спецтехнику могут все желающие;

- отношения между сторонами соглашения носят платный характер – компания вносит ежемесячные платежи, несет затраты по содержанию объекта сделки и проведению необходимых ремонтных работ;

- обе формы финансовых отношений приносят прибыль.

Чем отличается лизинг от аренды – разбираемся в деталях

1. Обязанности арендодателя.

- при выборе продавца и предмета сделки на лизингополучателя ложится ответственность за качество продукции и добросовестность продающей стороны;

- если продукция поставляется с нарушениями сроков, лизингодатель имеет юридическое право предъявить иск получающей стороне;

- если выбранное оборудование по каким-либо критериям не подойдет арендатору, это не освободит его от дальнейшего выкупа имущества.

2. Объект сделки.

Ограничения по объекту договора лизинга:

- финансовые ограничения – объект финансового соглашения не может быть меньше определенной суммы;

- тип имущества, как правило, компания-лизингодатель специализируется на конкретном виде оборудования или спецтехники;

- ограничения для имущества, которые было в употреблении – преимущественное большинство компаний предпочитают финансировать новое оборудование, транспортные средства или спецтехнику;

- ограничения по стране-производителю – некоторые компании не финансируют продукцию, произведенную в Китае.

3. Срок сделки.

На практике соглашение лизинга действует на протяжении периода от трех до пяти лет. Если предметом сделки является недвижимое имущество или крупногабаритное, сложное оборудование, срок договора увеличивается до десяти лет.

4. Арендодатель.

5. Возврат предмета договора.

На практике исход сотрудничества двух сторон может быть другим, но обязательно указан и детально прописан в соглашении.

Какие сходства и отличия финансовых отношений имеют решающее значение

- Аренда не дает право арендатору самостоятельно выбрать имущество и продавца.

- Лизинг предполагает определенные ограничения.

- Сроки аренды оборудования и другого имущества менее жесткие.

- Взять имущество в лизинг можно исключительно в лизинговой компании.

- Договор лизинга предполагает последующий выкуп предмета соглашения, при аренде имущество возвращается арендодателю.

Преимущества и недостатки двух форм финансовых отношений

Отличия договора аренды от лизинга мы выяснили, теперь необходимо разобраться, какому договору отдать предпочтение.

Насколько стало понятно, понятия аренды и лизинга очень похожи, но отличия есть. Все зависит от целей конкретной компании, что именно она хочет взять в лизинг или аренду и на какой срок.

Слово «лизинг» вошло в лексикон россиян относительно недавно, пару десятилетий назад. Оно образовано от английского глагола «lease» – сдавать в аренду.

Несмотря на то, что термин вроде бы известен, не все понимают, чем лизинг отличается от обычной аренды или от кредитования.

По сути, это самостоятельный вид финансовых услуг, соединяющий в себе элементы процесса кредитования и арендных отношений.

Но в чем же все-таки заключается отличие лизинга от кредита?

Сравнение продуктов: схожесть и различия

Кредитование и финансовая аренда имеют больше отличительных признаков, чем общих. Сходная черта у них всего лишь одна, вернее, две:

- получение в пользование необходимых дорогостоящих вещей до полной оплаты их стоимости;

- регулярное (ежемесячно или ежеквартально) внесение платежей.

А чем отличается лизинг от кредита? Основные различия финансовых продуктов заключаются в следующем:

Это были основные, наиболее понятные обывателю, отличия. Но сравнение лизинга и кредита на этом не закончено.

Другие отличительные особенности каждой из услуг касаются в большей степени вопросов налогообложения и финансирования предприятий, в том случае если именно они выступают клиентами банковских структур и лизинговых компаний!

Выгоды и преимущества

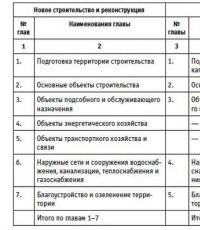

По мнению экспертов, лизинг способствует повышению ликвидности и помогает оптимизировать использование ресурсов на предприятии. Чтобы преимущества лизинга перед кредитом в данной отраслевой нише были более понятными и наглядными, они представлены в таблице.

| ЛИЗИНГ | КРЕДИТ |

| Показатели платежеспособности предприятия | |

| Обязательство по уплате лизинговых платежей учитывается на внебалансовом счете. | Ссудная задолженность отражается на балансе предприятия. |

| Приобретение позволяет увеличить оборот компании без увеличения краткосрочных обязательств. | Соотношение средств на балансе предприятия (собственные и кредитные) ухудшается. |

| Своевременная оплата лизинговых платежей в полном объеме учитывается как положительная кредитная история. Вместе с тем возможность взять кредит не снижается. | При наличии кредитных обязательств получить новый заем практически невозможно. |

| Уменьшение стоимости оборудования | |

| Применяется коэффициент ускорения амортизации. После окончания действия лизингового договора амортизация оборудования составляет не менее 75%. Лизингополучатель может выкупить предмет лизинга по остаточной стоимости, несмотря на то, что рыночная сцена имущества остается довольно высокой. | Обычные показатели амортизации. После полного погашения обязательств перед кредитором на балансе предприятия остается имущество с полноценными показателями амортизации. |

| Налогообложение | |

| Лизингополучатель не оплачивает налог на имущество в течение всего срока действия договора лизинга, так как собственником имущества является лизингодатель. А после выкупа имущества налог будет оплачиваться с его остаточной стоимости. | Оплата налога на имущество в полном объеме в течение всего срока амортизации, к которому не применяется коэффициент ускорения. |

| Лизинговые платежи включаются в себестоимость продукции, что уменьшает налогооблагаемую прибыль. | Налогооблагаемая база и стандартной амортизации оборудования. |

| Каждый лизинговый платеж включает в себя НДС, который может быть возмещен из бюджета и в полном объеме использован для оплаты иных налогов. Таким образом, ресурсы предприятия используются более эффективно. | Сумма уплаченного НДС при покупке оборудования достаточно высока и не может быть возмещена в полном объеме. Это приводит к неэффективному использованию ресурсов. |

Приведенные особенности двух финансовых продуктов помогут разобраться, что выгоднее для ведения прибыльного бизнеса. Однако не стоит при принятии решения основываться только на этих отличительных особенностях.

Приведенные особенности двух финансовых продуктов помогут разобраться, что выгоднее для ведения прибыльного бизнеса. Однако не стоит при принятии решения основываться только на этих отличительных особенностях.

Выбирая между , стоит сделать грамотный финансовый расчет, учитывая множество различных нюансов, которые в большинстве своем индивидуальны.

Доступность - главное условие выбора источника денежных средств. Шанс выгодно приобрести имущество предоставляют лизинг или кредит.

Основные понятия

Лизинг – разновидность инвестиционной деятельности для приобретения имущества и передачи его по договору лизинга (финансовой аренды) физическим или юридическим лицам за определенные плату, на определенный срок и определенных условиях, установленных договором, с правом последующего выкупа имущества лизингополучателем.

Кредит (от лат. creditum – ссуда) – денежные средства, предоставленные банком или иной кредитной организацией (кредитором) по кредитному договору заемщику на условиях возвратности и, как правило, платности (в виде процентов за пользование).

Организации, оказывающие финансовые услуги населению, предоставляют разнообразные схемы постепенного возмещения денежных средств. Как сделать оптимальный выбор, максимально уберечься от возможных рисков, поможет изучение вопроса, чем отличается лизинг от кредита.

Поскольку кредит и лизинг имеют схожесть и различия, то дилемма, что выгоднее, встает при возникновении потребности использовать заемные средства. Отдать предпочтение финансовой аренде или банковской ссуде - решение, которое принимается исходя из конкретной ситуации, условий сделки. Для клиента при обоих случаях кредитования общий отрицательный момент заключается удорожанием покупки из-за уплаты процентов от использования дополнительного источника финансов.

В чем состоит отличие лизинга от кредита?

Договор лизинга предусматривает получение имущества. Покупая товар, лизингодатель становится собственником приобретенного имущества. Клиент (лизингополучатель) вносит аванс, получает товар во временное пользование до внесения полной стоимости. Очевидное преимущество состоит из отсутствия требования залога (банк неотвратимо потребует гарантии возврата).

Принципы финансовой аренды:

- изначально имущество предоставляется во временное пользование;

- только длительные (более года) сроки аренды;

- обязательное страхование объекта договора;

- процентные ставки выше, чем по кредитованию;

- лизингополучатель на период аренды ограничен в правах, ответственности за полученный товар.

Обратиться к лизингодателю представляется выгоднее, так как в противовес банку условия для займа менее жесткие. Поскольку лизинговая компания потребует с клиента небольшой перечень документов, то решение о финансировании выносится быстрее. При оформлении долгосрочной аренды с правом последующего выкупа приветствуется высокий процент первоначального взноса. Выплаты процентов меньше чем, за банковскую ссуду. Плата за временное пользование вносится лизингодателю за установленный период равными частями. Налог на добавленную стоимость (НДС) уплачивается одинаковыми долями вместе с платежами.

Банки не рассматривают заявки на кредитование, если спрос населения на какие-либо цели невелик. В отличие от них, лизинговые компании принимают запросы физических лиц, которые желают приобрести, например, спецтехнику для личного использования или старта бизнеса.

Лизинговые компании являются постоянными представителями различных дилеров, поэтому становятся привлекательными партнерами для салонов, владельцев магазинов, заправок, автомоек. Лизингополучатель вовлекается в систему скидок, получая прямую экономическую выгоду с акций, которые предоставляют салоны, сервисы.

Целесообразно отметить деликатные тонкости вопроса, чем отличается лизинг от кредита. При оформлении документов отсутствует необходимость согласия членов семьи. Поэтому при разводе никто из супругов не претендует на движимость, так как они не собственники товара, приобретенного путем долгосрочной аренды. Тому, кто исходя из личных причин не стремится афишировать доходы, неплохим вариантом представляется финансовая аренда.

При явных преимуществах, лизингу присущи недостатки. Товар, приобретенный по условиям долгосрочной аренды, из-за НДС становится несколько дороже купленного по кредиту. Компания, оберегая материальные ценности, переданные во временное использование, от непрофессиональных действий дилетантов, пропишет в договоре владельцу автомобиля, другой сложной техники конкретные места обслуживания, ремонта. Если лизинговая компания станет банкротом, то кредиторы вправе арестовать всю собственность, включая ту, которая арендуется лизингополучателями.

Заключая кредитный договор, клиент получает денежные средства для приобретения собственности. Заемщик согласно условиям кредита постепенно возмещает долг. Банку невыгодно оформлять ссуды с большой (к примеру, 50%) предоплатой. Если заемщик нарушает свои обязательства, то для погашения долга банку предоставлено право забрать залоговое имущество покупателя.

Кредитование построено на принципах:

- возвращение суммы займа плюс проценты;

- погашение ссуды согласно утвержденному графику;

- кредитуются исключительно платежеспособные заемщики;

- высокие штрафы, пени, санкции к неплательщикам.

Кредиторы закрывают собственные риски дополнительными кредитными обязательствами путем залога имущества заемщика (как правило, снимая треть рыночной стоимости залога).

Требуют поручительства других граждан, компаний. Если выделена целевая ссуда, то необходим отчет об использовании по назначению. Банк не откроет кредитную линию без удостоверения в платежеспособной состоятельности заемщика.

Банковская ссуда выглядит выгоднее, привлекательнее, поскольку приобретение сразу становится собственностью клиента, используется по личному усмотрению владельца. Товар приобретается в более сжатые сроки, нежели если копить на него (при инфляции накопленных средств окажется недостаточно для покупки).

Физическим лицам вариант кредитования представляется выгоднее, так как известен размер ежемесячных взносов, можно планировать финансовые возможности с учетом денежных поступлений. Привлекая поручителей, граждане больше понимают меру ответственности за использование товара, стремятся поддерживать, улучшать материальное положение.

Сопоставляя графики платежей по договору аренды и погашения займа, очевидно, что ссуда выгоднее, поскольку дешевле при других равных условиях. Дабы не отпугнуть клиентов, лизингодатель в договоре ведет речь о «проценте удорожания», скрывая под этим термином «процентную ставку». Переплата по лизингу обычно больше при прочих равных условиях.

Кредитованию присущи недостатки. Рассматривая заявление на займ, изучается больший объем информации по платежеспособности как самого клиента, так и поручителей. Размер кредитных средств привязан к уровню доходов, возрасту заемщика. Срок принятия решения увеличивается из-за необходимости согласований. За право обладать имуществом сейчас клиенту потребуется прилично переплатить. Отдельным гражданам психологически трудно осознавать, если что-то пойдет вразрез сценарию, то кредиторы лишат залогового имущества.

Для ссудополучателя трудность состоит в отсутствии взаимодействия банка с дилером, устраивающим покупателя. Проблему будет решать клиент - либо менять банк, либо - продавца. Напротив, лизингодатель работает путем удовлетворения требований заказчика.

Что же выбрать?

Выгода приобретения товара непосредственно у продавца очевидна, потому что покупка не удорожает из-за привлечения посредника, третьей стороны. Однако, покупатель не всегда располагает свободными средствами, достаточными для приобретения желаемой вещи. Здесь наступает момент, когда следует определяться, что экономически выгоднее - кредит или лизинг. Поскольку при лизинге дополнительная экономия образуется из-за оптимизации налогообложения, ускоренной амортизации, отнесения расходов к затратам, то он более предпочтителен юридическим лицам. При этом – окончательное решение остается за потребителем.

Одним из способов приобрести транспортное средство при отсутствии достаточного количества средств является лизинг. Он имеет сходство с обычным кредитом, но присутствуют и серьезные отличия.

Лучше всего заранее ознакомиться со всеми ними – прежде чем сделать выбор в пользу какого-либо определенного продукта.

Понятие

Сегодня под термином «кредит» понимается некоторая сумма денег, которая выдается в долг физическому или же юридическому лицу под определенные проценты.

Общие принципы кредитования обычно стандартны – выделяется определенная сумма денег на определенные нужды конкретного клиента. Например, для покупки транспортного средства.

Сумма кредита разбивается на определенное количество платежей – оно соответствует количеству месяцев в сроке кредитования. Одним из разновидностей потребительского кредитования является автокредит.

Клиент осуществляет первоначальный взнос в счет погашения долга (в размере не менее 20% от стоимости ТС). Далее же оставшаяся сумма разбивается на равные части и выплачивается постепенно.

После окончания срока действия договора транспортное средств становится собственностью клиента.

Лизинг же по сути представляет собой не кредитование, а аренду транспортного средства. Но при этом также требуется осуществить первоначальный взнос, а также осуществлять ежемесячные платежи.

При это размер затрат по обоим видам банковских продуктов может существенно отличаться или же наоборот, отличаться незначительно.

Чтобы выбрать какой-то определенный продукт стоит сравнить все преимущества и недостатки каждого. Так можно будет избежать излишних расходов.

Имеются свои . Существует большое количество особенностей, связанных непосредственно с выбором транспортного средства при приобретении и заключении договора.

Несмотря на всю схожесть обычного автокредита и лизинга на транспортное средство существует множество серьезных отличий.

Если в подобного рода делах какой-либо опыт отсутствует – стоит обязательно проконсультироваться с квалифицированным специалистом. Брокеры, занимающиеся подбором оптимального продукта для конкретного клиента, смогут проконсультировать.

Различия

Если требуется приобрести автомобиль, но достаточной суммы на руках по какой-то причине не имеется, стоит внимательнее разобраться со всеми отличиями лизинга от обычного автокредита.

Наиболее существенным отличием лизинга от кредита является то, что в по окончании срока действия срока договора в первом случае транспортное средство не становится собственностью самого клиента.

Причиной тому является сам тип подобного рода соглашения. Так как лизинг фактически подразумевает собой аренду. При формировании подобного договора указывается, что на срок его действия передается в пользование клиента автомобиль.

Ежемесячные платежи в случае лизинга фактически являются арендной платой за транспортное средство.

В то же время по окончании срока действия данного договора возможно без каких-либо затруднений выкупить ТС- если подобное в договоре оговаривается.

В то же время автомобильный кредит или же просто потребительский подразумевает передачу денежных средств на покупку транспортного средства.

В таком случае после окончания действия договора автомобиль переходить в собственность самого клиента. Необходимость осуществлять выкуп его попросту отсутствует. Данный момент является ключевым при выборе определенного способа покупки автомобиля.

Существует много нюансов в договорах обоих типов. Стоит внимательно ознакамливаться с их текстом перед подписанием. Так как чаще всего различные сложности и спорные моменты возникают именно из-за непонимания основных положений подобных документов клиентом.

Выгоды и недостатки

Сегодня как кредит, так и имеют свои преимущества и недостатки. Со всеми ними лучше всего разобраться заблаговременно.

Кредита

Основными преимуществами кредита перед обычным лизингом является следующее:

- отсутствие необходимости выкупать транспортное средство – оно по окончании срока действия договора переходит в собственность клиента при выполнении им всех условий;

- простота оформления самого продукта – какие-либо сложности обычно отсутствуют;

- требуется минимальное количество документов;

- ассортимент предложений достаточно велик;

- не требуется осуществлять оценку транспортного средства.

К недостаткам же стоит отнести достаточно большой ежемесячный платеж по сравнению с обычным кредитом. Ещё одним минусом является необходимость наличия положительной кредитной истории.

Во всех без исключения случаях банк проверяет наличие просрочек по ранее взятым займам. При наличии каких-либо проблем в получении данного типа продукта будет попросту отказано. Стоит заранее разобраться со всеми нюансами.

Лизинга

Лизинг имеет большое количество преимуществ перед обычным кредитом и автокредитом.

К основным наиболее существенным плюсам подобного рода продукта стоит отнести следующее:

- требования к клиенту менее жесткие, чем в случае с обычным кредитованием;

- срок рассмотрения заявки на получение подобного продукта меньший;

- гибкие условия расчета платежа;

- возможность изменения графика выплат уже после подписания договора;

- допускается прекращение действия договора по инициативе клиента.

При оценке платежеспособности клиента практикуется специальная методика. Отбор достаточно жесткий, необходимо удовлетворять достаточно большому количеству требований.

Именно в этом заключается наиболее существенная проблема, связанная с кредитованием при покупке транспортного средства. Лизинговые же компании в этом плане более лояльные, они используют свою собственную методику.

При оценке платежеспособности опираются такие учреждения в первую очередь на оценку бизнеса, который ведет конкретное предприятие и специальную, неофициальную «управленческую» отчетность.

Потому оформить лизинговый договор на порядок проще, чем кредитный. Данный момент для многих клиентов является решающим.

Также в отличие от обычного кредита условия ранее достигнутых договоренностей можно будет изменить уже после подписания всех соглашений.

Особым же моментом является возможность прекратить действие договора в любой удобный для самого клиента момент. Достаточно будет лишь вернуть транспортное средство обратно выдавшему лизинг предприятию.

В случае с банком подобное действие будет сопровождаться неустойками, а также обширным количеством самых разных других проблем. В частности – будет испорчена кредитная история.

Единственным, но действительно существенным недостатком лизинга является необходимость выкупать транспортное средство после окончания действия договора аренды.

Это – достаточно существенные затраты. При этом стоимость будет оцениваться не по рыночной, но по остаточной.

И все же в большинстве случаев она будет достаточно велика. В остальном же лизинг имеет одни достоинства по сравнению с автомобильным или же потребительским кредитом.

Также рассмотрение заявки при обычном кредитовании нередко занимает несколько дней. В случае лизинга дела обстоят несколько иначе.

Если банковский отдел оценки клиента порой работает несколько дней, то в случае покупки в лизинг рассмотрение может занимать буквально пару часов. Нужно будет лишь представить сразу все требуемые в таком случае документы.

Что выбрать

Нередко перед руководителем предприятия или же частным лицом встает вопрос – какого типа договор будет выгоднее оформить? Выбор следует осуществлять исходя из задач и целей, которые будут достигаться путем приобретения транспортного средства.

Если требуется лишь выполнить какие-то определенные задачи, после достижения результатов которых необходимость в ТС отпадает, то следует использовать именно лизинг.

Так как подобный договор будет более выгоден. Нет необходимости осуществлять техническое содержание, продажу или же другие действия с техникой, когда необходимость в ней отпадет.

Достаточно будет просто составить акт приема-передачи и сдать ТС компании, которая оформила лизинг.

Если же техника будет необходимо в дальнейшем для решения различного рода задач, то стоит оформить именно кредит (на любые цели или же целевой).

Так как по окончании действия подобного рода договора нет необходимости осуществлять какие-либо дополнительные платежи. Техника переходит в собственность клиента по умолчанию.

Осуществлять дополнительные траты нет необходимости. В случае же лизинга необходимо будет по окончании действия договора выкупать транспортное средство.

Выбор в пользу определенного продукта при необходимости приобретения транспортного средства, иной техники следует делать исходя из конкретных обстоятельств.

Важно помнить, что обе услуги имеют свои достоинства и недостатки. Разобраться со всеми ними необходимо будет предварительно – это позволит оптимально расходовать собственные средства.

Видео: Машина в кредит или в лизинг