Инвестиции в строительство жилья: механизмы вложения средств и возможные риски.

Инвестиционный риск - существующая вероятность частичной либо полной утраты инвестором собственных вложений.

Все инвестиции априори рискованны. Это реальность, в которой живет каждый инвестор. В то же время грамотный владелец капитала понимает, что сберечь деньги, не прибегая к инвестированию, невозможно. Во-первых, денежные средства могут быть медленно «съедены» инфляцией. Во-вторых, деньги могут быть одномоментно украдены вором.

Существуют две крайности, между которыми действуют все инвесторы. С одной стороны, можно выказывать полное бесстрашие и вообще не обращать внимания на инвестиционные риски. С другой стороны, можно вздрагивать от любого дуновения ветра и держать свои денежные средства дома в ящике комода.

Необходимо отметить, что обе представленные выше позиции ущербны. Успешным может стать только тот инвестор, который умеет адекватно воспринимать и оценивать существующий уровень риска, а также принимать на этом основании верные решения.

Современная наука знает различные виды инвестиционных рисков. Их сущность давно изучена, а методы борьбы выработаны. Для понимания общепризнанной классификации предлагаю вам ознакомиться с приведенной ниже схемой.

Теперь давайте рассмотрим все виды инвестиционных рисков более подробно.

Недиверсифицированная или системная разновидность связана с общими факторами, которые извне оказывают влияние на весь рынок в целом. То есть они в равной мере сказываются на всех компаниях или ценных бумагах. Например, речь может идти об изменениях в налоговом законодательстве страны или текущем уровне инфляции.

Рыночная разновидность представляет собой риск понижения стоимости рассматриваемого инвестором актива. Для его характеристики финансисты используют понятие волатильность, под которой принято понимать естественную степень колебаний цены на объект инвестирования.

Риск изменения процентных ставок связан с деятельностью Центрального банка страны. Как основной регулятор финансовой сферы, ЦБ в ходе своей деятельности может время от времени изменять уровень процентной ставки. При ее понижении стоимость кредитов для бизнеса также будет снижаться. Такое решение традиционно стимулирует развитие предпринимательской деятельности, увеличивает доходность инвестиций и положительно сказывается на фондовой бирже. Обратная зависимость также работает.

Валютная разновидность связана с риском резкого изменения курса одной из ключевых национальных денежных единиц. На стоимость валюты оказывают влияние различные факторы: стабильность политической системы страны, события в экономики, внешнеполитическая ситуация и прочее.

Инфляционная разновидность риска обусловлена существующим уровнем инфляции. Чаще всего это негативный фактор, который обесценивает деньги и уменьшает прибыль инвестора.

Политическая разновидность связана с деятельностью органов государственной власти, партий и общественных организаций. Она отражает состояние политических процессов, протекающих в стране. Если система органов государственной власти является устойчивой, а инвестиционная безопасность находится на должном уровне, то этот фактор не будет оказывать существенного влияния на протекающие в стране процессы инвестирования. И наоборот.

Диверсифицируемая или несистемная разновидность связана с конкретной отраслью или предприятием.

Деловая разновидность обусловлена вероятностью принятия руководством компании неверного решения. Данный фактор напрямую зависит от профессионализма и квалификации топ-менеджмента предприятия. Эта группа рисков является довольно существенной, ведь в некоторых случаях неправильное решение может привести для бизнеса к самым печальным последствиям, вплоть до банкротства.

Кредитная разновидность рисков бывает обусловлена неспособностью предприятия исполнять собственные финансовые обязательства. Прежде всего речь здесь идет о платежах по банковским кредитам и обслуживании кредиторской задолженности перед своими контрагентами. В сложившейся мировой практики для оценки уровня кредитоспособности компании принято прибегать к услугам рейтинговых агентств. Например, Fitch, Moody’s и других.

Операционные риски связаны с активами компании. С теми операциями, которые в их отношении проводятся. Они могут подразумевать как действия самого инвестора, так и деятельность третьих лиц. Например, брокеров или управляющих компаний.

Анализ и оценка

Само по себе понимание существования инвестиционных рисков не может защитить деньги инвестора. Чтобы добиться этого, следует предпринять ряд практических шагов. Прежде всего инвестору необходимо тщательно проанализировать рассматриваемый инвестиционный проект. Проведенный анализ позволит выявить существующие риски. Но чтобы максимально обезопасить инвестиции, необходима их грамотная оценка.

Оценка инвестиционных рисков может производиться с использованием нескольких методик.

1. Экспертный метод является базовым в принятии инвестиционных решений. Он подразумевает привлечение к оценке проекта независимого эксперта по данной разновидности инвестиций. Эксперт изучает потенциальное вложение и дает свое заключение по потенциальному уровню риска.

К экспертизе конкретного проекта могут одновременно привлекаться несколько экспертов. Они могут изучать его совместно или каждый по отдельности. Последний вариант получил название метода Делфи, при котором все эксперты действуют обособленно друг от друга и выносят исключительно независимые суждения. Затем, сопоставив полученные экспертные заключения, можно будет принять окончательное решение.

2. Метод анализа. Данная методика рассматривает целесообразность затрат. Она ориентирована на выявление возможных зон риска. Такой анализ производится непосредственно инвестором или третьим лицом, которое он привлек для подобной оценки рисков.

3. Метод аналогий. Он предусматривает проведение анализа аналогичных инвестиционных проектов, реализованных в прошлом.

4. Метод количественной оценки. Такая методика предусматривает численное определение показателя риска инвестиций. Этот метод оценки содержит в себе несколько независимых аналитических инструментов, которые в совокупности способны обеспечить количественную и качественную определенность при принятии инвестором окончательного решения. Этими инструментами являются:

- определение уровня устойчивости проекта;

- анализ сценариев развития проекта;

- анализ чувствительности проекта;

- имитационное моделирование рисков по методу Монте-Карло.

Перечисленные методы оценки инвестиционных рисков позволяют инвестору принять правильное, обоснованное решение. Чем больше методик будет использовано на практике, тем выше вероятность адекватного результата.

Управление рисками

Грамотное управление инвестиционными рисками позволяет инвестору минимизировать существующие опасности и добиться стабильно высокого дохода от вложений. Существует набор методов и принципов, на которых следует основываться при принятии решения о целесообразности инвестиций.

Базовые принципы:

- риск не должен быть чрезмерным – необходим правильный баланс;

- нельзя рисковать суммой, которая превышает размер собственного капитала или не инвестируй заемные деньги;

- разделение рисков или диверсификация – не вкладывай все средства в один даже очень перспективный актив;

- необходимо четко представлять себе последствия;

- нельзя рисковать большим ради незначительной прибыли.

Руководствуясь перечисленными принципами, инвестор всегда сможет диверсифицировать или существенно уменьшить уровень инвестиционных рисков.

Методы инвестирования с учетом рисков

Существует несколько методик, которые обязательно должен усвоить каждый практикующий инвестор.

1. Обязательное создание инвестиционной стратегии.

Любой инвестор должен понимать, что он делает и какого результата хочет добиться. Для этого существует инвестиционная стратегия. На практике она позволяет наилучшим образом диверсифицировать риски.

Принято выделять следующие виды стратегий:

- консервативная;

- умеренная;

- агрессивная.

Каждая из них определяется конкретным набором инструментов инвестирования или активов и тем уровнем риска, которые они предполагают. Инвестору нужно найти собственный баланс и с учетом этого разработать инвестиционную стратегию, которой он станет придерживаться.

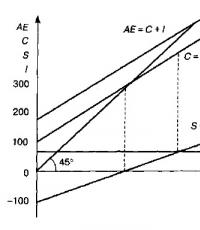

Классическая инвестиционная стратегия выглядит следующим образом:

- консервативные активы - 40%;

- умеренные активы - 40%;

- агрессивные активы - 20%.

2. Динамическое развитие инвестиционного портфеля.

Ситуация на фондовой бирже никогда не стоит на месте. Ежедневно происходит множество событий, которое отражается на стоимости ценных бумаг. Инвестор должен уметь менять конкретную структуру собственного инвестиционного портфеля в зависимости от текущей рыночной конъюнктуры.

3. Обязательное создание инвестиционного плана.

Инвестиционный план подразумевает под собой определение строгой периодичности инвестиций. Другими словами, инвестору нужно определиться с какой частотой он будет вкладывать денежные средства. Каждый день, неделю, месяц или квартал.

Инвестиционного плана обязательно следует придерживаться. Если вы изначально решили инвестировать раз в неделю, то не нужно делать это чаще или реже.

4. Выдерживать сроки произведенных инвестиций.

Любой успешный инвестор обладает двумя добродетелями:

- устойчивой нервной системой;

- терпением.

Никогда не нужно поддаваться панике и реагировать на сиюминутные колебания рынка. Другими словами, не следует преждевременно закрывать долгосрочные вложения из-за краткосрочного снижения цены актива.

Грамотное управление инвестиционными рисками требует от инвестора систематического и четкого исполнения выбранной стратегии инвестирования.

Страхование рисков

Страхование рисков инвестиций является надежным инструментом финансовой защиты, который следует принимать во внимание каждому инвестору. Естественно, не следует страховать все вложения. В противном случае о прибыли придется забыть. Однако страхование наиболее рискованных и высокодоходных активов может стать отличным решением.

В настоящее время страховые компании в России и мире предлагают всем желающим застраховать собственные инвестиции от многочисленных видов рисков. В каждом конкретном случае выбор остается за инвестором. В качестве примера можно рассмотреть страхование следующих рисков:

- деловые;

- политические;

- рыночные;

- инфляционные;

- системные;

- и прочие.

Страхование инвестиционных рисков является действенным механизмом защиты вложений от негативных экономических факторов.

Инвестиционные риски являются объективной реальностью. Совершенно безопасных инвестиций не существует. Чтобы максимально себя обезопасить, инвестору необходимо использовать существующие методики оценки и управления инвестиционными рисками.

Автореферат диссертации по теме "Управление инвестиционными рисками в строительстве"

На правах

ЧУДИНОВ Алексей Юрьевич

УПРАВЛЕНИЕ ИНВЕСТИЦИОННЫМИ РИСКАМИ В СТРОИТЕЛЬСТВЕ

Специальность 08.00.05 - Экономика и управление народным хозяйством (экономика, организация и управление предприятиями, отраслями, комплексами: строи!ельство)

СанкМ 1е1србур| 2006

Работа выполнена в Государственном образовательном учреждении высшего профессионального образования «Санкт-Петербургский государственный университет экономики и финансов».

Научный руководитель- доктор экономических наук, профессор

Карлик Александр Евсеевич

Официальные оппоненты - доктор экономических наук, профессор

Горбунов Аркадий Антонович кандидат экономических наук Кох Владимир Алексеевич

Ведущая организация - Государственное образовательное учреждение Высшего профессионального образования «Санкт-Петербургский государственны й арх итек турно-стро и тел ьн ы й университет»

Защита диссертации состоится___________ 2006 г. в

Часов на заседании диссертационного совета Д 212.237.10 при

Государственном образовательном учреждении высшего профессионального образования «Санкт-Петербургский государственный университет экономики и финансов» по адресу 191023, Санкт-Петербург, ул. Садовая, 21, ауд_____.

С диссертацией можно ознакомиться в библио1еке Государственного образоваюльного учреждения высшего профессионального образования «Санкт-Г1етербур1ский государственный университет экономики и финансов»

Авюреферат разослан________ 2006г.

Ученый секретарь диссертационного совета

Морозова В.Д.

1. ОБЩАЯ ХАРАКТЕРИСТИКА РАБОТЫ

Актуальность темы исследования. Инвестиции выступают ключевым чвеном, определяющим решение большинства проблем развития страны и модернизации российской экономики, повышения ее конкурентоспособности, и, в первую очередь, как необходимый элемент для достижения устойчивого экономического роста отечественного производства в реальном секторе экономики.

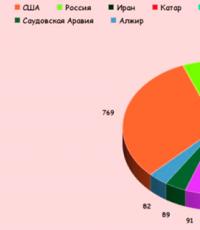

В экономике России, где износ основных фондов в отдельных отраслях промышленности достигает 70%, заемный капитала дорог, а рынок его недостаточно развит, фондовый рынок ограничен несколькими десятками «голубых фишек» (в основном - компаниями добывающих отраслей и телекоммуникаций), инвестиции, являясь жизненно необходимым условием не только развижя, но и просто существования российской экономики, представляют собой дефицитный ресурс. В определенной степени это связано с рисками инвестиционной деятельности в России, в первую очередь в отраслях реального сектора экономики

Неразвитая инфраструктура, особая геополитическая и экономическая ситуация, недостаточная прозрачность деятельности российских предприятий, отсутствие эффективных механизмов контроля за расходованием денежных средств создают дополнительную неуверенность, в первую очередь, у иностранных инвесторов, и максимизируют риски вложений. В то же время, адаптированность к российским экономическим условиям и лучшая информированность создают большие возможности успешного ведения бизнеса российскими предпринимателями, хотя и для них инвестиционные риски остаются достаточно высокими.

Решение проблемы управления инвестиционными рисками является одной из наиболее важных задач в обеспечении развития экономики Российской Федерации. Это вызвано, прежде всего, необходимостью решения проблемы формирования благоприятного инвестиционно!о климата как на уровне страны, так и отдельных регионов, отраслей и видов производств. Нужно отметить, что благодаря стабилизации экономической и политической ситуации в стране интерес инвесторов к России за последние два года существенно возрос, однако низкий уровень защиты прав инвесторов при сравнительно высоких инвестиционных рисках сдерживают рост инвестиций. Проблема рисков также значительно усложнилась в условиях перехода прав собственности на средства производства из тсударственной в частную сферу, и, как следствие, отсутствия покрытия инвестиционных рисков из бюджета. Например, для Санкт-Петербурга доля негосударственного сектора в общем объеме подря " "6,5%. Воз-

можносгь снижения инвестиционных рисков для вложений в реальный сектор экономики (промышленность, строительство) для иностранных инвесторов положительно отражается и на развитии отечественного бизнеса В этих условиях, одним из реальных путей обеспечения экономического роста, основанного на инвестиционном росте, могут стать мероприятия, направленные на снижения риска капиталовложений в российскую экономику.

Особое место в обеспечении развития экономики России -занимает строительный комплекс, относящийся к числу ключевых отраслей, во многом определяющих решение социальных и экономических задач развития всей нашей страны. От состояния строительного комплекса зависят темпы и эффективность структурной перестройки всех отраслей экономики России. Тем не менее, по инвестиционной привлекательности предприятия строительного комплекса еще в значительной степени отстают ог такой сферы реального сектора экономики как ТЭК и телекоммуникации. Значительную роль в повышении инвестиционной привлекательности строительства будет играть процесс управления рисками.

В научной литературе отражены результаты достаточно полных исследований в области управления инвестиционными рисками в различных отраслях народного хозяйства, в частности, известны работы И.Т. Балабанова, И.А. Бланка, В.В. Бочарова, Д.С. Демиденко, В.Ю. Катасонова, Д.С. Морозова и др. Большинство работ в этой области рассматривают управление инвестиционными рисками как управление исключительно финансовыми рисками фондового рынка, однако значительно меньше внимания уделяется инвестициям в реальный сектор экономики, в частости, строительство, методам управления рисками, компенсации ущербов и минимизации рисков.

Целью диссертационного исследования является разработка меш-дических основ формирования системы минимизации рисков и последствий от наступления нежелательных событий в инвестиционно - строительной деятельности. Реализация указанной цели предусматривает решение следующих задач:

Анализ роли и места строительной деятельност и в обеспечении экономического роста в России;

Выявление возможной области применения механизмов защиты инвесIиций и масштабы использования лих механизмов;

о Анализ особенностей инвестиционного процесса с точки зрения разработки мер но защите от инвестиционных рисков;

Разрабо1ка мер государственной поддержки минимизации инвестиционных рисков в строительном комплексе России и Санкт-Пегербурге.

Объекпум исследования являются предприятия и организации инвестиционно-строительного комплекса, а также потенциальные инвесторы строительного комплекса.

Теоре!ическая и методологическая база исследования.

В качестве теоретической и методологической базы исследования использованы научные работы в областях строительства, теории риска, управления инвестиционными рисками и их минимизации как российских, так и зарубежных авторов; нормативные документы по инвестиционной деятельности, страхованию и строительству. В диссертационном исследовании применялись методы сравнительного, системного, факторного и финансово! о анализа и некоторые другие.

Информационной базой исследования послужили законодательные и другие нормативно-методические материалы Правшельства РФ, Министерства экономического развития и торговли РФ, Министерства финансов РФ, Госстроя РФ, Госстрахнадзора, Админиа рации Санкт-Петербурга, мопо!рафии, статьи, материалы научно-практических конференций, публикации в периодических изданиях, статистические и аналитические материалы Федерального Агежства по статистике РФ, региональных и отраслевых статистических органов, а также материалы, полученные автором непосредственно на объектах исследования.

Диссертация состоит из введения, трех глав, заключения и списка литературы.

2. ОСНОВНОЕ СОДЕРЖАНИЕ ДИССЕРТАЦИИ.

1. В сфере строительства в настоящее время производится примерно 8% совокупного ВВП. По официальным данным за 2004 год, количество занятых в строительной отрасли составляет 3,9 млн. человек, а с учетом приезжающих на заработки строителей из ближнего зарубежья, общая численность занятых может быть оценена в 7,3 млн. человек. В России, на сегодняшний день, функционирует порядка 120 тысяч подрядных организаций, из которых 113 тыс. относятся к предприятиям малого бизнеса (с количеством работников до 100 человек).

Непрерывная положительная динамика объемов строительных работ наблюдается, начиная с 1997 года, когда этот показатель составил примерно 240 млрд. рублей до 1501 млрд. в 2004 году.

В настоящее время российский стрЬительный комплекс развивается главным образом за счет жилищного строительства, на долю которого приходится более 90% всех построенных зданий. Для жилищного строительства наиболее перспективным направлением сегодня является индивидуальное строительство, а для промышленного - ремонт и реконструкция объектов.

Из характера продукта труда в строительстве, как составляющей, инвестиционно - строительного комплекса, вытекают следующие особенности, придающие строительству уникальный характер:

1. Отсутствие стационарности в производстве.

2. Относительно большая длительность производственного цикла.

3. Осуществление работ, как правило, производится на заказ по договору с соответствующим заказчиком.

Уникальный характер строительства накладывает определенный отпечаток и на весь инвестиционно - строительный комплекс, приводя к необходимости рассмотрения не каких - то усредненных объектов строительства, а учета их индивидуальных особенностей, а также специфики строительных организаций.

Одной из наиболее значительных тенденций последних лет в инвестиционно-строительной деятельности в России является стремление к снижению себестоимости строительства, а также максимально возможному сокращению сроков всего инвестиционного цикла (предпроектное обоснование - проектирование - строительство - сдача в эксплуатацию). Индустриализация строительства и возрастание роли проектной стадии определяет перераспределение финансирования в пользу проектных орга-

низаций и предприятий строительного комплекса. Именно указанные тенденции, реализуемые в использовании более дешевых материалов и комплектующих изделий, сокращении затрат живого труда на всех стадиях проектно-строительного процесса, в большой степени обуславливают снижение качества строительной продукции и повышают соответствующие риски.

2. Наиболее характерными факторами, повышающими степень риска для осуществления строительно-монтажных работ в России в настоящее время, являются экономическая нестабильность, недостаток финансовых средств инвестора, нарушение договорных обязательств контрагентами по строительной деятельности, ошибки при проектировании и строительно-монтажных работах, а также стихийные бедствия и техногенные аварии.

Риски инвестиционно-строительной деятельности по своей природе достаточно разнообразны, что привело к большому разнообразию их классификаций в научной литературе. Одним из базовых классификационных признаков, присутствующим практически во всех классификациях является происхождение рисков. По данному признаку, как известно, выделяется несколько основных, порождающих риск явлений, например, стихийные бедствия, техногенные катастрофы, социальные и другие риски.

В литературных источниках также часто выделяют такие классификационные признаки как классы объектов (имущество, рабочая сила и.т.д.) и возможность влияния на риски (экзогенные и эндогенные).

Минимизация рисков возможна лишь при выделении их полной совокупности и, соответственно, достоверной оценке. Именно поэтому создание достоверной классификации строительно-монтажных рисков и выделение наиболее характерных факторов, повышающих степень риска, таким образом, остается одной из наиболее важных задач минимизации рисков СМР в России, и естественным образом будет развиваться в будущем.

В рамках диссертационной работы на основе имеющихся уже разработок автором была развита классификация инвестиционных рисков с учетом необходимости и целесообразности управления ими (табл.1).

3. Основной целью управления рисками инвестиционно-строительной деятельности является обеспечение успешного выполнения и завершения строительства в условиях риска и неопределенности.

Природа возникновения

Техногенные (технические технологические)

Финансовые Общественные

Внутренние

Таблица 1. Классификационные признаки инвестиционных рисков

Классификацион- Виды рисков | Сущность ный

Сфера возник- Природные Катаклизмы, вызванные природ-новения ными факторами: наводнение,

землетрясение, ураган, тайфун, пожар, снегопад, сель и некоторые другие

Катастрофы, возникающие из технической среды: отказы технических средств, аварии на технических объектах, аварии являю-1 щиеся результатом несоблюдения | технологии

Риски, связанные с финансовым окружением проекта. |

Риски, порожденные социальной; (средой, являющиеся прямым ре-, " зультатом действий человека 1 Риски, порожденные внешними | по отношению к проекту факто-(рами

Риски, порожденные внутренними по отношению к проекту факторами

Ущерб, нанесенный проекту в результате рискового события

Прибыль, недополученная инвестором в результате рискового события

Не влияющий существенно на выгоду (рентабельность) проекта Существенно влияющий на выгоду (рентабельность) проекта - (до | отсутствия прибыли) I

| Могущий иметь последствием не I Столько отсугс!вие прибыли, но И| I потерю акт ивов инвестора!

3. Возможные не- , Ущерб | гативные послед- I

4. Степень 1 допустимости

Недополученная прибыль

Допустимый

Критический

Катастрофический

5. Масштаб (степень охвата)

6. Повторяемость

7. Фаза инвестиционного цикла

8. Возможнос1ь прогнозирования и оценки

| 9. Возможность I страхования

Локальный

Отраслевой Региональный

Национальный Международный

Единичный Повторяющийся

Постоянный Прединвести-ционная Инвестиционная

Фаза завершения проекта Прогнозируемый

Труднопрогно-зир^емый Непрогнозируемый Страхуемые

Для одного предприятия

Для целой отрасли Действующий в пределах одного региона

Действующий в пределах араны Действующий в международном масштабе

Происходит один раз Повторяющийся время от времени

Постоянно действующий риск

10. Возможность влияния на риск

Риски, которые возможно застраховать

Нестрахуемые Риски, не принимаемые на стра-I хование

Экзогенные Внешние, не поддающиеся влиянию! Эндогенные Внутренние, повлиять на уровень! I которых возможно Управление рисками включает в себя следующие стадии: определение рисков, оценка рисков и контроль. На первом этапе, определяется весь спектр рисков, которым может подвергаться строительный проект и возможные причины этих рисков (качественный анализ рисков). На следующем этапе оценке - при помощи различных методов количественного анализа оценивается потенциальный ущерб, который может нанести каждый из определенных на первом этапе рисков, а также вероятность наступ-

ления рискового события. Третий этап - контроль рисков - включает в себя физический и финансовый контроль.

Рис. 1. Процесс управления рисками

Физический контроль выражается в разного рода превентивных меро-приягиях, направленных на снижение вероятности наступления рисковых событий и уменьшение размера ущерба, и предназначен для уменьшения негативных финансовых последствий при наступлении рисковых событий.

Как известно, существуют следующие методы снижения риска предпринимательской деятельности для инвестора: Исключение риска;

Лимитирование концентрации риска;

Диверсификация;

Распределение рисков;

Самострахование;

Страхование;

Другие методы.

К другим методам снижения риска можно отнести различные «технологии» защиты капиталовложений инвестора. Например, одним из юридических средств минимизации риска инвестора является включение в инвестиционный договор пункта, где для заказчика предусматривается неустойка за нарушение сроков исполнения договора.

Возможность защиты от негативных последствий тех или иных рисков, возникающих в течение строительного процесса, является важнейшим фактором принятия решений о строительстве или отказа от него. Отдельно среди прочих способов защиты от строительно-монтажных рисков стоит страхование, считающееся в мировой практике одним из наиболее эффективных способов защиты, однако, по различным причинам, применяемое в России значительно реже, чем на западе.

5. Действующие в России инвестиционно-строительные компании, многие из которых преобразовались в современные холдинги, широко используют новые строительные технологии, методы проектирования и организации производства в строительстве и реконструкции жилых домов, промышленных и социально-бытовых объектов. Одним из важнейших факторов повышения конкурентоспособности строительных организаций является не только выполнение всего комплекса подрядных работ с высоким качеством, но и максимальное сокращение сроков всего инвестиционного цикла - предпроектное обоснование, проектирование, строительство, сдача в эксплуатацию. Как мы отметили ранее, индустриализация строительства и возрастание роли проектной стадии определяют перераспределение финансирования в пользу проектных организаций и предприятий строительного комплекса.

Возрастающая тенденция к сосредоточению всех видов инвестиционно-строительной деятельности в крупных строительных холдингах и рост доли лих объединений в строительной отрасли в целом, дает стимул к развитию комплексной системы финансовых мер по нейтрализации рисков, ориентированной на такие компании.

Финансовым контролем риска называются методы или приемы, которые применяемые для того, чтобы обеспечить средства для покрытия ущерба, который может возникнуть в результате случайного происшествия.

Системы финансовых мер на случай риска включают все возможные средства покрытия финансовых последствий убытков. На практике это означает обеспечение способности предприятия или организации противо- 4 поставить вероятным опасностям и страхование незащищенных рисков.

Как известно, могут использоваться следующие финансовые меры, предусматриваемые на случай риска: >

Оплата убытков по мере их возникновения, непосредственно из средств, отведенных на текущие расходы (текущее финансирование);

Регулярное отчисление некой суммы, помещаемой в резервный фонд, из которого черпаются в течение длительного времени средства на покрытие убытков (самострахование);

Передача рисков в страховые компании. Страхование позволяет превратить неопределенный по величине риск в определенные затраты, то есть в страховые взносы.

6. Текущее финансирование активно используется в практике выполнения инвестиционных проектов. При этом можно выделить 7 участников инвестиционной деятельности. Основными участниками являются инвестор, застройщик и генподрядчик.

При финансовом контроле инвестиционных рисков, применение метода текущею финансирования ограничивается исключительно сферами действия генерального подрядчика и субподрядчика, причем у этих участников инвестиционного процесса данный метод будет применяться в достаточно редких случаях (с небольшим вероятным размером ущерба). В практике работы современных российских строительных компаний, расходы, подпадающие под действие данного метода финансового контроля риска, списываются за счет различных статей бухгалтерского учета (например «материалы», «сверхурочные работы») и не выделяются особо.

7. Самострахование, как метод финансового контроля риска, отличается от текущего финансирования отличием источника финансирования. Текущее финансирование (или самофинансирование) покрывает часть риска или возможного ущерба, остающуюся незастрахованной, которую организация принимает на свою ответственность и финансирует за счет текущих расходов. Удержание по самострахованию отличается от собственного удержания страхователя, поскольку организация в этом случае выполняет все действия, которые осуществляет страховщик для страхования от ущерба: регулирование убытков; аудит; финансирование и оплату претензий при соблюдении всех правовых норм. В свою очередь страхование должно покрывать те риски, которые не закрыты при помощи текущего финансирования и фондов самострахования.

Таким образом, мы можем заключить, что альтернативные методы финансового контроля рисков являются недостаточно гибкими для защиты рисков инвестиционного проекта в современной экономической ситуации.

8. Весьма эффективным инструментом в качестве метода финансового контроля (компенсации в случае необходимости) инвестиционных рисков является страхование, представляющее собой передачу определенных рисков, сопутствующих инвестиционному проекту, в страховую компанию. Страхование может послужить механизмом, защищающим капиталовложения предпринимателей и, таким образом, увеличивающим объем привлекаемых инвестиций. Страхование деятельности, как инструмент финансового контроля, можно разделить по фазам проектнот или инвестиционного цикла следующим обраюм:

» на п редин вес тицион ной фазе (например, профессиональной ответственности разработчиков проектно-сметной документации);

На инвестиционной фазе (страхование грузов, разнообразных строительных рисков, рисков неплатежа по контракту и т.д.);

На фазе завершения проекта (разные виды имущественного страхования, страхование гарантийных обязательств подрядчика).

9. Законодательная база управления инвестиционными рисками в России достаточно обширна, хотя и не включает в себя специального законодательного акта, посвященного проблемам страхования инвестиционных рисков, что не позволяет использовать последнее в полной мере. На наш взгляд, для решения этих проблемы целесообразным было бы принятие закона об обязательном страховании гражданской ответственности подрядчика и проектировщика в РФ, с установлением лимита ответственности соответственно масштабам деятельности компании и создание методологической базы для проведения обязательного страхования гражданской ответственности при осуществлении инвестиций в строительство. Помимо этого важным моментом представляется рассмотрение минимального размера застрахованной гражданской ответственности, необходимого для функционирования строительных компаний и разработка базовой про-

граммы страхования инвестиционно-строительной деятельности, в которую обязательными видами будут страхование гражданской ответственности подрядчика и проектировщика. Также существенным элементом решения указанной проблемы была бы поддержка peí иональными властями страховщиков и инвесторов, работающим совместно над социально-важными инфраструктурными проектами, взяв за основу «Концепцию государственной поддержки развития страхования в Санкт-Петербурге»

10. Санкт-Петербург является одним из крупнейших инвесторов в Северо-Западном регионе. Как и всякий инвестор, город сталкивается со многими проблемами, в том числе и инвестиционными рисками при строительстве объектов инфраструктуры. Как государственная организация, осуществляющая финансирование многих собственных объектов, Санкт-Петербург самостоятельно покрывает и все риски, связанные со строительством.

Общая сумма расходов бюджета Санкт-Пе1ербурга на 2003 год на капитальные затраты составила - 20 337,4 млн. руб. или 26,4%. В бюджете 2002 года капитальные расходы составляли 22,6%. В 2004 году общая сумма расходов бюджета Санкт-Петербурга на капитальные расходы составила 19 979,7 млн. руб. или 23,2%.

Вместе с ростом объема промышленного производства и ВРП, город финансирует из бюджета значительное количество социально значимых инвестиционных проектов, в связи с чем, все более значимым становится осуществление тесного сотрудничество с соответствующими компаниями в области страхования собственных инвестиционных проектов.

Особо велика роль страхования инвестиционных рисков при участии заказчиков в подрядных торгах (тендерах). Так, если тендер организовывается Мировым банком, Европейским банком реконструкции и развития, другими международными финансовыми организациями, а также многими иностранными инвесторами и генеральными подрядчиками, действующими в Санкт-Петербурге и Ленинградской области, представление подрядчиками (субподрядчиками) соответствующих страховых полисов является обязательным. Необходимо помнить, что при получении кредитов международных кредитных институтов, получателю кредита потребуется предоставить дополнительные гарантии возврата кредита.

Пока в Санкт-Петербурге предоставление заказчику страховых полисов в отношении контрактов на объекты городского заказа не является обязательным, однако в дальнейшем заказчики будут все шире использовать западный опыт и страховать себя от всяких неожиданностей со стороны подрядчиков, а последние -свои собственные риски, связанные с производством работ.

Профессиональной/ гражданской ответственности разработчика проекта

Гражданской ответственности производителя строительных материалов

Гражданской ответственности генерального подрядчика перед третьими лицами

Гражданской ответственности генерального подрядчика за причинение вреда экологии

Гр\зов (инвестиционных товаров)

Строящегося объекта, материалов, временных со-ор>жений

Машин и оборудования на стройплощадке

Работников (медицинское)

Работников (от несчастного сличая)

Ответственности генерального подрядчика по послепчсковой гарантии

Имущественное страхование объекта на время испытаний

От потери прибыли

Рис.2. Виды страхования рисков по фазам инвестиционного цикла

Особенно это касается строительства, реконструкции, капитального ремонта зданий и сооружений, расположенных в уже застроенных районах города что является и будет в дальнейшем преобладающим направлением в проведении работ. В этом случае просто необходима минимизация рисков повреждения или ущерба, нанесенного третьим лицам - повреждения соседних зданий и сооружений, несчастных случаев с прохожими, транспортом и т.п.

Предоставление государственных гарантий Санкт-Петербурга является одной их форм поддержки инвестиционной деятельности в городе и способом страхования риска инвесторов, однако начиная с 2003 года, осознавая высокие риски «условных» обязательств, Санкт-Петербург проводит умеренную политику в вопросе их предоставления.

Деятельность Санкт-Петербурга в отношении защиты от инвестиционных рисков с нашей точки зрения должна сводится к следующему:

Развитие сотрудничества администрации Санкт-Петербурга и компаний в области страхования собственных инфраструктурных инвестиционно-строительных проектов города на конкурсной основе;

Стимулирование развития отраслей, деятельность которых связана с решением проблем минимизации строительных рисков в соответствие с концепцией поддержки страхования в Санкт-Петербурге;

Активизация политики города в области предоставления государственных гарантий социально-значимым инвестиционным проектам для защиты финансовых рисков инвестора;

Поддержка развития страхового рынка в области выдачи страховых полисов, имеющих силу банковских гарантий, для инвестиционных проектов города.

В результате проведенного исследования структуры инвестиционного процесса предлагается уточненный подход к оценке рисков с точки зрения распределения их во времени. Риски разграничиваются согласно фазам инвестиционного цикла, среди которых выделяется три основных фазы: предин-вестиционная, инвестиционная и фаза завершения проекта. Новизна подхода

заключается в выделении, в отличие от классического подхода, не производственной фазы, а фазы завершения проекта, которая включает в себя сдачу объекта в эксплуатацию и срок гарантийных обязательств подрядчика Учет распределения рисков во времени весьма актуален для менеджера инвестиционного проекта (заказчика или инвестора), так как дает возможность принять оптимальное управленческое решение. Выбор верного времени для проведения превентивных мероприятий или мер нейтрализации негативных последствий рисков, действия согласно схеме распределения рисков создаю! возможность экономии средств.

Предложенный алгоритм заключается в поэтапной защите инвестиционных рисков с учетом распределения рисков между участниками инвестиционного проекта. Проведенный анализ управления инвестиционными рисками выявил следующие особенности: инвестиционный процесс в отличие от производственного имеет определенные временные рамки; в процессе принимают участие различные экономические субъекты; участники инвестиционного проекта зачастую имеют разнонаправленные экономические ишересы.

Сегодня возникает необходимоеь создания унифицированных условий (включая механизм оценки степени риска) для строительно-монтажного страхования. Учитывая зарубежный опыт, следующим этапом должен стать законодательный акт, внедряющий данные условия на инвестиционный и строительный рынки.

ИССЛЕДОВАНИЕ

Постановке и обосновании цели исследования, в выборе объекта исследования, определении совокупности взаимосвязанных задач исследования и их решении;

Определении места и роли инвестиционно-строительной деятельности в экономике РФ;

Выделении особенностей инвестиционного процесса;

Определении эффективности различных методов финансового контроля инвестиционно-строительных рисков;

Определении места и роли инвестиционно-строительных холдингов в строительной отрасли;

Разработке предложений для обеспечения создания оптимального механизма минимизации рисков инвестиций в строительство;

Разработке мер государственной поддержки защиты инвестиционных проектов, имеющих важное социально-экономическое значение;

Разработке предложений по созданию механизма зашиты от инвестиционных рисков в строительстве.

4. СТЕПЕНЬ НОВИЗНЫ И ПРАКТИЧЕСКАЯ ЗНАЧИМОСТЬ РЕЗУЛЬТАТОВ ИССЛЕДОВАНИЯ

Научная новизна исследования заключается в том, что автором на основе анализа инвестиционно-строительного процесса, и рисков, сопутствующих ему, разработаны методические аспекты формирования системы минимизации рисков в инвестиционно-строительной деятельности, в частности, за счет страхования рисков.

Наиболее значимыми являются следующие результаты, характеризующие новизну диссертации:

1. Выявлены особенности инвестиционного процесса в строительстве, связанные с временной структурой и множественностью его участников, в частности, распределение разных видов рисков по фазам инвестиционного цикла, распределение разных видов рисков по участникам инвестиционного процесса;

2. Дополнена классификация рисков, возникающих у участников инвестиционного процесса в строительстве, в частности, в рамках единой классификации выделены такие признаки, как принадлежность рисков

к определенным фазам инвестиционного цикла и

участникам инвестиционного процесса, произведена систематизация рисков;

3. В структуре инвестиционного процесса для целей финансового контроля рисков, для учета специфики строительной деятельности, предложено выделять не производственную фазу, а фазу завершения проекта;

4. На основе сравнительного анализа применяемости и эффективности различных механизмов управления рисков у всех участников инвестиционной деятельности в строительстве, в качестве наиболее эффективных выделены методы финансового контроля риска, в частности, страхование;

7. Разработаны меры государственной поддержки страхования инвестиционных рисков в России и Санкт-Петербурге, в частности, предложено принять закон об обязательном страховании гражданской ответственности подрядчика и проектировщика в РФ, ввести в действие норму об обязательном предоставлении страхового полиса при заключении кон факта на строительство объектов Государственного заказа, а также увеличить объем предоставляемых государственных гарантий по социально-важным инвестиционным проектам в Санкт-Петербурге. Практическая значимость диссертационного исследования состоит в

том, что использование выводов и предложений автора по механизму страхования инвестиционных рисков в строительстве позволяет защитить объект инвестирования практически от всех рисков. Имея схему распределения рисков, можно адаптировать этот базовый механизм для любых инвестиционных объектов. Внедрение данного метода в практику в Санкт-Петербурге позволит снизить инвестиционные риски и увеличить инвестиционную привлекательность города.

1. Чудинов А.Ю. Возможности страхования строительно-монтажных работ в России // Экономические науки и предпринимательство,- 2002,-№1 .- 0,25п.л.

2. Чудинов Л.Ю. Возможности распределения рисков инвестиционного проекта// Современные аспекты экономики.- 2004.-№ 3(54)..- 0,25п.л.

3. Чудинов А.Ю. Методы компенсации ущерба в строительно-монтажной деятельности // Современные аспекты экономики.- 2004.-№ 16(67). -0,34 п.л.

4. Чудинов А.Ю. Методы финансирования инвестиционных рисков // Сборник докладов Научной сессии профессорско-преподавательского состава научных сотрудников и аспирантов по итогам НИР 2003 года. -Изд. СПбГУЭФ. - 2004.- том 2. - 0,25 п.л.

5. Чудинов А.Ю. Сравнительный анализ российских и западных договоров сфахования строительно-монтажных рисков в разрезе формирования едииых стандартов по страхованию СМР // Современные аспекты экономики»,- 2004.-№ 16(67). -0,25 пл.

6. Чудинов А.Ю. Страхование как инструмент защиты инвестиционных рисков // Сборник докладов Научной сессии профессорско-преподавательского состава научных сотрудников и аспирантов по итогам НИР 2003 года. - Изд. СПбГУЭФ. - 2004,- том 2. - 0,25 п.л.

7. Чудинов А.Ю. Страхование инвестиционных рисков как стимул прироста инвестиций // Современные аспекты экономики.- 2004.-№ 5(56). - 0,25 п.л.

8. Чудинов А.Ю. Управление инвестиционными рисками // Современные аспекты экономики.- 2004.-№ 5(56). -0,13 п.л.

9. Чудинов А.Ю. Роль и место строительно-монтажных рисков в инвестиционно-строительной сфере // Экономика и управление: Сборник научных трудов. Часть 4. Под редакцией доктора экономических наук, профессора А.Е. Карлика. - Спб.: Изд-во СПбГУЭиФ, 2005. - 0,31 п.л.

Лицензия ЛР № 020412 от 12.02.97

Подписано в печать 17.01 06 Формат 60x84 1/16. Бум. офсетная Печ. л 1,25 Бум. л. 0,6. РТП изд-ва СПбГУЭФ. Тираж 70 экз Заказ 44

Издательство Санкт-Петербургского государственного университета экономики и финансов 191023, Санкт-Петербург, Садовая ул., д 21

Диссертация: содержание автор диссертационного исследования: кандидата экономических наук, Чудинов, Алексей Юрьевич

Введение.з

Глава 1. Управление рисками инвестиционных процессов

1.1. Роль и место строительства в экономике РФ.

1.2. Особенности функционирования строительного комплекса в современных условиях.

1.3. Характеристика инвестиционных рисков.

1.4. Классификация инвестиционных рисков.

Глава 2: Методы финансового контроля инвестиционных рисков в строительстве

2.1. Основные методы управления инвестиционными рисками.

2.2. Управление инвестиционными рисками в строительных холдингах.

2.3. Покрытие инвестиционных рисков за счет текущего финансирования и создания фондов.

Глава 3. Управление инвестиционными рисками в строительном комплексе региона.

3.1. Покрытие инвестиционных рисков за счет страхования.

3.2. Нормативно-методические основы управления инвестиционными рисками.

3.3 Инвестиционно-строительная деятельность в Санкт-Петербурге и необходимость защиты инвестиций.

3.4 Государственные гарантии Санкт-Петербурга как метод защиты финансовых рисков инвесторов для инфраструктурных объектов города.

Диссертация: введение по экономике, на тему "Управление инвестиционными рисками в строительстве"

Инвестиции выступают ключевым звеном, определяющим решение большинства проблем развития страны и модернизации российской экономики, повышения ее конкурентоспособности, и, в первую очередь, как необходимый элемент для достижения устойчивого экономического роста отечественного производства в реальном секторе экономики.

В экономике России, где износ основных фондов в отдельных отраслях промышленности достигает 70%, заемный капитала дорог, а рынок его недостаточно развит, фондовый рынок ограничен несколькими десятками «голубых фишек» (в основном - компаниями добывающих отраслей и телекоммуникаций), инвестиции, являясь жизненно необходимым условием не только развития, но и просто существования российской экономики, представляют собой дефицитный ресурс . В определенной степени это связано с рисками инвестиционной деятельности в России, в первую очередь в отраслях реального сектора экономики .

Неразвитая инфраструктура, особая геополитическая и экономическая ситуация, недостаточная прозрачность деятельности российских предприятий, отсутствие эффективных механизмов контроля за расходованием денежных средств создают дополнительную неуверенность, в первую очередь, у иностранных инвесторов, и максимизируют риски вложений . В то же время, адаптированность к российским экономическим условиям и лучшая информированность создают большие возможности успешного ведения бизнеса российскими предпринимателями, хотя и для них инвестиционные риски остаются достаточно высокими .

Решение проблемы управления инвестиционными рисками является одной из наиболее важных задач в обеспечении развития экономики Российской Федерации . Это вызвано, прежде всего, необходимостью решения проблемы формирования благоприятного инвестиционного климата как на уровне страны, так и отдельных регионов, отраслей и видов производств. Нужно отметить, что благодаря стабилизации экономической и политической ситуации в стране интерес инвесторов к России за последние два года существенно возрос, однако низкий уровень защиты прав инвесторов при сравнительно высоких инвестиционных рисках сдерживают рост инвестиций. Проблема рисков также значительно усложнилась в условиях перехода прав собственности на средства производства из государственной в частную сферу, и, как следствие, отсутствия покрытия инвестиционных рисков из бюджета. Например, для Санкт-Петербурга доля негосударственного сектора в общем объеме подрядных работ достигла 96,5% . Возможность снижения инвестиционных рисков для вложений в реальный сектор экономики (промышленность, строительство) для иностранных инвесторов положительно отражается и на развитии отечественного бизнеса. В этих условиях, одним из реальных путей обеспечения экономического роста, основанного на инвестиционном росте, могут стать мероприятия, направленные на снижения риска капиталовложений в российскую экономику [ 148,156,157].

Особое место в обеспечении развития экономики России занимает строительный комплекс, относящийся к числу ключевых отраслей, во многом определяющих решение социальных и экономических задач развития всей нашей страны . От состояния строительного комплекса зависят темпы и эффективность структурной перестройки всех отраслей экономики России. Тем не менее, по инвестиционной привлекательности предприятия строительного комплекса еще в значительной степени отстают от такой сферы реального сектора экономики как ТЭК и телекоммуникации. Значительную роль в повышении инвестиционной привлекательности строительства будет играть процесс управления рисками .

В научной литературе достаточно полно отражены результаты исследований в области управления инвестиционными рисками в различных отраслях народного хозяйства. В частности, известны работы И.Т. Балабанова, И.А. Бланка, В.В. Бочарова, Д.С. Демиденко, В.Ю. Катасонова, Д.С. Морозова и др. . Большинство работ в этой области рассматривают управление инвестиционными рисками как управление исключительно финансовыми рисками фондового рынка, однако значительно меньше внимания уделяется инвестициям в реальный сектор экономики, в частности, строительство, методам управления рисками, компенсации ущербов и минимизации рисков .

Большая сложность и высокая значимость исследуемой проблемы, недостаточность системных разработок в области ее решения применительно к реальным секторам экономики, и, в частности, к инвестиционно-строительной деятельности, определяют актуальность диссертационного исследования.

Целью диссертационного исследования является разработка методических основ формирования системы минимизации рисков и последствий от наступления нежелательных событий в инвестиционно -строительной деятельности. Реализация указанной цели предусматривает решение следующих задач:

Анализ роли и места строительной деятельности в обеспечении экономического роста в России;

Выявление особенностей строительной деятельности, определяющих состав и значимость различных рисков в процессе ее осуществления;

Выявление возможной области применения механизмов защиты инвестиций и масштабы использования этих механизмов;

Анализ особенностей инвестиционного процесса с точки зрения разработки мер по защите от инвестиционных рисков;

Сравнение методов финансового контроля рисков в инвестиционном процессе для в целях оптимизации их использования;

Анализ потенциальной потребности Санкт-Петербурга в защите инвестиций;

Разработка механизма защиты от инвестиционных рисков при помощи комплексной программы;

Разработка мер государственной поддержки минимизации инвестиционных рисков в строительном комплексе России и Санкт-Петербурге.

Объектом исследования являются предприятия и организации инвестиционно-строительного комплекса, а также потенциальные инвесторы строительного комплекса.

Предметом диссертационного исследования является совокупность теоретических, методологических и практических вопросов, связанных с организацией управления рисками в строительстве в целом и строительно-монтажных рисков в частности.

Теоретическая и методологическая база исследования.

В качестве теоретической и методологической базы исследования использованы научные работы в областях строительства, теории риска, управления инвестиционными рисками и их минимизации как российских, так и зарубежных авторов; нормативные документы по инвестиционной деятельности, страхованию и строительству. В диссертационном исследовании применялись методы сравнительного, системного, факторного и финансового анализа и некоторые другие.

Информационной базой исследования послужили законодательные и другие нормативно-методические материалы Правительства РФ, Министерства экономического развития и торговли РФ, Министерства финансов РФ, Госстроя РФ, Госстрахнадзора, Администрации Санкт-Петербурга, монографии, статьи, материалы научно-практических конференций, публикации в периодических изданиях, статистические и аналитические материалы Федерального Агентства по статистике РФ, региональных и отраслевых статистических органов, а также материалы, полученные автором непосредственно на объектах исследования.

Диссертация состоит из введения, трех глав, заключения, списка литературы и приложений.

Диссертация: заключение по теме "Экономика и управление народным хозяйством: теория управления экономическими системами; макроэкономика; экономика, организация и управление предприятиями, отраслями, комплексами; управление инновациями; региональная экономика; логистика; экономика труда", Чудинов, Алексей Юрьевич

Эти же выводы подтверждаются и зарубежной практикой. Например, анализ 800 аварий, зарегистрированных в Швейцарии, также показал, что основной фактор - это ошибки, допущенные при строительстве . По сравнению с западной практикой, российские строители больше подвержены рискам строительной ошибки (на 30-50%), перегрузке конструкций (на 60%) и риску некачественного материала (более чем на 100%) .

1.5. Алгоритм управления строительно-монтажными рисками Основной целью управления строительно-монтажными рисками является обеспечение успешного выполнения и завершения строительства в условиях риска и неопределенности.

Управление рисками включает в себя следующие стадии: определение рисков, оценка рисков и контроль . На первом этапе, определяется весь спектр рисков, которым может подвергаться строительный проект и возможные причины этих рисков (качественный анализ рисков). На следующем этапе - оценке - при помощи различных методов количественного анализа оценивается потенциальный ущерб, который может нанести каждый из определенных на первом этапе рисков, а также вероятность наступления рискового события.

Контроль рисков включает в себя физический и финансовый контроль. Физический контроль выражается в разного рода превентивных мероприятиях, направленных на снижение вероятности наступления рисковых событий и уменьшение размера ущерба. Финансовый контроль предназначен для уменьшения негативных финансовых последствий при наступлении рисковых событий.

Финансовый контроль выражается в финансовых мерах, предпринимаемых для минимизации (нейтрализации) негативных последствий рисковых событий.

Суть управления рисками заключается в точной качественной и количественной оценке риска:

Риск - это опасность, но опасность предполагаемая, известная. Существуют также вероятные, но неизвестные на данный момент риски.

Степень вероятности наступления предполагаемого, но нежелательного события - количественная сторона риска, а величина предполагаемого ущерба - информация о том стоит страховаться от данного риска или нет.

Какое наиболее рациональное и глобальное покрытие необходимо для данного объекта страхования.

На каких условиях должно осуществляться страхование, и по каким ставкам.

Процесс ликвидации и максимизации убытков в случае их возникновения.

Размер и целесообразность перестраховочной защиты.

Управление риском, осуществление мер контроля над ним.

Определение рисков является основой процесса управления рисками.

Определяется, каким образом имущественные интересы участников проекта могут подвергнуться потенциальному ущербу на разных этапах и каковы возможные причины возникновения риска.

Оценка рисков включает в себя оценку тех рисков, которые уже были определены с точки зрения их серьезности (то есть реального вреда, который они нанесут проекту в случае наступления). Данный этап также включает в себя анализ риска.

Контроль рисков включает в себя превентивные мероприятия, направленные на снижение вероятности возможных рисков, исключение или попытка их избежать, а также уменьшение серьезности рисков в случае их наступления. Контроль возможен как физический, так и финансовый . Некоторые риски могут быть лишь физически снижены до допустимого (определенного) уровня. Что касается рисков, находящихся на недопустимом уровне, то с ними предполагается работа на следующем этапе управления рисками - финансовом контроле рисков.

Рис 10. Процесс управление рисками

Финансовый контроль. Разрабатываются мероприятия по покрытию финансовых ущербов от рисков, которые окажутся ни допустимыми, ни контролируемыми на допустимом уровне. При этом Инвестор может оставить риски на себя, а для покрытия возможных убытков создать резервный фонд либо риски передаются на утверждение страховой компании. Последняя форма финансового контроля (страхование) превращает неопределенный по величине риск в определенные затраты, то есть во вполне конкретные страховые взносы.

Определение рисков. Прежде всего определяются основные этапы и участники проекта и их активы, которые должны быть защищены от возможных рисков, а именно:

Имущество (машины и механизмы, склады и материалы, оборудование, здания и сооружения и т.п.);

Финансовое положение участников;

Рабочая сила (аппарат управления, рабочие и технические работники, партнеры);

Нематериальные активы (информация, патенты, лицензии, новые технологии и технические приемы, товарные знаки, репутация и.т.п.).

Изучение документов:

Финансовых (финансовый план, баланс существующего предприятия и т.п.);

Схема существующей и/или проектной организационной структуры;

Контракты и соглашения;

Договоры об аренде/лизинге;

Акты оценки имущества и оборудования;

Гарантийные соглашения с поручителями;

Проектная и техническая документация.

Изучение схем последовательности инвестшщонного проекта. Составляются схемы взаимосвязи между участниками проекта.

Анализ стадий и этапов проекта. Производится анализ возможных убытков в результате какого-либо неблагоприятного события при существующей схеме производственных и финансовых отношений.

Анализ местопололсения объекта инвестирования

Исследуется как собственно объект, так и то как он соседствует с окружающими объектами и местностью. Устанавливается близость к естественным рискам (реки, озера и др.) и подверженность производства воздействию стихии. Оцениваются опасности, создаваемые соседними объектами (например: взрывоопасные производства), а также опасность для соседних объектов от собственных возможных разрушений.

Анализ взаимодействия с партнерами и третьими лицами.

Устанавливается перечень всех организаций и физических лиц (поставщики, клиенты, подрядчики, транспортные агентства, охранные службы, третьи лица и т.д.), которые потенциально могут нанести вред проекту или подвергнуться его воздействию.

Риски разделяются на «внутренние», возникающие на объекте, или обусловленные непосредственной деятельностью и «внешние», воздействующие на объект извне.

Особое внимание должно уделяться рискам, могущим послужить основанием для предъявления претензий третьими лицами. Например, последствия пожара, взрыва, загрязнения, производство дефектной продукции.

Оценка рисков. При оценке рисков определяется степень возможного ущерба в категориях «тяжести» и частоты события, приведшего к ущербу. «Тяжесть» события определяется конечной стоимостью расходов, необходимых для полного восстановления поврежденного имущества/объекта. Под «частотой» понимается количество такого рода вероятных событий, в единицу времени.

При оценке рисков имеются два источника информации: а) внешняя статистика той отрасли промышленности, о которой идет речь. б) исторически установленные суммы затрат организаций при несчастных случаях без страхования.

На этапе оценки каждого риска определяются возможные будущие затраты на ликвидацию последствий несчастного случая и, с учетом этого, принимается решение:

Оставить риск незастрахованным;

Полностью его застраховать;

Застраховать риск частично.

При принятии решения учитываются следующие факторы:

Максимально возможный убыток;

Вероятная величина ущерба;

Затраты по минимизации риска;

Размер страховой премии;

Финансовое положение организаций.

Контроль рисков. Основная цель этого этапа - разработка и проведение превентивных мероприятий, которые позволяют избежать событий, приводящих к возникновению убытков. Если это не представляется возможным, то максимально уменьшить вероятность наступления такого события и возможную степень его влияния. Учитывается, что расходы на контроль за рисками не должны превышать определенной доли прибыли на инвестированный капитал.

Методы уменьшения риска разделяются на 5 основных групп:

1) физическая защита (например, организация охраны, автоматические системы пожаротушения и т.д.)

2) организационные меры (систематические проверки и надзор, разработка и исполнение соответствующих инструкций и т.п.);

3) обучение персонала, создание безопасных условий труда;

4) послеаварийные меры (наличие спец. служб и оборудование для ликвидации ущерба);

5) юридическая защита (договорные обязательства, поручительства, гарантии).

Выгоды от реализации плана сокращения рисков идут по двум направлениям: а) прямые выгоды (снижаются затраты на страхование и собственные расходы на ликвидацию ущерба);

6) косвенные выгоды (улучшение трудовых отношений, создание более чистой и безопасной рабочей атмосферы, повышение культуры производства).

В завершение, разрабатывается мероприятия по минимизации тяжести возможных убытков.

Финансовый контроль рисков (методы компенсации ущерба). Риски, которые невозможно исключить или снизить до приемлемого уровня, предполагают применение финансовых механизмов нейтрализации негативных последствий от их наступления. Системы финансовых мер на случай риска включают все возможные средства покрытия финансовых последствий убытков. На практике это означает обеспечение способности предприятия или организации противостоять вероятным опасностям и страхование незащищенных рисков.

Могут использоваться следующие финансовые меры, предусматриваемые на случай риска:

Оплата убытков по мере их возникновения, непосредственно из средств, отведенных на текущие расходы.

Ежегодно откладывается некая сумма, помещаемая во внутренний фонд. Из этого фонда, образующего резервный капитал и черпаются в течение длительного времени средства на покрытие убытков (самострахование).

Риски переводятся на ответственность гарантов и/или поручителей;

Риски переводятся на страховые компании. Страхование позволяет превратить неопределенный по величине риск в определенные затраты, т.е. в страховые взносы.

Разнообразные комбинации таких мер обеспечивают надежную защиту инвестиций. Страхование при этом является одной из основных форм финансового контроля риска.

Итогом является разработка комплексного плана мероприятий по управлению рисками конкретного инвестиционного проекта.

Управление рисками включает в себя разработку комплексной системы безопасности, которая может помочь там, где это необходимо и где затраты на это оправданы. Этот процесс помогает Инвестору идентифицировать риски и факторы рисков, а также какие шаги следует предпринять с тем чтобы избежать, исключить, уменьшить или как-либо по - иному контролировать риски инвестиционного проекта.

Выгоды от управления рисками заключаются в следующем:

Продуманный метод идентификации и контроля рисков снизит количество « неприятных сюрпризов».

Контроль за рисками укрепит финансовую стабильность, а также создаст условия для продолжения стабильной деятельности.

Предоставление специализированных консультаций, направленных на уменьшение рисков и соответственно снижение затрат на страхование.

Благодаря хорошим качествам управления рисками количество претензий будет ограничено в течение ряда лет, и могут применяться новые типы финансового контроля возможных рисков.

Таким образом, в результате проведенного анализа структуры инвестиционного процесса предложен новый подход к оценке рисков с точки зрения распределения их во времени. Риски разграничиваются согласно фазам инвестиционного цикла, среди которых обычно выделяется три основных фазы: прединвестиционная, инвестиционная и фаза закрытия проекта. Учет распределения рисков во времени весьма актуален для менеджера инвестиционного проекта (заказчика или инвестора), так как дает возможность принять оптимальное управленческое решение. Выбор верного времени для проведения превентивных мероприятий или мер по финансовому контролю рисков, действия согласно схеме распределения рисков создаст возможность экономии средств.

Предложен подход к анализу рисков инвестиционного проекта при подразделении их как по фазам инвестиционного проекта, так и по его участникам. Это подразделение позволяет более четко выявить принадлежность того или иного риска ко времени, месту и субъекту, подверженному данному риску, отыскать оптимальный способ защиты от данного риска.

Предложен новый алгоритм исследования инвестиционных рисков, уточнена классификация инвестиционных рисков с учетом распределения рисков между участниками инвестиционного проекта. Предложенный алгоритм заключается в поэтапной систематической защите от инвестиционных рисков.

Проведенный анализ управления инвестиционными рисками выявил следующие особенности: инвестиционный процесс в отличие от производственного имеет определенные временные рамки; в процессе принимают участие различные экономические субъекты; участники инвестиционного проекта зачастую имеют разнонаправленные экономические интересы. Поэтому, для обеспечения наиболее полноценной и экономичной защиты от инвестиционных рисков, инвестиционному проекту необходим единый координационный центр, обладающий широкими полномочиями, который будет заниматься контролем рисков.

Глава 2. Методы финансового контроля инвестиционных рисков в строительстве

2.1. Основные методы управления инвестиционными рисками

Методы управления инвестиционными (как и всеми прочими) рисками включают в себя, в частности, количественный и качественный анализ рисков. Одним из ведущих направлений анализа рисков является качественный анализ.

Наиболее часто встречающимися методами количественного анализа являются: анализ чувствительности (уязвимости), анализ сценариев и имитационное моделирование рисков по методу Монте-Карло. В основном, эти методы используются для анализа финансовых рисков. В строительной сфере, из известных методов количественного анализа, могут использоваться метод экспертных оценок, метод аналогов и некоторые другие методы. Задача количественного анализа состоит в численном измерении влияния рисковых событий на финансовый результат от строительства.

Метод экспертных оценок реализуется путем обработки данных, составленных на основании мнений опытных специалистов, работающих в строительной сфере. При этом желательно, чтобы была указана вероятность возникновения рискового события или, в крайнем случае, наиболее вероятный размер ущерба. Далее проводится ранжирование факторов с учетом степени их влияния на общий уровень риска и строится модель, позволяющая проанализировать последствия различных рисковых ситуаций.

В качестве примера экспертного метода оценки рисков СМР, приведем 2 классификации рисков, применяемые С АО «Гефест», где предлагается классифицировать риски по тяжести последствий (в целях анализа статистики ущербов) для объектов строительства (табл. 9).

Заключение

Инвестиции выступают ключевым звеном, определяющим решение большинства проблем развития страны и модернизации российской экономики, повышения ее конкурентоспособности и как необходимый элемент для достижения устойчивого экономического роста.

Строительная отрасль является одной из важнейших в реальном секторе экономики. В сфере строительства производится примерно 8% совокупного ВВП и работает до 7,3 млн. человек. Непрерывная положительная динамика объемов строительных работ наблюдается, уже в течение 8 лет. Российский строительный комплекс, в настоящее время, развивается главным образом за счет жилищного строительства. Для жилищного строительства наиболее перспективным направлением сегодня является индивидуальное строительство, а для промышленного - ремонт и реконструкция объектов.

Значительными тенденциями последних лет в инвестиционно-строительной деятельности в России является стремление к снижению себестоимости строительства, а также максимально возможное сокращение сроков всего инвестиционного цикла (предпроектное обоснование -проектирование - строительство - сдача в эксплуатацию). Указанные тенденции, реализуемые в использовании более дешевых материалов и комплектующих изделий, сокращении затрат живого труда на всех стадиях проектно-строительного процесса, в большой степени обуславливают снижение качества строительной продукции и повышают соответствующие риски.

Можно утверждать, что для успешного развития инвестиционного процесса в строительной сфере в современных российских условиях необходимо осуществлять управление инвестиционными рисками, важнейшее место среди которых занимают строительно-монтажные риски.

Наиболее характерными факторами, повышающими степень риска для осуществления строительно-монтажных работ в России в настоящее время, являются экономическая нестабильность, недостаток финансовых средств инвестора, нарушение договорных обязательств контрагентами по строительной деятельности, ошибки при проектировании и строительно-монтажных работах, а также стихийные бедствия и техногенные аварии.

Риски инвестиционно-строительной деятельности по своей природе достаточно разнообразны, часто выделяют такие классификационные признаки как классы объектов (имущество, рабочая сила и.т.д.) и возможность влияния на риски (экзогенные и эндогенные).

Минимизация рисков возможна лишь при выделении их полной совокупности и, соответственно, достоверной оценке. Именно поэтому создание достоверной классификации строительно-монтажных рисков и выделение наиболее характерных факторов, повышающих степень риска, таким образом, остается одной из наиболее важных задач минимизации рисков СМР в России. В рамках диссертационной работы на основе имеющихся уже разработок автором была развита классификация инвестиционных рисков с учетом необходимости и целесообразности управления ими.

Основной целью управления рисками инвестиционно-строительной деятельности является обеспечение успешного выполнения и завершения строительства в условиях риска и неопределенности. Управление рисками включает в себя следующие стадии: определение рисков, оценка рисков и контроль. На первом этапе, определяется весь спектр рисков, которым может подвергаться строительный проект и возможные причины этих рисков (качественный анализ рисков). На следующем этапе - оценке - при помощи различных методов количественного анализа оценивается потенциальный ущерб, который может нанести каждый из определенных на первом этапе рисков, а также вероятность наступления рискового события. Третий этап -контроль рисков - включает в себя физический и финансовый контроль.

Физический контроль выражается в разного рода превентивных мероприятиях, направленных на снижение вероятности наступления рисковых событий и уменьшение размера ущерба, и предназначен для уменьшения негативных финансовых последствий при наступлении рисковых событий.

Риски, которые невозможно исключить или снизить до приемлемого уровня, предполагают применение финансовых механизмов нейтрализации негативных последствий от их наступления. Системы мер на случай риска включают все возможные средства покрытия финансовых последствий убытков. На практике это означает обеспечение способности предприятия или организации противостоять вероятным опасностям и страхование незащищенных рисков. Разнообразные комбинации таких мер обеспечивают надежную защиту инвестиций.

Существуют разнообразные методы снижения риска предпринимательской деятельности для инвестора. Возможность защиты от негативных последствий тех или иных рисков, возникающих в течение строительного процесса, является важнейшим фактором принятия решений о строительстве или отказа от него. Отдельно среди прочих способов защиты от строительно-монтажных рисков стоит страхование, считающееся в мировой практике одним из наиболее эффективных способов защиты, однако, по различным причинам, применяемое в России значительно реже, чем на западе.

Многие из действующих в России инвестиционно-строительные компаний, преобразовались в современные холдинги, широко использующие новые строительные технологии, методы проектирования и организации производства в строительстве и реконструкции жилых домов, промышленных и социально-бытовых объектов. Одним из важнейших факторов повышения конкурентоспособности строительных организаций является не только выполнение всего комплекса подрядных работ с высоким качеством, но и максимальное сокращение сроков всего инвестиционного цикла -предпроектное обоснование, проектирование, строительство, сдача в эксплуатацию.

Возрастающая тенденция к сосредоточению всех видов инвестиционно-строительной деятельности в крупных строительных холдингах и рост доли этих объединений в строительной отрасли в целом, дает стимул к развитию комплексной системы финансовых мер по нейтрализации рисков, ориентированной на такие компании.

Одним из наиболее эффективных методов контроля риска является финансовый контроль - прием, который применяется для того, чтобы обеспечить средства для покрытия ущерба, который может возникнуть в результате случайного происшествия.

Системы финансовых мер на случай риска включают все возможные средства покрытия финансовых последствий убытков. На практике это означает обеспечение способности предприятия или организации противопоставить вероятным опасностям и страхование незащищенных рисков.

Использоваться могут такие финансовые меры, предусматриваемые на случай риска, как: оплата убытков по мере их возникновения, непосредственно из средств, отведенных на текущие расходы (текущее финансирование), регулярное отчисление некой суммы, помещаемой в резервный фонд, из которого черпаются в течение длительного времени средства на покрытие убытков (самострахование), передача рисков в страховые компании. Страхование позволяет превратить неопределенный по величине риск в определенные затраты, то есть в страховые взносы.

Альтернативные методы финансового контроля рисков (текущее финансирование и самострахование) являются недостаточно гибкими для защиты рисков инвестиционного проекта в современной экономической ситуации. Весьма эффективным инструментом в качестве метода финансового контроля инвестиционных рисков является страхование, представляющее собой передачу определенных рисков, сопутствующих инвестиционному проекту, в страховую компанию. Страхование может послужить механизмом, защищающим капиталовложения предпринимателей и, таким образом, увеличивающим объем привлекаемых инвестиций. Страхование, как инструмент финансового контроля, позволяет защитить проект на всех фазах инвестиционного цикла.

Таким образом, анализ приоритетности методов нейтрализации негативных последствий рисков, позволяет выделить страхование как оптимальное по четырем позициям:

1. Способность гибко охватить все фазы инвестиционного цикла;

2. Обеспечение полноценной защиты всех участников инвестиционной деятельности;

3. Обеспечение полноты компенсации инвестиционных рисков;

4. Экономически наиболее оправданно.

Законодательная база управления инвестиционными рисками в России достаточно обширна, хотя и не включает в себя специального законодательного акта, посвященного проблемам страхования инвестиционных рисков, что не позволяет использовать последнее в полной мере. На наш взгляд, для решения этих проблемы целесообразным было бы принятие закона об обязательном страховании гражданской ответственности подрядчика и проектировщика в РФ, с установлением лимита ответственности соответственно масштабам деятельности компании и создание методологической базы для проведения обязательного страхования гражданской ответственности при осуществлении инвестиций в строительство. Помимо этого важным моментом представляется рассмотрение минимального размера застрахованной гражданской ответственности, необходимого для функционирования строительных компаний и разработка базовой программы страхования инвестиционно-строительной деятельности, в которую обязательными видами будут страхование гражданской ответственности подрядчика и проектировщика. Также существенным элементом решения указанной проблемы была бы поддержка региональными властями страховщиков и инвесторов, работающим совместно над социально-важными инфраструктурными проектами, взяв за основу «Концепцию государственной поддержки развития страхования в Санкт-Петербурге».

Санкт-Петербург является одним из крупнейших инвесторов в СевероЗападном регионе. Как и всякий инвестор, город сталкивается со многими проблемами, в том числе и инвестиционными рисками при строительстве объектов инфраструктуры. Как государственная организация, осуществляющая финансирование многих собственных объектов, Санкт-Петербург самостоятельно покрывает и все риски, связанные со строительством.

Пока в Санкт-Петербурге предоставление заказчику страховых полисов в отношении контрактов на объекты городского заказа не является обязательным, однако в дальнейшем заказчики будут все шире использовать западный опыт и страховать себя от всяких неожиданностей со стороны подрядчиков, а последние - свои собственные риски, связанные с производством работ.

Государственные гарантии являются надежным и практически единственным доступным на сегодня инструментом страхования финансовых рисков (риска инвестора). Гарантия зачастую является обязательным условием предоставления кредита (например в МБРР и Всемирном банке). На сегодняшний день крупнейшим гарантом в Северо-Западном регионе является Санкт-Петербург. Как крупнейший игрок на региональном финансовом и кредитном рынках, Санкт-Петербург обладает реальной возможностью выдавать государственные гарантии инвесторам, а как социально-ориентированный механизм, Санкт-Петербург прежде всего заботится о социально-значимых объектах своей инфраструктуры.