Уровни ДиНаполи. Стратегии торговли с использованием уровней ДиНаполи в практических примерах

Здравствуйте, друзья трейдеры!

С появлением глобального международного валютного рынка и возможности заработать, осуществляя взаимные обменные операции, огромное количество профессиональных трейдеров пытались разработать универсальные методы беспроигрышного получения прибыли. Однако приблизиться к цели удалось лишь известному трейдеру Джо Динаполи – ветерану торговли, экономисту, лектору и автору книг.

Он изучил анализ Фибоначчи, используемый в качестве фундамента стратегий торговли, и предложил концепцию (которая была разработана в 1990 годах) его практического применения. Метод получил название по имени автора, применяет уровни Динаполи и широко используется большинством трейдеров. Что это за уровни, как их интерпретировать и использовать при торговле, это все мы и рассмотрим в сегодняшней статье.

Итак, уровни Динаполи – что это и для чего нужны?

Это уровни поддержки (достижение той цены, при которой ожидается максимальный выход игроков-покупателей на рынок) или сопротивления (выход игроков-продавцов на рынок), которые рассчитываются по набору определенных правил. Уровни управляют методиками решения прикладных задач торговли посредством анализа ряда . Для интерпретации метода Динаполи, включаются следующие понятия: рыночный размах, целевые точки, скопления, фокусные числа, номера реакций, ценовые области согласия, фиб-узлы и другие (для наглядности и понимания мы рассмотрим каждый из этих терминов на графике).

Более того, метод применения уровней Динаполи позволяет достигнуть максимальной объективности в расшифровке торговых сигналов (покупка, продажа) и сделать наиболее имоверное предсказание рынка. В этом заключается основное преимущество метода. А чтобы понять, чем отличается торговля с использованием уровней Динаполи от обычных , необходимо разобраться с самим методом. Он основывается на практическом использовании соотношений Фибоначчи к ценовой оси, а сами линии могут быть применимы к любым таймфреймам на графиках.

Давайте теперь подробнее рассмотрим основной принцип торговли по уровням Динаполи, как их нужно правильно строить на графике торгового терминала, что они показывают по отношению к движению цены и какие методы или точки входа можно при этом использовать.

Итак, наа ценовом графике уровни Динаполи строятся с помощью инструмента сетки Фибоначчи, но вместо стандартных фибо-линий при этом используются только: 38,2%, 50%, 61,8%, которые будут служить для цены как линии поддержки и сопротивления.

- При нисходящем тренде – проводим сетку с локального максимума до минимума цены.

- При восходящем — наоборот, с минимума до максимума.

Проведение и определение такого диапазона между экстремумами, называется «рыночный размах».

Для проверки правильного нанесения, все линии должны идти по-порядку от 0% до 100% в сторону направления тренда.

Сетка имеют 2-е области использования — это коррекций и расширения Динаполи.

Сетка коррекций уровней Динаполи — нужна для нахождения целевых точек входа в рынок. Кроме того, здесь имеет смысл такое понятие как «фокусное число» — это конечная точка рыночного размаха от которой начинается коррекция.

Рыночные размахи могут иметь несколько фокусных точек и при образовании каждой последующей, сетка также должна изменятся и расширятся до новой фокусной точки (т.е. расширяется диапазон рыночного размаха). При таких изменениях фокусных точек образуются несколько коррекций цены в середине рыночного размаха, каждая из которых получила название «номера реакций».

Определив номер реакции, а самое главное фокусные элементы, можно узнать и фиб-узлы, которых на каждый номер придется целых два. Эти узлы автоматически определят скопление и маркировки происхождения. Здесь стоит обратите внимание на то, какой минимум реакций создал каждую из обнаруженных пар узлов. Все должно быть ясно ассоциировано, поскольку именно происхождение найденных узлов скажет, в какой момент рынок максимально подойдет к узлу.

Сетка расширения уровней Динаполи — нужна для измерения точек выхода из уже открытой позиции на основе сформированной сетки коррекций. Для ее построения берется другая фибо-сетка только с линиями: 100%, 161,8% и 261,8%, которые будут служить как показатели взятия прибыли и закрытия сделки.

Наносится на график следующим образом:

- Для нисходящего тренда — от локального минимуму (фокусной точки) до максимумого экстремума коррекции, образованной от отбоя начиная от 38,2% и выше.

- Для восходящей тенденции — наоборот, от локального максимума к минимуму образованной коррекции, которая пересекла линию 38,2 % или выше.

Важно ! Если коррекция не пересекла линию 38,2% и выше, построение сетки расширение игнорируем!

Итак, как наносить фибо-сетки по схеме Динаполи мы разобрали, теперь давайте рассмотрим (предложенные самым автором методики) точки входа в рынок.

Первые два метода входа, получившие названия «Бонсай» и «Кусты», являются достаточно агрессивными и отличаются только в расстояниях . Заключаются в следующем — при построенной сетке коррекций, позиция открывается при первом пересечении цены линии 38,2%, в сторону текущего движения тренда (см. рисунок ниже). Стоп лосс по «Бонсай» выставляется не дальше от следующего уровня (в нашем случае, не далее чем от показателя 50%), а «Кусты» на уровне на порядок выше линии входа (для примера, если вошли на 38,2%, то защитный стоп ставится выше 50%).

Следующие 2-ва варианта входа в рынок являются более консервативными, и называются «Сапер А» и «Сапер Б» соответственно. Суть их заключается в следующем — открытие позиции происходит после того как цена отбилась от одного из 3-х фибо-уровней и сформировала еще одну коррекцию ниже этого уровня. Вход при этом происходит на любом из линий построенной сетки для новой коррекции в сторону текущего тренда. Пример входа по методу «Сапер А» показано ниже.

Разница между «Сапер А» и «Сапер Б» по методике Динаполи заключается в том, что для входа по «Сапер Б» нужно использовать больше одной коррекции после отбоя от фибо-линий.

Уровни ДиНаполи - это стратегия, построенная на числах Фибоначчи и предназначенная, в основном, для торговли по тренду. Как уже становится понятно из названия, стратегия носит имя своего создателя Джо ДиНаполи. Многие скептически относятся к авторам книг про финансовые рынки, утверждая, что они, мол, не имеют практического опыта, но Джо качественно отличается от многих коллег по печатной машинке.

Дело в том, что заниматься преподавательской деятельностью он начал спустя десятилетие активной торговли на рынке, в том числе и интрадей, кроме этого, следует отметить чрезвычайную работоспособность данного человека, так как компания Coast Investment Software, Inc., в которой он является президентом, сегодня успешно работает и отмечает 25-летний юбилей.

Итак, как отмечалось выше, метод ДиНаполи основан на соотношениях Фибоначчи. Обращаем внимание, на практике используются только горизонтальные уровни, а веер и дуги, как отмечает сам Джо, в контексте данной стратегии не нашли применения. Ещё один предмет вечного спора среди фибо-трейдеров – какие точки учитывать в качестве опорных при построении разметок.

На просторах сети можно встретить множество фантазий на этот счёт, но в своей книге автор специально выделил крупным шрифтом и восклицательным знаком – в расчёт принимаются только экстремумы, т.е. минимум и максимум, и ни в коем случае не средние значения или цены закрытия.

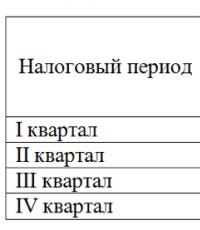

Торговля с использованием уровней ДиНаполи начинается с построения разметки, основой которой является "Рыночный размах" или, проще говоря, тренд. Для краткости изложения автор использует следующие термины:

- Номер реакции – локальные экстремумы на протяжении тренда;

- Фокус – максимальная цена в бычьей волне и минимальная в медвежьей, от которой в дальнейшем размечаются коррекции;

- Фибоузел – уровни коррекций Фибоначчи. предполагает анализ двух основных соотношений относительно рыночного размаха – 38,2% и 61,8%;

- Целевая точка – уровень ДиНаполи, где разумно фиксировать прибыль. Определяется при помощи расширения;

- Скопление – ценовой уровень или область, где несколько узлов от разных номеров реакции совпадают. Отметим, что скопление допустимо трактовать только между коррекциями 38,2% и 61,8%.

Кроме этого, если применяется инструмент построения уровней Фибоначчи из терминала, не следует забывать про главный принцип построения – слева на право, т.е. в сторону движения цены, а не наоборот. На рисунке ниже представлен классический пример уровней ДиНаполи:

В следующей главе автор уделяет внимание множественным фокусным числам и рыночным размахам. Подобные модели актуальны для флетовых инструментов и "нервного" рынка, то есть, когда нет ярко выраженного тренда. Разумеется, в построении они сложнее, чем обычные размахи, и сложность заключается в правильном отсеве лишних уровней, которые становятся неактуальными.

Прежде чем рассматривать примеры, как можно применять уровни Динаполи на Форекс, следует подвести некоторые итоги и выводы, которые сами напрашиваются после знакомства с книгой. В качестве плюсов можно отметить следующие:

- данный "труд" создал опытный трейдер и управленец, а не теоретик;

- стратегия ДиНаполи берёт за основу проверенные веками соотношения Фибоначчи, а не результат случайного стечения обстоятельств на определённом временном промежутке;

- в книге встречаются примеры не только в отношении фондового и товарного рынков, как это обычно бывает в литературе, но и с валютными фьючерсами, поэтому алгоритм можно смело применять на Форекс.

Очевидно, что автор стремился создать уникальный метод, полностью отличный от ранее известных, но, на самом деле, всё это создаёт лишнюю путаницу. Например, почему "рыночный размах" было не назвать просто тренд, или "фокусную точку" - экстремумом?

Особый случай с целевыми точками, даже если сейчас не брать во внимание их сложную для запоминания аббревиатуру, определения "подтянутая" и "расширенная" даже звучат несколько нелепо, ведь можно было ограничиться просто нумерацией: цель 1, цель 2. Ниже представлен пример из книги и возможная альтернатива:

Конечно, можно считать данные замечания придирками, но для того, кто уже имел хотя бы минимальный опыт на торговли рынке и привык к обычным книжным и сленговым терминам, данная книга временами будет пыткой, поэтому рекомендуется либо конспектировать сложные моменты и делать закладки, либо, оптимальный вариант – называть все элементы системы по своему усмотрению. В этом нет ничего ужасного, например, волновую теорию Эллиота многие кардинально модернизируют и упрощают, добиваясь в результате большей эффективности.

Торговля с использованием уровней ДиНаполи

В общей сложности, метод ДиНаполи предлагает четыре варианта стратегий, самые простые из которых называются "Бонсай " и "Кусты ". Точки входа в данных случаях определяются одинаково – на отбой от одного из фибоуровней в направлении тренда. А вот стоп-лоссы кардинально отличаются, в первом случае допустимая величина убытков определяется индивидуально без оглядки на уровни, т.е. просто в пунктах и процентах от депозита, а во втором – стоп ставится за предшествующий уровень. Для лучшего понимания рассмотрим пример:

При торговле через дилинговые центры отсутствуют некоторые особенности, с учётом которых автор описывал стратегии, а именно, характеризуя негативные стороны "Бонсая", Джо отмечает, что на бирже в данном случае возможно сильное проскальзывание при исполнении стоп-приказа, так как нет опоры на сильный уровень, а значит и "проторговки", сведения заявок. Поэтому выбор также будет зависеть от торговой платформы и компании, хотя если работать на ликвидных инструментах и небольшим объёмом, то подобный исход маловероятен.

Последняя стратегия ДиНаполи называется "Сапёр " и бывает двух видов – А и Б. Ей было присвоено такое интересное название, так как для поиска точки входа используется дополнительный фильтр путём построения ещё одной коррекции. Если говорить кратко, когда сформировалась первая коррекция и цена отбилась от фибоуровня (рисунок выше), ордер открывать недопустимо.

После такой ситуации следует дождаться новой коррекции и заключать сделку только после разворота цены в прежнем направлении, который подтверждается пробоем уровня 38,2 коррекции второго порядка. На рисунке ниже представлен детальный пример на базе рассмотренной выше ситуации, разумеется, дневные графики были развёрнуты до "часовика":

"Сапёр Б" построена по такому же принципу, только вход будет после третьей коррекции. Про стопы в книге "налито слишком много воды", но если подвести итог, то фактически Stop Loss ставится за ближайший уровень, в данном случае это нулевая отметка второй коррекции, хотя допустимо использовать и более удалённые значения. Конкретный выбор будет зависеть от соотношения между уровнями ДиНаполи по критерию цель/стоп.

Кроме этого, уровни ДиНаполи на Форекс можно строить при помощи различных индикаторов, что может сэкономить много времени как в плане поиска точек входа, так и при расчёте стоп-лоссов.

Сегодня я решила рассказать вам про один старый, но до сих пор достаточно полезный инструмент – уровни ДиНаполи. После возникновения рынка Форекс, многие спекулянты стали искать различные методики заработка, среди них был и Д. ДиНаполи.

Д. ДиНаполи – известный на весь мир трейдер, который отдал 35 лет своей жизни анализу рынка и разработке эффективных торговых стратегий.

В свое время этот спекулянт ознакомился с анализом Фибоначчи и решил применить его в торговле.

Что такое уровни ДиНаполи

Уровни ДиНаполи представляют собой линии поддержки/сопротивления, которые вычисляются по определенному принципу. Расчет линий осуществляется при помощи анализа числовых последовательностей Фибоначчи. ДиНаполи написал целую книгу «Уровни ДиНаполи», скачать ее вы можете по ссылке, расположенной ниже.

Теперь давайте разберемся, чем уровни ДиНаполи отличаются от привычных линий поддержки/сопротивления. Для того чтобы ответить на этот вопрос, стоит более детально углубиться в изучение этих уровней. Эти линии создаются при помощи чисел Фибоначчи.

Числа Фибоначчи обладают неограниченными возможностями. Для математиков это настоящая находка. Давайте взглянем на эти ряды в таком виде, в каком они известны многим: 1, 1, 2, 3, 5, 8, 13, 21 и так далее. Данный ряд получается просто путем сложения последних чисел. Отношения появляются в результате деления одних чисел на другие. Для примера разделим 13 на 21, получим 0,619, если разделить 21 на 13 получим 1,615. Если разделить 8 на 21 получим 0,381, а если 21/8 получим 2,625. Чем дальше мы уходим в ряд чисел при делении, тем более приближенные значения к числам Фибоначчи мы получаем. Хочу сразу отметить, что мы никогда до них не сможем добраться, так как это бесконечные последовательности десятичных чисел, то есть, иррациональные числа.

Метод ДиНаполи предполагает применение соотношений Фибоначчи к ценовой оси, а сами линии могут быть перенесены на любой график и временной интервал.

Правила построения уровней ДиНаполи

Для построения сетки нам потребуются «Линии Фибоначчи», которые интегрированы почти во все торговые платформы, в том числе и в MT 4. Но вместо обычных уровней, применяем лишь следующие: 38,2%, 50%, 61,8%. Именно их мы и будем использовать в качестве уровней поддержки/сопротивления, все остальные уровни желательно удалить.

Построение осуществляется практически так же, как и в случае с линиями Фибоначчи:

- Если на рынке наблюдается нисходящий тренд, построение осуществляется от максимума к минимуму.

- Если на рынке восходящий тренд, построение осуществляется от минимума к максимуму.

Данный диапазон (расстояние между максимумом и минимумом) называется рыночным размахом.

Стратегия Сапер Б

Стратегия Сапер Б работает по такому же принципу, но нам нужно будет дождаться не второй, а третьей коррекции. Стопы устанавливаются возле ближайших уровней.

Уровни ДиНаполи широко используются с другими индикаторами, это положительно сказывается на общей прибыли.

Надеюсь, эта статья поможет в увеличении вашей прибыли на рынке Форекс. Подписывайтесь на мою рассылку, и вы всегда будете в курсе всех самых эффективных стратегий, советников, индикаторов и многого другого интересного.

Джо Динаполи – личность известная, а для некоторых этот человек стал настоящей легендой. Это и неудивительно, ведь в трейдинге он достиг всего того, о чем рядовой спекулянт может только мечтать. Успеху он во многом обязан оригинальному применению уровней Фибоначчи, их то и называют уровнями Динаполи.

История этого человека, в принципе, не отличается от биографий большинства успешных трейдеров. Образование Джо получил скорее техническое, но и экономикой он интересовался на протяжении всей жизни. Первый опыт в трейдинге состоялся в 1982 году и с тех пор карьера его шла только вверх.

Специалисты, знающие его лично и знакомые с его торговой стратегией подчеркивают, что его стиль торговли отличается тем, что ему удается каким-то непонятным образом комбинировать запаздывающие и опережающие индикаторы, получая на выходе точные сигналы. Частью своих наработок Джо делится в изданных книгах.

Что же касается уровней Динаполи, то это обычные уровни Фибоначчи, просто Джо разработал несколько методик входа и ввел ряд новых терминов. Это и вводит трейдеров, незнакомых с его стилем торговли в заблуждение, некоторые думают, что уровни Динаполи – его личная разработка.

Основные термины и понятия

Применять уровни будем так же, как и в случае, когда мы хотим определить примерную точку завершения коррекции после восходящего тренда. То есть растягиваем по ходу движения цены. При этом будут использоваться такие обозначения как:

- размах – под этим термином понимается расстояние между началом и концом движения, на которых и строятся Фибо уровни. В случае, если цена после завершения коррекции обновляется максимум/минимум, то конечную точку нужно сместить на новый экстремум, то есть размах в таком случае увеличивается;

- фокусное число – Динаполи так назвал уровень, от которого пошла коррекция на последнее движение цены. При обновлении экстремума формируется новая фокусная точка, так что их может быть несколько в пределах одного размаха;

- реакция – завершившаяся коррекция на трендовое движение, их также может быть несколько в размахе;

- Узел Фибоначчи – та цена, на которой завершатся коррекционное движение. Динаполи советовал брать в работу только те узлы, которые не выходят за пределы диапазона 38,2%-61,8%. Коррекция меньше чем 38,2% считается слишком слабой, а больше 61,8% - слишком глубокой, то есть тренд может и не возобновиться;

- целевой уровень – зона, в которой есть смысл разместить ТР;

- скопление – зона, в которой близко друг от друга находится несколько узлов. Т.е. наблюдается совпадение коррекционных уровней.

Важно ! Все сигналы, поступающие от стратегии, справедливы только в том, случае, если коррекционные уровни, а также скопления поддержки/сопротивления находятся в диапазоне уровней 38,2%-61,8%. Все остальные случаи лучше проигнорировать.

Что же касается уровней фиксации прибыли, то для этого используются обычные расширения Фибоначчи. В этом случае расширение растягивается на последнюю коррекцию с тем, чтобы на уровнях 161,8% и 261,8% разместить SL. Так что применение уровней Фибо практически не отличается от классического варианта.

Если вы решите ознакомиться с оригинальной книгой Динаполи, посвященной торговле по уровням, то будете удивлены количеству новых терминов. Не совсем понятно зачем это, ведь трейдера только запутывают новые названия уже известных вещей. В принципе, если сделать «выжимку» основных идей по построению уровней, то выделить можно следующее:

- количество фокусных чисел всегда будет равно количеству размахов на графике;

- реакции всегда будут находиться на графике левее фокусного числа, с которым они связаны. Формулировка не совсем понятная, а речь здесь идет всего лишь о том, что коррекции, которые сформировались на размахе должны находиться левее фокусного числа (т.е. максимума/минимума, который используется при построении уровней Фибоначчи);

- когда речь идет о том, что какое-либо фокусное число связано с реакцией, то необходимо, чтобы на восходящем тренде это фокусное число было самым высоким после реакций (или коррекций – как вам удобнее). Для нисходящего тренда требование обратное;

- при повышении таймфрейма сокращается число реакций. Это и понятно – если вы работали с разными временными интервалами, то наверняка замечали, что на маленьком таймфрейме полно движений цены, которые на старшем просто незаметны из-за своей незначительности.

Важно ! Это правило можно использовать и в обратном порядке. Если на графике вдруг появилась зона, в которой цена нашла сильное сопротивление/поддержку, то спускаясь на более мелкие временные интервалы вы можете найти нужные реакции и размахи, которые на основном временном интервале просто не видны.

Примеры работы с узлами, реакциями и фокусными числами

В качестве иллюстрации связи реакций и фокусных чисел рассмотрим пару примеров. В первом случае на графике имеем 3 полноценных размаха. На первом скриншоте видно 4 реакции (коррекции), причем фокусная точка выше всех локальных максимумов, поэтому считаем эти реакции связанными с фокусной точкой Fs1.

Следующий размах – нисходящее движение. Фокусная точка Fs1 в данном случае не может быть одновременно и точкой 1 следующего размаха, поэтому размах 1 – Fr обозначен только со следующего коррекционного максимума, ниже чем Fs1. В нем также есть реакции.

Последний третий размах показан в случае продолжения восходящего движения. В таком случае возможны 2 варианта:

- если фокусная точка Fs2 оказывается ниже Fs1, то он не будет связана с реакциями размаха 1;

- если же фокусная точка Fs2 переписывает экстремум Fs1, то она автоматически становится связанной со всеми реакциями (коррекциями на восходящее движение), которые были сформированы до этого.

Но ситуация могла развиваться и совершенно по иному сценарию. Представьте, что после формирования точки Fs2 график пошел вниз и переписал минимум, установленный на отметке Fr. В таком случае полностью изменится и разметка.

На графике при таком развитии ситуации будет уже не 3, а всего лишь 2 размаха – восходящее движение 1 – Fs1 и нисходящее 1 – Fr. По такому же принципу нужно выполнять построения в любой ситуации.

Если вы столкнулись на рынке с затяжным трендом и чередой реакций на нем (коррекций), то если выполнять анализ согласно всем правилам график будет просто загроможден чередой не особо важных построений. При этом нужны будут далеко не все из них, в частности, большую часть узлов можно отбросить как те, которые не соответствуют правилам работы по уровням Динаполи.

Представьте себе, что у вас есть сильное восходящее движение с несколькими реакциями. В какой-то момент времени начинается коррекция на все восходящее движение и в результате этого цена переписывает минимумы нескольких реакций, в таком случае эти реакции отменяются и их минимумы уже можно в работу не брать.

Важно ! Помним, что нас интересует та поддержка/сопротивление, которая попадает в диапазон уровней Фибоначчи 38,2% - 61,8%. По этой причине исключаем и узел на уровне первой реакции (точка 3 в нашем примере).

В итоге в работе учитывать стоит уровень 38,2%, 50,0%, 61,8%, а также активный узел в основании размаха. Это упрощает задачу, ведь вместо 6-7 уровней, в которых может состояться разворот, учитывать придется только 2-3.

Тактика торговли по уровням Динаполи

Если нет желания вникать в тонкости работы Джо, можно просто ограничиться изучением тактики торговли по его уровням. Если «выжать» из книги основное, то выделить можно несколько тактик торговли:

- агрессивная – 2 метода входа получили название «Бонсай» и «Кусты». Методика работы идентична, разнятся только размеры стопов;

- консервативная – название входов «Сапер А» и «Сапер Б».

При агрессивной работе предполагается, что цена гарантированно отобьется от уровня 38,2% уже сформированного размаха. Разница между «Бонсай» и «Кусты» заключается только в том, за каким именно Фибо уровнем будет находиться стоп-лосс.

По методике «Бонсай» вход в рынок производится, как только цена коснется уровня 38,2%, при этом стоп размещается на расстоянии не дальше чем следующий Фибо уровень, то есть 50%. Работа по методике «Кусты» ведется точно так же, только при этом стоп выносится дальше, чем 50%-ный уровень Фибоначчи.

Сами по себе эти методики известны всем, но торговля таким образом очень рискованная, ведь никакой гарантии того, что отбой произойдет нет. Вспомните, сколько раз коррекция превращалась в итоге в новый тренд или просто цена надолго зависала в горизонтальном коридоре. Так что если решите работать так, обязательно дождитесь подтверждения полученного сигнала.

Более консервативные тактики («Сапер А» и «Сапер Б») также предполагают вход на окончании коррекции, но работа ведется с подстраховкой:

Сапер А предполагает работу в 2 этапа: сперва ждем пока оформится завершение первой коррекции (вход в рынок еще не выполняется), затем дожидаемся формирования еще одной коррекции (выше или ниже уже сформированной и только после этого входим в рынок). Стоп выставляется, как и в предыдущем случае за следующий Фибо уровень;

Сапер Б предполагает работу по такой же схеме, но входим в рынок не на второй оформленной коррекции, а на 3-й 4-й и т. д. То есть после того, как произошло окончание первого коррекционного движения нужно дождаться еще как минимум двух таких же движений.

В результате получаем редкие входы, к тому же не всегда тренд бывает настолько длинным, чтобы дать подряд 3 коррекционных движения, подходящих под правила стратегии (т. е. чтобы окончание отката приходилось на диапазон уровней 38,2% - 61,8%). С другой стороны – удается пропустить неудачные моменты, когда коррекция не превращается в продолжение тренда.

Пример работы по методике «Сапер А» и «Сапер Б»

В первом примере показан вариант, когда в момент зарождения нисходящего тренда несколько раз переписывается точка размаха Fr. В этом случае согласно стратегии первую точку входа, когда цена отбивается от уровня 38,2%, пропускаем, а сделка заключается в момент, когда происходит вторая коррекция на нисходящее движение.

В данном примере на обоих откатах коррекция завершалась в пределах 38,2%-61,8%, так что ситуация близка к идеальной. Что касается целей по сделке, то для их определения использовались расширения Фибоначчи на второй коррекции. Видно, что оба уровня ТР отработали практически идеально – цена дошла до уровня 161,8%, а закончилось движение на отметке 261,8%.

В случае самого консервативного варианта работы мы должны были бы пропустить как минимум 2 коррекции на нисходящее движение и входить на третьей если она отвечает требованиям (попадает в диапазон 38,2% - 61,8%).

Рассмотрим ту же ситуацию, но при работе по еще более консервативной методике. В таком случае нас будет интересовать уже не вторая коррекция на основное движение, а как минимум третья. В таком случае вход в рынок также оказался бы удачным, причем цена отработала все 3 ориентира, на которых можно было бы ставить ТР, так что потенциал у такой методики торговли определенно есть.

Пример разметки графика

Обычно после прочтения книги разметка графика все равно остается делом непростым. Поэтому и разберем основы разметки на конкретном примере.

Первым делом нужно визуально разделить график на участки с ярко выраженными максимумом и минимумом – это и есть наши размахи. Для приведенного примера:

- фрагмент восходящего тренда, вершина в точке Fs – это первый размах;

- далее следует нисходящее движение, его рассматриваем как еще один размах, после него следует еще одно восходящее движение, так как максимум Fs в результате не переписан, то это восходящее движение также можно считать новым размахом;

- после этого следует очередной поход вниз, причем при этом переписывается ранее установленная фокусная точка на уровне Fr. Ее с графика убираем, Теперь размахом при движении вниз считаем отрезок графика от максимума на Fs до новой точки Fr.;

- следующее восходящее движение и снова получаем новый размах (максимум опять не переписан);

- после этого идет мощное движение вниз, опять переписывается недавно установленный минимум, так что на графике можно отметить новый размах, с максимумом, установленным в точке Fs и минимумом Fr, предыдущие реакции теряют актуальность. Линиями показаны уровни, которые можно брать в работу на текущий момент.

Для удобства лишние построения и надписи можно убрать. В итоге на данный момент актуален размах с минимумом в точке Fr. На протяжении этого размаха видно 3 реакции, но все они неидеальны потому, что либо вышли за пределы диапазона коррекций 38,2% - 61,8%, либо просто не дошли до него как это произошло незадолго до формирования фокусной точки Fr.

Этот же пример можно использовать для того, чтобы показать, как при уменьшении временного интервала становятся отчетливее видны реакции и размахи. При переходе на Н1 становится отчетливо видна реакция, которой на Н4 почти не было видно.

Индикатор уровней Динаполи

Те трейдеры, которые никак не могут совладать с ручным построением уровней (или просто не хотят терять на это время) могут попробовать поработать с индикатором уровней Динаполи. Он обеспечит построение актуальных уровней и разметку графика в автоматическом режиме.

Устанавливается он как и все прочие индикаторы (копированием соответствующих файлов в папку Indicators в корневом каталоге). Настроек много, но они влияют в основном на визуальную составляющую, то есть цвет линий, их толщину и т. д. Трейдер может изменить такие параметры как:

- barn – сколько свечей будет использоваться для анализа и построений;

- Length – задается допустимая длина импульсной волны;

- Al – можно включить звуковое оповещение, сигнал раздастся в тот момент, когда цена достигнет нужного уровня;

- targets_Malay – если включить этот параметры, то на графике помимо разметки будут отображаться и потенциальные уровни, на которых можно разместить ТР;

- PriceSound – можно включить либо отключить проигрывание звука;

- Sound_Play – вкл/выкл звук;

Важно ! Для каждой из трендовых линий можно задать свой звуковой сигнал. Так что в настройках можно включить проигрывание звукового оповещения только для определенных трендовых линий.

- группа параметров LineColor и LineWidgth – отвечают за цвет и толщину каждой из построенных на графике линий;

- Ind_Levels – позволяет включить/отключить отображение на графике расширений Фибоначчи;

- IndBar и DistPips – эти параметры отвечают за расположение подписи к тендовым линиям;

- FExpansColor_levels и Name_FExpans – соответственно, цвет и название уровней Фибоначчи.

После добавления на график трейдер увидит только актуальную разметку, на истории лишних построений не будет. А вот удалять старые линии придется вручную, сам это делать индикатор не умеет.

После нанесения на график вы увидите индикатор Зигзаг, с его помощью выполняется разметка графика на отдельные волны. А также Фибо уровни, нанесенные на последний размах.

Числом показано расстояние от текущего ценового уровня до Фибо уровня, чтобы не запутаться числа и уровни окрашены в один и тот же цвет. В нашем примере цене осталось пройти 31 пункт до уровня 61,8% и 83 п до уровня 100,00%.

Подведение итогов

Уровни Динаполи уместнее было бы назвать оригинальным подходом к работе с классическими уровнями и расширениями Фибоначчи. Сам принцип построения остается тем же, просто Джо ввел ряд новых правил, которые дают неплохой результат на стабильном тренде.

Торговать с помощью его уровней можно не только на трендовых участках. Там, где обычные Фибо уровни дадут одни лишь убытки, уровни Динаполи помогут хотя бы не потерять деньги, а при удачном стечении обстоятельств и заработать. А это дорогого стоит.

Многие трейдеры, начиная торговать на рынке Форекс или площадке бинарных опционов, зачастую теряются в многообразии различных методов и способов построения уровней поддержек и сопротивлений .

Одни рисуют их на глаз, определяя визуально и отмечая реакцию цены, другие используют просто круглые значения на ценовой шкале (круглые уровни) для определения возможных значимых зон.

В большинстве случаев такие построения являются очень субъективными и едва ли могут быть описаны математически, что в свою очередь может ощутимо сказываться на результатах торговли по ним.

Джо Динаполи один из известнейших трейдеров с более чем 30 летним стажем торговли на фондовом рынке. Он является президентом своей собственной компании "Coast Investment Software, Inc.".

Долгое время Динаполи работал в так называемом Бункере (место, где торговля осуществляется с помощью электроники, специально предназначенной для совершения биржевых операций). Джо потратил уйму времени на тестирование и поиск оптимальных методов трейдинга.

В итоге венцом его труда стал метод торговли по уровням, названный в честь него. В последствии Джо написал книгу "Торговля с использованием уровней Динаполи", которая получила большую популярность и превратилась для многих трейдеров в настольное пособие.

Популяризируя свои методику, Динаполи провел многочисленные лекции в самых крупных финансовых центрах мира.

Давайте более подробно разберем, как правильно строить уровни Динаполи и использовать их в торговле. Сами уровни делятся на два типа:

- Коррекционные;

- Уровни расширения (целевые).

Коррекционные рубежи строятся с помощью сетки Фибоначчи , при этом используются значения 0%, 38,2%, 61,8%, 100%. Для правильного нанесения уровней на ценовой график, следует натягивать сетку между локальными экстремумами, чтобы значение 0% было на High, а 100% на Low (дне) для восходящего тренда.

Для нисходящего тренда сетка натягивается таким образом, чтобы значение 0% было на локальном Low, а 100% на High. Расстояние между High и Low при этом называют рыночным размахом, а точку, в которой имеем значение 0%, принято называть фокусным числом.

По мере развития тренда фокус перемещается, что вызывает необходимость корректировать сетку.

Данные коррекционные уровни Динаполи используются для поиска окончания ценового отката, что очень часто используется для входа в позицию. Чем глубже была коррекция, (цена при откате дошла до отметки 61,8%), тем выше будет потенциал сделки, заключенной в этом месте.

Если же коррекция была только в районе значения 38.2%, то потенциал такого движения, чаще всего, ниже, чем в при более глубоком откате.

Значения 161,8% и 261,8% указывают на целевые зоны, то есть на те места, где стоит закрывать позицию. При этом стоит помнить, что достижение ценой значения 261,8% более вероятно, если перед этим была коррекция в районе 61,8%. Как Вы помните, я ранее упоминал, что более глубокий откат дает больший потенциал входа.

Способы торговли по уровням Динаполи

Известно несколько методов торговли по уровням Динаполи , но я рассмотрю три наиболее популярных варианта.

Метод Бонсай.

Вход в рынок при использовании данного торгового метода осуществляется на отбой от уровней коррекции. Если работа ведется на Forex, то Stop Loss ставится исходя из индивидуальных предпочтений, здесь нет четких рекомендаций. Take Profit выставляется на один из целевых уровней.

Метод Кусты с применением уровней Динаполи

Данный метод очень схож с предыдущим, отличие заключается лишь в постановке Stop Loss. Если в первом варианте Stop Loss ставится исходя из индивидуальных предпочтений, то при использовании стратегии Кусты установка защитного стоп-приказа осуществляется за предшествующий уровень.

Метод Сапер.

Данная стратегия торговли по уровням Динаполи более продвинутая, чем две системы, рассмотренных ранее. Суть метода заключается в том, что вход осуществляется не просто на отбой, а после двух коррекций, одна из которых является структурой меньшего порядка.

На следующей иллюстрации видно, что после окончания старшей коррекции и отбоя образовался новый откат, на который можно натянуть сетку. Входить в рынок следует при пробое 32,8% коррекции младшего типа. Stop Loss можно ставить за последнюю линию поддержки.

Take Profit устанавливается на одно из целевых значений старшего порядка. В итоге получаем поистине снайперский вход с малым Stop Loss и хорошим потенциалом прибыли.

Выводы

Рассмотрев более детально уровни от Динаполи, можно было увидеть, что они идентичны обычной сетке Фибоначчи, которая давно себя зарекомендовала как полноценный инструмент для анализа рынка.

Стоит отметить, что использование уровней Динаполи вместе с числами Фибоначчи, позволило знаменитому трейдеру создать вполне формализованные торговые подходы, которые можно одинаково успешно использовать на разных финансовых рынках.