Карточка по учету страховых взносов. Новая карточка учета страховых взносов

ПФР и ФСС РФ усовершенствовали форму для индивидуального учета страховых взносов. Рассмотрим особенности заполнения новой карточки.

Обязанность ведения индивидуального учета в сфере действия Федерального закона от 24.07.2009 N 212-ФЗ "О страховых взносах..." (п. 2 ч. 2 ст. 28) установлена:

- ч. 3 ст. 8 - в отношении базы для начисления страховых взносов отдельно для каждого физического лица с начала расчетного периода по истечении каждого календарного месяца нарастающим итогом;

- ч. 6 ст. 15 - в отношении сумм начисленных выплат и иных вознаграждений, сумм страховых взносов, относящихся к ним, для каждого физического лица, в пользу которого осуществлялись выплаты.

Эти задачи призвана решать карточка индивидуального учета сумм начисленных выплат и иных вознаграждений и сумм начисленных страховых взносов (далее - карточка). Ее форма первоначально была рекомендована Письмом ПФР от 26.01.2010 N АД-30-24/691, ФСС РФ от 14.01.2010 N 02-03-08/08-56П. Однако Письмом ПФР N АД-30-26/16030, ФСС РФ N 17-03-10/08/47380 от 09.12.2014 рекомендована новая форма. Рассмотрим особенности ее заполнения.

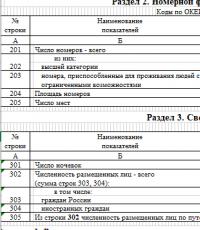

Структура карточки

Прежняя форма карточки состояла из одной страницы. В ней взносы в ПФР по дополнительным тарифам были представлены суммарно - на одной строке. Начисленные работнику пособия за счет средств ФСС РФ тоже отражались итоговой суммой.

Новая форма существенно расширена - она состоит уже из трех страниц.

Страница 1 в целом соответствует старой форме, однако из нее исключены сведения о взносах по дополнительным тарифам. Теперь эта информация развернуто представлена на странице 2. Дело в том, что на протяжении календарного года сотрудник может работать по нескольким профессиям, дающим право на досрочное назначение пенсии, и при этом на рабочих местах, характеризующихся разными условиями труда.

Страница 2 предназначена для детального отражения взносов по дополнительным тарифам, предусмотренным ст. 58.3 Закона N 212-ФЗ. Напомним: на основании Письма Минтруда России от 14.08.2014 N 17-3/13-385 базу для начисления страховых взносов по каждому из дополнительных тарифов нужно формировать отдельно. А порядок применения дополнительных тарифов в зависимости от результатов аттестации рабочих мест или специальной оценки условий труда (а также при отсутствии таких результатов) разъяснен в п. п. 3.5 и 4 Письма Минтруда России от 13.03.2014 N 17-3/В-113.

Страница 3 служит для регистрации начисленных пособий по обязательному социальному страхованию: а) на случай временной нетрудоспособности и в связи с материнством; б) от несчастных случаев на производстве и профессиональных заболеваний. Из нее итоговые суммы расходов переносятся в последнюю строку страницы 1. Отметим, что старая форма отражения расходов по "травматизму" не предусматривала.

Страница 3 содержит информацию, предусмотренную ч. 6 ст. 15 Закона N 212-ФЗ (см. также п. 4 Порядка, утв. Приказом Минздравсоцразвития России от 18.11.2009 N 908н) и Федеральным законом от 24.07.1998 N 125-ФЗ "Об обязательном социальном страховании от несчастных случаев на производстве и профессиональных заболеваний" (пп. 17 п. 2 ст. 17).

Карточка - это первичный учетный документ

Вообще говоря, карточка работника представляет собой первичный учетный документ, предназначенный для ежемесячного отражения страховых взносов, начисленных на выплаты работнику. По своей сути это справка бухгалтера. Поэтому следует назначить сотрудника бухгалтерии, ответственного за ведение карточек (п. п. 1, 2 ст. 9 Федерального закона от 06.12.2011 N 402-ФЗ "О бухгалтерском учете").

Данные из карточек после суммирования заносят в регистры бухгалтерского учета по соответствующим субсчетам счета 69 "Расчеты по социальному страхованию и обеспечению" (п. 4 ст. 34 Закона N 212-ФЗ, п. п. 1, 3 ст. 10 Закона N 402-ФЗ). При этом форма карточки, подлежащая применению, утверждается в составе учетной политики. Пересматривать ее в течение календарного года нецелесообразно. Поэтому логично было бы ввести в документооборот новую форму, предложенную фондами в конце 2014 г., начиная с 2015 г.

Однако проблема в том, что на 2015 г. ряд норм законодательства об обязательном социальном страховании пересмотрен.

Во-первых, изменился подход к обложению взносами выплат иностранным гражданам и лицам без гражданства. В результате следует уточнить коды к строкам "Статус застрахованного" на страницах 1 и 2 карточки. Так, в соответствии с п. 1 ст. 7 Федерального закона от 15.12.2001 N 167-ФЗ "Об обязательном пенсионном страховании в Российской Федерации" выплаты в пользу лиц, временно пребывающих на территории РФ, теперь облагаются взносами в ПФР вне зависимости от продолжительности заключенного с ними трудового договора. Поэтому выделение кодов 3 и 4 заведомо лишено смысла.

Во-вторых, предельные величины базы для начисления взносов в ФСС РФ и ПФР установлены соответственно ч. 4 - 5.1 ст. 8 Закона N 212-ФЗ. В этой связи необходимо скорректировать наименование строки "Сумма выплат, превышающая установленную ч. 4 ст. 8 212-ФЗ" на странице 1.

В-третьих, на странице 2 ссылки на п. 1 ст. 27 Федерального закона от 17.12.2001 N 173-ФЗ "О трудовых пенсиях в Российской Федерации" необходимо заменить ссылками на ч. 1 ст. 30 Федерального закона от 28.12.2013 N 400-ФЗ "О страховых пенсиях".

Кроме того, по мнению автора, строка 18 на странице 3 неуместна. Ведь предупредительные меры по сокращению производственного травматизма и профзаболеваний финансируются по страхователю в целом, без разнесения этих сумм на конкретных застрахованных лиц.

Наконец, форму карточки целесообразно сократить, удалив из нее строки, заведомо не актуальные для вашей организации. Например, на странице 2 можно исключить строки "Начислено взносов на доплату членам летных экипажей" и "Начислено взносов на доплату работникам угольной промышленности".

Чем обернется неведение карточек? Во-первых, подобное бездействие может расцениваться как отсутствие первичных учетных документов, которое карается штрафом по ст. 120 Налогового кодекса. Аналогичную позицию налоговые органы заняли в отношении налоговых регистров по НДФЛ (п. 2 Письма ФНС России от 29.12.2012 N АС-4-2/22690). Но это не единственная опасность. На основании ст. 48 Закона N 212-ФЗ компании грозит еще один штраф - в размере 200 руб. за каждую отсутствующую карточку (Постановление ФАС Дальневосточного округа от 20.06.2014 N Ф03-2167/2014). А вот неотражение в карточке расходов по "травматизму" санкций не повлечет.

Пример заполнения

Рассмотрим заполнение карточки за I квартал 2015 г. на конкретном примере. Предположим, за этот период работница строительной фирмы Сидорова А.И. осуществляла следующую трудовую деятельность:

- в январе - в качестве машиниста погрузочно-разгрузочных машин (п. 3 ч. 1 ст. 30 Закона N 400-ФЗ) на складе строительных материалов с начисленной заработной платой в сумме 25 тыс. руб., при этом условия труда на данном рабочем месте не аттестованы и не проходили специальную оценку;

- в феврале - в должности уборщицы, не дающей права на досрочное назначение страховой пенсии, с начислениями заработной платы в сумме 14 тыс. руб. и пособия по временной нетрудоспособности в сумме трех тысяч рублей (п. 1 ч. 1 ст. 9 Закона N 212-ФЗ);

- в марте - по профессии маляра при работе с нитрокрасками (Список N 2 производств, цехов, профессий и должностей с тяжелыми условиями труда, работа в которых дает право на государственную пенсию на льготных условиях и в льготных размерах, утв. Постановлением Совмина СССР от 22.08.1956 N 1173), при этом классификация условий труда по результатам специальной оценки - "Вредный В 3.3" с начислением заработной платы в сумме 30 тыс. руб. и материальной помощи в сумме четырех тысяч рублей (п. 11 ч. 1 ст. 9 Закона N 212-ФЗ).

Строительная фирма применяет общеустановленные тарифы страховых взносов:

- ОПС - 22 процента;

- ОМС - 5,1 процента;

- ФСС - 2,9 процента.

Фрагмент карточки Сидоровой с отражением индивидуальных начислений будет выглядеть так, как показано в образце.

Образец

|

Показатель |

Суммы (в рублях и копейках) |

|||||

|

СТРАНИЦА 1 |

||||||

|

с начала года |

||||||

|

с начала года |

||||||

|

ст. 9 ч. 1, 2 |

||||||

|

Сумма выплат, превышающая установленную ч. 4 - 5.1 ст. 8 212-ФЗ |

с начала года |

|||||

|

с начала года |

||||||

|

На ОПС, ОМС, ФСС |

||||||

|

с начала года |

||||||

|

Начислено страховых взносов на ОПС |

с начала года |

|||||

|

с сумм, не прев. пред. величину |

||||||

|

Начислено страховых взносов на ОМС |

||||||

|

с начала года |

||||||

|

Начислено страховых взносов в ФСС |

||||||

|

с начала года |

||||||

|

Расходы на цели обязательного социального страхования всего |

||||||

|

с начала года |

||||||

|

в том числе расходы по обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством |

||||||

|

с начала года |

||||||

|

СТРАНИЦА 2 |

||||||

|

Карточка учета сумм выплат и иных вознаграждений в пользу застрахованного лица, занятого на соответствующих видах работ, указанных в пунктах 1 - 18 части 1 статьи 30 Федерального закона от 28.12.2013 N 400-ФЗ "О страховых пенсиях" |

||||||

|

Выплаты по всем видам работ |

||||||

|

Выплаты в соответствии с ч. 1 - 2 ст. 7 212-ФЗ |

||||||

|

с начала года |

||||||

|

Из них суммы, не подлежащие обложению в соответствии с 212-ФЗ: |

с начала года |

|||||

|

База для начисления взносов на доплату к пенсии |

||||||

|

с начала года |

||||||

|

Выплаты по видам работ, указанным в пункте 1 части 1 статьи 30 Федерального закона от 28.12.2013 N 400-ФЗ, по рабочим местам с классом условий труда В3.3 (вредные 3.3): тариф - 6,0% |

||||||

|

Выплаты в соответствии с ч. 1 - 2 ст. 7 212-ФЗ |

||||||

|

с начала года |

||||||

|

Из них суммы, не подлежащие обложению в соответствии с 212-ФЗ: |

с начала года |

|||||

|

База для начисления страховых взносов |

||||||

|

с начала года |

||||||

|

Начислено страховых взносов |

||||||

|

с начала года |

||||||

|

Выплаты по видам работ, указанным в пунктах 2 - 18 части 1 статьи 30 Федерального закона от 28.12.2013 N 400-ФЗ, по не прошедшим аттестации и специальной оценки условий труда рабочим местам (тариф - 6%) |

||||||

|

Выплаты в соответствии с ч. 1 - 2 ст. 7 212-ФЗ |

||||||

|

с начала года |

||||||

|

Из них суммы, не подлежащие обложению в соответствии с 212-ФЗ: |

с начала года |

|||||

|

База для начисления страховых взносов |

||||||

|

с начала года |

||||||

|

Начислено страховых взносов |

||||||

|

с начала года |

||||||

|

СТРАНИЦА 3 |

||||||

|

Карточка учета сумм страхового обеспечения на цели обязательного социального страхования |

||||||

|

Выплаты по видам пособий по обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством |

||||||

|

По временной нетрудоспособности |

||||||

|

в т.ч. из фед. бюджета |

||||||

|

кол-во дней |

||||||

Сведения из карточек работников о произведенных начислениях используются при формировании отчетности в Пенсионный фонд и Фонд социального страхования России.

Карточка индивидуального учета начисленных выплат - это форма, которая используется для учета сумм начисленных страховых выплат. О том, как ее заполнить, какие данные внести, расскажем в статье.

Хозяйствующие субъекты (организации и индивидуальные предприниматели) при заполнении всех документов по поводу выплаты страховых взносов должны обратить внимание, что с 01.01.2017 администрирование этих платежей передано Федеральной налоговой службе. В Налоговый кодекс ведена новая глава 34, посвященная страховым взносам.

Также необходимо убрать все графы, касающиеся выплат на травматизм, то есть предназначенные для страхования на случай получения травмы на производственном объекте или возникновения профзаболевания. Дело в том, что они по-прежнему уплачиваются в ФСС. Однако можно вести и общую карточку, если это удобно.

Как заполнить

Основные принципы оформления карточки:

- она заводится на календарный год;

- все показатели приводятся с копейками;

- показатели приводятся за каждый месяц нарастающим итогом.

Большинство страхователей обязано оформлять только первую страницу.

Данные, вносимые в карточку

- идентифицирующие данные об организации: фирменное наименование, ИНН и КПП;

- коды тарифов. Они единые, их можно узнать из ст. 425 НК РФ (ПФ РФ — страховая часть и с превышения СЧ, ФСС, ОМС);

- фамилия, имя и отчество работника — застрахованного лица, данные о наличии или отсутствии у него инвалидности, страховой номер, ИНН, дата вступления в должность (заключения трудового договора).

На этом шапка заканчивается и начинается табличная часть:

- суммы всех выплат в пользу сотрудника, облагаемые и не облагаемые взносами, указываются отдельно;

- базы для исчисления данных обязательных платежей;

- суммы начисленных платежей по каждому виду обязательного страхования. По пенсионным отчислениям указываются отдельно суммы платежей с не превышающих предельную величину базы и с превышающих;

- пособия, выплаченные в связи с наступлением страхового случая по соцстрахованию. Подробно этому посвящена страница 3.

Все показатели должны быть указаны точно как за конкретный месяц, так и нарастающим итогом.

Страховые взносы начисляют все работодатели, производящие выплаты работникам. С 01.01.2017 контролируют их начисление и уплату налоговые органы. С этой даты введена в действие , в которой прописаны правила расчета и уплаты соцвзносов на обязательное пенсионное, медицинское и социальное страхование.

Какую форму использовать

Нынешним налоговым законодательством бланк учетной карточки не установлен. Следовательно, разработать и утвердить ее каждая компания должна самостоятельно. ФНС рекомендует взять за основу бланк, утвержденный ПФР.

До 2017 года страховые взносы администрировались внебюджетными фондами: ПФР и ФСС. Правила расчета страховых взносов были изложены в Федеральном законе № 212-ФЗ от 24.07.2009.

Именно эти две организации в совместном письме разработали и рекомендовали форму карточки индивидуального учета сумм начисленных выплат и иных вознаграждений и сумм начисленных соцвзносов (Письма ПФР № АД-30-26/16030 и ФСС ПФ № 17-03-10/08/47380 от 09.12.2014).

Бланк ПФР и ФСС

Разрабатываем и утверждаем собственную форму

Используемый организацией бланк карточки учета страховых взносов необходимо утвердить в учетной политике. Рассматриваемый регистр должен содержать следующие сведения:

- данные организации: наименование, ИНН, КПП;

- данные работника: Ф.И.О., ИНН, СНИЛС;

- сведения о трудовом договоре (номер, дата);

- информацию о наличии, отсутствии инвалидности;

- тарифы, используемые при расчете соцвзносов;

- суммы выплат работнику: ежемесячно и нарастающим итогом с начала года;

- суммы начисленных страховых взносов ежемесячно и нарастающим итогом с начала года;

- суммы выплаченных пособий за счет ФСС.

Взяв за основу форму, утвержденную ПФР и ФСС, удалив ненужную и дополнив необходимую информацию, указав необходимые ссылки на статьи НК РФ, мы получили бланк.

Бланк карточки учета соцвзносов

Образец заполнения

Заполним разработанный бланк сведениями на условном примере.

ООО «Компания» уплачивает страховые взносы по обычным тарифам, сотруднику Семенову С.С. инвалидность не установлена. Сумма месячной заработной платы составляет 100 000 руб. За год начисленное вознаграждение достигло предельных баз для расчета страховых взносов. Напомним, что предельные суммы выплат для начисления соцвзносов в 2019 г. составляют.

В обязанности страхователя входит учет выплат, которые были начислены, и вознаграждений работнику. Дополнительно определяется размер отчислений, которые были сделаны в качестве страховых взносов по каждому физическому лицу.

Для отражения таких данных специалисты Пенсионного фонда и Фонда социального страхования рекомендуют применять карточку учета страховых взносов. Данные вносятся за календарный год.

Дорогие читатели! Статья рассказывает о типовых способах решения юридических вопросов, но каждый случай индивидуален. Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь к консультанту:

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ .

Это быстро и БЕСПЛАТНО !

Карточка, согласно которой ведется учет страховых взносов, оформляется на бланке, разработанном в 2019 году. Он имеет рекомендательный характер. Но при этом вести документ нужно обязательно.

Чтобы не допустить ошибок при заполнении, нужно ориентироваться на образец карточки учета страховых взносов в 2019 году. Ведь за неправильно внесенные данные может наступить ответственность.

Что это за документ и каково его назначение

Работодатель, принимающий на работу сотрудника, является плательщиком страховых взносов за него. Для того, чтобы правильно определить базу для перечисления и размер самих отчислений, нужно использовать специально разработанный для этих целей документ.

На основании пункта четвертого статьи 431 Налогового кодекса РФ такой бумагой является карточка индивидуального учета страховых отчислений. Ее форма разработана специалистами ПФР и ФСС.

В документе отражаются сведения о:

- выплаченных сотруднику средствах;

- размере базы, из которой отчисляются взносы;

- начисленной сумме в каждый фонд;

- расходах, возмещенных Фондом социального страхования.

Информация предоставляется за каждый месяц. При этом сумма увеличивается за счет итогового сложения новых значений.

Форма и структура

В карточке, требуемой для учета страховых взносов, необходимо отразить определенные сведения:

- Обязательно прописывается название учреждение, которое является страхователем. Рядом отмечаются его и .

- Далее располагаются сведения о лице, подлежащем страхованию. Указываются его фамилия, имя, отчество, гражданство, наличие инвалидности. Подтвердить трудовые отношения можно с помощью наименования и характеристики договора, с отметкой о дате его заключения и регистрационном номере. Также может быть прописана дата, когда лицо стало занимать данную должность. При отсутствии гражданства или принадлежности другому государству отмечается статус работника.

- В графе прописываются суммы, которые были выплачены лицу в качестве дохода. Отдельными строками отражаются средства, из которых будут и не будут отчисляться страховые взносы.

- Отдельно указываются страховые базы, с которых производится перечисление средств в каждый из фондов. Здесь отмечаются суммы, подлежащие переводу в Пенсионный фонд, Фонды социального и обязательного медицинского страхования.

- По каждому виду страхования суммы, которые были начислены, указываются отдельно. При прописывании пенсионных взносов важно отметить те, которые не превышают установленную предельную величину, и значения сверх нормы.

- Рядом отмечаются те средства, которые подлежали выплате работникам. Пособия предусматриваются при наступлении временной нетрудоспособности, беременности, уходу за ребенком. Сюда же относятся выплаты за повреждения, полученные в результате профессиональных болезней и производственных травм. Полностью сведения о выплатах отмечаются на третьей странице.

Важно помнить, что размеры указываются дважды. Одна сумма отмечается за конкретный месяц. Другое число необходимо для определения нарастающего итога.

В карточке могут отмечаться дополнительные взносы.

Они отражаются для:

- членов летных экипажей;

- работников угольной промышленности;

- лиц, трудящихся во вредных и опасных условиях труда.

Эти данные прописывается на второй странице документа.

Бланк карточки учета страховых взносов в 2019 году:

Порядок заполнения и образец карточки учета страховых взносов в 2019 году

Карточка учета страховых взносов состоит из трех страниц. При этом в первую очередь заполняется шапка документа.

В ней нужно указать:

- наименование учреждения, его КПП и идентификационный номер налогоплательщика;

- кодировку тарифов по медицинскому, пенсионному и социальному страхованию;

- фамилию, имя, отчество застрахованного лица, его гражданство, ИНН, наличие инвалидности;

- характер отношений работника с работодателем (трудовые или ), номер соглашения и дату его составления.

Если посмотреть на образец карточки учета страховых взносов в 2019 году, то можно увидеть, что основная часть документа представлена в виде таблицы. В ней содержатся сведения об основных выплатах, которые были произведены в пользу сотрудника.

Суммы прописываются ежемесячно и по нарастанию с начала года. Отдельно нужно указать доход, который подлежит уменьшению за счет страховых отчислений, и не подлежит.

В следующих разделах таблицы отражаются базы для каждого вида отчислений:

- в Пенсионный фонд на обязательное пенсионное страхование;

- в Фонд обязательного медицинского страхования;

- в Фонд социального страхования.

Вторая страница необходима для отражения данных о работниках, трудящихся в условиях вредного производства или выполняющих тяжелый труд.

На ней также представлена объемная таблица, поделенная на части:

Третья страница карточки разработана для указания выплат, которые осуществлялись при потере работником трудоспособности на определенный период. Сюда же относятся пособия, переводимые за беременность, уход за ребенком. Также в данном разделе отражаются выплаты, которые получили пострадавшие от производственного процесса или пораженные профессиональными болезнями сотрудники.

В первой части третьего раздела отмечаются выплаты, связанные с материнством и вынашиванием ребенка.

Работодатель должен прописать суммы, которые были перечислены за:

- временную потерю трудоспособности;

- период беременности и родов;

- раннюю постановку (в первом триместре) на учет в женскую консультацию;

- рождение ребенка.

В строках отмечается несколько выплат, в том числе и произведенных из средств федерального бюджета.

Вторая часть содержит данные о выплаченных пособиях за производственные травмы и профболезни. Отдельно указываются выплаты, перечисленные за нетрудоспособность в результате несчастного случая. В другую строку прописываются сведения о перечислениях лицам, имеющим профессиональное заболевание.

После заполнения каждого раздела документ передается на подпись главному бухгалтеру.

Санкции за неправильное заполнение

Форма, которая используется многими работодателями, не установлена на законодательном уровне. Поэтому стоит отметить рекомендательный ее характер. При этом вести документ входит в обязанности каждого учреждения и ИП.

В организации сотрудники могут самостоятельно разработать бланк для заполнения. Но нужно ориентироваться на образец, чтобы не пропустить основные важные разделы.

Если в организации не будет заведена карточка учета, а также обнаружатся систематические ошибки в ходе заполнения, которые проверяющий посчитает грубыми, то работодатель может быть привлечен к ответственности.

В соответствии со статьей 120 Налогового кодекса РФ в таких ситуациях предусматриваются штрафы. Если база для определения размера взносов не была занижена, то выплачивается от 10 000 до 30 000 рублей. Сумма варьируется в зависимости от количества периодов, в которых отмечаются ошибочные сведения.

Более серьезный штраф предусматривается, если произошло снижение базы для расчетов. Работодателю придется заплатить минимум 40 тысяч рублей. В среднем берется ставка 20% от взносов, которые не были уплачены.

Детали, которые нужно учитывать при составлении

Стоит помнить о некоторых деталях, которые необходимо учитывать при составлении карточки учета страховых взносов. Они касаются тарифов и лимитов по средствам. На начало 2019 года не отмечается изменений в порядке определения базы страховых отчислений.

Взносы по-прежнему не начисляются за:

- декретные пособия;

- выплаты на детей;

- командировочные переводы;

- выходные пособия до трех заработных плат лица.

На основании Постановления Правительства РФ №1255, которое было выпущено 21.11.2016 года, предельное значение по обязательным страховых взносам составляет 755 тысяч рублей.

Если база не превышает лимит, то производится отчисление 22%. Для взносов, которые осуществляются в Пенсионный фонд сверх нормы, устанавливается значение тарифа 10%.

В карточках учета страховых взносах отражается информация по выплатам сотрудникам и начисленным взносам. Рассмотрим подробнее, как формировать этот учетный регистр.

Как вносить информацию в карточку учета страховых взносов в 2018 г.

В соответствии со ст. 431 НК РФ и ст. 17 от 24.07.1998 7. № 125-ФЗ юридические лица и ИП должны осуществлять учет выплат в пользу сотрудников и взносы на них. Для этого используются специальные карточки учета страховых взносов, заполнять которые нужно по особым правилам.

Взносы вне зависимости от вида страхования рассчитываются отдельно по каждому из сотрудников. В соответствии с этим на каждого работника необходимо завести карточку учета выплат и страхвзносов на ОПС, ОМС и ОСС. Что касается взносов «на травматизм», то они могу учитываться как обособленно по каждому сотруднику, так и в целом по организации. Если используется первый вариант, то подобную информацию можно также включить в карточку учета страхвзносов.

В карточку необходимо включать следующие сведения персонифицированного учета:

- ФИО сотрудника;

- СНИЛС;

Кроме того, в карточке можно указать и адрес регистрации сотрудника. Итоговый Единый расчет по страховым взносам формируется в том числе и на основании сведений из данного учетного регистра (согласно п. 2.8 прил. 2 к ФНС РФ от 10.10.2016 г. № ММВ-7-11/551@). Гораздо удобнее, если при составлении РСВ в части персональных данных под рукой будут все необходимые сведения.

Карточка учета страхвзносов заводится на один календарный год. В ней указываются ежемесячные выплаты сотрудникам. Страхвзносы отражаются нарастающим итогом с начала календарного года.

Бланк карточки учета страхвзносов в формате Excel можно скачать по этой .

Где взять бланк карточки в 2018 г.

Специально утвержденного бланка карточки учета страховых взносов не существует. В соответствии с этим организация имеет право самостоятельно разработать форму этого документа. Раньше можно было использовать ПФР и ФСС от 09.12.2014 г. № АД-30-26/16030 и № 17-03-10/08-47380, в котором содержалась рекомендованная форма карточки учета страхвзносов. Такая карточка основывалась на правилах от 24.07.2009 г. № 212-ФЗ, который на данный момент .

Налоговая инспекция не против, если организации по-прежнему будут использовать данный бланк при учете страховых взносов. Главное — его формат должен быть обновлен в соответствии с правилами и нормами гл. 34 НК РФ. В карточке не должно содержаться ссылок на отмененный закон. Кроме того, ее не нужно закреплять в учетной политике, поскольку она не является обязательным налоговым регистром.

В программах бухгалтерского учета данный регистр имеется, и его можно использовать. Однако нужно в обязательном порядке проверить его соответствие нормам действующего законодательства. При автоматическом формировании карточки нужно ежемесячно проверять, все ли суммы облагаемых доходов и взносы попадают в нее.

Нет необходимости проверять карточки по всем сотрудникам — достаточно проверить несколько из них. Сведения из них нужно сравнить с данными аналитического учета по сч. 70 «Расчеты с персоналом по оплате труда» и сч. 69 «Расчеты по соцстрахованию и обеспечению».

Электронные карточки учета страхвзносов желательно распечатывать по итогам каждого календарного года и заверять подписью главного бухгалтера. Кроме того, их можно сохранить и на компьютере, но с заверением электронной цифровой подписью.

Округление сумм страхвзносов в карточке учета

Согласно п. 5 ст. 431 НК РФ страховые взносы необходимо рассчитывать и уплачивать в рублях и копейках. В соответствии с этим и выплаты работникам, и страхвзносы необходимо отражать в карточках с копейками. При округлении взносов в карточках их нельзя будет использовать для формирования верного РСВ, поскольку это приведет или к переплате, или к недоимке. Если будет задолженность по страхвзносам, налоговая инспекция начислит пени и штраф в размере 20% от суммы неуплаченных взносов (ст. 75, 122 НК РФ).

В карточке учета нужно указывать доходы до обложения НДФЛ, поскольку если уменьшить их на налог, то будет несоответствие между облагаемой базой и рассчитанными взносами.

Учет в карточке взносов «на травматизм»

Ранее в форме карточки учета страхвзносов была предусмотрена отдельная строка для отражения взносов «на травматизм». На данный момент администрированием основных взносов занимается налоговая инспекция, а платежами «на травматизм» — ФСС. Каким образом вести учет этих особых взносов: включать их в данную карточку или вести отдельный регистр учета?

Разделение страховых взносов по видам не предусмотрено законодательством — ни Налоговым кодексом, ни Федеральным законом № 125-ФЗ. Главное условие — вся информация по доходам должна отражаться достоверно, чтобы можно было правильно определить облагаемую базу по страхвзносам. Следовательно, внесение в карточку учета страховых взносов «на травматизм» не будет считаться ошибкой.

Срок хранения карточек учета страхвзносов

Карточки учета страховых взносов необходимо хранить в течение 6 лет после окончания календарного года их составления (пп. 6 п. 3.4 ст. 23 НК РФ). Данный момент касается и тех лет, когда администрированием взносов занималась не ФНС, а ПФР и ФСС. При этом не важно, что Закон № 212-ФЗ был отменен, поскольку сотрудники этих фондов имеют право проверять отчетность по взносам за 2015-2016 гг.

Карточки за 2016 г. можно уничтожить в 2023 г., но только при условии, что РСВ-1 и 4-ФСС за 2015 и 2016 гг. сданы и не нужно подавать уточненки. Что касается 2017 и 2018 гг., то взносы в эти периоды проверяются уже налоговой инспекцией. При отсутствии карточек учета она вправе выписать штраф в размере 200 руб. за каждый документ (п. 1 ст. 126 НК РФ). Второй штраф выписывается на руководителя или главного бухгалтера в размере 300-500 руб. за все документы (ч. 1 ст. 15.6 КоАП РФ).

Образец карточки учета по страхвзносам в 2018 г.

Ниже представлен образец заполнения карточки учета страхвзносов в 2018 г. Его также можно скачать по этой .

В видео-материале представлена информация о формировании карточки учета страховых взносов в программе 1С: