Криминологическая характеристика легализации денежных средств или иного имущества, приобретенных преступным путем. Незаконный дележ предназначенных для других целей

Термин «отмывание денег» впервые был использован в 1980-х гг. в США применительно к доходам от наркобизнеса для обозначения процесса преобразования нелегально полученных денег в легальные. С тех пор предложено много определений этого понятия. Президентская комиссия США по организованной преступности в 1984 г. ввела следующую формулировку: «Отмывание» денег - процесс, посредством которого скрывается существование, незаконное происхождение или незаконное использование доходов, и затем эти доходы маскируются таким образом, чтобы казаться имеющими законное происхождение».

В международном праве определение легализации («отмывания») денег от преступной деятельности было дано в Венской конвенции ООН о борьбе против незаконного оборота наркотических средств и психотропных веществ от 19 декабря 1988г., оказавшей большое влияние на развитие соответствующего законодательства западных стран.

Согласно ст. 3 Конвенции, под легализацией («отмыванием») денег от преступной деятельности понимаются:

· Конверсия или передача имущества, если известно, что такое имущество получено в результате правонарушения или правонарушений, или в результате участия в таком правонарушении или правонарушениях, в целях сокрытия или утаивания незаконного источника имущества или в целях оказания помощи любому лицу, участвующему в совершении такого правонарушения или правонарушений, с тем чтобы оно могло уклониться от ответственности за свои действия;

· сокрытие или утаивание подлинного характера, источника, местонахождения, способа распоряжения, перемещения, подлинных прав в отношении имущества или его принадлежности, если известно, что такое имущество получено в результате правонарушений или правонарушения, в результате участия в таком правонарушении или правонарушениях;

· приобретение, владение или использование имущества, если в момент его получения было известно, что такое имущество получено в результате правонарушения или правонарушений или в результате участия в таком правонарушении или правонарушениях;

· участие, соучастие или вступление в преступный сговор с целью совершения любого правонарушения или правонарушений, приведенных выше, покушение на совершение такого правонарушения или правонарушений, а также пособничество, подстрекательство, содействие или консультирование при их совершении».

Как следует из положений Страсбургской конвенции и рекомендаций Специальной финансовой комиссии по проблемам «отмывания» денег, подготовленных в 1990 г., «отмывание» денежных средств и иного имущества - это процесс, в ходе которого средства, полученные в результате незаконной деятельности, т.е. различных правонарушений, помещаются, переводятся или иным образом пропускаются через финансово-кредитную систему (банки, иные финансовые институты), либо на них (вместо них) приобретается иное имущество, либо они иным образом используются в экономической деятельности и в результате возвращаются владельцу в ином «воспроизведенном» виде для создания видимости законности полученных доходов, сокрытия лица, инициировавшего данные действия и (или) получившего доходы, а также противозаконности источников этих средств.

Легализация («отмывание») дденег, полученных незаконным путем, - придание правомерного вида владению, пользованию или распоряжению денежными средствами или иным имуществом, приобретенными заведомо незаконным путем.

Целью Отмывания денег является желание владельца таких денег скрыть или замаскировать незаконный источник их получения, что дает ему возможность эти деньги тратить, не вызывая подозрений у надзорных и правоохранительных органов.

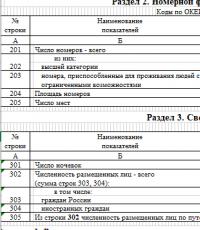

Легализация денег, полученных преступным путем (что по сути своей и является отмыванием денег), - это фактическое внедрение «грязных» денег в финансовую систему. Незаконные доходы поступают в банковские структуры государств и путем проведения многочисленных операций принимают вполне легальный вид как с точки зрения обывателя, так и любого контролирующего органа. Для этого используются разнообразные средства, которые могут включать разделение (разбивку) наличных денег на меньшие денежные суммы, приобретение мелких предприятий, соучастие сотрудников кредитных организаций и др. Большое количество операций, успешно выполненных для сокрытия источника денежных средств, значительно затрудняет воспроизведение контролирующими органами всей их цепочки. Чем разнообразнее инструменты, используемые для размещения незаконных денежных средств для сокрытия источника средств, например чеки, дорожные чеки, акции, облигации и т.п., тем сложнее проследить происхождение денег. Определению происхождения доходов препятствует проведение денег через несколько стран, где отсутствует эффективная система противодействия легализации преступных доходов, или через офшорные финансовые центры. Общая схема легализации доходов представлена на рис. 1.

Рис. 1 Схема легализации денег

Размещение - первый этап процесса отмывания денег. Он представляет собой видоизменение их начальной формы или адреса. Например, перевод денег (дистанцирование) дает возможность замаскировать их прямую связь с преступлением и вывести деньги за пределы досягаемости правоохранительных органов.

Формы размещения могут быть разными. Чаще всего используются следующие из них:

контрабандный вывоз наличных денег за границу;

превращение денег в другие финансовые инструменты;

обменные операции - обмен мелких банкнот на купюры более крупного достоинства или другую валюту без использования банковских счетов;

аккумуляция денег небольшими суммами на один банковский счет;

депонирование денег на банковские счета (обычно несколько счетов в нескольких кредитно-финансовых учреждениях);

превращение денег в товары, драгоценные металлы и камни;

использование хозяйственных предприятий с большим наличным оборотом (бары, ночные клубы, рестораны, салоны красоты, казино и пр.), к легальной выручке которых присоединяются преступно полученные средства;

создание собственных фиктивных предприятий, декларирующих нажитые преступным путем деньги в качестве выручки и пр.

Процесс отмывания денег легче всего раскрыть именно на первом этапе размещения полученных преступным путем денег. Поэтому законодательные, правоохранительные и регулирующие органы для решения проблемы противодействия отмыванию денег, полученных преступным путем, сосредоточили на нем основное внимание.

Если преступно полученные средства существуют в наличной форме (например, доходы от торговли наркотическими веществами или оружием), их владельцам необходимо разместить эти средства в банковской системе.

Если средства получены в безналичной форме (преступления в экономической сфере), то необходимость в первой стадии отмывания отпадает.

Рассредоточение представляет собой вторую стадию процесса, на которой происходит отделение преступных доходов от источника их происхождения. На этой стадии проводятся множественные финансовые операции между кредитными организациями для сокрытия следов преступления.

Перемещение денег на стадии рассредоточения маскирует происхождение незаконных источников доходов и владельцев денег. Таким образом, связь между деньгами и их владельцами теряется. С этой целью используются подставные лица и фиктивные фирмы, выставляющие фиктивные счета, служащие основанием для перевода денег. Как правило, подобные операции проводятся на международном уровне. В итоге, как уже отмечалось, установить источник происхождения денег практически невозможно. Здесь большую негативную роль играют офшорные финансовые центры, где следы преступно полученных доходов теряются окончательно.

Только на первом и частично на втором этапе легализации прослеживается связь между доходом, полученным от преступной деятельности, и лицом, совершившим основное преступление.

Интеграция - третья (последняя) стадия процесса отмывания денег. На этой стадии преступник имеет возможность вновь использовать деньги, полученные преступным путем, в реальном секторе экономики. Таким образом, эти деньги обретают легальный источник происхождения.

Основные формы интеграции легализованных преступных доходов в финансовую систему следующие:

операции с недвижимостью или произведениями искусства, аукционные сделки, где цену товара можно определить лишь условно. Используется заниженная или завышенная цена контракта. Разница с реальной ценой доплачивается неучтенными наличными денежными средствами;

экспортно-импортные операции, при которых составляются реальный и фиктивный договоры (с завышенной суммой сделки). Разница между реальной и фиктивной ценой товаров, работ, услуг, оплаченная выведенными из легального денежного оборота деньгами, остается на счете фирмы-посредника;

деньги депонируются на счете зарубежной фирмы и используются для выдачи ссуды, являющейся для заемщика легальными деньгами;

учреждение зарубежной корпорации в офшорной зоне, открытие ее счета в иностранном банке с последующим использованием этого счета для предоставления ссуд, платежей по фиктивным договорам аренды или за фиктивные услуги;

деньги преступного происхождения декларируются как легальный выигрыш в казино или лотерее.

В каждом отдельном случае могут применяться самые разные методы отмывания денег, но суть всех операций сводится к тому, чтобы придать незаконно полученным средствам вид дохода от законной деятельности. Анонимные денежные средства получают новый источник происхождения, и легализовавшийся доход перераспределяется в пользу преступника, совершившего основное преступление.

Эксперты ФАТФ отмечают, что иностранные источники нелегальных средств, поступающих в Россию и регионы бывшего СССР для «отмывания», малоизвестны.

Основу механизма уголовно-правового контроля за отмыванием криминальных денег в ПМР составляют статьи УК ПМР (ст. 169, 170, 171).

Обналичивание денег статья УК РФ – это отмывание финансовых активов. Уголовное законодательство закрепляет множество составов, которые прямо или косвенно связывают прибыль юридических лиц с преступными целями или при уклонении от налогообложения. Следует изучить все вопросы, которые касаются обнала начиная от момента появления мотива и заканчивая необходимыми ресурсами. Результаты легализации всегда несут собой потери бюджетных средств или дохода государства.

Коммерческие и некоммерческие организации используют безналичную форму расчётов между собой. Однако это не означает, что существует возможность свободного снятия денежных средств.

Государственные органы и банки следят за тем, чтоб доходы от деятельности юридических лиц не выводились в бесконтрольный оборот.

Финансовая организация выступает не только в качестве хранителя капитала, но и является распорядителем денег предприятий.

Следует отметить, что существуют определённые категории расходов, которые могут или в некоторых случаях должны быть погашены именно наличными средствами:

Таким образом, можно всё-таки получить некий уход от бдительного взора банка. Для того чтобы обналичивание было произведено необходимо доказать, что оно находится в рамках законного поля и не превышает установленных лимитов.

Единоличный учредитель может запросить деньги у банка (подать заявку), но получить их в полном объёме вряд ли получится.

Незаконное обналичивание различных денежных средств носит сегодня стихийный характер. Ещё несколько лет назад руководители крупных организаций стремились увести от налогообложения капиталы посредством переводов в офшорные банки, сведения о которых не подлежали разглашению.

Сегодня таких манипуляций никто не производит, но цель по укрытию доходов от перехода их части в казну государства в виде налогов и сборов.

Популярность обнала также обусловлена некоторыми особенностями такой операции:

Вышеназванные преступления являются наиболее тяжкими, так как несут особую негативную нагрузку на общество, угрожая стабильности его развития и мирного сосуществования.

Всё же главные цели, которые мотивируют учредителей компаний скрывать часть доходов – высокие налоговые ставки и большой размер обязательных выплат.

Эти действия носят массовый характер.

Законных методов всего пять и каждый из них имеет свои особенности. Следует вкратце рассмотреть каждый:

Таким образом, законные методы обналичивания денежных средств должны иметь подтверждение и финансовое обоснование.

Сокрытие таким образом доходов невозможно, если не существует сговора между сторонами перераспределения прибыли.

Однако стоит обратиться к тому факту, что даже при компании не единственные субъекты подобных преступлений. Граждане, которые получают от государства какие-либо субсидии или дотации стремятся использовать их по своему усмотрению без соблюдения целевого характера денежных средств. В этом им помогают как индивидуальные предприниматели, так и коммерческие предприятия.

Отдельно стоит обратить внимание на замену маткапитала деньгами и расходом его отличные от законных методы (неподконтрольные). В данном случае сертификат заменяется на денежный эквивалент, за удержанием комиссии посредника. По документам осуществляется проводка нормальной процедуры. Владелец сертификата отчитывается за ее реализацию, а компании, которая сопровождала сделку выдаются денежные средства. Пенсионный фонд старается отслеживать все операции, связанные с денежными средствами, предназначенными для выдачи материнского капитала.

Такие же схемы обналичивания присутствуют в любой сфере социального обеспечения или назначения дополнительных мер поддержки граждан. Статьи за обналичивание денег заключены в одном разделе Уголовного кодекса Российской Федерации, который отвечает за денежные махинации.

Обязательные атрибуты любой схемы обналичивания представлены:- наличие посредника, который выдаёт отчётные документы и затем получает денежные средства от контролирующих органов;

- большое количество документов, которое может как запутать следы притворной и нелегальной сделки, так и полностью снять сомнения с вопроса о надлежащем способе обналичивания.

Уголовную ответственность за обналичивание денежных средств могут применить только в том случае, если будет доказано, что преступление носило умышленный характер.

Предполагается, что если деньги даются в заём или под отчёт, то должны иметься следы, которые помогут отследить момент возникновения обязательств и до момента возврата средств или подготовки отчёта с подтверждением финансовой части. Налоговое законодательство даёт полное право не учитывать деньги, потраченные таким путём при расчёте налоговой ставки за определённый период.

Возвратные деньги впоследствии должны быть восприняты в качестве доходов. Случается, что работник лишается возможности отдавать заёмные средства (потеря трудоспособности вне зависимости от протяжённости).

Правила оформления обналиченных средств подобным способом предусматривают:В такие моменты оплатить налог обязан именно заёмщик, так как денежные средства приравниваются к доходу.

- Оформление договора займа или распоряжения о выдачи средств под отчёт.

- Бухгалтерские проводки по погашению задолженностей или составленного отчётного документа.

- Отчёт на полученные деньги должен быть составлен с приложением чеков или иных платёжных документов. Недопустимо в отчёте указывать какие-либо суммы, подтвердить которые невозможно.

Условно такой вид обналичивания денежных средств является самым безопасным, с точки зрения законности. Оспорить действия сторон, привлечённых к обналу крайне сложно. Договор займа – гражданско-правовой договор, а отчётные документы составляются на специальных бланках.

Сложность доказывания, что обналичивание денег статья уголовного законодательства имеет соответствующий состав.

Оформление обнала проводится с помощью бухгалтерских документов, то есть с использованием расходных кассовых ордеров. Не всегда обналичивание предполагает выдачу денег на руки. В некоторых случаях средства переводятся на карточку физ.лицу, которое может без ограничений производить снятие в банкоматах или отделениях финансовой организации.

Абсолютно не важно внутри ли одной финансовой организации производятся проводки или средства выводятся на баланс чужого счёта в другом банке.

Статья за обналичивание денежных средств будет применена, если:- не соблюдён порядок проводки и официального обнала;

- изначально применена незаконная схема перевода средств с целью снятия наличных.

Обязательно должно быть соблюдено правило о создании внутренних локальных актов на предприятии, которые бы регламентировали порядок увода денежных средств от налогообложения. Этот порядок утверждается руководителем приказом или собранием учредителей посредством принятия решения. Подобное положение или документ с иным наименованием должен содержать алгоритм действий всех участников схемы обналичивания.

Существует схема, в которую привлекается посредник, производящий отслеживание законности бухгалтерских проводок.

Банки нередко становятся участниками преступных схем, имея непосредственное отношение к оформлению поддельных или несоответствующих действительности документов.

Подобная схема предполагает следующие действия:

- Человек оформляет крупный кредит и берёт поручителем юридическое лицо.

- Невозможность выплаты делает обязательным истребование средств от поручителя.

- Денежные средства вместе с пеней и процентами возвращаются в банк.

- Третье лицо передаёт аналогичную сумму, удерживая комиссионные.

В качестве человека, участвующего в кредитном договоре, зачастую выступает гражданин, который никогда не имел взаимоотношений с организацией и не знает, что на его имя оформлена крупная ссуда.

Зачастую имеющаяся задолженность перед фирмой, списывается как недополученный доход.

Эта схема действует только когда речь идёт о больших денежных суммах и предполагает единичный случай её использования. Она представляет собой колоссальный риск для обеих сторон (юридическое лицо – банк).

Именно из-за подобных махинаций Банк России ведёт массовую чистку среди финансовых организаций, прекращая действия их лицензий.

Следует уделить несколько слов о набирающей популярность криптовалюте. Некоторые организации выводят деньги на накопительные счета и получают доход, другие (прогрессивные) ищут пассивного дохода от особых объектов, которые сегодня носят название Биткоин.

Уникальность этой валюты заключается в том, что

Ранее (до внесения в Трудовой кодекс изменений) часто использовались гражданско-правовые договоры при найме сотрудников. Это было возможным и привлекательным, поскольку не существовала процедура по уплате тех же налоговых ставок и пополнения тех же фондов, если бы речь шла об обычных работниках.

Назначались повышенные суммы оплаты оказания услуг физическими лицами, в связи с чем присутствовало не только уголовно наказуемое деяние, но и нарушение трудовых прав граждан.

Отличие гражданско-правового от трудового договора предполагает:- отсутствие тесной взаимосвязи сотрудника с работодателем;

- отсутствие понятия трудовой дисциплины;

- обязательное составление акта выполненных работ по результатам каждого отработанного месяца.

Сегодня найти подобную схему сложно, законодательно урегулированы вопросы о любых видах гражданско-правовых сделок, которые могут быть использованы в качестве махинации для обналички денежных средств.

Таким образом, обналичивать доходы через гражданско-правовые договоры законно нельзя. Незаконный обнал предполагает заключение фиктивных сделок по различным видам деятельности и деньги просто утекают с одного расчётного счёта на другой. Услуга не осуществляется, а средства выводятся уже получившей их стороной.

Обналичивание денежных средств по различным статьям УК РФ предполагает, что деньги передаются не за счёт каких-либо действий, а на основании оформления сделки.

- Физическое лицо предполагает продать какую-либо вещь организации. Это может быть как движимое, так и недвижимое имущество.

- Оформляется предварительный договор, по которому производится платёж фирмы.

- Далее стороны по обоюдному согласию или по инициативе гражданина расторгается, и оформляется запрос на возврат суммы, обозначенной в договоре.

По истечении трёх лет без подачи искового заявления в суд, предприятие теряет право требования долга.

Никто не может заставить подать иск в суд, а, например, за незаконное обналичивание денежных средств статья будет переквалифицирована на 179 (принуждение к совершению сделки), что не является действительным и уводит в сторону вопрос обналички.

На практике существует мнение, что обналичивание всегда сопровождается легализацией (отмыванием) доходов. Это совсем не так. Весьма добросовестные фирмы желают уменьшить «прессинг» государства на доходную часть и вывести некоторые средства в собственное пользование простым способом.

Следует обратить внимание, что обналичивание может быть связано со лжепредпринимательством или мошенничеством и необязательно иметь в качестве конечной цели увод денег от налогового бремени.

Поэтому при квалификации преступления, если оно обнаружено, следователи изучают:- все существенные признаки состава противоправного деяния;

- особенное внимание уделяется факультативным признакам;

- субъектов, которые действовали в единой финансовой цепочки;

- какие сопутствующие преступления были совершены.

Таким образом, незаконные схемы могут быть только «ширмой» для других более сложных преступлений, которые несут серьёзную угрозу общества.

Посреднические услуги можно встретить и в этой преступной деятельности. Описывать схемы не представляется целесообразным, так как их разновидностей великое множество.

Следует знать основные признаки обнала через посредников:

- Количество посредников может исчисляться десятками.

- Эта деятельность оплачивается в процентном соотношении от передаваемой суммы.

- Человек непосредственно передающий «шуршащие купюры» руководителю фирмы, может не подозревать что за объект у него в руках и что действия его могут носить преступный характер.

Посредники пользуются огромным спросом у тех, кто организовывает схемы вывода денег незаконно.

Однако в ходе судебного заседания может быть неправомерное обналичивание денежных средств статья установлен другой круг участников, о которых было неизвестно в момент передачи средств.

Сегодня реализована возможность проверки контрагентов (то есть других организаций, которые привлекаются к обналичиванию). Можно увидеть сколько компаний были зарегистрированы на одного человека и как эффективно они работают (исчисляет средства в бюджет и фонды).

Такие фирмы по роду деятельности могут быть представлены в любой организационно-правовой форме или сопряжены (иметь в качестве одного вида деятельности) выдача микрофинансовых займов.

Схема предельно проста:- по поддельным документам или персональным данным, пользование которых запрещено, оформляются зарплатные проекты в банке (могут быть даже совершены фото держателя зарплатной карты);

- основная фирма переводит за мнимую услугу деньги и ждёт, когда деньги будут выведены через банковские карты;

- производится передача налички с удержанием процента за посредничество.

Таких фирм открывается множество, некоторые из них перебрасывают денег между собой, чтоб запутать следы.

Может ли банк оказаться в доле?

Сегодня таких банков становится всё меньше и меньше. Ежемесячно Центробанк публикует списки тех участников финансового рынка, которые могут участвовать подобным образом.

Безусловно, вероятность такая существует. Некоторые банки были специально учреждены для обналичивания денег.

Как определить границу того, что банк участвует в преступных махинациях:В этом случае они могут выступать и как конечное звено преступной схемы, и быть при этом посредником по оформлению обнала.

- У такой финансовой организации нет банковских продуктов по вкладам или они крайне невыгодны.

- Кредитные проекты не развиваются или не имеют клиентской привлекательности из-за небольшого количества.

Следует обратить внимание на ответственность банков. Помимо лишения лицензии (получение которой весьма затруднительно) реальные сроки и штрафы грозят руководителю или будет наказываться материально ответственному лицу, которое может быть идентифицировано по результатам расследования преступления.

Можно сделать вывод, что куда бы ни глянул потенциальный преступник по ряду финансовых организаций, везде существует благоприятная среда. Рубеж по увеличению обнала государство старается переломить не только по отношению к ужесточению наказания, но и в части совершенствования нормативно-правового регулирования определённых вопросов.

Преступные схемы, позволяющие получать незаконную прибыль, создаются и внедряются в практику постоянно. Еще в 90-е использовалось обналичивание денег, то есть незаконный вывод средств со счетов юрлиц. Несмотря на популярность методики отдельная статья в УК РФ, разбирающая правонарушение, не введена. Законодатель решил проблему иначе.

Разберем, какая уголовная ответственность предусмотрена за обналичку, под какие статьи УК подпадает правонарушение. А также в чем таковое выражается и почему законодатель не выделил обнал в отдельную статью.

Правила оборота денег на счетах юрлиц и индивидуальных предпринимателей описаны в статьях ГК. К примеру, ст. 286 содержит норму об обязательном расчете контрагентов безналичным способом. Введена таковая, в том числе с целью осуществления контроля оборотов каждого отдельного предприятия, являющегося налогоплательщиком. Ведь сбор в бюджет исчисляется на основании оборота или прибыли.

Незаконное обналичивание состоит в выводе денег из баланса фирмы. Без объективного обоснования операция является незаконной. Переводить деньги разрешено только для:

- развития производства (контрагентам);

- организации работы администрации;

- выплаты дивидендов;

- осуществления иных законных операций.

Важно: каждая трата юрлица или индивидуального предпринимателя должна быть обоснована документально. Иначе проверяющие органы могут заподозрить обналичку денег.

Распоряжение средствами компании так строго нормируется с тем, чтобы избежать укрытия таковых от налогообложения. После выплат в бюджет собственник может распределять прибыль любым образом. Правонарушители же пытаются вывести из поля зрения налоговой инспекции как можно больше денег. Способы, которыми проводится незаконное обналичивание, разнообразны. Рассмотрим самые популярные.

Известные методы обналички

Количество операций, проводимых фирмами в правовом поле, ограничено. На их основе строится механизм укрытия от налогообложения. Поэтому нелегальные финансовые операции (обнал) обычно маскируют под законные. Самыми распространенными являются следующие:

- использование фирм-однодневок;

- проведение средств через банки;

- перевод индивидуальным предпринимателям;

- выплата дивидендов;

- привлечение средств маткапитала;

- создание липовых контрагентов.

Схема через фирмы-однодневки состоит в том, что участник рынка регистрирует иное предприятие на реальное лицо. С фирмой заключается договор на поставку товаров или услуг. На его основании переводятся средства. Деньги снимаются со счета, а фирма закрывается. Кроме того, бухгалтер сумму вносит в убытки предприятия. А это уменьшает базу налогообложения. В таковой ситуации могут привлечь к ответственности владельцев обоих предприятий. Сложность состоит в сборе доказательной базы, подтверждающей обналичку.

Похоже по сути и форме на вышеописанное незаконное обналичивание денег фирмы через подставное предприятие. ИП или ООО регистрируется на «липовый» паспорт. То есть документ вполне реальный. Но принадлежит или умершему, или обворованному человеку. переводит деньги со счета предприятия липовому контрагенту в рамках договора. Затем они снимаются и тратятся на собственные нужды. А поддельное ООО даже закрывать не требуется. Ведь оно оформлено на подложный паспорт.

Банковские учреждения в преступных схемах используются только с согласия менеджеров. Без участия работника финансовой организации обналичивание денежных средств невозможно. Транзакции проводит специалист. Он старается перегнать сумму через счета большого количества банков, чтобы трудно было отследить операции. В настоящее время такие схемы используются довольно редко. Банковские транзакции контролируются крайне жестко. Кроме того, наказание в случае выявления махинаций настигнет и недобросовестного финансиста.

Раньше преступники переводили незаконным способом деньги на счета физлиц. Но таковая операция требует документального оформления. К примеру, фирма может приобретать у людей материалы, информацию и иное. Операция оформляется на подставных лиц. Им за «товар» переводят деньги. Сумма, таким образом, дробится. А за небольшое нарушение уголовной ответственности преступник не подвергается. Чтобы его наказать за обналичивание, незаконность всех переводов, что не так просто.

Следующая схема реализуется путем преступного сговора с индивидуальным предпринимателем. Организация (юрлицо) заключает с ИП договор об оказании услуг (чаще всего). Деньги отправляются на счет предпринимателя и делятся в оговоренных пропорциях. «Законность» операции подтверждается договором и актом выполненных работ. Контрагенты подписывают документы, считая себя в полной безопасности.

Выплата дивидендов – это вполне законная операция. Но только в том случае, если они отчисляются с прибыли после уплаты налогов. Кроме того, акционеры также обязаны внести в бюджет взнос с доходов физических лиц. Преступной в данном случае является попытка уклониться от налогообложения. То есть дивиденды переводят физлицам без взимания с них взноса в казну.

С 2009 года практикуется схема с маткапиталом. Обналичивание происходит путем оформления поддельной сделки купли-продажи жилого помещения. На основании договора ПФР перечисляет деньги, которые впоследствии снимаются со счета преступником.

Существуют иные схемы обнала, они менее распространены. Но уже из вышеописанных примеров видно, что уголовные правонарушения подпадают под различные статьи УК. Поэтому законодатель решил не вводить отдельно нормы, описывающей обналичивание. Каждая отдельная нарушает норму, описанную в 22-й главе УК, посвященной описанию преступлений в экономической сфере.

Уголовная ответственность

Преступные деяния, связанные с обналичиванием денег, разбираются в рамках 22-й главы УК. зависит от того, какая из статей применяется в том или ином случае. Так, за обналичку путем увода крупных сумм от налогообложения гражданам полагается одна из таких кар (статья 198):

- до года принудительного труда;

- арест до полугода;

- тюремное заключение до года.

Если выяснится, что от налогообложения скрыта особо крупная сумма, то наказание увеличивается. А именно:

- штраф может составить от 200 до 500 тыс. руб.;

- принудительные работы назначаются до трех лет;

- в тюрьму посадить могут на период до трех лет.

Крупным ущербом признается не перечисление в бюджет суммы размером в 900 000 руб. в течение трех финансовых периодов. При условии, что недоимка превышает 10% от полагающихся налогов и иных обязательных платежей. А особо масштабным – 4,5 мил. руб., что превышает 20%.

Внимание: не подлежит уголовному преследованию человек, совершивший правонарушение впервые, если он добровольно выплатил все полагающиеся взносы в казну и соответствующие фонды.

Предприятие, незаконно обналичивающее средства, наказывается по статье 199 УК. Ответственности подлежат должностные лица, отвечающие за финансовые операции (имеющие право подписи). Так, за невыплату обязательных сборов в крупном размере руководителя или бухгалтера могут наказать одним из следующих способов:

- штраф от 100 до 300 тыс. руб.;

- арестом на полгода;

- тюремным заключением на период до двух лет;

- дополнительно: лишением права занимать указанную в решении суда должность на срок до трех лет.

Незаконное обналичивание денежных средств юрлицом в особо масштабном размере приводит к более строгому наказанию. Штрафные санкции увеличиваются до полумиллиона рублей, а лишить свободы могут на период до шести лет.

Справка: крупная сумма невыплаты в бюджет составляет 5 млн. руб. и более.

Задолженность перед казной подсчитывают за три предшествующих финансовых года. Уголовная ответственность наступает, если недоимка превышает 25% от положенной суммы. Особо масштабное уклонение – это 15 млн. руб. и более.

В 199 статье УК законодатель выделил квалифицирующий фактор. Он состоит в совершении правонарушения участниками . За таковое деяние наказываются все выявленные лица с учетом виновности каждого.

Лица, причастные к обналичиванию, могут понести ответственность в рамках статьи 199.2. Она описывает преступление, состоящее в сокрытии денег от налогообложения. Наказание за таковое деяние:

- штраф до полумиллиона руб.;

- принудительные работы до трех лет;

- тюремное заключение до трех лет.

Компании, занимающиеся системной преступной деятельностью, могут закрыть путем прекращения регистрации. Кроме того, в ходе расследования выявляются все пособники правонарушителей. Людей, способствующих уводу сумм от налогообложения, также наказывают. Виновность определяется исходя из размера ущерба, нанесенного государственному бюджету.

Квалификация преступлений, связанных с обналичкой, представляется довольно сложным делом. Так, злодеи часто прибегают к фальсификации документов (оформление на поддельный паспорт), иным незаконным операциям. Поэтому их деятельность может подпадать под следующие статьи УК:

- 327 – подделка документов;

- 171 – незаконное предпринимательство;

- 173 – лжепредпринимательство;

- 174, 174.1 – отмывание средств.

Как правило, первоначально нарушение законодательства выявляет сотрудник налогового органа. В его обязанности входит передача информации о злодеянии в прокуратуру. Работники последней проводят анализ данных. В случае необходимости дают задание дознанию провести предварительное следствие с целью выявить состав того или иного преступления.

Если состав обнаружен, то проводится расследование. К обналичиванию средств, как правило, причастно несколько физических, должностных и юридических лиц. В отношении каждого решается вопрос о привлечении к уголовной ответственности. Связываться с нарушителями законов очень опасно. Последствия легкой наживы могут оказаться крайне тяжелыми.

О.Н. КОРЧАГИН,

аспирант кафедры государственного управления, правового обеспечения государственной и муниципальной службы РАГС при Президенте РФ

Для отмывания преступных доходов используются различные способы и методы, в том числе основанные на самых современных технологиях, которые обеспечивают высокую скорость перемещения практически любых сумм денежных средств. При выборе схемы отмывания денег в каждом конкретном случае преступники исходят прежде всего из необходимости обеспечить тайну преступного происхождения денежных средств или иного имущества и сохранить контроль над ними на всех этапах этого процесса.

Легализация доходов, полученных незаконным путем, осуществляется в несколько стадий. До настоящего времени ни отечественные, ни зарубежные исследователи в этой области не пришли к согласию относительно количества этих стадий и это лишний раз свидетельствует о модернизациях, предпринимаемых преступниками.

Рассмотрим одну из самых простых моделей, известных на сегодняшний день, коей является двухфазовая модель. Этой модели характерны два этапа отмывания преступных доходов. Первый этап представляет собой отмывание денег, полученных непосредственно в результате совершения преступления путем обмена этих денежных средств на купюры иного достоинства или другой валюты.

Второй этап заключается в совершении операций, в результате которых предварительно «отмытым» деньгам придается статус полученных законными путями и они вводятся в легальный финансовый оборот.

Более подробно считаем необходимым разобрать самую известную трехфазовую модель, которая является менее быстрой в реализации отмывания, но более качественной по «чистоте» легализации. Она предполагает выделение в процессе отмывания преступных денег следующих фаз: размещение, расслоение (запутывание следов), интеграция.

Размещение - первая стадия «отмывания» доходов, полученных из нелегальных источников, предполагает введение «грязных» денег в легальную финансовую систему через какое-либо финансовое учреждение, территориально удаленное от места извлечения преступных доходов, например, путем депонирования денежной наличности на банковский счет или приобретения ликвидных ценных бумаг. Так же может осуществляться физический перевод денежных средств посредством скрытого вывоза наличных денег курьерами (контрабанды). Для перевозки денежной наличности используются разнообразные хранилища, специально созданные в чемоданах, транспортных средствах, а также в предметах, которые допускают размещение большой суммы денежной наличности без внешних признаков изменения их первоначального вида.

«Грязные» деньги нередко смешиваются с легальными доходами, полученными в результате обычной экономической деятельности, и декларируются как «чистые» деньги. Данный метод легализации незаконных средств характерен также и на стадии запутывания следов. Кроме того, в страны, где обязателен контроль валюты, денежные курьеры въезжают с чемоданами, набитыми наличными купюрами. На таможне они декларируют ввоз в страну, например, двух миллионов наличных долларов, но в чемодане имеют только один миллион. Как правило, служащие таможни верят тому, что указывают въезжающие. После этого курьер может совершенно законно выехать из страны с двумя миллионами долларов - таким образом, один миллион получается «отмытыми».

В качестве одного из приемов легализации преступных доходов криминальные организации могут использовать установление контроля над деятельностью персонала финансового учреждения или над финансовым учреждением и это значительно упрощает размещение незаконных денег.

Эксперты в этой области считают, что этап размещения наличности является самым слабым звеном в процессе легализации. Незаконно полученные средства легче всего могут быть выявлены именно на этом этапе.

Запутывание следов (расслоение) - вторая стадия легализации доходов, приобретенных преступным путем, направлена на маскировку проверяемого следа происхождения «грязных» денег в преддверии возможного расследования. В результате маскируется связь между денежными средствами и преступным источником их происхождения.

Наиболее распространенным способом осуществления второй стадии является перевод денег, маскируемый притворными сделками из одной фирмы в другую и дальше, что позволяет достаточно эффективно скрывать истинный источник происхождения преступных средств. Необходимо отметить, что индустрия азартных игр активно использует наличные деньги, предоставляя своим клиентам анонимность. В частности, казино предлагает полный спектр таких финансовых операций как предоставление кредитов, сейфов, продажа чеков и перевод денег, тем самым создается реальная угроза в легализации преступных доходов.

На этой стадии преступниками активно используются так называемые оффшорные банки и оффшорные компании, предоставляющие необходимые основания и условия для проведения подобных операций. Международные эксперты справедливо сравнивают оффшорные юрисдикции, предлагающие секретность банковских операций, совершенно не прозрачные корпоративные законы и экономическое гражданство с финансовой черной дырой. При этом оффшорные зоны используются не только для отмывания преступных доходов, но и для их хранения. По имеющимся оценкам, постоянно циркулирующие на планете 600-700 миллиардов «грязных» долларов составляют лишь около 10% того богатства, которое сегодня прячется в оффшорах.

Интеграция - третья стадия процесса легализации, непосредственно направленная на придание видимой законности преступно нажитому состоянию путем приобретения объектов недвижимости, ценных бумаг, произведений искусства, предметов роскоши и этот перечень не ограничен.

Возможными способами легализации преступных доходов на данном этапе могут являться сделки с занижением цены и сделки с завышением цены. Рассмотрим указанные способы подробнее. Например, по заниженной цене приобретается квартира, либо какая то другая недвижимость, в отчетных документах указывается именно эта стоимость, а разница между этой ценой и реальной стоимостью доплачивается «грязными» деньгами, после этого происходит имитация ремонтных работ и эта недвижимость перепродается по высокой цене, в результате преступные доходы легализуются в виде денежных средств от выгодной продажи этой недвижимости.

Сделки с завышением цены заключаются в искусственном завышении реальной стоимости имущества, являющегося предметом сделки. Использование подобного способа распространено, как правило, в операциях с произведениями искусства, антиквариатом, на аукционах. При этом торговля антиквариатом является одним из лучших способов, позволяющих пропустить «грязные» деньги через такой бизнес, где наличная валюта является легальным и традиционным способом расчета.

На этой стадии незаконный капитал после широкомасштабной операции по укрыванию его природы возвращается обратно в экономический цикл, создавая впечатление о его легальном происхождении в результате законной деловой активности. Преступники получают возможность свободно использовать «отмытые» деньги. Таким образом, происходит окончательное прокручивание денег, которые обретают «легальный» источник происхождения и инвестируются в легальную экономику. Фактически по завершении операций на этой стадии заканчивается процесс легализации.

Некоторые эксперты используют четырехфазовую модель для для описания структуры процесса отмывания преступных денег. От трехфазовой четырехфазовая отличается присутствием этапа, на котором происходит освобождение от наличных денег и перечисление их на счета подставных лиц. Такими лицами могут быть, например, родственники преступника. При этом соблюдается только одно условие: посредники должны иметь собственные счета в банках. Причем, предпочтение отдается тем посредникам, которые имеют выходы на международные банки.

В заключение проведенного анализа, отмечаем, что ни один из перечисленных нами методов объективно в чистом виде преступниками не используется. Очень часто в ходе легализации преступных доходов возможные способы могут сменять друг друга и использоваться параллельно. В результате создается многосложная, запутанная цепочка из физических лиц, организаций и служащих, единой целью которых является сокрытие истинных прав на имущество, запутывание следов преступления, в результате которого возникла необходимость легализации преступных доходов.

Считаем, что более квалифицированной борьбе с этим негативным явлением может способствовать усиление комплекса мер, предпринимаемых Российской Федерацией совместно с международным сообществом в этой области, что и входит в предмет дальнейшего исследования.