Инвестирование в облигации. Вместо депозита: какие выбрать облигации, чтобы получить надежный доход

Инструкция

Инвестировать собственные денежные средства в облигации выгодно лишь в том случае, если вы рассчитываете их разместить надолго. Любые облигации имеют разный срок погашения и рассчитаны на инвестиции от 3 месяцев до 30 лет. Получить часть своих денежных средств или проценты по ним вы не сможете, пока не закончится срок, на который вы их разместили.

Полученные доходы по облигациям могут быть разными. Заявленный фондом процент может составлять одну цифру, а к концу срока погашения эта цифра может существенно измениться, причем тенденция, как правило, происходит в большую сторону.

Торгуют облигациями фондовые биржи ММВБ. В течение суток ценных бумаг покупается на 2 миллиарда долларов. Всего ММВБ предлагает более 250 наименований выпущенных облигаций.

Приобрести облигации вы сможете, если обратитесь к региональным брокерам, где широко распространен вторичный рынок ценных бумаг. С брокером заключите договор, откройте два счета. На первом будут учитываться внесенные вами деньги, на втором – облигации . Не забывайте, что покупка облигаций через посредников несет за собой лишние затраты. Вы будете обязаны заплатить брокеру определенную сумму процента от каждой приобретенной облигации .

Наиболее выгодное – это первичное приобретение облигаций с аукциона. Для участия в аукционе подайте заявку в региональную брокерскую компанию, внесите предложенный процент от первоначальной стоимости облигаций.

Не менее выгодное размещение денежных средств и приобретение облигаций проводится в паевых инвестиционных фондах. Чтобы вложить в такой вид ценных бумаг, вы должны хорошо разбираться той компании, в которую вы планируете вложить денежные средства. Ошибка может стоить вам всех вложенных средств, поэтому помещайте их только в надежные и проверенные компании.

Облигации представляют собой долговые ценные бумаги. Облигация удостоверяет отношения займа между владельцем ценной бумаги, являющимся кредитором, и организацией, выпустившей облигацию (заемщиком). Являясь объектом инвестирования, облигация может приносить ее владельцу определенный доход. Для определения доходности облигации существуют специальные методы расчета.

Инструкция

В периоды экономической нестабильности наиболее надежным для рядового частного инвестора будет решение вывести средства с рынка и разместить их на банковском депозите с ежемесячным начислением процентов. Депозит также должен предполагать возможность его закрытия при необходимости, ведь рыночная ситуация может измениться в лучшую сторону. Такой вид вложения денежных средств сочетает в себе максимально риск утраты и относительно невысокую доходность.

Другой вариант размещения средств – покупка определенного вида валюты. При таком виде вы должны, как минимум, иметь представление о долгосрочных тенденциях на рынке иностранных . Для того чтобы оценить тенденции валютного рынка, вы можете использовать данные фундаментального и технического анализа. Оба вида анализа, впрочем, требуют специальных знаний, опыта и не могут гарантировать безубыточность .

Если вы склонны к риску и выбираете горизонт инвестирования продолжительностью в год, используйте для инвестирования потребительского сектора, металлургических компаний, нефтедобывающей отрасли экономики и фармацевтических предприяитй. Приобретать акции следует только в том случае, когда резкие колебания курсов ценных бумаг улягутся и придут в стабильное состояние.

Одним из принципов вложений средств с управляемым риском является разделение инвестиций на части. Так, вы можете вложить средства в покупку различных видов валюты, а часть денежных средств использовать для покупки облигаций компаний с высоким уровнем государственного участия, что снизит риск потери вложений.

Видео по теме

Источники:

- Куда вкладывать в 2019

В настоящее время все чаще граждане стремятся вложить куда-либо свои средства, чтоб в будущем получить прибыль от процентов. Одним из таких способов заработка является приобретение облигаций. Они представляют собой расписку эмитента в том, что он в оговоренную дату погасит долг и выплатит по нему проценты. Таким образом, облигации являются достаточно надежным методом получения дополнительного дохода от процентов по вложенным средствам.

Вам понадобится

- - стартовый капитал.

Инструкция

Ознакомьтесь с основными понятиями и классификациями облигаций. От правильного определения типа покупаемой облигации зависит то, какой именно эффект от вложения средств вы получите. Их классификация напрямую зависит от , т.е. организации, которая занимается выпуском облигаций. Корпоративные облигации относятся к корпорациям, акционерным обществам и компаниям, международные эмитированы в иностранной валюте, муниципальные выпускаются органами власти местного уровня, а государственные – Правительством страны. Стоит отметить, что последний тип обладает низкой процентной ставкой, но при этом у них минимальные риски.

Определитесь с брокерской или посреднической фирмой. Дело в том, что облигации обращаются в бирже, а принимать участие в биржевых самостоятельно физической лицо не может. Проконсультируйтесь у менеджера брокера о нюансах ввода и вывода денежных средств, о комиссионном вознаграждении, об условиях договора и проведения торгов.

Узнайте, предоставляет ли данная фирма помощника, проводит ли обучающие семинары, выкладывает ли аналитическую информацию. На основании всех данных примите решение о том, с какой брокерской компанией хотите сотрудничать.

Откройте брокерский счет и пополните его на определенную сумму. Покупка облигаций в настоящее время осуществляется в бездокументарной форме, а учет их ведется депозитарием. Он для каждого инвестора заводит счет-депо, в котором будут отражаться приобретенные ценные бумаги.

Изучите стратегические от ведущих аналитических компаний. Определитесь с тем, какие облигации хотите приобрести. Сообщите об этом своему брокеру, который осуществит покупку, заключит договор купли-продажи и выдаст вам соответствующий сертификат. Заработок поступает от продажи облигации в установленные сроки или до окончания срока размещения с выплатой определенного процента.

Видео по теме

Облигация – это эмиссионная ценная бумага, по которой ее эмитент обязуется выплачивать держателю фиксированную сумму капитала в определенный момент в будущем или выплачивать доход, величина которого заранее установлена в виде определенного процента к номинальной стоимости облигации (купонный доход). Считается, что облигация является хоть и более надежным финансовым инструментом, чем акция, но менее доходным. Однако эксперты в этой области полагают иначе – по облигации тоже можно получить значительную прибыль.

Инструкция

Облигацию можно сравнить с банковским . Но в отличие от него, у облигации есть некоторые преимущества. Во-первых платежеспособность облигаций крупных компании, таких как Газпром или МТС, превосходят платежеспособность многих коммерческих банков. Кроме того, банк, принимая деньги на депозит, выдает их в виде кредитов. Поэтому будет зависеть от качества кредитного портфеля, оценить который простому невозможно. При досрочном закрытии депозита вы потеряете накопленные проценты. Облигации вы можете продать в любой момент и при этом практически не потеряете в доходности.

Вы должны понимать, что с одной стороны облигация – обязательство вернуть вложенную сумму денег и некоторый доход по ней, с другой стороны – это ценная бумага, которая может свободно обращаться на рынке, т.е. покупаться и продаваться. Доходность облигации определяет – это разница между ее текущей стоимостью и номиналом, ведь цена, по которой облигация продается, ниже номинальной стоимости. Доходность облигации зависит от срока ее погашения, а также от общего уровня процентных ставок. Когда уровень процентных ставок , растет ожидаемая доходность, а, следовательно, увеличивается дисконт и цена облигации. И наоборот, когда уровень процентных ставок падает, снижается ожидаемая доходность, растет дисконт и повышается цена облигации.

Для того чтобы найти к погашению воспользуйтесь следующей формулой:

Доходность к погашению = Дисконт/Текущая стоимость/Число дней до погашения облигации х Количество дней в году х 100%.

Например, облигация стоимостью 80 % от номинала и сроком погашения 1 год будет иметь дисконт 20 %, а доходность будет равна 20/80х100% = 25%.

Если вам необходимо найти доходность облигации от владения, используйте такую формулу:

Доходность от владения = Купонный доход/Стоимость приобретения/Число дней владения х Количество дней в году х 100%.

Видео по теме

Источники:

- как определить доходность облигации в 2019

Во все времена инвестирование было достаточно популярным способом увеличения собственного капитала. Одним из методов получения прибыли является вложение средств в облигации. Данный вид ценных бумаг менее доходен, чем акции, но при этом более надежен и стабилен.

Инструкция

Начните с того, что изучите основные понятия облигаций. Необходимо научится правильно их классифицировать, поскольку ваша прибыль во многом будет зависеть от данного параметра. Тип определяется эмитентом, т.е. предприятием, которое занимается выпуском данных ценных бумаг. Разделяют государственные, муниципальные, международные и корпоративные облигации . При этом первые отличаются низкой процентной ставкой, но более прочным положением и минимальными рисками. Стоит также отметить, что

Здравствуйте, дорогой читатель. Рад приветствовать вас на нашем ресурсе, посвященном заработку на финансовых рынках, трейдингу и инвестированию.

Материал, который вы видите перед собой, нацелен на знакомство начинающих инвесторов и просто людей, которым небезразлично их финансовое благополучие с крайне популярным инструментом фондового рынка, а именно – облигациями, их видами, особенностями и тонкостями работы с ними.

При всей своей надежности, облигации считаются одними из самых низкодоходных финансовых инструментов. А, тем более, в нынешнее время нулевых ставок! Как антипод указанным инструментом, хотелось бы выделить бинарные опционы, которые способны принести до 90% прибыли за 1 минуту! И попробовать свои силы в качестве опционного инвестора можно при минимальных торговых требованиях: 10 USD на счету и 1 USD на инвестицию. Именно такие требования предъявляет для новых клиентов компания .

Не будем терять время на предварительные разговоры и сразу перейдем к делу.

Итак, облигация – это долговая ценная бумага, представляющая собой документальное заверение отношений займа между эмитентом (тот, кто выпускает облигации в обращение) и инвестором (тот, кто приобретает их с целью получения прибыли).

Облигация несет в себе выгоду, как для первого, так и для второго. Если эмитенты получают дополнительный приток капитала, который можно направить на развитие предприятия, то инвесторы становятся обладателями надежного и ликвидного инструмента, способного приносить регулярную прибыль.

Инвестирование в облигации можно назвать наименее рискованным способом вложения средств, т.к. они являются самым стабильным и надежным инструментов фондового рынка, приносящим при этом, неплохой процент доходности.

Ключевые свойства облигаций

- Гарантированная на законодательном уровне выплата дивидендов инвесторам. В случае, если вы приобрели пакет облигаций, может быть уверенны в том, что будете получать доход по ним на регулярной основе. Отказаться от выплаты процентов по облигациям в одностороннем порядке невозможно.

- Облигации имеют конечный срок погашения, до наступления которого облигацию нельзя продать обратно эмитенту. Но, можно обналичить прибыль по ней. Срок погашения облигаций указывается при заключении договора и может составлять от нескольких месяцев до нескольких лет (об этом чуть позже).

- Расчеты по облигациям находятся выше в рейтинге приоритетности компании, нежели аналогичные операции с акциями. В случае наступления банкротства компании, владельцы облигаций получают причитающиеся им деньги первыми.

Характеристики облигаций

Каждая облигация, как и любой другой инвестиционный актив, впрочем, имеет ряд характеристик и отличительных черт, по которым их классифицируют и отбирают инвесторы. К таковым можно отнести:

- Номинал – цена погашения облигации (ее обратного выкупа эмитентом) после наступления срока, указанного в договоре. Цены облигаций на российском фондовом рынке стартуют с 1000 рублей, и доходят до сотен тысяч долларов, когда речь идет о крупных отечественных и зарубежных компаниях.

- Срок погашения – то, о чем мы говорили ранее: срок, на который облигация выпускается в обращение и в течение которого инвестор может выступать ее владельцем. После истечения данного срока облигация возвращается обратно эмитенту, с выплатой инвестору номинала облигации.

- Купонная ставка – доход (дивиденды) инвестора по облигациям, т.е. те деньги, которые ему периодически выплачивает инвестор. Выражаются в процентах от номинала облигации и показывают ее годовую купонную доходность. Пример: номинал облигации 10 000 рублей, купонная ставка – 15%, периодичность выплаты дивидендов – 2 раза в год. Это значит, что владелец облигации должен получить 1500 рублей двумя платежами по 750 р. каждый, в течение одного года.

- Рыночная стоимость – то, как оценивается конкретная облигация на фондовом рынке. Рыночная стоимость облигации может отличаться от номинала, как в большую, так и в меньшую сторону (различия сглаживаются к наступлению сроку погашения). Актуально для тех, кто желает перепродать купленную ранее облигацию третьему лицу.

Прежде чем переходить к обширному вопросу, касающемуся классификации и типологии облигаций, предлагаю вам рассмотреть основные различия между облигациями и акциями, т.к. именно это вопрос чаще всего задают начинающие инвесторы.

Отличия акций от облигаций

- Первое и основное – акции дают своим владельцам право на управление компанией, принятие участия в ее деятельности и жизни (частные акционеры и инвесторы пользуются им крайне редко, но все же). Облигации же таких прав не дают.

- Облигации гораздо менее волатильный инструмент, нежели любые другие ценные бумаги, в том числе акции. Они редко изменяются в цене на сколько бы то ни было серьезное значение и потому являются менее рискованными.

- Облигации, в отличие от акций, гарантируют своему владельцу получение регулярного дохода (равному купонной ставке) и возврат вложенного в них капитала.

- Инвестирование в акции, потенциально, более прибыльно, нежели вложение средств в облигации. Причем эта разница существенна, т.к. акция запросто может вырасти в цене в несколько раз за короткий срок, тогда как с облигациями такого не бывает. Но, как уже говорилось, и риски инвестирования в акции выше.

- Акции не имеют срока погашения и могут приносить доход неограниченное время.

Как видите, основные различия между акциями и облигациями сводятся к двум факторам: величина доходности и степень риска. А вообще, говоря об облигациях, чаще проводят параллель даже не с акциями, а с банковскими депозитами. Отмечая при этом, что принцип вложения средств в них схож с тем, что мы видим у облигаций, однако менее выгоден и прибылен.

В силу довольно обширного набора облигаций, который наблюдается как на биржевых, так и внебиржевых торгах, перечень их разновидностей довольно широк. И для удобства мы будем рассматривать их классификацию по каждому признаку в отдельности.

Классификация облигаций по способу получения дохода

- Купонные – номинал таких облигаций выплачивается не по наступлению срока их погашения, а начисляется инвестору равными частями на протяжении всего срока обращения.

Начисление и выплата происходят согласно рассмотренной нами ранее купонной ставке, и может осуществляться равными долями (фиксированный купон).

И с привязкой к какой-либо процентной ставке (переменный купон).

- Дисконтные (бескупонные) – выплаты по купонной ставке отсутствуют, а инвестор получает доход за счет первоначальной продажи эмитентом облигации ниже ее реальной стоимости. Прибыль инвестора формируется за счет разницы между ценой покупки и ценой погашения облигации.

По статусу эмитента

- Государственные – выпускаются Минфином России, и контролируется Центробанком страны. Имеют официальное название: , а доход по ним, зачастую, не облагается налогом.

Данному виду облигаций и способам заработка на них посвящена отдельная статья нашего сайта, которая так и называется « ».

- Муниципальные – в качестве эмитента здесь выступает местное (региональное) правительство, к примеру, область или федеральный округ.

- Корпоративные – выпуск в обращение производится крупнейшими коммерческими структурами страны, такими как Сбербанк, например.

По сроку погашения

- Краткосрочные – находятся в обращении до одного года.

- Среднесрочные – от одного года до пяти лет.

- Долгосрочные – пять и более лет.

- Бессрочные – облигация с неограниченным, либо постоянно продлеваемым сроком погашения (применимо для корпоративных облигаций).

По типу погашения

- Безотзывные – погашаются по номиналу в конце срока погашения.

- Досрочно погашаемые – стороны имеют возможность выкупить (продать) облигацию досрочно (выпускаются довольно редко). Делятся на:

а) Отзывные – эмитент может погасить облигацию досрочно.

б) Возвратные – инвестор имеет право потребовать выплату по облигациям раньше срока.

в) Амортизируемые – эмитент может частично погасить номинальную стоимость, пока облигация находится в обращении.

По степени обеспеченности

Большая часть облигаций защищается эмитентом от рисков, дабы обезопасить средства вкладчиков. Обеспеченность облигаций может иметь разную степень:

- Обеспеченные (закладные) облигации – выпускаются под залог движимого и недвижимого имущества эмитента, которое перейдет инвестору в случае наступления банкротства компании.

- Необеспеченные – залога, как такового, нет. Однако владельцы облигаций будут первыми, кому компания выплатит долги в случае ее распада.

- Гарантированные – выполнение эмитентом своих обязательств гарантируется, помимо всего прочего, третьей компанией-гарантом.

Также облигации делят по признаку конвертируемости, когда конвертируемые облигации держатель может обменять по курсовой стоимости на другие ценные бумаги эмитента. И по индексации выплат, когда выплаты по индексируемым облигациям меняются под воздействием макроэкономических факторов (уровень инфляции и т.д.).

В принципе, это все, что касается видовой классификации облигаций. Есть, конечно, и более мелкие классификационные черты, однако мы не будем заострять на них внимание.

От чего зависит доходность облигаций

Подобно процентам по депозитным вкладам, прибыльность абсолютного большинства облигаций напрямую зависит от ставки рефинансирования. К слову, с первого января 2016-го года, Центральный банк России планирует приравнять ее значение к ключевой ставке, посмотрим, случится ли это.

Также на величину процента по облигациям влияет и финансовое состояние их эмитента. Чем больше его потребность в притоке средств и инвестициях, тем более выгодные условия он будет предлагать акционерам, и тем выше будет доходность его облигаций.

Как заработать на облигациях

Средняя доходность облигаций колеблется на уровне 13-15% в год, по сравнению с акциями это, конечно, не так много, но не забывайте, что риски здесь значительно меньше.

Самый простой вариант заработка на облигациях – это простое «классическое» инвестирование в них. Приобрели пакет облигаций на московской бирже, подождали, пока наступит срок погашения и сбыли их эмитенту, получив честно заслуженную прибыль. При больших объемах закупки такой подход полностью себя оправдывает, т.к. помимо непосредственно покупки облигации, вам не придется делать ровным счетом ничего, а деньги будут потихоньку капать. Причем с минимальным риском.

Также можно попробовать торговать облигациями по классической трейдерской схеме, как это происходит с другими активами: приобрели облигации в момент просадки рынка, когда их рыночная стоимость снижается, дождались коррекции цены вверх и сбыли активы, выиграв от разницы цен.

Приятным дополнением к трейдингу облигациями является тот факт, что если вы приобрели купонную облигацию, то в тот срок, пока она будет находиться у вас в руках, вы будете получать прибыль по купону. А сбыв облигацию выше курсовой стоимости, получите еще и прибыль от перепродажи. Двойная выгода, однозначно достойно внимания.

Где выгодно приобрести облигации

Все облигации, вне зависимости от их вида, обращаются на фондовой бирже. В нашем случае – на . И для их приобретения необходим хороший брокер.

Пошарив по сети и сравнив предложения от различных брокеров, я выделил одно, показавшееся мне наиболее выгодным. Исходит оно от компании – крупнейшего российского фондового брокера.

Здесь я увидел, собственно, все, что меня интересовало по данной теме: стабильный уровень доходности, грамотный подход к организации торгов, удобную систему взаимодействия с клиентами, предоставление торговой платформы и т.д..

Отдельным пунктом идет широкий ассортимент предлагаемых к работе облигаций, ведь Церих работает со всеми их видами, котируемыми на бирже. Здесь можно найти как отечественные облигации федерального займа, так и еврооблигации, корпоративные облигации и многое другое.

Как говорится – на любой вкус и кошелек. Есть где разгуляться и чем расширить свой инвестиционный портфель.

Подводя итоги, могу сказать, что облигации – это инструмент, который должен быть в каждом грамотно составленном инвестиционном портфеле. Кто-то с их помощью диверсифицирует риски, обеспечивая себе практически гарантированную прибыль, кто-то вкладывает в них крупные суммы, с целью получать стабильный и на 100% пассивный доход, а кто-то начинает с них свой путь в качестве трейдера и инвестора.

Последним, кстати, стоит уделить особенное внимание, т.к. облигации можно назвать идеальным инструментом для начинающих. Инвестируя в них, вы получите свой первый опыт на фондовом рынке, поймете, как организованы торги на нем и приблизитесь к званию профессионального инвестора.

При этом вы не прогадаете с выбором облигаций для инвестирования, т.к. все они хороши и способны приносить доход, да еще и будете получать прибыль по купонной ставке, либо номинальной цене.

Если у вас остались вопросы касательно облигаций или особенностей работы с ними – оставляйте их в комментариях, и я с радостью на них отвечу. Ну а пока все, оставайтесь с нами.

С уважением, Никита Михайлов

Народу говорят, что инвестиции – это путь к богатству. Доктора экономических наук говорят, что инвестировать нужно, распределяя портфель между акциями и облигациями. Какие акции? Входящие в индекс американских акций, лучше всего S&P 500 . Покупайте акции паевых фондов. То же и с облигациями: смесь среднесрочных и долгосрочных корпоративных и казначейских облигаций с рейтингом AAA.

Не пытайтесь превзойти общий индекс, предупреждает нас современная теория инвестиций. Покупайте и держите. Все будет хорошо.

У управляющих фондом – да. У инвесторов – нет.

АКЦИИ

29 декабря 1989 года японский биржевой индекс Nikkei вырос всего лишь до скромных 39000. Сегодня он ниже 10,000. Но все-таки за два десятка лет производительность японских рабочих возросла. Они получили лучшие телевизоры, лучшие машины, лучшую еду. У них есть Всемирная паутина. У всех нас она есть. Наш стиль жизни улучшился. Мало кто согласился бы вернуться в 1989 год, зная, что они делают сегодня – только если чтобы сыграть на понижение Nikkei . Наша производительность выросла.

Здесь существует некая аномалия. Рынок акций считается индикатором для капитала. Но все же это плохой индикатор для капитала. Ни один фондовый рынок в истории не демонстрирует это лучше японского за два последних десятилетия. Человек, продавший все свои акции 29 декабря 1989 года и положивших их на сберегательный счет в Японии под базовый нулевой процент на двадцать лет, заработал в четыре раза больше профессионала, который оставил свои деньги в акциях в надежде, что растущая производительность Японии вызовет подъем на японском фондовом рынке.

Стандартная защита акций заключается в том, что владение теми компаниями, что увеличивают национальную продуктивность, позволит инвесторам получить прибыль. Это чистый бред. В то время как вложения в акции создает ликвидный рынок, позволяя компаниям привлечь финансирование, большинство фирм оказываются неспособны повысить показатели. Большинство проектов проваливаются. Большинство заводов также не повышают показатели.

Инвесторы вроде Воррена Баффетта (Warren Buffett) – их мало – делают вложения в правильные компании, чтобы обогатиться. Но Баффетт не тот человек, который инвестирует в новаторские компании. Он вкладывает в старые фирмы с хорошим руководящим составом, такие как See"s Candies и Burlington Northern Railroad .

Свободный рынок не подразумевает, что вам удастся разбогатеть, владея акциями компаний, входящими в индекс. Свободный рынок подразумевает неопределенность в поиске прибыли. Как? Обслуживая желания клиентов. Клиент – вот кто король в обществе свободного рынка. Бизнесмен – это его слуга в погоне за прибылью.

Путь к богатству связан с эффективным обслуживанием клиентов. Но немногие фирмы оказываются способными на это, десятилетие за десятилетием. Мало кто совершал серьезные прорывы больше одного раза. Если вы инвестируете в такую компанию, когда никто не видит перспективы прорыва, тогда можно разбогатеть. Но не ждите, что такое может случиться в вашей жизни больше двух раз.

Проблема: современная инвестиционная теория не велит складывать все яйца в одну корзину. Вы должны диверсифицировать. Итак, вам никогда не удастся получить большой куш.

Когда вы думаете о диверсификации, вспомните об индексе Nikkei с 1990 по 2010 годы.

Ошибается ли современная теория инвестиций? По статистике, нет. Большинство людей не обгоняет рынок. Большинство людей – это среднестатистические инвесторы. Современная теория портфеля говорит, что невозможно обойти рынок. Возможно, вам это удастся. Может быть, вы лучше знаете, как работают рынки.

Во-первых, что если рынок – проигравший? Nikkei был таковым 20 лет. S&P 500 – десять лет. Если держаться проигравшего, сам проиграешь.

Во-вторых, что если все умные инвесторы ошибаются по поводу вложений? Как могут ошибаться так много людей? Потому что они сторонники кейнсианства.

Экономисты говорят, что невозможно превзойти рыночный индекс. Имеется в виду, что они не могут, и они думают, что рынок умнее их. Итак, они думают, что рынок умнее вас.

Проблема: кейнсианская теория превращает умных людей в глупых. Вам не нужно быть умнее их. Достаточно просто избегать кейнсианства.

Срабатывало ли что-то лучше индекса фондового рынка? Да: Уоррен Баффетт. Как объясняет Уоррена Баффетта современная портфельная теория? Она говорит, что ему просто повезло – как никому за всю историю. Потом нам говорят: «Забудьте об Уоррене Баффетте. Вряд ли вам повезет так же». Возможно, это и правда, если ограничиваться кейнсианством.

Кто же разработал современную теорию портфеля? Ученые-экономисты, которые рано получили назначение на должность, которых нельзя уволить, и чьим единственным стоящим вкладом в свои карьеры был перезаложенный дом, купленный в 1965 году.

Тогда зачем инвестировать в американский фондовый рынок? Если невозможно обойти рынок, и если движение рынка идет в противоположную сторону от увеличения продуктивности, как это происходит в Соединенных Штатах последние десять лет, зачем тогда вкладывать в американский индекс фондового рынка?

Ответ: «Не стоит этого делать».

ОНИ ГОВОРЯТ ВАМ ОБРАТНОЕ

Эксперты говорят вам, что американский фондовый рынок был лучшим местом для ваших денег в течение последних 50 или 70 лет. Тогда где все эти пенсионеры, живущие в роскоши, потому что они купили и держали акции из американского индекса?

Вы знаете хотя бы одного? Я нет. Раньше я вращался в очень успешных кругах. (Теперь я сижу дома.) Я не могу припомнить хотя бы кого-то среди своих знакомых, кто сделал свое состояние исключительно на инвестициях в акции. Самые богатые люди из тех, кого я знаю, кто прошел путь из грязи в князи, заработал на недвижимости.

Самое лучшее место для ваших денег – это вы сами. Если вложите в карьеру, обслуживая клиентов, и вложите свои прибыли в собственный бизнес, вы превзойдете фондовый рынок. Даже если вы этого не сделаете, сильно вы не пострадаете. Вы хотя бы попытаетесь разбогатеть. А на фондовом рынке этого не будет.

Предприниматели делают это. Они вкладывают. Они могут обанкротиться. Потом они снова это делают. Это основная тема книги «Миллионер, живущий по соседству» . Секрет заключается в щедрых личных расходах, эффективном обслуживании клиентов и повторном вложении прибылей в бизнес.

Не все это могут. Вот в чем проблема. Мало кто способен заниматься предпринимательством. Они боятся провала. Они не способны распознать будущий спрос. Они не годятся для карьеры.

Стоит ли им вкладывать в акции? Нет, если последние десять лет в США кого-то чему-то научили. Нет, если двадцать лет в Японии не прошли даром.

ОБЛИГАЦИИ

Главное здесь, говорят нам, это сбалансировать доход (облигации) с повышением стоимости капитала (акциями). Нам говорят, не бойтесь облигаций, если вы молоды.

Есть одна полезная формула. Вычтите свой возраст из 100. Полученная цифра – это и есть процент инвестиций в акции. Если вам 46 лет, инвестируйте 54% портфеля в акции. Если вам 95 лет, вложите в акции 5%.

С облигациями связано две проблемы. Подумайте об «орлах» и «решках». Решки – это когда инвестор проигрывает. Орлы – это когда выигрывает компания.

Вот как это работает. Инвестор покупает корпоративную облигацию. К примеру, с 5-процентной годовой доходностью на 30 лет. Рейтинг надежности – ААА. (Обратите внимание: в Америке очень мало корпоративных облигаций имеют такой рейтинг). Номинальная стоимость облигации - $1 тыс, то есть при наступлении срока погашения инвестор получит $1 тыс.

Его $1 тыс приносит ему годовой доход в размере $50. Скажем, Федеральный резерв начинает процесс инфляции. Цены начинают расти на 5% в год. Теперь инвесторам нужна более высокая процентная ставка, чтобы компенсировать потерю покупательной способности. Они требуют 10% в год. Компании уступают. Им нужны деньги.

Чтобы заработать $50 в год, инвестору нужно заплатить за облигацию лишь $500. Итак, облигация с номинальной стоимостью в $1 тыс и доходностью в 5% годовых теперь стоит всего $500. Никто не даст за нее больше. Зачем ему это?

Облигации подвержены непредвиденным колебаниям ценовой инфляции. Центральный банк может уничтожить инвесторов в облигации. Он так и делал с 1940 по 1980 годы. Это было поколение убыточных облигаций. Компании победили. Инвесторы проиграли. Это ситуация типа «решка: инвесторы проигрывают».

Давайте рассмотрим другую возможность. Федеральный резерв прекращает увеличивать денежную базу. Цены стабилизируются. Они даже могут упасть на 2%. Инвесторы согласны меньше чем на 5%. Возможно, их устроят 2,5%. Теперь облигация с доходностью 5% - победитель. Чтобы получать $50 в год, инвестор должен платить $2 тыс. Итак, облигация теперь стоит $2 тыс. Инвестор заработал 100%.

Руководители корпорации, не будучи идиотами, теперь идут на рынок облигаций и продают облигацию стоимостью $1 тыс под 2,5%. Они берут эту $1 тыс и отсылают чек держателю 5%-ной облигации. «Прости, Чарли, мы отзываем облигацию. Вот твои деньги». Вуаля: компания сократила объем задолженности на 50%. «орел: компания выигрывает».

Если облигацию можно отозвать, она становится тем, что экономисты называют ассиметричным риском. Это заменитель фразы: «решка: проигрывает инвестор; орел: выигрывает компания».

Еще существует рисковая премия. Корпорация может обанкротиться. Прости, Чарли.

Может повыситься налог на прибыль. Прости, Чарли.

Выводы: корпоративные бонды – это не хорошая инвестиция.

Как насчет американских казначейских облигаций? У них есть определенные преимущества: их невозможно отозвать. Но все-таки. Итак, если ставки падают, инвесторы сохраняют прибыли.

Но бюджетный дефицит американского правительства составляет в этом году $1,6 трлн. В ближайшие десять лет, по прогнозу правительственных бюджетных управлений, он будет расти примерно на такую же сумму, не менее $1 трлн в год. Это окажет давление на существующий рынок облигаций. Вероятнее всего, ставки вырастут.

Если экономика восстановится, что будет выгодно акциям (нам так говорят), тогда банки начнут кредитовать. Когда это произойдет, удвоение денежной базы в октябре 2008 года приведет к удвоению базы уровня M1. Это вызовет увеличение долгосрочных процентных ставок. А это плохо для держателей 30-летних казначейских облигаций.

Доходность облигаций Минфина составляет 4%. При такой ставке инвестор рискует своим капиталом в результате повышения долгосрочных процентных ставок.

Инвестор прогнозирует низкую или нулевую инфляцию, дешевое правительственное финансирование государственного долга, который надо выплачивать каждые пять лет, и отсутствие повышения подоходного налога. При всех трех допущениях этот инвестор, как я полагаю, неизлечимо наивен.

ОБЫЧНОГО ЧЕЛОВЕКА ЭТО НЕ КАСАЕТСЯ

Большинство людей не хранят деньги в акциях или облигациях. Большинство из них хранят деньги в пенсионных программах, которыми управляет их работодатель. Фонды инвестируют в акции. Каков результат такого делегирования ответственности инвесторам-экспертам? Убытки.

У обычного американца нет пенсии. У него есть социальное обеспечение: политическое требование под будущие заработки таких же людей, как он, только моложе. Его гарантия ничуть не лучше денежной политики Федерального резерва, способности Конгресса уговорить молодых работающих людей не бунтовать и готовности его детей помочь ему, когда первые два случая окажутся ложными надеждами.

Средняя чистая стоимость активов американцев в возрасте 55 лет и старше составляет около $200 тыс. Это было до спада на рынке жилья. Сейчас можно узнать приблизительную сумму для любого возраста с помощью калькулятора чистой стоимости активов на CNN .

Подумайте об этой сумме. Если у человека есть $200 тыс в возрасте 60 лет или вроде того, или, может быть, $230 тыс в 65 лет, какой пассивный доход принесет эта сумма при текущих банковских ставках по депозитному сертификату? Менее $2 тыс в год. Итак, ему придется продать свои активы. Но подождите! Большая часть из этой суммы в $200 тыс вложена в его дом, или была вложена. Итак, ему придется подать заявку на обратную ипотеку. Он продаст свой дом постепенно.

Суть в том, что если он проживет более 20 лет, и жена его переживет, они умрут в нищете. Ему придется ежегодно продавать активы на $10 тыс, чтобы восполнить социальную защиту. Инфляция ускорит этот процесс, так как доллар дешевеет.

Его медицинские счета ежемесячно обходятся правительству примерно в $1 тыс. Теперь вы можете понять, почему люди на политических митингах держат плакаты: «Не трогайте мою бесплатную медицинскую помощь»? Они в ловушке. Если им придется самим оплачивать медицинское обслуживание, они станут нищими через десять лет после ухода на пенсию.

Такова реальность пенсий. Но все-таки люди на ТВ не говорят зрителям: «Продавайте свои акции. Откройте свое дело. Вам не удастся спокойно уйти на пенсию, если ваши деньги на фондовом рынке».

Люди хотят верить, что они ежемесячно могут выписать чек и забыть о будущем. Они передают ответственность за свое будущее экспертам, которым платят независимо от того, насколько правильны их инвестиции.

Это безумие. И так повсюду.

УЧАСТИЕ В ПРОЦВЕТАНИИ

Основа процветания – это экономический рост и увеличение личной свободы. Мы явно живем в эру сокращения личной свободы. Есть ли вероятность, что увеличение роста остановит или даже обгонит сокращение свободы?

На Западе, вероятно, нет. Западный стиль жизни зависит от азиатского импорта. Запад сводит дефицит платежного баланса с Азией. То есть люди на Западе живут, не считаясь с затратами, за счет доброты чужих людей: руководства азиатских Центральных банков, которыми движет меркантилизм. Эти банкиры покупают правительственные облигации западных стран, таким образом, удерживая низкие процентные ставки на Западе. Западные потребители могут позволить себе брать новые займы, чтобы купить еще больше товаров, произведенных в Азии. Им удается вносить ежемесячные платежи, так как ставки низкие.

Мы понимаем, кому это выгодно: правительствам западных стран, западным потребителям азиатских товаров и азиатским политикам, которые говорят своему населению, что экспорт благоприятен для экономики.

Кто же здесь проигрывает? Азиатские потребители, которые могут меньше купить. Западные производители, которые сталкиваются с возрастающей конкуренцией со стороны Азии.

Зачем вкладывать в Запад? Запад живет за счет азиатских Центральных банков. Ему грозит постоянно растущее налогообложение и вмешательство правительства, которые не способны выполнить свои обещания перед избирателями. Когда дефицит больше не будет продаваться под низкий процент, тогда и наступит день расплаты для западных стран.

Если мы инвестируем в Азию, мы вкладываем в следующее: хорошая трудовая этика, высокий уровень дохода, конкурентные отрасли промышленности на мировом рынке, оптимизм, сокращение правительственного регулирования, увеличение разделения труда за счет роста инвестиций на душу населения, образованные люди, знающие математику и инженерное дело, и все еще молодая рабочая сила. Это положительная сторона.

А вот отрицательная: высокий уровень инфляции под влиянием центрального банка, меркантилистская экономика, которая обманывает рабочих, политическая нестабильность, антидемократическое отношение к критике правительства, законы, лишь недавно одобрившие частную собственность, менталитет спекулянтов, сопротивление иностранным компаниям и собственности на местном розничном рынке и рынки капитала без устоявшейся традиции прецедентного права.

В целом Азия лучше подготовлена к тому, чтобы обогатиться на технологической инновации. Это не значит, что ее организованные рынки капитала готовы расти. Азия должна преодолеть сокращение уровня денежной инфляции. Азиатский рынок недвижимости – это пузырь. Пузырь лопнет. На обратной стороне этого лопнувшего пузыря появятся большие возможности для роста.

ЗАКЛЮЧЕНИЕ

Сторонники обогащения путем инвестиций в американские акции и облигации столкнулись с таким десятилетием, с которым японские любители акций и облигаций имеют дело уже двадцать лет. Рынки себя не оправдали. Совет «покупать и держать» был хорош для золота в 2000 году, но не для акций и облигаций.

Что же рекомендуют те же эксперты по инвестициям? «Не покупайте золото; его время кончилось. Покупайте портфель акций и облигаций. Следующее десятилетие не будет похожим на предыдущее. Доверьтесь нам. Мы знаем, о чем говорим». Верно: и Bear Stearns знал, и Lehman Brothers , и Merrill Lynch .

Правительства и центральные банки снова и снова вмешиваются, чтобы восстановить систему. Каждое вмешательство создает новые проблемы. Это заметил еще Людвиг фон Мизес (Ludwig von Mises) в 1950 году . Интервенции растут, потому что проблемы, вызванные предыдущими вмешательствами, усиливаются.

Федеральный резерв все основательнее осваивает экономические резервы страны.

Стрижка овец обходится правительству все дороже. Но процесс стрижки никогда не прекращался надолго. Овцы думают, что в процессе стрижки им помогают. Они думают, что других овец стригут еще больше. Они согласны на это. Они сопротивляются стрижке, когда думают, что других овец стригут еще меньше.

Найдите страну, где овец стригут меньше. Инвестируйте туда. После следующего кризиса.

Норт, Гарри

Государственная облигация – это ценная бумага, посредством которой подтверждается факт займа денежных средств, и с помощью которой кредитор может потребовать возврата денег и причитающихся процентов. Созданный на основе облигаций инвестиционный портфель считается достаточно низкорисковым. Но и проценты по ним чаще всего значительно ниже, нежели по банковским вкладам. Вообще, вложение средств в облигации государственного займа традиционно считается наиболее безопасным капиталовложением. Самый большой риск, грозящий держателю в данном случае – дефолт всей государственной системы, неспособность государства отвечать по принятым на себя обязательствам – является случаем с малой вероятностью.

Можно ли увеличить эффективность работы с облигациями

При сравнении облигаций с банковскими депозитами сразу вырисовывается ряд преимуществ первых перед вторыми.

Во-первых, превосходство в платежеспособности, а, следовательно, надежности облигаций предприятий (таких как Газпром, Лукойл и другие) по сравнению с акциями большинства российских банковских учреждений,

Во-вторых, кредитование компаний путем покупки облигаций напрямую, без посредников позволяет управлять кредитным качеством собственного инвестиционного портфеля,

В-третьих, неизменные процентные ставки по облигациям позволяют распродать их в любой момент без болезненной потери доходности. Чего не скажешь о банковских депозитах, когда при досрочном их прекращении теряются проценты, а в некоторых случаях еще и предполагаются штрафные санкции.

Существуют облигации долгосрочные – со сроком обращения на рынке от пяти до тридцати лет и краткосрочные – со сроком обращения от года до пяти лет.

Кроме государственных облигаций, на финансовых рынках также торгуются облигации корпоративные и муниципальные. Самыми доходными признаются корпоративные - именно поэтому они являются настолько привлекательными для инвесторов. Самыми же надежными, по мнению большинства игроков, являются государственные облигации (евробонды и облигации федерального займа). Стоит также отметить полную ликвидность этих ценных бумаг – возможность держателя облигации выручить за нее денежные средства путем продажи в любой удобный ему момент. Инвестируя в частные компании, следует обращать внимание не только на уровень доходности их ценных бумаг, но и на финансовое состояние самого эмитента – каков уровень его прибыльности, есть ли у него долги.

В случае с муниципальными облигациями, когда заемщиком выступают органы местной власти, доходность их находится в пределах от семи до девяти процентов.

Облигации часто величают инструментом для осторожных инвесторов. Рассматривая отношение «риск/доходность», можно расположить имеющиеся виды облигаций следующим образом: государственные облигации (ценные бумаги) – ½, корпоративные – ¾.

Как формируется доход по облигациям

- из так называемых купонных выплат – процентов, которые выплачиваются исходя из обговоренных заранее сроков,

- из разности между номинальной стоимостью облигации и ценой размещения. Напомним, что номинальной называют стоимость, которую компания вернет при погашении, а ценой размещения – цену, по которой облигацию продают. Цена номинальная всегда выше, чем цена размещения. Разница между номиналом и текущей ценой называется дисконтом. Он-то и определяет доходность облигации.

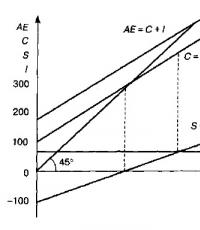

От чего в общем случае зависит уровень доходности

Стоимость облигаций определяется, прежде всего, уровнем процентных ставок. Возрастание доходности наблюдается при возрастании уровня ставок. В этом случае увеличивается дисконт, а цена облигации падает. Снижение же процентных ставок на облигации приводит, соответственно, к обратному результату – уменьшению дисконта, росту стоимости бумаг и падением дохода инвесторов. Логично предположить, что неизменный уровень ставок будет плавно приближать стоимость облигации к ее номиналу. Вот почему крайне важно научиться как можно точно прогнозировать ожидаемый уровень процентных ставок.

Доходность по облигациям зависит также от срока, остающегося до погашения: чем он дольше, тем больший доход получит владелец.

В завершение стоит отметить, что российский существующий рынок облигаций относится к долговому рынку. Основные торги этой ценной бумагой осуществляет Международная валютная биржа. Приобрести облигации можно и у большинства брокерских фирм. Комиссия контор-посредников при этом может достигать 0,2%.

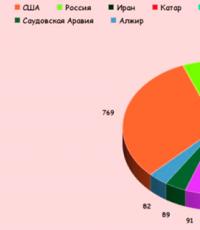

Приветствую! По статистике вовлеченность россиян – одна из самых низких в мире. А ведь компаний из развивающихся стран с инвестрейтингом стали лучшим активом для вложений в нынешнем году! Данные Bloomberg говорят о том, что с начала года бонды показали рост в 5,6% с учетом волатильности. По этому показателю они опередили более 130 активов по всему миру.

На мой взгляд, сейчас отличный момент для инвестиций в облигации! Предлагаю рассмотреть самые доходные облигации 2016—2018.

За первый квартал прошедшего 2016-го рублевые гособлигации выросли на 1-3% вслед за дорожающим рублем и нефтью. Рост поддерживали и ожидания дальнейшего снижения . Вместе с тем доходность долго- и среднесрочных ОФЗ уменьшилась до 9-9,2% годовых.

С учетом купонного дохода ОФЗ принесли около 3-4% за первый квартал. Короткие выпуски дали 2,4%, а самые длинные – до 12,5%.

Корпоративные облигации выросли не так сильно – на 0,5-1%. Доход больше 10% предлагали лишь облигации проблемного «Мечела» (15-16%) и биржевые облигации холдинга «Открытие» (четвертая серия 13% годовых).

Вложения в самые надежные корпоративные бонды в первом квартале выросли примерно на 3%.

По мнению экспертов котировки ОФЗ сейчас завышены. А вот корпоративные облигации могут еще подрасти.

Почему инвестиции в облигации выгодней банковского вклада?

Возьмем для примера крупного российского эмитента – Сбербанк. Открывая здесь вклад на три года, Вы получите, максимум, 6,81% годовых. Это с учетом , запретом на досрочное снятие и размером депозита от 700 000 рублей.

Трехгодичные гарантируют годовую доходность на уровне 9,71% годовых (при цене одной облигации всего в тысячу рублей). Продать портфель или его часть можно в любой момент без потери начисленного купона.

При этом надежность бондов ничем не уступает банковским вкладам. Если, конечно, не вкладывать средства в «мусорные» облигации с низкими рейтингами.

Ну, а теперь обещанный портфель из самых доходных облигаций нынешнего года. Для удобства я разделил их по категориям: корпоративные (короткие и длинные), еврооблигации и ОФЗ.

Корпоративные облигации

Корпоративные облигации выпускает крупная компания-эмитент, чтобы получить дополнительное финансирование. В России почти все из них начисляют купонный доход дважды в год.

Короткие бонды

- Альфа-Банк-5-боб

Трехгодичные облигации Альфа-Банка номиналом 1000 рублей с погашением в октябре 2018 года. зафиксирована на уровне 12% годовых до 20 октября 2017-го (после чего она, скорее всего, будет пересмотрена).

Сегодня альфовские облигации серии БО-05 можно купить по цене 101,30% от номинала. Доходность к погашению 9.81% годовых.

- Аптечная сеть 36.6-3-боб

Трехгодичные облигации ПАО «Аптечная сеть 36.6» погашаются в конце мая 2018 года. Размер купонной ставки привязан к ключевой ставке Банка России плюс 3,5%. Сейчас купон еще составляет 14,5% годовых (выплачивается дважды в год). Облигацию можно купить за 101,00% от номинальной цены. Доходность к погашению 9% годовых.

Длинные бонды

- АИЖК-26-об

Облигации от «Агентства по ипотечному жилищному кредитованию» рассчитаны на 5973 дня (погашаются в ноябре 2029 года). Купонная ставка в размере 15,3% годовых зафиксирована до февраля 2020-го (после чего будет пересмотрена). Рублевые бонды АИЖК сегодня продаются за 100,007% от номинальной стоимости. К сожалению купить на бирже их не получится, они продаются только на внебиржевом рынке (спросите своего брокера, наверняка он сможет их найти).

- Бинбанк-10-1-боб

Облигации Бинбанка выпущены на 2184 дня (погашаются в начале июня 2021-го). Купон в размере 14% годовых зафиксирован до июня 2017 года. Сейчас облигации можно купить за 100,93% от номинала. доходность 13.2% годовых.

Еврооблигации

- Тинькофф Банк-04-2018-евр

Еврооблигации Тинькофф Банка номиналом $1000 и периодом обращения в 2015 дней. Погашаются 06 июня 2018 года. Купон в размере 14% годовых ($70 на облигацию) выплачивается дважды в год. Ставка купона зафиксирована до момента погашения. К сожалению на бирже они не доступны...

- РенессансКредит-1-2018-ев

Еврооблигации КБ «Ренессанс Кредит» номиналом $1000 погашаются в конце июня 2018 года. Купон в размере 13,5% годовых ($67,5 на одну облигацию) выплачивается два раза в год. На бирже так же не торгуются.

- Банк ВТБ-31-1-евро

А вот как раз тот вариант, который все еще можно купить на бирже. Еврооблигации ВТБ номиналом $1000 погашаются в 2022 году. Купон выплачивается 2 раза в год и составляет 9.5%. Текущая стоимость 103%

Облигации федерального займа

- ОФЗ-29006-ПК

Длинные облигации федерального займа рассчитаны на 3682 дня (с погашением в начале 2025 года). Размер купона – среднее арифметическое ставок RUONIA за последние шесть месяцев плюс 1,2%. До 7 февраля 2018-го купонная ставка составляет 11,41%. Цена сегодня 107.87%

- ОФЗ-46011-АД

ОФЗ с амортизацией долга были выпущены на срок в 8223 дня. Погашаются 20 августа 2025 года. Купонная доходность выплачивается один раз в год. До момента погашения ставка купона зафиксирована на уровне 10% годовых (99,73 рубля на одну облигацию).

В начале ноября одну облигацию можно было купить на бирже по цене 101,918% от номинала.

Где купить облигации?

Купить облигации неквалифицированный инвестор может с помощью любого крупного брокера. К примеру, работает и с корпоративными, и с федеральными, и с еврооблигациями.

Как выбрать брокера?

Брокера выбирают, ориентируясь на рейтинг надежности, показатели его работы и тарифную политику. Через брокера можно приобрести даже одну-единственную облигацию. Напомню, что номинальная стоимость рублевых бондов обычно составляет 1000 рублей.

Еврооблигации продаются как на Московской бирже, так и на иностранных площадках. Стандартный лот на ММВБ варьируется от $1000 до $200 000. Зато на западных площадках выбор гораздо шире, чем на отечественных.

Когда покупать облигации?

Лучшую доходность по бондам можно получить при покупке нового выпуска облигаций, размещаемого в данный момент. Либо на падающем рынке.

Как выбрать облигацию с учетом рисков и доходности?

К безрисковым относят только государственные облигации (их еще называют суверенными). Согласитесь, вероятность того, что Россия объявит дефолт и откажется от своих обязательств , стремится к нулю. Но за «спокойный сон» придется заплатить низкой доходностью.

Чуть выше доходность квазисуверенных облигаций (на 1-2%). А их риски вполне сопоставимы с рисками по государственным бондам. Заработок на качественных облигациях компаний первого эшелона (Сбербанк, Газпром, Роснефть, ВТБ) может отличаться от суверенных на 1,5-3%.

Все остальные типы бондов лично я отношу к активам с высокими рисками. И инвестировать в них категорически не рекомендую, да и какой смысл, если акции дают гораздо более интересный процент.

Сформировать портфель облигаций можно на сайтах Rusbonds, РБК или ФИНАМ. Там же публикуется вся необходимая информация по каждому выпуску. Неплохие рекомендации дает и любой форум трейдера.

А какие облигации принесли Вам самую высокую доходность в 2016 году? Подписывайтесь на обновления и делитесь ссылками на свежие посты с друзьями в социальных сетях!