Ежемесячный заработок сотрудника. Как анализируется среднемесячная начисленная заработная плата работников? Как посчитать средний заработок с учетом «дополнительных выплат»

Для проведения вычислений за квартальный период применяется следующая формула:

СЗП = РЗ / КРД, где:

- СЗП – совокупная средняя зарплата;

- РЗ – размер зарплаты с учетом начисленных доплат, премий, надбавок и т. п.;

- КРД – количество рабочих дней за расчётный промежуток.

Месячный и дневной расчет

Вычисления среднего за такие временные промежутки как месяц или же день, осуществляются аналогично вышеприведённым принципам.

При проведении исчислений можно не проводить последние действия, изложенные в . Вполне достаточно будет закончить определением дневного заработка.

Для расчёта месячного дохода потребуется произвести умножение дневного заработка на число рабочих дней.

Расчет заработка при командировке

Вычисления средней зарплаты, также бывают необходимы в тех случаях, когда сотрудник был направлен в командировку и ему требует произвести начисление соответствующих выплат. В подобного рода обстоятельствах используется достаточно простой расчёта, который выглядит следующим образом:

- производится вычисление дохода сотрудника за два последних месяца;

- рассчитывается прибыль, полученная за один рабочий день;

- исчисленная прибыль умножается на число дней пребывания сотрудника в .

Расчет для листка нетрудоспособности

Для того, чтобы произвести исчисление величины средней заработной платы в случаях, когда производится оформление больничных выплат, следует прибегнуть к вышеупомянутому алгоритму:

- производится расчёт величины дневного заработка;

- полученная величина умножается на число дней пребывания сотрудника на больничном;

- при этом производя расчёт дневного заработка, необходимо учесть , полученный сотрудником за последние шесть месяцев. Также при расчёте больничного следует учесть, что в соответствии с законодательными положениями выплаты работодателем осуществляются только лишь три первых дня пребывания работника на больничном, оставшаяся же часть средств подлежит выплате из средств, принадлежащих Фонду соцстрахования.

Расчёт пособий при ликвидации организации

В соответствии с законодательными положениями в тех случаях, когда происходит ликвидация предприятия, всем увольняемым сотрудникам полагается начислить следующие выплаты:

- выходное пособие;

- компенсация на период, требующийся для трудоустройства (три или шесть месяцев).

Расчёт выходного пособия производится на основе среднедневного заработка. В том случае, если в трудовом контракте величина выходного пособия не была оговорена специально, то применяются общие правила.

Соответственно, при выплате стандартного выходного величина его равняется среднемесячному заработку, который рассчитывается по следующему алгоритму:

- суммарная зарплата, начисленная за один год делится на число фактически отработанных сотрудником дней за год;

- получившаяся величина умножается на число дней в месяце, идущем за увольнением.

Стандартное пособие, предусмотренное для выполняющих работы сезонного характера сотрудников, выплачивается в размере, соответствующем исчисленному за двухнедельный промежуток среднему заработку, величину которого вычисляют по следующему алгоритму:

- суммарная заработная плата, которая начисляется за расчетный , делится на количество по факту отработанных сотрудником дней в означенном промежутке;

- получившаяся величина перемножается на число дней, содержащееся в двух первых неделях, идущих за увольнением.

Расчет пособий

Компенсация, выплачиваемая на период, требующийся для его трудоустройства, может иметь величину заработной платы, которая рассчитана за промежуток от трёх до шести месяцев.

Исчисление означенной компенсации производится аналогично вычислениям по выходному пособию исходя из объёма рабочих дней, имеющихся в месяце, за который данное пособие должно быть выплачено.

В заключение следует заметить, что все , связанные со средним заработком, требуется производить крайне внимательно и исключительно аккуратно, поскольку любые неверные расчёты могут привести к возникновению погрешностей в налоговых базах по подоходному налогу и отчислениям в фонды.

Что будет расценено налоговыми органами как нарушение и повлечёт за собой применение соответствующих санкций.

Ответить

У меня были проблемы, когда отдавала лист нетрудоспособности и не могла понять, как мне начисляют выплату. Я брала свой дневной заработок и умножала на количество дней больничного. И все равно сумма получалась больше, чем выплатили. Как оказалось, моя зарплата состоит из ставки и премии. И все расчеты идут сугубо из ставки.

Ответить

Среднемесячная заработная плата рассчитывается в порядке, установленном ст. 139 Трудового кодекса РФ и другими подзаконными актами. Подробнее читайте далее.

Когда нужно рассчитать среднюю заработную плату

В ТК РФ предусмотрены десятки случаев, когда нужно определить среднюю заработную плату работника. Самыми распространенными из них на практике являются:

- оплата пособий по нетрудоспособности (по больничным листам);

- отправка сотрудника в служебную командировку;

- уход работника в отпуск (основной, учебный и т. д.);

- прохождение работниками обязательного медосмотра;

- простой по вине работодателя;

- выплата выходного пособия при расторжении трудового договора;

- разработка коллективного договора с участием в этом процессе работников и т. д.

Во всех этих случаях при расчете выплат за основу берется среднемесячная зарплата работника. Порядок ее исчисления един для всех ситуаций, предусмотренных в ТК РФ (ч. 1 ст. 139 ТК РФ). А как рассчитать среднемесячную заработную плату, указано в положении, утв. постановлением Правительства РФ от 24.12.2007 № 922 (далее — положение № 922).

Формула расчета среднемесячной зарплаты за год

Итак, как рассчитывается средняя заработная плата согласно положению № 922:

- При расчете СЗП учитываются все совершенные в пользу работника выплаты по применяемой на предприятии системе оплаты труда.

К ним относятся:

- зарплата (оклад, сдельная оплата, процент от выручки, комиссия за выполненную работу, неденежная);

- гонорар творческих работников;

- надбавки и доплаты;

- выплаты за особые условия работы (вредность и т. п.);

- премии и вознаграждения и т. д.

- Материальная помощь, оплата проезда и обучения, т. е. выплаты социального характера, не относящиеся к оплате труда, при расчете СЗП не учитываются.

- Расчет СЗП производится из фактической ЗП и фактически отработанного времени за 1 календарный год независимо от режима работы.

- При суммировании рабочего времени исключаются периоды нахождения на больничном, в декретном отпуске, простоя и т. д.

- Если фактическое время работы и суммы заработков в расчетном периоде отсутствуют, то берутся сведения за предыдущий расчетный период.

Формула расчета среднемесячной заработной платы выглядит следующим образом:

СмЗП = Σ выплат / Σ ф. м.,

где: Σ ф. м. — это количество фактически отработанных месяцев.

Если месяц был отработан не полностью, то рассчитывается среднедневной заработок, который умножается на количество фактически отработанных дней. Подробнее об этом смотрите дальше.

ВАЖНО! В сумму учитываемых выплат входит только одна премия за один показатель. Если по одному основанию выплачиваются несколько премий, в расчет берется наибольшая из них (п. 15 положения № 922).

Как рассчитать среднюю зарплату, если в организации произошла индексация

Согласно п. 16 положения № 922 при индексации зарплаты во всей организации в зависимости от того, когда это произошло, применяется коэффициент повышения:

- Если индексация произошла в середине расчетного периода, то на коэффициент умножаются старые выплаты, т. е. зарплата, выплаченная до повышения.

- Если зарплата увеличилась после расчетного периода, то на коэффициент умножаются все выплаты расчетного периода.

Указанный коэффициент рассчитывается путем деления новых окладов/тарифов на старые.

В письме Минтруда России от 12.05.2016 № 14-1/В-447 разъясняется, что от занимаемой работником должности применение коэффициента не зависит. Поэтому при переводе на другую должность в одной организации индексируются все имеющиеся в расчетном периоде старые выплаты и по прежней, и по новой должности. Коэффициент рассчитывается исходя из зарплаты, выплачиваемой в месяц проведения индексации.

Расчет среднедневной заработной платы для оплаты отпуска: пример

Среднедневной заработок (СДЗ), кроме случаев отработки неполного месяца, определяется и при оплате отпусков, в т. ч. неиспользованных.

Как рассчитывается средняя дневная заработная плата при расчете календарных отпускных, указано в п. 10 положения № 922:

СДЗ = Σ выплат / 12

где: 29,3 — это среднемесячное количество дней.

Если предоставляемый отпуск считается в рабочих днях, то отпускные начисляются исходя из СДЗ, установленного по формуле (п. 11 положения № 922):

СДЗ = Σ выплат / Σ рабочих дней по календарю,

где рабочих — 6 дней в неделю.

Если сотрудник работал в условиях неполного рабочего времени, то отпускные рассчитываются в обычном порядке, как рассказано выше.

Во всех остальных случаях СДЗ рассчитывается так:

СДЗ = Σ всех выплат / Σ ф. д.,

где учитываются суммы, выплаченные в расчетном периоде.

Пример

Расчетным периодом является 01.06.2016-01.06.2017, т. е. 248 дней. За указанное время Иванов И. И. заработал 550 000 руб., на больничные и т. п. не уходил.

Рассчитываем СДЗ: 550 000 / 248 = 2 217,74 руб. Эта сумма умножается на число дней нахождения в командировке, затем к ней прибавляются суточные, оплата проезда и т. д.

Если Иванов И. И. уходит в отпуск, то отпускные считаются так. 550 000 / 12 = 45 833,33 и 45 833,33 / 29,3 = 1 564,28 руб. Полученная величина умножается на количество дней предоставляемого отпуска.

Как посчитать среднюю зарплату для больничного

- Расчетным периодом являются 2 последних года до года, когда произошел страховой случай (болезнь, уход за ребенком и т. д.).

- Если в расчетном периоде заработка не было, то при определении размера пособия исходят из установленного на день наступления страхового случая МРОТ.

- Во всех случаях используется СДЗ.

Формула определения СДЗ указана в п. 15 (1) положения № 375:

СДЗ = Σ всех выплат / 730,

где выплатами являются все полученные работником средства в оплату труда (зарплата, премии и т. д.).

Правительством РФ ежегодно устанавливаются пределы всех выплат за год. И поскольку при наступлении страхового случая в 2017 году для расчета будут браться данные 2015-2016 годов, нужно смотреть пределы, установленные для этих периодов.

Для 2015 года установлен максимум в 670 000 руб., для 2016-го — 718 000 руб.

Если годовой доход работника превысил указанные пределы, все, что сверх них, при расчете СДЗ не учитывается.

СДЗ будет вычисляться так: (670 000 + 718 000) / 731 = 1 898,77 руб. В знаменателе стоит цифра 731, поскольку 2016-й — високосный год.

Исчисление среднего заработка для расчета пособия по безработице, стипендии

Расчет средней заработной платы при определении размера пособия по безработице и стипендии, получаемой слушателями учебных заведений, поступившими туда по направлению службы занятости, происходит в соответствии с порядком, утв. постановлением Минтруда РФ от 12.08.2003 № 62:

- В расчет среднего заработка берутся выплаты, полученные работником с 1-е по 1-е число 3 месяцев, предшествующих месяцу увольнения.

- Если в эти 3 месяца заработка не было, то берутся выплаты, полученные в предшествующие указанному периоду 3 месяца.

- Если ни первого, ни второго варианта расчетного периода не имеется, то при расчете берутся дни и зарплата, полученная в месяц увольнения.

- Средним заработком для случаев расчета пособий по безработице или стипендии является только СДЗ, рассчитываемый по формуле:

СДЗ = Σ зарплаты / Количество фактически отработанных дней.

- Учитывается любой вид определенной трудовым договором зарплаты: оклад, тарифная ставка, сдельная расценка, неденежная и т. д. Премии учитываются только в одной выплате по одному показателю за месяц. Количество показателей не ограничивается.

- Не учитываются при исчислении средней заработной платы пособия по больничному листу, простои, забастовки, в которых работник не участвовал, но из-за нее не мог выполнять свои обязанности, и т. д.

Как считается средняя заработная плата в налоговых органах

Средняя заработная плата для налоговых органов является критерием отбора для проведения выездной проверки.

Согласно п. 5 приложения 2 к приказу ФНС России от 30.05.2007 № ММ-3-06/333@ риском для налогоплательщика является:

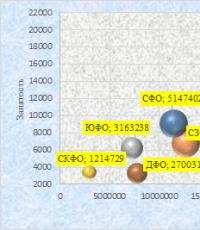

- выплата СЗП на одного работника меньше среднего уровня по тому же виду экономической деятельности в регионе;

- заявления граждан, ИП и организаций о зарплатах «в конвертах», неоформление налогоплательщиком трудовых отношений.

Вопрос, как считается средняя заработная плата, перед налоговыми органами не стоит, т. к. согласно тому же п. 5 приложения 2 к приказу № ММ-3-06/333@ информация о СЗП берется в Росстате (с официального сайта или публикуемых им изданий) либо внутриведомственной статистической службе.

При этом полученная из Росстата информация о СЗП сравнивается со СЗП, рассчитанным организацией.

СЗП = ФОТ / ССЧР / 12,

где: ФОТ — это фонд оплаты труда;

ССЧР — среднесписочная численность работников за год.

На практике актуальным является расчет среднедневной зарплаты. Для вычисления больничных выплат, отпускных, пособия по нетрудоспособности СДЗ определяется разными способами. Примером расчета среднемесячной заработной платы является ситуация, когда предприятие формирует статистическую отчетность.

Среднемесячная заработная плата (средний заработок) может выплачиваться работникам в случаях, предусмотренных ТК РФ. Как правильно рассчитать среднемесячную заработную плату? Каковы нюансы такого расчета? В каких ситуациях зарплата выплачивается исходя из среднемесячного заработка? Какие выплаты и периоды нужно и не нужно учитывать при расчете? Рассмотрим ответы на эти и иные вопросы в материале далее.

В каких случаях работнику полагается среднемесячная зарплата

Перечень ситуаций, когда выплаты работнику рассчитываются исходя из расчета среднего размера заработка, определен ТК РФ. К числу наиболее распространенных и чаще всего встречающихся в деятельности обычной организации ситуаций, требующих расчета среднего заработка, относят:

- выплату отпускных (ст. 114 ТК РФ);

- выдачу компенсации за неиспользованный отпуск — при увольнении или за часть отпуска свыше 28 календарных дней (ст. 126, 127 ТК РФ);

- выезд работника в командировку (ст. 167 ТК РФ);

- оплату работникам периодов обучения с отрывом от работы (ст. 173-176, 187 ТК РФ);

- выплату выходных пособий (ст. 178 ТК РФ).

Помимо этого, исходя из среднемесячной заработной платы рассчитываются со следующими категориями сотрудников:

|

Сотрудники |

Статья ТК РФ |

|

Занятые коллективными переговорами или подготовкой проекта коллективного договора (соглашения) с освобождением от основной работы. При этом средний заработок за такими работниками может сохраняться до 3 месяцев |

|

|

Временно переведенные на иную работу, чем та, что предусмотрена трудовым договором |

|

|

Вынужденные прекратить трудовой договор из-за несоблюдения правил его заключения (если нарушения допущены не по вине работника) - в таком случае полагается выходное пособие в размере среднемесячной зарплаты |

|

|

Не выполнившие трудовые нормы и трудовые обязанности по вине работодателя |

|

|

Вынужденные простаивать по вине работодателя - в такой ситуации выплачивается не менее 2/3 среднего заработка |

|

|

Члены комиссий по трудовым спорам |

|

|

Руководитель, его зам или главбух, уволенные при смене собственника в размере 3-кратного среднемесячного заработка |

|

|

Переводимые на ниже оплачиваемую работу по состоянию здоровья |

|

|

Направленные на обязательные медосмотры |

|

|

Работники, проходящие диспансеризацию (с 01.01.2019) |

|

|

Работники при приостановлении деятельности организации |

|

|

Переводимые на другую работу беременные женщины и женщины, имеющие детей в возрасте до 1,5 лет |

|

|

Женщины, кормящие детей - при оплате перерывов для кормления |

|

|

Родители детей-инвалидов при оплате дополнительных выходных и в некоторых других случаях |

Как рассчитать среднемесячный заработок: общий порядок

Общий и единый для всех указанных случаев порядок расчета среднего заработка закреплен в ст. 139 ТК РФ . Главное правило: при любом режиме работы среднюю зарплату считают, исходя из фактически начисленного работнику заработка и фактически отработанного им времени за 12 календарных месяцев, истекших до периода, в котором требуется расчет среднемесячной заработной платы. Эти 12 месяцев именуются расчетным периодом.

Более детально порядок расчета прописан в положении «Об особенностях порядка исчисления средней заработной платы», которое утверждено постановлением Правительства РФ от 24.12.2007 № 922. Расскажем подробнее о том, как рассчитать среднемесячную зарплату. Последние изменения в данный документ вносились в 2016 году, поэтому на него нужно ориентироваться при расчете среднего заработка в 2018-2019 гг.

О том, как рассчитать среднюю численность, читайте в статье «Как рассчитать среднесписочную численность работников?» .

Расчет среднего заработка: формула

Расчет среднего заработка для тех или иных выплат всегда делают исходя из среднего дневного заработка.

Общую формулу расчета среднего заработка можно представить так:

СмЗ = СдЗ × N,

СмЗ — среднемесячная заработная плата;

СдЗ — средний дневной заработок;

N — количество дней, подлежащих оплате по среднему заработку.

Подробнее о том, как рассчитывать средний дневной заработок в разных ситуациях, читайте в следующих статьях:

- «Среднедневной заработок для расчета отпускных» ;

- «Расчет среднего заработка для командировки» .

Особенности расчета среднего дневного заработка

Основная особенность расчета среднего заработка за день состоит в том, что установлены разные правила его расчета:

- для выплаты отпускных и компенсаций за неиспользованные отпуска;

- всех иных случаев.

Расчет среднего заработка (кроме ситуаций с отпусками):

СдЗ = зарплата за расчетный период / фактически отработанные в расчетном периоде дни.

Расчетный период - 12 месяцев (ст. 139 ТК РФ). Если сотрудник отработал менее 12 месяцев, то расчетный период равен фактическому периоду работы.

При оплате отпусков, в т. ч. неиспользованных, которые предоставляются в календарных днях:

СдЗ = зарплата за расчетный период / 12 / 29,3.

Если некоторые месяцы из 12 отработаны не полностью или были периоды, которые нужно исключить из расчетного (о них мы скажем ниже), расчет среднего заработка за день производят так:

СдЗ = зарплата / (29,3 × полные календарные месяцы + отработанные, календарные дни в неполных календарных месяцах).

Количество календарных дней в неполных календарных месяцах определяется следующим образом:

29,3 / число календарных дней в месяцев × отработанные календарные дни.

Пример

Допустим, работник проболел с 19 по 30 октября 2018 г. Тогда количество дней в частично отработанном октябре: 29,3 / 31 (календарные дни октября) × 12 (отработанные календарные дни за период с 1 по 18 октября) = 11 дней.

Предположим, что за 12 месяцев с ноября 2017 года по октябрь 2018 года работнику начислено 494 600 руб. Все остальные 11 расчетных месяцев он отработал полностью. Тогда средний дневной заработок в ноябре равен:

494 600 / (29,3 × 11 + 11) = 1 483,95 руб.

Если отпуск предоставляется в рабочих днях, расчет среднего заработка для отпускных вычисляют так:

СдЗ = зарплата / на число рабочих дней по календарю 6-дневной рабочей недели.

Выплаты, которые учитываются при расчете среднего заработка

В расчет среднего заработка берут все выплаты, предусмотренные системой оплаты труда организации, в том числе:

- заработную плату — повременную, сдельную, в процентах от выручки, выданную в денежной или натуральной форме;

- различные стимулирующие надбавки и доплаты, а также все выплаты по условиям труда - подробнее о них читайте ;

- премии и другие подобные вознаграждения;

- прочие выплаты, применяемые у работодателя (п. 2 положения № 922).

В то же время в расчете среднего заработка не участвуют выплаты социальной направленности, такие как матпомощь, оплата питания, проезда, коммуналки и др.

Периоды, исключаемые из расчетного периода

Мы уже сказали, что расчетный период — это 12 календарных месяцев, предшествующих периоду, в котором осуществляется расчет среднего заработка. Однако отдельные периоды, а также начисленные за них суммы при расчете исключаются. Это периоды, когда:

- за работником сохранялся средний заработок (не исключают только перерывы для кормления ребенка);

- работнику выплачивалось больничное или декретное пособие;

- работник не работал из-за простоя, в котором повинен работодатель, или по причинам, не зависящим от работодателя и работника;

- работник не участвовал в забастовке, но и не работал из-за нее;

- работнику предоставлялись выходные по уходу за ребенком-инвалидом;

- работник в других случаях освобождался от работы с полным или частичным сохранением заработной платы или без нее (п. 5 положения № 922).

Ситуации, когда в расчетном периоде не было зарплаты

Если в расчетном периоде зарплата работнику не начислялась, расчет среднего заработка ведут по зарплате, начисленной за предыдущие 12 месяцев. В том случае, когда у работника нет зарплаты (отработанного времени) до начала расчетного периода, но она имеется в месяце расчета, средний заработок определяют по суммам, начисленным за этот месяц. Если же зарплаты нет и в месяце расчета, среднюю зарплату рассчитывают, исходя из назначенной тарифной ставки или оклада.

Узнайте больше о неоплачиваемом отпуске в материале «Отпуск без сохранения заработной платы по ТК РФ (нюансы)» .

Особые правила учета премий

При расчете среднемесячной заработной платы разные премии учитываются по-разному, в зависимости от того, за какой период они начислены (п. 15 положения № 922).

При ежемесячном премировании в расчет включают не более 1 премии в месяц за каждый премируемый показатель, например, 1 премию за количество привлеченных клиентов и 1 — за объем реализации. В итоге за расчетный период может быть учтено не более 12 премий каждого вида.

Если премии начисляются за период больше месяца, но меньше расчетного периода, например, за квартал или полугодие, они учитываются в фактически начисленном за каждый показатель размере. А если продолжительность периода, за который они начислены, превышает продолжительность расчетного периода — в размере месячной части за каждый месяц расчетного периода.

Премии за год и единовременное вознаграждение за выслугу лет (стаж работы) берут в расчет полностью, независимо от времени их начисления.

В не полностью отработанном расчетном периоде премии учитываются пропорционально отработанному времени. Премии, начисленные за фактически отработанное время, учитывают полностью.

Случаи, когда зарплата повышалась

Повышение размеров оплаты труда в организации влияет и на среднемесячную заработную плату работника. При этом важно, в каком периоде происходит рост зарплат:

- Если повышение приходится на расчетный период, индексируют все выплаты за время, предшествующее повышению. Коэффициент индексации рассчитывается путем деления новой тарифной ставки, оклада и т. п. на тарифные ставки, оклады, действовавшие в каждом из 12 расчетных месяцев.

- Если зарплата увеличивается после расчетного периода, но до наступления случая, для которого нужно посчитать средний заработок, повышается сам средний заработок. Поправочным коэффициентом здесь является отношение нового размера оплаты труда к прежнему.

- Если повышение осуществляется уже в период сохранения среднего заработка, увеличивается только его часть с даты повышения и до окончания данного периода. Индексирующий коэффициент считают так же, как во втором случае.

Правила расчета среднего заработка для оплаты пособий

В заключение хотим обратить внимание читателя на следующее. Понятие среднего заработка используется не только трудовым законодательством, но и законодательством о соцобеспечении. Так, по среднему заработку оплачиваются больничные, декретные, детские пособия. Однако считают этот заработок иначе — в порядке, установленном законом «Об обязательном соцстраховании на случай временной нетрудоспособности и в связи с материнством» от 29.12.2006 № 255-ФЗ.

Подробнее о расчете среднего заработка для соцвыплат читайте в следующих статьях нашего сайта:

- для больничного — ;

- для пособия по уходу за ребенком — ;

- для декретных выплат — .

Для выплаты пособия по безработице рассчитывают средний заработок для центра занятости. Расчет ведут в соответствии с постановлением Минтруда РФ «Об утверждении Порядка исчисления среднего заработка для определения размера пособия по безработице и стипендии, выплачиваемой гражданам в период профессиональной подготовки, переподготовки и повышения квалификации по направлению органов службы занятости» от 12.08.2003 № 62.

Итоги

Правила расчета среднего заработка (среднемесячной заработной платы), описанные нами выше, применяются исключительно для случаев, перечисленных в начале статьи, в том числе при расчете среднего заработка при сокращении работника для выплаты ему выходного пособия, а на социальные пособия, пособия по безработице не распространяются.

Подробнее о соцвыплатах вы можете узнать в нашей рубрике

Спросив любого человека о том, зачем он ежедневно просыпается рано утром и идёт на свою работу, вы услышите: «Ради зарплаты». Утверждения о том, что люди работают для того, чтобы реализовывать себя, знакомиться с новыми людьми, делать что-то полезное, - лишь красивые формулировки из их резюме. Пожалуй, подобные фразы могут позволить себе люди, которые уже заработали достаточно денег, и могут трудиться не на кого-то, а только на себя и в своё удовольствие.

Есть куда стремиться

Ни для кого не секрет, что среднемесячная заработная плата в России находится на более низком уровне, чем в преуспевающих европейских странах, а также в Соединенных Штатах Америки. Но, сравнивая её, необходимо учитывать и покупательную способность, так как в разных странах установлена и разная цена на товары, что делает проживание в различных местах более или менее затратным для человека.

Так, в 2014 году в целом среднемесячная заработная плата по России составляла 30 тысяч руб., что в долларовом эквиваленте равняется 534$ (по курсу, который наблюдался в конце декабря 2014 года). Но в различных городах она по факту отличается. Самый высокий уровень наблюдается в столице и в других крупных и развитых городах. А в глубинках России эта сумма намного ниже.

Соединённые Штаты Америки платят своим рабочим больше

А, к примеру, в США, среднемесячная заработная плата составила 4400 долларов США. Конечно, такая разница весьма ощутима, хотя и стоимость жизни в этих странах нельзя сравнивать.

А в 2015 году, несмотря на то, что в России доходы работников немного увеличились и составили 32 тысячи рублей в месяц, в реальном выражении покупательная способность граждан заметно упала. Если перевести в доллары США, то число получится равным 484 у.е. Выросший уровень инфляции является тем фактором, который ещё усугубляет данное положение.

При этом в Штатах среднемесячная заработная плата не поменялась, она осталась на таком же уровне.

Сравнивая средний уровень заработной платы, необходимо учитывать покупательную способность

Если брать вообще весь мир, то самая высокая зарплата у норвежцев, которые в среднем ежемесячно получают 4600 долларов США. Соединённые Штаты Америки занимают вторую позицию. Германия и Япония делят 3-е место с результатом в 4100 долларов. А в Украине, к примеру, средний уровень доходов составляет 220 долл. США, хотя там существует заметная градация доходов в зависимости от развитости того или иного города (как и в России), что влияет на среднюю величину рассматриваемого показателя.

Ошибочно при сравнении подобных цифр брать во внимание только курс валюты. И хотя российский рубль в прошлом году показывал достаточно хорошие рейтинги и был более стабилен, чем на сегодняшний день, он не обладает таким же влиянием, как западный доллар.

Как рассчитать среднемесячную заработную плату?

На самом деле способов, как это сделать, существует несколько. Тот или иной подход к расчёту зависит от целей, для которых он, собственно говоря, и делается.

Проще всего считается фактическая среднемесячная заработная плата, которая равна отношению денежных выплат сотруднику за определённый период к их количеству. Данный способ используется на всех предприятиях, чтобы сравнить уровень доходов собственных сотрудников. Формула среднемесячной заработной платы выглядит следующим образом:

Срзп(м) = (ЗПф1 +...+ ЗПфп)/п,

ЗПф1 - фактически выплаченная зарплата за тот месяц, который является началом расчётного периода.

ЗПфп - фактически выплаченная заработная плата за месяц, который считается концом расчётного периода.

П - количество месяцев, которое находится внутри расчётного промежутка времени.

Но в этом вопросе не всё так однозначно. Расчёт среднемесячной заработной платы может существенно отличаться, и конечный результат будет совсем другой. С чем это связано? Прежде всего, формула расчёта зависит от цели, для которой нужны эти данные.

Средняя заработная плата рассчитывается по-разному

Для того чтобы лучше в этом разобраться, необходимо понимать, что в отчётных формах существуют разные виды заработной платы.

Хорошо этим вопросом должны владеть бухгалтера отдела осуществления расчётов по заработной плате.

К примеру, среднемесячная начисленная заработная плата и выплаченная - это два разных понятия, и на первый взгляд обычному человеку сложно разобраться, что к чему.

Разделение данных определений происходит из-за того, что прежде чем выплатить вам деньги, работодатель должен уплатить за вас налоги. То есть человеку начисляется примерно на 20% больше от того, сколько ему фактически выдадут деньгами.

Если отменят налоги, то люди будут больше зарабатывать

Соответственно, если бы государство приняло закон, который бы отменил на один месяц все виды налогов, сборов, плат и тому подобное, произошёл бы резкий скачок в размере выдаваемой заработной платы.

Если рассуждать со стороны не бухгалтерской науки, а экономической, то среднемесячная номинальная заработная плата - эта сумма, которую платили человеку за его работу, разделённая на количество выплат. Она может выплачиваться как за отработанные часы, так и за сам объём работы.

При этом реальная зарплата является отображением той реальной покупательной способности, которую будут иметь деньги, оставшиеся после внесения всех обязательных платежей.

Как анализируется среднемесячная начисленная заработная плата работников?

Подобный анализ выполняется на каждом предприятии и делается для того, чтобы понять, насколько эффективно используется рабочая сила. К примеру, если анализировать эффективность труда за один год, то нужно сравнить затраты, потраченные на оплату работы сотрудникам (среднемесячная номинальная заработная плата работников), а также количество произведённой ими продукции.

При этом стоит сделать соответствующие поправки: не брать во внимание влияние на конечный результат факторов, приведших к ускорению либо замедлению выпуска продукции, на которые работники повлиять никак не могли. К примеру, это может быть недостаток материалов на складе для производства продукции и простои производственного характера не по вине работников, а из-за неправильной их нагрузки административно-управленческим персоналом.

Какая формула поможет рассчитать среднюю заработную плату?

Для проведения подобного анализа за 2014 год необходимо использовать следующую формулу:

Срзпр(м) = (ЗПноя +...+ ЗПнод)/12,

Срзпр(м) - среднемесячная заработная плата, руб.

ЗПноя - общая сумма начисленной зарплаты по всем рабочим за январь.

ЗПнод - общая сумма начисленной зарплаты по всем рабочим за декабрь.

Затем нужно взять среднее количество произведённой продукции, которое можно посчитать по аналогичной формуле:

Кср = (Кя +…+ Кд)/12,

Кср = среднее количество произведённой продукции за год.

Кя = количество изготовленного товара за январь.

Кд = количество готовой продукции за декабрь.

Далее необходимо разделить среднее количество изготовленных товаров за 2014 год на среднемесячную оплату труда. Полученное число будет говорить о том, сколько всего зарплаты расходуется на производство одной единицы готовой продукции.

Таким образом, нужно узнать, какая была среднемесячная заработная плата по годам прошлых производственных периодов. Чем выше получится цифра, тем ниже производительность труда, и наоборот.

Зачем ещё нужно рассчитывать данный показатель?

Уровень средней зарплаты интересует банки при кредитовании. Особенно это важно, если вы захотите взять кредит на приличную сумму. К примеру, при ипотечном страховании банки требуют справки о доходах как заёмщика, так его семьи и поручителей. Собрав эти справки, банк рассчитывает платёжеспособность кредитополучателя, чтобы выявить его максимальные возможности по оплате кредитных ежемесячных платежей.

При этом недостаточно иметь уровень среднемесячной заработной платы, равный тому платежу, который предстоит приносить в банк. Все понимают, что существует минимальный уровень доходов, который рассчитывается из определённого перечня товаров и услуг.

То есть человеку нужно что-то кушать, платить за квартиру, коммунальные услуги и т. п. В связи с этим, если у вас маленький среднемесячный уровень доходов, то взять подобный кредит, к сожалению, не получится.

Какой должна быть среднемесячная заработная плата, чтобы получить кредит?

Если речь идёт об ипотечном кредитовании, то возьмите планируемую сумму платежа по кредиту и прибавьте к нему минимальный прожиточный минимум на каждого члена вашей семьи. В случае если уровень вашей зарплаты будет больше получившейся суммы, то у вас есть реальная возможность получиться такой кредит.

По кредитам на товары всё намного проще, и банки смотрят только лишь на то, чтобы вашей зарплаты хватало на покрытие расходов по кредиту.

Одним из важнейших показателей, который используется при расчете пособий и отпускных, является средний заработок. Он зависит от доходов сотрудника, сроков, графика работы и других величин. Детальнее о том, как происходит расчет среднего заработка в обычных и нестандартных ситуациях, читайте далее.

Отпускные

Каждому сотруднику полагается раз в год 28 календарных суток отдыха. Отпуск оплачивается исходя из цифр среднего заработка, который зависит от фактически начисленных выплат сотруднику и отработанного им времени. Учитывается предшествующий календарный год. Расчет среднего заработка для отпускных осуществляется так:

От = Средний доход за день (СРЗ) х Количество дней отдыха.

Средний доход за день – это отношение начисленной зарплаты к предыдущим 12 месяцам и средневзвешенному числу календарных дней. С 02.04.14 этот показатель равен 29,3. Что входит в расчет среднего заработка? Согласно п. 3 Постановления № 922, учитывается зарплата, премии, надбавки и другие виды вознаграждения за труд. Сумма ранее полученных отпускных, материальной помощи в средний доход не входит. Также из него исключают выплаты за период отсутствия сотрудника, когда:

а) за ним сохранялся оклад в соответствии с законодательством, кроме перерывов для кормления младенца;

б) человек получал больничный или пособие по беременности;

в) сотрудник не работал из-за независящих от него причин, например, простоев, забастовок;

г) предоставлялись дополнительные дни отдыха для ухода за инвалидом.

Средний доход за день = (Сумма начисленных за отчетный период премий, надбавок, вознаграждений / 12 мес.) / 29,3 (постоянная величина).

Пример

Сотрудник предприятия берет отпуск с 19.01.15 по 01.02.15 года на 14 дней. Зарплата работника за 12 месяцев составила 550 тыс. В 2014 году пропусков не было. Расчет среднего заработка будет происходить так:

- Определяем дневной доход: 550 000 / 12 / 29,3 = 1564,28.

- Отпускные: 1564,28 х 14 = 21 899,92.

- В конце февраля сотрудник получил премию 25 000 руб. по итогам работы. Ее также нужно включить в расчет: ((550 000 + 25 000) / 12 / 29,3) х 14 = 22 895,32.

- Определим сумму доплаты: 22 895,32 – 21 899,92 = 995,40

Такой простой формулой редко удается пользоваться. За год работник как минимум один раз болеет или берет отпуск. Поэтому 12 месяцев подряд встречаются крайне редко.

Период

Если один или несколько месяцев отработаны не полностью, то порядок расчета среднего заработка изменяется. Сумма фактически начисленого дохода делится на постоянную величину (29,3). Затем полученный результат умножается на количество отработанных месяцев.

Разобьем эту большую формулу на несколько маленьких.

СРЗ = Зарплата / Количество суток (1), где:

- (1) = Сутки из полных месяцев (2) + Сутки из неполных месяцев (3);

- (2) = Количество отработанных месяцев полностью х 29,3;

- (3) = (29,3 / Число суток в месяце) х Количество отработанных днейВот так происходит расчет среднего заработка для отпуска.

Рассмотрим данную формулу на примере.

С 13 мая работнику предприятия предоставлен отпуск на 14 дней. В период с 01.05.14 по 30.04.15 он болел 5 дней. Сумма фактически полученной зарплаты составляет 268 тыс. руб. Отчетный период состоит из:

- полных месяцев: 322,3 дня (11 х 29,3);

- неполных месяцев: 29,3 / 30 х 25 = 24,42 дн.

Средний доход за день составляет: 268 000 / (322,3 + 24,42) = 772,96.

Из полученного результата необходимо уплатить НДФЛ и страховые взносы. Если деятельность сотрудника не связана с изготовлением ОС или НМА, то эти расходы можно учесть в целях налогообложения прибыли.

Пример расчета среднего заработка

Сотрудник уходит в отпуск 22.05 на 28 календарных суток. В организации он проработал более 3 лет. Оклад - 15 000. В мае предыдущего года человек находился в отпуске 28 дней, а в сентябре проболел четверо суток. Проведем расчет среднего заработка работника:

1. Определим оклад сотрудника в мае:

15 000 / 18 х 3 (отработанные сутки) = 25 000.

2. Теперь найдем количество отработанных суток:

29,3 / 31 х 3 = 2,84.

3. Зарплата сотрудника в сентябре (без учета больничного):

15 000 / 21 х 18 (отработанные сутки) = 12857,14.

4. Количество отработанных календарных суток в девятом месяце:

29,3 / 30 х 26 = 25,39.

Проведем расчет среднего заработка: 165 357,14 / 321,23 = 514,76.

Отпускные: 514,76 х 28 = 14 413,28.

НДФЛ: 14 413,28 х 0,13 = 1874.

Выплата: 14 413,28 - 1874 = 12 539,28.

Досрочный отпуск

Право на оплачиваемые выходные дни у сотрудника появляется после полугода работы. По необходимости он может взять отпуск на 28 дней раньше, если руководитель не возражает. Согласно ст. 137 ТК РФ, если работник захочет уволиться до окончания периода, в счет которого он получил выходные дни, то начальник может удержать из его дохода задолженность за неотработанное время.

Если у человека до и за отчетный период не было начисленной зарплаты, то расчет среднего заработка для отпуска будет происходить исходя из сумм, полученных за отработанные дни в текущем месяце.

Для примера проведем расчет для сотрудницы, отработавшей с 1 по 18 мая, которая отправляется в основной оплачиваемый отпуск с 19 мая на 14 дней. Для удобства калькуляции возьмем оклад в размере 15 000.

Количество расчетных суток: 29,3 / 31 х 18 = 17,01.

СРЗ: 15 000 / 17,01 = 881,83.

Отпускные: 881,83 х 14 = 12 345,62.

НДФЛ: 12 345,62 х 0,13 = 1605.

Сумма к выплате: 12 345, 62 - 1605 = 10 740,62.

Схожий порядок расчета среднего заработка используется при переводе сотрудника между организациями. Согласно ст. 77 ТК. РФ, такое обстоятельство является поводом для прекращения прежнего трудового договора. То есть сотрудника увольняют и выплачивают компенсацию за оставшийся отпуск. На новом месте расчет среднего заработка для отпускных будет происходить по такому алгоритму:

- определяется число отработанных суток;

- рассчитывается сумма средств, полученных сотрудником;

- определяется СРЗ;

- рассчитываются отпускные.

Совместители

Согласно ст. 286 ТК РФ, таким работникам необходимо предоставлять выходные дни паралельно с отдыхом по основному месту. Проблема в том, что по продолжительности эти два вида «каникул» могут не совпадать. Руководитель на втором месте работы не имеет права отказывать в отпуске на дополнительные дни. Только некоторым категориям сотрудников, например, учителям, доступен удлиненный отпуск. Что же делать? Единственный выход – написать заявление на отпуск за свой счет на недостающие дни. Дополнительно нужно предоставить с основного места работы документы, которые подтвердят длительность отдыха. Сумма отпускных определяется по стандартной схеме.

Увольнение

Если сотрудник покидает место работы, ему нужно выплатить компенсацию. Расчет среднего заработка при увольнении осуществляется по такой формуле:

СРЗ = Фактически выплаченная зарплата / 12 / 29,3.

Если сотрудник проработал меньше года, то для расчета используются данные за период с даты приема на должность до последней даты месяца, предшествующего увольнению. Эти же формулы и условия действуют в случае сокращения работника.

Пример № 1

К моменту сокращения сотрудница отработала в компании полгода. За это время она брала 5 дней оплачиваемого отдыха. Периодов, исключаемых из стажа, не было. При увольнении работнице должна быть предоставлена компенсация за: 28 – 5 = 23 дня. Фактически полученная сумма зарплаты за 6 месяцев составляет 225 тыс. руб. Проведем расчет среднего заработка для компенсации:

- 225 000 / 6 / 29,3 = 1279,86 руб. – ежедневный средний заработок;

- 1279,86 х 23 = 29 436,78 руб. – отпускные.

Пример № 2

Сотрудник написал заявление на увольнение с 10.05.2014. В организации он работал с 01.05.2013 года. В отчетном периоде пропусков не было. Оклад – 20 тыс. руб. Компенсация составляет:

- (20 000 х 12) / 12 / 29,3 = 682 руб. - заработок в день;

- 682 х 28 = 19 096 руб. – отпускные.

Пример № 3

Человек отработал на предприятии более года. С 24 мая он написал заявление на увольнение. За неиспользованный отпуск ему положена компенсация. Базой для расчетов служит период с 01.05.13 по 30.04.14. За это время 4 дня в апреле сотрудник находился в отпуске. Других сумм, исключаемых из расчетов, не было. Фактически уплаченная заработная плата - 118 тыс. руб. Базовый период состоит из 11 полных месяцев (322,3 дня) и 25,4 дней апреля (29,3 / 30 / 26).

СРЗ: 118 000 / (322,3 + 25,4) = 339 руб./дн.

Господдержка

Для получения пособия бывшему сотруднику необходимо предоставить справку, в которой указан средний заработок для центра занятости. Расчет пособия осуществляется в процентном отношении к доходу за последние 3 месяца работы. Форма справки должна соответствовать бланку, предоставленному в центре занятости. Данные об уровне оплаты труда хранятся на предприятии в течении 75 лет. Так что даже если человек работал в компании 5 лет назад, он все равно может получить такой документ.

Работодатель обязан предоставить в течение трех дней справку, в которой указан средний заработок для центра занятости. Расчет осуществляется без учета дней, когда:

- за человеком сохранялся СРЗ;

- работник был на больничном, в отпуске по беременности, ухаживал за детьми-инвалидами;

- сотрудник не работал в связи с простоями, забастовками;

- работник был в отпуске.

Если весь период состоит из исключаемых дней, то базу для калькуляции СРЗ стоит передвинуть на соответствующий отрезок времени в предшествующем периоде.

Надеяться на средний доход в период безработицы не стоит. Правительство РФ устанавливает предельные выплаты на каждый финансовый год. Если человек имел оплачиваемую работу более 26 недель (6 месяцев) в течение 12 месяцев, то его ожидают два периода оплаты. В первые полгода размер пособия будет зависеть от среднемесячного заработка:

- 75 % от установленного максимума в первые три месяца;

- 60 % – в следующие четыре месяца;

- 45 % - в дальнейшем.

Следующие 12 месяцев рабочему будет выплачиваться пособие в размере минимально установленной величины. Такой же тариф предусмотрен, если человек не работал 26 недель за предыдущий календарный год. Сумма установленных минимумов и максимумов увеличивается на районный коэффициент.

Перерасчет

Сотрудник, работавший на полставки, уволился 10 марта и получил на руки справку о размере доходов. Бывшие коллеги позже сообщили ему, что оклады на фирме с 1 марта повысились. Сотруднику нужно получить перерасчет. По законодательству, если изменение окладов произошло после расчетной даты, повышается заработок за базовый период. С декабря по февраль сотрудник получал по 4 тыс. руб. в месяц.

Первое исчисление:

- Средний доход за день = (3 х 4000) / (21 + 17 + 20) = 12 000 / 58 = 206,90 руб.

- Среднее число отработанных дней: 58 / 3 =19,33.

- Заработок: 206,9 х 19,33 = 3999,38 руб.

После перерасчета оклад по должности составил 5 тыс. руб. Коэффициент изменения: 5000 / 4000 = 1,25. По новым данным СРЗ составит: 3999,38 + 25 % = 4999,23 руб.

Нюансы

Расчет среднего заработка по безработице и стипендии, которая выплачивается в период переподготовки и повышения, одинаков. Калькуляция осуществляется на основании данных за 3 месяца и числа отработанных дней в отчетном периоде.

Расчет среднего заработка для пособия осуществляется по такой формуле:

СРЗ = СДЗ х СМД, где:

- СДЗ – средний заработок за сутки (фактически начисленный доход / количество отработанных суток);

- СМД – среднее число рабочих дней.

Если установлена неполная неделя, то этот показатель определяется путем деления зарплаты на количество дней в отчетном периоде.

Расчет среднего заработка может осуществлять на основании данных о часовой оплате труда:

СРЗ = СЧЗ х СМЧ, где:

- СЧЗ – средний заработок за час;

- СМЧ – среднемесячное количество отработанных часов в зависимости от продолжительности недели.

Среднее время работы за период январь – март 2015 года (число рабочих дней 17, 20 и 20) составит:

- (136 + 159 х 2) / 3 = 151,3 (40-часовая неделя);

- (122,4 + 143 х 2) / 3 = 136,13 (36-часовая неделя);

- (68 + 79,5 х 2) / 3 = 75,67 (20-часовая неделя).

Сумма рабочих часов по календарю делится на 3.

Пример

Сотруднику при отработанной 40-часовой неделе положен оклад 25 000 рублей. С 01.04. 13 он увольняется. База для калькуляции – 3 месяца. В январе сотрудник брал больничный на 3 дня. Остальные месяцы отработаны полностью. Фактически человек трудился: 112 + 159 х 2 = 430 часов.

Среднее время работы при стандартных условиях составит 151,33 ч.

Доход: 22 058,82 + 25 000 х 2 = 72 058,82.

СРЗ за час: 72 058,82 / 430 = 167,58.

СРЗ: 167,58 х 151,33 = 25 359,88 руб.

Расчет среднего заработка для больничного

Размер пособия по нетрудоспособности зависит от продолжительности работы и уровня дохода сотрудника:

- при стаже от 8 лет полагается выплата в размере 100 % СРЗ;

- 5-8 лет – 80 %;

- до 5 лет - 60 %.

Если средний заработок сотрудника превышает установленные законодательно суммы (624 000 руб. в 2014 году и 568 000 руб. в 2013 году.), то в расчет берутся указанные максимумы.

Первый шаг при калькуляции пособия - определение фактически уплаченных сотруднику денег. Период расчета среднего заработка составит два года. Учитываются суммы, за которые были выплачены взносы в ФСС. Полученная величина делится на 730 (то есть 365 к. д. в году х 2). Размер пособия за день вычисляется путем умножения дневного заработка на соответствующий процент (в зависимости от стажа). Первые трое суток больничного оплачиваются работодателем, последующие – ФСС. Если стаж работника составляет менее 26 недель, то для расчета пособия за каждый месяц применяется величина МРОТ (5965 рублей за 2015 год).

Пример № 1

Сотрудник организации болел со 2 по 9 февраля. За период 2013 и 2014 гг. прогулов не было. Зарплата по годам предельных сумм не превышала. На дату начала болезни стаж работы составил более 8 лет. Больничный будет оплачен в 100 % размере от среднего дохода. Оклад сотрудника за два года составляет 365 тыс. руб.

1. 365 / 730 = 500 – пособие за день.

2. 500 х 5 = 2500 руб. – сумма компенсации за весь период потери трудоспособности. Из них:

- 500 х 3 = 1500 - будет оплачено за счет предприятия;

- 500 х 2 = 1000 - перечислит ФСС.

Пример № 2

Сотрудник болел с 22 по 25 января. Его оклад за базовый период составил 570 тыс. руб. за 2013 год и 630 тыс. руб. за 2014 год. Стаж работы – 3 года.

(568 + 624) / 730 = 1632,88 – руб. / дн. – среднедневной заработок.

В период болезни попадают два календарных дня. Поскольку стаж человека составляет менее 5 лет, то пособие будет оплачено в размере 60 % среднего дохода за счет средств предприятия:

1632,88 х 0,6 х 2 = 1959,46 руб.

Расчет среднего заработка для командировочных

В периоды поездок оплачиваются только рабочие дни, которые предусмотрены табелем и штатным расписанием. Учитываются только выплаты за труд. Базовый период для расчетов – двенадцать месяцев, предшествующих тому, в котором сотрудника отправили в командировку. Правила исчисления суммы среднего заработка стандартные.

Рассмотрим пример

Сотрудница принята на работу в компанию 10 февраля 2014 года. Оклад по штатному расписанию – 40 тыс. руб. По распоряжению директора, 25 февраля она направлена в командировку продолжительностью 4 дня. Расчетный период (249 дней) сотрудница не отработала из-за болезни (8 дней) и оплачиваемого отпуска (14 дней). Зарплата в эти месяцы составила 26 086,96 руб. и 12 000 руб. соответственно.

Фактически полученная сумма за 12 месяцев:

40 000 х 10 + 26 086,96 + 12 000 = 438 086,96 руб.

Количество отработанных суток: 249 - 8 - 14 = 227.

СРЗ: 438 086,96 / 227 = 1929,90 руб.

Сумма командировочных: 1929,90 х 4 = 7719,59 руб.

Беременность и роды

Средний доход в данном случае определяется путем деления суммы полученной зарплаты на число отработанных дней. Базовый период для расчетов – два календарных года.

Пример № 1

Сотрудница ушла в декрет с 5 февраля. Ее зарплата за предыдущие два года составила 520 тыс. руб. в 2013 году и 610 тыс. руб. в 2014 году. Эти цифры не превышают законодательно установленных максимумов. Поэтому вся сумма заработка будет учитываться при калькуляции пособия. Период для расчетов: 365 х 2 = 730 дней. Исключаемые суммы в эти годы отсутствовали. Средний дневной заработок = (610 + 520) / 730 = 1547,95 руб. – основа для расчета суммы пособия.

Пример № 2

Сотрудница с 10.06.2015 года ушла в декретный отпуск. Она трудоустроена в организации с 01.08.2013 года. Ее оклад за два предыдущих года составил 90 тыс. руб. в 2013 году и 510 тыс. руб. в 2014 году. К моменту начала отпуска общий страховой стаж превысил 6 месяцев. Пособие будет рассчитываться исходя из полученной зарплаты.

Фактический заработок сотрудницы: 90 + 510 = 600 тыс. руб.

За два года у сотрудницы было 35 дней, которые подлежат исключению. Тогда базовый период составляет: 730 – 35 = 695 дней.

Средний дневной заработок: 600 000 / 695 = 863,31 руб. Эта цифра и будет учитываться при расчете пособия.

Пример № 3

Сотрудница предприятия в 2015 году уходит в отпуск по уходу за ребенком. В расчетном периоде она болела 45 дней. Пособие будет рассчитываться исходя из 685 дней.

Средний заработок: 630 (2013 год) + 620 (2014 год) = 1 250 000 руб.

Эта цифра превышает законодательное ограничение - 1 192 000 руб.:

- 630 000 > 568 000 (2013 г.);

- 620 000 < 624 000 (2014 г.).

Среднедневной заработок: (568 + 620) / 685 = 1734,30 руб.

Максимальное значение СРЗ, которое установлено законодательно: 1192 / 730 = 1 632,87 руб.

Поскольку расчетное значение больше максимального, то при калькуляции суммы больничного будет использоваться сумма 1632,87 руб.

Ограничения

Если в базовом периоде у работника не было дохода или его величина не превышала законодательно установленного минимума, то для калькуляции суммы пособия, больничного, отпускных используется величина МРОТ. Среднедневная заработная плата рассчитывается так:

МРОТ х 24 месяца / 730 дней.

Сотрудница предприятия была принята на первое место работы 15 января. С 25.04 по 29.04 она болела. Поскольку страхового стажа ранее не было, то размер пособия будет рассчитываться исходя из показателя 60 % СРЗ. За прошедшие 24 календарных месяца (с 01.01.13 по 31.12.14) фактический уровень зарплаты составил 0 рублей. Пособие будет рассчитываться исходя из величины МРОТ: 5965 х 24 / 730 дн. = 196,11 руб.

Сезонная работа

Алгоритм расчета среднего заработка для сотрудников, которые устраиваются на временную работу, немного отличается от общего.

СРЗ = Фактическая зарплата / Количество отработанных суток при 6-дневной неделе.

Пример № 1

Предприятие заключило с сотрудником договор на временную работу с 1 сентября по 2 октября. В октябре ему был предоставлен оплачиваемый отпуск на два дня. За полностью отработанный сентябрь сотрудник получил 20 000 руб. При 6-дневной неделе количество рабочих суток составляет 26. СРЗ: 20 000 / 26 = 769,23 руб.

Пример № 2

Предприятие заключило с сотрудником договор на временную работу в период с 01.03 по 03.04. За полностью отработанный март сотрудник получил 12 000 руб., а за 3 дня апреля – 1636 руб. При 6-дневной рабочей неделе количество рабочих дней составляет 28. СРЗ: (12 000 + 1636) / 28 = 487 руб.

Пример № 3

Предприятие заключило с сотрудником договор на сезонную работу в период с 3 августа по 1 октября. За полностью отработанные месяцы он получит 25 000 руб. В октябре сотрудник брал отпуск на 5 дней с последующим увольнением. С 10 по 14 августа он болел. Этот период исключается из расчета СРЗ. За отработанные 47 суток было начислено 45 183,98 руб. СРЗ: 45 183,98 / 47 дней = 961,36 руб.

Пример № 4

Предприятие заключило с сотрудником договор на сезонную работу в период с 11 февраля по 8 апреля. За полностью отработанные месяцы он получит 12 000 руб. В феврале он болел 8 дней. Этот период исключается из расчета среднего заработка. За все время была начислена зарплата в размере 20 073 руб. СРЗ: 20 073 / 41 день = 490 руб.

Прогулы

Человек принят на работу в организацию с 5-дневной неделей 01.02.12, а 26.04 того же года решил уволиться. База для подсчетов – 3 месяца. Первые два сотрудник отработал полностью. В марте он 6 дней болел, 3 дня брал за свой счет и столько же пропустил без уважительных причин. Согласно положению, больничный и отпуск за свой счет исключаются, а прогулы не входят в перечень. Получается, что сотрудник отработал: 17 + 20 + (20 – 6 – 4) = 47 дней. При стандартных условиях, среднее число отработанных дней составляет 19.

Общий оклад: 15 000 х 2 + 5250 = 35 250 руб. СРЗ: 35 250 /47 х 19 = 13 037,23 руб.