Кредитная карта сбербанка на 50. Льготный период по кредитке Сбербанка: пример расчета

Кредитная карта Сбербанка на 50 дней – уникальное предложение, по условиям которого, клиент может свободно распоряжаться заемными денежными средствами в течение указанного времени, без начисления дополнительных процентов. Такие карты пользуются большим спросом у тех, кому срочно нужны деньги, вернуть которые получится за короткий срок, получив при этом, условия .

Условия получения кредитной карты

Перед тем как преступить к разбору условий получения карты, нужно понять, что 50 дней - это льготный период на протяжении которого держатель может использовать заемные деньги с карты, без уплаты дополнительных процентов за просрочку. На сегодняшний день из , выпускаемых Сбарбанком, данным периодом обладают все кредитные продукты. Но чтобы оформить кредитную карту на 50 дней, необходимо соответствовать следующим требованиям банка:- быть гражданином РФ;

- иметь стаж работы не менее полугода;

- быть в возрасте не менее 21 года и не более 65 лет;

- иметь положительную кредитную историю;

- работать на одном месте работы не менее полугода.

Необходимые документы для получения кредитной карты

Для того, чтобы получит кредитную карту на 50 дней от Сбербанка, нужно предоставить следующие документы:- паспорт с указанием места регистрации (по месту жительства);

- ИНН (если его нет, следует обратиться в налоговую);

- при сумме займа более 100 000 рублей понадобится справка о доходах;

- если нет зарплатного счета в Сбербанке, необходимо взять справку 2-НДФЛ.

Распространенные вопросы и ответы

Перед тем, как оформить 50-дневную карту, часто возникает ряд вопросов. Здесь приведены самые распространенные из них.Какая сумма кредитного лимита?

Как правило, сумма займа для физических лиц варьируется от 300 000 до 600 000 рублей в зависимости от персонального предложения. Если обращение в Сбербанк за кредитом не первое, и не имеется замечаний по ранее взятым долговым обязательствам, банк может увеличить предельное значение.Для проверки лимита кредитной карты существует несколько способов:

- С помощью СМС-сообщения со словом БАЛАНС XXXX (XXXX - последние цифры на карте) ;

- Через и мобильное приложение;

- Через устройство самообслуживания, отправив запрос остатка средств на кредитной карте.

Как начисляются процентные ставки?

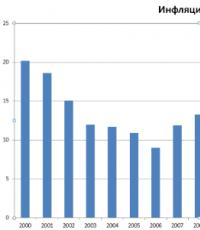

Проценты по кредиту начисляются только на денежные средства, которые были сняты с карты. Размер ставки будет зависеть от условий, на которых был подписан договор с банком. Если кредит оформлен в рублях, размер ставки может варьироваться от 23,9 до 36% годовых, в зависимости от вида карты, времени погашения и предодобренного предложения.Процентная ставка на кредитных картах Сбербанка, практически такая же, как и по предложениям других банков, к примеру, на (но, преимуществом карт Тинькофф банка является отсутствие требований к подтверждению дохода и наличию плохой кредитной истории).

Как рассчитывается льготный период в Сбербанке?

Льготный период делится на 30 дней отчетного периода (время, на протяжении которого заемщик оплачивает покупки кредитной картой) и 20 дней платежного периода. К примеру, если отчетный период стартовал 8 мая, и в этот же день совершались покупки, для погашения долга без процентов нужно внести оплату до 27 июня. Но, если покупка оплачена 22 мая, то до 27 июня остается 35 дней на погашение полной суммы задолженности под 0% (15 дней отчетного периода и 20 дней платежного периода).

Длительность льготного периода рассчитывается при помощи .

Что такое обязательный платеж

Обязательный платеж - это сумма которую нужно вернуть, за использование денег, снятых с кредитной карты. Это минимальный размер платежа, равный 5% от потраченной части займа, который нужно вернуть в течение 50 дней. Как правило, данный платеж нужно вносить каждые 20-25 дней. Сумма начисляемых процентов зависит от вида кредитной карты, которой обладает держатель.Если на период окончания льготного периода, сумма долга не будет полностью оплачена, то на оставшуюся часть долга будут начисляться проценты. А если обязательный платеж будет просрочен, то к этой сумме прибавится штраф, и дополнительная пеня за каждый день просрочки от Сбербанка.

Внимание! Минимальный ежемесячный платеж по кредитной карте должен составлять 150 рублей.

Чтобы не переплачивать дополнительные проценты, заемщик должен ответственно относится к оплате кредита, а также следить за количеством начисленной суммы и графиком ежемесячных платежей. Вносить оплату за использование заемных средств лучше за несколько дней до установленного числа, так как деньги могут поступить с задержкой.

Как было сказано ранее, заемщик должен погашать от 5% использованной суммы. Это только часть суммы кредитного долга, к нему нужно добавить: процентную ставку за пользование заемными деньгами; штраф и пеню за просроченный платеж; комиссию за обналичивание в банкоматах; комиссию за проведение денежных переводов.

При погашении части использованного займа Сбербанк распределяет их в следующем порядке:

- Пеня, штраф,

- Комиссии (интернет-переводы, обналичивание).

- Процент за использование кредитного займа.

- Дополнительные начисления.

- Основная сумма долга.

Способы погашения кредита

Существует несколько вариантов погашения задолженности по кредитной карте на 50 дней от Сбербанка:- С помощью наличных средств в банке или устройств самообслуживания;

- Безналичным переводом;

- С помощью дебетовой карты (через Личный кабинет) или .

Погашать кредит в Сбербанке можно как полностью, так и частями.

Достоинства и недостатки кредитных карт Сбербанка

Кредитные карты, как и остальные карточные продукты Сбербанка, обладают своими достоинствами в зависимости от предложения. Так к примеру держатель дебетовой карты Сбербанка может рассчитывать на бесплатное обслуживание кредитной карты, бесплатное , а также возможность пользоваться льготными процентными ставками.Достоинства кредитной карты:

- снимать деньги можно по всей территории России, а также в любой другой точке мира.

- имеется возможность оформить карту онлайн, предварительно оставив заявку на ее получение.

- участие в бонусной программе и .

- если заемщик в банкомате, он платит около 3-4% комиссии от снятой суммы денег;

- если размер кредита превышает 100 000 рублей, банк в обязательном порядке потребует справку о доходах;

- обязательное условие – хорошая кредитная история;

- требуется письменное подтверждение трудоустройства заемщика.

Кредитные карты Сбербанка и условия пользования

- Visa Classic и MasterCard Standard – универсальная карта, предоставляющая множество возможностей ее обладателю. Предельная сумма – 600 000 рублей. Процентная ставка 23,9 - 25,9%. Уровень комиссии – 3% (не менее 390 рублей). В сутки можно обналичивать через банкомат не более 50 000 рублей, а через кассу банка – не более 150 000 рублей. Плата за обслуживание отсутствует.

- Visa и MasterCard Gold – карта премиум-класса, открывающая доступ к специальным предложениям. Кредитный лимит – 600 000 рублей. Минимальная ставка 23,9 - 25,9%. Цена обслуживания от 0 до 3000 рублей в год. Через банкомат можно обналичивать максимум 100 000 рублей, через кассу - 300 000 рублей.

- – кредитные карты, с повышенным накоплением . Максимальный займ – до 3 000 000 рублей. Процентная ставка от 21,9%. Стоимость банковского обслуживания в год 12000 и 4900 рублей в год соответственно.

Льготный период кредитной карты (видео)

Кредитная карта придется как нельзя кстати в случае финансовых затруднений и поможет справиться с необходимостью совершения срочного платежа. Получить кредитную карту на 50000 рублей достаточно просто – крупные банки предлагают именно такую сумму в качестве начального лимита.

Как получить карту с лимитом 50000 рублей

Для того, чтобы получить платежный инструмент с кредитным лимитом необходимо соответствовать некоторым стандартным требованиям, распространенным в большинстве банков.

Требования к клиенту

Банки предъявляют совершенно стандартные требования к будущим обладателям кредиток с лимитом до 50000 рублей:

- российское гражданство и наличие прописки в месте дислокации банка;

- возраст – от 21 года;

- обязательное официальное трудоустройство;

- стаж не меньше 3 месяцев.

Редко возможна выдача карточек с 18 лет, но клиенту всё равно необходимо иметь минимальный стаж работы.

Необходимые документы

Подтверждать свое трудоустройство при оформлении кредитной карты на 50000 рублей не обязательно. Однако в любом случае придется указать место своей работы и телефон ответственного лица – бухгалтера, начальника подразделения и т.д. Специалисты банка связываются с сотрудниками фирмы и уточняют, действительно ли там работает такой человек.

Получить кредитку без справок можно в некоторых банках, которые считают одной из своих приоритетных задач расширение своего кредитного портфеля – это Сбербанк, Альфа-Банк, Тач Банк, Тинькофф, УБРиР и ряд других.

Проще всего получить такой продукт в своем зарплатном банке – тогда вам точно не придется предоставлять справки и другие документы: все нужные данные уже содержаться в базе данных финансового учреждения.

Что нужно знать о кредитной карте

Влияние плохой кредитной истории и ее проверка

Многие заемщики с плохой кредитной историей вполне закономерно задаются вопросом, насколько прошлые долги влияют на вероятность одобрения. Как показывает практика, кредитки с небольшим лимитом (как раз до 50 тысяч рублей) банки выдают весьма охотно. Поэтому даже с негативными данными в кредитной истории шансы на получение карточки весьма велики.

Правда, при этом надо быть готовым к тому, что банк переложит часть рисков на вас – и назначит более высокую ставку по кредиту, чем предусмотрена для зарплатных клиентов и заемщиков с «белой» кредитной историей.

Многое зависит и от типа задолженности. Если заемщик допускал просрочки в прошлом, но сейчас полностью выплатил свои долги – это одно. Если же у него сейчас множество финансовых обязательств и «хвост» из платежей – то в выдача кредитки ему будет отказано.

Банков, выдающих займы без проверки кредитной истории, практически нет. Они могут не проверять трудоустройство и не требовать справку о доходах, но в прошлое потенциального клиента обязательно заглянут.

На допустимый максимальный кредитный лимит влияет уровень дохода. Чем больше зарплата, тем больше средств находится на карточке. Если же доход не подтвердить, то банк назначит минимальную границу лимита – обычно 30-50 тысяч рублей. Так что в данном случае можно вполне обойтись без предъявления справок о доходах и других подтверждающих наличие зарплаты документов.

Порядок оформления кредитной карты

Оформить кредитную карту на 50000 рублей проще всего в режиме онлайн. Большинство крупнейших банков позволяют сделать это без проблем.

На что обратить внимание

В процессе выбора подходящей карточки нужно обратить внимание на ее ключевые параметры:

- продолжительность грейс-периода – чем он дольше, тем больше у вас шансов закрыть долг до начисления процентов;

- как исчисляется льготный период;

- процентная ставка – учтите, что большинство банков публикуют минимальное значение ставки, которое доступно только для ограниченного числа клиентов;

- штрафы за просрочку;

- стоимость обслуживания – иногда карта обходится достаточно дорого, несмотря на формально выгодные условия кредитования;

- дополнительные опции – в конкурентной борьбе банки предлагают клиентам расширенные возможности использования карт, например, начисляют бонусы или мили, возвращают часть платежей или предлагают компенсацию части покупок.

Важно уяснить себе порядок отсчета льготного периода. Если в условиях сказано, что он длится до определенного числа дней (например, до 55 дней), это не значит, что у вас будут все эти дни в запасе. Вполне возможно, что банк ведет отчет грейс-периода до фиксированной даты, обычно привязанной ко дню активации кредитки.

Например, если вы получили ее 15 числа, то льготный период будет заканчиваться через определенное число дней после этой даты, а не со дня совершения покупки.

Онлайн заявка

Чтобы заказать карту с лимитом 50000 рублей, достаточно заполнить заявку на сайте банка.

Вам понадобится указать такие данные, как:

- сведения из паспорта (по ним будет осуществляться идентификация личности и проверка кредитной истории);

- прописка и адрес фактического проживания4

- номер мобильника;

- место работы, должность и доход;

- желаемый лимит (лучше указывать значение выше 50000 рублей – если банк снизит размер запроса, то вероятность получения нужной суммы возрастет).

Самое главное – указывать верные сведения и быть готовым их подтвердить.

Также в анкете нужно выбрать способ получения кредитки – некоторые банки, например, Совкомбанк, Тач Банк, Тинькофф, осуществляют курьерскую доставку. За карточками же Сбербанка, Газпромбанка, ВТБ, Альфа-Банка и других придется идти в ближайшее отделение.

Предложения банков по кредиткам до 50000 рублей

На сегодняшний день очень многие банки имеют в своем арсенале предложения по кредитным картам с лимитом до 50000 рублей. Мы рассмотрим наиболее привлекательные из них.

Сбербанк

Проще всего получить карточку с нужным лимитом в одном из крупных российских банков. Так, Сбербанк предлагает 4 вида кредиток: классическую, золотую, премиальную и ко-брендинговую Аэрофлот.

Условия классической карты:

- стоимость обслуживания – до 750 рублей в год;

- ставка – от 23,9%;

- льготный период – до 50 дней;

- ежемесячный платеж – 5% от задолженности.

Для клиентов действует подключение к бонусной программе Спасибо. Обладатели ко-бренда дополнительно могут получить мили за расходование средств.

Тинькофф

Банк Тинькофф выдает кредитные карты на 50000 рублей без проверки дохода и трудоустройства заемщика – главное, не иметь просроченных кредитов.

Для повседневных покупок отлично подойдет карта Платинум со следующими параметрами:

- ставка – минимум 15%;

- цена годового обслуживания – 590 рублей;

- грейс-период – 55 дней максимум;

- платеж – 7% от долга.

Кроме того, можно оформить одну из многочисленных кобрендинговых карт (Перекресток, М.Видео, AliExpress и т.д.) или All Airlines, с помощью которой можно накопить мили на пролет на самолетах любых авиакомпаний мира. С недавнего времени Тинькофф выпускает карту для водителей Tinkoff Drive, которая позволяет компенсировать часть затрат на обслуживание автомобиля.

Альфа-Банк

Кредитки Альфа-Банка отличаются продолжительным грейс-периодом – до 100 дней. Чтобы данный период продлился, необходимо каждый месяц погашать минимум 5% от задолженности. Ставка по картам банка – 23,99% годовых, обслуживание – от 1190 рублей за каждый год. Всего можно выбрать кредитку из более чем 20 вариантов – классических, премиальных, ко-брендинговых, cash back и т.д.

Восточный банк

Клиенты Восточного банка могут выбрать более чем из 15 вариантов различных кредитных карт на 50000 рублей. Одна из наиболее выгодных – Cash Back.

Заемщик может получить от 1% до 5% в виде возврата по окончании отчетного периода. На карту начисляется доход в размере 4% годовых (только на собственные средства сверх кредитного лимита).

Другие параметры продукта:

- грейс-период – 56 дней по каждой отдельной покупке;

- ставка – 29,9% (фиксированная);

- лимит – от 55 тысяч рублей.

Второй вариант – оформить кредитку Просто, которая по сути больше напоминает карту рассрочку. За пользование заемными деньгами проценты не взимаются, однако за каждый день наличия задолженности надо платить за обслуживание карты – от 30 до 50 рублей в зависимости от тарифа.

Прочие крупные банки

Банк Открытие предлагает Смарт карту на таких условиях:

- кэшбэк – 1,5% на все покупки;

- ставка – от 19,9%;

- льготный период – до 55 дней;

- цена обслуживания – 590 рублей.

В Бинбанке можно получить карту Виза или Мастеркард класса Platinum с кредитным лимитом до 57 дней и кэшбэком до 5%. При расходах по карте от 15 тысяч рублей обслуживание полностью бесплатно. Ставка – 25,5%.

Другие варианты оформления кредитной карты на 50000 рублей представлены в таблице. В нее были включены только те карточки, для оформления которых не нужно подтверждать занятость и которые можно получить даже при наличии плохой кредитной истории. Вероятность их получения по заявленному лимиту – крайне высокая.

| Банк | Карта | Ставка | Льготный период, в днях | Стоимость обслуживания, в рублях, за год | Дополнительные бонусы |

| Тач Банк | 12% | 61 | 499 | Есть доставка курьером, за покупки начисляются бонусы в размере 1-3% от покупки | |

| Финсервис | Карта клиента | 13,5% | 50 | 3000 | Бесплатное смс-информирование |

| Азиатско-Тихоокеанский банк | Доступный плюс | 15% | 56 | 1788 | Держатели карты могут получить льготный кредит на специальных условиях |

| Тинькофф Банк | 15% | 55 | 590 | Может выдаваться с 14 лет, повышенный кэшбэк в ряде категорий | |

| Примсоцбанк | Кредитная | 19% | 30 | 3500 | За первый год обслуживания плата не взимается |

| Русский Стандарт | RSB Travel Black | 19,9% | 55 | 5900 | Начисляются мили за пользование картой |

| Почта Банк | 19,9% | 60 | 900 | Благотворительная карта: за каждые потраченные 3000 рублей организаторы высаживают дерево | |

| ОТП Банк | Молния | 19,9% | 55 | Нет | Есть кэшбэк, начисление процентов на остаток, клиент подключается к бонусной программе банка |

| Авангард | Cash Back | 21% | 50 | 1100 | Есть кэшбэк в размере 1% |

| Московский Кредитный банк | Единая | 21% | 55 | 850 | Льготный период действует на операции снятия наличных |

Заключение

Таким образом, получить кредитную карту на 50000 рублей относительно просто. Эта сумма является минимальным лимитом, который перечисляются на карточки большинство банков. Значительная часть финансовых учреждений даже не потребуют подтверждения дохода и официального трудоустройства. При выборе подходящего варианта следует обращать внимание на продолжительность льготного периода и порядок его формирования, а также на процентную ставку.

Льготный или, другими словами, «грейс» период подразумевает бесплатное использование финансовых ресурсов банка в пределах кредитного лимита. Проще говоря, взявший взаймы у Сбербанка клиент, может не оплачивать проценты за предоставленную ссуду. Именно такой вариант развития событий гарантирован финансовым учреждением, но для этого необходимо узнать, как правильно использовать кредитную карту Сбербанка, а еще лучше – уметь правильно вычислять льготный период.

Содержимое страницы

Чтобы воспользоваться благами желанного бонуса, который обеспечивает льгота, нужно прибегнуть к правильным расчетам. А считать клиенты банков, как правило, стремятся не особо. Вследствие этого у пользователей, особенно на начальном этапе, возникает ряд проблем. Виной тому не только лень, но и рекламное определение, которое не является обманом, но на поверку имеет значительные отличия от того, что происходит в реальности.

Суть и нюансы льготного периода

Принято считать, что бесплатный период для карт Сбербанка равен 50-ти дням. Это не совсем верно. Кстати, ситуация может быть схожей с практикой других кредитных учреждений. 50 дней – это срок, указываемый в рекламе. Его отсчет начинается прямо с начала платежного периода. Реальность же такова, что по ее правилам льготный термин для клиента может составлять от 20 до 50 дней (для пиара используется максимальный показатель) с момента совершения покупки. Ежемесячно происходит процедура формирования отчета по кредитке. Она завершает платежный период. Так вот, этот срок может не совпасть и часто не совпадает с началом месяца, так как исходную точку берется дата активации карты. Нужно запомнить, что:

- Отчетный период равняется 30 дням, которые отводятся на кредитные приобретения. Как только он подходит к концу, формируется платежный отчет, фиксирующий суммы трат.

- Льготный (беспроцентный) период действительно охватывает 50 дней, которые в сумме состоят из 30-дневного отчетного периода и 20-ти дневного платежного термина.

Чтобы клиенты смогли с легкостью понять суть своей выгоды и сделать правильные расчеты, на сайте Сбербанка работает специальный сервис-помощник . Его призвание состоит в содействии по расчетам периода беспроцентного кредитования и демонстрации примеров экономии на процентах.

Пример:

Льготная кредитная карта Сбербанка карта активирована 21 марта 2015г. С 22 числа текущего месяца начнется срок формирования отчета. Он же льготный период, который составляет 50 дней и заканчивается 11 мая 2015г. – датой платежа, до наступления которой нужно вернуть банку всю сумму задолженности, чтобы не платить проценты.

24 марта клиент совершает покупку на сумму 65.780 руб. Округляем сумму до 66 тыс. и делаем расчет. Получаем: льготный период, длительностью в 48 дней и экономию на процентах в 2083.07 руб.

29 марта пользователь льготной карты Сбербанка тратит на приобретения еще 35 тыс. руб. Льготный период, таким образом, составит 44 дня, а экономия уже 3095.67 руб. Дата полного расчета останется прежней: 11 мая 2015г.

Сделав правильные расчеты, пользователь может использовать такую схему работы с кредитной картой:

- активация карты;

- текущие покупки в течение месячного срока;

- учет рамок кредитного лимита;

- получение операционного отсчет за платежный период в конце закупочного месяца;

- поиск общей суммы погашения задолженности и ее даты.

- погашение задолженности.

Примечательно, что и 50-дневный срок может иметь место при погашении кредита. Для этого придется истратить всю сумму с карты в первый же день, с которого начат отсчет платежного периода. При окончательном расходе средств в последний день платежного срока, льготный термин составит не более 21 дня.

Своевременный возврат кредитных наличных средств в рамках льготного периода: мифотворчество.

Многие клиенты-обладатели льготных карт Сбербанка уверены, что при снятии налички с банкомата, обязателен возврат в ходе льготного периода. Это, по их мнению, позволит избежать процентной зависимости. Такой подход в корне ошибочен.

Сбербанк, как и многие другие кредитные учреждения, не берет во внимание нюансы оборота . На купюры, изъятые из банкомата, в сей же миг набегают кредитные проценты (в Сбербанке они равны 24%). Не стоит забывать и о комиссионном сборе, взимаемом за снятие средств с кредитки (3%), независимо от принадлежности банкомата.

Льготный период 50 дней распространяется ТОЛЬКО на безналичные операции и отсчитывается от даты отчета (даты открытия карты).

Вывод: Не стоит попадаться на стереотипные ловушки. Заемные деньги по льготной карте следует возвращать в срок, ориентируясь при этом на указанную отчете дату. Только при таком подходе будет исключен процентный сбор.

Минимальный платеж по карте

Если нет возможности вернуть займ в срок, то переживать не стоит. Для таких казусов как раз созданы кредитные карты. Клиент волен использовать заемные средства, оплачивая ставку, которая предусмотрена в договоре (по классической карте – 24%). Рекомендуется лишь не забывать о сроках внесения минимальных выплат (для Сбербанка – это 5% на конец платежного периода). Этот вариант актуален для всего срока погашения задолженности, при условии аккуратного соблюдения условий договора. Отсутствие поступления в банк даже , повлечет начисление пени и рост процентной ставки до 38% годовых.

Совет от опытных клиентов Сбербанка : достаточно внимательно изучать особенности использования кредитной карты и следовать указанному в отчетах, тогда льготный период кредитования по карте Сбербанка станет прекрасным подспорьем в решении насущных финансовых проблем.

Ответы на популярные вопросы

Вопрос: как перевести деньги с кредитной карты на Сбербанка на карту Сбербанка?

Ответ: деньги можно перевести любым удобным способом через интернет-банк, банкомат, мобильный банк. Но нужно учесть, что перевод денег приравнивается к снятию наличных, поэтому за такую операцию придется заплатить проценты.

Ответ: кредитный лимит можно увеличить, если он не является максимальным для конкретного типа карты. Банк может автоматически на 20 – 25%, либо можно подать соответствующее заявление самостоятельно. Для повышения кредитного лимита требуется соблюдение следующих условий:

- Клиент активно пользуется кредитной картой более 6 месяцев;

- Держатель карты имеет хорошую кредитную историю, не допускает ;

- Изменились условия, повлиявшие на ранее установленный банком лимит (например, увеличился доход, был погашен кредит в другой организации и так далее).

Вопрос: как без комиссии снять деньги с кредитной карты Сбербанка

13.03.2020

В избранное Добавлено в избранное Удалить 0

Средняя оценка 0

Средняя оценка 0

Карты это удобное платежное средство, которым сейчас пользуются многие. Определиться с выбором кредита непросто, ведь в этой сфере есть масса привлекательных предложений. Среди заемщиков популярностью пользуется кредитная карта Сбербанка на 50 дней без процентов, это оптимальный вариант, совмещающий приемлемые условия и достойный уровень обслуживания.

Условия использования карты и тарифы

Сбербанк имеет наибольшую сеть филиалов по всей России, поэтому заключить договор можно в ближайшем отделении. Карты выдаются на условиях возвратности, срочности и платности. Срок действия пластика с момента его активации составляет 3 года.

Каждому заемщику, исходя от его платежеспособности, открывают определенный кредитный лимит, обычно он в пределах суммы среднего заработка клиента. Спустя время, лимит могут увеличить от 20 до 100%. Клиент также может самостоятельно проявить инициативу и написать заявление на открытие большей суммы кредитной линии. Банк может как одобрить, так и предоставить отказ.

Какие существуют беспроцентные кредитные карты Сбербанка на 50 дней:

С момента активации счета начинается отчетный период, он составляет 30 дней. По истечении этого времени формируется ежемесячный отчет с подробным указанием расходных операций. Пример, если заемщик активировал карту 1 декабря, то отчетный период (ОП) завершается 31 декабря. Но бывает так, что счет был открыт не вначале, а в середине месяца, к примеру. 15 декабря. то отчет будет сформирован 14 января.

Заемщик может сам подобрать удобное число для завершения ОП, но для этого он высчитать оптимальную дату для активации.

Кредитная карта Сбербанк 50 дней условия пользования таковы, что если заемщик не успевает воспользоваться льготным периодом, то ему необходимо оплатить минимальный платеж 5% от суммы расходов, которые указаны в выписке за отчетный период.

Например, ОП был с 1 до 31 декабря, на этот момент истрачено 5000 рублей, после заемщик снимал еще 3000 рублей, но эта сумма будет включена уже в следующий ОП. Выходит, 5% нужно платить с 5000 рублей.

Как исчисляется льготный период?

По заявленным тарифам срок льготного периода составляет 50 дней, опять же исчисляется он исходя от даты активации. Условно он делится на ОП (первые 30 дней) и платежный период – ПП (последующие 20 дней). Если клиент в этот срок успевает погасить часть задолженности за ОП (30 первых дней) то проценты за пользование кредитом не взимаются. Тогда, начиная с начала следующего отчетного периода будет действовать новый льготный период (второй, трети и т.д).

По кредитной карте Сбербанка льготный период 50 дней не будет действовать при операциях снятия наличных. Он распространяется исключительно на безналичные расчеты.

Преимущества и недостатки кредитки

В Сбербанке все кредитные карты даются со льготным периодом на 50 дней проценты колеблются от 21,9% до 27,9%. Разница заключается в условиях использования, наличии всевозможных дополнительных опций и услуг.

Среди положительных моментов стоит отметить:

- есть программы без ежегодной комиссии;

- множество бонусных программ, предполагающих возврат до 10% от стоимости товара;

- удобное мобильное приложение, в котором можно сформировать выписку по счету;

- нет единоразовых комиссий;

- можно увеличить кредитный лимит до максимального предела;

- бесконтактные платежи;

- разрешено сверх лимита вложить собственные средства;

- можно бесплатно пользоваться картой при условии соблюдения льготного периода.

Каждое предложение индивидуально, так классические варианты существенно отличаются от голд и премиум.

Есть и недостатки:

- Требуется самостоятельно рассчитывать льготный период, который еще и не распространяется на операции снятия наличных.

- Есть программы с наличием большой годовой комиссией за обслуживание.

- Большой штраф за просрочку платежа (38% годовых от суммы долга).

Карта будет выгодной если производить регулярные безналичные операции и соблюдать правила акционных программ. В остальных случаях такой пластик будет обычным платежным инструментом.

Как оформить?

Для того чтобы в Сбербанке кредитную карту на 50 дней оформить требуется посетить отделение либо подать онлайн-заявку на сайте. Срок рассмотрения анкеты составляет до 2 дней, затем заемщику потребуется уже непосредственно в офисе подписать договор и забрать пластик.

Требования к заемщикам:

- возраст – от 21 до 65 лет;

- гражданство РФ;

- общий стаж работы – минимум 12 месяцев за последние 5 лет, на текущем месте труда нужно быть устроенным от 6 месяцев.

Кредитор может потребовать у клиента справку о доходах или копию трудовой книжки. В остальных случаях оформление карты не отличается от процедуры выдачи кредита.

Если отказали в Сбербанке?

На практике случаются и отказы, но они могут возникнуть по субъективным причинам. К примеру, агент не пожелал учесть дополнительные, но неофициальные доходы или по контактным номерам не было ответа.

В качестве альтернативы можно обратиться и к конкурентам, среди популярных предложений есть такие:

- – ставка от 12% годовых, сумма до 300 000 рублей, плата за обслуживание 590 рублей.

- – ставка от 23,99% годовых, сумма до 300 000 рублей, комиссия за обслуживание до 6 990 рублей в год.

Продуктов со льготным периодом у разных банков много, но условия могут иметь подводные камни в виде страховки или дополнительных комиссий. При отправке заявки онлайн, до момента получения карты от нее можно отказаться.