Государственный долг и его роль в общественном воспроизводстве государства. Государственный долг и его обслуживание Обслуживание государственного долга рф

Государственным долгом являются долговые обязательства Российской Федерации перед физическими и юридическими лицами, иностранными государствами и международными организациями.

- Внешний долг — это обязательства перед нерезидентами в иностранной валюте.

- Внутренний долг — обязательства перед резидентами в рублях.

Государственный долг обеспечивается в федеральной собственности.

Долговые обязательства Российской Федерации существуют в форме:

- кредитных соглашений, подписанных от имени Российской Федерации с кредитными организациями, иностранными государствами и международными финансовыми организациями;

- государственных ценных бумаг;

- договоров о предоставлении государственных гарантий;

- переоформления долговых обязательств третьих лиц в государственный долг.

Государственный долг может быть краткосрочным (до одного года), среднесрочным (от одного года до пяти лет) и долгосрочным (от пяти до тридцати лет).

Государственный долг погашается в сроки, установленные условиями займов, но эти займы не могут превышать 30 лет.

Управление государственным долгом осуществляется правительством РФ .

Российская Федерация не несет ответственности по долговым обязательствам субъектов Российской Федерации и муниципальных образований, если они не были гарантированы федеральным правительством.

Максимальные объемы государственного внутреннего и внешнего долга определяются законом о федеральном бюджете на очередной год. В соответствии со статьей 106 Бюджетного кодекса РФ предельный объем государственных внешних заимствований не должен превышать годовой объем платежей по обслуживанию и погашению государственного внешнего долга.

Законом о федеральном бюджете на очередной финансовый год утверждается Программа государственных внешних заимствований. Эта программа представляет собой перечень внешних заимствований федерального бюджета на очередной финансовый год с указанием цели, источников, сроков возврата и общего объема заимствований. В ней оговариваются все займы и государственные гарантии, величина которых превышает сумму, эквивалентную 10 млн. долл.

Решение об эмиссии государственных ценных бумаг принимается соответственно правительством в соответствии с предельными объемами дефицита бюджета и государственного долга, установленными в соответствии с законом о бюджете, а также с Программой внутренних заимствований.

В решении об эмиссии государственных ценных бумаг отражаются сведения об эмитенте ценных бумаг, объем и условия эмиссии.

Государственной гарантией является способ обеспечения правовых обязательств, в силу которого Российская Федерация как гарант дает письменное обязательство отвечать за исполнение лицом, получившим гарантию, его обязательств перед третьими лицами.

Законом о федеральном бюджете на очередной год определяется максимальный размер суммы государственных гарантий. Общая сумма государственных гарантий, выраженных в рублях, включается в состав государственного внутреннего долга.

Общая сумма государственных гарантий, выраженных в иностранной валюте, включается в состав государственного внешнего долга.

В соответствии со статьей 118 Бюджетного кодекса РФ бюджетные учреждения не имеют права брать кредиты у кредитных организаций. Но они обладают правом получать ссуды из бюджетов и государственных внебюджетных фондов. Реестр задолженности государственных унитарных предприятий ведется Казначейством.

Государственные книги внутреннего и внешнего долга Российской Федерации ведутся Министерством финансов РФ.

В Государственную долговую книгу вносятся сведения об объеме долговых обязательств Российской Федерации, субъектов Федерации и муниципальных образований по эмитированным ценным бумагам.

Информация о заимствованиях вносится эмитентом в Государственную долговую книгу Российской Федерации в срок, не превышающий три дня с момента возникновения соответствующего обязательства.

Для снижения долгового бремени может применяться реструктуризация долга . Под ней понимается погашение прежних долговых обязательств с одновременным осуществлением новых заимствований в объемах погашаемых долговых обязательств и с установлением новых условий обслуживания долга.

Также используются следующие инструменты управления государственным долгом:

- консолидация — объединение нескольких займов в один более долгосрочный с изменением ставки процента;

- конверсия государственного займа — изменение первоначальных условий займа, касающихся доходности. Чаще всего в ходе конверсии правительство снижает ставку процента;

- конверсия внешнего долга — средство сокращения внешнего долга путем выполнения долговых обязательств перед кредиторами передачей им векселей и акций в национальной валюте;

- новация — замена первоначального обязательства между сторонами другим обязательством между этими же сторонами, предусматривающим другой способ исполнения.

В 1985 г. внешний долг СССР составлял 22,5 млрд. долл., в 1991 г. — 65,0 млрд. долл. Внешний долг России, включая долг СССР, составил на 1 января 2003 г. 124,5 млрд. долл. Для его полного погашения в течение 30 лет вместе с процентными платежами предстоит выплатить не менее 300 млрд. долл.

Таблица 6 Динамика государственного внешнего долга Российской Федерации (млрд. долл. США)|

Наименование |

||||||

|

Внешний долг РФ, включая обязательства СССР В том числе: |

||||||

|

по кредитам правительств иностранных государств |

||||||

|

по кредитам иностранных банков и фирм |

||||||

|

по кредитам международных финансовых организаций |

||||||

|

государственные ценные бумаги РФ в иностранной валюте |

||||||

|

по кредитам Центрального банка РФ |

||||||

|

гарантии и резервы на изменение процентных ставок и валютных курсов |

В целях обеспечения своих внешнеполитических и внешнеэкономических интересов Россия предоставляет кредиты иностранным государствам. Программа предоставления таких кредитов утверждается законом о федеральном бюджете на очередной год. Эта программа состоит из перечня кредитов с указанием целей их предоставления, получателей и суммы. Договоры о реструктуризации задолженности или списании задолженности иностранных государств перед Российской Федерацией должны быть ратифицированы Государственной думой.

Понятие и структура внешнего финансирования и внешнего долга

Внешнее финансирование государства — следствие объективной необходимости привлечения дополнительных источников для финансирования госрасходов и дефицита госбюджета при исчерпании всех возможных источников мобилизации денежных ресурсов внутри страны.

Внешнее финансирование привлекается государством для финансирования своих расходов и дефицита госбюджета при невозможности мобилизовать эти средства внутри страны. Другими словами, международное финансирование используется тогда, когда государственные финансы имеют высокую дефицитность и потребности в финансировании расходов. Внешнее финансирование привлекается по двум направлениям: государственному и частному (по источникам) (рис. 50).

Рис. 50. Структура внешнего финансирования по источникамВнешнее финансирование различается также по формам . Оно осуществляется как в форме безвозмездного финансирования , так и в форме возвратного кредитования (рис. 51).

Международное финансирование структурируется и по срокам (в части кредитования) на кратко- (до 1 года), средне- (от 1 до 7 лет) и долгосрочное.

Управление государственным долгом

Система создает систему государственных долгов : внутренних и внешних

Система обслуживания долгов требует создания системы управления долгами.

Система госдолгов требует создания системы управления долгами. Обслуживание госдолгов, внутренних и внешних, включает в себя поэтапно: погашение процентов; погашение капитальной суммы долга и его рефинансирование в случае необходимости.

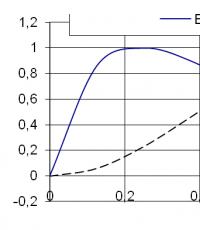

Если условный долг государства 100тыс.ед. и представлен он из 20% годовых (обычный процент на международном рынке ссудных капиталов для государств — сомнительных заемщиков) на 4 года с однолетним льготным периодом (период, когда гасятся только проценты), а сумма долга не гасится, то к реальной сумме долга (100 тыс. ед.) нужно добавить 80 тыс. ед. процентов (80% годовых умноженные на 4 года). Тогда график обслуживания такого долга будет выглядеть следующим образом (рис. 52): 180тыс. ед. за 4 года.

Рис. 52. График обслуживания госдолга (со сроком 4 года из 20% годовых)

Таким образом, самая простая схема обслуживания госдолга иллюстрирует достаточную сложность управления им. В связи с высокой стоимостью госдолгов в систему управления ими включены и переговоры по изменению условий долгов, и сам механизм рефинансирования долга, и мониторинг показателей объема и уровня долга, и сопоставление их с другими показателями госфинансов (ВВП, госбюджета и т. п.).

Рефинансирование долгов — это целый механизм (другое название — реструктуризация) (рис. 53).

Управление государственным долгом — одно из основных направлений государственной финансовой политики.

Рефинансирование долгов — это система мер по изменению условий кредитов: сроков, объемов, стоимости (процентов).

Аннуляция подразумевает полную отмену долга (применяется лишь в случае полного банкротства государства как должника).

Пролонгация — это удлинение сроков долга и погашения процентов.

Секьюритизация — это перепродажа облигаций госзаймов на открытом рынке (фондовой бирже).

Капитализация — это реструктурирование гособлигаций в частные акции через их перепродажу на бирже.

Государственный долг и методы управления государственным долгом

Государственный внутренний долг РФ состоит из задолженности прошлых лет и вновь возникающей задолженности. Государственный внутренний долг РФ обеспечивается всеми активами, находящимися в распоряжении Правительства РФ.

Долговые обязательства РФ могут быть в форме:

- кредитов, полученных Правительством РФ;

- государственных займов, осуществляемых посредством выпуска ценных бумаг от имени Правительства РФ;

- других долговых обязательств, гарантированных Правительством РФ.

Порядок, условия выпуска (выдачи) и размещения долговых обязательств РФ определяются Правительством РФ. Эта деятельность называется: управление государственным долгом.

Обслуживание государственного внутреннего долга Российской Федерации производится Центральным банком РФ и его учреждениями, если иное не установлено Правительством РФ, и осуществляется с помощью операций по размещению долговых обязательств РФ, их погашению и выплате доходов в виде процентов по ним или в иной форме.

Контроль за состоянием государственного долга производится представительными и исполнительными органами государственной власти.

Под управлением государственным внутренним долгом понимается совокупность мероприятий государства по выплате доходов кредиторам и погашению займов, а также порядок, условия выпуска (выдачи) и размещения долговых обязательств РФ.

К основным методам управления государственным долгом следует отнести:

- Рефинансирование — погашение старой государственной задолженности путем выпуска новых займов.

- Конверсия — изменение размера доходности займа, например, снижение или повышение процентной ставки дохода, выплачиваемого государством своим кредиторам.

- Консолидация — увеличение срока действия уже выпущенных займов.

- Унификация — объединение нескольких займов в один.

- Отсрочка погашения займа проводится в условиях, когда дальнейшее активное развитие операций по выпуску новых займов не эффективно для государства.

- Аннулирование долга — отказ государства от долговых обязательств.

- Реструктуризация долга — погашение долговых обязательств с одновременным осуществлением заимствований (принятием на себя других долговых обязательств) в объемах погашаемых долговых обязательств с установлением иных условий обслуживания долговых обязательств и сроков их погашения. В Бюджетном кодексе РФ отмечается, что реструктуризация долга может быть осуществлена с частичным списанием (сокращением) суммы основного долга.

Обслуживание государственного долга

Процесс управления госдолгом - это совокупность действий, связанных с подготовкой к выпуску и размещению долговых обязательств государства, регулирование рынка государственных ценных бумаг, обслуживание и погашение государственного долга, предоставление ссуд и гарантий.

Управление государственной задолженностью охватывает методы как прямого (институциональный, технический, собственно экономический), так и косвенного регулирования (воздействия на макро- или микроэкономические рычаги управления народным хозяйством).

Под управлением государственным долгом в широком смысле понимается формирование одного из направлений экономической политики государства, связанной с его деятельностью в качестве заемщика. Этот процесс включает: формирование государственной долговой политики; определение основных направлений и целей воздействия на микро- и макроэкономические показатели; установление возможности и целесообразности финансирования за счет государственного долга общегосударственных программ и другие вопросы, связанные со стратегическим управлением государственным долгом; установление границ задолженности.

Под управлением долгом в узком смысле понимается совокупность мероприятий, связанных с выпуском и размещением государственных долговых обязательств, обслуживанием, погашением и рефинансированием госдолга, а также с регулированием рынка государственных ценных бумаг.

Процесс управления государственным долгом, как в широком, так и в узком смысле требует от государства системного подхода и определяет многоплановый характер регулирования существующей задолженности. В свою очередь системное управление долгом невозможно без четкой классификации задолженности.

Обслуживание госдолга связано с перераспределением доходов в стране. Для погашения долга можно использовать имеющиеся у государства активы, приватизируя государственную собственность. Другой подход связан с увеличением доходов бюджета путем расширения налогооблагаемой базы. Бремя обслуживания перекладывается на налогоплательщиков. Еще одним источником погашения долга могут стать кредиты ЦБ. Однако в условиях независимого от правительства главного банка страны использовать эмиссию для сокращения долга весьма сложно. Обслуживание внешнего долга фактически означает легальный вывоз капитала, что отражается отдельной строкой в платежном балансе, то есть приводит к перераспределению части национального дохода через бюджетно-налоговую и денежно-кредитную систему в интересах нерезидентов.

Финансирование дефицита бюджета за счет внутренних источников также не всегда способствует развитию национальной экономики. Увеличение внутреннего долга означает рост доли государственных заимствований на финансовом рынке. Это может привести к конкуренции за ресурсы на внутреннем финансовом рынке, росту процентных ставок и снижению капитализации рынка частных ценных бумаг. Кроме того, сокращаются инвестиции, поскольку останутся не реализованными инвестиционные проекты с рентабельностью, не превосходящей процента, выплачиваемого по государственным ценным бумагам вместе с премией за риск.

Расходы на обслуживание государственного долга РФ в 2010 году прогнозируются в размере 304,0млрд.долларов США. Процентные платежи (обслуживание государственного и муниципального долга) в январе 2010г. составили 17,1 млрд.рублей, их удельный вес в общем объеме произведенных расходов федерального бюджета составил 2,6%.

Проблемы управления государственным долгом

Для решения возникающих проблем федерального бюджета необходима выработка стратегической программы управления государственным долгом как составной частью долга Российской Федерации. При этом нельзя не учитывать, что в развивающейся экономике на стадии экономического роста управление долгом осуществляется в соответствии с темпами роста ВВП, доходов всех секторов экономики, налоговой базы, а в определенных обстоятельствах - относительно низкой реальной ставкой по долговым обязательствам с длительными сроками заимствования средств.

Стратегия управления государственным долгом должна базироваться на согласовании динамики долга с темпами экономического роста и снижением затрат на его обслуживание. Соблюдение этих условий, как правило, позволяет при увеличении абсолютных масштабов заимствования сохранять отношение государственного долга к ВВП примерно на одном уровне, не допуская ситуации, при которой долг начинает негативно воздействовать на экономику. Основными проблемами, рассматриваемыми при решении вопросов о новых заимствованиях, являются эффективность заимствований, определение допустимых размеров и источников их покрытия, оценка влияния заимствований на социально-экономическое развитие.

Условия современной экономики определяют необходимость формирования специальной стратегической программы мониторинга и управления государственным долгом, включая займы субъектов РФ и органов местного самоуправления. Одновременно должен быть обеспечен мониторинг внешней задолженности банков и предприятий. Сложность проблемы заключается в том, что государственный долг разнороден, а составляющие его элементы нуждаются в специфических механизмах регулирования с использованием различных финансовых инструментов. Многие составляющие имеют высокую степень неопределенности и нуждаются в специальном анализе для выбора наиболее эффективных методов регулирования.

Стратегическая программа обслуживания и погашения государственного долга должна быть согласована с методами управления государственным бюджетом в целом, размерами его дефицита и регулированием общей экономической ситуации в стране.

В программе управления долгом следует предусмотреть:

ѕ балансирование налоговых и неналоговых доходов бюджета и эмиссионной деятельности с размерами государственного долга, его динамикой с целью стабилизации и возможного уменьшения госдолга, прежде всего внешнего;

ѕ меры по реструктуризации государственного долга и аннулированию его кредиторами;

ѕ возможности рефинансирования задолженности государства;

ѕ уменьшение расходов на обслуживание государственного долга с учетом инфляционного обесценивания основной суммы долга и затрат на его обслуживание;

ѕ источники валюты для погашения и обслуживания внешней задолженности;

ѕ сокращение государственных расходов;

ѕ контроль за заимствованиями субъектов РФ;

ѕ контроль за заимствованиями хозяйствующих субъектов.

Участие Банка России в обслуживании внешнего долга носит в основном пассивный характер в связи с формированием валютных резервов, осуществлением валютной политики и политики валютного курса рубля. Обеспечение устойчивости национальной валюты в основном реализуется в рамках регулируемого валютного рынка.

Неразвитость институциональной основы государственных заимствований, определяя в значительной мере негативные тенденции в этой сфере, проявляется в виде ряда обстоятельств, среди которых - сложившаяся система сосредоточения в одном ведомстве функций государственного заимствования, включая все стадии и элементы данного института. Соединение в одном финансовом центре разных по механизмам и инструментам финансовых потоков при одновременном сочетании исполнительных и контрольных функций несет в себе опасность серьезных нарушений в указанной сфере. Решение проблемы выделения функций государственных заимствований, включая все структурные элементы процесса, в частности определение стратегии государственных заимствований, эффективности и обслуживания как внешних, так и внутренних долгов, в объект относительно самостоятельного управления является главной задачей в области повышения эффективности института государственных заимствований и предотвращения угроз национальной безопасности.

Государственный/муниципальный долг - результат заимствований, осуществленных для покрытия бюджетного дефицита. Его образует сумма дефицитов за прошлые годы за минусом излишков. Рассмотрим подробнее, как осуществляется

Общие сведения

К Государственному долгу РФ относят обязательства перед:

- Юрлицами и физлицами (иностранными в т. ч.).

- Субъектами РФ.

- Международными финансовыми структурами, прочими субъектами международного права.

- Иностранными государствами.

Госдолг также формируют обязательства:

- по госгарантиям, предоставленным РФ;

- возникшие вследствие принятия законов об отнесении на госдолг задолженности третьих лиц.

Нюансы терминологии

В соответствии с положениями законодательства, выделяется общегосударственный и государственный долг. Первое понятие считается более широким. Общегосударственный долг состоит не только из обязательств правительства РФ, но и из структур управления республиками, включенными в состав страны, а также органов самоуправления.

Обеспечение

Оно осуществляется за счет федеральной собственности, формирующей казну страны. Несмотря на то что обеспечение кредитных отношений производится казной, средства федерального бюджета идут на погашение задолженностей (

Бюджетный кодекс содержит императивное указание для федеральных структур госвласти реализовывать все полномочия по привлечению доходов для погашения обязательств.

Состав

Государственный долг РФ - прямое следствие кредитной политики власти страны. Состав определяется формой кредита - способа привлечения свободных (временно) средств в распоряжение власти.

Как устанавливает 98 статья БК, в объем госдолга включены:

- суммы основной задолженности по кредитам;

- номинальная сумма по государственным ценным бумагам;

- обязательства по выданным гарантиям.

В состав долга не входит выплата процентов, а также непроцентных доходов по госзаимствованиям. В соответствии с БК, они выступают самостоятельной формой затрат федерального бюджета.

Методы управления и обслуживания государственного долга

Госдолг появляется тогда, когда затраты государства превышают поступления средств, то есть, образуется бюджетный дефицит. Его покрывают государственными заимствованиями. Аналогичная ситуация и с муниципальным долгом. Разница только в том, что заимствования осуществляются на местном или региональном уровне.

Управление госдолгом - одно из направлений финансовой политики государства. Оно представляет собой комплекс мероприятий, связанных с обслуживанием государственного долга, его погашением, выпуском, размещением займов. Управление включает в себя и регулирование рынка госкредита.

К методам управления следует отнести:

- Рефинансирование. Оно представляет собой погашение прежней задолженности посредством выпуска новых займов, предполагающего замену обязательств, срок погашения по которым истекает, новыми облигациями либо краткосрочных задолженностей долгосрочными.

- Конверсия. Она представляет собой корректировку первоначальных условий займа, выпущенного ранее. В частности, изменяется доходность (понижается или повышается процент).

- Консолидация. Она предполагает продление срока займа посредством объединения нескольких обязательств в одно долгосрочное. При этом, как правило, изменяется ссудный процент.

- Унификация. В этом случае также несколько займов объединяются, однако при этом происходит обмен ранее выпущенных облигаций на новые. Целью метода является уменьшение числа видов бумаг, что, в свою очередь, оптимизирует работу с ними и сокращает затраты. В некоторых случаях может выполняться обмен по регрессивному соглашению. Это означает, что несколько облигаций, выпущенных ранее, приравниваются к одной. Такой обмен, например, проводился после войны для изъятия из оборота военных облигаций. Соотношение было 3:1 (три прежних на одну новую).

- Отсрочка погашения. Она представляет собой перенос срока и прекращение выплат на определенное время.

- Аннулирование. Оно предполагает полный отказ от обязательств. Произойти это может по разным причинам: финансовая неплатежеспособность, приход к власти лиц, отказывающихся признавать обязательства прошлого правительства и пр.

- Реструктуризация. Она предполагает пересмотр срока выплаты процентов или погашения основной задолженности, снижение ставки, списание определенной части долга. Как правило, такой метод применяется при ухудшении платежеспособности при наличии признаков банкротства. Согласно 105 статье БК, реструктуризация представляет собой прекращение обязательств государства с их заменой другими обязательствами, предполагающими иные условия обслуживания государственного долга и его погашение.

- Выкуп. На вторичном рынке финансовых инструментов страна-должник может выкупить свои обязательства.

Мероприятия по обслуживанию государственного долга

К основным из них относят:

- выплаты кредиторам;

- предоставление гарантий;

- погашение внутренних/внешних займов;

- определение условий по выпуску и размещению новых обязательств и пр.

Эффективность указанных мероприятий зависит от обоснованности принятых решений. Она, в свою очередь, основывается на тщательном анализе структуры и объема госдолга, объективной оценке текущего состояния заимствований.

Нормативная база

Положения, регулирующие обслуживание госдолга и муниципальных заимствований, закрепляет статья 119 БК.

Под ним понимают совокупность операций по выплате доходов в виде процентов или дисконта. Обслуживание государственного (муниципального) долга осуществляется из средств бюджета соответствующего уровня.

В п. 2 указанной статьи установлено, что ЦБ, кредитная структура либо другая специализированная финансовая организация выполняют задачи агента Правительства по реализации этих операций, а также по размещению, обмену, выкупу, погашению обязательств. Данная деятельность осуществляется в соответствии с агентскими соглашениями, заключенными с генерального агента ЦБ исполняет безвозмездно.

Как устанавливает статья 119 БК, оплата деятельности агентов по реализации задач, закрепленных в соглашениях, подписанных с Минфином, производится из федерального бюджета.

Реализация кредитной структурой либо иной специализированной организацией функций агента исполнительного органа госвласти региона РФ производится в соответствии с соглашениями, заключенными с исполнительным институтом власти субъекта, осуществляющим заимствования.

Договора могут быть подписаны и с местной администрацией (при обслуживании муниципального долга). В том случае оплата агентских услуг осуществляется из местного бюджета.

Расходы на обслуживание

О них говорится в ст. 111 БК.

Расходы на обслуживание государственного долга субъекта или муниципальных заимствований планируются ежегодно. Смета утверждается законом о соответствующем бюджете.

Предельный объем расходов на обслуживание государственного долга по показателям отчета об исполнении доходно-расходных статей бюджета за отчетный период не может быть выше 15 % от объема затрат соответствующего бюджета. В расчет при этом не принимаются затраты, осуществляемые за счет субвенций.

Ключевые принципы

Обслуживание государственного долга базируется на:

- Безусловности. Она предполагает обеспечение точного и своевременного погашения обязательств перед инвесторами и кредиторами без выдвижения дополнительных условий.

- Согласованности. Она предполагает максимальную гармонизацию интересов кредитора и заемщика.

- Единстве учета. В ходе управления и обслуживания госдолга должны учитываться все виды бумаг, эмитированные (выпущенные) органами госвласти, региональными структурами и муниципалитетами.

- Единстве кредитной политики. Оно предполагает применение единого подхода при осуществлении деятельности по управлению и обслуживанию долга со стороны центра по отношению к МО и регионам.

- Уменьшении рисков. Финансовая политика должна включать в себя все необходимые мероприятия, способствующие снижению рисков и кредиторов, и инвесторов, и самого должника.

- Гласности. Все заинтересованные пользователи должны своевременно получать полную и достоверную информацию о займах.

- Оптимальности. Должна быть сформирована такая система госзаймов, при которой их погашение будет осуществляться с минимальными рисками. При этом операции должны оказывать наименьшее негативное влияние на экономику.

Уполномоченные субъекты

В соответствии со 101 статьей БК, управление:

- госдолгом РФ осуществляется Правительством либо Минфином, уполномоченным им;

- госдолгом региона - высшим исполнительным институтом власти или финансовой структурой, уполномоченной в соответствии с региональным законодательством;

- муниципальными обязательствами - исполнительно-распорядительным органом МО (местной администрацией), уполномоченным уставом муниципалитета.

Заключение

По величине госдолга определяется результативность всех кредитных операций, совершенных государством. Абсолютный показатель заимствований, их динамика, темпы изменений характеризуют состояние финансов и экономики страны, эффективность работы финансовых организаций.

Во время спада, согласно классическому подходу к управлению обязательствами, целесообразно уменьшать величину госдолга. В противном случае задолженность будет негативно влиять и на финансовое состояние страны, и на ее экономику.

Альтернативный подход основывается на противоположной концепции. В соответствии с ней, при снижении деловой активности величину займов нужно сокращать. При этом госдолг будет выполнять функции финансового механизма, способствующего ускорению экономического развития.

Государственные заимствования могут быть полезными только во время устойчивого роста экономики. В периоды спада бюджетный дефицит может существенно ухудшить финансовое состояние страны, повысить угрозу долгового кризиса и снижения рейтинга надежности страны. Это, в свою очередь, приводит к ухудшению общего экономического состояния. Рост государственного долга приводит к реальным негативным последствиям для финансово-экономического и социального секторов.

11. Обслуживание государственного долга

11.1. Экономическое содержание государственного долга

В Бюджетном кодексе Российской Федерации (ст. 97) дано следующее определение: государственным долгом Рос-сийской Федерации являются долговые обязательства Рос-сийской Федерации перед физическими и юридическими лицами, иностранными государствами, международны-ми организациями и иными субъектами международного права.

Из приведенного определения следует, что нужно раз-личать не только государственный внутренний и внешний долг, но и общегосударственный долг (долг Российской Фе-дерации и муниципальных образований).

Государственный и муниципальный долг - это общая сумма задолженности Российской Федерации и муниципаль-ных образований по непогашенным займам и невыплачен-ным по ним процентам.

Экономическое назначение государственного долга, об-разовавшегося из финансовых заимствований государст-ва, - обеспечение финансирования государственных рас-ходов при нехватке бюджетных средств.

Основной формой государственных заимствований яв-ляется государственный кредит, представляющий собой со-вокупность кредитных отношений, в которых заемщиком выступает государство, а кредиторами - физические и юридические лица.

С учетом сферы размещения займов долг делится на внутренний и внешний, государственный и муниципальный.

В соответствии с Законом РФ "О государственном внут-реннем долге Российской Федерации" от 13 ноября 1992 г. № 3877-1 государственным внутренним долгом Российской Федерации являются долговые обязательства Правитель-ства Российской Федерации, выраженные в валюте Рос-сийской Федерации.

Долговые обязательства Российской Федерации могут быть в форме:

А) государственных займов, осуществляемых посред-ством выпуска ценных бумаг от имени Правительства РФ;

Б) кредитов, полученных Правительством РФ;

В) других долговых обязательств, гарантированных Пра-вительством РФ.

Государственный долг - общая сумма задолженности государства по непогашенным займам и не выплаченным по ним процентам.

Государственные займы как форма государственного кредита характеризуются тем, что временно свободные де-нежные средства физических (населения) и юридических лиц (организаций и предприятий) привлекаются на финан-сирование государственных затрат. Привлечение временно свободных средств в форме государственного кредита осу-ществляется путем выпуска и реализации облигаций, каз-начейских обязательств и других видов государственных ценных бумаг.

Внутренний государственный долг - это сумма задол-женности по выпущенным и непогашенным государствен-ным ценным бумагам, размещенным на территории Россий-ской Федерации, включая затраты на погашение и выпла-ту крупного дохода.

Облигация - наиболее распространенный вид ценных бумаг. Она представляет собой государственное долговое обязательство и дает право ее владельцу по истечении определенного срока получить обратно сумму долга с процентами.

Облигации - долговые обязательства государства, органов местного самоуправления и организаций, выпускаемые обычно большими партиями. Они являются свидетельством того, что выпустивший их орган является должником и обязуется выплачивать владельцу облигации в тече-ние определенного времени проценты по ней, а по наступ-лению срока выплаты - погасить свой долг перед владель-цем облигации. В любом случае облигация представляет собой долг, а ее держатель является кредитором (а не со-владельцем, как акционер). По российскому законодатель-ству облигация - эмиссионная ценная бумага, закрепляю-щая право держателя этой бумаги на получение от эми-тента облигации в предусмотренный срок ее номинальной стоимости и зафиксированного в ней процента от этой сто-имости.

Задолженность по государственным займам, в которых государство является заемщиком, включается в сумму го-сударственного долга страны.

По способу размещения государственные займы делятся на группы: свободно обращающиеся облигации, размещаю-щиеся по подписке.

Облигации, свободно размещающиеся на рынке ссуд-ного капитала, обычно свободно размещаются через сис-тему коммерческих банков (сберегательных и акционерных).

Основными подписчиками облигаций по государствен-ным займам выступают организации, специальные фонды, банки, страховые компании.

К ценным бумагам, используемым для мобилизации де-нежных ресурсов, относятся кроме облигации также и иные ценные бумаги, которые предусмотрены Законом РФ "О государственном внутреннем долге Российской Федера-ции".

Статья 75 Конституции РФ подчеркивает, что госу-дарственные займы выпускаются в порядке, определяемом Федеральным законом, и размещаются на доброволь-ной основе.

В последние годы на рынке ценных бумаг основная роль отводится государственным облигациям, эмитентом кото-рых выступает правительственный орган - Министерство финансов РФ.

Наиболее распространенными среди государственных облигаций являются следующие виды:

Во-первых, государственные краткосрочные бескупон-ные облигации (ГКО). Решение о выпуске ГКО принимает Министерство финансов РФ. При принятии решения о вы-пуске ГКО определяется предельный объем, период его размещения и потенциальные владельцы. Центральный банк России является агентом Правительства РФ по обслужи-ванию выпуска ГКО и гарантирует своевременность их по-гашения.

Облигации (ГКО) приобретаются Банком России у Ми-нистерства финансов РФ в пределах лимита, определяемо-го Федеральным законом о государственном бюджете.

Центральный банк России приобретает облигации на первичном рынке у Министерства финансов РФ:

1) при предоставлении Министерству финансов РФ пря-мого краткосрочного кредита в виде покупки облигаций;

2) при предоставлении кредита на покрытие кассовых разрывов, возникающих в процессе реализации и погаше-ния облигаций.

По поручению Министерства финансов РФ Централь-ный банк России осуществляет продажу государственных облигаций на первичном рынке через коммерческие банки, куплю-продажу облигаций на вторичном рынке от своего имени, а также операции по погашению облигаций.

Заключение сделок по купле-продаже облигаций на первичном рынке организуется на Московской межбанковс-кой валютной бирже (ММВБ) на основании соглашения меж-ду Центральным банком России и ММВБ. Реализация этих облигаций на ММВБ производится посредством проведения аукционов (на первичном рынке) или торгов (на вторичном рынке) облигаций.

Государственные краткосрочные облигации не изготав-ливаются в виде бумажных бланков. Каждый выпуск офор-мляется сертификатом, хранящимся в Центральном банке России. Погашение этих облигаций осуществляется в без-наличной форме путем перечисления владельцам облига-ций номинальной их стоимости на момент погашения. Дохо-дом по ГКО считается разница между номинальной ценой на момент погашения и ценой покупки.

Во-вторых, облигации Государственного сберегатель-ного займа РФ. Эмитентом этого вида облигаций является Министерство финансов РФ. Облигации выпускаются сро-ком на один год на предъявителя. Каждая облигация имеет 4 купона по 3 месяца. Процентный доход по купону опре-деляется Министерством финансов РФ. Продажа облигаций осуществляется коммерческими банками по рыночным це-нам.

При погашении облигаций владельцам выплачиваются номинальная стоимость облигации и процентный доход по последнему купону. Покупатель облигации выступает как кредитор, поскольку эмиссия облигаций является формой заимствования денежных средств. Однако кредит, предос-тавляемый путем приобретения облигаций, отличается от банковского кредита следующими обстоятельствами:

1) при выпуске облигационного займа коммерческий банк выступает не кредитором, а, как правило, лишь посредни-ком, действующим по поручению другого юридического лица;

2) в приобретении выпущенных облигаций в качестве кредитора принимает участие значительное число юриди-ческих и физических лиц, а не один клиент.

Правительство привлекает облигационный заем в ос-новном для двух целей:

1) для финансирования текущего бюджетного дефи-цита;

2) для погашения ранее выпущенных правительством облигационных займов.

В-третьих, в целях привлечения заемных средств го-сударство может эмитировать облигации лотерейного типа. Доход по лотерейным облигациям выплачивается в форме выигрышей по отдельным облигациям при проведении ти-ража выигрышей.

Облигационные займы в виде лотерейного типа выпус-каются как государственными федеральными органами, так и органами субъектов Федерации и органами местного са-моуправления.

В-четвертых, для привлечения денежных средств, го-сударство может выпускать казначейские обязательства Российской Федерации (КО). В отличие от облигации они подлежат реализации только среди населения. КО - про-центная государственная ценная бумага, ставка дохода ус-танавливается Правительством РФ.

Наряду с государственными займами государство при-влекает в форме кредита часть вкладов населения в Сбере-гательном банке на основе договора.

В 1991 году были выпущены облигации Государствен-ного республиканского внутреннего займа РСФСР сроком на 30 лет (с 1 июля 1991 г. по 30 июня 2021 г.) под 5% годо-вых. Облигации реализовывались только среди юридичес-ких лиц. Заем выпускался как свободно обращающийся, облигации могли перепродаваться через учреждения Банка России. Весь заем был куплен Центральным банком России. По состоянию на 1 декабря 1990 г. государственный долг по этому займу образовался в сумме 30 млрд. руб. В 90-х годах часть долга по займу погашена из бюджета.

В 1993 г. Министерство финансов РФ выпустило золо-тые сертификаты. Номинал сертификата составлял 10 кг золота пробы 0,9999. Объем эмиссии золотых сертификатов был определен в сумме, эквивалентной стоимости 100 т зо-лота. Пересчет стоимости сертификата в рубли осуществ-лялся по курсу Банка России. Золотые сертификаты скупили коммерческие банки, наделенные правом продажи сер-тификатов.

Внешний (международный) государственный кредит - это кредит, в котором государство выступает в роли заем-щика на мировом рынке.

Сумма полученных внешних заимствований с начислен-ными процентами включается в государственный долг страны.

Основными кредиторами России выступают зарубежные развитые страны, международные финансовые организа-ции - Международный валютный фонд (МВФ), Междуна-родный банк реконструкции и развития (МБРР), Европейс-кий банк реконструкции и развития (ЕБРР).

Наблюдается такая тенденция: чем хуже экономичес-кое положение в промышленности и сельском хозяйстве, тем больше государство заимствует средств, увеличивая объем государственного долга, растут долговые обязатель-ства в разных формах.

Задолженность правительственных органов владельцам государственных ценных бумаг накапливается и превраща-ется в государственный долг. Его приходится выплачивать с процентами.

Государственный долг в разных странах растет различ-ными темпами. Превышение государственного долга над ВВП считается потенциально опасным для устойчивого денеж-ного обращения. Более осторожной оценкой считается со-отношение этих двух показателей как 0,6: 1.

В 1998 г. государственный долг по отношению к ВВП составил: в США - 62%, Германии - 62, во Франции - 59, в Великобритании - 52%.

В России государственный долг оценивается в 60%.

^ 11.2. Формы долговых обязательств

По российскому законодательству долговые обязатель-ства Российской Федерации могут существовать в форме:

♦ кредитных соглашений и договоров, заключенных от имени Российской Федерации с кредитными организация-ми, иностранными государствами и международными фи-нансовыми организациями, в пользу указанных кредито-ров;

♦ государственных ценных бумаг, выпускаемых от име-ни Российской Федерации;

♦ договоров о предоставлении государственных гаран-тий Российской Федерации, договоров поручительства Рос-сийской Федерации по обеспечению исполнения обяза-тельств третьими лицами;

♦ переоформления долговых обязательств третьих лиц в государственный долг Российской Федерации на основе принятых федеральных законов;

♦ соглашений и договоров, в том числе международ-ных, заключенных от имени Российской Федерации, о про-лонгации и реструктуризации долговых обязательств Рос-сийской Федерации прошлых лет.

По срокам действия долговые обязательства РФ могут быть краткосрочными (до одного года), среднесрочными (от одного года до пяти лет) и долгосрочными (от 5 до 30 лет).

Долговые обязательства Российской Федерации пога-шаются в сроки, которые определяются конкретными ус-ловиями займа и не могут превышать 30 лет. Изменение условий выпущенного в обращение государственного зай-ма, в том числе сроков выплаты и размера процентных пла-тежей, срока обращения, не допускаются.

В объем государственного внутреннего долга Российс-кой Федерации включаются:

♦ основная номинальная сумма долга по государствен-ным ценным бумагам РФ;

♦ объем долга по кредитам, полученным Россией;

♦ объем основного долга по бюджетным ссудам и бюд-жетным кредитам, полученным РФ от бюджетов других уровней;

♦ объем обязательств по государственным гарантиям, предоставленным Россией.

Долговые обязательства субъекта Федерации могут существовать в форме (ст. 99 БК РФ):

♦ кредитных соглашений и договоров, заключенных от имени субъекта Российской Федерации с физическими и юридическими лицами, кредитными организациями, иност-ранными государствами, международными финансовыми организациями, в пользу указанных кредиторов;

♦ государственных займов субъектов Федерации, осу-ществляемых путем выпуска ценных бумаг субъекта Феде-рации;

♦ договоров о представлении государственных гаран-тий субъекта Федерации, договоров поручительства субъек-та Федерации по обеспечению исполнения обязательств тре-тьими лицами;

♦ переоформления долговых обязательств третьих лиц в государственный долг субъекта Федерации на основе при-нятых законов субъекта Федерации;

♦ соглашений и договоров, в том числе международ-ных, заключенных от имени субъекта Федерации, о про-лонгации и реструктуризации долговых обязательств субъек-тов Федерации прошлых лет.

Долговые обязательства субъекта Федерации погаша-ются в сроки, которые определяются условиями заимство-ваний и не могут превышать 30 лет.

Муниципальный долг - совокупность долговых обяза-тельств муниципального образования.

Долговые обязательства муниципального образования могут существовать в форме:

♦ кредитных соглашений и договоров, заключенных му-ниципальным образованием;

♦ займов муниципального образования (муниципальных займов), осуществляемых путем выпуска ценных бумаг от имени муниципального образования;

♦ договоров о предоставлении муниципальных гаран-тий, договоров поручительства муниципального образова-ния по обеспечению исполнения обязательств третьими лицами;

♦ долговых обязательств юридических лиц, переофор-мленных в муниципальный долг на основе правовых актов органов местного самоуправления.

Органы местного самоуправления используют все пол-номочия по формированию доходов местного бюджета для погашения своих долговых обязательств и обслуживания долга.

Долговые обязательства муниципального образования погашаются в сроки, которые определяются условиями за-имствований и не могут превышать 10 лет.

^ 11.3. Бюджетные расходы на обслуживание и погашение государственного долга

Чрезмерное увлечение Правительства России креди-тами стало негативно сказываться на бюджете, а, следова-тельно, и на финансировании отраслей экономики и соци-альной сферы.

Стремительное увеличение бюджетных расходов, свя-занных с обслуживанием внутреннего и внешнего государ-ственного долга, свидетельствует о том, что государствен-ный долг не стал снижаться и в отдельные годы даже воз-растал.

Выплата процентов по долгу и постепенное погашение основной суммы долга называется обслуживанием долга (за-долженности).

В общих расходах федерального бюджета в 2000 году расходы, связанные с обслуживанием государственного долга, составляли 25,7%.

Расходы на обслуживание государственного долга в федеральном бюджете в 2001 году составили огромную сумму - 239,8 млрд. руб., в том числе на обслуживание госу-дарственного внутреннего долга - 56,6 млрд. руб. и госу-дарственного внешнего долга - 183,2 млрд. руб.

В федеральном бюджете России на 2003 год предус-мотрены расходы на обслуживание государственного и му-ниципального долга 277,5 млрд. руб., в том числе на обслу-живание внутреннего долга - 57,4 млрд. руб. и государ-ственного внешнего долга - 220,1 млрд. руб.

Обслуживание государственного внутреннего долга Рос-сийской Федерации производится Банком России и его уч-реждениями, если иное не предусмотрено Правительством РФ, путем осуществления операций по размещению дол-говых обязательств России, их погашению и выплате дол-гов в виде процентов по ним или в иной форме.

Выполнение Банком России, другим специализирован-ным финансовым институтом функций генерального агента Правительства РФ по размещению долговых обязательств РФ, их погашению и выплате доходов в виде процентов по ним осуществляется на основе специальных соглашений, заключаемых с федеральным органом исполнительной вла-сти, уполномоченным Правительством РФ выполнять фун-кции агента.

При анализе расходов на обслуживание государствен-ного долга в 90-е годы наблюдается такая тенденция.

При недостатке налоговых и неналоговых средств для формирования доходов бюджета государство использует свои возможности для привлечения дополнительных финан-совых ресурсов путем заимствования средств, накапливая задолженность, что ведет к росту государственного долга.

Чем хуже обстоит дело с государственным бюджетом, чем больше его дефицит, тем больше объем заимствова-ний, увеличивается объем государственного долга. Чем глуб-же финансовый кризис в стране, тем выше доля затрат на обслуживание государственного долга в расходах бюджета.

Чем больше Россия платит по внешним долгам, тем меньше денег остается у государства на социальную поли-тику, образование, медицинское обслуживание, на оборон-ные заказы. Не замечать проблемы долгового бремени уже нельзя. Сегодня внутренний и внешний государственный долг России колеблется у цифры в 150 млрд. долларов. Прави-тельство в 90-х годах заимствовало деньги без учета дол-гов и возможности их возврата.

В 90-х годах государственный долг России увеличивал-ся, достигнув в 2000 г. более 70 млрд. долларов (внутренний долг). Внешний государственный долг к 2000 году превысил 150 млрд. долларов. Наступившие по срокам платежи по внешнему долгу в 2001 году составляют 14,2 млрд. долларов.

Во время обсуждения федерального бюджета на 2002 год в Государственной Думе Минфин назвал такие цифры пла-тежей нашей страны по внешним долгам:

В 2001 году - 14,2 млрд. долларов;

В 2002 году - 14,2 млрд. долларов;

В 2003 году - 19,6 млрд. долларов;

В 2004 году - 16,0 млрд. долларов;

В 2005 году - 18,0 млрд. долларов;

Итого за 5 лет - 82,0 млрд. долларов.

Это огромная сумма накопленных долгов. Напомним, что весь бюджет России по доходам составляет лишь 60 млрд. долларов, т. е. за пятилетку страна 1,5 года вынуждена работать только на возврат займов прошлых лет.

Долг России уменьшается слишком медленно. Если Рос-сия каждый год будет выплачивать долги без отсрочек, то процесс уплаты долгов затянется до 3030 года и, причем возвращать надо будет 250 млрд. долларов (с учетом про-центов).

Чтобы успешнее решить проблему долгов, необходимо эффективнее управлять этим процессом, использовать ре-зервы сокращения внешнего долга.

^ 11.4. Управление государственным и муниципальным долгом

Управление присуще всем сферам человеческой дея-тельности, в том числе и финансовой. Под управлением по-нимается сознательное и целенаправленное воздействие на объект управления с помощью совокупности приемов и ме-тодов для достижения определенного результата. Управле-ние основано на знании объективных закономерностей раз-вития природы и общества. Вместе с тем на управление большое влияние оказывает государство в лице соответ-ствующих структур, а также законодательные акты.

Важной областью управленческой деятельности явля-ется управление государственным долгом.

Управление государственным долгом Российской Феде-рации осуществляется Правительством Российской Феде-рации, которое может применять управленческие действия в пределах полномочий, устанавливаемых Федеральным Собранием РФ.

Управление государственным долгом субъекта Федера-ции осуществляется органом исполнительной власти субъек-та Федерации.

Управление муниципальным долгом осуществляется уполномоченным органом местного самоуправления.

Право осуществления государственных внешних заим-ствований Российской Федерации и заключения договоров о предоставлении государственных гарантий, договоров по-ручительства другим заемщиком для привлечения внешних кредитов (займов) принадлежит Федерации. От имени Фе-дерации осуществлять внешние заимствования может Пра-вительство РФ либо уполномоченный Правительством РФ ответственный федеральный орган исполнительной власти.

Субъекты Федерации, бюджеты которых не получают финансовую помощь на выравнивание уровня бюджетной обеспеченности, имеют право осуществлять государствен-ные внешние заимствования в соответствии с законодатель-ством Российской Федерации.

Федеральное Собрание Российской Федерации Зако-ном о федеральном бюджете на очередной финансовый год утверждает предельные объемы государственного внутрен-него долга и государственного внешнего долга, пределы внешних заимствований Федерации.

Так, например, в федеральном бюджете на 2001 год верхний предел государственного внутреннего долга РФ на 1 января 2002 года предусмотрен по долговым и целевым обязательствам РФ в сумме 640,7 млрд. руб., и верхний пре-дел государственного внешнего долга РФ - в сумме 148,2 млрд. долларов США, предельный размер государ-ственных внешних заимствований на 2001 год - 4,0 млрд. долларов США.

Предельный объем государственных внешних заимство-ваний РФ не должен превышать годовой объем платежей по обслуживанию государственного внешнего долга РФ.

Правительство РФ имеет право осуществлять заим-ствования с превышением установленного законом предель-ного объема государственного долга вместо внешних заим-ствований, если это снижает расходы на обслуживание го-сударственного долга в рамках установленного законом объема государственного долга. Правительство РФ вправе так-же осуществлять внешние заимствования в объеме свыше установленного законом предельного объема заимствова-ний, если при этом Правительство осуществляет такую реструктуризацию государственного внешнего долга, ко-торая приводит к снижению расходов на его обслужива-ние, в рамках установленного предельного объема госу-дарственного внешнего долга.

Обычно страны-должники принимают все возможные меры, чтобы не попасть в положение безнадежных долж-ников. Традиционная мера - выплата долгов за счет золо-товалютных резервов. Но если эти резервы исчерпаны или ограниченны, есть другие пути.

Важное значение в управлении долгом имеет реструк-туризация долга (консолидация) внешнего долга с согласия кредиторов.

Под реструктуризацией долга понимается погашение долговых обязательств с согласия кредиторов с рассрочкой платежа (т.е. принятие других долговых обязательств) в объемах погашаемых долговых обязательств с установле-нием иных условий обслуживания долговых обязательств и сроков погашения (пересмотр сроков платежей, списание части долга).

Правительство РФ время от времени ведет перегово-ры о реструктуризации платежей по долгам с Лондонским клубом кредиторов и Парижским клубом кредиторов и Меж-дународным валютным фондом, Европейским банком разви-тия и реструктуризации.

В Лондонском клубе объединились банки-кредиторы раз-ных стран (примерно 600 банков).

В Парижском клубе объединились государства-креди-торы и фирмы-поставщики.

Право управления государственным долгом от имени субъекта Федерации принадлежит органам исполнительной власти субъекта Федерации.

Предельный объем государственных заимствований субъекта Федерации устанавливается законом субъекта Федерации о бюджете на очередной финансовый год (дол-жен быть установлен верхний предел долга субъекта Феде-рации).

Предельный объем государственного долга субъекта РФ не должен превышать объем доходов бюджета без учета финансовой помощи из бюджетов других уровней.

Управление муниципальным долгом является обязан-ностью уполномоченного органа местного самоуправления. При этом субъекты муниципального образования не отве-чают по долговым обязательствам других муниципальных образований, а также субъектов Федерации.

Муниципальное образование может использовать внут-ренние заимствования для покрытия дефицита бюджета.

Верхний предел муниципального долга устанавливает-ся правовым актом органа местного самоуправления о мес-тном бюджете на очередной финансовый год.

В целях управления государственным долгом и его сни-жения разрабатывается программа государственных вне-шних заимствований РФ.

Программа государственных внешних заимствований РФ представляет собой перечень внешних заимствований фе-дерального бюджета на очередной финансовый год с указа-нием цели, источников заимствований, сроков возврата за-имствований, объема использованных средств по займу до начала финансового года и объема заимствований в финан-совом году.

В программе государственных внешних заимствований РФ должны быть отдельно предусмотрены все займы и го-сударственные гарантии, величина которых превышает сум-му, эквивалентную 10 млн. долларов США, на весь срок зай-ма (ст. 108 БК РФ). Данные займы и государственные гаран-тии подлежат реализации только при условии их утверж-дения в составе Программы государственных внешних за-имствований РФ Федеральным Собранием РФ.

Разрабатывается также Программа государственных внутренних заимствований РФ, субъектов Федерации и муниципальных образований. Она представляет собой пе-речень внутренних заимствований РФ, субъектов Федера-ции, муниципальных образований на очередной финансо-вый год, на покрытие дефицита.

Все поступления средств в бюджет от заимствований, включая средства, которые расходуются на обслуживание и погашение государственного или муниципального долга, отражаются в бюджете как источники финансирования дефицита бюджета.

В России вводится единая система учета и регистрации государственных заимствований РФ, государственных заим-ствований субъектов РФ и муниципальных заимствований.

Субъекты Федерации, муниципальные образования регистрируют свои заимствования в Министерстве финан-сов РФ.

Министерство финансов РФ, субъекты Федерации, муниципальные образования ведут государственные книги внутреннего и внешнего долга РФ (государственные долго-вые книги Российской Федерации).

В государственную долговую книгу Российской Федера-ции (в Минфине РФ) вносятся сведения об объеме долго-вых обязательств РФ, субъектов Федерации и муниципаль-ных образований.

Сейчас очень трудно отказаться или в одностороннем порядке отсрочить погашение долгов. Это означало бы по-казать перед всем миром неплатежеспособность России, что негативно сказалось бы на импортных операциях.

Сложившаяся ситуация диктует необходимость обратить серьезное внимание на усиление работы по возврату креди-тов России, тех кредитов, которые она предоставила зарубежным странам. По некоторым оценкам, зарубежные страны были должны России в 1996 г. около 100 млрд. долларов.

^

12. Финансовая поддержка субъектов Федерации и муниципальных образований

12.1. Принципы межбюджетных отношений

Бюджетные отношения между органами государствен-ной власти Российской Федерации и субъектов Федерации и органами местного самоуправления по поводу финансо-вой поддержки строятся на основе определенных принци-пов, характерных для бюджетного федерализма.

Межбюджетные отношения основываются на следую-щих основных принципах :

♦ самостоятельность бюджетов всех уровней бюджет-ной системы Российской Федерации,

♦ сбалансированность интересов всех участников межбюджетных отношений ;

♦ равенство бюджетных прав субъектов Федерации, Муниципальных образований во взаимоотношениях с феде-ральным бюджетом;

♦ законодательное разграничение доходных источни-ков между бюджетами;

♦ выравнивание уровней минимальной бюджетной обес-печенности;

♦ единство бюджетной системы РФ;

♦ передача отдельных видов расходов из федерально-го бюджета в территориальные бюджеты;

♦ средства, переданные бюджету одного уровня от бюд-жета другого уровня для обеспечения государственных полномочий, учитываются в соответствующем бюджете как доход в форме безвозмездных перечислений.

В течение финансового года органы законодательной и исполнительной власти, а также представительной власти местного самоуправления воздерживаются от принятия ре-шений, которые приводят к увеличению расходов бюдже-тов других уровней, за исключением случаев в связи с чрез-вычайными ситуациями и стихийными бедствиями.

Основой для расчета финансовой помощи территори-альным бюджетам служат нормативы финансовых затрат на предоставление финансовых услуг и нормативы мини-мальной бюджетной обеспеченности, определяемые на ос-нове единой методики с учетом социально-экономических, географических, климатических и других особенностей субъектов Федерации.

Финансовая поддержка субъектов Федерации предос-тавляется в формах, установленных законодательством Рос-сийской Федерации.

^ 12.2. Формы финансовой поддержки субъектов Федерации, их характеристика

Финансовая поддержка (тоже финансовая помощь) име-ет своей целью оказание финансовой помощи бюджету субъекта Федерации из федерального бюджета РФ в связи с несбалансированностью территориального бюджета (обыч-но это бюджет с превышением расходов над доходами, т. е. дефицитом бюджета).

Через федеральный бюджет в России во второй поло-вине 90-х годов перераспределялось 10 - 14% валового внутреннего продукта (по доходной части федерального бюджета).

Из-за того, что налоговые поступления не могут обес-печить все расходы отдельных региональных и местных бюджетов, бюджеты более высокого уровня оказывают финансовую помощь бюджетам более низкого уровня. И чем больше зависят бюджеты от такой финансовой поддержки, тем больше проблем возникает в межбюджетных отноше-ниях.

В соответствии со ст. 44 и 133 Бюджетного кодекса Рос-сийской Федерации оказание финансовой помощи из феде-рального бюджета бюджетам субъектов Федерации может быть осуществлено в следующих формах:

♦ предоставление дотаций на выравнивание уровня ми-нимальной бюджетной обеспеченности субъектов Федера-ции;

♦ предоставление субсидий;

♦ предоставление субвенций на финансирование от-дельных целевых расходов;

♦ предоставление бюджетной ссуды;

♦ иная безвозвратная и безвозмездная передача средств. Финансовая помощь в любой форме подлежит учету в доходах того бюджета, который является получателем этих средств.

Рассмотрим, что представляет собой каждая из назван-ных форм финансовой помощи.

Дотация - бюджетные средства, предоставляемые бюджету другого уровня бюджетной системы России на без-возмездной и безвозвратной основах для покрытия теку-щих расходов.

Субсидия (помощь, поддержка) - бюджетные средства, предоставляемые бюджету другого уровня бюджетной сис-темы России, а также физическому или юридическому лицу на условиях долевого финансирования целевых расходов.

Субвенция - бюджетные средства, предоставляемые бюджету другого уровня бюджетной системы России или юридическому лицу на осуществление определенных целе-вых расходов.

Одним из основных способов передачи средств из вы-шестоящего бюджета нижестоящему бюджету - отчисления в процентах от налогов, закрепленных за вышестоя-щим бюджетом.

Перечень и ставки федеральных налогов определяются законодательством России, а пропорции их распределения в порядке бюджетного регулирования между бюджетами разных уровней бюджетной системы России утверждаются Федеральным законом о федеральном бюджете на очеред-ной финансовый год на срок не менее трех лет.

Такая форма финансовой помощи существует десяти-летия. Эта форма помощи имеет преимущества, одно из которых - единство бюджетных источников для всех бюд-жетов и заинтересованность органов власти всех уровней в их более полной мобилизации.

Если бюджет территории не имеет достаточных разме-ров отчислений от налогов в доход бюджета и не имеет воз-можности сбалансировать бюджет за счет отчислений от налогов, тогда применяются другие формы финансовой по-мощи (дотация, субсидия, бюджетная ссуда).

^ 12.3. Субвенции регионам из федерального бюджета

Законом РФ "О субвенциях республикам в составе Рос-сийской Федерации, краям, областям, автономным окру-гам, городам Москве и Санкт-Петербургу" от 15 июля 1992 г. предусмотрены субвенции двух видов: 1) текущие, к кото-рым относятся субвенции, направляемые на финансирова-ние текущих расходов; 2) целевые инвестиционные суб-венции, направляемые на финансирование инвестиционной, инновационной деятельности.

При этом установлены особые условия и порядок пре-доставления текущих и целевых инвестиционных субвен-ций.

Текущие субвенции предоставляются для выравнива-ния условий финансирования регионов, покрытия дефицита нижестоящих бюджетов за счет средств бюджетов вы-шестоящего уровня.

При этом приоритет отдается финансированию общего-сударственных социальных расходов, к которым относятся текущие расходы на социально-культурные мероприятия, содержание бюджетных организаций и социальную защиту населения.

Инвестиционные целевые субвенции предназначены для финансирования за счет средств федерального бюджета и бюджетов субъектов Федерации капитальных вложений на развитие социальной инфраструктуры, охрану окружаю-щей среды, комплексное развитие территорий.

Текущие и инвестиционные целевые субвенции, полу-ченные из федерального бюджета, включаются соответ-ственно в бюджеты субъектов Федерации (областные, кра-евые бюджеты, бюджеты автономных образований).

Объем распределения фонда субвенций на инвестиции и текущие инвестиции из федерального бюджета осуще-ствляются на основе запросов органов власти субъектов Федерации.

Использование субвенций на инвестиции не ведет к из-менению формы собственности на построенные с их помо-щью объекты.

Субвенции на возмещение непредвиденных расходов, связанных с ликвидацией последствий стихийных бедствий, катастроф, эпидемий, наводнений и других чрезвычайных ситуаций, предоставляются за счет резервных фондов Пра-вительства Российской Федерации и резервных фондов пра-вительств субъектов Федерации. Орган, оказавший финан-совую помощь, вправе контролировать ее использование.

Субвенция, не использованная в срок или израсходо-ванная не по назначению, подлежит возврату. Решение о возврате субвенции принимает орган, ее предоставивший. Возврат субвенции осуществляется в бесспорном порядке за счет средств получателя субвенции в трехмесячный срок после принятия решения.

^ 12.4. Помощь из Фонда государственной финансовой поддержки

Первоначальным правовым актом оказания государствен-ной финансовой помощи регионам в форме трансфертов был Указ Президента Российской Федерации от 22 декабря 1993 г. № 2268. Для этого был создан Фонд государственной финансовой поддержки субъектов Федерации, который со-хранился по настоящее время.

Законом РФ "О Федеральном бюджете на 2002 год" от 29 декабря 2001 г. № 192-ФЗ утверждена сумма финансо-вой помощи субъектам Российской Федерации из Феде-рального фонда финансовой поддержки субъектов РФ в 2002 г. - 147,49 млрд. рублей, в том числе:

А) дотации на выравнивание уровня бюджетной обеспе-ченности субъектов РФ - 135,93 млрд. рублей;

Б) субсидии на государственную финансовую поддерж-ку закупки и доставки нефти, нефтепродуктов, топлива и продовольственных товаров (за исключением подакцизных) в районы Крайнего Севера и приравненные к ним местнос-ти с ограниченными сроками завоза грузов для снабжения населения, предприятий и организаций социальной сферы и жилищно-коммунального хозяйства - 8,96 млрд. руб-лей;

В) субвенции на компенсацию тарифов на электроэнер-гию территориям Дальнего Востока и Архангельской обла-сти - 2,6 млрд. руб.

Средства федерального Фонда государственной финан-совой поддержки субъектов Федерации распределяются между регионами, нуждающимися в поддержке, т. е. реги-онам, в которых среднедушевой уровень доходов по их бюджетам ниже среднедушевого дохода по бюджетам всех субъектов Федерации, а расходы по отдельным мероприя-тиям выше (например, на завоз товаров и топлива в райо-ны Крайнего Севера).

Распределение средств федерального Фонда финансо-вой поддержки субъектов Федерации (в виде трансфертов) осуществляется по единой методике, учитывающей бюд-жетные доходы и численность населения, проживающего на территории субъекта Федерации.

В субъектах Федерации также могут создаваться ре-гиональные фонды финансовой поддержки.

Предоставление финансовой помощи бюджетам регла-ментируется законодательно, финансовая помощь предос-тавляется с соблюдением ряда условий:

1. Финансовая помощь из федерального бюджета бюд-жету субъекта Федерации на выравнивание уровня мини-мальной бюджетной обеспеченности предоставляется при условии подписания соглашения об исполнении бюджета субъекта РФ через Федеральное казначейство РФ.

2. Субъект Федерации - получатель финансовой помо-щи из федерального бюджета на выравнивание уровня ми-нимальной бюджетной обеспеченности не имеет права:

♦ ставить государственных служащих в лучшие усло-вия за счет средств бюджета (оплата труда, командировоч-ные и прочие расходы) по сравнению с государственными служащими федеральных учреждений (с учетом региональ-ных коэффициентов заработной платы);

♦ предоставлять бюджетные кредиты юридическим ли-цам, превышающим 3% расходов бюджета субъекта Феде-рации;

♦ предоставлять государственные гарантии субъекта Федерации в размере, превышающем 5% расходов бюдже-та субъекта Федерации;

3. Муниципальное образование - получатель финан-совой помощи из бюджета субъекта Федерации на вырав-нивание уровня минимальной бюджетной обеспеченности не имеет права:

♦ ставить муниципальных служащих, финансируемых за счет местного бюджета, в лучшие условия (оплата тру-да, командировочные и прочие расходы) по сравнению с государственными служащими учреждений субъектов Фе-дерации (с учетом региональных коэффициентов заработ-ной платы);

♦ предоставлять бюджетные кредиты юридическим ли-цам в размере, превышающем 3% расходов местного бюд-жета;

♦ предоставлять муниципальные гарантии в размере, превышающем 5% расходов местного бюджета.

Все бюджеты составляются и исполняются на основе принципа приоритетного финансирования расходов, свя-занных с обеспечением минимальных государственных со-циальных стандартов при безусловном исполнении долго-вых обязательств. Пока не обеспечено финансирование ми-нимальных государственных социальных стандартов на уров-не минимальной бюджетной обеспеченности, в проект бюд-жета не могут быть включены расходы (при исполнении бюджета не могут финансироваться расходы), не связан-ные с достижением минимальных государственных соци-альных стандартов, либо расходы, обеспечивающие фи-нансирование отдельных государственных социальных стан-дартов, выше минимального уровня при недофинансирова-нии других при безусловном исполнении долговых обяза-тельств.

При предоставлении финансовой помощи бюджету субъекта Федерации уполномоченный орган государствен-ной власти РФ вправе провести ревизию бюджета субъек-та Федерации - получателя финансовой помощи из феде-рального бюджета. При получении субъектов Федерации финансовой помощи в объеме, превышающем 50% расходов его консолидированного бюджета, ревизия бюджета субъекта РФ проводится в обязательном порядке. Ревизию бюджета субъекта Федерации могут проводить контрольный орган Министерства финансов, Счетная палата Российской федерации.

^ 12.5. Предоставление бюджетных ссуд субъектам Федерации на финансирование кассовых разрывов

В финансовой практике применяется также и такая форма финансовой помощи, как бюджетная ссуда, под ко-торой понимаются бюджетные средства, предоставляемые другому бюджету на возвратной или безвозвратной основе на срок не более шести месяцев в пределах финансового года.

Субъекты Федерации имеют право на привлечение це-левых бюджетных ссуд на финансирование кассовых раз-рывов, обусловленных сезонным характером затрат либо сезонным характером поступлений доходов, на срок до ше-сти месяцев на возмездных и безвозмездных условиях. Цели предоставления этих ссуд, условия оплаты и возврата це-левых бюджетных ссуд субъектам Федерации определяют-ся Федеральным законом о федеральном бюджете на оче-редной финансовый год.

Местному бюджету могут быть предоставлены бюджет-ные ссуды из бюджета субъекта Федерации на покрытие временных кассовых разрывов, возникающих при исполне-нии местного бюджета.

Порядок и условия предоставления бюджетных ссуд из бюджета субъекта Федерации определяются органами ис-полнительной власти субъекта Федерации в соответствии с Бюджетным кодексом РФ и Законом о бюджете на очеред-ной финансовый год.

Орган государственной власти субъекта Федерации при предоставлении финансовой помощи местным бюджетам имеют право:

1. Уполномоченный орган государственной власти субъек-та Федерации вправе провести ревизию местного бюджета получателя финансовой помощи из бюджета субъекта РФ.

2. Ревизию бюджета муниципального образования мо-жет проводить орган финансового контроля исполнитель-ной власти или контрольный орган субъекта Федерации Заключение контрольного органа субъекта РФ оглашается при рассмотрении законодательным органом субъекта про-екта бюджета субъекта РФ.

3. Органы государственной власти субъектов РФ осу-ществляют контроль за расходованием средств, поступаю-щих в местные бюджеты из бюджетов субъектов РФ.

Федеральным законом о федеральном бюджете может быть предусмотрена финансовая помощь местным бюдже-там на финансирование целевых расходов, предусмотрен-ных федеральными - целевыми программами.

Формирование бюджета закрытого административно-территориального образования осуществляется с учетом следующих особенностей:

♦ в доходы бюджета закрытого административно-тер-риториального образования в полном объеме направляют-ся все виды федеральных, региональных и местных нало-гов и иные поступления, аккумулируемые на его террито-рии;

♦ при недостаточности собственных и регулируемых доходов бюджету закрытого административно-территори-ального образования выделяются из федерального бюдже-та дотации на финансирование расходов, связанных с фун-кционированием органов местного самоуправления;

♦ превышение доходов над расходами бюджета закры-того административно-территориального образования не подлежит изъятию в бюджеты других уровней;

♦ исполнение бюджета закрытого административно-территориального образования производится Федеральным казначейством РФ.

Причины возникновения бюджетного дефицита могут быть самыми разными. Это войны, экономические спады, снижение налогов, а иногда и отсутствие политической воли и решимости касательно сокращения расходов и экономии бюджета. Отрицательно влияют на бюджет инфляция, нерациональная налоговая и инвестиционно-кредитная политика. Сам по себе бюджетный дефицит не всегда является негативным явлением, более того, его наличие может стимулировать экономическое развитие, но во многом это зависит от способа его финансирования. Он может покрываться несколькими способами: за счет эмиссии денег, займов в центральном банке, займов в частном секторе и внешних заимствований.

Эмиссия денег считается самым простым способом покрыть бюджетный дефицит. Но избыточная эмиссия может вызвать неконтролируемую инфляцию, обесценить сбережения и национальную валюту.

Государство также может ужесточить налоговую политику, однако это непопулярная мера, которой стараются избегать.

Государственные займы, по сравнению с двумя вышеупомянутыми способами, более предпочтительный источник финансирования дефицита бюджета. Это не так губительно для экономики как эмиссия, ведь такие, к примеру, внутренние займы состоят из временно свободных денежных средств населения и организаций, соответственно, совокупный спрос и количество денег в экономике не увеличивается. Но негативное влияние на экономику все равно существует. Государственные ценные бумаги отвлекают часть свободных денежных средств; повышение спроса со стороны государства на денежные средства ведет к росту процентных ставок, а следствием этого является сокращение инвестиций в реальный сектор экономики.

Государственные займы можно классифицировать по следующим признакам: по субъектам заемных отношений (займы, размещаемые центральным и территориальными органами власти); по обращению на рынке (рыночные, которые свободно покупаются и продаются, и нерыночные, которые не могут менять своих владельцев); по валюте заимствований (внутренние и внешние); в зависимости от срока привлечения средств (краткосрочные – до 1 года), среднесрочные (от 1 года до 5 лет), долгосрочные (от 5 лет и выше); по методу определения дохода (с твердым или плавающим доходом); по обеспеченности (закладные и беззакладные); по характеру выплачиваемого дохода (выигрышные, процентные, беспроигрышные) и другим признакам1.

Внутренний и внешний займы.

В самых общих чертах внешний долг – это долг иностранным государствам, организациям и отдельным лицам, внутренний долг – это долг государства своему населению. В соответствии с Бюджетный Кодексом РФ в объем государственного внутреннего долга Российской Федерации включаются: номинальная сумма долга по государственным ценным бумагам Российской Федерации, обязательства по которым выражены в валюте Российской Федерации; объем основного долга по кредитам, которые получены Российской Федерацией, и обязательства по которым выражены в валюте Российской Федерации; объем основного долга по бюджетным кредитам, полученным Российской Федерацией; объем обязательств по государственным гарантиям, выраженным в валюте Российской Федерации; объем иных (за исключением указанных) долговых обязательств Российской Федерации, оплата которых в валюте Российской Федерации предусмотрена федеральными законами до введения в действие настоящего Кодекса2.

Последствия государственного долга для экономики.

Исследователи экономической теории выделяют две точки зрения на последствия государственного долга для экономики. Первая заключается в том, что государственный долг оказывает исключительно отрицательный эффект на экономику страны. Он связывается, во-первых, с так называемым бременем долга – население вынуждено платить государству налоги, необходимые для обслуживания долга. Во-вторых, занимая деньги, государство вытесняет частных заемщиков с кредитного рынка. Сторонники противоположной идеи считают, что ни бремени долга, ни вытеснения частных заемщиков не происходит.

Первое направление развивалось в творчестве экономистов-классиков. Классическая модель экономики предполагает, что основным двигателем является не спрос, а предложение, и экономика самонастраивается. Следовательно, в государственной функции стабилизации нет надобности, значит, нет необходимости и в займах. Отрицательное отношение к государственному долгу разделял Адам Смит . Ставя индивидуальные предпринимательские интересы выше интересов государства, он подчеркивал, что государство, в отличие от частного заемщика, более расточительно, менее качественно управляет капиталом. Когда государство берет в долг, теряется изымаемый им из экономики ресурс, как в случае внутреннего, так и в случае внешнего долга. Поэтому Адам Смит выдвигает требование сбалансированного бюджета, то есть, бюджета без дефицита.

Одно из наиболее тщательных исследований в рамках данной концепции сделал Пьер Поль Леруа-Болье. Он строил следующую модель внутреннего долга: следствием займов является обложение граждан налогом, который потом распределяется между рантье в виде процентов. С первого взгляда, благосостояние нации не меняется – одни граждане, именуемые рантье, получают проценты от других граждан, именуемых налогоплательщиками.

Допустим, что заем отменяется. Налогоплательщики не уплатят налог, а рантье инвестируют свой капитал по-другому и будут получать примерно такие же проценты. Тогда каждая сторона остается с суммой, которая в случае займа принадлежала бы только одной стороне. Следовательно, отсутствие займов делает нацию богаче. Однако, по Леруа-Болье, есть случай, когда заем может приносить пользу. Это происходит тогда, когда он используется для хорошо спланированных и экономично выполненных общественных работ. Тогда капитал не разрушается, а трансформируется в общественное благо: постройку моста, транспортной сети и так далее.