Калькулятор начисления ндфл. Налоги разные, какой будет налоговая база? Как высчитать ндфл из зарплаты

Россия – одна из стран, где НДФЛ выступаем одним из самых объёмных «источников» наполнения бюджета. Размер и объемы НДФЛ зависят и от экономической ситуации и благосостояния людей. Давайте рассмотрим, как рассчитать НДФЛ и приведем несколько примеров.

Что это за налог и область его применения?

НДФЛ или налоги на доходы физлиц относятся к сборам, которые оплачивает каждый человек. Главная его особенность в том, что налог тесно связан с доходами физлица. Причем следует помнить – под физлицом понимают любого человека, даже ребенка, который получил доход, облагаемый налогом.

В данном случае не имеет значения и гражданство плательщика НДФЛ, ведь обязанности по его уплате распространяются и на резидентов РФ, и на нерезидентов. Объект налогообложения – доход, который получило физлицо, включая предпринимателей за определенный период. С каких именно доходов следует выплачивать этот налог? К ним относят:

- Зарплата.

- Доходы, полученные после продажи имущества, аренды недвижимости.

- Различные выплаты по стразовому полису, дивидендам.

- Доходы, полученные физлицом по операциям с ценными бумагами.

- Пенсия.

- Социальные выплаты.

- Различные вознаграждения, премии.

- Иные виды доходов.

Стоит отметить то, что налоговые резиденты должны уплачивать этот налог со всех доходов, которые получены не только на территории России, но и в иных странах.

А вот если лица не являются резидентами РФ, то налог должен быть оплачен с тех доходов, что получены в России.

Правда, из всего есть исключения – также и тут. Существуют доходы, которые не относятся к объектам НДФЛ:

- Полученные от государства пособия – исключая выплаты по временной нетрудоспособности.

- Трудовая пенсия, компенсационные выплаты.

- Алименты на ребенка.

- Гранты от организаций – правда, их список должен быть утвержден правительством РФ.

- Полученные премиальные за достижения.

- Матпомощь, которая выплачивается при ЧС (стихийные бедствия, выплата тем, кто пострадал от терактов, благотворительность).

- Заработная плата в валюте, которую получают сотрудники госкомпаний – при этом они должны быть направлены на оплату труда тех, кто работает за рубежом.

- Доходы, полученные фермерскими хозяйствами в течение первых пяти лет их деятельности после регистрации.

- Полученная при реализации грибок, ягод и т.д. прибыль.

- Подарки, исключая недвижимость и автомобили. Однако если подарок от близкого родственника (супруги, родители, дети), любой подарок не будет облагаться налогом.

- Денежные призы за спортивные мероприятия, конкурсы.

- Помощь от некоммерческих организаций детям-сиротам или малообеспеченным семьям.

Ставки НДФЛ – рассмотрим все варианты

Как мы уже сказали, ставка НДФЛ зависит от того, является ли гражданин резидентом РФ. Но также ее размер зависит и от вида полученного дохода. В следующих таблицах мы более подробно изучим, какие ставки налога следует применять при расчетах.

Размер ставки для резидентов

Размер ставки для нерезидентов

Как рассчитать НДФЛ с заработной платы?

Закон возлагает на организации и компании все функции по расчету НДФЛ и его уплате в бюджет. Причем сбор, как думают многие, не идет на руки сотруднику, а сразу перечисляется в налоговую. Чтобы рассчитать размер сбора, нужно начислить сотруднику не только заработную плату, но и все доходы, премиальные, на которые он претендует, поскольку НДФЛ будет уплачиваться с полной суммы. Также стоит определить, если ли какие-либо доходы, не облагаемые данным сбором. И напоследок определяют статус сотрудника, поскольку от этого зависит ставка налогообложения. К примеру, если речь идет о налоговом резиденте, она составляет 13 %, если о нерезиденте, то 30 %.

Форму для расчета налога следующая: весь начисленный заработок минус расчеты, не облагаемые налогов, и умноженное на 13 %.

Для нерезидентов схема расчета будет практически та же, однако тут стоит помнить – у них практически нет никаких льгот. Потому весь заработок облагается налогом в размере 30 %. Если речь идет об отпускных, то НДФЛ с этих выплат будет также начисляться со всей суммы и будет произведен в момент выплаты средств.

И тут многие руководители делают ошибку, полагая, что налоговые отчисления с отпускных проводят по аналогии с выплатой заработной платы, то есть двумя выплатами. Обычно это связано с тем, что они не учитывают, что выплаты по отпускным не входит в состав заработка – их расчет и начисление происходит в последний день перед тем, как сотрудник уйдет в отпуск. А вот заработная плата должна начисляться минимум дважды в месяц, с чем и связана путаница. Таким образом, у руководства нет никаких правовых оснований для выплаты НДФЛ с отпускных с разбивкой два раза в месяц – это может привести к штрафу.

Если у физлица есть ребёнок младше 18 лет, он вправе претендовать на налоговый вычет, который составляет 1400 рублей, при этом доход сотрудника не должен превышать 350 тысяч рублей. Если же заработок выше, он автоматически теряет право на получение вычета. Если физлицо воспитывает от треб и более детей, при расчете НДФЛ он получит вычет в размере 3 тысяч рублей.

Примеры по расчету налога – рассмотрим 4 варианта

Чтобы вы лучше понимали, как проходит расчет НДФЛ, давайте рассмотрим несколько простых примеров.

Пример 1. НДФЛ на заработную плату без вычетов

Гражданин Иванчук зарабатывает 42 тысячи рублей. Чтобы узнать размер НДФЛ, нужно, прежде всего, определиться с процентной ставкой – она составляет 13 %. Следовательно, расчет будет следующим – 42000 * 13 % = 5460 руб., именно столько нужно ежемесячно перечислять в бюджет. На руки Иванчук получит 36540 руб. (42000 – 5460).

Пример 2. НДФЛ с применением вычетов на заработную плату

Гражданка Козлова зарабатывает в месяц 56 тысяч рублей, при этом у нее есть двое детей младше 18 лет. Чтобы провести расчет, сначала нужно определиться с размером вычета – на двоих детей он составит 2800 руб. (2 * 1400). Далее отнимем полученную сумму от заработной платы Козловой, получив 53200 руб. Именно из этой суммы мы будем считать вычет – 53200 * 13 %, получим 6916 руб. чтобы сравнить выгоду, достаточно посчитать НДФЛ для Козловой без вычетов, который составит 7280 рублей.

Пример 3. НДФЛ с отпускных

Как мы уже сказали, с отпускных также следует выплачивать налог – расчет аналогичен. К примеру, гражданин Юверчук получил отпускные в размере 25 тысяч рублей. Нужно умножить эту сумму на 13 %, в результате чего получим сумму налога, которая составит 3250 рублей.

Пример 4. Выплаты с дивидендов

Гражданин Оверченко в 2014 году получил дивиденды в размере 30 тысяч рублей. Тут стоит определиться с процентной ставкой, которая составляет 13 %. Соответственно, сумма НДФЛ составит 3900 рублей (30000 * 13 %).

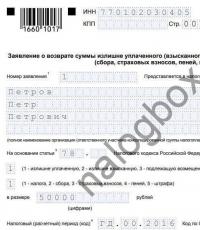

Как правильно оформить справки 2 НДФЛ и 3 НДФЛ?

До 1 апреля следующего за отчетным периодом года каждая компания должна представить документ о доходах, которые начислены сотрудникам. Она имеет форму 2-НДФЛ. Ее также применяют при оформлении кредитов, налоговых вычетов при оформлении недвижимости, учебы и т.д. При этом данную справку оформляют не только на работников, но и на физлиц, которые получали выплаты от компании в отчетном году.

В случае если работник получал выплаты по разным ставкам, компании требуется предоставить в налоговую соответствующее количество справок. Обычно это происходит, если сотрудник работал сразу в нескольких филиалах фирмы. Однако есть случаи, когда оформление справки 2-НДФЛ не требуется:

- В случае если выплаты не подлежат налогообложению.

- При выдаче материальной помощи (если их общая сумма за год не превысила 4 тысячи рублей).

Если человек выиграл выигрыш в казино или лотерее, он должен сам заполнить и отправить справку.

Как ее правильно заполнить? Внимательно ознакомьтесь с нашей инструкцией:

- Заполняем поле «Признак». Здесь ставим «2», если нельзя удерживать налоги с доходов. Во всех остальных случаях проставляем единичку.

- Заполняем поле «Номер корректировки».

- Указываем ИФНС (код), ОКТМО.

- Заполняем поле «Налоговый агент», куда вписываем информацию о компании.

- Поле «Статус налогоплательщика», где указываем, является ли он нерезидентом или резидентом.

- Заполняем информацию о документе – паспорте сотрудника и т.д.

- Заполняем таблицу с доходами.

Если декларацию будет заполнять ИП или физлица, которые кроме своей основной заработной платы получает дополнительные доходы, им следует оформить справку 3-НДФЛ. Кроме того, ее следует заполнять тем, кто получил доходы от продажи квартиры или иной недвижимости, кто оказывал услуги по гражданско-правовым договорам, в случае получения прибыли, но не уплатил из нее налогов. Если физлицо претендует на получение налогового вычета, им также стоит заполнить этот документ.

При этом при ошибках в декларации или внесении неверных сведений ответственность ложится на налогоплательщиков. В случае обнаружения ошибок плательщик налога должен погасить долг, штраф и пеню, которую могут начислить. Такую декларацию нужно подавать не позднее 30 апреля следующего за отчетным периодом года.

Процесс ее заполнения прост: заполняете все необходимые графы, вносите суммы и расчеты, после чего отправляете документ в налоговую по месту регистрации.

Как рассчитывается пеня?

Если вовремя не предоставить справку и не оплатить НДФЛ, за каждый день просрочки налогоплательщику будет начисляться пеня. Сумма будет зависеть от ставки рефинансирования ЦБ РФ – чем она выше, тем больше придется заплатить.

Формула следующая:

Пеня = сумма налога * кол-во дней просрочки * ставку ЦБ РФ: 100 * 1/300. Расчет будет простым, если за весь период ставка ЦБ РФ не менялась, в обратном случае придется рассчитывать каждый день отдельно, чтобы добиться точных расчетов.

Кроме того, действующее законодательство предусматривает и другие санкции в отношении налогоплательщиков, если они:

- Подали декларацию позже установленного времени. В этом случае придется уплатить не менее 5 % от суммы налога за весь месяц просрочки. Главное – сумму штрафа не может быть меньше 100 рублей и не более, чем 30 % от общей суммы налога.

- Если декларация подана вовремя, но при этом был нарушен порядок подачи, нужно оплатить штраф в размере 200 рублей.

- Если в компании нарушили правила ведения первичных бухгалтерских документов, то штраф составит 25 % от суммы неоплаченного налога. При этом размер штрафа не должен превышать 40 тысяч рублей.

Вконтакте

Калькулятор расчета НДФЛ от дохода по его видам:

Калькулятор удержанного НДФЛ с суммы на руки:

Как пользоваться калькуляторами для расчета НДФЛ

Ситуация первая — физическое лицо получает доход. Необходимо рассчитать от него подоходный налог для уплаты в бюджет. Как действовать?

Воспользуйтесь первым калькулятором — укажите размер дохода в верхнем поле (денежное выражение). Это может быть заработная плата, оклад, доход от продажи имущества, дивиденды, полученный выигрыш или приз.

В нижнем поле выберите тип дохода. В зависимости от его вида варьируется ставка НДФЛ. По доходу в виде заработной платы — это 13%.

После заполнения полей калькулятор проводит онлайн расчет подоходного налога, сумма выводится внизу.

Ситуация вторая — физическое лицо получило сумму дохода на руки после удержания НДФЛ. Как рассчитать, какая сумма была удержана?

Воспользуйтесь вторым калькулятором. Укажите полученную после налогообложения величину и тип дохода. Калькулятор рассчитает подоходный налог, который был удержан, а также начальную сумму дохода до налогообложения.

То есть второй калькулятор проводит обратную операцию.

Примеры применения калькуляторов для расчета НДФЛ в 2017 году

Пример 1:

Гражданин Н. — резидент РФ, имеет долю в ООО. За участие в уставном капитале общества гражданин получает дивиденды. За 2017 году начислены дивиденды в размере 14500 руб. С этой суммы необходимо удержать НДФЛ и уплатить его в бюджет. Как правило, эту функцию на себя берет организация, выступая налоговым агентом. Участнику на руки выдаются дивиденды с удержанным налогом. Если организация налог не удержит, физлиц должно это сделать самостоятельно.

Расчет налога к уплате с дивидендов в размере 14500: вносим сумму поле калькулятора, выбираем вид дохода — дивиденды 13%, что соответствует ставке для российских резидентов.

Расчет калькулятора выглядит так:

То есть удержать нужно 1885 руб., на руки физлицо получит сумму 12615 руб.

Пример 2:

Работник ООО «АБС» получил зарплату за январь 2018 года в размере 24873 руб. — это сумма, выданная на руки после удержания НДФЛ. Работнику хочется узнать, какая заработная плата ему была начислена, и какой подоходный налог был уплачен.

Используем второй онлайн калькулятор: вверху указываем сумму 24873, внизу выбираем 13% доходы от трудовой деятельности. Результат расчета калькулятора:

То есть изначально работнику было начислено 28589,66 руб., из них удержан НДФЛ 3716,66 руб. Сумма на руки получена в размере 24873 руб.

Данный калькулятор по вычислению подоходного налога с суммы на руки будет полезен также тем, кто хочет проверить корректность расчета подоходного налога налоговым агентом.

Ставки НДФЛ в 2017 году

Всего установлено 5 размеров налоговых ставок в зависимости от типа дохода, выражаются они в процентном виде. Также на процент ставки влияет факт того, принадлежит ли физическое лицо к резидентам РФ или нет.

|

Ставка,% |

Доход, руб. |

|

|

|

|

|

|

|

|

|

В онлайн калькуляторе НДФЛ заложены указанные ставки и типы доходов, выбирайте правильно.

НДФЛ – один из ключевых налогов, который уплачивают физические лица, получающие доход от источников на территории России и за ее пределами. Чтобы не ошибиться в самостоятельных расчетах или проверить действия работодателя, выполняющего функцию налогового агента, полезно знать, как начислить НДФЛ на сумму, как определить размер платежа к перечислению, рассчитать размер зарплаты на руки.

Алгоритм расчета НДФЛ в 2016 году выглядит следующим образом:

- Необходимо определить все доходы, подлежащие налогообложению НДФЛ. Это поступления физических лиц, означающие материальную выгоду и поддающиеся денежной оценке. Исключение – позиции, упомянутые в ст. 217 НК РФ: пенсии, алименты, стипендии, компенсации вреда и т.д.

- Следует выбрать используемые ставки. Они зависят от вида дохода и резидентства физического лица.

- Для каждой ставки нужно рассчитать налоговую базу. Для трудовых доходов, облагаемых 13-ю процентами, она определяется как сумма поступлений минус вычеты, положенные гражданину по законодательству. Для иных ставок она рассчитывается как сумма доходов определенного типа.

- Нужно провести расчет подоходного налога по специальным формулам и перечислить полученную сумму в бюджет.

НДФЛ всегда рассчитывается в целых числах. Копейки округляются по правилам математики: менее 50 коп. – «вниз», равно или более – «вверх».

Начисление НДФЛ в 2017 году: формулы

Для определения подоходного налога используется формула:

НДФЛ = НБ * С, где

НБ – налоговая база;

С – ставка.

В случае с трудовыми доходами резидента формула приобретает вид:

НДФЛ = (Доход – Вычеты) *0,13.

В случае с нетрудовыми доходами нерезидента формула выглядит как:

НДФЛ = Доход* 0,3.

Если при расчетах работник отталкивается от зарплаты на руки, требуется формула, описывающая начисление НДФЛ:

Зарплата до налога = Сумма на руки / 0,87;

НДФЛ = Сумма на руки* 0,13 / 0,87.

При выигрыше денежного приза в лотерее НДФЛ рассчитывается как:

Налог = Сумма приза* 35%.

Если гражданин получает доход от сдачи в аренду жилья, величина годового налога будет рассчитана как:

НДФЛ = Годовой доход *0,13 (ставка действует для резидентов).

Примеры расчета подоходного налога

Пример №1

Слесарь Богданов В.В. трудится в ООО «Моспочинка» с заработной платой 30 000 рублей. Никаких документов, подтверждающих право на налоговые вычеты, в бухгалтерию работодателя представлено не было. Как определить размер подоходного налога?

Богданов является налоговым резидентом России, поэтому его трудовой доход облагается по ставке 13%. Для исчисления НДФЛ подставим значения в формулу:

Налог = 30 000* 0,13 = 3 900 руб.

Сумма, причитающаяся Богданову на руки = 30 000 – 3 900 = 26 100 руб.

Пример №2

Петрова А.А. трудится в ООО «Горсбыт» с окладом 40 000 рублей. Имеет двух детей в несовершеннолетнем возрасте, один из которых – инвалид. Является налоговым резидентом РФ, документов о праве на социальные и имущественные вычеты не представляла. Как определить подоходный налог за текущий месяц?

Стандартный вычет на ребенка составляет 1 400 руб., на инвалида – 12 000 рублей. Сумма вычетов уменьшит налогооблагаемую базу.

НДФЛ нужно рассчитывать по формуле:

Налог = (40 000 – (1 400 + 12 000))* 0,13 = 3 458 руб.

Величина дохода на руки составит 40 000 – 3 458 = 36 542 руб.

Пример №3

Минаев С.Е., резидент России, проживает на даче и сдает имеющуюся в собственности квартиру в аренду за 25 000 руб. в месяц. Дополнительное возмещение арендаторами квартплаты не предусмотрено. Какой НДФЛ нужно указать декларации и уплатить по итогам года?

Годовой доход от сдачи в аренду составит:

Д = 25 000* 12 = 300 000 руб.

Сумма налога исчисляется как:

НДФЛ = 300 000* 0,13 = 39 000 руб.

Уплата НДФЛ – законодательная обязанность физических лиц, получающих доходы в России. Если поступления не связаны с трудовыми отношениями, рассчитывать и уплачивать налог необходимо самостоятельно.

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter .

Действующее законодательство предполагает обязанность граждан уплачивать подоходный налог со всех видов поступлений, включая оклад за трудовую деятельность. Компания-наниматель выполняет функции налогового агента: определяет сумму бюджетных отчислений и переводит их в государственную казну. Чтобы не допустить ошибок и не иметь проблем с контролирующими органами, бухгалтер организации должен четко понимать, как высчитать НДФЛ из зарплаты.

Правила определения величины подоходного налога регулируются НК РФ: статьи 210, 217, 218-221, 224-226. В нормативном документе прописано, что трудоустроенные граждане должны перечислять в бюджет 13% от следующих видов поступлений:

- заработной платы;

- отпускных и пособий по временной нетрудоспособности;

- регулярных и единоразовых премий;

- денежных подарков, стоимость которых превышает 4 000 рублей.

Организация-наниматель в трудовых отношениях выполняет функции налогового агента: определяет сумму бюджетного платежа и перечисляет денежные средства в казну в установленные законом сроки.

Порядок исчисления НДФЛ

Алгоритм расчета подоходного налога состоит из двух последовательных шагов:

- Определение налоговой базы – суммы трудовых доходов физического лица, подлежащих налогообложению, уменьшенной на размер вычетов, положенных гражданину по законодательству.

- Выбор ставки – зависит от факта резидентства физического лица.

Если за последние 12 месяцев человек находился в РФ более 183 дней (включая выезды до полугода в образовательных и лечебных целях), он считается резидентом, а его трудовой доход облагается по ставке 13%. В противном случае используется повышенная ставка – 30%.

Важно ! Резидентсво определяется на каждую дату перечисления подоходного налога, при его изменении сумма бюджетных обязательств пересчитывается.

Как посчитать НДФЛ от зарплаты: формула

Для определения величины отчислений в бюджет используется формула:

Налог = С* НБ, где

НБ – налоговая база;

С – ставка, выбранная в зависимости от факта резидентства.

Подоходный налог определяется нарастающим итогом с начала года. Для расчета НБ используется формула:

НБ = Д – В, где

Д – сумма доходов с начала года, облагаемых по ставке 13% (для нерезидентов – 30%);

В – сумма вычетов, положенных гражданину по законодательству (стандартного, имущественного, социального).

Для определения величины налога применяется формула:

НДФЛ с начала года = НБ с начала года * 13%.

Для определения размера подоходного налога за текущий месяц используется правило:

НДФЛ за месяц = НДФЛ с начала года – НДФЛ в сумме за предыдущие месяцы.

Важно ! Подоходный налог всегда определяется в полных рублях. Копейки отбрасываются по правилам математического округления.

Как посчитать НДФЛ: пример

Сидорова Е.Л. трудится в ООО «Ромашка» с заработной платой 40 000 рублей. У нее есть несовершеннолетний сын, на которого она получает стандартный вычет в размере 1 400 рублей. В марте Сидорова получила единоразовую премию в размере 10 000 рублей. Как определить сумму подоходного налога, подлежащую оплате в бюджет за март?

Определим НБ с начала года:

НБ = 40 000* 3 + 10 000 – 1 400*3 = 125 800 руб.

Величина налога за период с января по март:

НДФЛ = 125 800* 0,13 = 16 354 руб.

За период с января по февраль с зарплаты Сидоровой удержано подоходного налога:

НДФЛ = (40 000* 2 – 1 400*2)* 0,13 = 10 036 руб.

Значит, НДФЛ за март будет равен:

Налог = 16 354 – 10 036 = 6 318 руб.

Как посчитать НДФЛ от суммы на руки: пример

Зачастую при трудоустройстве работодатель озвучивает сотруднику размер дохода, выдаваемого за вычетом налога. Определить величину отчислений в бюджет помогут две формулы:

Зарплата «гросс» = Очищенная от налога сумма / 87%;

Величина подоходного налога = Сумма на руки* 13% / 87%.

Например, Иванову П.П. озвучили на собеседовании, что в должности старшего инженера он будет получать «чистыми» 50 000 рублей. Как определить оклад «гросс» и сумму НДФЛ?

Для расчета зарплатных начислений нужно воспользоваться формулой:

Зарплата «гросс» = 50 000/ 0,87 = 57 471,26 руб.

Сумма НДФЛ = 50 000* 0,13/0,87 = 7 471,26 руб.

Округляем НДФЛ до целого по правилам математики и получаем 7 471 руб.

Как считать НДФЛ из зарплаты нерезидента?

В общем случае для определения суммы налога из зарплаты нерезидента используется формула:

НДФЛ = НБ * 30%.

Важно учитывать, что для четырех групп нерезидентов при исчислении подоходного налога используется ставка 13%.

Если иностранец работает в России по патенту, из величины подоходного налога, рассчитанного по ставке 13%, следует вычесть НДФЛ, уплаченный авансом при покупке разрешительного документа. Основание для этой операции – уведомление из налоговой инспекции, получаемое в течение 10 дней после письменного запроса от компании-нанимателя.

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter .

Даже те, кто не работает с бухгалтерскими расчетами, зачастую сталкиваются с вычислением различных процентов. К примеру, это нужно для расчета суммы налога, отчисляющегося по законам налогового кодекса РФ. Основной вопрос, который касается большинства граждан страны, заключается в вычислении подоходного налога. Как посчитать 13 от суммы, полученной в результате продажи недвижимости или заработной платы – вот, с чем сталкивается абсолютное большинство.

Как рассчитать подоходный налог с зарплаты

Подоходный налог с зарплаты входит в число основных прямых налогов. Он удерживается в федеральный бюджет с вознаграждений, которые получают сотрудники различных государственных организаций и частных компаний. Как правило, налоговая ставка НДФЛ составляет 13%, что и вычитаются с зарплаты работников.

Важно, что перед тем, как посчитать 13 от суммы, необходимо принять во внимание налоговый вычет. По законодательству РФ этот показатель представляет собой льготу, которая предоставляется определенным категориям работников. Ее величина может составлять 500, 1400 или 3000 рублей.

К примеру, ежемесячный доход женщины составляет 15000 руб. Она мать несовершенного ребенка, то есть содержит на иждивении 1 человека. Согласно закону данная категория граждан РФ может претендовать на налоговый вычет в размере 1400 рублей. В этом случае налог с заработной платы будет считаться следующим образом: 15000 – 1400 = 13600 руб. Выделим 13% и получим 1768 руб., которые будут отчислены в федеральный бюджет.

Как посчитать 13 от суммы

Для тех, кому сложно посчитать сумму вычета подоходного налога, существуют специальные онлайн калькуляторы. Они не только вычисляют процент от заданного значения, но и выделяют процент от суммы и процент от разницы. Таким образом, используя возможности глобальной сети, пользователь может быстро осуществить необходимые вычисления и заполнить декларации, проверить законность выплат и прочее.

Существует еще один простой способ, как посчитать 13 от суммы. Для этого нужно общую сумму, от которой нужно выделить процент, разделить на 100, а результат умножить на 13. То есть если вы рассчитываете подоходный налог от заработной платы в 20 тыс. руб., получится 20000/100 х 13 = 2600 руб. Этот результат и составит 13%.

Еще один ручной способ – умножить общую сумму на количество процентов в сотых долях. То есть вместо деления и умножения вам достаточно совершить одно действие: умножить на 0,13. Если взять для расчетов предыдущий пример, то получится аналогичный результат: 20000 х 0,13 = 2600 руб.