Прибыль на одну акцию. II

При подготовке годовой бухгалтерской отчетности у бухгалтеров организаций, обыкновенные акции которых обращаются (либо готовятся к размещению) на открытом рынке, могут возникнуть трудности с расчетом показателей «базовая прибыль (убыток) на акцию» и «разводненная прибыль (убыток) на акцию». Рассмотрим, как правильно их определить и какую информацию раскрыть в отчетности согласно МСФО (IAS) 33 «Прибыль на акцию».

Показатели «базовая прибыль (убыток) на акцию» и «разводненная прибыль (убыток) на акцию» характеризуют, насколько эффективно предприятие использует средства, инвестированные в него, поэтому имеют большое значение для пользователей отчетности: акционеров, потенциальных покупателей, кредитных организаций. Данные показатели отражаются в отчете о финансовых результатах (п. 69 IAS 33 «Прибыль на акцию», введен в действие на территории РФ приказом Минфина России от 25.11.2011 № 160н).

Понятия

Прежде чем приступить к расчетам показателей «базовая прибыль (убыток) на акцию» и «разводненная прибыль (убыток) на акцию», раскроем значения терминов, которые нам пригодятся в дальнейшем. Они приведены в п. 5—8 МСФО (IAS) 33.

Обыкновенная акция - это долевой инструмент, по которому дивиденды выплачиваются из части прибыли, оставшейся после уплаты твердого процента обладателям привилегированных акций, то есть в виде процента, зависящего от величины прибыли.

Условно выпускаемые обыкновенные акции - это обыкновенные акции, выпускаемые для бесплатного размещения или реализации за незначительное денежное или иное возмещение при условии выполнения определенных требований, оговоренных в договоре о выпуске акций при выполнении определенных условий.

Потенциально простые акции - контракты, которые могут быть конвертированы в обыкновенные акции, такие как опционы на продажу (контракты, дающие владельцу право на продажу обыкновенных акций по определенной цене в течение того или иного периода), варранты (финансовые инструменты, дающие владельцу право на покупку обыкновенных акций), программы участия работников в прибыли, дающие право на обыкновенные акции, и другие.

Бесплатные акции - акции, выпуск или изъятие которых существенно не изменяет чистые активы компании (дробление или объединение акций, капитализация, продажа по цене, значительно ниже рыночной).

Кумулятивная акция - акция, по которой происходит накопление неполученных дивидендов.

Разводнение - это уменьшение прибыли или увеличение убытков на акцию в результате предположения о том, что конвертируемые инструменты были конвертированы, опционы или варранты были исполнены, или что обыкновенные акции были выпущены после выполнения оговоренных условий.

Антиразводнение - это увеличение прибыли или уменьшение убытков на акцию в результате предположения о том, что конвертируемые инструменты были конвертированы, опционы или варранты были исполнены, или что обыкновенные акции были выпущены после выполнения оговоренных условий (тем не менее согласно п. 43 IAS 33 при расчете разводненной прибыли на акцию не предполагается такая конвертация, исполнение или иной выпуск потенциальных обыкновенных акций, которая оказала бы на прибыль на акцию антиразводняющий эффект).

Базовая прибыль на акцию: формула

Базовая прибыль на акцию (EPS) рассчитывается по формуле (п. 9, 10 IAS 33):

EPS = (ЧП - ПД) : СКА,

где ЧП - чистая прибыль (убыток) за период от всей и от продолжающейся деятельности (п. 12 IAS 33) после вычета налогов и неконтролируемых долей участия;

ПД - посленалоговые суммы дивидендов по привилегированным акциям материнского предприятия (п. 9 IAS 33), разницы, возникающие после погашения привилегированных акций, и другие аналогичные эффекты привилегированных акций, классифицированных как капитал, если они не включены в финансовые расходы, а также дивиденды по кумулятивным привилегированным акциям даже если дивиденды не объявлены (п. 14 а, b IAS 33);

СКА - средневзвешенное количество обыкновенных акций в обращении. Акции включаются в расчет с момента (п. 21 IAS 33), когда обладание ими позволит получить какое-либо возмещение (как правило, с момента их выпуска). Согласно п. 19-29 IAS 33, средневзвешенное количество обыкновенных акций, находящихся в обращении в течение периода, равно их количеству в обращении на его начало, скорректированному с учетом выкупленных или размещенных за период бумаг и умноженному на временной коэффициент.

Пример 1

Компания «Русь-торг» за 2013 отчетный год получила прибыль в размере 193 млн руб. Доля прибыли неконтролирующих акционеров составляет 10 млн руб. В отчетном периоде было объявлено о выплате дивидендов по некумулятивным привилегированным акциям на 3 млн руб., а по кумулятивным - на 5 млн руб. Держателям кумулятивных привилегированных акций за прошлый период выплатили 1 млн руб. в качестве дивидендов. Компания выкупила у владельцев свои привилегированные акции, сделав им тендерное предложение. Превышение справедливой стоимости возмещения, выплаченного держателям привилегированных акций, над балансовой стоимостью привилегированных акций составляет 2,5 млн руб. (согласно п. 16 IAS 33 сумма указанного превышения представляет собой прибыль держателей привилегированных акций и списывается за счет нераспределенной прибыли предприятия. Она вычитается при расчете прибыли или убытков, приходящихся на долю держателей обыкновенных акций материнского предприятия).

1 апреля 2013 г. было дополнительно выпущено 32 000 акций, а 1 июня 2013 г. выкуплено 20 000 шт.

1 сентября 2013 г. компанией продано 9000 акций, и 1 ноября 2013 г. по дополнительной эмиссии выпущено 19 000 шт.

Рассчитаем EPS базовую.

1. Определим числитель (ЧП – ПД). Получается 172,5 млн руб. (193 млн – 10 млн – 3 млн – 5 млн – 2,5 млн).

Обратите внимание: мы не включили в расчет выплаченные дивиденды за прошлый период в размере 1 млн руб. Согласно п. 14b IAS 33 они из прибыли не вычитаются.

2. Рассчитаем знаменатель - средневзвешенное количество обыкновенных акций в обращении (СКА). Он равен 198 500 шт. .

Кстати, СКА можно рассчитать и другим способом, корректируя на временной коэффициент, рассчитанный до конца года с момента изменения количества акций в обращении, только само изменение (выпущенные/выкупленные акции): СКА = 180 000+ 32 000 х 9: 12 – 20 000 х 7: 12 + 9000 х 4: 12 + 19 000 х 2: 12 = 198 500 шт.

Отметим, что взвешенный временной коэффициент может рассчитываться и в днях, а также округляться до степени, указанной в учетной политике (п. 20 IAS 33).

3. Определим показатель EPS. Он равен 869,02 руб. (172 500 000 руб. : 198 500 руб.).

Расчет базовой прибыли на акцию при наличии льготной эмиссии

Возможен выпуск обыкновенных акций или уменьшение количества обыкновенных акций в обращении без соответствующего изменения ресурсов предприятия. Примерами могут служить (п. 27 IAS 33):

Капитализация или бонусная эмиссия (иногда называемая выплатой дивидендов акциями);

Любая иная эмиссия, например выпуск прав для уже существующих держателей акций, обладающая свойствами бонусной;

Дробление акций;

А также обратное дробление (консолидация) акций.

При капитализации, бонусной эмиссии или дроблении акций обыкновенные акции распространяются между уже существующими держателями без дополнительного возмещения. Поэтому количество обыкновенных акций в обращении возрастает без увеличения ресурсов предприятия. Количество обыкновенных акций, находившихся в обращении до этого события, корректируется на пропорциональное изменение количества обыкновенных акций в обращении, как если бы это событие произошло в начале самого раннего из охватываемых отчетностью периодов. Например, при бонусной эмиссии в отношении два к одному количество обыкновенных акций в обращении до эмиссии умножается на три, чтобы получить новое количество обыкновенных акций, или на два, чтобы получить количество дополнительных обыкновенных акций (п. 28 IAS 33).

Если количество находящихся в обращении обыкновенных или потенциальных обыкновенных акций увеличивается в результате капитализации, бонусной эмиссии или дробления акций или уменьшается в результате обратного дробления акций, то рассчитанные базовая и разводненная прибыли на акцию за все охватываемые отчетностью периоды подлежат ретроспективной корректировке (п. 64 IAS 33).

Пример 2

На 1 января 2013 г. акционерный капитал компании состоял из 100 000 обыкновенных акций, находящихся в обращении.

1 мая 2013 г. было дополнительно выпущено 50 000 акций, а 1 августа 2013 г. произведена дополнительная льготная эмиссии акций: за пять в обращении - две дополнительных.

EPS предыдущего года составляет 1041,01 руб.

Данные о ЧП возьмем из примера 1. Итак, ЧП = 172,5 млн руб.

По льготной эмиссии выпущено: (100 000 шт. + 50 000 шт.) х х 2 шт. : 5 шт. = 60 000 шт.

Льготный коэффициент составит: (5 + 2) : 5 = 1,4. На него необходимо скорректировать количество акций в обращении за все предыдущие периоды (так как при дроблении не происходит изменения величины чистых активов организации, а просто изменяется количество) (п. 28 IAS 33).

СКА = 100 000 шт. х 4: 12 х 1,4 + (100 000 шт. + 50 000 шт.) х 3: 12 х 1,4 + (100 000 шт. + 50 000 шт. + 60 000 шт.) х 5: 12 = 186 670 шт.

EPS = 172 500 000 руб. : 186 670 шт. = 924,09 руб.

EPS предыдущего периода пересчитанный = 1041,01 руб. : 1,4 = = 743,64 руб. (п. 64 IAS 33).

Расчет базовой прибыли на акцию при продаже акций по цене ниже рыночной

Выпуск обыкновенных акций при исполнении или конвертации потенциальных обыкновенных акций обычно не обладает чертами бонусной эмиссии. Это связано с тем, что цена эмиссии потенциальных обыкновенных акций обычно отражает их справедливую стоимость, что приводит к пропорциональному изменению имеющихся у предприятия ресурсов. Однако при выпуске прав цена исполнения нередко бывает меньше справедливой стоимости акций. Поэтому, как отмечено в п. 27 IAS 33, такой выпуск прав обладает чертами бонусной эмиссии (п. А2 приложения А IAS 33).

Если выпускаемые права предлагаются всем существующим держателям акций, то количество обыкновенных акций, используемое при расчете базовой и разводненной прибыли на акцию за все периоды до выпуска прав, принимается равным количеству обыкновенных акций, находившихся в обращении до этого выпуска, умноженному на следующий показатель (п. А2 приложения А IAS 33):

Справедливую стоимость на акцию непосредственно перед реализацией прав;

Теоретическую справедливую стоимость на акцию до реализации прав.

Теоретическая справедливая стоимость на акцию до реализации прав рассчитывается путем сложения агрегированной справедливой стоимости акции непосредственно перед реализацией прав и выручки от реализации прав и деления полученной суммы на количество акций в обращении после реализации прав. Если выпускаемые права будут до даты их реализации продаваться на открытом рынке отдельно от акций, справедливая стоимость оценивается по цене закрытия последнего дня, в который акции продавались вместе с правами (п. А2 приложения А IAS 33).

Пример 3

На 1 января 2013 г. у компании в обращении находилось 200 000 обыкновенных акций. 1 марта 2013 г. было дополнительно выпущено 40 000 акций в счет приобретения другой компании, и с этого же момента осуществляется контроль над ней в соответствии с IFRS 10 и IAS 27 (п. 22 IAS 33), а 1 июня 2013 г. произведена дополнительная льготная эмиссии акций: за четыре в обращении - одну дополнительную.

1 сентября 2013 г. осуществлен выпуск прав на приобретение десяти акций в обращении - трех акций по цене 1,5 руб. за штуку, а рыночная стоимость на эту дату составляла 2 руб./шт.

EPS предыдущего года составляет 840,54 руб.

ЧП материнской компании за 2013 г. составляет 180 млн руб.

Рассчитаем EPS базовую.

По льготной эмиссии выпущено: (200 000 шт. + 40 000 шт.) х 1 шт. : 4 шт. = 60 000 шт.

Льготный коэффициент составит: (4 шт. + 1 шт.) : 4 шт. = 1,25.

1. Определим теоретическую цену выпуска прав (ТЦВП). Рассчитаем этот показатель, предположив, что все права реализованы: до выпуска стоимость десяти акций составляла 10 шт. х 2 руб. = 20 руб. Дополнительно выпущено три акции по 1,5 руб. - на 4,5 руб. Следовательно, стало 13 акций (10 + 3) за 24,5 руб. (20 + 4,5), а ТЦВП = 24,5 руб. : 13 шт. = 1,88 руб./акция (п. 26-29 IAS 33).

Итак, ТЦВП равен 1,88 руб. на акцию.

2. Рассчитаем коэффициент выпуска прав (КВП) = 2 руб. : 1,88 руб.= 1,064.

3. Скорректируем все предыдущие выпуски на коэффициент выпуска прав. Другими словами, мы корректируем расчет на количество акций, которые выпущены без стоимости за счет меньшей по сравнению с рыночной цены с начала периода.

Для этого сначала определим, на сколько выпущенные акции увеличивают чистые активы компании. Получается [(200 000 шт. + + 40 000 шт. + 60 000 шт.) х 3 шт. : 10 шт.] х 1,5 руб. = = (300 000 шт. х 3 шт. : 10 шт.) х 1,5 руб. = 90 000 шт. х 1,5 руб.= = 135 000 руб. Такого же эффекта достигли бы 135 000 руб. : 2 руб.= = 67 500 шт. акций, проданные по рыночной стоимости. Значит, 22 500 шт. акций (90 000 – 67 500) выпущены безвозмездно, и их необходимо добавить в расчет.

Затем рассчитаем средневзвешенное количество акций (СКА).

200 000 шт. х 5: 4 х 1,064 х 2: 12 + (200 000 шт. + 40 000 шт.) х 5: 4 х 1,064 х 3: 12 + (200 000 шт. + 40 000 шт. + 60 000 шт.) х 1,064 х 3: 12 + (200 000 шт. + 40 000 шт.+ 60 000 шт. + + 300 000 шт. х 3: 10) х 4: 12 = 44 330 шт. + 79 800 шт. + 79 800 шт. + 130 000 шт. = 333 930 шт.

Рассчитаем EPS.

180 000 000 руб. : 333 930 шт. = 539,04 руб.

Определим EPS предыдущего периода пересчитанный.

840,54 руб. (EPS предыдущего года) : = 631,98 руб.

Разводненная (пониженная) прибыль на акцию

Разводненная прибыль на акцию - это показатель, указывающий акционерам, насколько их прибыль на акцию может измениться из-за изменений в структуре капитала при осуществлении не контролируемых ими операций с финансовыми инструментами.

Формула для расчета разводненной прибыли (убытка) на акцию в целом та же, что и для базовой, но прибыль (убыток), приходящаяся на долю держателей обыкновенных акций материнского предприятия, а также средневзвешенное количество акций в обращении корректируются на эффект от всех разводняющих потенциальных обыкновенных акций (п. 31-40 IAS 33).

ЧП корректируется на посленалоговые дивиденды и проценты, признанные за этот период в отношении разводняющих потенциальных обыкновенных акций, и на все прочие изменения доходов или расходов, которые могли бы быть вызваны конвертацией разводняющих потенциальных обыкновенных акций. Иными словами, предполагается, что если бы эти ценные бумаги были конвертированы, то компания не понесла бы соответствующих процентных расходов, и эта сумма, уменьшенная на налог на прибыль, добавляется к показателю ЧП.

СКА увеличивается на средневзвешенное количество дополнительных обыкновенных акций, которые оказались бы в обращении в случае конвертации всех разводняющих потенциальных обыкновенных акций (то есть при применении условной конвертации - допущении о том, что они уже конвертированы в начале отчетного периода или в момент выпуска в течение периода). Разводняющие потенциальные обыкновенные акции считаются конвертированными в обыкновенные акции в начале периода или, если позднее, то в день эмиссии потенциальных обыкновенных акций (п. 36 IAS 33).

Согласно п. 44 IAS 33, чтобы не допустить недооценки разводнения базовой прибыли на акцию, каждый выпуск или серия потенциальных обыкновенных акций рассматривается в порядке от наиболее разводняющих к наименее разводняющим.

Опционы и варранты на акции предоставляют их держателям право приобрести акции по фиксированной цене в течение определенного периода времени. Предполагается, что денежные средства, полученные от осуществления опционов и варрантов, направляются на приобретение собственных акций, а недостающее количество покрывается за счет дополнительного выпуска акций (п. А6-А9 приложения А IAS 33).

Расчет EPS разводненной

1) определить разводняющий эффект каждой ценной бумаги. Для этого надо поделить корректировку чистой прибыли на корректировку средневзвешенного количества акций в обращении, к которым приводит конвертация или исполнение прав по ценной бумаге;

2) ранжировать все ценные бумаги по влиянию на прибыль на акцию от наибольшего эффекта к наименьшему, то есть в порядке от наиболее разводняющих (с самой низкой прибылью на акцию) к наименее разводняющим (самой высокой прибылью на акцию);

3) рассчитать общую разводненную прибыль на акцию путем постепенного прибавления разводняющего эффекта от всех ценных бумаг в порядке согласно их разводняющему рангу или до той ценной бумаги, влияние которой станет антиразводняющим (такие ценные бумаги, согласно п. 43 IAS 33, в расчет EPS разводненной не берутся).

Пример 4

За 2013 отчетный год ЧП компании «Омега» составляет 10 млн руб. СКА равен 2,3 млн шт. Средняя цена акции за период равна 22 руб. Ставка налога на прибыль равна 20%. На начало года выпущено:

- 200 000 шт. опционов на акции (соотношение конвертации 1:1) по цене 17 руб.;

- 620 000 шт. конвертируемых восьмипроцентных облигаций (соотношение конвертации 1:1) номиналом 18 руб.;

- 240 000 шт. конвертируемых 15-процентных облигаций (соотношение конвертации 2:1) номиналом 19 руб.

Также 1 августа 2013 г. размещено 360 000 шт. конвертируемых 11-процентных облигаций (соотношение конвертации 3:1) номиналом 14 руб.

Рассчитаем разводненную EPS.

1. Определим EPS базовую. Она составит 4,35 руб. (10 000 000 руб. : 2 300 000 руб.).

2. Рассчитаем разводняющий эффект по каждому виду ценных бумаг.

Эффект разводнения по опционам = 0: (200 000 шт. – 200 000 шт. х 17 руб. : 22 руб.) = 0: 45 454 шт. = 0 руб. (изменение ЧП = 0, так как согласно п. 45 IAS 33 опционы и варранты не влияют на размер ЧП, а значение в знаменателе показывает разводняющий эффект от эмиссии по цене, ниже среднерыночной - п. 46 IAS 33).

Эффект разводнения по восьмипроцентным облигациям = 620 000 шт. х 18 руб. х 8% х (1 – 0,2) : 620 000 шт. = 714 240 руб. : 620 000 шт. = 1,52 руб.

Обратите внимание: значение (1 – 0,2) означает доход по процентам по конвертируемым облигациям за вычетом эффекта потенциального налогообложения. Если вместо облигаций будут конвертируемые привилегированные акции, то эффект налогообложения по дивидендам на такие акции не учитывается.

Эффект разводнения по 15-процентным облигациям = 240 000 шт. х 19 руб. х 15% х (1 – 0,2) : (240 000 шт. : 2) = 547 200 руб. : 120 000 шт. = 4,56 руб. (это значение больше EPS базовой, которая равна 4,35 руб. Значит, облигации приводят к антиразводнению, поэтому исключаем их далее из расчета).

Эффект разводнения по 11-процентным облигациям = 360 000 шт. х 14 руб. х 11% х 5: 12 х (1 – 0,2) : (360 000 шт. : 3 х 5: 12) = 184 800 руб. : 50 000 шт. = 3,7 руб.

Ранг ценных бумаг (в порядке расчета): 1, 2, 4 (исключаем), 3.

3. Рассчитаем ЕPS разводненную по каждому виду ценных бумаг.

По опционам: 10 000 000 руб. : (2 300 000 шт. + 45 454 шт.) = 4,26 руб.

По восьмипроцентным облигациям: (10 000 000 руб. + 714 240 руб.) : (2 300 000 шт. + 45 454 шт. + 620 000 шт.) = 3,61 руб.

По 11-процентным облигациям: (10 000 000 руб. + 714 240 руб. + 184 800 руб.) : (2 300 000 шт. + 45 454 шт. + 50 000 шт.) = = 4,55 руб. (антиразводнение).

Таким образом, EPS разводненная общая = 3,61 руб.

Информация о базовой прибыли на акцию в отчетности

Предприятия в своей отчетности должны представить информацию о показателях базовой и разводненной прибыли на акцию по все классам акций (п. А13, А14 приложения А IAS 33) и за все периоды, за которые представляется отчет о прибылях и убытках (п. 66-69 IAS 33). Кроме того, необходимо раскрыть информацию (п. 70-73А IAS 33):

- о величине чистой прибыли и средневзвешенном количестве обыкновенных акций, использованных при расчетах базовой и разводненной прибыли на акцию;

- финансовых инструментах, которые в будущем могут иметь разводняющий, но в данном периоде имели антиразводняющий эффект;

- операциях, осуществляемых с обыкновенными акциями или потенциальными обыкновенными акциями, которые происходят после отчетной даты и которые привели бы к значительному изменению числа обыкновенных акций или потенциальных обыкновенных акций, находящихся в обращении по состоянию на конец периода, если бы такие операции произошли до окончания отчетного периода;

- других методах вычисления дополнительных показателей прибыли на акцию, отличных от указанных в IAS 33, при наличии таких показателей в отчете о прибылях и убытках.

Прибыль на акцию (EPS) - финансовый показатель, равный отношению чистой прибыли компании, доступной для распределения, к среднегодовому числу обыкновенных акций.

Прибыль на акцию является одним из основных показателей, использующихся для сравнения инвестиционной привлекательности и эффективности компаний, действующих на фондовом рынке. Международные стандарты финансовой отчётности МСФО определяют методику расчёта прибыли на акцию и устанавливают требования к публикации данного показателя в годовой отчётности.

Прибыль на акцию также является одним из основных финансовых показателей, использующихся для оценки компании на фондовом рынке, для сравнения инвестиционной привлекательности компаний и их эффективности. EPS - один из немногих финансовых показателей, правила расчета которых зафиксированы в целом ряде стандартов финансовой отчетности (IAS, GAAP).

Прибыль на акцию определяется по формуле:

Нераспределенная прибыль отчетного периода;

Дивиденды по привилегированным акциям, начисленные за отчётный период;

Средневзвешенное число обыкновенных акций, находившихся в обращении в отчётный период.

Для правильного расчета EPS важно определить используемое в знаменателе число акций с учетом всех происходивших за год изменений в их составе, а также с учетом эффекта разводнения капитала.

Акции, которые находились в обращении в течение всего года, включаются в расчет в полном объеме 5 . Акции, которые находились в обращении в течение части года (т.е. были выпущены в течение года или находились в обращении в начале года, но затем были выкуплены компанией) включаются в расчет в доле, пропорциональной периоду их обращения. Если в течение года выплачивались дивиденды в форме дополнительных акций, то они включаются в расчет полностью.

Значение EPS, рассчитанное только с учетом фактически обращающихся акций, называется базовым. Для того, чтобы учесть возможное влияние разводнения капитала, рассчитывается "разводненный EPS". В его расчете все конвертируемые в акции ценные бумаги анализируются так, как будто их конвертация уже произведена (за исключением тех случаев, когда конвертация не понизит, а, наоборот, повысит EPS). При этом следует учитывать как дополнительно появляющиеся акции, так и дополнительные доходы компании, полученные за счет исполнения опциона.

2.2. Базовая прибыль на акцию

Предприятие рассчитывает базовую прибыль на акцию по данным о прибыли или убытках, приходящихся на долю держателей обыкновенных акций материнского предприятия, и, если таковые представляются, по данным о приходящейся на долю этих акционеров прибыли или убытках от продолжающейся деятельности.

Базовая прибыль на акцию рассчитывается путем деления прибыли или убытков, приходящихся на долю держателей обыкновенных акций материнского предприятия (числитель), на средневзвешенное количество обыкновенных акций, находившихся в обращении в течение этого периода (знаменатель).

Цель предоставления информации о базовой прибыли на акцию заключается в том, чтобы дать представление о доле владельца каждой обыкновенной акции материнского предприятия в результатах деятельности этого предприятия за отчетный период.

Для целей расчета базовой прибыли на акцию доля держателей обыкновенных акций материнского предприятия в:

а) прибыли или убытках от продолжающейся деятельности, приходящихся на долю материнского предприятия;

б) приходящейся на долю материнского предприятия прибыли или убытках.

Это суммы, упомянутые в (a) и (б), скорректированные на посленалоговые привилегированные дивиденды, разницы, возникающие при расчетах по привилегированным акциям, и прочие аналогичные факторы, связанные с привилегированными акциями, относящимися к акционерному капиталу.

При расчете прибыли или убытков за период, приходящихся на долю держателей обыкновенных акций материнского предприятия, учитываются все статьи приходящихся на долю держателей обыкновенных акций материнского предприятия доходов и расходов, которые признаны в том или ином периоде, включая расходы по налогу на прибыль и дивиденды по привилегированным акциям, относящимся к обязательствам (см. МСФО 1 «Представление финансовой отчетности»).

К вычитаемым из прибыли или убытков посленалоговым привилегированным дивидендам относятся:

а) посленалоговые привилегированные дивиденды по некумулятивным привилегированным акциям за данный период, о выплате которых было объявлено;

б) причитающиеся за данный период посленалоговые привилегированные дивиденды по кумулятивным привилегированным акциям, независимо от того, объявлено об их выплате или нет. К привилегированным дивидендам за период не относятся никакие привилегированные дивиденды по кумулятивным привилегированным акциям, которые были выплачены, или о выплате которых было объявлено в текущий период, если они причитаются за предыдущие периоды.

Привилегированные акции, по которым первоначально выплачиваются низкие дивиденды, чтобы компенсировать расходы предприятия на продажу привилегированных акций со скидкой, или по которым в более поздние периоды выплачиваются дивиденды выше рыночных, чтобы компенсировать расходы инвесторов по покупку этих акций с премией, иногда называют привилегированными акциями с растущей нормой дивиденда. Вся первоначальная эмиссионная скидка или премия по привилегированным акциям с растущей нормой дивиденда списывается за счет нераспределенной прибыли с использованием метода эффективной ставки процента и для целей расчета прибыли на акцию считается привилегированными дивидендами 6 .

Предприятие может выкупить у владельцев свои привилегированные акции, сделав им тендерное предложение. Превышение справедливой стоимости возмещения, выплаченного держателям привилегированных акций, над балансовой стоимостью привилегированных акций, представляет собой прибыль держателей привилегированных акций и списывается за счет нераспределенной прибыли предприятия. Эта сумма вычитается при расчете прибыли или убытков, приходящихся на долю держателей обыкновенных акций материнского предприятия.

Предприятие может способствовать досрочной конвертации конвертируемых привилегированных акций путем внесения благоприятных изменений в первоначальные условия конвертации или путем выплаты дополнительного возмещения. Превышение справедливой стоимости обыкновенных акций или иного выплаченного акционерам возмещения над справедливой стоимостью обыкновенных акций, выпускаемых в соответствии с первоначальными условиями конвертации, является прибылью привилегированных акционеров, и вычитается при расчете прибыли или убытков, приходящихся на долю держателей обыкновенных акций материнского предприятия.

Любое превышение балансовой стоимости привилегированных акций над справедливой стоимостью возмещения, выплаченного для урегулирования расчетов по этим акциям, при определении прибыли или убытков, приходящихся на долю держателей обыкновенных акций материнского предприятия, прибавляется к соответствующей сумме.

Для целей расчета базовой прибыли на акцию за количество обыкновенных акций принимается средневзвешенное количество обыкновенных акций 7 , находившихся в обращении в данный период.

Использование средневзвешенного количества обыкновенных акций, находившихся в обращении в данный период, отражает возможность колебания величины акционерного капитала в течение этого периода в результате того, что в каждый данный момент в обращении находилось то больше, то меньше акций. Средневзвешенное количество обыкновенных акций, находившихся в обращении в течение данного периода - это количество обыкновенных акций, находившихся в обращении на начало периода, скорректированное на количество акций, выкупленных или эмитированных в течение этого периода, помноженное на взвешенный временной коэффициент. Взвешенный временной коэффициент - это количество дней, которое акции находились в обращении, в процентах от количества дней в периоде; во многих случаях может использоваться приемлемое приближенное значение этой средней взвешенной.

Обычно акции включаются в расчет средневзвешенного количества акций с момента, когда обладание ими позволяет получить какое-либо возмещение (т.е., как правило, со дня их выпуска), например:

1) обыкновенные акции, выпущенные и реализованные за наличные, включаются в расчет этого показателя с момента, когда получение этих денег уже возможно;

2) обыкновенные акции, выпущенные после добровольного реинвестирования дивидендов по обыкновенным или привилегированным акциям, включаются в расчет, когда эти дивиденды уже реинвестированы;

3) обыкновенные акции, выпущенные в результате конвертации долгового инструмента в обыкновенные акции, включаются в расчет с момента прекращения начисления процентов по этому инструменту;

4) обыкновенные акции, выпущенные в обмен на проценты или основную сумму долга по другим финансовым инструментам, включаются в расчет со дня прекращения начисления процентов;

5) обыкновенные акции, выпущенные в обмен на урегулирование какого-либо обязательства предприятия, включаются в расчет со дня урегулирования;

6) обыкновенные акции, выпущенные как возмещение за приобретенные активы, отличные от денежных средств, включаются в расчет начиная со дня, на который признается приобретение;

7) обыкновенные акции, предоставленные за оказание предприятию услуг, включаются в расчет с момента оказания этих услуг.

Выбор времени включения обыкновенных акций в расчет зависит от сроков и условий их выпуска. Большое значение имеет содержание любого контракта, касающегося этого выпуска.

Обыкновенные акции, выпущенные для расчетов между объединяющимися предприятиями, включаются в расчет средневзвешенного количества акций со дня поглощения. Это связано с тем, что поглощающее предприятие приводит в своем отчете о прибылях и убытках данные о прибыли и убытках поглощенного предприятия, начиная с этой даты.

Обыкновенные акции, которые будут выпущены после конвертации инструмента, конвертируемого в обязательном порядке, включаются в расчет базовой прибыли на акцию со дня заключения контракта.

Акции, эмитируемые при наступлении определенных событий, считаются находящимися в обращении и включаются в расчет базовой прибыли на акцию только со дня выполнения всех необходимых условий (т.е. не раньше, чем произошли определенные события). Акции, подлежащие выпуску только по прошествии какого-то времени, не являются акциями, эмитируемыми при наступлении определенных событий, поскольку в том, что это время пройдет, не подлежит никакому сомнению. Находящиеся в обращении обыкновенные акции, условно подлежащие возврату (т.е. отзыву) не считаются находящимися в обращении и не включаются в расчет базовой прибыли на акцию до той даты, пока эти акции уже не будут больше подлежать отзыву.

Средневзвешенное количество обыкновенных акций, находившихся в обращении в течение данного и всех охватываемых отчетностью периодов, корректируется с учетом всех отличных от конвертации потенциальных обыкновенных акций событий, которые привели к изменению количества обыкновенных акций в обращении без соответствующего изменения ресурсов предприятия.

Возможен выпуск обыкновенных акций, или возможно уменьшение количества обыкновенных акций в обращении без соответствующего изменения ресурсов предприятия. Примерами могут служить:

Капитализация или бонусная эмиссия (иногда называемая выплатой дивидендов акциями);

Любая иная эмиссия, например выпуск прав для уже существующих держателей акций, обладающая свойствами бонусной;

Дробление акций;

Обратное дробление (консолидация) акций.

При капитализации, бонусной эмиссии или дроблении акций обыкновенные акции распространяются между уже существующими держателями без дополнительного возмещения. Поэтому количество обыкновенных акций в обращении возрастает без увеличения ресурсов предприятия. Количество обыкновенных акций, находившихся в обращении до этого события, корректируется на пропорциональное изменение количества обыкновенных акций в обращении, как если бы это событие произошло в начале самого раннего из охватываемых отчетностью периодов. Например, при бонусной эмиссии в отношении два к одному количество обыкновенных акций в обращении до эмиссии умножается на три, чтобы получить новое количество обыкновенных акций, или на два, чтобы получить количество дополнительных обыкновенных акций.

Консолидация обыкновенных акций, как правило, уменьшает количество обыкновенных акций в обращении без соответствующего уменьшения ресурсов предприятия. Однако когда общий результат - обратная покупка акций по справедливой стоимости, то уменьшение количества обыкновенных акций в обращении является результатом соответствующего уменьшения ресурсов предприятия. Примером может служить консолидация акций, в комбинации с выплатой специальных дивидендов. Средневзвешенное количество обыкновенных акций в обращении за период, в который происходит такая комбинированная сделка, корректируется с учетом уменьшения количества обыкновенных акций со дня признания специальных дивидендов.

Базовая прибыль на акцию (basic EPS) даёт представление о доле владельца обыкновенной акции в чистой прибыли компании. Но кроме обыкновенных акций, находящихся в обращении, существуют финансовые инструменты, которые потенциально могут привести к увеличению количества акций и, следовательно, количества претендентов на долю в прибыли. МСФО 33 обязывает наряду с базовой EPS раскрывать так называемую разводненную прибыль на акцию — показатель, учитывающий влияние потенциальных обыкновенных акций, которые могут появиться на рынке в будущем.

Алгоритм расчета разводненной прибыли на акцию

Разводняющие финансовые инструменты это, например, которые дают право владельцу облигаций получить акции эмитента вместо погашения таких облигаций денежными средствами. В стандарте рассматриваются также опционы на покупку акций (options) и варранты (warrants) — это инструменты, дающие право их держателю на покупку обыкновенных акций. В целом потенциальная обыкновенная акция - это финансовый инструмент или другой контракт, который может наделить своего владельца правом собственности на обыкновенные акции.

В случае, если такие финансовые инструменты будут превращены (=конвертированы) в обыкновенные акции, то прибыль компании будет распределена среди большего числа акционеров. Показатель разводненной прибыли на акцию рассчитывается как предупреждение для уже существующих акционеров, что их доход на акцию потенциально может стать меньше. По сути разводненная прибыль на акцию — это теоретическая оценка прибыли на акцию, учитывающая эффект от конвертации всех имеющихся у компании разводняющих финансовых инструментов.

В МСФО 33 «Прибыль на акцию» даётся следующее определение термина «разводнение»:

Разводнение - это уменьшение прибыли на акцию или увеличение убытков на акцию в результате предположения о том, что конвертируемые инструменты были конвертированы, опционы или варранты были исполнены, или что обыкновенные акции были выпущены после выполнения оговоренных условий.

Алгоритм расчета разводненной прибыли на акцию предусматривает корректировку как числителя, так и знаменателя общей формулы EPS (= чистая прибыль/количество акций):

- а) прибыль или убытки увеличиваются на посленалоговые дивиденды и проценты, признанные за этот период в отношении разводняющих инструментов, а также корректируются на все прочие доходы или расходы, связанные с разводняющими инструментами;

- (b) средневзвешенное количество обыкновенных акций в обращении увеличивается на средневзвешенное количество дополнительных обыкновенных акций, которые возникнут при конвертации всех разводняющих инструментов.

Разводненная EPS на экзамене Дипифр

На экзамене Дипифр встречаются два типа инструментов, для которых нужно рассчитывать разводненную прибыль на акцию:

- а) конвертируемые облигации и

- б) опционы для работников на покупку акций.

В стандарте есть примеры и более сложных расчетов, но начинать лучше именно с этих двух примеров.

Разводнение EPS конвертируемыми облигациями

В данном случае меняется не только средневзвешенное количество акций (знаменатель формулы EPS), но и прибыль, приходящаяся на существующих и потенциальных будущих акционеров (числитель формулы). Проценты по конвертируемым облигациям добавляются к прибыли с учетом эффекта налогообложения. Ведь если бы облигации были конвертированы в обыкновенные акции, то проценты по ним не должны были бы выплачиваться.

Прибыль, приходящаяся на обыкновенных акционеров Каппы за год, закончившийся 30 сентября 2010 года, составила 33,200,000 долларов. Средневзвешенное количество акций в обращении 86,029,000 штук. Базовая прибыль на акцию за отчетный период составила 38,6 центов.

В течение всего года Каппа имела 20 млн. штук конвертируемых облигаций. На 1 октября 2009 года, балансовая стоимость долгового компонента облигаций составляла 23 млн. долларов, а эффективная ставка процента равнялась 7%. Ставка налога на прибыль в стране, где «Каппа» осуществляет свою деятельность, составляет 20%. Та же ставка налога применяется в отношении финансовых расходов, отражаемых в отчете о совокупном доходе. Облигации конвертируются в обыкновенные акции с 1 октября 2011 года по усмотрению владельца. Предусматривается конвертация одной облигации в одну обыкновенную акцию.

Решение

Сначала нужно определить проценты по конвертируемым облигациям. Подробно можно прочитать в отдельной статье. Рассчитаем финансовые расходы, которые были уплачены в течение отчетного года:

23,000 х 7% = 1,610 Дт Финансовые расходы Кт Финансовое обязательство

Эта сумма была отнесена на расходы, то есть уменьшила величину прибыли. Чтобы получить величину чистой прибыли, нужно 1,610 умножить на 80% (100% минус 20% налога): 1,610 х (1 — 0,20) = 1,288. Необходимо добавить эту сумму в числитель формулы разводненной EPS.

Помимо увеличения прибыли при конвертации облигаций, увеличится и количество обыкновенных акций. Расчеты всегда ведутся на основе предположения о максимальном разводнении, т.е. как будто все держатели облигаций решили бы конвертировать их в обыкновенные акции. В данном примере всё просто, конвертация 1 к 1, что означает увеличение количества акций на 20,000,000 штук.

Очень удобно представлять расчет в табличной форме:

| Прибыль, $тыс |

Количество акций, тыс. штук |

Прибыль на акцию, центы |

Примечание | |

| (а) | (б) | (в) = (а)/(б) | ||

| Базовая EPS | 33,200 | 86,029 | 38,6 | |

| Облигации | 1,288 | 20,000 | ||

| Итого | 34,488 | 106,029 | 32,5 | разводнение |

Поскольку, конвертация облигаций имеет понижающий эффект, то она учитывается (про написано ниже). Таким образом, разводненная прибыль на акцию равна 32,5 цента.

Разводнение прибыли на акцию опционами на покупку акций

Опционы и варранты на покупку акций представляют собой инструменты, которые дают право их владельцу купить обыкновенные акции. Такие инструменты будут иметь разводняющий эффект, если для их исполнения обыкновенные акции будут выпущены по цене ниже рыночной.

Для расчета разводненной прибыли на акцию стандарт предлагает все потенциальные обыкновенные акции рассматривать таким образом, как будто они состоят из двух компонентов:

- акций, выпускаемых по рыночной цене

- акций, выпускаемых без возмещения

Первый «компонент» не учитывается при расчете разводненного показателя EPS, а второй «компонент» прибавляется к количеству обыкновенных акций в обращении.

Алгоритм расчета описан в стандарте в пункте 45:

МСФО 33, п.45 Для целей расчета разводненной прибыли на акцию предприятия делается допущение об исполнении разводняющих опционов и варрантов предприятия. Предполагаемая выручка от этих инструментов рассматривается как полученная от выпуска обыкновенных акций по средней за данный период рыночной цене обыкновенных акций. Разница между количеством выпущенных обыкновенных акций и количеством обыкновенных акций, которые были бы выпущены по средней за данный период рыночной цене обыкновенных акций, должна рассматриваться как эмиссия обыкновенных акций, реализуемых без возмещения.

Проще всего понять алгоритм расчёта на цифрах.

Компания «Ипсилон» ежегодно готовит финансовую отчетность за год, заканчивающийся 31 декабря. Чистая прибыль компании за год, закончившийся 31 декабря 2008 года, составила 12 млн. долларов. Средневзвешенное количество акций в обращении 48,222,000 штук. Базовая прибыль на акцию за отчетный период составила 24,9 центов (12,000 тыс долларов/48,222 тыс штук = 0,249 доллара).

В течение года «Ипсилон» предоставила своим сотрудникам 12 млн. опционов на акции. Права на приобретение опционов вступили в силу 31 декабря 2007 года без каких-либо условий. Цена исполнения опциона была равна 1 доллару 50 центам. Средняя рыночная цена одной обыкновенной акции «Ипсилон» за год, закончившийся 31 декабря 2008 года, равна 2 долларам 25 центам.

Решение

При выпуске опционов на покупку акций меняется только средневзвешенное количество акций в знаменателе формулы EPS (в самом общем случае). Прибыль, приходящаяся на обыкновенных акционеров, в этом случае не меняется.

Три шага:

- 12,000,000 штук х $1,50 = $18,000,000 — выручка от продажи акций

- $18,000,000/$2,25 = 8,000,000 штук — такое количество акций можно было бы купить по рыночной цене

- 12,000,000 — 8,000,000 = 4,000,000 штук — количество акций, выпущенных безвозмездно

Количество безвозмездных (= «свободных» от слова «free») добавляется к средневзвешенному количеству акций, рассчитанному для базовой EPS.

48,222,000 + 4,000,000 = 52,222,000

Разводненная EPS будет равна 12,000,000/52,222,000 = 0,2298 доллара или округленно 23 цента.

| Прибыль, $тыс |

Количество акций, тыс. штук |

Прибыль на акцию, центы |

Примечание | |

| (а) | (б) | (в) = (а)/(б) | ||

| Базовая EPS | 12,000 | 48,222 | 24,9 | |

| Опционы | 0 | 4,000 | ||

| Итого | 12,000 | 52,222 | 23,0 | разводнение |

У данной задачи есть продолжение ниже, пример 3.

Рассчитано ранее: базовая EPS — 24,9 цента, разводненная EPS — 23,0 цента

«Ипсилон» имеет 40 млн. конвертируемых облигаций по цене 1 доллар за штуку (выпуск был до 1 января 2008 года). Вместо погашения инвесторы могут обменять облигации на акции 31 декабря 2010 года. Финансовые расходы, связанные с выпуском данных облигаций и отраженные в отчете о прибылях и убытках за год, закончившийся 31 декабря 2008 года, составили 2 млн. долларов. «Ипсилон» платит налог на прибыль по ставке 25%. Держатели облигаций могут получить 1 акцию за каждые 2 облигации.

Решение

Сумма финансовых расходов по конвертируемым облигациям прямо дана в условии — 2 миллиона долларов. Эту сумму нужно скорректировать на налоговый эффект и добавить к числителю формулы EPS:

$2,000,000 х (100% — 25%) = $1,500,000

Поскольку в данном примере конвертация проводится в соотношении 1 к 2, то появится 20 миллионов новых акций для расчета разводненной прибыли.

| Прибыль, $тыс |

Количество акций, тыс. штук |

Прибыль на акцию, центы |

Примечание | |

| (а) | (б) | (в) = (а)/(б) | ||

| Базовая EPS | 12,000 | 48,222 | 24,9 | |

| Опционы | 0 | 4,000 | ||

| Итого | 12,000 | 52,222 | 23,0 | разводнение |

| Облигации | 1,500 | 20,000 | ||

| Итого | 13,500 | 72,222 | 18,7 | разводнение |

Антиразводняющий эффект

Во всех таблицах выше в правой колонке написано слово «разводнение». Это важно, так как некоторые конвертируемые инструменты могут иметь антиразводняющий эффект. Если это так, то такие инструменты не учитываются при расчёте разводненной прибыли на акцию.

Антиразводняющий эффект может возникнуть только в отношении инструментов, при учете которых меняются не только количество акций, но и чистая прибыль в числителе формулы. Причем стандарт устанавливает, что проверка разводнения должна проводиться только в отношении прибыли на акцию от продолжающейся деятельности.

Кроме того, величина разводнения зависит от последовательности рассмотрения разводняющих инструментов. Чтобы максимизировать эффект разводнения базовой EPS, сначала должны рассматриваться конвертируемые инструменты с самой низкой прибылью на дополнительную акцию, потом с более высокой. Опционы и варранты, как правило, включаются в расчет первыми, поскольку они не влияют на числитель используемой для расчета формулы.

Например, если в примере 1 изменить величину прибыли и количество дополнительных акций, то конвертируемые облигации будут иметь антиразводняющий эффект. Соответственно, такие инструменты не должны учитываться при расчете разводненной прибыли на акцию. Разводненная EPS в данном случае будет равна базовой EPS.

| Прибыль, $тыс |

Количество акций, тыс. штук |

Прибыль на акцию, центы |

Примечание | |

| (а) | (б) | (в) = (а)/(б) | ||

| Базовая EPS | 33,200 | 86,029 | 38,6 | |

| Облигации | 2,400 | 5,000 | ||

| Итого | 35,600 | 91,029 | 39,1 | Антиразводнение |

Расчёт разводненной прибыли на акцию. Пример №4

Несколько замечаний, касающихся расчёта разводненного показателя EPS.

- что делать, если выпуск разводняющих инструментов осуществлен в течение отчетного периода?

- что делать, если в течение отчетного периода произошла конвертация инструментов?

- что делать, если разводняющие инструменты имеют несколько способов конвертации?

Ответ на эти вопросы есть в стандарте:

МСФО 33, п.38 Потенциальные обыкновенные акции взвешиваются за период, в который они находились в обращении.

МСФО 33, п.38 Потенциальные обыкновенные акции, конвертированные в течение данного периода в обыкновенные, включаются в расчет разводненной прибыли на акцию с начала этого периода до дня конвертации; со дня конвертации полученные в результате обыкновенные акции включаются в расчет как базовой, так и разводненной прибыли на акцию.

МСФО 33, п.39 При наличии более чем одного способа конвертации при расчетах используется самый выгодный с точки зрения держателя потенциальных обыкновенных акций коэффициент конвертации или цена исполнения.

Таким образом, если выпуск конвертируемых инструментов или опционов произошел в течение отчетного периода, то количество потенциальных обыкновенных акций взвешиваются за период, в который они находились в обращении. Ниже я привела пример, когда выпуск разводняющих инструментов произошел в течение отчетного периода.

Альфа готовит финансовую отчетность за периоды, оканчивающиеся 31 марта. Чистая прибыль Альфы от продолжающейся деятельности за год, закончившийся 31 марта 2011 года, составила 2,450,000 долларов.

На 1 апреля 2009 года капитал Альфы был равен $3 миллиона, номинал обыкновенной акции составляет 25 центов. До этой даты были выпущены 5 миллионов конвертируемых облигаций с датой погашения в 2016 году. Эффективная ставка процента по облигациям 8%. Облигации могут быть конвертированы на следующих условиях: каждые $100 облигаций конвертируются в 40 обыкновенных акций. Ставка налога на прибыль равна 30%.

1 октября 2010 года директора Альфы были наделены правом купить 2 миллиона обыкновенных акций компании по цене $1. Средняя рыночная цена обыкновенных акций Альфы за год, закончившийся 31 марта 2011 года была $2.50.

Рассчитайте разводненную прибыль на акцию по продолжающейся деятельности Альфы за год, закончившийся 31 марта 2011 года.

Решение

Количество обыкновенных акций в обращении: $3,000,000/$0,25 = 12,000,000 штук

Опционы

- Выручка от выпуска акций при погашении опционов: $1 х 2,000,000 = 2,000,000

- При рыночной цене $2,50 за эту сумму можно купить $2,000,000/$2,5 = 800,000 акций

- Разводняющее количество акций равно 2,000,000 — 800,000 = 1,200,000 штук

- Выпуск опционов был 1.10.10, поэтому средневзвешенное количество дополнительных акций равно 1,200,000 х 6/12 = 600,000 штук

Конвертируемые облигации

При конвертации облигаций:

- посленалоговая прибыль увеличилась бы на: $5,000,000 х 8% х (100% — 30%) = $ 280,000

- количество акций увеличилось бы на: $5,000,000/$100 х 40 = 2,000,000 штук

| Прибыль, $тыс |

Количество акций, тыс. штук |

Прибыль на акцию, центы |

Примечание | |

| (а) | (б) | (в) = (а)/(б) | ||

| Базовая EPS | 2,450 | 12,000 | 20,42 | |

| Опционы | 0 | 600 | ||

| Итого | 2,450 | 12,600 | 19,44 | разводнение |

| Облигации | 280 | 2,000 | ||

| Итого | 2,730 | 14,600 | 18,7 | разводнение |

Разводненная прибыль на акцию равна 18,7 цента.

Ретроспективные корректировки прибыли на акцию

Могут быть случаи, когда количество обыкновенных акций и/или потенциальных обыкновенных акций (разводняющих инструментов) увеличивается или уменьшается после отчетной даты . Если эти изменения произошли после окончания отчетного периода, но до публикации финансовой отчетности, то показатели прибыли на акцию (включая сравнительную информацию) должны быть пересчитаны на основе нового количества акций.

В случае признания ошибок и изменения учетной политики базовая и разводненная прибыль на акцию корректируются ретроспективно за все охватываемые отчетностью периоды.

Презентация прибыли на акцию в финансовой отчетности

Если у компании нет прекращенной деятельности, то в отчете о совокупном доходе показывается базовая и разводненная прибыль на акцию.

Если в течение отчетного периода компания имела прекращенную деятельность, то в отчетности показываются четыре цифры EPS: 1) базовая и разводненная прибыль на акцию, рассчитанная от всей

Текущий налог на прибыль определяется исходя из условного расхода по налогу на прибыль, увеличенного на постоянные налоговые обязательства, отложенные налоговые активы и уменьшенного на отложенные налоговые обязательства. Величина условного расхода (дохода) по налогу на прибыль рассчитывается путем применения налоговой ставки к прибыли (убытку) до налогообложения.

Чистая прибыль (убыток) отчетного периода определяется путем увеличения прибыли (убытка) до налогообложения на сумму отложенных налоговых активов и уменьшения на сумму отложенных налоговых обязательств и текущего налога на прибыль.

Справочно в отчете о прибылях и убытках приводятся данные о величине базовой и разводненной прибыли (убытка) на акцию.

Такую информацию представляют в годовой бухгалтерской отчетности акционерные общества. Порядок расчета указанных показателей определен Методическими рекомендациями по раскрытию информации о прибыли, приходящейся на одну акцию, утвержденными приказом Минфина России от 21.03.2000 г. №29н.

Базовая прибыль (убыток) на акцию определяется как отношение базовой прибыли (убытка) отчетного периода к средневзвешенному количеству обыкновенных акций, находящихся в обращении в течение отчетного периода.

Базовая прибыль (убыток) отчетного периода определяется путем уменьшения чистой прибыли (убытка) отчетного периода на сумму дивидендов по привилегированным акциям, начисленным их владельцам за отчетный период.

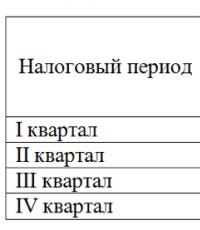

Средневзвешенное количество обыкновенных акций, находящихся в обращении в течение отчетного периода, исчисляется путем суммирования количества обыкновенных акций, находящихся в обращении на 1 -е число каждого календарного месяца отчетного периода, и деления полученной суммы на число календарных месяцев в отчетном периоде.

Разводненная прибыль (убыток) на акцию отражает максимально возможную степень уменьшения прибыли (увеличения убытка), приходящейся на одну обыкновенную акцию акционерного общества, если все конвертируемые ценные бумаги акционерного общества будут обращены в обыкновенные акции, а также при исполнении всех договоров купли-продажи обыкновенных акций у эмитентов по цене ниже рыночной стоимости.

Разводненная прибыль (убыток) на акцию представляет собой отношение базовой прибыли (убытка), скорректированной на величину ее возможного прироста, к средневзвешенному количеству обыкновенных акций, находящихся в обращении, скорректированному на величину возможного прироста их количества в результате конвертации ценных бумаг в обыкновенные акции и исполнения договоров купли-продажи акций по ценам ниже их рыночной стоимости. При этом величина базовой прибыли (убытка) отчетного периода корректируются на суммы всех расходов (доходов), относящихся к конвертируемым ценным бумагам. В состав расходов включаются: дивиденды, причитающиеся по привилегированным акциям, которые могут быть конвертированы в обыкновенные акции; проценты, выплачиваемые по конвертируемым облигациям; суммы списания разницы между ценой размещения конвертируемых ценных бумаг и номинальной стоимостью, если они были размещены по цене ниже номинальной стоимости; другие аналогичные расходы. В состав доходов включаются суммы списания разницы между ценой размещения конвертируемых ценных бумаг и номинальной стоимостью, если они были размещены по цене выше номинальной стоимости, другие аналогичные доходы.

В расшифровке к форме №2 приводятся данные об отдельных прибылях и убытках, полученных организацией в течение отчетного периода. Из операционных расходов раскрывается информация об убытке от снижения стоимости материальных ценностей на конец отчетного периода. Из общей суммы отраженных в отчете о прибылях и убытках внереализационных расходов и доходов дополнительному раскрытию подлежат: курсовые разницы, штрафы, пени по хозяйственным договорам, прибыли (убытки) прошлых лет, выявленные в отчетном году, списанная дебиторская (кредиторская) задолженность с истекшим сроком исковой давности.

Вся информация в отчете о прибылях и убытках приводится как минимум за отчетный и предыдущий год. Если организация принимает решение в представляемой бухгалтерской отчетности раскрывать по каждому числовому показателю данные более чем за два года, то организацией обеспечивается при разработке, принятии и изготовлении бланков форм достаточное количество граф, необходимых для такого раскрытия.

4. Базовая прибыль (убыток) отчетного периода определяется путем уменьшения (увеличения) прибыли (убытка) отчетного периода, остающейся в распоряжении организации после налогообложения и других обязательных платежей в бюджет и внебюджетные фонды, на сумму дивидендов по привилегированным акциям, начисленным их владельцам за отчетный период.

При исчислении базовой прибыли (убытка) отчетного периода не учитываются дивиденды по привилегированным акциям, в том числе по кумулятивным, за предыдущие отчетные периоды, которые были выплачены или объявлены в течение отчетного периода.

5. Средневзвешенное количество обыкновенных акций, находящихся в обращении в течение отчетного периода, определяется путем суммирования количества обыкновенных акций, находящихся в обращении на первое число каждого календарного месяца отчетного периода, и деления полученной суммы на число календарных месяцев в отчетном периоде.

Обыкновенные акции включаются в расчет их средневзвешенного количества с момента возникновения прав на обыкновенные акции у их первых владельцев, за исключением случаев, предусмотренных в пункте 7

Для расчета средневзвешенного количества обыкновенных акций, находящихся в обращении, используются данные реестра акционеров общества на первое число каждого календарного месяца отчетного периода.

Пример 1.

В 2000 г. в акционерном обществе "X" имело место следующее движение обыкновенных акций:

┌──────┬────────────┬─────────────────────┬──────────────────────┐ │ Дата │Размещение │Выкуп (приобретение) │Обыкновенные акции, │ │ │(количество │(кол-во выкупленных │находящиеся в обраще- │ │ │дополнитель-│(приобретенных) акций│нии (количество) │ │ │ных акций, │у акционеров) │ │ │ │оплаченных │ │ │ │ │денежными │ │ │ │ │средствами) │ │ │ │01.01.│ │ │ 1000 │ ├──────┼────────────┼─────────────────────┼──────────────────────┤ │01.04.│ 800 │ │ 1800 │ ├──────┼────────────┼─────────────────────┼──────────────────────┤ │01.10.│ │ 400 │ 1400 │ ├──────┼────────────┼─────────────────────┼──────────────────────┤ │Итого │ │ │ │ │31.12.│ 800 │ 400 │ 1400 │ └──────┴────────────┴─────────────────────┴──────────────────────┘Средневзвешенное количество обыкновенных акций, находящихся в обращении:

(1000 х 3 + 1800 х 6 + 1400 х 3) : 12 = 1500, или

(1000 х 12 + 800 х 9 - 400 х 3) : 12 = 1500

6. Данные о средневзвешенном количестве обыкновенных акций, находящихся в обращении, корректируются в случаях:

А) размещения акционерным обществом обыкновенных акций без их оплаты, не влияющего на распределение прибыли между акционерами, в соответствии с пунктом 7 настоящих Методических рекомендаций;

Б) размещения дополнительных обыкновенных акций по цене ниже рыночной стоимости в соответствии с пунктом 8 настоящих Методических рекомендаций.

В целях настоящих Методических рекомендаций рыночная стоимость ценных бумаг определяется в соответствии с Федеральным законом от 26 декабря 1995 г. N 208-ФЗ "Об акционерных обществах" (Собрание законодательства Российской Федерации, 1996, N 1, ст. 1).

7. При размещении акционерным обществом обыкновенных акций без оплаты путем распределения их среди акционеров общества каждому акционеру - владельцу обыкновенных акций распределяется целое число обыкновенных акций, пропорциональное числу принадлежавших ему обыкновенных акций. К указанному виду размещения относятся дробление и консолидация обыкновенных акций, в том числе выпуск дополнительных акций в пределах сумм дооценки основных средств, направленных на увеличение уставного капитала.

Для целей обеспечения сравнимости средневзвешенного количества обыкновенных акций, находящихся в обращении на начало и конец отчетного периода, обыкновенные акции считаются размещенными на начало отчетного периода. При этом количество обыкновенных акций, находящихся в обращении до даты указанного размещения, при расчете их средневзвешенного количества увеличивается (уменьшается) в той же пропорции, в какой они были увеличены (уменьшены) в результате указанного размещения.

┌─────────────────────┬────────┬─────────┬───────────────────────┐ │ │ 1999 г.│ 2000 г. │ Обыкновенные акции, │ │ │ │ │находящиеся в обращении│ │ │ │ │ (количество) │ │01.01.2000 │ │ │ 1400 │ ├─────────────────────┼────────┼─────────┼───────────────────────┤ │01.06.2000 │ │ 1400 │ 2800 │ │Дополнительный выпуск│ │ │ │ │акций без оплаты │ │ │ │ ├─────────────────────┼────────┼─────────┼───────────────────────┤ │Средневзвешенное │ 1500 │ │ │ │количество │ │ │ │ │обыкновенных акций в│ │ │ │ │обращении │ │ │ │ ├─────────────────────┼────────┼─────────┼───────────────────────┤ │Средневзвешенное │ 3000 │ 2800 │ │ │количество │ │ │ │ │обыкновенных акций в│ │ │ │ │обращении с учетом│ │ │ │ │корректировки │ │ │ │ └─────────────────────┴────────┴─────────┴───────────────────────┘Пример 2.

В 2000 г. акционерное общество "X" проводит размещение дополнительных обыкновенных акций путем распределения их среди акционеров из расчета одна дополнительная акция на одну акцию в обращении.

8. При размещении обыкновенных акций по цене ниже их рыночной стоимости в случаях, предусмотренных Федеральным законом "Об акционерных обществах", для целей расчета базовой прибыли (убытка) на акцию все обыкновенные акции, находящиеся в обращении до указанного размещения, предполагаются оплаченными по цене ниже рыночной стоимости при соответствующем увеличении их количества.

Количество обыкновенных акций, находящихся в обращении до указанного размещения, корректируется в зависимости от соотношения рыночной стоимости на дату окончания указанного размещения и средней расчетной стоимости обыкновенных акций, находящихся в обращении.

РС ---, СРСгде РС - рыночная стоимость обыкновенной акции на дату окончания размещения;

СРС - средняя расчетная стоимость обыкновенной акции на следующую после окончания размещения дату.

Средняя расчетная стоимость обыкновенных акций, находящихся в обращении, определяется как частное от деления совокупной стоимости обыкновенных акций, находящихся в обращении на дату, следующую за датой окончания размещения, на их количество.

При этом совокупная стоимость обыкновенных акций складывается из:

рыночной стоимости обыкновенных акций, находящихся в обращении до размещения;

средств, полученных от размещения обыкновенных акций по цене ниже рыночной стоимости.

СРС = (Д1 + Д2) : КА,