Какие отчеты нужно сдать при закрытии ИП? Отчетность при проведении процедуры закрытия ип.

Вы решили закрыть ИП? Что ж, мы искренне надеемся, что в будущем вас ждет нечто большее, чем тот бизнес, который вы прекращаете.

Распрощаться со старым бизнесом нужно грамотно, чтобы не брать с собой в новую жизнь долги и штрафы. Поэтому расскажем вам о действиях, которые необходимо предпринять и какую отчетность при закрытии ИП следует сдать.

Сам процесс несложный: надо лишь уплатить госпошлину, закрыть расчетный счет и подать в инспекцию ФНС заявление по форме Р26001.

Что делать с отчетами? Представлять их в обычные сроки или раньше? Когда платить налоги и взносы: как обычно или сразу после ликвидации? Все зависит от того, какой режим налогообложения используется и есть ли наемные работники.

Сдача отчетности при закрытии ИП на ОСНО

Форму 3-НДФЛ нужно будет сдать быстро - в течение 5 дней после снятия с учета. А потом будет еще 15 дней на то, чтобы заплатить сам налог.

Декларация по НДС подается в обычные сроки - в течение 25 дней после окончания квартала, в котором закрыли ИП.

На титульном листе указывается ликвидационный код «0».

НДС платится тоже как обычно - равными долями до 25 числа в течение трех месяцев после отчетного квартала.

Отчетность УСН при закрытии ИП

Декларация сдается в обычные сроки - до 30 апреля, с кодом налогового периода «50». Но тут могут возникнуть разногласия с ИФНС.

Дело в том, что в статье 346.23 НК РФ говорится, что декларация сдается до 25 числа следующего месяца после того, в котором была прекращена деятельность по УСН. Но речь идет только о прекращении деятельности на упрощенке, а это может быть и тогда, когда предприниматель меняет режим налогообложения, но остается в статусе индивидуального предпринимателя.

В Кодексе не определены сроки сдачи именно для случаев, когда предприниматель совсем снимается с учета, а на практике в ИФНС иногда требуют представить отчетность в течение 25 дней следующего месяца.

Чтобы не было недоразумений, лучше узнать позицию именно вашей налоговой по этому вопросу.

Отчетность закрытого ИП на ЕНВД

Декларация сдается в обычные сроки - не позднее 20 числа после квартала, в котором был ликвидирован статус ИП, но никто не мешает сделать это раньше, прямо перед закрытием, тем более что скорее всего в налоговой так и попросят сделать.

В поле «Код налогового периода» указывается ликвидационный код в зависимости от квартала, в котором сдается отчет: I - «51», II - «54», III - «55», IV - «56».

Налог рассчитывается исходя из количества календарных дней с начала отчетного периода до прекращения деятельности.

Нужно ли сниматься с учета как плательщик ЕНВД- вопрос спорный. По логике нет, ведь человек совсем перестает быть предпринимателем, а не просто прекращает деятельность именно на ЕНВД. Не может же он быть плательщиком ЕНВД, если уже не в статусе предпринимателя.

Однако на практике во многих ИФНС считают, что сниматься с учета надо. Спокойнее будет узнать позицию своей инспекции ФНС по этому вопросу.

Только не подавайте ЕНВД-4 слишком рано, иначе может случиться так, что будете числиться на ОСНО какое-то время, и появится обязанность подготовить еще декларации 3-НДФЛ и НДС за те дни, когда в качестве плательщика ЕНВД уже снялись с учета, а ИП еще не закрыли.

Отчетность ИП-работодателей при закрытии ИП в 2018 году

Закрывать бизнес с наемными работниками - дело более хлопотное. Необходимо уволить всех сотрудников и рассчитаться с ними, а затем сдать последние отчеты работодателей:

1. Расчет по страховым взносам в ИФНС с кодом ликвидации «0». Сами взносы оплачиваются в течение 15 дней после представления расчета.

2. СЗВ-стаж и СЗВ-М в ПФР. С учета в качестве работодателя в ПФР вас снимут на основе информации, которая направит ИФНС.

3. В ФСС нужно сдать форму 4-ФСС и подать заявление о снятии с учета в качестве работодателя. На титульном листе проставляется отметка в поле «Прекращение деятельности».

4. Отчеты 2-НДФЛ и 6-НДФЛ.

Помните, что по закону наличие долгов - не препятствие для ликвидации. Но и снятие с учета - не освобождение от долгов. Они останутся за вами и в статусе физического лица.

Если не хотите тратить много времени и сил на при закрытии ИП, вы всегда можете зарегистрироваться в сервисе и за скромную плату получить надежного помощника, с которым вся работа станет простой и понятной.

Причины закрытия (ликвидации) ИП могут быть разными. Чаще всего физлицо прекращает предпринимательскую деятельность по собственному желанию. Но бывают ситуации, когда к этому приводит вынужденная необходимость. Например, банкротство, завершение срока действия регистрации физлица в РФ, судебное решение и др. Описанный далее порядок закрытия ИП характерен для общего случая, при добровольном прекращении деятельности.

Таким образом, при ликвидации предпринимателю необходимо снятся с учета и отчитаться перед надзорными органами (ИФНС, внебюджетными фондами). Для этой цели предусмотрен определенный порядок, которого ИП должен придерживаться.

| Порядок прекращения предпринимательской деятельности | Описание и пояснения |

Подготовка комплекта документов | В комплект следует обязательно включить: · заполненный бланк заявления по форме № Р26001; · квитанцию по оплаченной госпошлине (160 руб.). Сюда можно также добавить документ, который подтверждает, что в территориальный орган ПФР сведения представлялись |

Подача подготовленного комплекта документов ИФНС | Способы подачи: лично, посредством представителя, почтовым отправлением либо, если у заявителя есть УКЭП, то дистанционно, через сервис ФНС. Принимая документы, ИФНС выдает заявителю расписку об их получении |

Получение заявителем готовых документов о снятии его с учета как ИП | Через 6 дней после обращения заявителя ИФНС выдает ему (его представителю) на руки: лист записи ЕГРИП и уведомление надлежащего образца о снятии с учета. Отказ оформляется письменно с указанием причины и передается заявителю |

ФНС обращает внимание, что подпись заявителя следует заверять нотариально.

Сайт ФНС РФ.

Если заявитель лично подает документы при прекращении деятельности и предъявляет при этом свой паспорт, то его подпись на заявлении нотариально заверять не нужно.

Помимо вышеперечисленных действий, ИП должен сдать в установленные сроки последнюю «ликвидационную» декларацию и необходимую страховую отчетность. К моменту подачи плательщик должен «рассчитаться» за предыдущие долги по несданным декларациям. Т. е. не представленной отчетности за прошедшие периоды у него не должно быть.

К сведению, КУДиР, оплаченные квитанции по налогам, дубликаты документов, иная финансовая отчетность должна храниться на протяжении 4 лет.

Сроки сдачи «ликвидационных», последних деклараций для предпринимателя при прекращении деятельности

Порядок представления последней налоговой отчетности напрямую зависит от того, на каком режиме налогообложения работал ИП. Для предпринимателей, как устанавливает НК РФ, предусмотрена возможность работы на УСН, ОСНО, ЕНВД, ЕСХН, ПСН.

| Режим налогообложения | Крайние сроки сдачи последних деклараций |

| Сразу, при подаче заявления о закрытии ИФНС либо до 25 числа месяца, который следует за месяцем ликвидации ИП | |

| Сдаются 2 декларации: · по НДФЛ (до 5 раб. дней сразу после ликвидации); · по НДС (до 25 числа следующего месяца после закрытия) |

|

| ЕНВД | До 20 числа месяца, следующего вслед за кварталом, в котором прекращена деятельность |

| ЕСХН | До 25 числа после месяца, в котором сделана запись о ликвидации ИП в ЕГРИП |

| Патент | Сдача налоговой отчетности не предусмотрена |

При завершении деятельности заявитель должен заполнить и подать те же формы деклараций, которые сдавались им и при осуществлении предпринимательской деятельности.

Пример 1. Сроки сдачи последней декларации при ликвидации ИП на УСН

ИП на УСН, решает прекратить предпринимательскую деятельность и, соответственно, предъявляет ИФНС свой паспорт, заявление формата № Р26001, квитанцию по оплаченной госпошлине.

На основании его обращения в EГPИП сделана запись о прекращении предпринимательской деятельности 20.11.2018. Соответственно, бывший предприниматель должен сдать декларацию по УСН. Сделать это он вправе в текущем либо следующем месяце, но не позднее 25.12.2018.

К сведению, сдать декларацию он мог бы и при подаче заявления о закрытии. 25 декабря в данной ситуации - крайний срок ее представления ИФНС.

Пример 2. Сдача «ликвидационной» декларации по ЕНВД

ИП Белов П. Л., осуществляющий «вмененную» деятельность, снимается с налогового учета в начале 2018 г. На основании поданного им заявлении сделана запись в ЕГРИП о прекращении деятельности, датированная 2 февраля.

Как установлено законом, он должен сдать последнюю декларацию по ЕНВД до 20 числа после отчетного квартала. Соответственно, в рассматриваемой ситуации Белов П. Л. должен ее представить ИФНС до 20.04.2018 (по прошествии 1 квартала).

Заполняя бланк декларации, Белов П. Л. должен записать код налогового периода. Таковым является код «51», т. к. он закрывался в 1 квартале 2018 г.

Снятие с учета во внебюджетных фондах при ликвидации ИП

Если предприниматель работал без наемного персонала, то на этом его «миссия» заканчивается. Кроме сдачи налоговой отчетности (деклараций) ему более ничего подавать никуда не нужно. Остается только заплатить за себя общеобязательные взносы в ближайшие 15 кален. дней после официальной регистрации закрытия.

Если с ИП работали сотрудники, и он, соответственно, числится в ПФР и ФСС как наниматель, то ему нужно сняться с учета и в фондах.

Порядок снятия с учета во внебюджетных фондах также свой. До момента обращения во внебюджетные фонды, до сдачи страховой отчетности ИП должен оформить должным образом увольнение сотрудников, рассчитаться по страховым взносам за них.

Важно! Полномочия ПФР (по уплате общеобязательных взносов, сдаче отчетности) с 2017 г. перешли к ИФНС. Поэтому при ликвидации ИП налоговая самостоятельно передает нужную информацию ПФР.

Т. е. можно сказать, при ликвидации ИП снимается с учета в ПФР «автоматически». Обычно это происходит при участии ИФНС на протяжении 5 дней после официального закрытия.

Уплата взносов на травматизм и сдача по ним отчетности по-прежнему находится во введении ФСС. Поэтому ИП при ликвидации должен сняться с учета путем подачи заявления именно ФСС.

Сдача последней страховой отчетности при закрытии ИП

ИП с нанятым персоналом при ликвидации должен сдать последнюю страховую отчетность. Практически все формы, кроме 2-НДФЛ, ему следует представлять до подачи заявления о прекращении деятельности ИФНС.

| Вид отчетности | Особенности представления надзорному органу |

| РСВ-1 (расчет по страховым сборам) | Сдается ИФНС новый формат расчета КНД 1151111 до подачи заявления на прекращение деятельности |

Справка 2-НДФЛ по доходам каждого сотрудника | Представляется ИФНС новая форма, утвержденная Приказом ФНС РФ № ММВ-7-11/19@ от 17.12.2018. Крайний срок: до 1 апреля года, который следует за годом прекращения деятельности в качестве ИП |

| Расчет 6-НДФЛ о доходах всех работников, а также произведенных удержаниях | ИФНС представляется расчет за период с начала года и до момента прекращения деятельности |

| Данные о страховом стаже наемных работников по форме СЭВ-СТАЖ | Подается ПФР вместе с описью OДВ-1до дня занесения записи в ЕГРИП о закрытии ИП |

| О застрахованных лицах информация представляется в форме CЗВ-M | Как принято, данный формат документа представляется ИП ежемесячно вплоть до момента закрытия |

| Расчет по уплаченным взносам на травматизм 4-ФCC | Его надлежит представить ФСС до момента подачи заявления о закрытии ИФНС |

Все бланки документов заполняют с проставлением специального кода, который используется при закрытии ИП. Для каждого вида отчетности он будет разным.

Если заявитель нарушит установленный порядок по сдаче отчетности, касающейся персонала, в исполнении уже поданной налоговой декларации может быть отказано.

Распространенные ошибки при закрытии ИП

Ошибка 1. ИП утрачивает свой статус только тогда, когда соответствующая запись о прекращении деятельности сделана в ЕГРИП, а ему выдано на руки свидетельство о снятии с учета. Датировка, проставленная в данном свидетельстве, и есть дата закрытия ИП.

Ошибка 2. Если ИП подал заявление на закрытие, но после этого получил доход, то он также должен заплатить с него налог. При этом налоговый платеж следует внести вместе с представлением последней отчетности.

Ошибка 3. При заполнении последней, «ликвидационной» декларации по НДФЛ (на режиме ОСНО), код налогового периода неизменен и записывается, как обычно, со значением «34».

Ответы на часто задаваемые вопросы

Вопрос №1: Взимаются ли неуплаченные суммы налогов, штрафы за имеющиеся нарушения при закрытии ИП?

Да. ИФНС вправе истребовать с ИП суммы неуплаченных налогов, общеобязательных сборов даже тогда, когда он прекращает деятельность.

Следует обратить внимание на то, что за непредставление отчетности в поставленные сроки, а также при наличии неуплаченных налогов, сборов при закрытии, нарушителей штрафуют:

- За каждую не поданную вовремя форму отчетности по 1 тыс. руб.

- 5 % от неуплаченной суммы налога.

- 20 (40) % от не заплаченных общеобязательных страховых взносов.

Если ИП применял несколько режимов (по каждому виду деятельности свой), то отчитываться ему нужно при закрытии по каждому из них отдельно.

Вопрос №2: ИП на ЕСХН закрывается 02.05.2018. Когда ему нужно сдать последнюю декларацию? И какой «ликвидационный» код следует записать?

Как и в случае с УСН, до 25 числа следующего после закрытия месяца. В данной ситуации это будет 25.06.2018. Именно до этой даты ИП должен отчитаться по последней декларации (KНД 1151059).

Отчетность - головная боль всех бизнесменов. Каждый, кто хоть раз варился в этой кухне, знает, как сложно уследить за сроками сдачи всех важных бумаг, а ведь за позднюю сдачу начисляют штрафы и немаленькие. Правда предпринимателям в этом плане повезло чуть больше, чем юридическим лицам, поскольку отчетность ИП не такая объемная. А на некоторых режимах налогообложения и при удачном стечении обстоятельств можно и вовсе не вести бухгалтерию. Рассмотрим, как отчитываться перед налоговой.

Какую отчетность сдает ИП

Начать следует с классификации отчетных бумаг. Всю налоговую отчетность для ИП можно разделить на 6 категорий, каждую из которых лучше рассматривать по отдельности:

- по обязательным налогам, различным на разных режимах налогообложения;

- за наемный персонал;

- по кассовым операциям;

- по дополнительным налогам, необходимость в уплате которых зависит от специфики бизнеса;

- статистическая;

- нулевая.

Отчетность на разных режимах

Тут все просто: какой налог ИП оплачивает - такую отчетность и сдает. Если совмещает два режима - подает 2 декларации.

Общий режим

ОСНО называют режимом по умолчанию, потому что его присваивают тем лицам, которые не подали ходатайство о выборе другой системы во время регистрации в ЕГРИП. Причем в автоматическом режиме и без оповещения. Оставаться на ОСНО предпочитают не многие, так как это еще и самый сложный режим, на котором не обойтись без помощи грамотного бухгалтера.

ИП на ОСНО уплачивают все виды обязательных налогов. Это и НДФЛ, и НДС, и налог на имущество. А отчетность индивидуального предпринимателя, избравшего ОСНО на 2019 год состоит из 3 позиций:

Упрощенный режим

Тот, кто предпочел работать на УСН, может вдохнуть полной грудью, поскольку этот режим постарались упростить на славу. Он предполагает сдачу всего одного отчета - декларации КНД 1152017. Срок подачи тоже радует - до 30 апреля каждого года. Почему все так просто?

ИП на упрощенке должен оплатить только один налог и всего один раз в год, а ежеквартально вносит авансовые платежи, рассчитанные самостоятельно. Налоговики не проверяют правильность авансовых расчетов, полагаясь на добросовестность предпринимателей. Да и к чему последним химичить, если после подачи декларации все погрешности «всплывут» и разницу между подлежащей к уплате суммой и фактически внесенной придется свести к нулю.

ФНС не освобождает ИП на упрощенной системе от ведения КУДИР - книги учета доходов и расходов. Она нужна для учета поступивших и затраченных на ведение бизнеса средств и для правильного исчисления налоговой базы, а впоследствии и самого налога.

Единый сельхозналог

Перейти на ЕСХН могут лишь те бизнесмены, деятельность которых основана на производстве сельхозпродукции. Притом, 70% всего дохода должна приносить именно эта сфера. Зато им надо сдавать всего одну декларацию КНД 1151059. Срок ее подачи - 31 марта.

Налогоплательщики на ЕСХН не освобождены от заполнения КУДИР, как и все остальные предприниматели. Предоставлять ее в ИФНС надо только по запросу уполномоченного органа .

Единый налог на вмененный доход

На ЕНВД бизнесмены платят налог не по фактическому доходу, а по некоему идеальному. Устанавливает его государство, а региональные власти вводят специальные коэффициенты, чтобы уменьшить размер отчислений. Их можно найти на сайте ФНС.

Вся отчетность ИП на ЕНВД сводится к одной налоговой декларации КНД 1152016, которую необходимо подавать квартально до 20 числа месяца, следующего за отчетным периодом.

Так как вмененные показатели меняются редко, а реальный доход не учитывается, достаточно всего один раз рассчитать налог ЕНВД и штамповать одинаковые декларации. Но, разумеется, только до тех пор, пока какую-нибудь из величин не изменят, или пока не поменяется физический показатель (площадь помещения, количество транспортных средств).

Облагать ЕНВД можно далеко не все виды деятельности, поэтому нередко предприниматели совмещают этот режим с другими, а значит и отчетность ведут по двум режимам одновременно. Все было бы хорошо, но вмененка доступна не во всех регионах РФ, к примеру, в Москве ее нет.

Бухгалтерская отчетность ИП, в том числе КУДИР, на вмененном режиме не нужна, однако ее можно вести для упрощения учета.

Патент

ПСН - максимально простая система налогообложения, разработанная только для предпринимателей. Организации не могут купить патент, стоимость которого заменяет сразу все виды налогов и освобождает от сдачи отчетности.

Поскольку перечень видов деятельности для ПСН ограничен, и на нем нельзя нанимать более 10 человек, многие бизнесмены совмещают патент с другими режимами. В таком случае надлежит сдавать и соответствующие отчеты.

Отчетность за работников ИП

Этот вид отчетности ИП без работников предоставлять не должны, и им повезло, так как лица, которые наняли рабочих, сдают немереное число бумаг:

| Отчет | Расшифровка | Срок подачи |

|---|---|---|

| Сведения о ССЧ | Уведомление о среднесписочной численности наемных сотрудников за прошлый год | 20 января |

| Декларация 2-НДФЛ | Декларация о доходах работников ИП, количество поданных бумаг должно равняться числу сотрудников | 1 апреля (если руководитель не может удержать с физлица подоходный налог, он обязан подать отчет 2-НДФЛ до 1 марта) |

| Расчет 6-НДФЛ | Подается и ежеквартально, и по итогу года |

|

| СЗВ-М | Информация о застрахованных сотрудниках | 15 числа ежемесячно |

| Единый расчет страховых взносов | Сведения обо всех внесенных в пользу наемных работников ИП страховых взносах | 30 числа месяца, следующего за отчетным кварталом |

Расчет страховых взносов - новый отчет. Он был введен в 2017 году и заменил такие формы, как РСВ-1, РСВ-2 и РВ-3. Изменения связаны с переводом страховых взносов под юрисдикцию ФНС, пенсионный фонд (ПФР) и фонд медицинского страхования (ОМС) больше не принимают страховые платежи и не контролируют их выплату.

И еще один нюанс: владельцы фирм с численностью персонала более 25 человек должны отсылать отчет в ФНС в электронном виде , остальные - в бумажном.

Нулевая отчетность ИП 2019

Нулевые отчеты могут сдавать только ИП на упрощенке и общем режиме, так как патент вообще не предполагает сдачу отчетов, а на ЕНВД за налоговую базу принимается вымышленный доход, а не реальный, и нулевых показателей на нем не может быть.

Нулевые отчеты ИП подаются при полном отсутствии денежных переводов как на банковском счете, так и в кассе. Вместо НДС и НДФЛ можно заполнить единую упрощенную декларацию. Срок подачи упрощенного отчета - до 20 числа месяца после отчетного квартала. Это квартальный отчет, зато состоит он всего из 2 листов и может заполняться сразу по нескольким налогам.

На упрощенке тоже сдают нулевую отчетность, правда в таком случае заполняют тот же бланк КНД1152017, но немного по-другому:

- ИП на УСН 6% вносят информацию только в титульный лист, р. 1.1 и р. 2.1.1;

- ИП на УСН 15% вносят сведения в титульный лист, р. 1.2 и р. 2.2.

Подведомственные службы редко требуют какие-либо документы в подтверждение нулевой деятельности, но вполне могут обратиться в банк и запросить выписку со счета предпринимателя. Если раскроется обман, нарушитель будет выплачивать штраф.

Отчетность по ККМ

Индивидуальные предприниматели, осуществляющие денежные операции с применением ККМ, обязательно должны соблюдать кассовую дисциплину (ведение кассовой документации, соблюдение лимита денежных средств в кассе).

Однако законодатели сократили количество кассовых отчетов для малого бизнеса, в 2019 году ИП не обязаны вести кассу на равных с ЮЛ и составлять кассовые документы (кассовую книгу, ПКО, РКО). Снято с них и ограничение в виде лимита на наличие средств в кассе. Единственное, что по-прежнему закреплено за бизнесменами, - это оформление бухгалтерских платежных ведомостей для подтверждения выдачи заработной платы.

Отчетность ИП в Росстат

Существует и статистическая отчетность. Ежегодно Росстат проводит исследования на основании сведений, полученных от руководителей фирм. Отчитываться перед этим органом должны не все лица, а толькоте, которых выберет Росстат. Он вышлет им соответствующее уведомление с необходимыми формами для заполнения.

Существует и статистическая отчетность. Ежегодно Росстат проводит исследования на основании сведений, полученных от руководителей фирм. Отчитываться перед этим органом должны не все лица, а толькоте, которых выберет Росстат. Он вышлет им соответствующее уведомление с необходимыми формами для заполнения.

Индивидуальный предприниматель, который заинтересовал Росстат, обязан сдать отчетность в срок, обозначенный в уведомлении - месяц, квартал, год. За игнорирование требования можно получить штраф, размер которого указан в статье 13.19 кодекса и варьирует от 10 до 40 тыс. руб.

Остальные предприниматели должны отчитываться перед органом раз в 5 лет. Когда этот срок подойдет, Росстат напомнит об обязанности, выслав извещение с бланками для заполнения.

В перечень обязательных форм статистических отчетов ИП в 2019 году входят:

По ФЗ №402 предприниматели должны предоставлять Росстату бухгалтерский баланс и бумаги о финансовых итогах. Уточнить список можно в подведомственном региональном органе.

Дополнительная отчетность

В зависимости от направленности бизнеса и специфики ведения дел предприниматель может использовать акцизы, биоресурсы, водные ресурсы, полезные ископаемые, транспорт. Все это облагается налогом, и по некоторым из них надо отчитаться.

Налоговая отчетность при закрытии ИП

Рано или поздно все закрываются. Одни из-за расширения бизнеса и необходимости в образовании организации, другие из-за отсутствия прибыли. Как бы там ни было, одним из обязательных пунктов процедуры ликвидации является сдача отчетности ИП. С ее подготовки и следует начинать.

На каждом режиме действуют свои правила сдачи последних бумаг:

- на ЕНВД ИП сдает отчетность до подачи документов о закрытии;

- на УСН - до 25 числа месяца, следующего после ликвидации;

- 3-НДФЛ - в пятидневный срок со дня ликвидации;

- декларация НДС - до 22 апреля за 1 квартал года.

Все отчеты ИП подлежат хранению в течение установленного законодателями срока. За утерю и порчу бумаг придется платить штрафы, размер которых превышает стоимость восстановления.

В бизнесе, как и в жизни все необходимо делать своевременно и правильно. Это позволит избежать траты нервов, сил, времени и денежных затрат. В частности, когда вы принимаете решение о ликвидации вас в качестве индивидуального предпринимателя, обязательным действием в этом случае является сдача отчетности ИП после закрытия. Более того, это необходимо сделать, даже если вы не работали и доход не получали. Правильная и своевременная сдача отчетности , уплата всех налогов — это необходимое условие для того, чтобы избежать в будущем вопросов со стороны государственных контролирующих органов.

Как правильно подать отчетность после закрытия

Если у бизнесмена возникает вопрос, а надо ли сдавать отчетность при закрытии ИП, то ответ на него однозначный: обязательно. Это будет так называемым подведением итогов всей его деятельности. Подача отчетности, прежде всего, зависит от той системы налогообложения, на которой вы находитесь.

В 2016-2017 году в РФ для ИП предусмотрены следующие специальные налоговые режимы:

- Упрощенная система налогообложения (УСН): декларацию необходимо подать до 25 числа следующего месяца за месяцем после закрытия ИП. То есть, если вас закрыли 10 апреля, то до 25 мая еще есть время. В этом случае получается, что на этом режиме есть возможность сдать отчетность как до закрытия ИП, так и после. Некоторые бизнесмены допускают ошибку и не подают налоговую декларацию, если не получали доход или не осуществляли деятельность. В этом случае должна подаваться нулевая декларация, в которой заполнению подлежит несколько строк. Это же относится и к случаю, когда ИП подпадает под налоговые каникулы, то есть он впервые зарегистрировался, осуществляет виды деятельности в производственной, научной, социальной сферах и оказании услуг. При налоговых каникулах налоговая ставка для всех этих видов деятельности составляет 0%. Невыполнение этой обязанности влечет наложение штрафных санкций.

Примечание: с 10.04.2016 года действует новая форма бланка декларации по УСН (Приказ ФНС России от 26.02.2016 № ММВ-7-3/99@).

- Патентная система налогообложения (ПСН). Подача отчетности в виде декларации в этом случае не предусмотрена. Закрытие происходит автоматически по окончанию срока действия патента.

- Единый налог на вмененный доход (ЕНВД): не позднее 20 числа (апреля, июля, октября, января) месяца, который следует за отчетным кварталом, в котором деятельность была прекращена.

- Единый сельскохозяйственный налог (ЕСХН): срок подачи при закрытии – до 25 числа следующего месяца.

Также бизнесмен может находиться на общей системе налогообложения , на которую он попадает изначально по умолчанию, если не выберет другой режим. При закрытии ему необходимо подать в течение 5 рабочих дней после прекращения деятельности соответствующую декларацию по налогу о фактически полученных доходах.

Срок подачи декларации по НДС, в случае его применения – до 20 числа соответствующего квартала.

Общая цель подачи отчетов на всех режимах заключается в правильном осуществлении налогообложения и расчете страховых взносов Пенсионным фондом. Таким образом, во избежание начисления штрафных санкций, при закрытии ИП обязательно необходимо сдать отчетность после ликвидации.

Как правильно сообщить в ПФР о закрытии ИП

Специальной формы, предназначенной для уведомления ИП при закрытии, действующим законодательством не предусмотрено.

- Если наемный труд не использовался , то бизнесмену необходимо в течение 12 дней предоставить в орган Пенсионного фонда по месту регистрации следующие документы (и их копии): паспорт, ИНН, регистрационные документы, заявление на закрытие и страховое свидетельство.

- Если наемный труд использовался , то до дня подачи отчетности в ИФНС необходимо в ПФР предоставить расчеты по страховым взносам за последний период. Также после расторжения трудовых договоров предоставить персонификацию за отчетный год (т. е. если вы подали заявление до конца 2016 года, то персонификацию подаете за 2016 год, а если заявление датировано, например, 4 января 2017 года, то персонификацию необходимо подать за 2016-2017 года). Также необходимо сдать расчет РСВ ПФР о начисленных и уплаченных страховых взносах.

Иногда возникают ситуации, при которых государственные органы требуют предоставление сведений об отсутствии задолженности перед ПФР. Это требование безосновательно, так как налоговые органы самостоятельно запрашивают сведения о наличие у вас задолженности. На практике, все же, рекомендуем лично проконтролировать всю процедуру закрытия, чтобы избежать возможных негативных последствий. А доказательством может служить справка об отсутствии задолженности, выданная Пенсионным Фондом.

Чтобы ее получить, необходимо:

- обратиться в соответствующее отделение, где вы были зарегистрированы;

- при себе иметь паспорт, ИНН, заявление о закрытии, выписку ЕГРИП, квитанции об оплате платежей. При необходимости, органам Пенсионного Фонда вы оставляете только копии этих документов;

- сотрудники отделения проверяют все необходимые сведения и выдают вам или квитанции для оплаты задолженностей или справку об ее отсутствии.

Если возможности погасить задолженность на данном этапе у вас нет, то как предпринимателя вас в любом случае закроют. Но долг в Пенсионный Фонд после закрытия ИП придется в любом случае погасить. Если у вас возникли вопросы о возникновении долга, то вы можете обратиться к сотрудникам в то отделение, где вы стоите на учете. Для этого вам необходимо иметь с собой пакет документов, подтверждающих вашу регистрацию, режим налогообложения, копии платежек и иные документы, в которых, по вашему мнению, может возникнуть необходимость. Там в течение нескольких дней будет составлен акт сверки, благодаря которому вы сможете уточнить все нюансы.

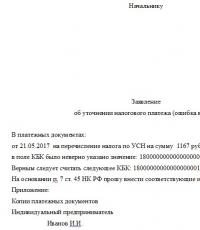

Например, если уплаченные вами денежные средства поступили не на тот лицевой счет , который необходим, то вы можете написать заявление о перегонке денежных средств на необходимый лицевой счет. В любом случае вы должны помнить, что обязанность погасить платеж никуда не уйдет, и будет числиться за вами уже как за физическим лицом.

Как закрыть счет ИП при ликвидации

Начнем с того, что открытие расчетного счета для ИП является его правом, а не обязанностью. Более того, ни одной нормой российского законодательства не предусмотрено, что бизнесмен должен его закрыть при ликвидации ИП. Каких-либо сроков и специальных условий для этого также не существует. Обязанность уведомлять налоговые органы о закрытии расчетного счета ИП с 01 мая 2014 года отменена.

Но все-таки логичнее закончить все платежные операции и счет ИП после закрытия ИП аннулировать.

Причины следующие:

- совершать расчеты личного характера на текущем расчетном счете ИП запрещено;

- переоформить расчетный счет на личный возможности нет;

- оплата комиссии за услуги банка ежемесячная;

- сложности с идентификацией предпринимателя при закрытии его как такового.

Процедура закрытия заключает в себе проведение следующих действий:

- Узнать информацию об остатке денежных средств на счету и наличие задолженностей.

- Подготовить заявления на закрытие и предоставить его в банк (с указанием вышеуказанных сведений).

- Снять все денежные средства со счета.

- Аннулировать договор на открытие банковского счета.

Обычно больше никаких документов не требуется, если иное не было оговорено в договоре на обслуживание банковского счета.

Если ИП закрыто правильно – буду ли приходить какие-то счета

При закрытии индивидуального предпринимателя есть один нюанс, который экс-бизнесмены не всегда учитывают. Правильное закрытие, уплата всех налогов, сборов, страховых взносов не застраховывает вас от таких последствий:

- проверка налоговыми органами. Как не удивительно, но они имеют на это полное право. Поэтому, во избежание негативных последствий, не пренебрегайте обязательным правилом и храните всю документацию, подтверждающую вашу предпринимательскую деятельность, в течение четырех лет. Осуществить такую проверку налоговая может только за три последних периода, т.е. за три прошедших календарных года. Ее проведение может быть обусловлено как проверкой вашей предпринимательской деятельности, правильно начисленными и уплаченными налогами, так и деятельностью контрагентов, к которой по цепочке вы имеет отношение.

- Уведомление из Пенсионного фонда на оплату счетов. В этом случае будьте аккуратны. Например, ПФР может начислить штрафные санкции за несдачу отчетности в налоговые органы. Проверьте крайние сроки подачи таких деклараций и проведите своевременную оплату, если граничный срок еще не наступил.

- Претензии со стороны контрагентов. Даже после закрытия предпринимателю необходимо выполнять все свои обязательства, но уже как физическому лицу.

- Судебные решения. Ответственность ИП после закрытия может наступить и в случае судебного разбирательства. Но здесь субъектом процесса — ответчиком будет уже физическое лицо.

В случае закрытия ИП декларацию подавать обязательно. Несоблюдение установленного российским законодательством требования влечет наложение на индивидуального предпринимателя административного взыскания. Если он признается виновным в умышленном неисполнении своих обязательств, ИП начисляются взносы в пенсионный фонд по максимально возможной ставке. При этом сумма штрафа не зависит от уровня дохода, полученного ИП во время официальной деятельности.

Юридические аспекты прекращения деятельности

Суровость наказания обусловлена желанием государственных органов владеть актуальной информацией, касающейся финансово-хозяйственной деятельности ИП. Если таковой не оформил при закрытии документы надлежащим образом, то государственные органы вынуждены исходить из максимально возможных ставок для расчета суммы налоговых отчислений. Российским законодательством при прекращении деятельности ИП предусмотрена подача следующих деклараций:

- Работа в рамках общей системы налогообложения (ОСНО) накладывает обязательства в течение 5 рабочих дней с момента прекращения финансово-хозяйственной деятельности подать декларацию о налоге на доходы физических лиц. Второй документ, оформить который необходимо, это декларация о суммарном доходе, полученном в рамках последнего налогового периода. Уплатить начисленный налог надо не позднее 15 суток с момента получения уведомления.

- Упрощенная система налогообложения (УСН) предусматривает визит к налоговому инспектору не позднее 25 числа месяца, следующего за отчетным периодом.

- Единый налог на вмененный доход предусматривает аналогичный с УСН порядок действий. Разница заключается лишь в сроках. Подать декларацию нужно не позднее 20 числа месяца, следующего за отчетным.

Налоговый инспектор по месту регистрации проинформирует о сроках сдачи декларации при закрытии ИП. В случае соблюдения всех формальностей, процедура закрытия завершается в течение 1 календарного месяца.

Вернуться к оглавлению

Внесение учетных данных

При официальном прекращении деятельности ИП обязан подать в налоговую инспекцию по месту регистрации декларацию установленного образца. Каждая строка документа заполняется вручную на основании имеющихся сведений. Ознакомиться с образцом декларации при закрытии ИП можно у своего налогового инспектора. Для корректного начисления налога необходимо внести следующие сведения:

При официальном прекращении деятельности ИП обязан подать в налоговую инспекцию по месту регистрации декларацию установленного образца. Каждая строка документа заполняется вручную на основании имеющихся сведений. Ознакомиться с образцом декларации при закрытии ИП можно у своего налогового инспектора. Для корректного начисления налога необходимо внести следующие сведения:

- присвоенный при регистрации ИНН;

- в поле № корректировки ставится «0»;

- код налогового периода;

- тип налогового периода;

- указание кода ликвидации ИП в декларации — данную строку надо заполнить особенно внимательно, чтобы избежать будущих недоразумений;

- код налогового органа;

- ОКВЭД указывается на основании внесенных в Россстат данных;

- Ф.И.О. полностью;

- сведения об ИП;

- дата заполнения;

- подпись;

- печать на титульном листе (при наличии таковой).

При заполнении налоговой декларации при закрытии ИП при необходимости можно консультироваться с инспектором. Это позволит избежать различного рода неточностей и неумышленных ошибок.

При желании ликвидационную декларацию ИП подает лично или посредством специальной компьютерной программы.

Второй способ предпочтителен в том случае, когда индивидуальный предприниматель не может выделить достаточно времени для посещения налогового инспектора.

Второй способ предпочтителен в том случае, когда индивидуальный предприниматель не может выделить достаточно времени для посещения налогового инспектора.

На последней странице ликвидационной декларации ИП отмечает применяемую ставку налога арабскими цифрами. Графы, где сведения не вносились, заполняются в обязательном порядке прочерками. После того как заполненный бланк попадает к инспектору, происходит ее изучение. В случае обнаружения неточностей или ошибок, инспектор укажет на образец заполненной декларации при закрытии ИП. У гражданина будет 3 дня на то, чтобы внести необходимые правки.