Что дает страховка жизни при ипотеке. Какие виды страхования при ипотеке обязательны? Стоимость услуги у разных компаний

При взятии долгосрочного кредита банк в любом случае будет настаивать на страховании жизни заемщика, а также на некоторых других страховках. Все дело в следующих рисках:

- Если клиент умрет, некому будет возвращать кредит.

- Клиент может утратить работоспособность, и не сможет возвращать ссуду.

- Приобретаемая по ипотеке недвижимость может быть уничтожена случайными или умышленными факторами.

- Клиент может быть лишен права собственности на приобретенную недвижимость через суд.

Конечно, основной упор будет делаться именно на . Такие требования неудивительны, ведь банку только таким образом удастся защитить свои интересы, если не выйдет получить обеспечение по кредиту.

Внимание: все дело в том, что удовлетворять данное требование от банка вовсе не обязательно. В договоре с банком прописать данное обязательство не получится, поэтому строго требовать от клиента страхования жизни не может никто.

Но как бы то ни было, при страховании жизни у заемщика будут и свои выгоды. Застраховавшись, он получит полную гарантию того, что в случае его смерти (или же нетрудоспособности) никому из его поручителей не придется выплачивать его же ипотеку. Ведь при наступлении страхового случая погашать кредит будет страховая компания.

Нужно ли это созаемщику?

Теперь о том, нужно ли страховать жизнь и здоровье ипотечного созаемщика. За длительное время выплаты ипотеки созаемщик рискует точно так же, как и сам заемщик.

Если с ним случится то, от чего застрахован заемщик, то о никаких страховых выплатах речи быть не может, так как созаемщик не прописан в страховом полисе. И в дальнейшем заемщику придется вносить платежи по ипотеке самостоятельно.

Поэтому, чтобы избежать подобного, жизнь созаемщика желательно также застраховать, хоть это и не является обязательным шагом получения ипотеки.

Возможно ли обойтись без этого или нет?

Как уже было сказано ранее, несмотря на настойчивые предложения банка по страховке жизни заемщика, ипотеку можно брать и без этого. Конечно, у банков имеются свои методы убеждения, коими они с удовольствием воспользуются.

Как отказаться?

Отказаться от страхования жизни можно всегда. Однако вслед за этим последуют действия банка, направленные на снижение собственных рисков. Обычно это выглядит как заметное увеличение процентной ставки по ипотеке. Предупреждая об этом заранее, банк постарается повлиять на клиента изменить свое решение.

Плюсы и минусы решения

Отказ от этой страховки с одной стороны позволяет уйти от дополнительных расходов на страховку. Но минусы для некоторых могут показаться более весомыми. Ведь, помимо повышенной ставки, заемщик столкнется и с собственными рисками, описанными выше.

А банк к тому же может “подсластить” выбор, уменьшив процентную ставку при оформлении страхового полиса. Причем, снизить процент он может вполне серьезно, до 0,5%-0,8%.

Справка: за годы такая скидка позволит существенно сэкономить, к примеру, взяв кредит в размере двух миллионов на 15 лет под 1%, и получив скидку в 0,5% можно сэкономить около 200 тысяч рублей.

Сколько стоит застраховать здоровье?

Из всех страховок для ипотеки страхование жизни и здоровья является наиболее дорогостоящим. И действительно, ведь наиболее дорогими являются именно те полисы, у которых наибольший шанс наступления страхового случая.

Риск в свою очередь зависит от возраста заемщика (чем он старше, тем риск больше) и наличия у него хронических заболеваний.

Стоит помнить, что страховые взносы делаются ежегодно и до конца срока кредитования. И при этом размер взноса постоянно регулируется, и каждый раз пересчитывается в зависимости остаточной суммы долга.

Ставки и тарифы

Рассмотрим, сколько будет стоить застраховать себя. Обычно в среднем цена за страховой полис составляет около 1,5% в год от стоимости кредита. При этом максимальная стоимость страхования здоровья и жизни не будет превышать 2%. Получается что в среднем при кредите в один миллион выплата за первый год будет составлять приблизительно 15000 рублей и в дальнейшем будет пересчитываться.

Как произвести расчет стоимости?

Стоимость страхования будет прямо зависеть от остатка задолженности на момент расчета, а также от страховой компании, где приобретается полис. Чтобы определиться с выбором страховщика, можно прибегнуть к онлайн-калькуляторам по расчету стоимости страховки.

Важно: для каждого клиента сумма взносов будет разной, ведь страховщики применяют к расчету большое количество коэффициентов, как повышающих, так и понижающих.

Например, пожилым людям придется вносить взносы большего размера, нежели молодым, так как у них более высокий риск заболевания или наступления смерти.

Мужчинам также могут поднять тариф по сравнению с женщинами, ведь у женщин по статистике большая продолжительность жизни. Также люди, работающие во вредных условиях, чаще болеют и умирают.

Точный тариф рассчитывается индивидуально для каждого, однако у страховщиков есть свои определенные базовые проценты, от которых они отталкиваются, применяя повышающие/понижающие коэффициенты.

Подробнее о том, как определить где дешевле страхование жизни и здоровья при ипотеке, можно узнать .

Необходимые документы

Чтобы успешно оформить страховой договор, необходимо предоставить следующий набор документов:

- Паспорт заемщика.

- Заявление-анкета заемщика. Она заполняется и печатается прямо на месте.

- Заключенный договор ипотеки.

- Медицинское заявление о состоянии здоровья заемщика (берется в поликлинике). Если оно подтверждает хорошее здоровье клиента, то страховой взнос может быть уменьшен.

- Дополнительно к медицинскому может потребоваться справка, что заемщик не состоит на учете у психиатра.

Полис будет выдан после первого внесенного страхового взноса.

Составление договора с СК

К договору страхования следует отнестись очень внимательно. Особенно следует обратить внимание на следующие моменты:

- Срок страхования. Страховой договор должен действовать на протяжении всего периода кредитования. При этом платежи должны вноситься ежегодно.

- Территория страхования. Договор должен действовать во всем мире, без исключений.

- Исключения, при которых не будет страховых выплат. Их нужно тщательно прочесть и запомнить.

Что необходимо указать в документе?

Существует несколько страховых случаев при страховке жизни и трудоспособности, при которых страховые компании обязуются выплачивать страховые средства. Все случаи должны быть прописаны в страховом договоре:

- Наступление смерти заемщика.

- Получение заемщиком I-й группы инвалидности (полная потеря трудоспособности).

- Получение заемщиком II- группы инвалидности (при частичной потере трудоспособности).

К тому же стоит помнить про исключения, при которых страховщик освободится от выплат:

- Случаи нанесения вреда здоровью и/или жизни из-за совершения заемщиком противоправных действий, к примеру, езды в нетрезвом состоянии.

- Страховой случай возник из-за попытки суицида, при военных действиях (в том числе при воздействии радиации).

- При твердых доказательствах намеренного причинения вреда здоровью и/или жизни, с целью получения страховых выплат.

Как быть в случае смерти получателя кредита?

Все имущество заемщика, включая недвижимость, которая была приобретена по ипотеке, по закону переходит по наследству.

- Если заемщик был застрахован, и смерть подходила по страховым случаям, то страховая компания погасит оставшуюся задолженность по ипотеке. Наследники же в полном праве смогут пользоваться полученной недвижимостью.

- Если же заемщик не страховался, то наследникам вместе с недвижимостью отойдет и долг заемщика.

Важно: если же они откажутся от наследства, то недвижимость перейдет во владение банка, и будет реализована. Наследникам же в данном случае рассчитывать абсолютно не на что. Все это говорит только в пользу , и об этом стоит задуматься.

Порядок действий

Чтобы процесс страхового возмещения прошел правильно, потребуется проделать следующее:

- Для начала наследникам следует тщательно изучить детали страхового полиса.

- После определения всех нюансов, и убедившись, что смерть подходила под страховой случай, необходимо направить уведомление о произошедшем в страховую компанию. Срок подачи уведомления также указан в договоре, и его не стоит нарушать, иначе добиться выплат по ипотеке от страховщика будет почти невозможно.

- Далее банком будет инициализировано расследование по данному делу.

- После чего нужно собрать и предоставить банку необходимые документы.

- Далее в дело вступит уже страховщик, однако ни в коем случае не следует прекращать вносить деньги по ипотеке. Делать это необходимо до тех пор, покуда страховая компания не перечислит свои средства.

Из необходимых документов нужно собрать следующее (обычно озвучивается страховым экспертом):

- Договор страхования, страховой полис.

- Паспорт.

- Заявление по форме страховой компании.

- Документы, подтверждающие случившееся. Ими могут быть свидетельство о смерти заемщика, полицейский протокол, акт предприятия о несчастном случае и т.п.

- Справка о текущем размере задолженности. Берется в банке.

Страхование жизни при оформлении ипотеки не является обязательным шагом, однако банки будут сильно настаивать на его оформлении. Но об этом действительно стоит задуматься ведь такой долгосрочный кредит приносит немало рисков не только банку, но и заемщику.

При отказе банк перестрахуется и поднимет процент по кредиту. А если вдруг наступит страховой случай, то от заемщика к наследникам перейдет и его долг. Страхование жизни позволит избежать этого: долг выплатит страховая компания, а недвижимость отойдет во владение наследникам.

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter .

Сейчас, большинству граждан в России нереально купить квартиру или дом в крупном городе, без оформления займа в банке. При его получении - страхование ипотечного кредита является обязательной составляющей, способной обезопасить сделку. Без нее банки не выдадут необходимую сумму.

Данная процедура снизит риски для кредитного учреждения и заёмщика от непредвиденных ситуаций, которые помешают исполнить обязательство. Страховка по ипотеке предупредит форс-мажорные обстоятельства и покроет возможные потери. Она может распространяться как на покупаемое жилье, так и на жизнь, и здоровье его приобретателя.

Действующее законодательство ввело этот порядок, чтобы снизить риски по обязательству. Существует несколько вариантов страхования при покупке жилья, причем некоторые из них помогут заемщику получить деньги на более приемлемых условиях для него.

В этой статье

Понятие ипотеки

Под ипотечным кредитом понимается получение гражданином (должником) в банке (кредитор) денежных средств, с целью приобретения на праве собственности недвижимого имущества.

Кредит носит целевой характер, а приобретаемое жилье находится в залоге у финансового учреждения до момента погашения заемщиком своих обязательств.

Статья №1 Закона № 102-ФЗ «Об ипотеке» РФ гласит, что при приобретении недвижимого имущества банк будет залогодержателем и имеет первоочередное право и на удовлетворение своих денежных требований в случае неисполнения условий договора за счёт собственности находящейся в залоге.

Понятие ипотечного страхования

Заключая данный правовой акт обе стороны, несут риски по его исполнению, которые способны нанести ущерб, как кредитной организации, так и гражданину, взявшему на себя обязательство.

В свое время ипотечный коллапс серьезно всколыхнул банковскую систему США, спровоцировав мировой финансовый кризис. Дабы предотвратить подобные последствия российское законодательство в обязательном порядке требует при получении денежных средств заключать страховое соглашение.

Ипотечное страхование – это юридическое оформление рисков в виде договора со страховщиком, которыя несет ответственность, в случае если должник по ипотеке потерял способность выплачивать взносы по долговым обязательствам.

Данный вид договоров выступает амортизатором неожиданно возникшей проблемы по платежам и возместит банку положенные средства, выданные под приобретение жилья или промышленного объекта.

Виды страхования по ипотеке

В настоящее время спектр данного вида услуг достаточно широк. Однако есть основные и часто используемые виды.

Сейчас гражданин, при оформлении займа на покупку недвижимого имущества может застраховать такие риски.

Объекта недвижимого имущества

Страхуется приобретаемое жилье, находящееся в залоге на предмет форс-мажорных обстоятельств и непредвиденных ситуаций: пожара, стихийных бедствий, неправомерных действий третьих лиц повлекших его повреждение.

Она распространяется на сохранение целостного состояния объекта, его несущих конструкций и стен, потолка, крыши и перекрытий.

Здоровья, жизни и трудоспособности заемщика (должника)

Рассматриваемый вариант защищает человека, взявшего обязательство по ссуде, от травм, увечий, которые в итоге привели к потере трудоспособности и возможности зарабатывать.

Иногда здесь играет роль возраст гражданина. Нельзя исключать, что страховщики могут отказать в заключение соглашения, если гражданину на момент обращения исполнится 60 лет, а кредит предусматривает выплаты более 5 лет.

Право собственности на приобретенную квартиру (титульная)

Имеется в виду, предупредить наступление обстоятельств, когда гражданин может по каким-либо причинам потерять право на приобретённую недвижимость (признание сделки недействительной).

Все три вида страховки можно оформить, обезопасив себя и банк от возможных неприятных ситуаций. Ведь беря заем, человек часто не может предвидеть, как далее сложится его судьба или профессиональная деятельность.

Обязательно ли страховать квартиру по ипотеке

У граждан, которые впервые хотят взять заем на жилье, встает адекватный вопрос, а нужно ли страховать квартиру или частное домовладение, приобретаемое таким образом.

На этот вопрос законодательство дает ответ: в соответствии п.2 статьи 31 Закона № 102-ФЗ «…гражданин обязан,по договору ипотеки застраховать недвижимость от рисков утраты и повреждения на сумму долгового обязательства».

Без этой процедуры ни один банк России на законных основаниях не заключит соглашение об ипотечном кредитовании. В этом больше заинтересован банк даже нежели чем сам заемщик – хотя ему также не помешает обезопасить себя от непредвиденных ситуаций в жизни.

Страховка квартиры или жилого дома, это вариант, когда страхуется объект недвижимости, находящийся в залоге. Правовое соглашение по страховке заключается на 1 (один) год и затем продлевается на то время насколько была взята ссуда. О необходимости его перезаключения напоминает заёмщику кампания, с которой заключено соглашение.

Что страхуется при ипотечном страховании

Как указывалось выше, обязательным условием для банка является страхование объекта недвижимого имущества.

Законодательство указывает в обязательном порядке страховать жилье, включающее в себя защиту от стихийных действий, повреждений и других непредвиденных случаев, в ходе которых объект сделки может прекратить существование или потерять свои функциональные способности.

Если человек придя в банк, готов заключить только один вид – это будет законно и не противоречит действующим в этой сфере нормативным актам.

Однако на деле часто банковские организации могут отказать в заключении кредитного договора без комплексного страхования, предусматривающего страхование жизни и здоровья заемщика, а также титульное, о которых говорилось выше.

Возникает вопрос, зачем кредитное учреждение будет настаивать на заключении комплексной страховки? Ответ прост – обезопасить себя от возможных рисков.

Поэтому здесь учитывается вот какой фактор – если с вами всё-таки заключат договор, без неё, нужно быть готовым к тому, что банк поднимет проценты по залоговой сумме. Этим шагом акционеры финансовой организации обезопасят выделенные денежные средства от возможных рисков.

Какие риски учитываются, а какие нет

В настоящее время, заключая соглашение, следует учитывать риски, описанные выше. Есть риски, которые не покрываются. Они в большинство случаев складываются под влиянием внешних факторов, которые страховщик не может и не обязан предвидеть и удовлетворять.

К таким рискам можно отнести:

- снижение уровня доходов заемщика;

- колебание ставки по процентам;

- повышение плавающей ставки;

- снижение ликвидности недвижимости;

- изменение курса национальной валюты;

- перенос сроков постройки жилья;

- при бракоразводном процессе собственников.

В случае наступления указанных ситуаций человек обязан знать, что они не поддаются страховке. Поэтому их следует учесть, когда планируете покупку жилья в кредит. Целесообразно обсудить эти вопросы кругу семьи и задать их непосредственно при оформлении.

Как оформить страхование по ипотеке

Чтобы юридически правильно оформить эту процедуру следует провести небольшую подготовительную работу. Для начала нужно изучить рынок услуг, обратившись к знакомым или связаться на сайтах этих компаний через специализированные Интернет-ресурсы.

Если это затруднительно, то можно проконсультироваться с банковскими работниками, которые могут посоветовать. Обычно есть несколько фирм, с которыми работает это учреждение. Не исключено, что вам могут посоветовать неплохую страховую компанию.

ВАЖНО! Обратите внимание на процентные ставки и тарифы предлагаемой вам структуры. Анализ рынка этого вида услуг указывает на то, что расценки могут разниться. Это соответственно отразится на ваших финансовых затратах.Порядок действий

После того как подготовительная работа проведена следует переходить к конкретным действиям, по регистрации правоотношения. Для этого следует последовательно осуществить несколько взаимосвязанных между собою шагов, а именно.

1 шаг. Найдите страховую компанию

Информацию лучше подчеркнуть от знакомых юристов или банковских работников. Если их нет, обратитесь к приятелям или родственникам сталкивающихся с подобной ситуацией. В крайнем случае, проанализируйте интернет-пространство.

2 шаг. Проанализируйте возможные риски сотрудничества

Здесь важно учесть и сделать анализ предлагаемых услуг. Обратите внимание на размер тарифов, сроки выплат, есть ли льготы, а также какие риски покроет заключаемое правоотношение.

Учет рисков – важнейший параметр, так как от него зависит благополучие заемщика.

3 шаг. Согласуйте вид страхования

Чтобы выполнить это действие следует заранее знать, что требует займодатель, и что предоставляет рассматриваемая вами организация.

Сопоставив их, можно сделать вывод, подходит ли выбранная вами фирма или нет. Если условия не подошли – продолжите поиски.

4 шаг. Предоставите документы

Рассматриваемое соглашение заключается довольно быстро. Требуется совсем небольшой пакет документов, от клиента, которые собрать не проблематично.

Необходимые документы:

- гражданский паспорт;

- оригинал договора о покупке жилья;

- свидетельство о праве собственности на недвижимость;

- анкета и заявление;

- медсправки.

В отдельных случаях могут потребоваться выписки из лицевого счета, справки из бюро технической экспертизы, акты по оценки жилья. Поэтому следует заранее узнать - нужны ли дополнительные справки, так как их подготовка и получение потребует определённого времени.

5 шаг. Заключите договор

Как правило, он заключается на 1 (один) год. После истечения срока он продлевается и так ежегодно. Если срок просрочен – заимодатель может наложить штрафные санкции. Поэтому все процедуры следует совершать вовремя.

Когда все предельно ясно, и существует нерешенных вопросов – можно заключать соглашение. Следует знать, что каждый недочет, который вы пропустили (любая коммерческая организация действует всегда в своих интересах) может обернуться дополнительными финансовыми затратами.

Можно ли отказаться от страховки по ипотеке после его получения

Банк выдаёт кредиты только под гарантии (страховку, залог, поручителя). Поэтому маловероятно, что будет выдан кредит без гарантий.

Рассматриваемый договор не связан прямо со ссудой и заключается отдельно. Как указывалось в п.2 ст. 31 Закона № 102-ФЗ указано, что «…страховать недвижимость необходимо, если в договоре нет дополнительных условий». Если эти условия не обяжут – то можно отказаться от страхования.

Отказ может повлечь ответные действия со стороны кредитной организации. Она может пересмотреть проценты и ежемесячные платежи, а иногда и в законном порядке потребовать возвращения всей суммы займа, что будет не выгодно заемщику.

Стоимость страхования ипотечной квартиры

Не последним будет вопрос, касающийся цены услуг. Ведь никто не хочет переплачивать. Стоимость зависит от ряда характеристик и факторов, влияющих на конечную сумму.

К характеристикам можно отнести:

- время эксплуатации (первичный или вторичный рынок);

- техническое состояние;

- условий ипотеки, предлагаемых кредитором;

- условия соглашения, предлагаемые страховщиком.

Если аккумулировать все это, а также предложения на рынке услуг, то можно определить среднее значение ее стоимости. Она колеблется от 0,5 до 1,5% от стоимости жилья. Платить цену за страховку, как и оформлять, следует заемщику ежегодно.

Это выгодно и удобно для всех участников обязательства.

От каких факторов зависит цена

Существует ряд объективных факторов, прямо влияющих на стоимость контракта. Если они присутствуют, то будьте уверены, что цена за услуги фирмы может быть, ниже ожидаемой стоимости.

К таким факторам можно отнести:

- Пол и возраст. Для молодых людей и семейных пар стоимость ниже. Мужчины платят немного больше чем женщины.

- Здоровье заемщика. Важно, чтобы человек не подвергался риску тяжёлых и хронических болезней – если они есть соглашение могут не оформить.

- Размер займа. Чем он больше, тем выше ставки процентов.

Если страхование по ипотеке хочет сделать семейная пара, следует изучить факторы и характеристики, влияющие на его цену. Следует максимально их учесть, чтобы облегчить бремя оплаты страховки и ссуды для семьи.

Тарифы страхования по ипотеке: 5 предложений от популярных компаний

На данный момент, на рынке страховых услуг в РФ работает немало юридических лиц. Каждый из них предлагает примерно одинаковый спектр услуг. Основное отличие - это процентные ставки и стоимость услуг.

При выборе компании, следует обратить внимание:

- Сколько она работает на рынке.

- Величину уставного капитала.

- Действующие тарифы.

Из представленного списка выберите ту фирму - чьи условия вам подходят. Для более подробных сведений о выбранном юридическом лице обратитесь на ее сайт, где вы найдете всю исчерпывающую информацию. А также можно связаться с её представителями по телефонам.

Что делать, если наступил страховой случай

При его наступлении, главное, что должен сделать гражданин – незамедлительно известить страховщика и банк, где была оформлена ссуда на жилье. После того, как стало известно о произошедшем событии, запускается правовой механизм, который был предусмотрен заключённым соглашением.

Данная процедура осуществляется между финансовыми организациями. В получении страховых выплат по кредиту, прежде всего, будет заинтересован банк. Участие гражданина в этом процессе небольшое.

Соглашение покроет все понесенные убытки. Вероятность того, что страховая фирма не выполнит свои обязательства, ничтожна. Если человек правильно оформил комплексную страховку, он может быть спокоен, при наступлении негативных последствий.

Часто задаваемые вопросы

При совершении практически любых юридических действий у людей часто возникают вопросы по их оформлению и последствиям. Граждане спрашивают, не будет ли нанесен ущерб их интересам.

Поэтому перед тем как купить и застраховать имущество следует пояснить ответы на некоторые вопросы, а именно.

Можно ли приватизировать застрахованное жилье по ипотеке

Закон указывает, что приватизация – это приобретение собственности на объект недвижимости. Так как квартира или дом куплены в ипотеку и оформлены на вас – вы автоматически являетесь собственником жилого помещения и приватизация не нужна.

Можно продать жилье, приобретенное по ипотеке

Продать ипотечную квартиру разрешено, только с позволения залогодержателя. При этом соглашение по страхованию прекращается, как только у квартиры появился новый собственник.

Возможно, ли получить ипотеку на общежитие

Что касается общежитий, которые находятся в муниципальной собственности, либо, предприятий. Стоимость их невелика, как правило, поэтому варианты получения ссуд по приобретению комнат в общежитиях практически не встречаются.

Кроме того, первоочередное право имеют люди, проживающие и прописанные в ней, а значит, покупка её посредством ссуды не потребуется.

Какие нюансы следует учесть при заключении ипотечного договора, общие рекомендации

В любом виде правоотношений существует вероятность наступления негативных последствий, невыгодных одной из сторон. Чтобы их избежать при заключении страхового договора - следует придерживаться ряда правил.

Вот их краткий перечень:

- Внимательно изучить пункты договора, особенно те, которые написаны мелким шрифтом.

- В случае, когда что-то неясно, обратитесь с вопросом к сотрудникам кредитной организации.

- Обратите внимание на условие о страховании только в аккредитованных банком, организациях.

- Когда есть возможность прийти со знакомым юристом – сделайте это, это облегчит понимание ситуации.

Если застраховать все возможные риски – это убережет заемщика от неприятностей, которые с каждым могут случиться. Конечно, если оформить комплексную страховку – то платить взносы придется в большем размере, но лучше немного переплатить и обезопасить себя.

Страхование жизни при ипотеке вызывает много вопросов, главными из которых являются следующие:

- Обязательно ли его оформлять?

- Обязательно ли страховать жизнь при ипотеке, если заемщик уже имеет полис страхования жизни?

- Чем грозит отказ от страхования жизни при оформлении ипотеки?

Рассмотрим эти вопросы подробнее.

При оформлении ипотечного кредита банками применяется ипотечное страхование. Банки руководствуются при этом Федеральным законом «Об ипотеке», где сказано, что страхование залоговой недвижимости является обязательным условием предоставления ипотечного кредита. Такая Страховка применяется в качестве обеспечения финансовой безопасности банка и заемщика в случае форс-мажора или иных обстоятельств.

Другое дело, если банк предлагает или даже навязывает некое комплексное ипотечное страхование, включающее в себя страхование недвижимости; страхование жизни, здоровья; страхование права собственности.

Что касается страховки недвижимости, недвижимость страхуется в качестве залогового обеспечения на весь срок ипотеки.

Страхование жизни при ипотеке - это вид страховой услуги, при котором предполагается получение страховых выплат в случаях инвалидности заемщика, его гибели, получения травм, тяжелых заболеваний - всего, что повлечет за собой нарушение выплат по ипотечному кредиту.

Страховые компании могут временно оплачивать вместо заемщика его ипотечный долг, могут выдать страховую сумму единовременно, а могут совместить эти два варианта.

Размер страховой суммы, как правило, равен задолженности по кредиту и уменьшается вместе с ней.

Страхование недвижимости оформляют на срок до 3-лет и оно позволяет возместит банку убытки и расходы, связанные с потерей права собственности заемщиком.

Оно не является необязательным для заемщика при оформлении ипотеки. Если банк пытается обязать вас застраховать титул, это означает, что банк не уверен в юридической чистоте квартиры, приобретаемой в ипотеку.

Страховка жизни в свою очередь позволяет полностью погасить задолженность заемщика по ипотеке за счет средств страховой компании. Данное обязательство возникает перед страховой, если происходит один из страховых случаев, которые указаны в полисе.

К таким рискам можно отнести риски, наступившие в результате болезни или несчастного случая. Это смерь застрахованного, получение инвалидности 1 и 2 группы, временная нетрудоспособность на срок более 30 дней.

Стоит отметить, что к не страховым случаям при страховании жизни, при наступлении которых страховая компания откажет в выплате страховки относятся: заболевание СПИД, самоубийство, алкогольное и наркотическое опьянение, управление автомобилем без прав, при совершении преступления.

При наступлении страхового события и при наличии хотя бы одного из перечисленных обстоятельств страховая даст отказ на погашение ипотеки перед банком и тогда родственники или сам заемщик будут обязаны погасить задолженность перед банком самостоятельно.

Как признать случай страховым при ипотеке?

Для того, чтобы страховая компания признала случай страховым, необходимо совершить ряд действий.

Если произошла смерть заемщика, его родственникам следует обратиться в страховую в течение действия договора страхования, но не позднее года от момента несчастного случая или болезни, привлекшего к смерти заемщика.

При наступлении инвалидности соответственно заемщик должен обратиться в страховую компанию в течение срока страхования и не позднее полугода после его окончания.

При временной нетрудоспособности заемщик обращается в страховую после 30 дней непрерывного больничного.

Если с заемщиком произошло страховое событие и страховщик признал его, то он обязан погасить задолженность заемщика перед банком. Страховая сумма при страховании жизни по ипотеке составляет сумму задолженности перед банком. Именно эту сумму переведет страховая в банк, за исключением риска по временной утрате трудоспособности. Там оплата происходит по факту за каждый день нетрудоспособности исходя из размера 1/30 от платежа по ипотеке.

Срок страхования исчисляется 12 месяцами. По прошествии этого срока заемщик должен прийти в страховую и продлить страховку на следующий год.

Какие документы предоставляются в страховую кампанию для выплаты страховки?

Пакет документов для выплаты по страховке состоит из Заявления на выплату, Справки о смерти с указанием причины, Документов по праву на наследство от родственников, Справки об установлении инвалидности и документов из медицинского учреждения подтверждающих факт несчастного случая или болезни с наступление инвалидности, Документов о нетрудоспособности с указанием количества дней и связи с произошедшим страховым случаем, Справки от банка с размером суммы для перечисления и реквизитами.

Особенности Страхования жизни при ипотеке с госучастием

Банки с госучастием при предоставлении ипотеки с господдержкой как правило включают пункт о страховании жизни в кредитный договор.

Льготная ставка на ипотеку действует только при условии, что заемщик обязательно застрахует свою жизнь и здоровье. В противном случае банк имеет право повысить кредитную ставку на 1%.

Как правильно застраховать жизнь и здоровье при оформлении ипотеки в Сбербанке?

Заемщик имеет право застраховать свою жизнь и здоровье в любой страховой компании, аккредитованной в Сбербанке. Это норма прописана отдельным пунктом в кредитном договоре. Таких компаний, кроме «Сбербанк Страхование», существует четыре: ООО СК «ВТБ Страхование»; САО «ВСК»; ООО «ИСК «Евро-Полис»; ОАО «СОГАЗ». У них тарифы обычно меньше, чем ставки в «Сбербанк Страховании». Но, несмотря на закон, менеджеры Сбербанка иногда настаивают на оформлении полиса именно в их страховой компании. В этом случае потенциальному заемщику нужно сослаться на сайт Сбербанка России. На нем сказано, что можно страховать здоровье и жизнь в любой страховой компании, которая отвечает требованиям данного кредитного учреждения.

Если строго следовать закону, то при оформлении ипотечного кредита в Сбербанке заключать договор личного страхования необязательно. Такое страхование является добровольным. Тем не менее, в случае отказа от страховки Сбербанк вправе повысить ставку по ипотеке на 1 процент. Получается, что у добровольного страхования здоровья и жизни при получении ипотечного кредита есть положительные и отрицательные стороны. Самым большим минусом является общая сумма страховых платежей по договору. Учитывая, что взносы нужно платить ежегодно, стоимость страхования жизни при ипотеке в Сбербанке ощутимая, кредитные программы рассчитаны на 30 лет, получается внушительная переплата. Но если взять в расчет, что Сбербанк при отсутствии страховки повышает ставку по кредиту на 1%, то появляется резон застраховаться.

Какие санкции применяют банки за отказ от страховки?

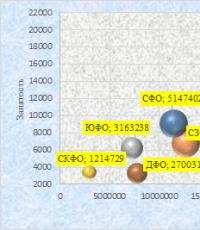

Банки в таких случаях повышают процентную ставку по кредиту, например, Сбербанк +1%; Банк Москвы +1%; ВТБ24 +1%; Дельтакредит +1%. Райффайзенбанк + 0,5%; Россельхозбанк +3,5%.

Сколько стоит страхование жизни?

Стоимость полиса напрямую зависит от того, в какой организации вы его приобретаете и от остатка задолженности, поэтому каждый раз, заключая новый договор страхования жизни и здоровья при ипотеке, сумма будет меньше предыдущей. Если полис приобретался в офисе страховой компании, необходимо будет брать справку об остатке задолженности для того, чтобы правильно вычислить размер платы. Если вы не знаете, какую компанию выбрать, можно воспользоваться онлайн-калькулятором, который поможет сориентироваться в существующих предложениях.

Выбирая страхование жизни при ипотеке, нужно понимать, что для разных клиентов сумма взноса будет разниться. Связано это с множеством факторов, на которые обращают внимание страховщики, применяя понижающие или повышающие коэффициенты.

Людям преклонного возраста придется платить больше, поскольку риск наступления болезни или смерти выше, нежели у более молодых кредитополучателей.

У мужчин тариф может быть выше, поскольку продолжительность жизни у них меньшая в отличие от женщин.

Люди, занятые на вредных и тяжелых условиях труда, по статистике живут меньше. Это принимают во внимание и страховые фирмы, оформляя полис с повышающим коэффициентом.

Чем выше сумма задолженности, тем больше будет стоить страховка, поскольку рассчитывается они из размера кредита.

Точный тариф страхования жизни при ипотеке рассчитывается в индивидуальном порядке, и на него валяет множество факторов - от возраста и пола до состояния здоровья и образа жизни. Однако в каждом случае у страховщиков есть базовая величина, выраженная в процентах. От нее и отталкиваются при произведении расчетов.

О перерасчете страховки при частичном погашении кредита.

При частичном досрочном погашении вы имеете право потребовать у страховой компании пересчитать сумму взноса, а при переплате вернуть ее часть. Для этого придется принести справку из банка об остатке долга и график расчета ежемесячных платежей, который выдается при подписании договора кредитования. Здесь тоже надо читать условия договора страхования жизни при ипотеке, поскольку в некоторых организациях делать это можно лишь несколько раз за период действия полиса либо вовсе такая возможность не предусмотрена.

Возврат страховой премии при полном досрочном погашении ипотеки.

Расторжение договора страхования жизни возможно при полном возврате банку долга. В некоторых случаях страховая компания не выплачивает остаток, но об этом прописывается в договоре. Если же такая возможность существует, необходимо написать заявление на имя руководителя компании-страховщика с просьбой вернуть сумму, равную размеру страховых платежей за неиспользованное время. В дополнение необходимо приложить справку, свидетельствующую об отсутствии финансовых обязательств перед банком за ипотеку. Деньги перечисляются безналичным переводом на указанный вами счет.

Ипотечное кредитование сейчас довольно распространенный способ приобретения собственного жилья. Каждый заемщик уже сталкивался или слышал про страховку при такой ссуде. Иногда это оказывается неприятным сюрпризом, так как вынуждает клиента дополнительно раскошелиться. Однако страхование жизни и здоровья при ипотеке хоть и не является обязательным, но, по мнению большинства специалистов, служит «подушкой безопасности» как для заемщика, так и для банка.

Полис страхования жизни при ипотеке обязывает страховую компанию выплатить задолженность по ипотечному кредиту в случае наступления страхового случая с заемщиком. Погашение может быть частичным или полным.

Мнение эксперта

Одной из недорогих и надежных страховых компаний в 2020 году является Ингосстрах. В перечень оказываемых компанией услуг входит и страхование жизни при ипотеке. Ознакомиться с условиями и оформить страховку вы можете на официальном сайте Ингосстраха .

То есть, эта страховка покрывает определенные риски, а именно:

- Смерть заемщика. В этом случае необходимо обратиться в страховую компанию в течение срока действия договора, но не позже 1 года с даты происшествия или болезни, закончившихся летальным исходом.

- Получение инвалидности 1 или 2 группы. Обращаться к страховщику следует не позднее полугода после окончания договора страхования.

- Нахождение на больничном листе более 30 дней. В зависимости от страховой компании выплата производится либо сразу, либо после закрытия больничного.

В первых двух случаях страховая компания выплачивает всю сумму действующей задолженности. А при длительном больничном расчет производится ежедневно по 1/30 от платежа по кредиту. Страхование жизни дает заемщику гарантию, что при утрате работоспособности его долг продолжит выплачивать страховая компания, и задолженности не возникнет.

Важный момент: возможны ситуации, когда после страховой выплаты по инвалидности заемщик умер. Тогда никаких выплат больше не полагается. А если сначала клиент находился на больничном и страховая компания перечисляла банку платежи по кредиту, а потом наступила инвалидность, то по ней положены выплаты. Но из общей суммы будут вычтены платежи по больничному.

Чтобы застраховать созаемщика и иметь право на получение выплат, требуется оформить такой же полис страхования жизни и на него. В противном случае если с созаемщиком произойдет страховое событие, кредитный долг не уменьшится, и полностью ляжет на плечи заемщика.

Заемщику важно знать, что страховая компания может отказать в выплате в следующих случаях:

- Наличие у застрахованного СПИДа или ВИЧ и нахождение на учете в диспансере.

- При самоубийстве (кроме случая доведения до самоубийства, которое должно быть установлено судом).

- Если по анализу крови умершего определено, что он употреблял спиртные напитки, наркотические вещества.

- Застрахованный управлял транспортным средством, не имея прав на его управление.

- Страховой случай произошел в ходе преступления и это доказано судом.

- Наличие серьезного хронического заболевания на стадии заключения страхового договора, которое заемщик скрыл.

Любое из вышеперечисленных обстоятельств приведет к тому, что долг перед банком страховая компания не закроет. Как следствие, рассчитываться по ипотеке придется самому заемщику либо его наследникам (если они вступят в наследство).

Мнение эксперта

Александр Николаевич Григорьев

Эксперт в области ипотеки с 10-летним стажем. Является руководителем отдела ипотеки в крупном банке, на счету более 500 успешно одобренных ипотечных кредитов.

Такие события, как потеря работы, смерть близкого родственника (в том числе и созаемщика, если на него отдельный полис не оформлялся), задержка зарплаты не могут служить основанием для обращения в страховую компанию. В этих случаях заемщику следует обратиться непосредственно в банк для возможной реструктуризации кредита , если в этом есть необходимость.

Для банка этот вид страхования важен по причине большой кредитной задолженности, к тому же ипотечные кредиты отличаются продолжительным сроком. Никто не может с уверенностью сказать, что будет с клиентом через тот или иной промежуток времени и сможет ли он выплачивать ипотеку.

Отсутствие страховки может привести в дальнейшем к длительным судебным тяжбам и не всегда банку удается вернуть выданный кредит. В таких спорах есть множество нюансов, в частности нельзя отобрать у заемщика единственное жилье. Таким образом, для банка полис страхования жизни служит дополнительным гарантом, что деньги в любом случае будут возвращены.

Обязательно ли страхование жизни при взятии ипотеки?

Вопрос о том, обязательно ли оформлять страхование жизни при ипотеке, весьма актуален, особенно если платежи за страховку высокие. Согласно ФЗ №102 «Об ипотеке» оно является добровольным. Следовательно, банк не может обязать клиента оформить страховой полис.

Однако по причине увеличения своих рисков, банк может предложить заемщику иные, более жесткие условия кредитования. В частности, увеличить процентную ставку, уменьшить срок, затребовать поручительство и др.

Вообще, при ипотеке возможны три вида страховки:

- Страхование залоговой недвижимости. По закону оно обязательно. Имущество страхуется от разрушения и внешнего повреждения (например, землетрясение, обрушение дома) на весь срок кредитования. Для страхования внутренней отделки и предметов интерьера, необходимо включать это в договор отдельным пунктом.

- Страхование здоровья и жизни. При наступлении страхового события на любом сроке кредитного договора, весь остаток задолженности или его часть берет на себя страховая компания.

- Страхование титула. Если в прошлом по ипотечной недвижимости были спорные вопросы о собственности, то уже после заключения кредитного договора возможны «нежданные гости» в виде претендентов на имущество заемщика. Титульное страхование как раз защищает интересы банка в случае утраты права собственности за клиентом. Вдобавок заемщик может заключить и отдельное страхование титула на себя, чтобы иметь «подушку безопасности» в виде выплат от страховой компании, если недвижимость юридически окажется нечистой. Срок действия таких договоров всегда не больше 3 лет, так как после этого по закону все имущественные споры судами не принимаются. Эта страховка при ипотеке не обязательна, но банк может потребовать ее, если покупаемая недвижимость вызывает сомнения.

Читайте также другие статьи от наших экспертов:

Где в 2020 году лучше брать ипотеку, в каких банках самые выгодные условия, и как сделать свою ипотеку максимально выгодной — .

При продаже квартиры по ипотеке вы обязательно столкнетесь с такой процедурой, как оценка недвижимости. Зачем она нужна и как проходит, суть процедуры и основные особенности, с которыми придется столкнуться в статье по этой ссылке .

3 довода в пользу страховки

Для заемщика страховка жизни и здоровья облегчит его положение при возможных форс-мажорах. Иначе при частичной или полной потере трудоспособности решать вопрос с кредитом придется только своими силами. Оформленный страховой полис позволяет рассчитывать на ряд преференций от банков.

Из них можно выделить 3 главных выгоды для заемщика:

- Сниженный процент.

- Отсутствие требования об обязательном поручительстве.

- Меньший размер первоначального взноса.

Конечно, есть банки, которые предлагают ипотеку вообще не упоминая о страховании жизни. Но решение в любом случае остается за заемщиком. Под заманчивыми предложениями часто скрываются более высокие комиссии и проценты, ведь при отсутствии страховки банку приходится уменьшать свои риски другими способами. Мы советуем оформлять ипотечный кредит именно со страхованием жизни и здоровья, особенно при длительном сроке погашения.

Мнение эксперта

Александр Николаевич Григорьев

Эксперт в области ипотеки с 10-летним стажем. Является руководителем отдела ипотеки в крупном банке, на счету более 500 успешно одобренных ипотечных кредитов.

Отказ от страхования жизни влечет за собой повышение процентной ставки по ипотеке на 0,5-3,5% в разных банках. К заемщику выдвигают более жесткие требования, иногда уменьшая максимально возможную сумму кредита, что устраивает не всех клиентов.

При выборе страховой компании менеджеры банка могут настойчиво предлагать какого-то конкретного страховщика. Это происходит из-за некомпетенции отдельных сотрудников или по причине необходимости выполнения плана по дополнительным услугам. Между тем, заемщик может застраховаться в любой страховой компании, отвечающей требованиям банка, то есть аккедитованной в нем.

Рекомендуем сравнить условия и стоимость страхования в нескольких фирмах – разница иногда может быть ощутимой. Страховаться в банке чаще всего дороже, но бывает и наоборот, когда клиенту предлагают подходящие условия в рамках специальных акций или по причине длительного сотрудничества с ним.

Жизнь и здоровье военнослужащих и некоторых других категорий заемщиков могут быть уже застрахованы. Но отказаться от подобного страхования в банке все равно не получится. Дело в том, что по данной страховке выплату получает сам заемщик либо его родственники и деньги могут быть не направлены на погашение ипотеки. Банку же необходимо чтобы именно он был выгодоприобретателем (то есть получателем страховой выплаты).

Где делают страховку для ипотеки – топ-5 компаний

Рассмотрим условия 5-ти популярных страховых фирм, в которых можно застраховать жизнь и здоровье для ипотеки. В сравнении используются данные авторитетного рейтингового агентства «Эксперт РА» (raexpert.ru) из рейтинга финансовой надежности страховых организаций, предоставляющих услугу страхования жизни.

Ингосстрах

Одна из крупных и известных фирм на российском рынке. Рейтинговое агентство «Эксперт РА» характеризует Ингосстрах высокой кредитной способностью, финансовой надежностью и устойчивостью (ruAA).

Одна из крупных и известных фирм на российском рынке. Рейтинговое агентство «Эксперт РА» характеризует Ингосстрах высокой кредитной способностью, финансовой надежностью и устойчивостью (ruAA).

Организация имеет привлекательные предложения по ипотечному страхованию. Офисы Ингосстраха есть даже в небольших городах и поселках. На сайте имеется специальный калькулятор, который поможет рассчитать стоимость страховки исходя из различных условий.

После расчета клиенту предложат оформить страховой полис и оплатить его онлайн, не выходя из дома. После оплаты на электронную почту приходит письмо с полисом, заверенным электронной подписью. Клиенту остается только подписать его со своей стороны.

Страхование жизни и здоровья в Ингосстрахе имеет следующие преимущества:

- Крупная, стабильная и платежеспособная компания.

- Широкое распространение в регионах, малых городах.

- Скидки при онлайн оформлении. Например, для клиентов Сбербанка организация предоставляет 15% скидку при онлайн оформлении полиса.

- Имеется удобный калькулятор расчета стоимости страховки.

Калькулятор страхования

Рассчитать страховку на специальном калькуляторе Ингосстраха, и оформить ее онлайн, можно прямо на нашем сайте или на сайте страховой компании по этой ссылке .

Например, годовая стоимость страхования жизни и утраты трудоспособности заемщика-женщины 35 лет, для ипотеки, взятой в Сбербанке под 10% на квартиру с оформленным правом собственности, с остатком задолженности 1 500 000 рублей, обойдется в 5 211 рублей (с 15% скидкой).

Рассчитали стоимость страховки жизни в Ингосстрахе

ВСК Страховой Дом

Достаточно крупная и известная компания, с умеренно высоким уровнем надежности и финансовой устойчивости (ruA+) по версии рейтингового агентства «Эксперт РА».

Достаточно крупная и известная компания, с умеренно высоким уровнем надежности и финансовой устойчивости (ruA+) по версии рейтингового агентства «Эксперт РА».

Занимает 7 место по сборам в нише страхования жизни. Региональная сеть насчитывает более 500 филиалов и отделений на территории страны. Имеется возможность онлайн оформления полиса, однако тарифы довольно высокие.

Рассчитаем стоимость страховки в ВСК. Условия те же, что и в предыдущем примере. Стоимость страховки по программе «Защищенный заемщик» составит 5 100 рублей. Однако, сумма не окончательная и может изменится в большую сторону при указании дополнительных данных (вес, место работы, и т. д.) при заполнении анкеты.

РЕСО Гарантия

Организация занимается добровольным страхованием от несчастных случаев и болезней, страхованием жизни. Рейтинг надежности компании, по мнению агентства «Эксперт РА», ruAA+. Организация с высоким уровнем надежности, кредитоспособности и финансовой устойчивости.

Организация занимается добровольным страхованием от несчастных случаев и болезней, страхованием жизни. Рейтинг надежности компании, по мнению агентства «Эксперт РА», ruAA+. Организация с высоким уровнем надежности, кредитоспособности и финансовой устойчивости.

РЕСО-Гарантия состоит во Всероссийском союзе страховщиков, и Федеральном саморегулируемом союзе страховых организаций. Является единственной фирмой, которая страхует клиентов старше 60 лет. На официальном сайте есть удобный калькулятор расчета стоимости.

Посчитав стоимость страховки на калькуляторе с теми же условиями, получаем сумму 3 555 рублей. Сумма может измениться при указании дополнительных данных для оформлении полиса. Для Сбербанка результат не действительный, стоимость будет больше.

Расчет страховки в РЕСО гарантия

Сбербанк страхование жизни

Дочерняя организация Сбербанка России, была создана для страхования жизни своих заемщиков. В линейке тарифов имеется предложение «Защищенный заемщик» для ипотечных клиентов. Позволяет снизить ставку по ипотеке Сбербанка на 1%.

Дочерняя организация Сбербанка России, была создана для страхования жизни своих заемщиков. В линейке тарифов имеется предложение «Защищенный заемщик» для ипотечных клиентов. Позволяет снизить ставку по ипотеке Сбербанка на 1%.

Агенство «Эксперт РА» характеризует компанию максимальным уровнем кредитоспособности, финансовой надежности и устойчивости (ruAAA). Прогноз по рейтингу стабильный.

Из плюсов выделим надежность и стабильность компании, возможность оформления полиса на официальном сайте онлайн со скидкой 10%. Максимальный остаток задолженности – 1 500 000 рублей, если сумма больше, страховка оформляется в отделении банка.

Минусом считается высокая стоимость полиса – на 30-40% выше, чем у других аккредитованных страховщиков. Расчет на сайте Сбербанка показывает, что стоимость страховки по тем же условиям составит 5 160 рублей.

Стоимость страхования жизни в Сбербанке

СОГАЗ Жизнь

Дочерняя компания «Газпрома» и банка «Россия». Серьезная компания, с максимальным уровнем финансовой надежности и устойчивости по данным «Эксперт РА» (рейтинг ruAAA). В основном принимает ипотечных клиентов Газпромбанка, у которых практически нет шансов застраховаться в другой организации.

Дочерняя компания «Газпрома» и банка «Россия». Серьезная компания, с максимальным уровнем финансовой надежности и устойчивости по данным «Эксперт РА» (рейтинг ruAAA). В основном принимает ипотечных клиентов Газпромбанка, у которых практически нет шансов застраховаться в другой организации.

Компания активно развивает классическое долгосрочное страхование жизни в первую очередь для корпоративных клиентов, банковское страхование жизни заемщиков, сотрудничая с банками, и долгосрочное страхование жизни физических лиц, не являющихся сотрудниками партнерских компаний.

Базовая ставка страхования жизни для Сбербанка составляет 0,21%. При страховой сумме 1 500 000 рублей, стоимость полиса на 1 год составит:

1 500 000 / 100% * 0,21 = 3150 рублей.

Один из самых недорогих вариантов для Сбербанка.

Сколько стоит страхование жизни при ипотеке и почему оно может подорожать?

В среднем страхование жизни обойдется заемщику в размере 0,5–1,5% от суммы задолженности по ипотеке. Полис, как правило, оформляется на 1 год и продлевается на следующий. С уменьшением суммы задолженности будет уменьшаться и сумма страховки. Заемщик также вправе сменить страховую компанию.

Стоимость полиса и тариф для каждого заемщика определяется за счет взвешенной оценки совокупности факторов:

- Пол. Для мужчин риск по этому фактору более высокий, поэтому когда есть выбор кого ставить заемщиком, а кого созаемщиком, на первое место лучше поставить женщину. Полис обойдется дешевле на 30-50%. Однако есть компании, которые не придают полу существенное значение при выводе конечной суммы за страховой полис.

- Возраст. У людей старшего возраста выше риск смерти или болезни, поэтому и тариф для них выше. Разница в ставках между 25 летним и 50 летним клиентом может составлять 5-10 раз. Заемщикам в возрасте более 60 лет вообще отказывают в страховке жизни.

- Наличие хронических заболеваний. Они увеличивают стоимость страховки.

- Общее состояние здоровья. От клиента потребуется медицинская справка. Любые отклонения в той или иной степени влияют на повышающий коэффициент. Поэтому большинство клиентов предпочитают молчать о болезнях. Рекомендуем не скрывать правду от страховщика, поскольку сокрытие болезней может послужить основанием для отказа в страховой выплате.

- Лишний вес. Страховка будет однозначно выше для заемщиков с большим весом.

- Профессия. Чем более рискованной и опасной она является, тем выше будет тариф. Риск у бухгалтера и сотрудника МЧС существенно различается. Последним вообще сложно найти компанию, которая согласится на страхование.

- Наличие на руках уже действующего полиса страхования жизни, где выгодоприобретатель не банк. Учитывается не всеми кредитными учреждениями, но предоставить его не будет лишним.

- Сумма кредита. Чем она выше, тем более повышающие коэффициенты применяют страховые компании.

- Комиссия банка. Некоторые банки сотрудничают со страховыми компаниями и берут комиссию за привлеченных клиентов. Одни хотят от страховщика 20-50% от стоимости полиса, другие вообще на этом не зарабатывают, все зависит от банка.

Сколько будет стоить страхование жизни определяется и с учетом нюансов в конкретной страховой компании. Во внимание может приниматься семейное положение, наличие детей, других долговых обязательств, имущества и др.

Оформление комплексной страховки (жизни, титула и залога) обычно обходится дешевле. Заемщиков следует предостеречь оформлять полис страхования жизни до того, как ипотека одобрена. В противном случае если банк откажет, вернуть уплаченные деньги будет невозможно.

Каждый ипотечный заемщик при получении ссуды на покупку жилья сталкивается с рядом дополнительных затрат, среди которых довольно весомая доля приходится на оформление страховки. По российскому законодательству банки обязаны требовать у заемщиков оформления страхового полиса на приобретаемый им объект недвижимости. Но многие кредитные организации идут дальше и настаивают также на оформлении страхования жизни, а в некоторых случаях и титула. Для чего это делается и можно ли избежать дополнительных трат – рассмотрим сегодня.

Хотя страхование жизни при ипотеке в 2020 году не закреплено на законодательном уровне, многие кредитные организации настаивают на его оформлении. При этом они предлагают оформление ссуды и без подобной страховки, но под более высокий процент, который малопривлекателен для заемщика. Встречаются и ситуации, когда банк просто отказывает в выдаче займа тому, кто не предоставит необходимый полис. Законно ли это? Скорее, нет, но формально причина отказа в кредитовании может быть не связана с нежеланием потенциального заемщика получать страховку. Уличить банк в нечестной игре будет довольно трудно или даже невозможно. По закону кредитные организации имеют право не сообщать клиенту причину отказа в предоставлении ссуды, и этим правом они успешно пользуются.

Для чего банки требуют от заемщиков оформление дополнительных страховок? Все очень просто – чтобы обезопасить себе и свои активы. Поскольку ипотечные ссуды в большинстве случаев выдаются на довольно длительные сроки, даже предоставление различного рода справок о доходах и занятости не может быть 100% гарантией погашения задолженности. А наличие страховки при ряде форс-мажорных ситуаций станет гарантом того, что выплаты за заемщика произведет страховая компания. То есть в выигрышном положении окажется и заемщик, и банк. Другой вопрос, что форс-мажор может и не произойти, а платить страховые взносы в любом случае придется.

Варианты страхования

При заключении кредитного договора потенциальный заемщик сталкивается с необходимостью оформления нескольких страховок.

Страхование недвижимости в залоге

Независимо от желания заемщика, застраховать приобретаемый на заемные средства объект недвижимости, который выступает залогом по кредиту, придется, ведь это является обязательным условием предоставления ссуды в каждом банке. Данное требование закреплено статьей 31 ФЗ № 102 «Об ипотеке (залоге имущества)». Наличие страхового полиса на квартиру, комнату или дом позволяет принять их в залог с минимальным дисконтом, а также минимизирует ряд рисков. Собираясь взять ипотеку и оформить страховой полис на жилье, необходимо помнить о некоторых нюансах:

- Страхование недвижимости осуществляется только на случаи рисков, связанных с ее утратой или повреждением (страховым случаем признается пожар, различного рода стихийные бедствия, способствующие нанесению ущерба и т. п.).

- Выгодоприобретателем по страховке назначается банк, который в случае наступления страхового случая и получит сумму компенсации (она будет зачислена в счет погашения задолженности по кредиту).

- Страхование производится на сумму, которая должна быть не меньше, чем размер кредита, а по мере уменьшения основного взноса будет сокращаться и страховая сумма.

- Необходимость страхования недвижимости сохраняется до тех пор, пока она находится в залоге, до момента полного погашения задолженности перед банком.

- Поскольку стандартный договор со страховщиком заключается сроком на 1 год, то ежегодно придется его пролонгировать или заключать новый, но перед этим необходимо будет уточнить у банка остаток задолженности, чтобы застраховать имущество на сумму за вычетом уже сделанных платежей.

- Если вовремя не заботиться о заключении ежегодного договора страхования на новый срок, то в какой-то момент можно получить от банка требование о досрочном погашении кредита.

Страхование жизни

Как уже было сказано выше, страхование жизни и здоровья не является обязательным, но оно в большинстве случаев дает возможность получить ипотеку под более низкий процент, а также позволяет заемщику быть уверенным в своем завтрашнем дне. Страховые случаи традиционно включают следующие риски:

- Смерть застрахованного в результате несчастного случая или болезни, которая возникла во время действия договора.

- Потеря трудоспособности с назначением инвалидности 1 или 2 группы.

- Временная нетрудоспособность, которая длится более 30 дней (предусмотрено не всеми страховыми компаниями).

Во всех из этих случаев страховое возмещение будет перечислено банку, а заемщик или его семья не потеряют недвижимость. Однако если заемщик умирает в результате самоубийства или погибает в автокатастрофе, виновником которой признают его, то на страховое возмещение можно не рассчитывать.

Страхование жизни также должно оформляться в течение всего срока действия кредитного договора, в противном случае банк оставляет за собой право в одностороннем порядке изменить его условия и повысить размер процентной ставки. Данная возможность сейчас прописана условиями почти каждого ипотечного договора.

Отдельно стоит сказать о том, что необходимость оформления страхования здоровья и жизни предусмотрена некоторыми ипотечными программами, оформляемыми при участии господдержки. В этих случаях страховка уже обязательна и получить кредит без ее предоставления не получится.

Страхование титула

- При признании сделки по купле-продаже недвижимости недействительной.

- При истребовании у покупателя недвижимости или ее части лицами, которые в силу тех или иных обстоятельств сохранили право собственности на данный объект.

Поскольку на 100% проверить прошлое недвижимости, приобретаемой на вторичном рынке, бывает крайне сложно или невозможно, оформление данного вида страхования выгодно как для банка, так и для покупателя, который в случае наступления страхового случая сможет вернуть долг банку и собственные средства, вложенные в покупку. Для новостроек подобные страховки не актуальны, поскольку покупатель квадратных метров в ней станет первым ее собственником.

Страхуется титул не на весь срок кредита, а на первые три года, поскольку именно такой период у искового срока давности.

Как происходит процесс оформления

Ипотечное страхование здоровья и жизни, так же как и страхование недвижимости, каждый банк предлагает оформить в строго определенных компаниях. Перечень их, как правило, довольно обширен, поэтому, несмотря на рекомендации кредитора, выбор у заемщика будет.

Многие кредитные организации работают в тесном сотрудничестве со страховщиками, а в некоторых банках созданы даже собственные страховые компании. Например, у популярного среди ипотечных заемщиков Сбербанка есть также компания «Сбербанк – страхование жизни», у «Россельхозбанка» – «РСХБ-Страхование», у «Альфа-Банка» – «Альфастрахование». Свои страховые компании работают в «ВТБ 24», «Газпромбанка» и многих других. Это очень удобно для клиентов, ведь им ничего не придется делать для получения страховки – банк подготовит бумаги сам и останется только подписать их практически одновременно с кредитным договором. Но минус у такого выбора тоже есть, ведь страховые компании, являющиеся по сути частью команды банка, порой предлагают не самые выгодные условия и тарифы.

Большинство банков сотрудничают с известными и крупными страховщиками – «ВСК», «Ингосстрах», «Ренессанс страхование», «Росгосстрах» и другими.

Перечень необходимых документов

Для оформления договора страхования необходимо собрать определенные пакет документов, в который должны входить:

- Паспорт.

- Заполненное заявление на имущественное или личное страхование.

- Справка из банка о выдаче ипотеки.

- Если оформляется страхование здоровья и жизни, то может потребоваться медицинская справка, подтверждающая отсутствие определенного перечня заболеваний, но просят ее страховщики не всегда и порой им достаточно бывает просто устного подтверждения клиента о том, что он здоров.

Также необходимо подготовить определенную документацию по объекту недвижимости, список которой должен включать:

- Копию договора купли-продажи недвижимости или иные документы, подтверждающие переход права собственности.

- Свидетельство о гос. регистрации права собственности, на котором имеется отметка о наложении на недвижимость обременений в связи с залогом в банке.

- Копию тех. паспорта недвижимости.

- Копию документа о проведении оценки.

- Копию выписки из домовой книги.

В отдельных случаях и по усмотрению страховщика могут быть запрошены и другие документы.

Если в качестве залога выступает земельный участок, то перечень документов потребуется несколько иной и его необходимо уточнить заранее.

Каковы сроки?

В большинстве случаев решить вопросы со страховой компанией и оформить необходимые полисы можно в течение одного дня. Более длинный срок может возникнуть по двум причинам:

- Если для оформления страховки предоставлен неполный пакет документов.

- Если компания потребует проведения медицинского обследования и предоставления ей заключения о состоянии здоровья.

Стоимость

Вопрос относительно того, сколько придется тратить на страховку, актуален для каждого будущего заемщика. Если речь идет о страховании недвижимости, то здесь размер премии рассчитывается в процентном соотношении от страховой суммы, которая, в свою очередь, равна размеру долга по ипотеке. Традиционно это бывает 0,3–1,5%. Конкретный процент зависит от состояния объекта недвижимости. Например, для кирпичной новостройки премия будет меньше, а вот для вторичного фонда в любом случае окажется выше.

Страхование жизни будет стоить примерно таких же затрат, но конкретный размер определяется в зависимости от возраста заемщика, его социального статуса, места работы и ряда других условий. Значение имеет даже вес и пол заемщика. Например, для полных людей ставки страхования предлагается повышенная, а для женщин она традиционно бывает немного ниже, чем для мужчин.

Стоимость страхования титула составляет от 0,2 до 2,5%. Самая высокая ставка устанавливается на первый год действия договора, когда риск признания его недействительным особенно высок. На следующие два года страховка будет уже более дешевой.

Стоит ли страховать свою жизнь, приобретая жилье в ипотеку?

Настаивать на страховании жизни заемщика в большинстве случаев банки не могут. Исключение составляют лишь отдельные программы, условиями которых это предусмотрено в качестве обязательного требования.

Если рассматривать целесообразность оформления страховки с финансовой точки зрения, то чаще выгоднее бывает получить кредит с повышенной процентной ставкой, чем каждый год платить за страховку жизни и здоровья. Или же стоимость страховки и разница при получении ссуды с повышенной ставкой будет примерно равными.

Однако наличие договора страхования позволяет заемщику быть уверенным в том, что при определенных обстоятельствах страховщик частично или полностью покроет задолженность кредитора перед банком, а сам заемщик будет освобожден от уплаты взносов и при этом не потеряет квартиру. Другой вопрос, что далеко не всегда наличие страховки позволяет рассчитывать на получение возмещения, ведь получение вреда здоровью или смерть при определенных обстоятельствах страховыми случаями не являются.

Принимать решение о необходимости страхования жизни или отказе от него в каждом случае нужно индивидуально, в зависимости от того, с какой кредитной организацией заключается договор ипотеки и что в нем указано. Дело в том, что отдельные кредиторы рекомендуют застраховать жизнь, но в их договорах данное требование не обозначены. Другие, например, Сбербанк или «ВТБ 24» повышают ставку по ипотеке при отсутствии страховки на 1%, что, конечно, много, но не критично. «Райффайзенбанк» предлагает ставку на 0,5%% выше. А вот в «Юникредитбанк» ставка по ипотеке при отсутствии договора страхования жизни и здоровья повышается на 2,5%, что уже довольно ощутимо.