Что грозит за опоздание оплаты ндфл. Можно снизить штраф за неуплату ндфл, если у компании финансовые трудности

Налоговые агенты должны ежемесячно начисляют НДФЛ по облагаемым по ставке 13% доходам нарастающим итогом с начала года. За неуплату НДФЛ в 2016 году налоговых агентов ждет штраф. Причем штраф полагается не только за неуплату НДФЛ, но и за нарушение срока уплаты хотя бы на один день.

Важное в этой статье:

- срок уплаты НДФЛ налоговым агентом в 2016 году

- какой штраф предусмотрен за неуплату НДФЛ в 2016 году

- как снизить штраф за неуплату НДФЛ налоговым агентом

В какой срок налоговый агент уплачивает НДФЛ в 2016 году

С 2016 года изменяется порядок уплаты НДФЛ налоговыми агентами . В 2015 году перечислять НДФЛ нужно было в тот же день, когда в банке получены деньги на выплату дохода физлицу, либо средства переведены со счета налогового агента на счет налогоплательщика.

Но уже с 1 января 2016г. перевести налог в бюджет нужно на следующий день после выплаты дохода физлицу (п. 6 ст. 226 НК РФ в ред. Федерального закона от 02.05.15 № 113‑ФЗ). С отпускных и пособий по временной нетрудоспособности (пособий по уходу за больным ребенком) налоговый агент уплачивает НДФЛ не позднее последнего числа месяца, в котором произведены выплаты.

Напомним, что в 2016 году применяется новая форма 2 НДФЛ за 2015 год.

См. также:

- Как заполнить справку 2-НДФЛ образец.

- Коды доходов по НДФЛ в 2016 году

- Коды вычетов по НДФЛ в 2016 году

Штраф за нарушение срока уплаты НДФЛ налоговым агентом в 2016 году

НК РФ предусматривает штраф для налогового агента за неуплату НДФЛ, а также при его несвоевременной уплате (ст. 123 НК РФ). Размер штрафа составляет - 20% от суммы, которую налоговый агент должен был перечислить.

Кроме того, неуплата НДФЛ налоговым агентом грозит ему начислением пеней на сумму недоимки (п. 7 ст. 75 НК РФ). Для своевременной уплаты налога напомним, что КБК налогового агента по НДФЛ в 2016 году - 182 1 01 02010 01 1000 110.

Платежное поручение на штраф по НДФЛ

При заполнении платежного поручения на уплату штрафа нужно учесть ряд моментов. Так, КБК на штраф отличается от КБК на налог одной цифрой - 14-м разрядом. В нем цифра 1 меняется на цифру 3. В итоге при уплате штрафа нужно вписать в платежку КБК - 182 1 01 02010 01 3000 110.

Таблицу КБК на 2016 год по всем налогам вы найдете в отдельной статье на нашем сайте.

Как уменьшить штраф за неуплату НДФЛ в 2016 году

Налоговые и судебные органы могут уменьшить размер штрафа на основании пп. 3 п. 1 ст. 112 НК РФ.

Каждое физическое лицо должно уплачивать со своих доходов налог в пользу государства. Если физическое лицо официально трудоустроено, то налоги за него отчисляет работодатель. Он является налоговым агентом по отношению к своему работнику. В статье мы рассмотрим какая ответственность налоговых агентов по НДФЛ при неуплате.

Кто такие налоговые агенты?

Принято выделять только налогоплательщиков и налоговые органы. Но существует ещё одна категория – это налоговые агенты. К данной категории относят российские предприятия, представительства работодателей из других стран, индивидуальные предприниматели, которые имеют в своём штате нанятых работников.

Какие обязанности есть у налоговых агентов

Как и любой другой стороны налоговых правоотношений, у агенты имеют свои налоговые обязанности как по отношению к плательщикам, так и к органам:

- Правильный расчёт суммы налога к уплате в установленные сроки;

- Удержание налога из дохода, полученного физическим лицом;

- Перечисление налога в бюджет в сроки, установленные законодательством;

- Сдача декларации по НДФЛ, с указанием удержанной суммы;

- Если в контрагента нет возможности своевременно удержать и перечислить налог, налоговый агент должен уведомить об этом ФНС в течение 1 месяца с той даты, когда он узнал об этом;

- Хранить все документы, которые подтверждают расчёт, удержание и перечисление налога в бюджет в течение сроков, которые установлены для таких документов.

Доход можно получать как в денежной, так и в натуральной форме. В том случае, если выплата дохода произошла в натуральной форме, то с налогового агента снимается обязанность по расчёту, удержанию и уплате подоходного налога. Такая обязанность есть, только если доход получен в денежной форме.

Ответственность налоговых агентов

Так как у агента есть свои обязанности, то есть и ответственность за их неисполнение. Такой вид ответственности называется налоговая.

Агент отвечает за следующие действия:

- Вовремя не сообщил в налоговую инспекцию о том факте, что он не может удержать подоходный налог с налогоплательщика;

- Не полностью перечислил сумму налога за налогоплательщика;

- Вовремя не перечислил удержанную с налогоплательщика сумму подоходного налога.

За правонарушения агент привлекается к ответственности по ст. 123 НК РФ. В дополнение агент имеет ответственность за:

- Отказ предоставить по требованию ФНС справки по форме 2-НДФЛ (→ ), подтверждающие правильность расчёта, удержания и факт уплаты налога в бюджет;

- Предоставление сведения о подоходном налоге нанятых налогоплательщиков в неполном или искажённом виде.

За эти правонарушения агент привлекается к ответственности по ст. 126 НК РФ.

Что такое налоговая ответственность

Согласно НК РФ, налоговый агент обязан сам рассчитывать НДФЛ за каждого работника, удерживать его, а затем уплачивать в бюджет. Это его непосредственная обязанность.

Подоходный налог необходимо рассчитывать и исчислять каждый раз, когда работник получает доход, то есть 2 раза в месяц. А перечислять НДФЛ нужно не позднее того дня, когда в банке получены наличные средства на выплату заработной платы сотрудникам.

Если налоговый агент не выполняет возложенные на него обязанности, то это влечёт за собой ответственность, которая предусмотрена ст. 123 НК РФ. Этой статьёй предусмотрены штрафы за то, что налоговый агент неправомерно удерживает или не удерживает вовсе суммы налога к перечислению в установленный срок.

Санкции налогового агента за несвоевременную уплату или неуплату вовсе НДФЛ, удержанного с физического лица

Если налоговый агент не выполняет возложенные на него обязанности, то он привлекается к налоговой ответственности. В НК РФ есть статья 120, которая предусматривает штрафные санкции в отношении агента, который не уплатил или уплатил не вовремя подоходный налог, удержанный с физического лица.

Кроме того, в ст. 75 сказано, что за каждый день просрочки платежа, ФНС имеет право начислить на всю сумму задолженности пени.

Пени на несвоевременную уплату налога в бюджет

Если налоговый агент вовремя не уплачивает удержанные суммы подоходного налога, согласно ст. 75 НК РФ, чревато для него начислением пени за каждый день просрочки. Кроме того, пени могут быть взысканы и в том случае, если налог и вовсе не был удержан, то есть из собственных средств агента.

Важно! Ст. 226 НК РФ запрещена уплата подоходного налога за счёт собственных средств агента. Поэтому вовремя неуплаченный налог ФНС не может с него взыскать. А пени взыскать могут!

Если удержанный налог был уплачен в более поздние сроки, то пени будут удерживаться за каждый день просрочки, начиная с момента фактического получения налогоплательщиком дохода и, заканчивая днём, когда оплата была произведена.

Налоговый агент должен вести учёт доходов физического лица, с которого он удерживает подоходный налог. Если этого не делать, то это также является налоговым правонарушением. За такое правонарушение также предусмотрена ответственность и по ст. 120 НК РФ, подразумевающая штрафные санкции в отношении налогового агента.

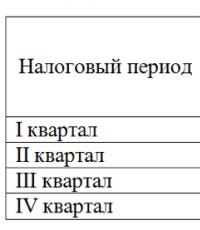

В зависимости от нарушения, меры по ст. 120 НК РФ различаются:

Размер пени, установленный ст. 75 НК РФ, равен 1/300 ставки рефинансирования ЦБ РФ за каждый день просрочки на всю сумму неуплаченного налога.

Например, агент должен был заплатить налог за физическое лицо 10 дней назад в размере 8 000 рублей. Ставка рефинансирования (она же ключевая ставка) определяется ЦБ РФ (на текущий момент она 10,5%).

Размер пени равен 8 000 * ((1/300 * 10%))* 10 = 26 ,67 рублей за 10 дней задолженности.

Штрафы за несвоевременную уплату налога. Пример расчета

В НК РФ есть 120, которая подразумевает штрафные санкции против налогового агента, который вовремя не заплатил или не заплатил вовсе подоходный налог, удержанный с налогоплательщика.

Согласно этой статье, сумма штрафа составляет 20% от той суммы, которая не была уплачена агентом.

Пример расчёта суммы НДФЛ к уплате и размер возможного штрафа за несвоевременную уплату:

| Дата выдачи заработной платы | Размер заработной платы | Дата уплаты НДФЛ | Сумма налога к уплате | Штраф – 20% от неуплаченной суммы |

| 15 января | 45 000 | 17. 01 | 5 850 | 1 170 |

| 15 февраля | 47 000 | 17. 02 | 6 110 | 1 122 |

| 15 марта | 42 000 | 17. 03 | 5 460 | 1 092 |

| 15 апреля | 45 000 | 17. 04 | 5 850 | 1 170 |

| 15 мая | 48 500 | 17. 05 | 6 305 | 1 261 |

| 15 июня | 52 000 | 17. 06 | 6 760 | 1 352 |

| 15 июля | 38 500 | 17. 07 | 5 005 | 1 001 |

| 15 августа | 40 000 | 17. 08 | 5 200 | 1 040 |

| 15 сентября | 42 000 | 17. 09 | 5 460 | 1 092 |

| 15 октября | 45 000 | 17. 10 | 5 850 | 1 170 |

| 15 ноября | 47 500 | 17. 11 | 6 175 | 1 235 |

| 15 декабря | 45 000 | 17. 12 | 5 850 | 1 170 |

| 537 500 | 69 875 | 13 975 |

Но применять такую санкцию можно только в том случае, если у агента была возможность для удержания. Так если доход был выплачен в натуральной форме, то произвести удержание налога не представляется возможным. Применять санкции, в данном случае, нельзя.

Кроме того, ФНС, кроме штрафа могут взыскать с агента недоимку по налогу и пени.

Что делать, если невозможно удержать НДФЛ?

Налоговый агент не всегда не может удержать с налогоплательщика подоходный налог. Это касается таких ситуаций, когда доход выплачен в натуральном виде или в виде материальной помощи.

Если произошла такая ситуация, то налоговый агент должен письменно уведомить налоговые органы о сложившейся ситуации. Кроме того, он должен уведомить и ФНС и самого налогоплательщика о сумме налога, которая не поддаётся удержанию. На этом обязанности налогового агента будет считаться исполненными.

Ни штраф, ни пени к нему применить будет нельзя. Но, невозможность удержать налог должна появиться с момента получения физическим лицом дохода и до окончания налогового периода. То есть, если до конца календарного года налогоплательщик получит доход в денежной форме, то агент должен будет удержать с него ранее не удержанную сумму.

Ответы на вопросы по ответственности налоговых агентов

Есть несколько вопросов и ответов, которые нужно осветить дополнительно.

Вопрос №1. Налоговый агент неправильно указал реквизиты платежи по перечислению НДФЛ в бюджет. Как ответственность его ждёт?

Ошибка в реквизитах платежа в платёжном документе чревата тем, что платёж не поступит вовсе, либо ФНС «не опознает» эту сумму. Тогда будет считаться, что данный налоговый агент не перечислил удержанную сумму налога в бюджет в указанные законом сроки.

За это к нему могут применить штрафные санкции по ст. 123 НК РФ и ст. 75 НК РФ.

Ошибку можно быстро исправить. Для этого нужно написать заявление в ФНС об уточнении платежа. В заявлении нужно указать, какая именно ошибка была допущена в платёжке, и высказать свою просьбу о проведении уточнения по данному налогу и произвести перерасчёт уже начисленных пеней.

К заявлению прикладывается «неправильный» платёжный документ, на котором должна стоять печать банка. Но перед лучше провести сверку платежей. Закон не указывает на сроки, в течение которых нужно подавать заявление.

Вопрос №2. Налоговый агент вовремя не перечислил удержанный у физического лица подоходный налог. Какие санкции к нему могут быть применены?

Вовремя не уплаченный, но удержанный подоходный налог приравнивается к тому, что он не уплачен вовсе. Это налоговое правонарушение. Налогового агента могут привлечь к ответственности по ст. 123 НК РФ и по ст. 75 НК РФ.

Перечислять налог нужно по фактической дате получения физическим лицом налогооблагаемого дохода. За каждый день просрочки платежа налоговая инспекция вправе начислять пени в размере 1/300 ставки рефинансирования на дату возникновения долга за каждый день задолженности.

Кроме того, на налогового агента могут возложить штраф в размере 20% от неуплаченной суммы налога.

Вопрос №3. Работник уже уволился, а работодатель «забыл» удержать с некоторой суммы полученного им при увольнении дохода, подоходный налог. Чем может грозить такая «забывчивость»?

Работодатель, как налоговый агент, может быть привлечён ФНС к ответственности по ст. 123 НК РФ и по ст. 75 НК РФ. Кроме того, работодатель обязан не позднее 01 марта следующего года письменно уведомить и самого сотрудника о «своей забывчивости», а налоговой орган о невозможности удержать с данного лица налог, так как работник уже уволился.

Работник, после получения такого уведомления, должен лично, не позднее 15 июля, уплатить налог в бюджет. Сумма налога, которая не была удержана должна быть указана в уведомлении. Кроме того, работодатель должен позаботиться о том, чтобы бывший сотрудник был уведомлён должным образом. Поэтому уведомление вручается либо лично в руки, и бывший работник ставит свою подпись о получении, либо присылается по почте письмом с уведомлением.

Вопрос №4. Работодатель не уведомил сотрудника о невозможности удержать у него подоходный налог. Кто будет нести ответственность?

О том, что с дохода работника невозможно удержать налог, работодатель должен уведомить в течение 1 месяца. В соответствии со ст. 228 НК РФ, работник должен будет сам уплатить налог в бюджет.

На сумму неуплаченного налога будут «капать» пени. Обязанность по их уплате возложена на работодателя, так как именно он является налоговым агентом и обязан удерживать и уплачивать со своих сотрудников налог.

Работник не может быть привлечён к ответственности, так как работодатель не выполнил свои обязанности по его уведомлению.

Вопрос №5. Какой срок давности для взыскания штрафа за неуплаченный налоговым агентом НДФЛ?

Согласно ст. 89 НК РФ, при проверке документов у налогового агента охватывается срок за последние 3 года. Если в течение этого срока будут выявлены нарушения по уплате НДФЛ с физических лиц, то инспекторы «накрутят» пени на все дни просрочки и предъявят штраф. Можно сделать вывод, что давности по взысканию штрафа – 3 года.

Обязанность по уплате НДФЛ может лежать на самом налогоплательщике - физическом лице, в том числе ИП, либо на налоговом агенте, выплачивающем облагаемые НДФЛ доходы физлицам (п. 1 ст. 227 , п. 2 ст. 214 , п. 1 ст. 228 , п. 1 ст. 226 НК РФ). За неуплату налога или несвоевременную уплату предусмотрены штрафы.

Штраф за неуплату НДФЛ налоговым агентом

По общему правилу если налоговый агент не удержит и/или не перечислит НДФЛ с дохода налогоплательщика, либо не полностью удержит и/или не полностью перечислит налог, то с налогового агента может быть взыскан штраф в размере 20% от суммы, которая необходимо было удержать/перечислить в бюджет (ст. 123 НК РФ). Правда, только в том случае, когда у агента была возможность удержать НДФЛ из доходов физлица. Ведь если гражданину был выплачен доход, к примеру, только в натуральной форме, то удержать с него налог нельзя (п. 4, 5 ст. 226 НК РФ , п. 21 Постановления Пленума ВАС от 30.07.2013 № 57). И в такой ситуации штраф к налоговому агенту неприменим.

Штрафа можно при неудержании/неперечислении можно избежать при соблюдении следующих условий (п.2 ст.123 НК РФ):

- расчет по НДФЛ представлен в ИФНС своевременно;

- в расчете отсутствуют факты неотражения или неполноты отражения сведений и (или) ошибки, приводящие к занижению суммы налога, подлежащей уплате в бюджет;

- налоговым агентом самостоятельно уплачены сумма налога, не перечисленная в срок, и пени до того момента, когда агенту стало известно об обнаружении ИФНС факта несвоевременного перечисления НДФЛ или о назначении выездной налоговой проверки по этому налогу за соответствующий налоговый период.

В некоторых случаях налоговики пытаются взыскать с налогового агента помимо штрафа еще недоимку и пени.

| Ситуация | Что могут взыскать с агента кроме штрафа |

|---|---|

| Налоговый агент не удержал НДФЛ из доходов физлица | Ничего. Недоимка не может быть взыскана, поскольку уплата НДФЛ за счет средств налогового агента не допустима (п. 9 ст. 226 НК РФ). А если нельзя взыскать недоимку, то пени по НДФЛ начислять тоже нет оснований (Письмо ФНС от 04.08.2015 № ЕД-4-2/13600 ) |

| Налоговый агент удержал НДФЛ из доходов физлица, но не перечислил его в бюджет | — недоимку; — пени (п. 1 , 7 ст. 75 , п. 5 ст. 108 НК РФ) |

Штраф за неуплату НДФЛ самим налогоплательщиком

За неуплату или неполную уплату налога, возникшую в результате занижения налоговой базы, на физлицо может быть наложен штраф в размере 20% от неуплаченной суммы налога или 40% при совершении деяния умышленно (

Отчислять подоходный налог обязаны все физические лица, получающие прибыль практически от любых источников. Работающие по найму делают это через своих налоговых агентов. Рассмотрим, какой штраф за неуплату НДФЛ положен в 2019-м году.

Основные нормы

Чтобы не нарваться на штраф за неуплату НДФЛ налоговым агентом в 2019 году, необходимо соблюдать следующие предписания:

Санкция для налоговых агентов

Организации и бизнесмены, которые заключили трудовой договор, выступают налоговыми агентами. Они обязаны рассчитать, удержать и отчислить подоходный налог в казну. Такое требование установлено п. 1 ст. 24 НК РФ. Аналогичные функции выполняют:

- лица, занимающиеся частной практикой (адвокаты, нотариусы и др.);

- филиалы инофирм, находящиеся на территории РФ.

Налоговые агенты обязаны регулярно отчислять подоходный налог в размере 13% от облагаемых сумм (с нарастающим итогом в отчетности). Но существуют и другие ставки: 9, 30 и 35%. Они действуют в зависимости от:

- категории дохода;

- вида плательщика.

Индивидуальные предприниматели регулярно вносят авансовые платежи по НДФЛ. А по окончании отчетного года – оплачивают налог. Такие требования установлены пунктами 6 и 9 ст. 227 Налогового кодекса.

Обратите внимание: размер и порядок наложения штрафа за неуплату НДФЛ налоговым агентом в 2019 году остались прежними.

Санкция для плательщиков

Законодательство обязует обычных физлиц, которые не имеют статуса юридического лица или ИП, самостоятельно отчислять взносы со своих доходов, которые получены, например, из следующих источников:

- реализация имущества (условие: оно было в собственности меньше 3х лет);

- получение денежного приза в размере больше 4000 руб.;

- крупный выигрыш в лотерею и т. п.

Обязаны заплатить налог и подать декларацию также резиденты РФ, которые получили денежные средства от зарубежных источников. Законодательство устанавливает срок: не позднее 30 апреля года, следующего за текущим (п. 1 ст. 229 НК РФ). Несоблюдение этого правила влечет за собой штраф в размере 20% от не перечисленной суммы НДФЛ.

Отметим, что срок подачи 3-НДФЛ в 2019 году не поменялся. На основании статьи 229 НК РФ отчитаться о своих доходах за 2017 года нужно до 30 апреля 2019 года включительно. Но поскольку в связи с переносом это будет выходной день, крайний срок согласно официальному производственному календарю попадает на 03 мая 2019 года. Первым рабочим днём после традиционных майских праздников будет четверг.

Имейте в виду: неосведомленность человека о том, что он обязан отчислить НДФЛ, не освобождает от ответственности. Налоговый орган может предъявить не только штраф, но и недоимку + пени.

Читайте также ФНС обновила с 2018 года форму декларации 3-НДФЛ

Более того: при умышленном нарушении (например, незаконное уменьшение налоговой базы) санкция возрастет до 40%. К таким случаям обычно относят:

- снижение суммы декларируемого дохода;

- использование вычетов, на которые нет права.

ПРИМЕР

Орлов продал квартиру и дачу, которые находились в собственности меньше трех лет. Сумма подоходного налога составила 32 800 руб. Однако гражданин умышленно занизил налоговую базу, воспользовавшись на незаконных основаниях вычетом на монтажные работы. В результате налоговый инспектор выписал штраф.

Законодательство предусматривает 2 случая, в которых не налагают денежные взыскания:

- несвоевременное перечисление в казну подоходного налога (п. 19 постановления Пленума ВАС № 57; начислят только пени);

- отсутствие от коммерсанта авансовых платежей по НДФЛ (п. 3 ст. 58 НК РФ).

Срок давности и особенности выявления

Требования налоговых органов оплатить штраф, недоимки и пени имеют временное ограничение – 3 года (п. 1 ст. 113 НК РФ). По истечении этого периода взыскать сумму затруднительно.

Невыплаченную сумму обычно выявляют в результате налоговой проверки, на основании которой составляют акт об обнаружении долга.

Помните: своевременное выявление финансовых обязательств перед бюджетом и соблюдение законодательных норм позволит избежать штрафов за неуплату НДФЛ. Это предотвратит дополнительные убытки и судебные разбирательства.

Выводы

Налоговая инспекция может взыскать с налогового агента штраф в размере 20 процентов от суммы НДФЛ, которую надо удержать и (или) перечислить в бюджет:

- если в установленный срок налоговый агент не удержал или не полностью удержал налог из денежных выплат контрагенту;

- если в установленный срок налоговый агент не перечислил или не полностью перечислил в бюджет удержанную сумму налога.

Это следует из положений статьи 123 Налогового кодекса РФ.

Уплаченный штраф не освобождает налогового агента от обязанности перечислить в бюджет удержанную сумму налога (п. 5 ст. 108 НК РФ). Более того, налоговая инспекция может взыскать эти суммы в бесспорном порядке (п. 1 ст. 46, п. 1 ст. 47 НК РФ).

Налог на доходы необходимо оплачивать как прямым налогоплательщикам (ИП, самозанятым лицам), так и налоговым агентам в случаях, предусмотренных законодательством РФ (стат. 226 НК). При нарушении установленных сроков, а также неполном погашении обязательств взимается штраф за несвоевременную уплату НДФЛ. Какая денежная ответственность предусмотрена нормативно-правовыми актами? Существуют ли способы ее уменьшения? Рассмотрим все нюансы ниже.

При расчетах с бюджетом налоговые агенты обязаны соблюдать официальные сроки оплаты, регламентированные стат. 226 НК. Предприятиям-работодателям мало правильно исчислить и удержать налог, необходимо еще вовремя рассчитаться с государством. Штраф за неуплату налоговым агентом может применяться, если налог не был удержан/перечислен или удержан/перечислен не в полном объеме. Стат. 123 НК установлены санкции в размере 20 % от подлежащей уплате суммы при несоблюдении обязанностей по удержанию/уплате налоговых сумм.

Обратите внимание! Обязательное основание для взимания штрафа за несвоевременное перечисление НДФЛ – отсутствие препятствий для удержания, то есть наличие дохода в денежной форме. Нельзя удержать налог и, следовательно, нет причин для применения санкций, если работником был получен доход в натуральном эквиваленте или в форме материальной выгоды. В этой ситуации о невозможности удержать налог требуется уведомить ИФНС.

Кроме того, налогоплательщику грозит штраф за несдачу 2-НДФЛ в обязательные сроки. А также за нарушение сроков представления отчетности по форме 6-НДФЛ. За несвоевременные расчеты с бюджетом предусмотрены пени по НДФЛ за каждый день просрочки (стат. 75 п. 7 НК). Величина пеней равна 1/300 актуальной ставки рефинансирования ЦБ (п. 4 стат. 75 НК).

Если же нарушения выявлены сотрудниками налоговых органов при проведении проверки, предприятие и его руководители/владельцы могут быть привлечены помимо налоговой (стат. 120, 123 НК), также к административной (стат. 15.11 КоАП) и уголовной ответственности (стат. 199.1 УК).

Размеры штрафов за 2-НДФЛ в 2017 году:

- Налоговым агентам за опоздания по уплате начисленных сумм НДФЛ – 20 % от рассчитанных сумм (стат. 123 НК) и пени по размеру, указанному выше.

- Налогоплательщикам за несвоевременную уплату НДФЛ штрафные санкции в 2017 году зависят от намерений неплательщика – при неполной уплате/занижении базы взимается 20 %, при умышленных действиях – 40 % от суммы к оплате в ИФНС. Дополнительно за все дни просрочки начисляются пени.

- За нарушение сроков представления отчетности – взимается штраф за справку 2-НДФЛ в размере 200 руб. за каждый бланк; за форму 6-НДФЛ – 1000 руб. за каждый просроченный месяц (стат. 126 п.1, 1.2).

Важно! Взыскание в отношении нарушителей штрафных санкций не освобождает налогоплательщика от необходимости погашения налоговых обязательств по НДФЛ. ИФНС вправе списать требуемые суммы в одностороннем порядке (стат. 46, 47 НК).

Как законно уменьшить штраф по НДФЛ

Налоговый Кодекс в стат. 123 устанавливает виды наказаний для налоговых агентов. А существуют ли способы легитимно снизить размер санкций? Ведь своевременно исполнить обязательства не всегда возможно по разным причинам. К примеру, нет денежного дохода сотрудника, чтобы из него удержать НДФЛ. Определяя размер штрафа, налоговые органы должны принимать во внимание наличие всех смягчающих обстоятельств (стат. 111, 112 НК), к примеру:

- Деяние вызвано техническими ошибками бухгалтерии (Постановление № А19-913/07-41-Ф02-4575/07 ФАС Восточно-Сибирского округа от 24.07.07 г.).

- За отчетный период неоднократно менялось руководство предприятия (Постановление по делу № А65-20641/2008 ФАС Поволжского округа от 13.05.09 г.).

- Налоговый агент сам признал свою вину (Постановление № Ф05-2839/1 МО от 15.04.14 г.).

- Отсутствие долгов по налогам (Постановление № Ф04-5550/2009 (19560-А45-42) ФАС Западно-Сибирского округа от 14.09.09 г.).

- Социальный статус предприятия (Постановление по делу № А35-4417/07-С10 ФАС Центрального округа от 15.12.09 г.).

- Иные смягчающие обстоятельства.

Согласно стат. 114 п. 3 НК наличие хотя бы одного вида смягчающих обстоятельств представляет возможность налогоплательщику рассчитывать на уменьшение штрафа минимум в 2 раза и более – Постановление № 41 Пленума ВС РФ и № 9 Пленума ВАС РФ от 11.06.99 г. Если же органы ФНС не приняли во внимание особые обстоятельства налогоплательщика или налогового агента, предприятие/ИП может составить возражения на решение ИФНС и потребовать рассмотрения материалов через суд для снижения до минимальных размеров штрафов за неуплату в срок сумм налогов.