Различные проводки по договору цессии. Бухгалтерские проводки у сторон по договору цессии

Компаниям, которым должен покупатель, логичнее и выгоднее продать долг, чем ждать, когда с ними расплатится контрагент. Эти действия называют цессией. Мы рассмотрим, что представляет собой уступка, какие налоговые последствия и какие проводки составить в бухучете. Также рассмотрим учёт в случае, если фирма применяет упрощенку.

Например, компания Рада должна деньги за оказанные услуги фирме Марс. Марс продает право требования задолженности у компании Рада другой компании - Юпитер, за определенную цену. Такие действия как раз и осуществляют на основании договоров цессии. В итоге первоначальный кредитор (цедент - компания Марс) выбывает из обязательства. Таким образом, права, которые принадлежали Марсу, теперь принадлежат новому кредитору (цессионарию - компании Юпитер). Простыми словами, с этого момента требовать задолженность с фирмы Рада будет фирма Юпитер.

Цена договора цессии может быть:

- равна первоначальному долгу;

- меньше, чем первоначальный долг;

- больше, чем долг.

НДС

Когда цена, установленная фирмой-цедентом больше суммы задолженности, нужно исчислить НДС. База в этом случае - это сумма, превышающая первоначальный долг. А если задолженность продали по цене менее или равной долгу, база будет равна нулю. Тогда налог не нужно исчислять и уплачивать.

По операциям, образующимся из заемных или кредитных договоров, цессия НДС не облагается независимо от того, получена в итоге прибыль или убыток.

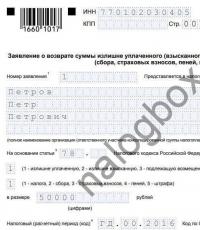

Ваши действия:

- сформировать счёт-фактуру, два экземпляра;

- одну передать новому кредитору;

- другую отразить в книге продаж.

По операциям, образованным из договоров займа или кредита, счёт-фактуру составлять не нужно.

Налог на прибыль

Когда деньги, которые цедент должен получить от цессионария, меньше цены проданного долга, разница между ними считается убытком.

Сразу его списать нельзя. Как включить его в расходы, зависит от того, наступил ли срок уплаты долга, установленный в договоре или нет.

Пример 1. Срок платежа, уже наступил

Убыток от цессии учитывается таким образом: половина списывается на дату уступки, оставшиеся половина - через 45 дней.

В бухучёте списывается единовременно, в связи с этим возникает ОНА от разницы в сумме убытка.

Пример 2. Срок платежа, еще не наступил

Здесь на дату договора цессии нужно списать убыток, он не должен превышать размер процентов, которые учитывают в прибыльных расходах. Так, в расходы включают проценты, на условии, что их размер существенно не отклоняется в сторону от среднего уровня процентов, которые взимают по долговым обязательствам.

Проценты рассчитывают исходя от суммы, которую получат от нового кредитора.

Вступили в силу новые поправки в НК РФ, которые позволяют списать убытки по договору цессии единовременно на дату уступки.

На эту дату:

- деньги, которые получит фирма от нового кредитора, включают в доходы;

- сумму уступленного долга включают в расходы вместе с налогом на добавленную стоимость.

Если сумма, которую получат от нового кредитора, меньше уступленной задолженности (вместе с НДС), то разница формирует убыток.

Пример 3. Убыток признают на дату уступки

Если срок платежа, установленный в договоре,

- уже наступил - в полном объёме;

- не наступил - в сумме, которая не превышает предельную величину убытка.

Эта предельная величина определяется по вашему выбору одним из этих способов:

- по методу определения доходов и расходов по контролируемым сделкам (метод сопоставимых рыночных цен, метод цены последующей реализации и т.д.);

- исходя из ключевой ставки ЦБ РФ.

УСН

Цедент на дату поступления денег от цессионария включает в доходы всю эту сумму. Сумма уступленного долга в расходы не включается.

Цессия по договору реализации товаров, работ, услуг.

Если вы находитесь на упрощенке, то доходы признаете на дату поступления денег или погашения задолженности. Получается что, на момент уступки права выручка полученная от реализации еще не признана.

При учёте правил признания доходов, установленных для кассового метода у упрощенца (первоначального кредитора), могут быть два варианта учета выручки, один из них безопасный, другой рискованный:

Безопасный. Так, на дату уступки цедент признает выручку от реализации. В результате уступки обязательства должника в отношении цедента прекращаются, что приводит к погашению задолженности и, следовательно, к возникновению дохода.

Рискованный. Доход от реализации не признают. Погашение задолженности иным способом предполагает возникновение дохода, только если это погашение связано с оплатой. В результате цессии право требовать оплату по договору переходит к другому лицу, поэтому задолженность по оплате перед цедентом никогда не будет погашена.

Эти доходы от уступки признают на дату поступления средств от цедента или при погашении задолженности иным способом. Величину уступленного требования в расходах не учитывают.

Цессия по договору займа. Средства, переданные по договору займа, а также полученные в счет его погашения, в целях налогообложения не учитывают. Цессия по договору займа представляет собой реализацию имущественного права, то есть является самостоятельным объектом налогообложения. Доходы по этой операции учитываются в целях налогообложения при поступлении денег от нового кредитора или в момент погашения задолженности. Величина уступленного требования в расходы не включается.

Бухучёт

В бухгалтерском учёте проводки будут такие:

- если уступлено требование к покупателю (заказчику):

Дебет 62 - Кредит 90

- признана выручка от продажи;

Дебет 90 - Кредит 68

- НДС со стоимости проданных товаров, работ, услуг;

Дебет 76 - Кредит 91

- доход о договор цессии (с НДС, если цена больше долга);

Дебет 91 - Кредит 68

- НДС, если цена цессии больше долга:

Дебет 91 - Кредит 62

- списан долг покупателя (вместе с НДС);

Дебет 51 - Кредит 76

- если уступлено требование к заемщику:

Дебет 58 - Кредит 51

- выдан заем;

Дебет 76-% по займам - Кредит 91

- начислены % по займу;

Дебет 76 - Кредит 91

- начислен доход по договору цессии;

Дебет 91 - Кредит 58

- списан основной долг заемщика;

Дебет 91 - Кредит 76-% по займам

- списан долг по %;

Дебет 51 - Кредит 76

- получены деньги по договору цессии.

- в случае уступки требования должник вправе зачесть против требования нового кредитора свое встречное требование к первоначальному кредитору (ст. 410 ГК РФ).

Таким образом, уведомить должника о смене кредитора (т. е. об уступке права требования) в интересах цессионария, так как это позволит избежать ему всех неблагоприятных последствий, связанных с уступкой права требования. Формы, по которой нужно уведомить должника, законодательно не установлено. Поэтому составить такой документ можно в произвольной форме.

Однако по договоренности сторон договора цессии должника может уведомить и цедент. Законодательство это не запрещает. Такой вывод позволяет сделать пункт 3 статьи 382 Гражданского кодекса РФ.

Бухучет

Если фактические затраты на приобретение права требования долга (дебиторской задолженности) по договору цессии меньше самой задолженности, то приобретенное право требования является для цессионария финансовым вложением, которое учитывается на счете 58 «Финансовые вложения» (п. 3 ПБУ 19/02).

По дебету счета 58 приобретенное право требования отражайте по фактическим затратам на его приобретение. Состав таких затрат формируется из следующего:

- сумм, уплачиваемых в соответствии с договором продавцу (цеденту);

- иных расходов, непосредственно связанных с приобретением (например, консультационные услуги, посреднические вознаграждения).

Об этом говорится в пунктах 8 и 9 ПБУ 19/02.

На дату подписания договора цессии в учете сделайте проводку:

Дебет 58 Кредит 76

- отражена стоимость приобретенного по договору цессии права требования.

Погашение задолженности перед цедентом отражайте проводкой:

Дебет 76 Кредит 51 (50)

- погашена задолженность перед цедентом по договору цессии.

По кредиту счета 58 отражайте списание права требования (при погашении должником своих обязательств). Стоимость права требования учтите в составе прочих расходов, а сумму, полученную от должника, - в составе прочих доходов (п. 11 ПБУ 10/99, п. 7 ПБУ 9/99). При поступлении денежных средств от должника в погашение задолженности сделайте проводки:

Дебет 51 (50) Кредит 76

- получена задолженность от должника;

Дебет 76 Кредит 91-1

- учтена в составе доходов сумма погашенной задолженности;

Дебет 91-2 Кредит 58

- учтена в составе расходов стоимость приобретенного права требования.

Такой порядок следует из Инструкции к плану счетов (счета 58, 76, 91).

Ситуация: как отразить в бухучете приобретение права требования долга по номинальной стоимости ?

Отражайте как денежный эквивалент.

Право требования долга, приобретенное по номинальной стоимости, не способно принести доход организации в будущем и не может рассматриваться в качестве финансовых вложений (п. 2 ПБУ 19/02). Поэтому такой актив следует квалифицировать как денежные эквиваленты. Это объясняется тем, что право требования долга является высоколиквидным активом, который можно предъявить к оплате, реализовать или передать в оплату. Такая квалификация права требования долга не противоречит позиции Минфина России, приведенной в пункте 5 информационного сообщения от 21 декабря 2009 года.

Специальный счет для отражения движения таких денежных эквивалентов Планом счетов не предусмотрен. Организация может учесть такое требование, например, на счете 76 «Расчеты с прочими дебиторами и кредиторами», открыв отдельный субсчет «Денежные эквиваленты, не являющиеся финансовыми вложениями». В бухгалтерском балансе, а также в отчете о движении денежных средств учитывайте приобретение права требования долга по номинальной стоимости в составе денежных эквивалентов, заранее закрепив такой порядок в учетной политике.

При приобретении права требования долга по номинальной стоимости по договору цессии в бухучете сделайте проводки:

Дебет 76 субсчет «Денежные эквиваленты, не являющиеся финансовыми вложениями» Кредит 76 «Расчеты с цедентом»

- отражена стоимость приобретаемого по договору цессии права требования;

Дебет 76 субсчет «Расчеты с цедентом» Кредит 51

- произведена оплата по договору цессии права требования.

ОСНО: налог на прибыль

При расчете налога на прибыль доходы и расходы, связанные с приобретением права требования (дебиторской задолженности), признавайте доходами и расходами от реализации финансовых услуг (п. 3 ст. 279 НК РФ).

При этом в доходы включите сумму задолженности, которую погашает дебитор. Расходами признавайте сумму затрат, связанных с приобретением права (в т. ч. сумму, уплаченную цеденту при приобретении дебиторской задолженности).

Об этом говорится в пункте 3 статьи 279 Налогового кодекса РФ.

Если расходы, связанные с приобретением права требования, превышают доходы, полученные по данной операции, то полученная разница признается убытком.

Ситуация: можно ли учесть при расчете налога на прибыль убыток, полученный цессионарием по договору цессии, если сумма приобретенного права требования превышает сумму долга, которую погашает должник?

Ответ: нет, нельзя.

При расчете налога на прибыль доходы и расходы, связанные с приобретением права требования (дебиторской задолженности), признавайте доходами и расходами от реализации имущественных прав (п. 3 ст. 279 НК РФ).

Убытки, которые можно учесть при расчете налога на прибыль, поименованы в главе 25 Налогового кодекса РФ. В отношении договоров цессии к убыткам, уменьшающим налоговую базу, относятся убытки от реализации права требования, которые несет первоначальный кредитор (цедент) (подп. 7 п. 2 ст. 265, п. 1-2 ст. 279, подп. 2.1 п. 1 ст. 268 НК РФ). В то же время в отношении цессионария Налоговым кодексом РФ не предусмотрено уменьшение налоговой базы на сумму полученного убытка по договору цессии.

Кроме того, в пункте 2 статьи 268 Налогового кодекса РФ перечислены случаи, когда убыток от продажи имущества и имущественных прав учитывается при расчете налога на прибыль. Это происходит при реализации имущества (имущественных прав), указанного в подпунктах 2 и 3 пункта 1 статьи 268 Налогового кодекса РФ. В свою очередь положения указанных подпунктов распространяются только на имущество. А подпункт 2.1 пункта 1 статьи 268 Налогового кодекса РФ, посвященный имущественным правам, в пункте 2 статьи 268 не указан. Следовательно, по имущественным правам убыток, полученный цессионарием, налогооблагаемую прибыль не уменьшает.

Таким образом, если стоимость приобретения долга, которую цессионарий заплатил кредитору (цеденту), превышает сумму долга, которую погасил дебитор, убыток, полученный от этой операции, при расчете налога на прибыль не учитывайте. То есть расходы от реализации права требования (стоимость приобретенного права) можно будет учесть только в сумме, не превышающей доходы от этой же операции.

Такой позиции придерживается и налоговая служба (см., например, письмо УФНС России по г. Москве от 21 ноября 2006 г. № 19-11/101852).

Так как в бухучете убыток от операций, связанных с приобретением и реализацией права требования, учитывается в составе расходов при формировании финансового результата, образуются постоянные разницы, которые приводят к возникновению постоянного налогового обязательства (п. 4 и 7 ПБУ 18/02).

Совет: есть аргументы, позволяющие цессионарию учесть при расчете налога на прибыль убыток, полученный в результате приобретения и реализации права требования по договору цессии. Они заключаются в следующем.

Во-первых, прямого указания на то, что убыток, полученный в результате приобретения и реализации права требования, не признается для целей налогообложения налогом на прибыль, глава 25 Налогового кодекса РФ не содержит.

Во-вторых, расходы в части, превышающей доход от погашения должником своего обязательства, не включены в перечень расходов, не учитываемых при исчислении налога на прибыль, установленный статьей 270 Налогового кодекса РФ.

Поэтому, если сумма долга, которую погашает должник меньше стоимости его приобретения, которую цессионарий заплатил кредитору (цеденту), полученный убыток можно учесть при расчете налога на прибыль.

Однако если организация воспользуется этой точкой зрения, то, вероятнее всего, свою позицию ей придется отстаивать в суде.

В арбитражной практике есть судебные решения, подтверждающие правомерность включения в налоговую базу по налогу на прибыль убытка от реализации права требования (см., например, постановления ФАС Уральского округа от 6 октября 2005 г. № Ф09-4483/05-С7, Северо-Западного округа от 21 апреля 2004 г. № А56-23172/03).

Если организация применяет метод начисления, доходы и расходы отражайте на дату погашения должником своего долга. Если должник погашает всю сумму обязательства единовременно, доходы и расходы учитывайте в полной сумме.

Такой вывод позволяет сделать пункт 3 статьи 279 и пункт 5 статьи 271 Налогового кодекса РФ.

Если должник перечисляет задолженность частями (в течение нескольких отчетных (налоговых) периодов по налогу на прибыль), доходы и расходы определяйте в соответствии с принципом соразмерности доходов и расходов (п. 2 ст. 271, п. 1 ст. 272 НК РФ). При этом в составе доходов учтите ту часть долга, которую фактически перечислил дебитор. Сумму расходов определите пропорционально фактически полученной сумме доходов.

Например, если должник перечислил 30 процентов от суммы долга, в расходах учтите 30 процентов от суммы расходов, связанных с приобретением права требования. Такой порядок учета доходов и расходов при частичном погашении задолженности разъяснен в письмах Минфина России от 29 июля 2013 г. № 03-03-06/2/30028, от 8 ноября 2011 г. № 03-03-06/1/726.

Если организация применяет кассовый метод:

- доходы учитывайте на дату погашения дебитором своего долга (например, на дату зачисления на расчетный счет организации денег в счет погашения обязательства);

- расходы учитывайте в момент их оплаты (т. е. на дату уплаты цеденту стоимости приобретения дебиторской задолженности по договору цессии).

Такой порядок предусмотрен статьей 273 Налогового кодекса РФ.

Пример отражения в бухучете и при налогообложении операций по приобретению дебиторской задолженности на основании договора уступки права требования. Учет у цессионария

В январе ЗАО «Альфа» приобрело у ООО «Торговая фирма Гермес» право требования (дебиторскую задолженность) к ОАО «Производственная фирма Мастер». Сумма долга составляет 590 000 руб. (в т. ч. НДС - 90 000 руб.). Приобретенное право требования вытекает из договора купли-продажи товаров, реализация которых облагается НДС.

Право требования долга было приобретено за 550 000 руб. (в т. ч. НДС - 83 898 руб.) на основании договора цессии, который был подписан 25 января. В этом же месяце «Альфа» перечислила деньги за приобретенное право требования «Гермесу».

Всю сумму долга «Мастер» перечислил «Альфе» в феврале. Учет доходов и расходов «Альфа» ведет по методу начисления, налог на прибыль платит ежемесячно. Бухгалтер «Альфы» отразил эти операции следующим образом.

Январь:

Дебет 58 Кредит 76

- 550 000 руб. - приобретено право требования по договору цессии (включая НДС);

Дебет 76 Кредит 51

- 550 000 руб. - произведена оплата цеденту за приобретенную дебиторскую задолженность.

Февраль:

Дебет 51 Кредит 76

- 590 000 руб. - получена задолженность от должника;

Дебет 76 Кредит 91-1

- 590 000 руб. - учтена в составе доходов сумма погашенной дебиторской задолженности;

Дебет 91-2 Кредит 58

- 550 000 руб. - списана стоимость приобретенного права требования.

Так как сумма, полученная от должника, больше цены приобретения долга, бухгалтер в день прекращения обязательства начислил НДС на сумму превышения.

«Входной» НДС в сумме 83 898 руб. бухгалтер к вычету не принимал.

Февраль:

Дебет 91-2 Кредит 68 субсчет «Расчеты по НДС»

- 6102 руб. ((590 000 руб. - 550 000 руб.) × 18/118) - начислен НДС к уплате в бюджет на сумму превышения долга над ценой приобретения дебиторской задолженности.

При расчете налога на прибыль за февраль бухгалтер учел 590 000 руб. в составе доходов и 550 000 руб. - в составе расходов.

ОСНО: НДС

Погашение обязательства является объектом обложения НДС. Налоговой базой в этом случае будет превышение суммы погашаемого обязательства над ценой приобретения долга. Данное правило применяется, только если денежное требование вытекает из договоров реализации товаров (работ, услуг), операции по реализации которых облагаются НДС. Такие правила содержит пункт 2 статьи 155 Налогового кодекса РФ.

В этом случае организации, которые являются плательщиками НДС, на полученную разницу (между суммой погашения и ценой приобретения) должны начислить НДС по расчетной ставке 18/118 (п. 4 ст. 164 НК РФ). Сделать это нужно в день прекращения обязательства (п. 8 ст. 167 НК РФ). В этот же день необходимо составить счет-фактуру в одном экземпляре и зарегистрировать его в книге продаж.

Начисление НДС отразите проводкой:

Дебет 91-2 Кредит 68 субсчет «Расчеты по НДС»

- начислен НДС на сумму превышения долга над ценой приобретенного обязательства (дебиторской задолженности).

Такой порядок следует из Инструкции к плану счетов.

Ситуация: можно ли принять к вычету входной НДС, выставленный цедентом при первичной уступке права требования? Право требования вытекает из договора реализации товаров (работ, услуг), операции по реализации которых облагаются НДС

Ответ: нет, нельзя.

Передача имущественных прав (в т. ч. уступка права требования) является самостоятельным объектом налогообложения по НДС и рассматривается как обычная реализация (п. 1 ст. 146 НК РФ). То есть организация получит счет-фактуру от цедента с выделенной сумой налога (п. 3 ст. 168 НК РФ).

Однако для принятия НДС к вычету нет оснований. Объясняется это особым порядком формирования базы по НДС при последующей реализации имущественного права новым кредиторам (или его погашении должником).

Налоговая база по НДС в таком случае определяется как превышение суммы погашаемого обязательства над ценой приобретения долга (п. 2 ст. 155 НК РФ). То есть в этом случае налогом облагается не вся сумма дохода, полученного от последующей продажи (погашения) имущественного права (как при обычной реализации), а только разница между ней и расходами на покупку. Это не в полной мере отвечает требованиям пункта 2 статьи 171 Налогового кодекса РФ, предъявляемым к порядку вычета НДС.

В связи с изложенным можно сделать вывод, что входной НДС по приобретенному праву требования является частью расходов организации на его покупку и уменьшает налогооблагаемую базу НДС при последующей реализации имущественного права (погашении долга).

Аналогичные разъяснения содержатся в письме Минфина России от 17 февраля 2010 г. № 03-07-08/40.

Совет: есть аргументы, которые позволяют организациям принять к вычету входной НДС, выставленный цедентом при первичной уступке права требования. Они заключаются в следующем.

Общие условия для вычета НДС по приобретенным имущественным правам указаны в подпункте 1 пункта 2 статьи 171 и пункте 1 статьи 172 Налогового кодекса РФ. В частности, необходимым требованием является использование приобретенного имущественного права в операциях, облагаемых НДС. Поскольку и дальнейшее погашение обязательства, и переуступка права требования являются налогооблагаемыми операциями, при соблюдении прочих условий (наличие счета-фактуры и принятие полученного права на учет) применение вычета правомерно.

Однако в связи с выходом письма Минфина России от 17 февраля 2010 г. № 03-07-08/40 следование данной позиции может привести к разногласиям с проверяющими. Арбитражная практика по данному вопросу пока не сложилась.

Независимо от выбранного объекта налогообложения организация на упрощенке должна учитывать доходы в соответствии с требованиями статьи 346.15 Налогового кодекса РФ.

Ситуация: нужно ли цессионарию при расчете единого налога включить в доходы стоимость имущества (в т. ч. деньги), полученного от должника в рамках договора цессии? Организация применяет упрощенку

Ответ на этот вопрос зависит от вида права требования по договору цессии и порядка погашения задолженности.

Денежные средства, полученные цессионарием от должника в счет погашения долга (т. е. сумма дебиторской задолженности, которая была приобретена в рамках уступки права требования у первоначального кредитора (цедента)), признается доходом от реализации финансовых услуг (п. 1 ст. 346.15, п. 1 ст. 249, п. 3 ст. 279 НК РФ). Поэтому при расчете единого налога учитывайте ее в составе доходов от реализации (п. 1 ст. 346.15, ст. 249 НК РФ). При этом в расчет налогооблагаемой базы доходы включайте на дату погашения дебитором своего долга (например, на дату зачисления денежных средств на расчетный счет) (п. 1 ст. 346.17 НК РФ). Такие разъяснения содержатся в письмах Минфина России от 1 августа 2011 г. № 03-11-06/2/112, УФНС России по г. Москве от 18 января 2005 г. № 18-09/01679.

Договор цессии может предусматривать условие, при котором должник в счет погашения долга передает товар по договору поставки. Тогда при расчете единого налога доход цессионария определяется следующим образом. Если стоимость товара не превышает цену, уплаченную цеденту, то у цессионария дохода не возникнет. Если стоимость товара будет превышать цену, уплаченную цеденту, то разница между стоимостью поступившего товара и суммой, уплаченной цеденту, должна учитываться цессионарием в составе внереализационных доходов. Такой вывод следует из письма Минфина России от 30 января 2012 г. № 03-11-11/14.

При уступке права требования по договору займа (кредита) организация, применяющая упрощенку (цессионарий), не должна учитывать в составе доходов сумму займа, возвращенную должником. Это объясняется тем, что договор цессии, заключенный между цедентом и цессионарием вытекает из договора займа. В свою очередь первоначальный кредитор при возврате ему сумм выданных займов не учитывает их в составе доходов при расчете налога на прибыль (подп. 10 п. 1 ст. 251 НК РФ). Следовательно, если договор цессии вытекает из договора займа, цессионарий также не должен включать в доходы при расчете единого налога сумму погашения задолженности, полученную от должника (абз. 4 п. 1 ст. 346.15, подп. 10 п. 1 ст. 251 НК РФ).

Такая позиция изложена в письмах Минфина России от 7 февраля 2011 г. № 03-11-06/2/14, от 22 декабря 2010 г. № 03-11-06/2/192, от 22 января 2007 г. № 03-11-05/5 и ФНС России от 3 мая 2011 г. № КЕ-4-3/7204. Если цессионарий получил от должника сумму, превышающую цену, уплаченную цеденту, разницу нужно включить в доход (письмо Минфина России от 2 ноября 2011 г. № 03-11-06/2/151).

Если организация платит единый налог с разницы между доходами и расходами, учесть в составе расходов стоимость приобретения права требования (имущественного права) она не сможет. Это объясняется тем, что данный вид расходов не поименован в закрытом перечне, приведенном в статье 346.16 Налогового кодекса РФ. Аналогичной позиции придерживается Минфин России в письме от 24 июля 2012 г. № 03-11-06/2/93.

ЕНВД

Объектом обложения ЕНВД является вмененный доход (п. 1 ст. 346.29 НК РФ). Поэтому на расчет единого налога приобретение дебиторской задолженности по договору уступки права требования не влияет.

Ситуация: нужно ли цессионарию на ЕНВД заплатить налог на прибыль и НДС при погашении должником приобретенного права требования? Должник погасил задолженность, приобретенную цессионарием по договору цессии

Ответ: да, нужно.

При получении оплаты от должника в счет погашения приобретенного права требования у цессионария появляется доход от реализации финансовых услуг (п. 3 ст. 279 НК РФ). Операции, связанные с реализацией имущественных прав, регулируются статьей 279 Налогового кодекса РФ и выходят за рамки деятельности, облагаемой ЕНВД.

Значит, у организации (цессионария) - плательщика ЕНВД при получении дебиторской задолженности от должника в счет погашения обязательства появляется обязанность заплатить налоги по общей системе налогообложения (налог на прибыль и НДС) (п. 1 и 7 ст. 346.26 НК РФ).

Кроме того, в связи с появлением дополнительного вида деятельности, не подпадающего под ЕНВД, у организации возникает необходимость распределять расходы, связанные с обоими видами деятельности (например, зарплату руководителя организации) (п. 9 ст. 274, п. 7 ст. 346.26 НК РФ).

ОСНО и ЕНВД

Приобретение права требования по договору цессии является отдельной операцией, на которую распространяются правила главы 25 Налогового кодекса РФ. Платить ЕНВД с такой операции организация не должна, даже если она ведет деятельность, облагаемую этим налогом. Поэтому операции по приобретению права требования и его погашению должником учитывайте при расчете налогов в том же порядке, что и организации на общей системе налогообложения.

Договор цессии (переуступки прав требования долга) заключается, если должник не во состоянии погасить свои обязательства. Сделка регламентируется ГК РФ (стат. 132 п. 2) и представляет собой операцию по реализации части принадлежащего предприятию имущества. Рассмотрим подробно, как отражается договор цессии в бухучете – проводки приведены ниже.

Цессия в бухгалтерском учете

Смена кредитора/должника осуществляется с помощью оформления договора цессии. При этом в сделке принимают участие 2 стороны: первоначальный кредитор (цедент) и новый кредитор (цессионарий). При письменном информировании должника его согласие на отчуждение имущества не требуется (стат. 382 ГК), а погашение долга производится новой организации. Наличие и размер задолженности подтверждается первичными документами – актом сверки, отгрузочными накладными/актами на поставку товаров/выполнение услуг, банковскими выписками и платежными поручениями/требованиями и пр.

Обратите внимание! Несмотря на смену сторон, предмет договора остается прежним (стат. 384 ГК). Все права переходят к новому лицу на существующих к моменту совершения сделки условиях и объемах.

Договор цессии подписывается сторонами в форме первоначального (кредитный, купли-продажи и др.). Форма сделки должна соответствовать ее формату – с нотариальным заверением и/или государственной регистрацией при необходимости соответствующих нормативных требований. В целях отражения грамотных бухгалтерских проводок при переуступке прав в договоре обязательно указание следующих реквизитов:

- Причина возникновения права требования долга.

- Реквизиты прежнего договора.

- Сумма и содержание обязательств.

- Сроки погашения.

- Цена сделки.

- Другие существенные условия.

Переуступить долг можно сразу после его возникновения, к примеру, на следующий день после реализации товаров. Дожидаться наступления момента уплаты не обязательно. Передать новому кредитору разрешается даже будущие обязательства, но тогда отнести на расходы в полном размере возможный убыток от сделки не получится.

Договор цессии – бухгалтерские проводки

Особенности учета реализации дебиторской задолженности зависят от того, по какой цене переуступается долг. Согласно ПБУ 9/99 и 10/99 доходами признаются поступления по продаже активов предприятия, а в расходах учитываются издержки, связанные с этой операцией. То есть цедент при переуступке долга получает прочие доходы и расходы .

Проводки по договору цессии у цедента

Чтобы правильно отразить цессию, рассмотрим бухгалтерские проводки у прежнего кредитора (цедента). Используются счета 76, 62, 91. Уступка долга отражается следующим образом:

- Д 76 К 91.1 – переуступлено право требования обязательств новому кредитору.

- Д 91.2 К 62 – списаны расходы в сумме числящейся на балансе цедента дебиторской задолженности.

Допустим, ООО «Оптторг» отгрузило ООО «Контур» партию товаров на общую сумму 944 000 руб., в том числе НДС 18 % 144 000 руб. Покупатель не рассчитался вовремя за продукцию и «Оптторг» переуступил долг ООО «Аверс» за 900 000 руб. Бухгалтеру «Оптторга» потребуется выполнить проводки в таком виде:

- Д 62.1 К 90.1 на 944 000,00 – отражена реализация продукции.

- Д 90.3 К 68.2 на 144 000,00 – выделен НДС к уплате.

- Д 90.2 К 41 на 650 000,00 – списана фактическая себестоимость.

- Д 90.9 К 99 на 150 000,00 – отражена прибыль по сделке.

- Д 76/Аверс К 91.1 на 900 000,00 – отражена переуступка.

- Д 91.2 К 62 на 944 000,00 – списана задолженность «Контур».

- Д 51 К 76/Аверс на 900 000,00 – получена оплата по переуступке.

Внимание! В целях расчета НДС налогооблагаемой базы не возникает, так как уступка произведена с убытком (стат. 155 п. 1 абз. 2 НК).

Договор цессии – бухгалтерские проводки у цессионария

По заключенному договору цессии, проводки у цессионария выполняются с применением сч. 58 , отражая приобретенные права как финансовое вложение (ПБУ 19/02). В бухучете подобные приобретения принимаются по стоимости всех фактических затрат, кроме НДС. Согласно заключенному договору уступки права требования, проводки у цессионария формируются с использованием счетов 58, 76, 91:

- Д 58 К 76/Цедент – отражаются фактические расходы на покупку дебиторских обязательств.

- Д 76/Должник К 91.1 – отражается сумма долга к взысканию.

- Д 91.2 К 58 – отражаются фактические расходы по приобретению.

- Д 51 К76/Должник – вносится оплата при погашении обязательств должником.

Воспользуемся условиями примера 1. Предположим, ООО «Контур» погасило долг. Учет у цессионария – проводки в ООО «Аверс»:

- Д 58 К 76/Оптторг на 900 000,00 – приобретен долг.

- Д 76/Оппторг К 51 на 900 000,00 – перечислены средства за переуступку.

- Д 51 К 91.1 на 944 000,00 – должник расплатился по обязательствам.

- Д 91.2 К 58 на 900 000,00 – отражены расходы по переуступке.

- Д 91.2 К 68.1 на 6 712,00 – начислен НДС с дохода от переуступки.

- Д 91.9 К 99 на 37 288,00 – отражена прибыль по сделке.

Договор цессии – бухгалтерские проводки у должника

Проводки по договору цессии у должника выполняются в разрезе аналитического учета . Смена кредитора осуществляется на основании полученного уведомления/извещения. Типовая операция выглядит так: Д 60/прежний кредитор К 60/новый кредитор.

Учет договоров цессии традиционно вызывает много вопросов. В статье рассмотрим, что представляет собой переуступка долга между юридическими лицами, бухгалтерские проводки, которые должны сформировать все стороны сделки. Мы поможем разобраться, как правильно учесть договор уступки права требования. Проводки у цессионария, цедента и должника приведем в удобной и понятной форме.

Правовые основы переуступки

Уступка права требования: проводки у цессионария

У получателя обязательства оно будет учитываться в составе финансовых вложений на счете 58 плана счетов бухучета. Как правило, долг приобретается по стоимости, меньшей его размера, поэтому его приобретение — это объект, который должен принести в будущем прибыль. В момент погашения задолженности должником стоимость приобретения будет списана на расходы, а полученная сумма от должника будет отражена как доход.

Переуступка долга: проводки

Цессионарий может в дальнейшем принять решение о продаже приобретенного обязательства. Поскольку оно является финансовым вложением, то при его выбытии должны быть отражены прочий доход и прочий расход и сформирован финансовый результат от сделки.

Проводки по договору цессии у должника

Замена кредитора не влечет для должника ни последствий по учету доходов и расходов, ни изменения порядка исполнения обязательства. Для него только изменяется кредитор, перед которым он обязан свою задолженность погасить. Соответственно, и учет задолженности перед новым лицом необходимо вести на том же счете бухгалтерского учета.

Получив уведомление о сделке, должник должен сформировавшуюся кредиторскую задолженность перенести на нового контрагента. Соответственно, и погашение долга уже будет отражено во взаиморасчетах с новым контрагентом.