Актуарные расчеты в осаго. Актуарные расчеты страховых тарифов

Актуарные расчеты страховых тарифов (тарифных ставок) производятся на основе методологии актуарной оценки рисков и вероятностей наступления страховых случаев. Вопросы актуарных расчетов занимают центральное место в деятельности любого страховщика. Их значение определяется тем, что страховщик, как правило, проводит ряд различных по содержанию и характеру видов страхования, требующих адекватного математического измерения принятых по договорам обязательств. При исчислении страховых взносов и страховых выплат их размеры (в целом для республики, по отдельным регионам, районам, поселкам, турорганизациям и т.п.) должны изменяться в иерархических структурах с различными условиями рисковых ситуаций во времени и пространстве /21/.

В практике актуарных расчетов широко используется страховая статистика. Она представляет собой систематизированное изучение и обобщение наиболее массовых и типичных страховых операций, стоимостных показателей, характеризующих страховое дело. При этом чем больше число объектов наблюдения, тем точнее оценка вероятности наступления того или иного случая, так как лишь в большой совокупности выборок действует и дает приемлемые результаты закон больших чисел.

Процесс разработки и обоснования страховых тарифов называется тарифной политикой, под которой понимается целенаправленная деятельность страховщика по установлению, уточнению и упорядочению страховых тарифов в интересах успешного, безубыточного развития страхования. Базируется она на следующих основных принципах:

- * эквивалентность страховых отношений страхователя и страховщика;

- * доступность страховых тарифов для широкого круга страхователей;

- * стабильность размеров страховых тарифов на протяжении длительного времени;

- * расширение объемов страховой ответственности (страхового покрытия);

- * самоокупаемость и рентабельность страховых операций.

Эквивалентность страховых отношений сторон (страховщика и страхователя) означает, что нетто-ставки должны максимально соответствовать вероятной величине ущерба. Тем самым обеспечивается возвратность средств страхового резерва за тарифный период той совокупности страхователей, в масштабах которой «строился» страховой тариф. Таким образом, принцип эквивалентности должен соответствовать перераспределительной сущности страхования как замкнутой раскладке ущерба.

С экономической и правовой точек зрения эквивалентность страховых отношений можно рассматривать как единицу измерения взаимных обязательств сторон.

Доступность страхового тарифа для широкого круга страхователей предполагает их приемлемость: чрезмерно высокие тарифные ставки становятся тормозом в развитии страхования. Страховые взносы должны составлять сумму, которая не является для страхователя обременительной, иначе страхование может стать невыгодным. Например, при экологическом страховании можно «заломить» такой взнос (или платеж), что он превысит штраф за ущерб в результате выброса (сброса) ядовитых веществ, загрязнения природной среды и т.п. Причем важно подчеркнуть, что чем больший круг страхователей и объектов охватывает страхование, тем меньшая доля в раскладке ущерба приходится на каждого и доступнее страховой тариф (для тургруппы из 10 и 30 человек разные тарифы).

Стабильность размеров страхового тарифа. К более или менее постоянным тарифам привыкают и страхователи, и страховые работники. При этом у первых крепнет уверенность в солидности страхового дела и платежеспособности страховой компании. Размеры страхового тарифа существенно зависят от условий и места страхования. Например, они совершенно различны для туристов, выезжающих в жаркие страны (Африку, Таиланд, Египет, Турцию); на горнолыжные курорты (Альпы, Теберду, Домбай); по историческим местам (Бородино, Золотое кольцо, Лувр, Дрезден и др.).

Расширение объемов страховой ответственности. Соблюдение данного принципа является приоритетным направлением в деятельности страховщика.

Это можно пояснить на примере страхования жизни. Здесь расширение страховой ответственности включает дополнительное страхование смерти (гибели) туриста, включая репатриацию тела, и др.

Самоокупаемость и рентабельность страховых операций. Эти финансовые принципы в полной мере относятся к страховщику, который производит страховые выплаты и другие расходы за счет поступивших страховых платежей. Причем СТ должен рассчитываться таким образом, чтобы поступление страховых платежей не только покрывало расходы страховщика (возмещение ущерба, налог на прибыль, содержание работников и т.п.), но и обеспечивало превышение доходов над расходами (прибыль) для расширения деятельности страховой компании, приобретения имущества, оргтехники, поощрения за трудовые достижения и т.д.

Это превышение закладывается в так называемую нагрузку, поскольку в нетто-ставке, обеспечивающей замкнутую раскладку ущерба, нет места для прибыли. Если фактическая убыточность страховой выплаты (страховых возмещений и обеспечений) окажется ниже действующей нетто-ставки (никто не умер, ничего не сгорело и т.п.), то образовавшаяся экономия может быть разделена по трем «частичным» направлениям:

- * в резерв страховщика;

- * в фонды предупредительных мероприятий, оплаты труда и др.;

- * на пополнение прибыли.

Особенности актуарных расчетов при страховании туристов

Особенности актуарных расчетов при страховании туристов выражаются прежде всего в специфике исчисления страхового тарифа. При добровольном страховании туристов он определяется страховщиком на основе совокупности объектов страхования - личного, имущественного и страхования ответственности, требующих адекватного математического измерения обязательств по договорам.

Существенное значение при проведении актуарных расчетов страхования туристов (первая особенность) имеет и то обстоятельство, что под этим понимаются массовые рисковые виды страхования. Они характеризуются, с одной стороны, однородностью страховых событий с незначительными разбросами по величине ущерба (вреда) при наступлении страховых случаев (несчастные случаи, болезни; потери, пропажи, разрушения, затопления личного имущества, нанесение ущерба (вреда) третьему лицу и др.), а с другой - аномальными (катастрофическими) ситуациями - смерть (гибель) отдельного туриста или массовая.

В первом случае расчет страхового тарифа ведется без рисковой надбавки, во втором - с ее использованием. При этом возможны два варианта расчета рисковой надбавки:

- * по одному виду страхования или страховому случаю - личное страхование, смерть (гибель) туриста;

- * по нескольким видам и страховым рискам - личное, имущественное страхование, гибель туриста, уничтожение, затопление, повреждение, кража имущества и т.п.

Оба варианта требуют, как правило, передачи большей части риска в перестрахование зарубежному партнеру или сервисной, уже упомянутой компании содействия - assistance.

Вторая особенность актуарных тарифов при страховании туристов: в практике их расчета широко используется страховая статистика. Она представляет собой систематизированное изучение наиболее массовых и типичных случаев, стоимостных показателей страховых выплат и т.д.

Однако в данном виде страхования имеется лишь некоторое количество (примерно 3-5%) объектов, которые относятся к страховому случаю. При этом, как правило, страховые выплаты существенно отличаются от страховых сумм (страховых покрытий), указанных в договоре страхования. А потому нетто-ставка корректируется на поправочный коэффициент (К»). Определяется он отношением средней страховой выплаты к средней страховой сумме на один договор (К n = Св /Сс). Это и позволяет разграничить ключевые при расчете страхового тарифа понятия «вероятность страхового случая» и «вероятность ущерба».

Формула для расчета нетто-ставки (от 100 д. е. страховой суммы) имеет вид:

Т нс = Р*К n *100 ,

где Р(А) - вероятность наступления страхового случая (А);

К n - поправочный, или корректирующий, коэффициент.

Методика расчета тарифных ставок по личному рисковому страхованию туристов

Под туристскими, или массовыми, рисковыми видами страхования в настоящей методике понимаются виды страхования, охватывающие значительное число субъектов страхования и страховых рисков, характеризующихся однородностью страховых событий (страхование на случаи болезни и от несчастных случаев) с незначительной разницей размеров страховых сумм.

Основные понятия и термины, используемые в методике

Тарифная ставка (ТС) (страховой тариф, или брутто-ставка) - это ставка страхового взноса (платежа, премии) от совокупной страховой суммы. С помощью тарифных ставок исчисляются страховые взносы, уплачиваемые страхователями.

Страховой взнос (СВ) - произведение страхового тарифа (СТ), выраженного в денежных единицах, на число сотен страховой суммы (С c ) либо процентной тарифной ставки на совокупную страховую сумму (S cc ) , деленную на 100:

CB = CT число сотен С с,

либо СВ = СТ*

Исходными данными для расчета нетто- и брутто-ставки являются:

1) вероятность ущерба, лежащая в основе нетто-ставки, которая зависит, в свою очередь, от вероятности наступления страхового случая:

где Р г - вероятность ущерба;

Р cc - вероятность наступления страхового случая.

Зная вероятное число страховых случаев за тарифный период, можно определить и степень вероятности наступления этих случаев. Она представляет собой отношение числа страховых случаев к количеству застрахованных объектов (заключенных договоров)

где К cc - число страховых случаев;

К д - число заключенных договоров,

т.е. выражает коэффициент (процент) наступления страховых случаев.

В денежном выражении числитель указанного отношения будет равен совокупной сумме страховых выплат (SC в ) , а знаменатель - максимально возможной страховой выплате, равной совокупной страховой сумме (SC с ) всех застрахованных объектов N. Отношение SC в /SC с - есть показатель убыточности страховой суммы (Y сс ). Значение (Y сс ) - всегда меньше единицы (в пределе равно единице, т.е. (Y сс )?1)

2) убыточность страховой суммы (как отношение денежных показателей), которая является величиной синтетической и зависит от действия различных факторов: а) числа застрахованных объектов N; б) числа страховых случаев в N договорах М; в) совокупной страховой суммы застрахованных объектов (SC с ); г) суммы страховой выплаты на один объект (CB i ).

Убыточность страховой суммы может быть рассчитана как по видам страхования в целом, так и по отдельным страховым рискам. При этом отношение числа произведенных выплат (К в ) (количества страховых случаев) к количеству заключенных договоров (К д ) определяет вероятность наступления страховых случаев (Р сс ), а отношение средней выплаты на один договор (CB i ) к средней страховой сумме на один договор (С ci ) является «поправочным» коэффициентом, или показателем убыточности (К п ), позволяющим разграничить понятия «вероятность страхового случая» и «вероятность ущерба». На основании изложенного можем полагать, что сказанное характеризует не что иное, как нетто-ставку Т нс со 100 д.е. страховой суммы. Математически это может быть выражено формулой:

Т нс =*100 = Р сс * К п *100

В выражении (40) Кв * Свi - общая сумма страховых выплат, а Кд * Ссi, - общая страховая сумма застрахованных объектов. При производстве расчетов нетто- и брутто-ставки предполагается, что не будет массовых страховых случаев, которые повлекут за собой сразу несколько страховых случаев (например, гибель самолета или теплохода с туристами и т.п.).

Расчет тарифов проводится при заранее известном (или планируемом) количестве договоров N.

При наличии перечисленных условий расчет параметров тарифных ставок по личному страхованию туристов производится по следующим формулам:

где Р сс - вероятность наступления страхового случая;

М - количество страховых случаев в N договорах;

N - общее количество договоров, заключенных за определенный период;

С сс - средняя страховая сумма;

С i - страховая сумма при заключении i-го договора (i = 1, 2,…, N);

С в - средняя страховая выплата;

С вk - страховая выплата при k-м страховом случае (k= 1, 2……., М).

При страховании туристов по новым видам рисков (например, при космических полетах туристов, полетах на дельтапланах, поездках на Северный полюс и т.п.) и отсутствии в силу этого статистических данных по величинам Р cc ; С cс ; С в эти величины могут оцениваться экспертным методом либо в качестве них могут использоваться значения показателей аналогов (показания зарубежных страховых компаний). В любом случае отношение С в /С сс рекомендуется применять не ниже 0,3 при страховании туристов от несчастных случаев и болезней.

Размер совокупной брутто-ставки рассчитывается согласно равенству

Т БС = Т НС + Н [д. е.],

где Т БС - брутто-ставка;

Т НС - нетто-ставка;

В равенстве (44) величины Т БС, Т НС, Н указываются в абсолютных размерах, т.е. в денежных единицах (руб., долл. и др.) со 100 д. е. страховой суммы.

Если нагрузка устанавливается в процентах к брутто-ставке, то в этом случае брутто-ставка определяется из выражения

Т БС = Т НС + Н +

где Н - статья нагрузки в абсолютных единицах со 100 д. е. страховой суммы;

Н" - доля статей нагрузки, закладываемых в тариф, в процентах к брутто-ставке.

В этом случае выражение принимает вид

Т БС = = Т НС + Н, или

откуда Т БС (100-) = 100*(Т НС +Н).

Окончательно Т БС = ,

где значения Т НС и Н выражены в абсолютных единицах, а Н" - в процентах.

Если все элементы (составляющие) нагрузки выражены в процентах относительно брутто-ставки, то значение Н будет равно нулю. Тогда последняя формула примет вид

Таким образом, для расчета тарифной ставки необходимо вычислить прежде всего нетто-ставку как показатель убыточности со 100 д. е. страховой суммы. Как следует из формулы (40), основная часть нетто-ставки (Т НС ) соответствует средним выплатам страховщика, зависящим от вероятности страхового случая (Р СС ), средней страховой суммы (С CI ) и средней выплаты (С B ) со 100 д. е. страховой суммы. Для учета вероятных отклонений количества страховых случаев относительно их среднего значения в состав нетто-ставки вводится так называемая рисковая -надбавка (дельта-надбавка), которая, в свою очередь, зависит еще от трех параметров: 1) количества договоров, отнесенных к периоду времени, на который проводится страхование (n); 2) среднего разброса (отклонения) страховых выплат (R B ); 3) гарантии безопасности г (гамма) - требуемой вероятности, с которой собранных взносов должно хватить на страховые выплаты по всем страховым случаям.

Возможны два варианта расчета рисковой надбавки:

- * по одному виду страхования (страховому риску);

- * по нескольким видам страховых рисков. Рисковая надбавка по страхованию туристов от несчастных случаев может быть рассчитана по формуле

Т НС * б(г),

где б(г) - коэффициент, который зависит от гарантии безопасности г. Его значение может быть взято из таблицы:

Среднеквадратическое отклонение (дисперсия) страховых выплат при наступлении страховых случаев. При наличии статистики страховых выплат, среднеквадратическое отклонение оценивается по выражению

где С Bk - страховая выплата при k-м случае (k= 1, 2…….M);

М - количество страховых случаев в и договорах;

С B - средняя выплата по одному договору страхования при наступлении страхового случая.

Если нет данных о величине R B , допускается вычисление рисковой надбавки по формуле

При расчете рисковой надбавки по нескольким видам страхования (второй вариант) пользуемся выражением

где м - коэффициент вариации страховой выплаты, который соответствует отношению среднеквадратического отклонения к ожидаемым страховым выплатам. При этом если i -й риск характеризуется вероятностью его наступления Рi, средней страховой выплатой Свi , и среднеквадратическим отклонение, то

При неизвестной величине соответствующее слагаемое в числителе формулы (54) допускается заменить величиной

Если не известна ни одна из величин (ни по одному виду страхования), то м вычисляется по формуле

Формулы (50), (52) и (53) для вычисления рисковой надбавки тем точнее, чем больше величины n, Р СС и n * P I . При значениях n, Р СС и n * P I меньше или равных десяти формулы (50), (52) и (53) носят приближенный характер.

Если о величинах Р CC , С CC и С B нет достоверной информации, например в случае, когда они оцениваются не по формулам (41), (42) и (43) с использованием страховой статистики, то рекомендуется брать б(г) = 3. С учетом изложенного совокупная нетто-ставка будет равна

Для решения четвертой задачи мы проработали достаточно большое количество литературных источников и сделали вывод, что создание нового страхового продукта включает в себя ряд характерных этапов.

- 1 этап - предварительное исследование для разработки продукта:

- - поиск идеи нового продукта;

- - экономический анализ идеи;

- - оценка возможностей страховщика;

- - сбор информации о потенциальном рынке и целевом сегменте будущего продукта, анализ конкуренции на нем;

- - проведение маркетинговых исследований и актуарных расчетов относительности перспективности выбранного сегмента.

- 2 этап - разработка технической стороны нового продукта и его рекламной оболочки;

- 3 этап - разработка маркетинговой стратегии для нового продукта при его продвижении на рынок.

Начальной стадией работы над любым страховым продуктом является появление основной идеи, опирающейся на исследования страхового рынка и вытекающей из него. Решение о разработке продукта может быть «реактивным», т.е. следующим за развитием рынка и реагирующим на его эволюцию, или «преактивным», предвосхищающим развитие потребительских ожиданий и потребностей. Появление нового продукта может в принципе создать новый класс потребностей, основывающихся на ранее скрытых (латентных) нуждах.

За этим следует этап количественного исследования потенциального рынка: маркетинговые исследования в части количественной оценки привлекательности страхового продукта, количественная оценка потенциальной аудитории, определение конкурентности рынков и прогноз потенциальных действий конкурентов и т.д.

Далее проводится оценка имеющихся возможностей, времени и сил, необходимых для технической реализации нового страхового продукта и его последующей коммерциализации. На этом этапе страховщик должен решить располагает (или не располагает) он необходимым финансовым потенциалом, подготовленными агентскими кадрами в достаточном количестве, специалистами в области маркетинга и актуарных расчетов, т.е. всем тем, что необходимо для детальной разработки и коммерциализации нового страхового продукта. В заключение второй стадии разработки страховой продукции намечаются ее основные технические характеристики.

На втором (основном) этапе страховщик приступает к подробной разработке страховой продукции. Определяются: гарантии, страховые суммы, франшизы, тарифы, особые условия договоров (в частности, условия досрочного расторжения контракта), страховые премии, условия их перечисления и т.д. Проводится юридический анализ условий страхования. На данном этапе чрезвычайно важно определить степень привлекательности страхового продукта для потенциальной клиентуры. Для этого может быть использовано тестирование страхового продукта на определенном сегменте.

Важнейшей составляющей работ в плане разработки нового продукта является третий этап - планирование маркетинговых усилий по ее коммерциализации. Этот этап будет осуществлять непосредственно сама страховая компания.

Актуарные расчеты

Центральное место в договоре страхования занимает стоимость страховой услуги.

Актуарные расчеты – это процесс, в ходе которого определяется себестоимость и стоимость страховой услуги.

Страховые актуарии – граждане Российской Федерации, имеющие квалификационный аттестат и осуществляющие на основании трудового или гражданско-правового договора со страховщиком деятельность по расчетам страховых тарифов, страховых резервов, оценке его инвестиционных проектов с использованием актуарных расчетов.

С помощью актуарных расчетов рассчитывается тарифная ставка – цена страхового риска и других расходов страховщика. Совокупность тарифных ставок носит название тарифа.

Тарифные ставки бывают двух видов: брутто-ставка, нетто-ставка.

Брутто-ставка – ставка, по которой заключается договор страхования. Нетто-ставка – цена страхового риска, эта ставка идет на создание фонда выплат страхователю.

Брутто-ставка = нетто-ставка + нагрузка. Нагрузка включает в себя:

А. Расходы по организации и проведению страхового дела, включающие:

- – организационные расходы – при учреждении страховой компании;

- – аквизиционные расходы – по привлечению страхователей через страховых агентов;

- – инкассационные расходы – по обслуживанию наличного денежного оборота;

- – ликвидационные расходы – по ликвидации ущерба;

- – управленческие расходы.

Б. Отчисления в запасные фонды.

В. Прибыль страховой компании.

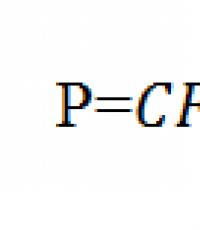

где Т п – тарифная нетто-ставка; Р(А) – вероятность наступления страхового случая, Р(А) = Кв / Кд; К – коэффициент, К= Св / Сс; Кд – количество выплат за тот или иной период; Кд – количество заключенных договоров; Св – средняя выплата по одному договору; Сс – средняя страховая сумма на один договор.

![]()

Т п является показателем убыточности на 100 руб. страховой суммы.

![]()

где T h – тарифная брутто-ставка; Н – нагрузка, выраженная в % к брутто-ставке.

Ставка-брутто идет на возмещение ущерба, покрытие расходов страховой компании, образование страховых фондов и получение прибыли. Прибыль распределяется по обычной схеме: вначале платятся налоги (налог на прибыль, налог на имущество и др.), чистая прибыль используется на создание резервного фонда, фонда развития общества, выплату дивидендов, поощрение работников общества и другие цели.

Классификация страхования. Системы страхования

Существует много видов страхования, поэтому необходима их классификация . Она может осуществляться по различным критериям.

По целям страховой деятельности различают две сферы – коммерческое и некоммерческое страхование. Некоммерческое страхование включает в себя социальное страхование, обязательное медицинское страхование и др. Коммерческое страхование включает в себя первичное или прямое страхование, сострахование, перестрахование.

По уровням защиты трудящихся различают страхование от отраслевого риска, от риска предприятия и индивидуального риска (за счет собственных средств граждан).

По отраслям страхования различают страхование личное (страхование жизни и страхование от несчастных случаев), имущественное (страхование различных материальных ценностей, имущественных прав и капитала; страхование от возможных потерь дохода и непредвиденных расходов) и страхование гражданской ответственности (страхование ответственности за причинение вреда и страхование ответственности по договору). К страхованию ответственности за причинение вреда относятся важнейшие виды страхования; гражданской ответственности владельцев автотранспорта, предприятий – источников повышенной опасности, ответственности работодателя перед нанимаемыми рабочими и служащими, профессиональной ответственности врачей, фармацевтов, бухгалтеров, строителей и т.д., ответственности за загрязнение окружающей среды. Страхование ответственности по договору охватывает ответственность за любые договорные отношения сторон: по договорам поставок, перевозки, контрактации и т.д.

По объему страховой ответственности различают обязательное и добровольное страхование. К обязательному страхованию относится страхование пассажиров, сотрудников милиции, внешней разведки, военнослужащих, сотрудников налоговых инспекций и налоговой полиции, космонавтов и др.

По классу страхования различают страхование огневое, транспортное, инженерное и др.

По форме организации страхового дела страхование делится на групповое и индивидуальное.

По ориентации страховых интересов различают страхование, ориентированное на запросы семьи, и страхование предпринимательских рисков. Страхование предпринимательских рисков включает в себя страхование на случай неполучения прибыли, снижения рентабельности, образования убытков; на случай неплатежа по счетам поставщика продукции; упущенной выгоды по неудавшимся сделкам; от простоев оборудования и др.

О динамике развития и соотношении отдельных видов страхования на российском рынке свидетельствуют данные табл. 18.1.

Таблица 18.1

Динамика объемов страховых премий и страховых выплат субъектов страхового дела РФ за 2005–2009 гг., млрд руб.

За рассмотренные в табл. 18.1 5 лет страховые премии возросли в 2 раза, страховые выплаты – в 2,7 раза. Изменилась также структура страховых премий и страховых выплат. Если в 2005–2007 гг. преобладали страховые премии добровольного страхования, то в 2008–2009 гг. наблюдается преобладание премий страхования обязательного. В структуре страховых выплат картина иная – преобладают выплаты в отрасли обязательного страхования.

Изменения в структуре страховых премий и страховых выплат добровольного и обязательного страхования показывают данные табл. 18.2.

В общем объеме страховых премий увеличился удельный вес обязательного страхования (с 41 до 57%) за счет соответствующего сокращения доли добровольного страхования. В изменении структуры страховых выплат наблюдается такая же тенденция – рост доли обязательного страхования (с 60 до 69%).

Таблица 18.2

Динамика структуры страховых премий и страховых выплат добровольного и обязательного страхования за 2005–2009 гг., % к итогу

|

Показатели |

||||||||||

|

страховые |

страховые |

страховые |

страховые |

страховые |

||||||

|

Добровольное страхование: а) страхование жизни |

||||||||||

|

б) личное страхование |

||||||||||

|

в) имущественное страхование |

||||||||||

|

г) страхование ответственности |

||||||||||

|

д) страхование рисков |

||||||||||

|

Обязательное страхование: а) страхование ответственности владельцев автотранспортных средств |

||||||||||

|

б) обязательное медицинское страхование |

||||||||||

|

в) прочие виды страхования |

||||||||||

В объеме страховых премий по добровольному страхованию существенно снизилась доля личного (на 6%) и имущественного страхования (на 10%). В объеме страховых выплат по добровольному страхованию также снизился удельный вес личного страхования, но возросла доля имущественного страхования, появилось страхование предпринимательских и финансовых рисков.

В объеме страховых премий по обязательному страхованию значительно возрос удельный вес обязательного медицинского страхования (с 29 до 48%), снизилась доля ОСАГО (с 11 до 9%). В объеме страховых платежей по обязательному страхованию наблюдается такая же тенденция.

Следует обратить внимание на соотношение страховых премий и страховых выплат. Если по обязательному страхованию имеет место превышение выплат над премиями, то при добровольном страховании, наоборот, доля страховых премий значительно выше удельного веса страховых выплат.

Одним из важных показателей, характеризующих уровень развития страхования в стране, является соотношение между размерами страховой премии и ВВП. В развитых странах его величина обычно колеблется от 8 до 12%. В Российской Федерации в 2009 г. такое соотношение было менее 3%. Это говорит о низком уровне развития страхования.

Свидетельством недостаточного уровня развития страхования в России является резкое сокращение числа страховых компаний. С 1 июля 1996 г. по декабрь 1997 г. их чисто сократилось почти на 500, или на 18% . На 1 января 1998 г. в Государственном реестре значилось 2334 страховые компании, на 1 января 1999 г. – 1864. В 1998 г. были отозваны лицензии у 496 страховых компаний, приостановлено действие лицензий у 116 страховых компаний. На 30 июня 2010 г. число страховщиков составило 666, в том числе 660 страховых компаний и 6 обществ взаимного кредитования.

Системы страхования

Различают пять систем страхования.

- 1. Страхование по действительной стоимости имущества.

- 2. Страхование по системе пропорциональной ответственности. Это неполное, частичное страхование объекта. В этом случае сумма страхового возмещения уменьшается пропорционально доле страховой суммы в действительной стоимости объекта.

где Q – страховое возмещение; Т – фактическая сумма ущерба; S – страховая сумма по договору; W – рыночная оценка объекта страхования.

Допустим, автомашина стоимостью 6000 долл. была застрахована на сумму 3000 долл., а фактический ущерб составил 2000 долл. Страховое возмещение составит 50% от суммы ущерба, т.е. 1000 долл.

- 3. Страхование по системе первого риска. В этом случае страховое возмещение выплачивается в размере ущерба, но в пределах страховой суммы. Ущерб сверх страховой суммы вообще не выплачивается. Если ущерб в предыдущем примере составил 5000 долл., то страхователь получил только 3000 долл.

- 4. Система дробной части. В договоре страхования устанавливаются две страховые суммы: показанная стоимость и действительная стоимость. По показанной стоимости страхователь получает возмещение, выраженное в % или натуральной дробью. Ответственность страховщика ограничена размерами дробной части. Если показанная стоимость равна действительной, то страхование дробной части превращается в страхование по системе первого риска. Если показанная стоимость меньше действительной, то страхование дробной части превращается в страхование по системе пропорциональной ответственности.

- 5. Страхование по восстановительной стоимости. В этом случае страховое возмещение равно цене нового имущества соответствующего вида. Конечно, и страховые взносы при этом будут повыше, чем при других системах страхования.

В договорах страхования часто используется франшиза , которая представляет собой личное участие страхователя в покрытии ущерба. Франшиза устанавливается в рублях или в процентах к страховой сумме или к ущербу. Франшиза выгодна и страхователю и страховщику. Страхователь получает скидки со страхового тарифа, а страховщик часть ущерба перекладывает на страхователя. Франшиза бывает двух видов – условная и безусловная.

Условная (невычитаемая) франшиза означает, что страховщик освобождается от ответственности за ущерб, если он не превышает процента франшизы. Если ущерб больше франшизы, то страховщик обязан возместить ущерб полностью. При наличии условной франшизы в договоре страхования делается запись "свободно от.... процентов".

Безусловная (вычитаемая) франшиза означает, что страховое возмещение всегда равно ущербу за минусом безусловной франшизы. При наличии безусловной франшизы в договоре страхования делается запись "свободно от первых... процентов".

Федеральная антимонопольная служба (ФАС) России не поддержала идею установления минимальной цены , поскольку такой подход противоречит положениям законодательства о защите конкуренции, сообщил агентству «Интерфакс-АФИ» президент Межрегионального союза медицинских страховщиков (МСМС) Дмитрий Кузнецов, ссылаясь на дискуссию на эту тему в ходе заседания экспертного совета по страхованию Банка России.

По его словам, минимальный стандарт услуг по полису добровольного медицинского страхования для трудовых мигрантов, приезжающих в Россию, был разработан МСМС и предложен Банку России, он включал перечень покрываемых рисков, исключения, минимальную стоимость полиса и минимальный объем страхового покрытия.

«ФАС России считает нарушением законодательства о защите конкуренции установление какой-либо фиксированной цены по полису любого добровольного вида страхования», - сказал глава МСМС. Он добавил, что свою очередь представитель Роспотребнадзора в ходе обсуждения на заседании совета высказался за расширение перечня рисков по полису ДМС для мигрантов. Минздрав пока не представил своей позиции, уточнил Д.Кузнецов.

Президент МСМС добавил, что Банк России и страховое сообщество предложили установить минимальный уровень стоимости для полиса ДМС трудовых мигрантов. «Первоначально предполагалось, что такая стоимость и минимально гарантированный объем будут зафиксированы в специальном указании Банка России», - сказал он.

«Согласно расчетам МСМС, минимальная стоимость годового полиса предложена на уровне чуть больше 5 тыс. рублей при страховой сумме около 100 тыс. рублей. Если страхователь захочет расширить перечень рисков по полису ДМС или увеличить страховую сумму, он, безусловно, сможет это сделать за дополнительную плату. Срок действия договора устанавливается, исходя из предполагаемого срока трудовой деятельности в РФ», - сообщил он.

«Установление минимального ценового порога позволит избежать демпинга, то есть ситуации, когда стоимость полиса будет назначаться произвольно, например, на уровне 1 тыс. рублей. Такая сумма может показаться кому-то привлекательной, но она означает для владельца практическую невозможность получения адекватной медицинской помощи. Документ в этом случае служит целям исполнения формальных требований законодательства по наличию у мигранта страховой защиты по ДМС в дополнение к приобретенной лицензии, он не защищает людей реально», - объяснил Д.Кузнецов.

Президент МСМС убежден, что демпингу в этом социально значимом виде страхования противостоять необходимо. «Даже если минимальную стоимость как часть стандарта ДМС для мигрантов принять не удастся, все равно ценообразование останется в сфере особого внимания Центробанка как регулятора», - предположил глава МСМС.

Как пояснила главный эксперт «Интерфакс-ЦЭА» Анжела Долгополова, для этого у Банка России в 2015 году появятся дополнительные инструменты. «Так, с середины этого года страховщики будут обязаны прилагать к ежегодным отчетам заключение актуариев с математическим обоснованием применяемых тарифов. Регулятор, видя неадекватную политику страховщика, всегда может проверить на соответствие заявленное актуарием заключение действиям самой страховой компании, поинтересоваться ее финансовой устойчивостью. Особенно это важно для мониторинга обязательств страховщика по социально значимым видам страхования. В этой ситуации системный необоснованный демпинг вряд ли пройдет незамеченным, такое может караться предписаниями регулятора. В этом случае определение минимального уровня цены в ДМС для трудовых мигрантов профсообществом может носить индикативный характер», - полагает аналитик.

«По итогам обсуждения на экспертном совете по страхованию в начале марта этого года Банк России запросил у МСМС актуарные расчеты в подтверждение минимальной стоимости ДМС для трудовых мигрантов», - сообщил Д.Кузнецов. Он добавил, что средняя стоимость полиса ДМС в РФ для российских граждан с полным покрытием в 5-10 раз выше.

Он не исключил возможности продолжения обсуждения темы на площадке экспертного совета Банка России, если регулятор сочтет это необходимым.

Как сообщил агентству «Интерфакс-АФИ» эксперт в сфере ОМС, затраты российского бюджета на оказание медицинской помощи мигрантам обособленно не учитываются. Вместе с тем, по экспертным оценкам, расходы российского бюджета на вызовы службы «скорой помощи» для мигрантов в 2013 году могли составить от 3 млрд рублей до 6 млрд рублей. При этом он напомнил, что «с рядом государств Россией заключены двусторонние соглашения о взаимном оказании медпомощи приезжающим гражданам».

Как сообщалось ранее, для получения патента иностранный гражданин должен представить в орган миграционной службы в течение 30 календарных дней со дня въезда в РФ полис ДМС, приобретенный в российской компании.

Финмаркет