Виды и методы экономического анализа. Методы экономического анализа и их применение

Предисловие

Предлагаемое читателям учебное пособие поможет освоить теоретические основы экономического анализа хозяйственной деятельности в сочетании с производственным (управленческим) и финансовым анализом.

Экономический анализ рассматривается как научная дисциплина, предназначенная для:

Понимания сущности экономических явлений и процессов, их взаимосвязи и взаимозависимости;

Систематизации и моделирования факторных моделей;

Определения влияния факторов на результаты деятельности организации;

Выявления и подсчета экономических резервов развития бизнеса;

Овладения навыками организации аналитической работы на предприятии и повышения научно-экономической обоснованности бизнес-планов.

Изучение экономического анализа способствует формированию компетентностно-квалификационной характеристики выпускника.

Данное учебное пособие соответствует Государственному образовательному стандарту специальности 060400 «Финансы и кредит» и 060500 – «Бухгалтерский учет, анализ и аудит».

Вопрос 1

Предмет, объект и содержание экономического анализа

Термин «анализ» происходит от греческого слова analysis «разложение, расчленение».

представляет собой способ познания предметов и явлений окружающей среды, основанный на расчленении целого на составные части и изучении их во всем многообразии связей и зависимостей. Например, чтобы понять сущность себестоимости продукции, необходимо знать не только какие статьи затрат в нее включены, но и от каких факторов зависит величина каждого вида расходов.

Экономический анализ раскрывается через такие понятия, как теория познания, суждение, умозаключение, научная абстракция, мышление.

Теория познания определяет сущность, необходимость и последовательность экономического анализа. Объектом познания являются практика и человеческое мышление. Мышление в качестве творческого процесса включает суждение и умозаключение. Через суждение что-либо отрицается или утверждается. Суждение может быть от частного к общему (индукция) и наоборот от общего к частному (дедукция).

Индукция и дедукция неразрывно связаны друг с другом и в совокупности представляют умозаключение. Индуктивно-дедуктивный способ мышления, прошедший логическую обработку объективных данных, раскрывает сущность изучаемых экономических явлений, позволяет выявить определенные закономерности и принять грамотные управленческие решения.

Под предметом экономического анализа понимают:

Хозяйственные процессы предприятий, социально-экономическую эффективность и конечные финансовые результаты их деятельности, складывающиеся под воздействием объективных и субъективных факторов, получающие отражение через систему экономической информации;

Причинно-следственные связи экономических явлений и процессов, т. е. причины изменений, познание которых позволяет определить сущность экономических явлений и на этой основе дать правильную оценку и обоснование любого управленческого решения.

В последние время большинство научных исследователей предметом экономического анализа считают хозяйственные процессы организаций, включающие организационно-производственную, коммерческую, финансовую, социальную, техническую и технологическую сферы деятельности.

Объектами анализа являются результаты экономических процессов. Это показатели источников и средств основного и оборотного капитала, инвестиционной и инновационной деятельности, эффективности использования ресурсов предприятия, объема производства, продаж, прибыли и рентабельности. Например, в любой сфере деятельности к объектам анализа относятся производство и продажа продукции, оказание работ и услуг, их себестоимость, финансовые результаты, степень использования различных видов ресурсов (фондоотдача, материалоемкость, производительность труда и др.).

Вопрос 2

Принципы экономического анализа

Экономический анализ, как и любая наука, имеет принципы, или требования, которым она должна соответствовать.

Вопрос 3

Цель и задачи экономического анализа

Цель экономического анализа финансово-хозяйственной деятельности организаций заключается в поиске и измерении резервов повышения эффективности производства, роста конкурентоспособности и финансовой устойчивости. Задачи экономического анализа:

Установление закономерностей и тенденций экономических явлений и процессов в конкретных условиях предприятия. Например, закон опережающего роста производительности труда относительно уровня его оплаты должен выполняться не только в масштабах всей национальной экономики, но и на каждом конкретном предприятии и в его подразделениях;

Научное обоснование перспективных планов и прогнозов. Без глубокого экономического анализа результатов деятельности предприятия за прошедшие 5-10 лет, без выявления имевших место недостатков и преимуществ нельзя разработать обоснованный план, выбрать оптимальный вариант управленческого решения;

Разграничение субъективных и объективных причин отклонения фактических показателей от базисных и количественное их измерение;

Оценка результатов деятельности фирмы по выполнению планов, достигнутому уровню развития экономики, использованию имеющихся ресурсов и потенциала организации, выбор оптимального управленческого решения;

Прогнозирование показателей на перспективу и разработка мероприятий по использованию выявленных резервов;

Контроль за внедрением разработанных мероприятий, выполнением уровня плановых показателей и экономным использованием ресурсов.

Вопрос 4

Классификация видов экономического анализа

Виды экономического анализа классифицируют:

по содержанию и полноте изучаемых объектов (комплексный анализ всей хозяйственной деятельности, локальный анализ отдельных подразделений, тематический анализ отдельных вопросов). При комплексном анализе деятельность предприятия изучается всесторонне, а при тематическом – только отдельные ее стороны, представляющие в определенный момент наибольший интерес;

по методам, изучения объектов (сравнительный, факторный, маржинальный, экономико-математический, стохастический, функционально-стоимостной, диагностический анализ (экспресс-анализ)).

♦ Сравнительный анализ ограничивается сравнением отчетных показателей – результатов хозяйственной деятельности с показателями плана текущего года, прошлых лет и данными конкурентов.

♦ Факторный анализ направлен на выявление количественной величины влияния факторов на прирост и уровень результативных показателей.

♦ Маржинальный анализ – это метод оценки и обоснования эффективности управленческих решений в бизнесе на основании причинно-следственной взаимосвязи объема продаж, себестоимости и прибыли и деления затрат на постоянные и переменные.

♦ Диагностический анализ представляет собой способ установления тенденций изменений экономических процессов на основе характерных для них типичных признаков. К примеру, если темпы роста валовой продукции опережают темпы роста товарной продукции, то это свидетельствует о росте остатков незавершенного производства. Если темпы роста валовой продукции выше темпов роста производительности труда, то это признак невыполнения плана мероприятий по механизации и автоматизации производства, улучшению организации труда и на этой основе сокращение численности работников;

по периодичности (годовой, квартальный, декадный, разовый, ежедневный);

по признаку времени (ретроспективный и перспективный).

♦ Перспективный (предварительный) анализ проводится до осуществления хозяйственных операций. Он необходим для обоснования управленческих решений и прогнозируемых показателей, а также для контроля за выполнением плана и предупреждения нежелательных результатов. Перспективный анализ широко используется при разработке бизнес-планов и обосновании инвестиционных проектов.

♦ Ретроспективный (последующий, исторический) анализ проводится после совершения хозяйственных актов. Он используется для контроля за выполнением программ развития фирм в динамике лет, выявления неиспользованных резервов, объективной оценки результатов деятельности организаций. Недостаток анализа заключается в том, что выявленные резервы означают навсегда потерянные возможности роста эффективности производства, поскольку относятся к прошлому периоду. Ретроспективный анализ является основой перспективного анализа. В свою очередь, от глубины и качества предварительного анализа на перспективу зависят результаты последующего анализа. Ретроспективный анализ подразделяется на оперативный и текущий. Оперативный (ситуационный) анализ проводится сразу после совершения хозяйственных операций или изменения ситуации за короткие отрезки времени (смену, декаду, сутки и т. д.). Его цель оперативно выявлять недостатки и воздействовать на хозяйственные процессы. Он широко используется, например, при анализе уровня выполнения плана розничного и оптового товарооборота за день, ритмичности производства, ассортимента и качества продукции, движения денежных потоков, обеспеченности материалами, использования рабочего времени.

Отличительная черта оперативного анализа – исследование преимущественно натуральных показателей, его неточность, связанная с приближенностью в расчетах. Текущий анализ проводится по важным отчетным периодам хозяйствования в основном на базе периодической, годовой бухгалтерской отчетности. Главная задача текущего анализа объективная оценка результатов коммерческой деятельности, комплексное выявление недочетов в работе, неиспользованных резервов и мобилизации их для повышения экономической эффективности производства, улучшения финансового положения в долгосрочной перспективе. Текущий анализ является наиболее полным, аккумулирующим результаты оперативного анализа и служащим базой перспективного анализа. Он рекомендуется для проведения комплексного выявления и измерения причинно-следственных взаимосвязей в использовании ресурсов предприятия;

по объектам управления (технико-экономический анализ, финансово-экономический, аудиторский, социально-экономический, экономико-экологический и маркетинговый анализ).

♦ Технике-экономическим анализом занимаются технические службы предприятия. Его содержанием является изучение взаимодействия технических, технологических и экономических процессов и установление их влияния на экономические результаты деятельности фирмы. Пример использование энергосберегающих технологий производства.

♦ В финансово-экономическом анализе основное внимание уделяется финансовым результатам деятельности предприятия, эффективности использования заемного и собственного капитала, выявлению резервов увеличения суммы прибыли, роста рентабельности, платежеспособности.

♦ Социально-экономический анализ изучает взаимосвязь социальных и экономических процессов, их влияние друг на друга.

♦ Экономико-статистический анализ применяется для изучения массовых общественных явлений на разных уровнях управления: предприятия, отрасли, региона.

♦ Экономико-экологический анализ исследует взаимодействие экономических и экологических процессов, связанных с сохранением и улучшением окружающей среды и затратами на экологию.

♦ Маркетинговый анализ применяется для изучения внешней среды функционирования предприятия, рынка сырья и сбыта готовой продукции, ее конкурентоспособности, спроса и предложения, коммерческого риска и т. п.

♦ Управленческий анализ более подробный и затрагивает все сферы деятельности предприятия, данные первичного и оперативного учета. В то же время информация, подвергаемая управленческому анализу, представляет коммерческую тайну и результаты анализа используются только для внутрихозяйственного управления.

♦ Финансовый анализ менее надежен в точности оценки финансового состояния, так как многие показатели бухгалтерской официальной отчетности искажают в целях сокрытия прибыли и механизма ее получения.

Каждый из перечисленных видов экономического анализа различен по содержанию, организации и методике его проведения. В практической деятельности используются одновременно несколько видов анализа, представляющие единую систему принятия эффективных управленческих решений.

Вопрос 5

Метод экономического анализа, его характерные особенности и классификация

Метод экономического анализа представляет системное комплексное изучение, выявление, измерение и обобщение влияния факторов на результаты деятельности организации путем обработки системы показателей специальными приемами. Он состоит из ряда последовательно осуществляемых действий:

Наблюдение за объектом, расчет абсолютных и относительных показателей, приведение их в сопоставимый вид;

Систематизация, группировка и детализация факторов, изучение их влияния на результативные показатели;

Обобщение построение итоговых и прогнозных таблиц, подготовка выводов и рекомендаций для принятия управленческих решений.

Характерные черты метода следующие.

Необходимость постоянных сравнений.

Необходимость изучения внутренних противоречий, положительных и отрицательных сторон каждого явления, каждого процесса. Например, научно-технический прогресс (НТП) оказывает положительное влияние на рост производительности труда, наращивание прибыли и повышение уровня рентабельности, но при этом может иметь место загрязнение окружающей среды.

Системность и комплексность проведения экономического анализа; изучение хозяйственной деятельности предприятий проводится с учетом всех взаимосвязей и взаимозависимостей. Так, с внедрением новой техники увеличиваются издержки производства, но при этом возрастает производительность труда, что, в свою очередь, способствует экономии заработной платы. И если темпы роста производительности труда будут превышать темпы роста издержек на содержание и эксплуатацию новой техники, то управленческое решение экономически обоснованно и правомерно.

Установление причинно-следственных связей, т. е. выявление причин изменений экономических показателей и прогноз возможных тенденций.

Определение количественного влияния факторов на результативные показатели деятельности фирмы, расчет экономических потерь и резервов предприятия.

Классификация методов экономического анализа следующая: Неформализованные методы основаны на отражении аналитических процедур на логическом уровне, а не на строгих аналитических зависимостях. К ним относятся: разработка системы показателей, метод сравнений, построение аналитических таблиц, прием детализации, метод экспертных оценок, методы ситуационного анализа и прогнозирования.

К формализованным относятся методы, которые позволяют представить показатели в строгой зависимости (преимущественно математической). Среди них выделяют:

Классические методы экономического анализа (балансовый способ, методы детерминированного факторного анализа (цепных подстановок, абсолютных и относительных разниц), интегральный и логарифмический методы);

Традиционные методы экономической статистики (метод средних величин, метод группировок, индексный метод);

Математико-статистические методы изучения связей (корреляционный, регрессионный, дисперсионный, кластерный анализ);

Методы финансовых вычислений;

Методы теории принятия решений (метод построения дерева решений, линейное программирование и анализ чувствительности).

Вопрос 6

Методы в экономическом факторном анализе

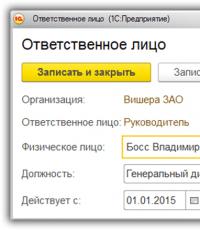

Классификация методов экономического анализа представлена на рис. 1.

Рис. 1. Методы экономического анализа хозяйственно-финансовой деятельности и диагностики организации

Из статистических методов наиболее востребованы в экономическом анализе следующие способы детерминированного факторного анализа:

Индексный;

Цепной подстановки;

Исчисления абсолютных и относительных разниц;

Интегральный;

Логарифмический метод;

Метод корреляционно-регрессионного анализа.

Основу способов детерминированного факторного анализа составляет метод элимирования.

Элимировагпъ значит устранить, отклонить, исключить воздействие всех факторов на величину результативного показателя, кроме одного. Этот метод исходит из того, что все факторы изменяются независимо друг от друга: сначала изменяется один, а все другие остаются без изменений, потом изменяются два, затем три и т. д. фактора при неизменности остальных.

Способ цепной подстановки позволяет определить влияние отдельных факторов на изменение величины результативного показателя путем постепенной замены базисной величины каждого факторного показателя в объеме результативного показателя на фактическую в отчетном периоде. С этой целью определяют ряд условных показателей, количество которых на единицу меньше, чем факторов.

Порядок применения этого способа лучше рассмотреть на конкретном примере: объем продаж (стоимость товарной продукции или выручка ТП) зависит от двух факторов первого уровня – количества проданной продукции (К) и цены реализации (Ц): ТП = К х Ц.

Алгоритм расчета:

1. Рассчитаем плановую (ТП пл) и фактическую (ТП ф) выручку:

ТП пл =К пл х Ц пл;

ТП ф = К ф х Ц ф.

2. Определим выручку условную (ТП усл):

ТП усл = К ф х Ц пл.

3. Рассчитаем отклонение фактической выручки от плановой (ΔТП общ).

ΔТП общ = ТП ф – ТП пл.

4. Рассчитаем изменение выручки за счет:

ΔТП к = ТП усл – ТП пл

ΔТП ц = ТП ф – ТП усл.

5. Проверим правильность алгебраических расчетов: алгебраическая сумма влияния факторов должна быть равна общему приросту результативного показателя:

ТП усл + ΔТП ц = ΔТП общ.

Используя способ цепной подстановки, необходимо выполнить ряд правил:

В первую очередь учитывается изменение количественных, а затем качественных показателей. Если же имеется несколько количественных и качественных факторов, то сначала следует изменить факторы первого уровня подчинения, а потом второго;

В расчетах количественного влияния факторов на результат обязательно используется условный показатель;

Фактические данные сравниваются с плановыми (или данные отчетного периода с базисными показателями).

Способ абсолютных разниц используется только в мультипликативных и смешанных моделях. При его использовании величина влияния факторов рассчитывается умножением абсолютного прироста исследуемого фактора на плановую (базовую) величину факторов, которые находятся справа от него, и на фактическую (отчетную) величину факторов, расположенных слева от него в модели.

Алгоритм, расчета:

1. Рассчитаем абсолютное изменение:

Объема реализации (ΔК):

ΔК = К ф – К пл;

Цены (ΔЦ):

2. Рассчитаем изменение выручки за счет:

Изменения количества проданной продукции (ΔТП к):

ΔТП к = ΔК х Ц пл;

Изменения цены реализации (ΔТП ц):

ΔТП ц = К ф х ΔЦ.

3. Проверка расчетов:

ΔТП к + ΔТП ц = ΔТП общ

Способ относительных разниц применяется в тех же моделях, что и при использовании метода абсолютных разниц. Он значительно проще цепных подстановок, что делает его более эффективным, особенно когда требуется рассчитать влияние более 8 факторов.

Алгоритм расчета:

1. Для расчета влияния первого фактора необходимо плановую (базисную) величину результативного показателя умножить на относительный прирост первого фактора, выраженного в процентах, и результат разделить на 100 %.

Изменение выручки за счет количества проданной продукции (ДТПк):

ΔТП к = (ТП пл х ΔК%)/100 %;

ΔК% = (К ф – К пл)/К пл х 100 %.

2. Чтобы рассчитать влияние второго фактора, необходимо к плановой величине результативного фактора прибавить изменение результативного показателя за счет первого фактора и затем полученную сумму умножить на относительный прирост второго фактора в процентах и результат разделить на 100 %.

Изменение выручки за счет цены реализации (ΔТП ц):

ΔТП ц = (ТП пл + ΔТП к) х ΔЦ%/100 %;

ΔЦ% = (Ц ф -Ц пл)/Ц пл х100 %.

3. Влияние третьего, четвертого и т. д. факторов (при их наличии) определяется аналогично второму этапу с добавлением в сумму изменения результата за счет влияния второго, третьего и т. д. факторов.

4. Проверка расчетов:

ΔТП к + ΔТП ц = ΔТП общ

Недостаток предыдущих методов состоит в том, что научно-технические факторы интенсификации производства не могут быть включены в модель прямых связей, а следовательно, их недоучет приведет к занижению или завышению отдельных результатов.

Вторым недостатком является зависимость результатов расчетов от того, насколько логически и экономически правильно составлена формула и, следовательно, могут быть сформулированы различные выводы.

Поэтому, прежде чем приступить к расчетам, необходимо:

Выявить четкую взаимосвязь между изучаемыми показателями (явлениями);

Разграничить количественные и качественные показатели;

Правильно определить последовательность подстановок в тех случаях, когда имеется несколько количественных и качественных показателей.

Интегральный метод имеет преимущества, заключающиеся в получении более точных результатов расчета влияния факторов по сравнению с другими методами и исключения неоднородной оценки влияния факторов. Это является следствием того, что результаты расчетов не зависят от местоположения факторов в модели, а дополнительный прирост результативного показателя, который образовался от взаимодействия факторов, раскладывается между ними пропорционально изолированному их воздействию на результативный показатель.

Интегральный метод применяется в мультипликативных, кратных и смешанных моделях с использованием для каждой из них определенных формул.

1. Для двухфакторных мультипликативных моделей.

Пример: ТП = К х Ц.

Расчет изменения выручки за счет:

Количества проданной продукции (ΔТП к):

ΔТП к =1/2К х (Ц пл + Ц ф);

Цены реализации (ΔТП ц):

ΔТП ц =1/2Ц х (К пл + К ф).

2. Для кратной двухфакторной модели: А = В/С.

ΔА общ = А ф – А пл;

Способ логарифмирования применяется для измерения влияния факторов в мультипликативных моделях. При логарифмировании используются не абсолютные приросты результативных показателей, а индексы их роста или снижения. Общий прирост результативного показателя распределяется по факторам пропорционально отношениям логарифмов факторных индексов к логарифму индекса результативного показателя.

Способ пропорционального деления используется для аддитивных и кратно-аддитивных моделей.

Алгоритм расчета количественного влияния исследуемого фактора на изменение результативного показателя для аддитивной модели:

Абсолютное изменение результативного показателя делится на сумму абсолютных изменений всех факторов;

Полученный результат умножается на абсолютное отклонение исследуемого фактора.

Пример: Y = х 1 + х 2 + х 3 .

Изменение Yза счет фактора х 1 :

ΔYх 1 = ΔY общ /(Δх 1 + Δх 2 + Δх 3) × Δх 1 .

Изменение Y за счет фактора х 2 :

ΔYх 2 = ΔY общ /(Δх 1 + Δх 2 + Δх 3) × Δх 2 .

Изменение Y за счет факторах,

ΔYх 3 = ΔY общ /(Δх 1 + Δх 2 + Δх 3) × Δх 3 .

Сумма влияния факторов должна быть равна общему изменению результативного показателя.

Метод корреляционно-регрессионного анализа позволяет определить изменение результативного показателя под воздействием одного или нескольких факторов, т. е. определить, на сколько единиц изменяется величина результативного показателя при изменение факторного на единицу, а также позволяет установить относительную степень зависимости результативного показателя от каждого фактора. Корреляционная зависимость проявляется лишь в среднем (как среднее значение) и только в массе наблюдений.

Множественная корреляционная модель имеет вид:

y = а 0 + а 1 х 1 + а 2 х 2 + а 3 х 3 + … + а n х n ,

где у – результативный показатель; a Q – свободный член уравнения; а 1,2,3 и т.д. аргументы, показывающие, на сколько изменится результат при увеличении соответствующему ему х на единицу; x 1,2,3 и т. д. – факторы, воздействующие на результативный показатель.

Многофакторный корреляционный анализ состоит из нескольких этапов.

На первом этапе определяются факторы, которые оказывают влияние на изучаемый показатель, и отбираются наиболее существенные для корреляционного анализа.

На втором этапе собирается и оценивается исходная информация, необходимая для корреляционного анализа.

На третьем этапе изучается характер и моделируется связь между факторами и результативным показателем, т. е. подбирается и обосновывается математическое уравнение, которое наиболее точно выражает сущность исследуемой зависимости.

На четвертом, этапе проводится расчет основных показателей связи корреляционного анализа.

На пятом этапе статистически оцениваются результаты корреляционного анализа и практическое их применение.

В последние годы наибольшую актуальность в практической деятельности приобрел такой метод изучения многомерных статистических совокупностей, как кластерный анализ, содержание которого было впервые раскрыто в 1939 г. исследователем Трионом.

Сущность кластерного анализа заключается в разбиении множества изучаемых объектов и признаков на однородные группы или кластеры. Достоинство данного метода в том, что он позволяет подразделять объекты не по одному параметру, а по целому ряду признаков и в отличие от большинства математико-статистических методов не накладывает никаких ограничений на рассматриваемые объекты.

Кластерный анализ позволяет рассматривать достаточно большой объем информации, сжимать массивы социально-экономической информации, делать их компактными и наглядными. Однако состав и количество кластеров зависят от выбираемых критериев разбиения. В то же время могут теряться индивидуальные черты отдельных объектов за счет замены их характеристиками обобщенных значений параметра кластера. Это следует отнести к недостатку кластерного анализа.

В процессе проведения кластерного анализа необходимо на основании данных, содержащихся во множестве X, разбить на множество объектов G на от (от целое) кластеров (подмножеств) Q 1 , Q 2 , … Q m так, чтобы каждый объект G j принадлежал только одному подмножеству разбиения и чтобы объекты, принадлежащие одному и тому же кластеру, были сходными, в то время как объекты, принадлежащие разным кластерам, были разнородными.

В качестве целевой функции кластерного анализа может быть взята внутригрупповая сумма квадратов отклонения:

где х j представляет собой измерения j-го объекта.

Кластерный анализ можно применять к интервальным датам, частотам, при группировке данных, моделировании рыночной конъюнктуры. Способ сравнения применяется в следующих случаях.

1. Сравнение фактических данных текущего периода с данными предыдущих периодов. Это дает возможность выявить направление, динамику и темпы развития фирмы, оценить и спрогнозировать тенденцию дальнейших изменений.

2. Сравнение фактических данных с плановыми позволяет проконтролировать выполнение плановых заданий, которые в условиях рынка разрабатываются исходя из заключенных договоров и контрактов, спроса, предложения и степени конкуренции, сложившейся на рынке.

3. Сравнение фактических данных с данными других предприятий с целью определения рейтинга и разработки стратегии дальнейшего развития. С помощью таких сравнений появляется возможность оценки конкурентоспособности и имиджа фирмы, выявления слабых и сильных сторон его деятельности.

4. Сопоставление различных вариантов управленческих решений с целью выбора наиболее оптимального из них с целью обеспечения экономической и финансовой устойчивости фирмы.

В экономическом анализе выделяют следующие виды сравнительного анализа:

горизонтальный {временной) анализ – сравнение каждой позиции с предыдущей (анализ динамики (по годам) изменения показателей);

вертикальный {структурный) анализ – определение структуры итоговых показателей, определение доли или удельного веса отдельных частей в результирующем показателе;

трендовый анализ – сравнение показателей за ряд лет и определение основной тенденции динамики показателя;

одномерный сравнительный анализ – сопоставляются один или несколько показателей одного объекта или несколько объектов по одному показателю.

Многомерный сравнительный анализ – сравнение результатов деятельности нескольких хозяйствующих субъектов по широкому кругу показателей (комплексный экономический анализ финансово-хозяйственной деятельности организации, рейтинговая оценка предприятий).

Балансовый метод анализа получил название в результате выведения равенства двух итогов бухгалтерского баланса. Устанавливаемое балансовым методом равенство итогов показывает, что в анализе учтены все взаимодействующие факторы и отражающие их экономические показатели и что связь между ними представлена правильно. Балансовый прием обеспечивает возможность изменения влияния на результативный показатель тесно связанных с ним факторов, при этом обобщающий показатель представляет собой алгебраическую сумму частных факторов. С помощью балансового приема изучают направления использования материалов на предприятии, эффективность использования оборудования, рабочего времени, определяют величину дебиторской и кредиторской задолженности. Например, для определения платежеспособности предприятия используется платежный баланс, в котором соотносятся платежные средства с платежными обязательствами.

Графический метод представляет собой построение графиков, которые позволяют получить наглядное представление о тенденциях изменения показателей и взаимосвязи показателей.

В экономическом анализе преимущественно используют диаграммы, которые по содержанию подразделяются на диаграммы сравнения, структурные, динамические, графики связи, графики контроля и т. д.

В стратегическом анализе широко используется графический метод – «дерево решений». Он позволяет проследить последовательность стратегических решений при каждом возможном изменении отдельных факторов, особенно в условиях риска. Построение «дерева решений» начинается с предпроизводственной стадии (или на этапе зарождения) и продвигается вперед по времени через ряд последовательных событий. При каждом событии у «дерева» появляются ответвления, которые показывают каждое возможное направление действия до окончательных вариантов завершения данного решения.

Значение средних величин в экономическом анализе состоит в обобщении соответствующей совокупности типичных, однородных показателей и процессов. Они позволяют переходить от единичного к общему, от случайного к закономерному, абстрагируясь от случайных, нетипичных явлений.

В аналитических расчетах применяют различные формы средних величин – средняя арифметическая простая, среднеквадратическая, средняя гармоническая, средняя хронологическая моментного ряда и др. При их использовании следует учитывать, что они дают обобщенную характеристику явлений, основываясь на массовых данных. Поэтому при оценке экономических явлений необходимо раскрывать содержание средних величин, дополняя их среднегрупповыми, а в некоторых случаях и индивидуальными показателями.

Метод экономического анализа – это система теоретико-познавательных категорий, научного инструментария, принципов исследования процессов функционирования экономических субъектов.

Метод – это способ изучения объекта и способы обработки экономической информации. Метод отвечает на вопрос – каким образом исследовать экономическую проблему.

Основу метода анализа составляет диалектический метод. Диалектика исходит из того, что все явления и процессы рассматриваются в постоянном движении, изменении, развитии. Использование диалектического метода в анализе означает, что изучение хозяйственной деятельности должно производиться с учетом всех взаимосвязей. Анализ устанавливает не только причинно-следственные связи, но и дает количественную оценку влияния факторов (причин) на результаты деятельности.

На диалектическом методе основаны методы: индукция и дедукция. Индукция позволяет изучить проблему от частного к общему. Дедукция позволяет выстроить исследование от общего к частному.

Особенностью применения научных методов познания является системный подход в экономическом анализе. Особенности системного подхода следующие.

1. Системный подход предусматривает детализацию явлений и процессов на элементы (собственно, анализ), их систематизацию и синтез (обобщение).

2. Системный подход основан на динамичности, взаимодействии, взаимосвязи элементов системы.

3. Системный подход позволяет разработать варианты решения хозяйственных задач.

В процессе применения системного подхода выделяются следующие этапы:

Выделяются отдельные части объекта, формулируются цели развития системы и задачи; связь с другими системами; взаимосвязь между отдельными элементами;

Осуществляется подбор показателей по всем элементам и условиям, в которых существует система;

Разрабатывается общая схема изучаемой системы. Показатели распределяются по элементам и связям системы;

В общем виде строится экономико-математическая модель системы;

Работа с моделью.

Метод экономического анализа представляет собой способ подхода к изучению хозяйственных процессов в их плавном развитии. Характерными особенностями метода экономического анализа являются:

Определение системы показателей, всесторонне характеризующих хозяйственную деятельность организаций;

Установление соподчиненности показателей с выделением совокупных результативных факторов и факторов (основных и второстепенных), на них влияющих;

Выявление формы взаимосвязи между факторами;

- выбор приемов и способов для изучения взаимосвязи;

- количественное измерение влияния факторов на совокупный показатель.

В экономической литературе представлены классификации методов экономического анализа. Каждый вид экономического анализа характеризуется определенной целесообразностью применения того или иного метода.

Рассмотрим классификации методов экономического анализа.

I. Классификация методов экономического анализа (Ковалев В.В., Романова Л.Е.)

Все методы делятся на 2 группы: неформализованные (логические) и формализованные (математические).

1. Неформализованные (логические) методы: разработка систем показателей; метод сравнений; построение аналитических таблиц; прием детализации; метод экспертных оценок (дельфийский метод, морфологический анализ); методы ситуационного анализа и прогнозирования (метод сценариев, имитационное моделирование); методы чтения и анализа финансовой отчетности.

2. Формализованные (математические методы):

2.1 Классические методы экономического анализа: балансовый метод; методы детерминированного факторного анализа (методы: цепных подстановок, абсолютных и относительных разниц, интегральный метод, дифференциальный метод); метод процентных чисел; прогнозирование на основе пропорциональных зависимостей.

2.2 Традиционные методы экономической статистики: метод средних величин; метод группировки; элементарные методы обработки расчетных данных (рядов динамики); индексный метод.

2.3 Методы стохастического моделирования: корреляционный анализ; регрессионный анализ; дисперсионный анализ; кластерный анализ; методы обработки пространственно-временных совокупностей.

2.4 Методы финансовых вычислений: метод дисконтирования и наращивания (капитализации); методы оценки денежных потоков.

2.5 Методы теории принятия решений: метод построения дерева решений; метод линейного программирования; анализ чувствительности.

II Классификация методов экономического анализа (Савицкая Г.В.)

1. Традиционные способы обработки экономической информации: метод сравнений; метод относительных и средних величин; графический метод; метод группировки; балансовый метод.

2. Способы детерминированного факторного анализа: метод цепных подстановок; индексный метод; метод абсолютных разниц; метод относительных разниц; интегральный метод; метод пропорционального деления и долевого участия.

3. Способы стохастического факторного анализа: корреляционный анализ; дисперсионный анализ; компонентный анализ; многомерный факторный анализ.

4. Способы оптимизации показателей: экономико-математического моделирования; программирование; теория массового обслуживания; теория игр; исследование операций.

III Классификация методов экономического анализа (Гиляровская Л.Т.)

Все методы анализа в данной классификации подразделяются на две группы: математические и эвристические.

1.Математические методы

1.1 Традиционные логистические приемы обработки информации: метод сравнения; метод относительных и средних величин; метод группировки; балансовый метод; графический метод; табличный метод.

1.2 Приемы детерминированного анализа:

Моделирование факторных систем (аддитивные, мультипликативные, кратные, комбинированные модели);

Способы факторных расчетов (цепные подстановки, абсолютные и относительные разницы, интегральный метод и т.д.);

Способы детерминированной комплексной оценки (метод сумм, метод суммы мест, метод средней геометрической, метод расстояний).

1.3 Приемы финансовой математики: метод простых и сложных процентов (эквивалентность простой и сложной процентной ставки, математический и коммерческий методы дисконтирования, определение наращенной суммы на основе простых процентных учетных ставок, определение наращенной суммы на основе сложных процентных учетных ставок).

1.4 Приемы стохастического анализа: корреляция для исследования связи количественных характеристик (парная, ранговая, частная, множественная корреляция; регрессионный анализ, дисперсионный анализ, компонентный анализ, многокомпонентный факторный анализ).

1.5 Приемы оптимизации показателей: математическое программирование (методы линейного, нелинейного, блочного, динамического программирования; метод исследование операций, теория игр, теория массового обслуживания, сетевые методы планирования и управления, теория управления запасами и т.д.).

2. Эвристические приемы: психологические приемы творческого мышления:

Методы аналогии, инверсии (системы «наоборот»);

Метод мозгового штурма;

Метод контрольных вопросов;

Методы конференций, гирлянд, коллективного блокнота, функционального изобретательства;

Морфологический метод;

Интуитивные и экспертные приемы.

Под методом экономического анализа обычно понимают диалектический способ подхода к изучению хозяйственных процессов в их становлении и развитии. Особенностью метода экономического анализа является то, что он использует систему показателей, которые на различных уровнях управления наиболее широко характеризуют субъект рыночных отношений, выявляет и измеряет тесноту взаимосвязи этих показателей. Необходимость такого подхода связана с тем, что изучение каждого показателя в отрыве от других порождает ошибочные выводы, затрудняя понимание глубинных процессов, происходящих в организации, выбор мероприятий, необходимых для совершенствования хозяйственной деятельности.

Исходя из этого метод экономического анализа представляет собой совокупность приемов и способов изучения хозяйственной деятельности предприятий путем выявления и определения взаимосвязей изучаемых показателей, расчленения их на составляющие и сравнения с другими, измерения величины влияния на изучаемые показатели как отдельных составляющих, так и совокупности их в единстве и взаимной связи.

На начальной стадии анализа того или иного показателя изучение проводится от общего к частному, что представляет собой дедуктивный прием исследования. На стадии обобщения изученные составляющие анализируемого показателя рассматриваются с учетом влияния их на общие анализируемые показатели, что представляет собой индуктивный прием исследования. Дедуктивный и индуктивный приемы исследования — это две стороны процесса изучения явлений. В этом проявляются единство и неразрывная связь анализа и синтеза. Применение каждого элемента метода достигается совокупностью технических приемов и способов экономического анализа.

В процессе экономического анализа, аналитической обработки экономической информации применяется ряд специальных способов и приемов.

Существует различная классификация методов и приемов экономического анализа, зависящая от исследуемых признаков.

Способы и приемы экономического анализа можно условно подразделить на две группы: формализованные и неформализованные.

Формализованные методы позволяют представить показатели в строгой зависимости (преимущественно математической). Среди них можно выделить:

- классические методы экономического анализа;

- методы факторного анализа;

- экономико-математические методы;

- графический метод и др.

К классическим способам и приемам экономического анализа относятся: метод абсолютных, относительных величин и средних величин, способ сравнения показателей; группировка; составление аналитических таблиц и др.

Среди методов факторного анализа можно выделить индексный метод; приемы элиминирования (способ абсолютных и относительных разниц, способ цепной подстановки), балансовый метод.

К экономико-математическим методам, достаточно широко используемым в экономическом анализе, можно отнести метод корреляционного и регрессионного анализа, кластерный анализ, эконометрические методы, методы математического программирования, теорию игр, теорию массового обслуживания, метод оптимизации товарных запасов (модель Уилсона) и др.

Графическим отражением результатов является изображение их на графиках при помощи тех или иных геометрических фигур, линий, точек — наиболее наглядный способ показа и характеристики анализируемых данных. В экономическом анализе применяют два основных вида графиков — диаграммы и картограммы.

В диаграммах отчетные данные изображаются в виде различных фигур и линий, а в картограммах — в виде условных обозначений на схемах. В зависимости от способа построения различают столбиковые, секторные (круговые), линейные и фигурные диаграммы.

Неформализованные методы основаны на отражении аналитических процедур на логическом уровне, а не на строгих аналитических зависимостях. К ним относят разработку системы показателей, метод экспертных оценок, методы ситуационного анализа, SWOT-анализа, PEST-анализа, метод функционально-стоимостного анализа, метод маржинального анализа и др.

Классические методы экономического анализа

В каждом случае сравнение зависит от цели анализа и стоящих перед ним задач.

Рассмотрим наиболее типичные ситуации, в которых используется способ сравнения.

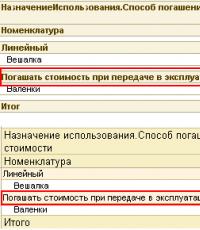

1. Выявление степени выполнения планов посредством сравнения соответствующих фактических показателей с плановыми (табл. 12.1).

Таблица 12.1

Как видно из табл. 12.1, план прибыли выполнен на 105,8%, сверх плана получено 661 тыс. руб. прибыли. В то же время план по реализации продукции недовыполнен на 0,8% (99,2 - 100,0). В отчетном году было продано продукции на 824 тыс. руб. меньше, чем было установлено планом.

2. Сопоставление фактических показателей отчетного периода с соответствующими показателями предшествующего (прошлого или базисного) периода (табл. 12.2).

Таблица 12.2

Данные таблицы 12.2 позволяют сделать следующие выводы. В отчетном периоде организации произвела продукции А больше, чем в базисном периоде на 16 единиц, или на 4,9%. Производство продукции Б уменьшилось по сравнению с базисным периодом на 18 единиц, или на 4,2% (95,8 - 100,0).

3. Сопоставление фактических показателей отчетного периода со средними значениями этих показателей за три-пять прошедших лет (табл. 12.3).

Таблица 12.3

Данные таблицы 12.3 свидетельствуют о том, что реализация продукции А развивается успешно, так как в отчетном году реализация превысила не только прошлогодний, но и среднегодовой уровень. Реализация продукции Б требует более глубокого изучения, поскольку в отчетном году объем продаж был не только менее, чем в прошлом году, но меньше среднегодовой продажи за последние пять лет.

4. Оценка резервов увеличения производства продукции осуществляется путем сравнения фактических данных об объеме производства за отчетный год с плановыми показателями, определенными с учетом организационно-технических мероприятий по увеличению производства продукции.

5. Сравнение одних экономических показателей с другими показателями деятельности организации (табл. 12.4).

Таблица 12.4

Как видно из данных табл. 12.4, финансовое состояние организации несколько ухудшилось, так как продолжительность дебиторской задолженности возросла, а кредиторской — сократилась. Это может означать, что у организации возникли сложности с реализацией продукции (например, вследствие снижения спроса) и она вынуждена увеличивать срок коммерческого кредита для покупателей. При этом продолжительность кредиторской задолженности возросла, что может свидетельствовать о снижении доверия к организации со стороны поставщиков. Сравнивая изменение соотношения оборачиваемости дебиторской и кредиторской задолженности, можно прийти к тем же выводам, так как в динамике оно повысилось.

Обязательным условием применения метода сравнения должна быть сопоставимость сравниваемых показателей (плановых и отчетных показателей, показателей отчетного и прошлых периодов и т.п.), предполагающая:

- сравнимость объемных, стоимостных, качественных, структурных показателей;

- единство периодов времени, за которые производится сравнение;

- сопоставимость условий производства;

- сопоставимость методики расчета показателей.

Подчеркнем: сравнивать можно только качественно однородные величины.

Выявленные отклонения являются объектом дальнейшего анализа. При анализе отклонений от плановых значений целесообразно оцепить качество самого планирования . Так, например, значительные положительные отклонения от плана (перевыполнения плана) могут явиться результатом заниженного или недостаточно напряженного плана.

Группировка аналитической информации — деление изучаемой совокупности объектов на однородные группы по соответствующим признакам. Данный метод анализа часто является неотъемлемой составляющей аналитического исследования. Простой подсчет итогов, сравнение показателей не всегда позволяет достаточно полно оценить особенности деятельности организации, динамики ее показателей. Поэтому до осуществления расчетов проводят предварительную характеристику совокупности, ее группировку. Она позволяет изучить экономические явления и процессы во взаимосвязи, взаимозависимости, выявить наиболее существенные факторы, обнаружить те или иные тенденции и закономерности, свойственные этим явлениям и процессам. Группировки исходных данных широко применяются при анализе плановых и отчетных показателей. С их помощью можно показать зависимость уровня затрат от объема продаж, оборачиваемости и др. Без группировки нельзя узнать, за счет чего перевыполнен или недовыполнен план, как он выполняется разными типами организаций.

Объектами изучения выступают как сами хозяйствующие субъекты, так и их структурные подразделения, хозяйственные операции.

Группировка предполагает классификацию явлений и процессов, а также причин и факторов, их обусловливающих. Нельзя группировать явления по случайному признаку, необходимо сделать обоснованный выбор признаков. Одним из важнейших методологических принципов, лежащих в основе научного выбора группировочных признаков и построения группировок, является положение, согласно которому производить их следует с обязательным учетом качественных характеристик группируемых единиц совокупности. Эти характеристики должны учитывать сущностные (наиболее важные) признаки изучаемого явления, процесса или объекта, позволяя объединить в отдельные (самостоятельные) группы однородные по социально-экономической и правовой природе единицы изучаемой совокупности. Только продуманные группировки дают возможность глубоко проанализировать явления, характеризовать их черты, взаимосвязи между отдельными показателями.

Группировки подразделяются по сложности построения:

- простые (с помощью которых изучается взаимосвязь между объектами, структурированными по определенному признаку);

- комбинированные (сначала делятся по одному признаку, а потом внутри каждой подгруппы происходит деление по другим признакам).

В зависимости от целей анализа используют типологические, структурные и аналитические группировки.

В экономическом анализе структурные группировки широко используются при изучении состава хозяйствующих субъектов (но мощности, уровню автоматизации, величине основных фондов и т.д.).

Типологические группировки позволяют разграничить изучаемые совокупности на однородные группы, тины но существенному качественному признаку. Примером типологической группировки может быть группировка организаций по видам деятельности или по формам собственности . Типологическая группировка оформляется в таблицу, выделенные группы (на основе комбинации группировочных признаков) объединяются в намеченные типы и определяется численность (удельный вес) каждого из них.

Структурная группировка аналитической информации может производиться, чтобы изучить изменение структуры типически однородных групп явлений, процессов или объектов. Для структурной группировки необходимо наличие однородных совокупностей, расчленяемых по величине изменяющегося признака. Если в основе типологической группировки лежат качественные признаки, то в основу структурной положены количественные признаки изучаемой совокупности. Структурные группировки позволяют изучить внутреннее строение показателя и соотношение в нем отдельных частей. Например, с помощью структурной группировки можно изучить состав выпускаемой продукции по номенклатуре и ассортименту, состав рабочих по профессиям, стажу работы, по возрасту и т.д. В процессе аналитической работы можно сгруппировать подразделения организации по уровню выполнения плана, производительности труда, загрузке оборудования, оснащенности средствами автоматизации и механизации труда и др., чтобы определить уровень экономической эффективности отдельных подразделений организации, выявить резервы улучшения работы отстающих подразделений.

Аналитические группировки — это распределение по зависимости, взаимосвязи между двумя или несколькими разнородными группами явлений или их признаками. Аналитические группировки позволяют выявить взаимосвязи, взаимозависимости и взаимодействия изучаемых показателей, явлений, объектов. Они дают возможность выявить многие скрытые зависимости и взаимосвязи, что имеет значение для принятия управленческих решений и развития хозяйственной деятельности организации. Например, при изучении спроса покупателей на продукцию организации целесообразно сгруппировать покупателей по полу, возрасту, уровню доходов, месту жительства и другим признакам.

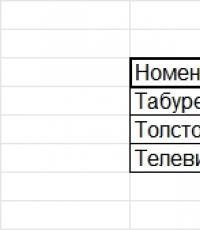

Способы табличного отражения аналитических данных являются наиболее рациональными и удобными для восприятия формами представления результатов анализа.

Результаты аналитической сводки и группировки, как правило, помещаются в аналитических таблицах, представляющих собой рациональное, наглядное, компактное и систематизированное изложение показателей, изучаемых в процессе экономического анализа.

Горизонтальные линии таблицы именуются строками, а вертикальные графами (столбцами, колонками). Каждая строка и графа имеют свое наименование (заголовок), соответствующее содержание показателей, помещенных в таблице, а таблица в целом имеет общее наименование, определяющее ее содержание.

Любая правильно составленная таблица содержит два основных элемента: подлежащее и сказуемое. Подлежащее — это объект изучения или перечень единиц совокупности (их групп), которые характеризуются в таблице. Сказуемое — это перечень показателей, которыми характеризуется подлежащее.

При разработке аналитических таблиц в процессе сводки и группировки показателей, используемых для проведения анализа, следует иметь в виду, чтобы таблица не должна быть простым сводом данных, размещенных в произвольном порядке. Каждая таблица должна заключать в себе аналитическое изложение результатов наблюдения, чтобы в последовательном ряду строк и граф развертывалась цифровая картина тех явлений, которые подлежат анализу.

Таблица должна быть оптимальной по своему размеру. С одной стороны, ей следует содержать все необходимые показатели, с другой — не быть перегруженной избыточной статистической информацией.

Таблица должна иметь четкое общее название, а также названия подлежащего и сказуемого, их групп и разделов. Таблицы без названий понимаются с трудом. Кроме того, в них должны быть указаны единицы измерения, территория , период времени и другие необходимые сведения, привязывающие таблицу к конкретному содержанию, объему данных, времени и пространству.

Строки подлежащего и графы сказуемого могут размещаться от частного к общему или наоборот. Итоговые показатели обычно помещаются в последней строке или графе. Однако, исходя из задач, решаемых таблицей, итоговые показатели могут быть приведены и в первой строке.

Если таблица большая, ее строки и графы могут нумероваться (обозначаться) порядковыми числами или буквами по алфавиту.

Все приводимые в таблице цифровые данные должны иметь одинаковую степень точности (целые числа, целые числа с десятыми или сотыми показателями), что облегчает восприятие информации, содержащейся в таблице.

При отсутствии данных за какой-то год или по какому-то параметру вместо соответствующих цифр обычно ставится многоточие или помета «нет данных». Если отсутствие каких-то данных является объективным фактом (например, отсутствие изменения какого-либо показателя), то вместо соответствующих данных ставится прочерк (тире).

Все сомнения и вопросы, которые могут возникнуть при чтении таблицы, должны быть раскрыты в примечаниях к ней.

Методы функционального факторного анализа

Важной составляющей экономического анализа является изучение и количественная оценка влияния факторов на величину исследуемых экономических показателей.

Под экономическим факторным анализом понимается раскрытие полного набора прямых, количественно измеримых факторов, оказывающих влияние на изменение результативного показателя и оценка их влияния.

По характеру взаимосвязи между показателями различают методы функционального (детерминированного) и стохастического факторного анализа.

Детерминированный (функциональный) факторный анализ представляет собой методику исследования влияния факторов, связь которых с результативным показателем носит функциональный характер.

Основными отличиями этого способа анализа являются:

- построение детерминированной модели на основе логического анализа;

- наличие прямой или обратной функциональной связи между факторным и результативным показателями;

- невозможность разделения результатов влияния одновременно действующих факторов, которые не поддаются объединению в одной модели;

- изучение взаимосвязей в краткосрочном периоде.

Недостаток детерминированного факторного анализа состоит в том, что научно-технические факторы интенсификации производства не могут быть включены в модель прямых связей, а следовательно, их недоучет приведет к занижению или завышению отдельных результатов. Другим недостатком является то, что результаты расчетов будут зависеть от того, насколько логически и экономически обоснованно составлена модель зависимости, а от этого, в свою очередь, зависят выводы.

Различают четыре типа детерминированных моделей:

- мультипликативные;

- аддитивные;

- кратные;

- смешанные.

Мультипликативные модели в обобщенном виде могут быть представлены формулой

где Y — результативный показатель; Σ — сумма факторных показателей; x 1 , x 2 , ..., x n — факторы, влияние которых изучается в данной модели.

К таким моделям, например, относятся выручка от реализации продукции организации как сумма продаж отдельных видов продукции, сумма как сумма условно-постоянных и условно-перемененных статей издержек и т.и.

Кратные модели представляют собой отношение факторных показателей и имеют вид:

где В — выручка от реализации товаров за исследуемый период; З — средний запас товаров.

Смешанные (комбинированные) модели представляют собой комбинацию вышеперечисленных моделей и могут быть описаны с помощью специальных выражений:

Примерами таких моделей служат показатели фондозатрат на 1 руб. произведенной продукции, показатели рентабельности и др.

Для более глубоко изучения зависимости между показателями и количественного измерения множества факторов, повлиявших на результативный показатель, можно использовать преобразования моделей с целью включения новых факторных показателей.

Для детализации обобщающего факторного показателя на его составляющие, которые представляют интерес для аналитических расчетов, используют прием удлинения, расширения, сокращения факторной системы (эти приемы рассмотрены в параграфе 10.6).

Детализация факторного анализа во многом определяется числом факторов, влияние которых можно оценить количественно, поэтому большое значение в анализе имеют многофакторные модели. В основе их построения лежат следующие принципы:

- место каждого фактора в модели должно соответствовать его роли в формировании результативного показателя;

- модель должна строиться из полной двухфакторной модели путем последовательного расчленения факторов, как правило, качественных, на составляющие;

- при написании формулы многофакторной модели факторы должны располагаться слева направо в порядке их замены.

Построение факторной модели — первый этап детерминированного анализа. Далее определяют способ оценки влияния факторов.

Индексный метод основывается на относительных показателях, выражающих отношение уровня данного явления к его уровню, взятому в качестве базы сравнения (к уровню его в прошлое время или к уровню аналогичного явления, принятому в качестве базы).

Используют несколько видов индексов, которые применяются при анализе: агрегатные, арифметические, гармонические и т.д. Выделяют индивидуальные и агрегатные (групповые) индексы. Индексы, выражающие соотношение непосредственно соизмеряемых величин, называются индивидуальными, а характеризующие соотношения сложных явлений — агрегатными (групповыми). Индивидуальные индексы рассчитываются по показателям, но которым не составляют факторные модели. Например, цена (р), себестоимость (с), объем (q).

Данный метод используется в мультипликативных и кратных моделях.

Используя агрегатную формулу индексов и соблюдая установленную вычислительную процедуру, можно определить влияние факторов на изменение результативного показателя. Алгоритм расчета следующий:

Σx 1 y 1 - Σx 0 y 0 = (Σx 1 y 1 - Σx 0 y 1) + (Σx 0 y 1 - Σx 0 y 0)

где х — количественный фактор; у — качественный фактор; J xy = Σx 1 y 1 / Σx 0 y 0 — индекс изменения результирующего показателя; J x = Σx 1 y 0 / Σx 0 y 0 — влияние количественного фактора; J y = Σx 0 y 1 / Σx 0 y 0 - влияние качественного фактора.

Рассчитав индексы и построив временной ряд, характеризующий, например, выпуск продукции в стоимостном выражении, можно квалифицированно судить о динамике объема производства.

Пример 12.1

Оборот торговой организации в отчетном году составил 78300 тыс. руб., в прошлом — 64100 тыс. руб. Цены в отчетном году возросли в среднем на 18%. Необходимо определить:

- изменение стоимостного объема оборота в отчетном году;

- влияние на изменение оборота фактора цен;

- влияние на изменение оборота физического объема оборота (количества проданных товаров);

- долю прироста оборота за счет изменения цен и физического объема оборота.

1. Исходя из условия, можно построить мультипликативную модель развития оборота в отчетном году под влиянием фактора цен и фактора физического объема оборота: I pq = I р × I q .

2. Используя агрегатную форму индексов, полученную модель можно преобразовать следующим образом:

| Σp 1 q 1 | = | Σp 1 q 1 | × | Σp 0 q 1 |

| Σp 0 q 0 | Σp 0 q 1 | Σp 0 q 0 |

где Σp 1 q 1 — оборот отчетного года; Σp 0 q 0 — оборот прошлого года; Σp 0 q 1 - оборот отчетного года в ценах прошлого года (оборот в сопоставимых ценах).

Отсюда схема расчетов факторов примет вид:

Σp 1 q 1 - Σp 0 q 0 = (Σp 1 q 1 - Σp 1 q 0) + (Σp 1 q 0 - Σp 0 q 0) или ΔΣpq = ΔΣpq p + ΔΣpq q .

где (Σp 1 q 0 - Σp 0 q 0), ΔΣpq p - влияние цен; (Σp 1 q 1 - Σp 1 q 0), ΔΣpq q - влияние количества.

3. Поскольку цены в отчетном году возросли на 18%, то индекс цен: I р = 1,18.

4. Оборот в сопоставимых ценах составит: Σp 0 q 1 = Σp 1 q 1 / I р = 78300 / 1,18 = 66356 тыс. руб.

5. Рассчитаем индекс физического объема оборота торговой организации:

I q = Σp 0 q 1 / Σp 0 q 0 = 66 356 / 64 500 = 1,03.

6. Изменение стоимостного объема оборота организации (ΔΣpq) можно рассчитать путем вычитания из числителя первой дроби, входящей в модель, ее знаменатель:

ΔΣpq = Σp 1 q 1 - Σp 0 q 0 = 78300 - 64500 = 13800 тыс. руб.

Это изменение получено в результате совокупного влияния двух факторов: фактора цен и фактора количества проданных товаров.

7. Чтобы выявить влияние фактора цен на изменение оборота организации (ΔΣpq p), следует из числителя второй дроби, включенной в модель, вычесть ее знаменатель:

ΔΣpq p = Σp 1 q 1 - Σp 0 q 1 = 78300 - 66 356 = +11944 тыс. руб.

Таким образом, за счет повышения цен в среднем на 18% торговая организация получила дополнительную выручку в сумме 11944 тыс. руб.

8. Чтобы выявить влияние фактора физического объема оборота на изменение оборота организации (ΔΣpq q), следует из числителя третьей дроби, включенной в модель, вычесть ее знаменатель:

ΔΣpq q = Σp 0 q 1 - Σp 0 q 0 = 66 356 - 64 500 = +1856 тыс. руб.

Таким образом, за счет увеличения количества проданных товаров на 3% торговая организация получила дополнительную выручку в сумме 1856 тыс. руб.

9. Проверим правильность расчетов:

ΔΣpq = ΔΣpq p + ΔΣpq q = 11944 + 1856 = +13800 тыс. руб.

10. Рассчитаем долю прироста оборота за счет изменения:

а) цен: Д p = ΔΣpq p / ΔΣpq × 100 = +11944 / 13800 × 100 = 85,6%;

б) физического объема оборота: Д q = ΔΣpq q / ΔΣpq × 100 = 1856 / 13800 × 100 = 13,4%.

Следовательно, в отчетном году увеличение оборота торговой организации было получено, преимущественно, за счет повышения цен на реализуемые товары.

Элиминирование — это логический прием, при котором последовательно выделяется влияние одного фактора и исключается действие всех остальных. Иначе говоря, элиминировать — это значит устранить, исключить воздействие всех факторов на величину результативного показателя, кроме того, влияние которого оценивается количественно. При этом исходят из того, что все факторы изменяются независимо друг от друга, т.е. сначала изменяется один фактор, а все другие остаются без изменения, потом изменяется второй при неизменности остальных и т.д.

Применяются следующие методы элиминирования: метод разниц, метод цепной подстановки и интегральный метод.

Способ абсолютных разниц используют только в мультипликативных и смешанных моделях. При его использовании предварительно определяется абсолютная разница по изучаемым факторам. Затем отклонение (разница) по одному фактору умножается на абсолютное значение другого фактора. При этом сначала рассчитывается влияние экстенсивного фактора, а затем интенсивного.

Любой результирующий показатель, характеризующий хозяйственную деятельность организации, может быть получен либо за счет увеличения ресурсов (экстенсивным путем), либо за счет повышения эффективности использования имеющихся ресурсов без дополнительного их привлечения (интенсивным путем). Однако, как правило, получение результата достигается и тем и другим путем одновременно. Поэтому полученный результат может быть описан следующей моделью:

где Р — результирующий показатель; Э — экстенсивный фактор; И — интенсивный фактор.

ΔРэ = (Э 1 - Э 0) × И 0 = ΔЭ × И 0 ,

где ΔРэ — изменение результата за счет влияния экстенсивного фактора; Э 0 , Э 1 — значения экстенсивного фактора в базисном и отчетном периодах соответственно; И 0 — величина интенсивного фактора в базисном периоде.

Для того чтобы рассчитать влияние интенсивного фактора, нужно изменение его величины умножить на величину экстенсивного фактора в отчетном периоде, но в отчетном периоде будет повышена интенсивность использования имеющихся ресурсов:

ΔРи = (И 1 - И 0) × Э 1 = ΔИ × Э 1 ,

где ΔРи — изменение результата за счет влияния интенсивного фактора; И 0 , И 1 — значения интенсивного фактора в базисном и отчетном периодах соответственно; Э 1 — величина экстенсивного фактора в отчетном периоде.

Пример 12.2

Необходимо рассчитать методом абсолютных разниц влияние на изменение оборота розничной торговли торговой организации фактора изменения торговой площади и фактора изменения объема оборота розничной торговли на 1м 2 торговой площади.

Для расчетов используем данные табл. 12.5.

Как видно из табл. 12.5, в отчетном году оборот розничной торговли увеличился на 30335 тыс. руб. Это увеличение обусловлено влиянием экстенсивного и интенсивного факторов. Экстенсивным фактором является торговая площадь, а интенсивным — оборот на 1 м 2 торговой площади. Для расчета влияния этих факторов можно использовать способ разниц. Сначала нужно написать модель связи результата с факторами. Поэтому обозначим оборот торговой организации буквой В (выручка), экстенсивный фактор буквой S , а интенсивный фактор буквой Р (реализация). При этом нужно помнить, что буквы для обозначения результата и факторов выбираются исходя из удобства пользователя, никаких общепринятых обозначений в данном случае не установлено.

Таблица 12.5

Итак, модель связи будет иметь вид: В = S × Р.

ΔBs = ΔS × Р 0 = +200 × 94,6316 = + 18926 тыс. руб.

2. Фактор изменения оборота розничной торговли на 1 кв. м. торговой площади:

ΔВр = ΔР × S 1 = +9,9206 × 1150 = +11409 тыс. руб.

Сумма влияния факторов:

Как видно из таблицы и проведенных расчетов, в отчетном году оборот розничной торговли торговой организации увеличился на 30335 тыс. руб. Это произошло, прежде всего, за счет увеличения торговой площади. Увеличение торговой площади на 200 м 2 позволило увеличить выручку организации на 18926 тыс. руб. Положительным является и то, что в отчетном году повысилась эффективность использования торговой площади. Увеличение оборота в расчете на каждый квадратный метр торговой площади позволило увеличить оборот торговой организации на 11409 тыс. руб.

В то же время следует отметить, что оборот торговой организации развивался преимущественно экстенсивным путем.

Если в модели, приведенной в примере, поменять местами экстенсивный и интенсивный факторы, то результаты расчетов будут иными. Это означает, что порядок замены в мультипликативной модели крайне важен для интерпретации полученных результатов.

Поэтому, прежде чем приступить к расчетам, необходимо:

- выявить четкую взаимосвязь между изучаемыми показателями;

- четко определить экстенсивные (количественные) и интенсивные (качественные) показатели;

- правильно определить последовательность подстановок.

Способ относительных разниц применяется для измерения влияния факторов на прирост результативного показателя только в мультипликативных моделях.

Расчет влияния факторов осуществляется следующим образом.

Для расчета влияния первого фактора необходимо базисную величину результативного показателя умножить на относительный прирост первого фактора, выраженного в процентах (темп прироста), и результат разделить на 100%.

Изменение результата за счет экстенсивного фактора (ΔРэ):

ΔРэ = (Р 0 × ΔЭ%) / 100% ;

ΔЭ% = (Э 1 - Э 0)/Э 0 × 100% .

Чтобы рассчитать влияние интенсивного фактора, необходимо к базисной величине результативного показателя прибавить изменение результативного показателя за счет первого фактора и затем полученную сумму умножить на относительный прирост интенсивного фактора в процентах и результат разделить на 100%.

Изменение результата за счет интенсивного фактора (ΔРи):

ΔРи = (Р 0 + ΔРэ) × ΔИ% / 100% ;

ΔИ% = (И 1 - И 0) / И 0 × 100% .

Пример 12.3

Проведем расчеты по данным предыдущего примера из табл. 12.5.

1. Фактор изменения торговой площади (экстенсивный):

ΔВs = (В 0 × ΔS%) / 100% = 89900 × 21,0526 / 100 = + 18926 тыс. руб.

2. Фактор изменения оборота розничной торговли на 1 м 2 торговой площади:

ΔВр = (В 0 + ΔВs) × ΔИ% / 100% = (89900 + 18926) × 10,4834 / 100 = = +11409 тыс. руб.

Сумма влияния факторов:

ΔВ = ΔВs + ΔВр = (+18926) + (+11409) = +30335 тыс. руб.

Метод относительных разниц можно применять и в том случае, если число изучаемых факторов более двух. При этом влияние третьего, четвертого и т.д. факторов (при их наличии) определяется аналогично расчету второго фактора с добавлением в сумму изменения результата за счет влияния второго, третьего и т.д. факторов.

Данный способ очень эффективен в тех случаях, когда исходные данные содержат относительные изменения факторных показателей в процентах или коэффициентах (индексах). Его удобно применять в тех случаях, когда требуется рассчитать влияние большого количества факторов.

Метод цепной подстановки . Сущность данного приема экономического анализа заключается в последовательном элиминировании одних факторов для определения влияния других, т.е. в последовательной замене базисной величины факторных показателей, входящих в модель зависимости (расчетную формулу), фактической величиной (величиной отчетного периода) этих показателей. После каждой замены результат подсчета сравнивают с результатом, полученным до замены этого показателя в данной формуле. Рассчитанные отклонения отражают влияние каждого фактора.

Если показатель является произведением трех сомножителей (факторов), то формула для базисного показателя будет следующей:

Y 0 = а 0 × b 0 × с 0 ,

а для фактического показателя:

Y 1 = а 1 × b 1 × с 1 .

Изменение результативного показателя, с одной стороны, можно представить как разность между фактической и базисной его величиной, а с другой стороны, как сумму изменений результативного показателя под влиянием отдельных факторов:

Y 1 - Y 0 = ΔY = ΔYa + ΔYb + ΔYc .

Для определения влияния каждого из трех факторов необходимо произвести следующие расчеты.

Сначала рассчитывается влияние фактора а. Для этого в базисной модели заменяем базисное значение данного фактора на его фактическое значение:

Y 2 = а 1 × b 0 × с 0 ;

Y 0 = а 0 × b 0 × с 0 .

Данные расчетные формулы отличаются лишь значением фактора а, величина остальных факторов не изменяется. Поэтому, если из полученного условного показателя (Y 2) вычесть базисный (Y 0), то полученный результат и покажет влияние первого фактора на изменение результирующего показателя:

Y 2 - Y 0 = ΔYa .

Затем последовательно, т.е. справа налево, в формуле Y 2 заменим базисную величину следующего фактора (фактора « b ») на его фактическое значение и получим следующий условный показатель Y 3 . Он отличается от Y 2 лишь величиной фактора « b »:

Y 3 = а 1 × b 1 × с 0 ;

Y 2 = а 1 × b 0 × с 0 .

Y 3 - Y 2 = ΔYb .

В следующей формуле заменим базисное значение фактора с на фактическое и получим формулу Y 1 , которая отличается от Y 3 лишь на величину фактора с:

Y 1 = а 1 × b 1 × с 1 ;

Y 2 = а 1 × b 0 × с 0 .

Y 1 - Y 3 = ΔYc .

- фактор изменения торговой площади;

- фактор изменения количества рабочих дней;

- фактор изменения объема среднедневного оборота розничной торговли на 1м 2 торговой площади.

Для расчетов используем данные табл. 12.6.

Таблица 12.6

Сначала необходимо написать модель взаимосвязи между результативным и факторными показателями. Она будет иметь следующий вид:

В = S × Д × Р.

Следовательно, модель расчета оборота розничной торговли имеет вид:

- в базисном году: В 0 = S 0 × Д 0 × Р 0 ;

- в отчетном году: В 1 = S 1 × Д 1 × Р 1 .

Из полученных моделей видно, что на развитие оборота розничной торговли в отчетном году оказали влияние три фактора.

Рассчитаем влияние каждого фактора в отдельности. Для расчета и количественной оценки влияния факторов используем способ цепной подстановки.

1. Базисное значение оборота розничной торговли исследуемой организации можно рассчитать по формуле В 0 = S 0 × Д 0 × Р 0 . Как видно из табл. 12.6, его значение составило 89900 тыс. руб.

2. Затем в данной формуле заменим S 0 на S 1 и получим величину оборота розничной торговли при условии, что площадь будет отчетного года, а количество рабочих дней и среднедневной оборот розничной торговли на 1 м 2 торговой площади — базисного:

В 2 = S 1 × Д 0 × Р 0 = 1150 × 310 × 0,3053 = 108826 тыс. руб.

Отсюда влияние фактора торговой площади составит:

ΔВs = В 2 - В 0 = S 1 × Д 0 × Р 0 - S 0 × Д 0 × Р 0 = (S 1 - S 0) × Д 0 × Р 0 = 108826 — 89900 = +18926 тыс. руб.

Таким образом, можно сделать вывод о том, что фактор торговой площади оказал положительное влияние на изменение оборота торговой организации, так как за счет приращения площади на 200 м 2 создал предпосылки для увеличения оборота на 18926 тыс. руб.

В формуле В 2 заменим Д 0 на Д 1 и получим условную величину оборота розничной торговли исходя из того, что площадь и количество рабочих дней будут теми же, что и в отчетном году, а среднедневной оборот розничной торговли на 1 м 2 торговой площади — таким же как в базисном:

В 3 = S 1 × Д 1 × Р 0 = 1150 × 305 × 0,3053 = 107071 тыс. руб.

Отсюда влияние фактора количества рабочих дней составит:

ΔВ Д = В 3 - В 2 = S 1 × Д 1 × Р 0 - S 1 × Д 0 × Р 0 = S 1 × (Д 1 - Д 0) × Р 0 = 107071 - 108826 = -1755 тыс. руб.

Как видно из расчета, сокращение числа рабочих дней в отчетном периоде, по сравнению с базисным, на 5 дней создало предпосылки к уменьшению оборота торговой организации на 1755 тыс. руб.

4. Затем в формуле В 3 заменим Р 0 на Р 1 и получим фактический оборот розничной торговли в отчетном году: В 1 = S 1 × Д 1 × Р 1 .

Данные о величине этого оборота можно взять из табл. 12.6. Фактический оборот торговой организации в отчетном году составил 120235 тыс. руб.

Отсюда влияние фактора среднедневного оборота розничной торговли на 1 м 2 торговой площади составит:

ΔВp = В 1 - В 3 = S 1 × Д 1 × Р 1 - S 1 × Д 1 × Р 0 = S 1 × Д 1 × (P 1 - P 0) = 120235 - 107071 = +13164 тыс. руб.

Таким образом, из табл. 12.6 видно, что в отчетном году повысилась эффективность использования торговой площади. Если в базисном году среднедневной оборот, получаемый торговой организацией с каждого квадратного метра торговой площади, составлял 0,3053 гыс. руб., то в отчетном году — 0,3428 тыс. руб. Увеличение оборота с одного квадратного метра торговой площади в среднем за день на 0,0375 тыс. руб.

5. Совокупное влияние факторов:

ΔВ = ΔВs + ΔВд + ΔВр = (+18926) + (-1755) + (+13164) = +30335 тыс. руб., что соответствует данным табл. 12.6.

Следует заметить, что данный способ анализа используется, лишь когда зависимость между изучаемыми явлениями представляется в виде прямой или обратно пропорциональной зависимости. В этих случаях анализируемый совокупный показатель как функция нескольких переменных должен быть изображен в виде произведения или частного от деления одних показателей на другие.

Преимущества данного способа — универсальность применения, простота расчетов.

Недостаток приема цепной подстановки состоит в том, что, в зависимости от выбранного порядка замены факторов, результаты факторного разложения имеют разные значения. Это связано с тем, что в результате применения этого метода образуется некий неразложимый остаток, который прибавляется к величине влияния последнего фактора или распределяется между влиянием всех качественных факторов. На практике точностью оценки факторов пренебрегают, выдвигая на первый план относительную значимость влияния того или иного фактора. Однако существуют правила, определяющие последовательность подстановки:

- при наличии в факторной модели количественных и качественных показателей в первую очередь рассматривается влияние количественных факторов;

- если модель представлена несколькими количественными и качественными показателями, последовательность подстановки определяется путем логического анализа.

Например, годовой объем производства продукции (В) на оборудовании i -й группы может рассматриваться как произведение количества единиц оборудования (Кi) и годовой производительности единицы оборудования (ГПi), т.с. быть описан моделью следующего вида:

В = Кi × ГПi ,

где Кi — экстенсивный (количественный) фактор; ГПi — интенсивный (качественный) фактор.

В свою очередь, годовая производительность единицы оборудования зависит от количества рабочих дней (Д) и суточной производительности единицы оборудования ДПi , где первый фактор также будет экстенсивным, а второй — интенсивным. Отсюда исходная модель примет вид:

В = Кi × Д × ДПi .

Суточную производительность также можно рассмотреть как произведение экстенсивного фактора — коэффициента сменности (Ксм), и интенсивного фактора сменной производительности СПi . Следовательно, годовой объем производства продукции может быть описан моделью:

В = Кi × Д × Ксм × СПi

Балансовый метод экономического анализа применяют при исследовании влияния факторов на определенный результативный показатель, при условии, что все они взаимоувязаны в балансовой формуле. Метод состоит в сравнении, соизмерении двух комплексов показателей, стремящихся к определенному равновесию. Он позволяет выявить в результате новый аналитический (балансирующий) показатель. Балансовая увязка различных показателей нужна для изучения отдельных сторон хозяйственной деятельности организаций. С помощью этого приема анализируют соотношение наличия и поступления товарных фондов с их использованием и т.д.

Например, товарный баланс имеет формулу

Зн + П = Р + В + Зк,

где Зн и Зк — запасы товаров на начало и конец исследуемого периода; П — поступление товаров; В — прочее выбытие товаров (естественная убыль, порча, возврат товаров поставщикам и т.п.); Р — объем реализации товаров (выручка).

На основе модели товарного баланса можно выявить влияние факторов на объем реализации товаров в натуральном или стоимостном выражении. Для этого на основе модели товарного баланса сначала рассчитывают реализацию товаров в отчетном периоде, затем — в базисном периоде, а затем рассчитывают разность по каждому элементу товарного баланса:

Р 1 × (Зн 1 + П 1 - В 1 - Зк 1) - Р 0 × (3н 0 + П 0 - В 0 - Зк 0) = ΔР = ΔЗн + ΔП - ΔВ - ΔЗк.

Таким образом, из модели, характеризующей изменение результирующего и факторных показателей, можно сразу увидеть не только изменение результата хозяйственной деятельности организации, но и влияние на него каждого из изучаемых факторов.

Пример 12.5

Данные табл. 12.7 характеризуют элементы товарного баланса торговой организации в прошлом и отчетном периодах.

Таблица 12.7

Необходимо:

- методом балансовой увязки рассчитать влияние факторов на изменение объема продажи товаров в отчетном периоде по сравнению с прошлым годом;

- проанализировать результаты.