Страхование жизни. Особенности страхования жизни Варианты договора страхования жизни

Под страхованием жизни принято понимать предоставление страховщиком в обмен на уплату страховых премий обязательства выплатить определенную сумму денег (страховую сумму) страхователю или указанным им третьим лицам (выгодоприобретателям) в случае смерти страхователя или застрахованного лица или его дожития до определенного возраста.

Предметом страхования является жизнь застрахованного лица или доходы данного лица, гарантирующие определенный уровень жизни при наступлении страховых случаев.

По классификации видов страховой деятельности страхование жизни представляет собой совокупность видов личного страхования, предусматривающих обязанности страховщика по страховым выплатам в случаях:

Дожития застрахованного до окончания срока страхования или определенного договором страхования возраста;

Смерти застрахованного;

А также по выплате пенсии (ренты, аннуитета) застрахованному в случаях, предусмотренных договором страхования (окончание действия договора страхования, достижение застрахованным определенного возраста, смерть кормильца, постоянная утрата трудоспособности, текущие выплаты (аннуитеты) в период действия договора страхования и др.).

При этом формирование резерва взносов и расчеты тарифных ставок производятся с помощью актуарных методов, на основе таблиц смертности и норм доходности по инвестициям временно свободных средств резервов по страхованию жизни.

Объектами страхования жизни являются имущественные интересы застрахованного лица, связанные с его жизнью (смертью) и направленные на получение им (или выгодоприобретателем) определенного дохода (в том числе предназначенного для компенсации увеличения расходов) при наступлении соответствующего страхового случая.

Основными принципами страхования жизни являются:

1. Страховой интерес. Любой договор страхования может быть заключен только при наличии у страхователя страхового интереса в том объекте, который он собирается застраховать. В настоящее время установлена достаточность того, что страховой интерес должен иметь место только на момент заключения страхового контракта.

Страховой интерес имеют :

страхователь в собственной жизни,

работодатель в жизни своих работников,

супруг в жизни другого супруга,

родители в жизни детей,

партнеры по бизнесу,

кредиторы в жизни должника.

2. Участие в прибыли страховой компании. Страховые организации по страхованию жизни, учитывая долгосрочный характер этого вида страхования, привлекают страхователей к участию в прибыли, которую они получают. Каждый год страховая компания производит оценку своих активов и пассивов, и часть получаемой прибыли направляется на увеличение страховых сумм по договорам страхования. Эта дополнительная сумма называется бонусом и подлежит выплате только по истечении срока действия договора или наступлении страхового случая.

Существуют две формы начисления бонусов :

ежегодные бонусы, начисляемые в виде объявленного процента от страховой суммы (могут быть простые и сложные с учетом реинвестирования);

окончательный бонус, начисляемый страховой компанией при истечении срока договора или в случае претензии в целях повышения заинтересованности клиента в сохранении действия договора на весь срок, или поощрения за длительный срок оплаты премии при пожизненном страховании.

Страховые премии по договорам страхования с участием в прибыли выше, чем по договорам без участия в прибыли с аналогичной базовой страховой суммой. Существуют системы, при которых начисленные бонусы используются для уменьшения ежегодных страховых премий.

3. Выкуп страхового договора. Выкупная сумма - это денежная сумма, которую страховщик готов выплатить страхователю, пожелавшему по какой-либо причине расторгнуть договор страхования жизни. Она представляет собой стоимость накопленного по договору долгосрочного страхования жизни резерва премий, подлежащую выплате страхователю на день досрочного расторжения договора в соответствии с его условиями.

Существуют еще и другие операции, обеспечивающие право требования страхователем суммы резерва, начисленного по его страховому договору.

Цессия. Страхователь может подарить или продать собственность договора другому лицу. В данном случае стоимость накопленного страхового резерва может перейти к другому застрахованному. При этом страховой договор не прекращает своего действия.

Аванс или ссуда под страховой договор. Страхователь может занять у страховщика сумму в размере до 90% стоимости выкупа, не прекращая действия договора при условии продолжения оплаты премий.

Передача полиса под залог. Страховой полис может передаваться в залог лицу, дающему ссуду застрахованному.

4. «Прозрачность» страхования жизни. Принцип прозрачности в страховании жизни означает, что страхователь при заключении договора и во время его действия вправе потребовать от страховой компании всю информацию о ее деятельности и о проводимых ею страховых операциях. Согласно ГК РФ договор страхования жизни является публичным договором.

Страхуемый риск при страховании жизни - это продолжительность человеческой жизни. Риском является не сама смерть, а время ее наступления. Поэтому страхуемый риск имеет три вероятностных аспекта:

вероятность умереть в молодом возрасте или ранее средней продолжительности жизни;

вероятность умереть или выжить в течение определенного периода времени;

вероятность жить в старости, имея большую продолжительность жизни, что требует получения регулярных доходов без продолжения трудовой деятельности.

В зависимости от наличия различных критериев определения риска выделяют и различные виды страхования жизни.

Основными критериями, по которым различают договоры страхования жизни, являются:

объект страхования,

предмет страхования,

порядок уплаты страховых премий,

период действия страхового покрытия,

форма страхового покрытия,

вид страховых выплат,

форма заключения договора.

По виду объекта страхования жизни различают:

договоры в отношении собственной жизни, когда застрахованный и страхователь - одно лицо;

договоры в отношении жизни другого лица, когда застрахованный и страхователь - разные лица;

договоры совместного страхования жизни на основе принципа первой или второй смерти.

В отношении договоров страхования жизни, когда застрахованный и страхователь - разные лица, страхователю необходимо иметь страховой интерес в жизни застрахованного на время заключения контракта, о чем упоминалось выше.

В зависимости от предмета страхования жизни выделяют:

страхование на случай смерти;

страхование на дожитие;

смешанное страхование.

В отношении порядка уплаты страховых премий выделяют страховые договоры:

с единовременной (однократной) премией;

с периодическими премиями, уплачиваемыми в течение срока договора, либо в течение ограниченного периода времени, меньшего, чем срок договора, либо на протяжении всей жизни.

Однократная премия подразумевает оплату страхового полиса полностью один раз при подписании договора. Периодические премии уплачиваются ежегодно, ежеквартально либо ежемесячно.

По периоду действия страхового покрытия различают:

пожизненное страхование (на всю жизнь);

страхование жизни на определенный период времени.

Критерий определения периода действия страхового покрытия отражает не только временной фактор, но и специфику риска, который берет на себя страховщик. В первом случае вероятность наступления страхового события равна единице и риск для страховщика состоит в том, когда произойдет страховой случай и сколько премий при их периодической уплате он успеет аккумулировать в страховой резерв по этому договору. Во втором же случае вероятность страхового события зависит от того, каков будет предмет страхования - дожитие, смерть или и то и другое вместе. При этом предоставление страховой гарантии страховщиком будет стоить тем дороже, чем выше вероятность смерти. Естественно, что премии по смешанному страхованию будут наиболее высокими, а премии по срочному страхованию на случай смерти - наиболее низкими при одинаковой страховой сумме, выплачиваемой страховщиком при наступлении страхового случая, и возрасте застрахованного. Премии по пожизненному страхованию занимают промежуточное значение.

По форме страхового покрытия можно выделить:

страхование на твердо установленную страховую сумму;

страхование с убывающей страховой суммой;

страхование с возрастающей страховой суммой;

увеличение страховой суммы в соответствии с ростом индекса розничных цен;

увеличение страховой суммы за счет участия в прибыли страховщика;

увеличение страховой суммы за счет прямого инвестирования страховых премий в специализированные инвестиционные фонды.

По виду страховых выплат различают:

страхование жизни с единовременной выплатой страховой суммы;

страхование жизни с выплатой ренты (аннуитета);

страхование доходов семьи;

страхование жизни с выплатой пенсии.

По способу заключения договоры страхования жизни делят на:

индивидуальные;

коллективные.

В практике страхования жизни принято выделять три базовых типа полисов, имеющих существенные различия по совокупности вышеприведенных критериев:

срочное страхование жизни - страхование жизни на случай смерти на определенный срок времени. В обмен на уплату страховых премий страховщик обязуется выплатить указанную в договоре страховую сумму в случае смерти застрахованного в течение срока действия договора;

пожизненное страхование жизни - страхование на случай смерти в течение всей жизни застрахованного. В обмен на уплату страховых премий страховщик обязуется выплатить страховую сумму в случае смерти застрахованного, когда бы она ни произошла.

Смешанное страхование жизни - страхование и на случай смерти, и на дожитие в течение определенного периода времени. Страховщик обязуется выплатить страховую сумму как в случае смерти застрахованного, если она наступает до истечения срока действия договора, так и по истечении срока действия договора, если застрахованный остается жив.

В отдельные группы выделяют также договоры, производные от базовых типов и покрывающие специфические риски:

договоры пенсионного страхования;

аннуитеты, или рентное страхование жизни.

Комбинация рисков и селекция различных условий страхования привели в первую очередь к формированию так называемых стандартных типов страхования жизни. Общая характеристика и основные признаки этих договоров представлены в Приложении 10.

Наряду с исторически сложившимися типами страхования жизни в практику отечественного страхового дела стали внедряться более сложные страховые услуги, включающие приемы инвестиционных фондов и банков, предоставляющих своим клиентам более широкие возможности по использованию средств Приложение 11.

Аннуитет представляет собой страховой договор, по которому выплачивается годовая рента в течение какого-либо периода жизни застрахован-ного в обмен на уплату однократной премии при подписании договора. На практике годовая рента может выплачиваться и ежеквартально, и ежемесячно, но в сумме равна начисленной за год. Чаще всего для оплаты единовременной премии используются страховые суммы, накопленные по смешанному страхованию жизни или страхованию на дожитие. Иногда разрешается оплачивать покупку аннуитета в рассрочку.

Чаще всего аннуитеты покупают при выходе на пенсию или для оплаты образования детей (в пользу третьего лица).

Для определения страховых тарифов по аннуитетам используют таблицы смертности не для населения в целом, а для той его группы, к которой относится страхователь (застрахованный).

Выделяют следующие виды аннуитетов .

Простой аннуитет . При оплате однократной премии застрахованному выплачивается годовая рента пожизненно.

Отсроченный аннуитет. При заключении договора оговаривается период между заключением договора и началом выплаты ренты. За этот отложенный период назначаются периодические премии для оплаты страхователем аннуитета.

Срочный аннуитет. Страховой договор предусматривает выплату ренты только до строго оговоренной даты или до преждевременной смерти (до окончания срока договора).

Гарантированный аннуитет. По договору предусматривается выплата ренты пожизненно (до смерти) или в течение гарантированного срока, в зависимости от того, какой из этих двух периодов окажется более длительным.

Для заключения пенсионного договора используются пенсионные планы или схемы.

накопление страховой суммы по пенсионному плану за счет уплаты периодических страховых взносов в течение трудовой деятельности застрахованного;

покупка в страховой организации аннуитета на сумму, полученную по пенсионному страхованию, при выходе застрахованного на пенсию;

Выплата фиксированной суммы при выходе на пенсию в качестве единовременного пособия.

Поскольку договор пенсионного страхования имеет целью обеспечение дохода в старости, то он не может быть выкуплен страхователем.

В случае смерти застрахованного в течение трудовой деятельности определенная часть от накопленных пенсионных взносов может быть выплачена наследникам.

Пенсионное страхование может быть осуществлено по коллективному страховому договору совместно с работодателем.

Договор страхования жизни представляет собой официально подписанное страховщиком и страхователем соглашение о выплате первой стороной определенной денежной суммы (страховой суммы) при наступлении конкретных страховых случаев в обмен на уплату страховых премий второй стороной.

Договор страхования характеризуется следующими признаками:

это договор двусторонний, при котором стороны имеют взаимные обязательства друг перед другом;

это договор консенсуальный, то есть подразумевает наличие согласия обеих сторон;

это договор предложения, поскольку страховщик разрабатывает условия и правила страхования самостоятельно, а страхователь, рассмотрев предложение страховщика, принимает или отвергает подготовленный договор, но не участвует в разработке его общих положений.

Договор страхования жизни отличают от других страховых договоров четыре аспекта:

это, как правило, долгосрочный договор, имеющий срок действия 5 -15 лет или в течение всей жизни страхователя;

договор страхования жизни - это договор страхования суммы. По договору страхования жизни выплачивается оговоренная заранее страховая сумма, поскольку оценить стоимость человеческой жизни и, соответственно, нанесенный ей вред не представляется корректным;

для договоров страхования жизни не существует «чрезмерного» страхования и, соответственно, ограничений по выплатам. По всем заключенным клиентом договорам осуществляется выплата страховых сумм при наступлении страхового случая. Единственным ограничением для назначения страховой суммы является возможность клиента уплачивать соответствующие ей страховые премии;

по договору страхования жизни страховщик обычно заранее знает или может оценить стоимость страхового случая (подписанную в договоре страховую сумму), а также вероятность наступления страхового случая, то есть вероятность для клиента дожить или умереть в определенном возрасте, получаемую из таблиц смертности населения. Эти данные позволяют страховщикам формировать не технические резервы (как это делается для рисковых видов страхования), а так называемые математические резервы.

Договор страхования жизни, как и любой другой страховой договор, обязательно имеет письменную форму.

Таблица смертности

В страховании жизни неопределенность связана со случайным характером продолжительности человеческой жизни. Поэтому страховщики должны располагать показателями, которые позволяют им оценить риск смерти или дожития до определенного срока для лиц различного возраста и пола. В качестве основного источника подобного рода данных служат таблицы смертности, которые составляются государственными органами статистики с определенной периодичностью на основе информации, собираемой в результате переписи населения. Кроме того, в некоторых странах страховщики, долгое время занимающиеся страхованием жизни и располагающие большим объемом данных о своих клиентах, создают собственные таблицы смертности, которые более точно характеризуют смертность среди застрахованных. Считается, что первые сводные математические таблицы смертности составил английский астроном Эдмунд Галлей (1656-1742).

Таблица смертности - это таблица, которая для любого возраста х лет показывает число L доживающих до этого возраста лиц из первоначальной совокупности, состоящей, как правило, из L 0 =100 000 новорожденных. В таблице смертности, как минимум, должны присутствовать два столбца:

в первом указывается возраст х лет (от 0 до w лет с шагом один год, где w - предельный возраст таблицы смертности);

во втором приводится число лиц L x из L 0 =100 000 новорожденных, доживающих до указанного возраста х лет.

Кроме того, в таблицах смертности часто приводятся производные показатели, например:

Численность лиц d x , умирающих при переходе от возраста х лет к возрасту (х + 1) год: d x = L x - L x +1

Вероятность смерти q x при переходе от возраста х лет к возрасту (х+1) год: q x = (L x - L x +1) / L x +1 = d / L x +1

Вероятность р x дожития лица в возрасте х лет до возраста (х+1) год:

р x = 1 - q x = L x +1 / L x

Среднее остаточное время жизни для возраста х лет и др. Существуют различные концепции составления таблиц смертности.

В зависимости от того, какой период относительно даты исследования описывают эти таблицы, различают два вида таблиц :

ретроспективные таблицы, то есть таблицы смертности, составленные по данным предыдущих лет и описывающие смертность населения в разных возрастах на момент исследования;

перспективные таблицы смертности, которые получаются в результате экстраполяции на будущие годы существующих в настоящее время демографических тенденций.

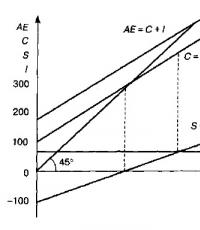

В соответствии с договором страхователь уплачивает взносы в начале договора страхования, а страховые выплаты происходят через определенное время. В течение этого периода страховщик инвестирует временно свободные средства и получает на них определенный доход. Величина такого дохода, поступающего за год с единицы денежной суммы, называется нормой процента, или нормой доходности.

На момент расчета нетто-ставок страховщик не может сказать точно, под какой процент ему удастся вложить страховые резервы, поэтому в расчетах тарифных ставок применяется планируемая норма доходности. В некоторых странах минимальная гарантированная норма процента, которую должен обеспечить страховщик, устанавливается государственными органами надзора за страховой деятельностью.

Страховая услуга состоит в выплате страховщиком определенной суммы при наступлении страхового случая. В обмен на обещание выплаты страхователь обязуется уплатить страховой компании премии. Как правило, эта премия вносится в начальный период договора страхования, а выплаты происходят через несколько лет, поэтому страхователь, уплатив премию, выполнил свои финансовые обязательства, а страховщик в течение всего срока страхования имеет долг по отношению к нему. Для того чтобы при наступлении страхового случая суметь произвести обещанные выплаты, страховщик должен создать и сохранить страховые резервы.

В страховании жизни (или, иными словами, в накопительном страховании) существуют резервы двух типов:

резервы по страховым случаям, подлежащим урегулированию (т.е. резервы по уже произошедшим, но еще не оплаченным страховым случаям);

Резервы по текущим (действующим) договорам. Эти резервы по способу расчета называют математическими, или теоретическими.

Страхование жизни относится к личному страхованию, которым предусматривается защита длительных интересов застрахованного лица (страхователя). Основной целью страхования жизни служит накопление и сбережение денежного актива к таким важным событиям в жизни каждого человека, как свадьба, совершеннолетие, выход на пенсию и другие. Все виды страхования, в которых объектом страхования служит жизнь человека, относятся к страхованию жизни.

Предмет страхования

Договор страхования жизни заключается для того, чтобы при наступлении страхового события (смерти застрахованного) выгодоприобретателю, определенного договором, выплатить компенсацию за потерю. В классическом варианте договора страхования жизни страхование заключается на случай смерти застрахованного лица. При заключении данного договора страхователем выбирается оптимальный конечный период времени, который смог бы покрыть важные жизненные периоды, например несовершеннолетний возраст детей (они не могут себя обеспечивать сами) или наступление срока погашения кредита.

Договор страхования жизни сочетает в себе рисковые и накопительные функции (смешанное страхование на случай смерти и дожитие). Заключается договор на срок не меньше одного года.

Договор страхования жизни может иметь различные формы, например:

- смешанное страхование жизни: включает в себя страхование от несчастного случая;

- Term Life Insurance (страхование жизни на определенный срок): экономичный способ защиты своей семьи;

- накопительное страхование жизни: долгосрочное страхование жизни, при котором страхователю выплачивается страховая сумма при дожитии им указанного в договоре периода; в случае смерти застрахованного лица страховая сумма выплачивается его наследникам.

Заключение договора страхования жизни на определенный срок становится выгодным в том случае, когда страхователь, например, имеет опасную для своей жизни работу. Заключение данного договора рекомендуется на время трудового контракта, с возможной последующей его отменой в день увольнения. Немаловажным преимуществом данного вида страхования является его простота и понятность, а также доступность для каждого желающего страхователя.

Страховые риски

Риск смерти страхователя (застрахованного лица) - вот единственный и основной риск, который защищается договором страхования жизни. Вытекающим из основного риска (смерти застрахованного лица) является риск финансовых потерь наследников (выгодоприобретателей).

Как правило, договор страхования жизни покрывает страховые риски, происшедшие в жизни человека в результате непредвиденных и непреднамеренных событий: смерть (гибель) по причине болезни, несчастного случая, противоправных действий третьих лиц. В исключительных случаях в договор страхования может быть включен риск самоубийства. Зачастую он учитывается при страховании кредита, поэтому данный риск сопровождается дополнительными специфичными оговорками. Кроме того, в договор страхования жизни могут быть включены риски дожития, нетрудоспособности и другие.

Страховые случаи

К страховым случаям по системе накопительного страхования относится:

- благополучное дожитие до окончания срока договора страхования жизни;

- потеря здоровья и трудоспособности от несчастного случая (наступление инвалидности);

- смерть (гибель) застрахованного лица;

- смерть (гибель) застрахованного лица вследствие ДТП, несчастного случая (удвоение страховой суммы).

Страховой тариф

В договоре страхования жизни страховой тариф (страховая премия) напрямую будет зависеть от следующих факторов: здоровья застрахованного, пола и возраста. Для определения стоимости страхового тарифа страховщики используют таблицы смертности.

Расчет ожидаемой дисконтированной величины страховой выплаты производится на основании данных таких таблиц. После этого расчета дополнительно вносится информация о здоровье застрахованного лица. В расчетах обязательно учитываются расходы страховщика и его ожидаемая прибыль.

Размер страхового тарифа по накопительному страхованию жизни варьируется в пределах четырех - десяти процентов от общей страховой суммы. На сумму страхового тарифа влияют следующие факторы:

- возраст застрахованного лица (тариф повышается с возрастом страхователя);

- пол страхователя (у мужчин тариф выше, чем у женщин);

- страховые риски и программа страхования (риск смерти или инвалидность).

Важно знать!

Актуарий страховой компании производит расчет страхового платежа, указанного в варианте договора страхования жизни. После его уплаты страхователем, страховщик берет на себя обязательство по защите страхователя и создание инвестиционного дохода для страхователя на внесенную им страховую сумму. Как правило, накопительная программа страхования жизни аналогична банковским депозитным программам.

Страхование жизни выделяется среди видов перечнем событий (), включенных в объем страховой ответственности страховщика и являющихся основанием для страховых выплат, а также сроком действия договора. Большинство разновидностей страхования жизни являются долгосрочными, а от этого зависят принципы подхода к расчету — экономической основы проведения любого вида страхования.

Страхование жизни объединяет все те виды личного страхования, в которых страховое обеспечение приурочено к случаю смерти застрахованного лица или дожития его до определенного момента времени .

Страхование жизни подразделяется на страхование капиталов и страхование рент (аннуитетов). Под аннуитетом понимается последовательность выплат, осуществляемых страховщиком страхователю, которые носят регулярный характер.

При страховании капиталов страховщик берет на себя обязательство выплатить единовременно известную сумму денег в случае смерти застрахованного или в случае дожития его до обусловленного договором момента времени. Страхователь же обязуется уплачивать за это в течение известного периода времени страховые взносы. Страхователь может уплачивать страховую премию единовременным платежом или в рассрочку.

При страховании аннуитета страхователь уплачивает единовременно или в рассрочку страховую премию, за счет которой страховщик обязуется выплачивать застрахованному в течение известного числа лет или пожизненно определенный годовой доход (ренту или аннуитет, пенсию).

С точки зрения актуарных расчетов и формирования страховых резервов страхование подразделяется на накопительное (страхование жизни и пенсий) и рисковое (все остальные виды страхования, кроме страхования жизни). В основе страхования жизни также лежит неопределенность в отношении того, сколько лет проживет застрахованное лицо. Для каждого конкретного застрахованного существует определенный риск (вероятность) не дожить до окончания действия договора. Данный вид страхования относится к накопительным видам, так как цель его не только обеспечить себя или иное лицо страховой защитой, но и накопить за период действия договора страхования определенную денежную сумму (обеспечение). Накопление страховой суммы происходит за счет инвестиционного дохода, полученного от размещения резервов по страхованию жизни, а также взносов тех застрахованных, которые не дожили до конца срока страхования.

Термин "накопительное страхование" отражает интерес страхователя, заключающийся в накоплении определенной денежной суммы целевого характера относительно небольшими страховыми взносами. Этот интерес в наибольшей степени удовлетворяется договорами смешанного страхования жизни, поскольку по такому договору выплата полной страховой суммы производится и при дожитии застрахованного до конца срока страхования, и в случае его смерти в период действия договора.

Страхование жизни связано с предоставлением страховщиком в обмен на уплату страховых премий гарантии выплатить определенную сумму денег (страховую сумму) страхователю или указанным им третьим лицам в случае смерти застрахованного или его дожития до определенного срока.

При страховании жизни страхуется риск продолжительности человеческой жизни. Таким образом, риском является не сама смерть, а время ее наступления. В связи с этим страхуемый риск имеет три аспекта:

- вероятность умереть до срока, установленного в качестве средней продолжительности жизни;

- вероятность умереть или выжить в течение определенного периода времени;

- вероятность дожить до возраста, превышающего среднюю продолжительность жизни, что требует получения регулярных доходов без продолжения трудовой деятельности.

Страхование жизни позволяет преодолеть недостаточность системы государственного социального обеспечения и способствует увеличению личных доходов населения. Кроме того, полис страхования жизни представляет собой гарантию или обеспечение при осуществлении целого ряда финансово-кредитных операций. Таким образом, страхование жизни выполняет следующие функции:

- защита семьи в случае потери кормильца и дохода умершего члена семьи;

- обеспечение в случае временной или постоянной утраты трудоспособности (инвалидности);

- обеспечение пенсии в старости;

- накопление средств для оказания материальной поддержки детям при достижении совершеннолетия, для оплаты их образования (образовательное страхование);

- накопление средств (страхование капиталов);

- гарантия возврата кредита (страхование жизни заемщиков кредита, ипотечное страхование);

- возможность получения ссуды в страховой компании на льготных условиях.

Страхование жизни базируется на следующих принципах.

Страховой интерес

Для того чтобы застраховать жизнь какого-либо лица, необходимым условием является наличие страхового интереса к ней у страхователя. Страховой интерес имеют: страхователь — к собственной жизни, работодатель — к жизни своих работников, супруг — к жизни другого супруга, родители — к жизни детей, партнеры по бизнесу, кредитор — к жизни должника.

Исторический аспект

Существовало множество злоупотреблений, связанных со страхованием жизни и с той формой, в которой оно проводилось раньше. Наиболее распространенной практикой было страхование жизни лиц без уведомления об этом последних. Это позволяло менее щепетильным членам общества зарабатывать на жизнях других, которые были по крайней мере не совсем здоровы. Множество страховых схем провалилось в финансовом плане именно по этой причине.

С целью контроля над подобными злоупотреблениями в Англии Парламенту был представлен законопроект «О запрете страховых пари», который был введен в действие посредством Закона о страховании жизни 1774 г., общеизвестный как Закон о пари.

Закон выдвигал следующее требование: «Чтобы лицо могло застраховать чью-то жизнь, оно должно иметь финансовый интерес к жизни этого человека, а страховая сумма не должна превышать количественную оценку этого финансового интереса ».

Выгодоприобретатель и застрахованное лицо

Страхователь имеет право назначить в качестве выгодоприобретателя по договору страхования жизни любое лицо, а также заменить его по своему усмотрению до наступления страхового случая. При страховании жизни понятия "выгодоприобретатель" и "застрахованный" существенно различаются. Застрахованный — это лицо, чья жизнь является объектом страхования, но не лицо, в пользу которого заключен договор. Правовые аспекты, охватывающие права и обязанности выгодоприобретателя и застрахованного, регулируются нормами РФ.

Возможность участия в прибыли страховой компании (система бонусов)

По результатам деятельности за год страховая компания начисляет бонус, который может быть выплачен страхователю, направлен или на увеличение страховой суммы по договору страхования жизни, или на уменьшение страховых взносов. Источниками формирования бонусов являются благоприятная демографическая ситуация (улучшение показателей продолжительности жизни населения), повышенная доходность инвестиций или экономия на расходах на ведение дела.

Выкупная стоимость полиса

В накопительном страховании существует возможность досрочно прекратить страхование. В этом случае страхователю выплачивается выкупная сумма — это текущая стоимость страхового полиса, которую страховщик готов выплатить страхователю, пожелавшему расторгнуть договор страхования жизни. Выкупная стоимость представляет собой стоимость накопленного по договору долгосрочного страхования жизни резерва премий за минусом штрафа за досрочное прекращение договора. Выкупная стоимость обычно появляется после второго года действия договора и увеличивается с каждым годом. К моменту окончания срока страхования выкупная сумма равняется страховой сумме.

Возможность получения ссуды

Полис накопительного страхования дает возможность на получение ссуды у страховой компании, выдавшей полис, на льготных условиях. Максимальный размер ссуды ограничен страховой суммой по договору.

Виды договоров страхования жизни

Пожизненное страхование на случай смерти . Страховщик обязуется выплатить указанное в договоре страховое обеспечение выгодоприобретателям в случае смерти застрахованного лица, когда бы она не наступила. Договор не ограничен датой окончания. Страховые взносы уплачиваются в течение определенного срока (пожизненное страхование на случай смерти с сокращенным сроком платежа страховых взносов) или в течение всей жизни застрахованного (пожизненное страхование на случай смерти с пожизненным платежом страховых взносов). Разумеется, в последнем случае страховой платеж будет выше, чем в первом. Этот вид страхования является наиболее распространенным в мире и имеет множество модификаций.

Временное страхование на случай смерти . Страховщик обязуется произвести выплату в случае смерти застрахованного в течение оговоренного периода времени. В случае же дожития застрахованного до конца обусловленного периода страхование прекращается, а страховщик освобождается от обязанности производить выплату. Данный вид страхования жизни является рисковым и не содержит элементов накопления. Временные договоры страхования на случай смерти часто заключаются с условием их автоматического возобновления. Существует несколько разновидностей временного страхования на случай смерти: страхование с возрастающей или убывающей страховой суммой и т. д.

Страхование на дожитие . Страховым случаем является дожитие застрахованного до срока, указанного в договоре. При дожитии страховщик берет на себя обязательство выплатить страховую сумму. В случае же смерти застрахованного ранее наступления этого срока страховщик либо освобождается от выплаты, либо возвращает поступившие к нему страховые взносы (обычно с некоторым удержанием). Страхование на дожитие является особой формой накопления денежных средств. К разновидности страхования на дожитие относится образовательное страхование.

Смешанное страхование . Смешанное страхование жизни представляет собой комбинацию двух приведенных видов страхования: временного страхования на случай смерти (обеспечение ближних застрахованного) и страхования на дожитие (обеспечение самого застрахованного). При этом виде страхования страховщик обязуется выплатить страховую сумму, если застрахованное лицо доживет до определенного момента времени или же если оно умрет ранее наступления этого срока. На практике существует множество разновидностей смешанного страхования жизни.

Страхование рент (аннуитетов) является разновидностью страхования на дожитие и предусматривает наступление ответственности страховщика по выплате при достижении установленного договором возраста (или по истечении оговоренного времени после вступления договора в силу) в течение всей жизни застрахованного или определенного срока или сразу после заключения договора в течение всей жизни застрахованного или определенного срока.

Различают ренты (аннуитеты) немедленные (выплата которых начинается на первом же году после заключения договора страхования) и отсроченные (выплата которых начинается спустя несколько лет после заключения договора); пожизненные (выплачиваемые до смерти застрахованного лица) и временные (выплачиваемые при жизни застрахованного лица, однако не больше определенного числа лет). Рентные страхования с давних пор приобрели широкое распространение; ими пользуются преимущественно для того, чтобы получать от денежного вклада повышенный доход — больше того, какой можно иметь, пользуясь процентами на вклад, внесенный в банк.

Социальная значимость личного страхования

Личное страхование в разных странах является важным элементом социальной стабильности в обществе. Во-первых, страховые компании активно участвуют в пенсионных и социальных программах. Достаточно сказать, что во многих странах принят закон "Об обязательном страховании от несчастных случаев на производстве", в реализации которого принимают участие страховые компании. Во-вторых, страхование жизни является источником дополнительного дохода граждан и стимулируется государством. На Западе, опыт которого так часто приводится, существует многофакторная модель обеспечения доходов работающего населения через:

- фонд заработной платы;

- участие в прибыли через бонусные системы;

- выплаты дивидендов;

- доход по банковским вкладам, паям и ценным бумагам;

- фонды социальной защиты (пенсионные и другие негосударственные фонды);

- доход по накопительным полисам страхования жизни и другие источники.

Такая модель является основой социальной стабильности в обществе.

Развитию краткосрочного страхования в России способствовала и законодательная среда. Однако, несмотря на разработку закона "О порядке осуществления долгосрочного страхования жизни", он так и не был принят. Системы стимулов, и не только налоговых, для развития личного страхования и долгосрочного страхования жизни тоже нет.

Развитие краткосрочного страхования жизни в России объясняется объективной закономерностью, так как это реакция страхового рынка на существующие законодательные и экономические условия. На начальном этапе развития страхового рынка такой вид страхования использовался для оптимизации законным способом налогообложения предприятий.

Учитывая объемы и временный характер краткосрочного страхования жизни, необходимо создать условия для развития личного страхования и трансформировать краткосрочное страхование жизни в долгосрочное. Для этого предлагается ряд мер.

1. Предоставить страховым компаниям возможность принимать участие в решении социальных проблем. Например, обеспечивать участие страховых компаний в реформе системы пенсионного обеспечения. Развивая пенсионное страхование, государство решает проблему получения высоких пенсий для тех, кто этого хочет. Одновременно государство получает «длинные» деньги в виде страховых резервов.

Кроме того, страховые компании могут принять активное участие в профессиональных пенсионных системах, обеспечивая выплату пенсии льготникам в течение пяти лет до достижения действительного пенсионного возраста. Страховые компании могут также заключать договоры индивидуального пенсионного страхования с физическими лицами, обеспечивая им достойный уровень пенсии. Страховые компании могут взять на себя риски недожития застрахованного до пенсионного возраста и выплаты пенсии выгодоприобретателю, т. е. по случаю потери кормильца.

Таким образом, допуск страховых компаний к решению социальных проблем и развитие личного страхования позволяют получить для граждан:

- дополнительное пенсионное обеспечение;

- высококачественные медицинские услуги;

- дополнительные социальные гарантии в случае инвалидности, потери кормильца и т. д.;

2. Необходимо принять законы, способствующие развитию данного вида. Речь идет о социальных законах: "О развитии долгосрочного страхования жизни в Российской Федерации", "Об обязательном социальном страховании от несчастного случая на производстве", "Об основах реформы пенсионной системы" и т. д.

3. Для развития личного страхования и долгосрочного страхования жизни, в частности, нужны стимулы для страхователей. Первый шаг в этом направлении сделан: принятые 23 и 24 главы Налогового кодекса РФ (о подоходном и социальном налоге) способствуют развитию личного страхования. Задача в том, чтобы 25 глава (о налоге на прибыль предприятий), которая прошла первое чтение, позволяла относить затраты предприятия по личному страхованию на себестоимость в соответствии с фондом оплаты труда.

4. Необходимо решить вопрос о развитии надежных финансовых инструментов для размещения страховых резервов по долгосрочному страхованию жизни.

5. Соотношение государственного и негосударственного, обязательного и добровольного, рыночного и нерыночного, распределительного и накопительного видов страхования. Нужна серьезная просветительная и образовательная работа среди населения, госслужащих и работодателей. Необходимо скоординировать деятельность министерств и государственных органов страхового сообщества по развитию страхования вообще и личного страхования в частности.

Развивая личное страхование, государство решает комплекс взаимосвязанных задач:

- снижает налоговую нагрузку на предприятия;

- уменьшает расходную часть государственного бюджета;

- способствует созданию социально стабильного общества;

- получает долгосрочные инвестиционные ресурсы.

Страхованию от получения ущерба в настоящее время подлежит движимое и недвижимое имущество, здоровье и жизнь человека. Также граждане могут защитить себя от несчастных случаев посредством страховки. Договор страхования жизни чаще всего применяется при оформлении кредитного заёма. Таким образом, банковские учреждения хотят обезопасить себя от невыплаты заемщиком задолженности в случае наступления страхового случая, а именно, смерти или инвалидности I группы. Как расторгнуть договор страхования (по аналогии с расторжением кредитного договора) и в каких случаях это будет возможно, рассмотрим подробнее.

Сроки

Согласно гражданскому законодательству гражданин, оформивший договор страхования, имеет возможность расторгнуть вышеуказанное соглашение и вернуть часть неиспользованных денежных средств пропорционально оставшемуся периоду, если:

- исчезла вероятность наступления страхового случая;

- наличие страхового риска исчезло согласно факторам, которые не затрагивают страховой случай. Вышеприведенными факторами считаются — гибель застрахованной собственности или банкротство страховщика.

Расторгнуть договор страхования можно и досрочно, не дожидаясь его окончания. Однако, если этой специальной возможности не предусмотрено в самом соглашении, то вернуть денежные средства за неиспользованный период будет невозможно.

Многие страхователи выражали недовольство в связи с навязыванием договора страхования при взятии кредитного займа и в связи с этим фактом ЦБ ввело понятие «период охлаждения», начиная с ноября 2015 года, когда законодательно разрешено расторгнуть соглашение.

Период охлаждения — это пятидневный срок, с которого начинается исчисление заключения договора страхования и который дается физическому лицу (страхователю), чтобы расторгнуть существовавшую договоренность. Процедура производится в одностороннем порядке и с небольшими финансовыми убытками или совсем без них, если страховой случай не произошел.

Страховщик осуществляет частичный возврат денежных средств страхователю, решившему досрочно расторгнуть соглашение, если договор страхования действует несколько месяцев. Расчет выплат ставится в зависимость от времени, миновавшего с момента заключения документа.

Следует помнить! После «периода охлаждения», расторгнуть договор страхования представится возможность только, если вышеуказанный документ имеет соответствующий критерий.

Как расторгнуть договор страхования жизни?

Оформление страхового полиса жизни является чаще всего дополнительной услугой при взятии кредита в банковском учреждении и считается добровольной процедурой. Расторгнуть договор со страховой компанией можно, следуя пошаговому алгоритму действий:

- сбор и подготовка необходимой документации;

- обращение в страховую организацию с составленным письменным заявлением;

- рассмотрение заявления в десятидневный период страховой компанией;

- окончательное расторжение договора страхования и расчет выплат.

Перечисление денежных средств производится в срок, не превышающий десятидневный период. К заявлению следует приложить нижеприведенный перечень документов:

- документ, удостоверяющий личность заявителя-страхователя — в оригинале и ксерокопия;

- дубликат и оригинал договора страхования жизни;

- бумаги, подтверждающие законность причин для аннулирования соглашения.

Расторгнуть существующую договоренность между страхователем и страховщиком можно в «период охлаждения» или в другой период, если это условие прописано в соглашении.

По кредиту

При взятии кредита сотрудниками банковского учреждения часто навязывается дополнительная обязанность оформить договор страхования жизни. При досрочном расторжении договора страхования жизни по кредиту следует в обязательном порядке уведомить и кредитную организацию .

Чтобы расторгнуть соглашение в одностороннем порядке, следует принять во внимание тип подписания документа. Работники в банковском учреждении предлагают своим клиентам следующие способы получения страхового полиса:

- оформление индивидуального страхового полиса;

- присоединение к коллективной программе страхования.

В последнем случае существует подписанное соглашение между банком и страховой организацией. Заемщика включают в данный документ и он считается с этого момента застрахованным. Платеж за страховку — это плата соответствующей комиссии кредитному учреждению за проведение операции по присоединению к вышеуказанной программе. Расторгнуть соглашение в «период охлаждения» в этом случае не представляется возможным .

Главным условием возможности расторгнуть договоренность считается наличие подобного условия в заключенном соглашении. Сумма возращенных денежных средств может быть не 100-процентной, т. к. банковское учреждение вправе взимать НДФЛ с физических лиц.

При добровольном оформлении страховки

Расторгнуть договоренность со страховой организацией по общепринятым правилам можно в пятидневный период, который имеет название «период охлаждения». Возврат денежных средств осуществляется в полном объеме, если страхового случая не наступило за данный промежуток времени.

Спустя 5 дней, страхователю следует обратиться к содержанию существующего договора страхования. Если возврат финансов при досрочном расторжении является прописанным пунктом, то вернуть деньги можно, но не в полном размере. Чтобы расторгнуть соглашение, следует обратиться с письменным заявлением в страховую организацию.

Перечисление денежных средств осуществляется пропорционально неиспользованному времени с удержанием издержек на ведение дел. Вышеуказанные издержки могут составлять от 25 до 90%. В правилах страхования иногда существуют определения, предопределяющие вычет из суммы, которая причитается после аннулирования, равная объему произведенных выплат.

Как составляется заявление, чтобы расторгнуть договор страхования, рассмотрим далее.

Заявление

Расторгнуть соглашение со страховой организацией можно посредством составления заявления. Подписанный документ подается при личном обращении в компанию или направляется заказным письмом. Составляется письменное обращение в двух экземплярах — один остается у заявителя, другой у страховой фирмы.

Стандартный образец заявления в обязательном порядке должен содержать нижеприведенную информацию:

- фиксирование без сокращений наименования страховой организации;

- сведения о страхователе — ФИО, место прописки, паспортные реквизиты;

- указание информации о договоре страхования жизни — номер страхового полиса, дата подписания и дата завершения действия документа;

- описание причины, по которой страхователь желает расторгнуть соглашение;

- выражение просьбы расторгнуть договоренность и вернуть денежные средства за неиспользованный период;

- фиксирование способа осуществления финансовых выплат — наличными или безналичными, посредством перевода на банковский счет;

- дата и подпись.

Скачать образец заявления о расторжении договора страхования жизни можно по ссылке .

Возврат денег

Если страхователь хочет отказаться от услуги страхования жизни и расторгнуть договор, то он может воспользоваться так называемым «периодом охлаждения» в течение пятидневного срока с момента оформления услуги. Законодательством страховой организации вменяют в обязанность соблюдать вышеуказанный регламент.

Следует помнить! Согласно приказу ЦБ, с 1-го января 2018 года пятидневный период будет продлен на двухнедельный.

Если решение расторгнуть договор страхования жизни было принято в самом начале его действия, то возврат осуществляется в полном размере. Главным условием является не наступление страхового случая за этот период.

По прошествии указанных 5 дней возврат денежных средств происходит пропорционально нереализованному времени страховки. Рассмотрим следующую ситуацию:

Физическое лицо подписало договор страхования жизни, период действия — 20 лет. По прошествии пятилетнего срока гражданин принимает решение расторгнуть соглашение. Возврату подлежат 70% выплаченных взносов.

Перечисление осуществляется в течение максимум 10 дней после рассмотрения заявления и принятия положительного решения.

Что делать, если страховая компания отказывает в расторжении договора?

Расторгнуть договор страхования не представляется легким делом. Страховая организация может отказать в нижеприведенных случаях:

- заявление на расторжение соглашения было составлено с ошибками;

- в документе не зафиксировано соответствующее условие;

- наступил страховой случай.

В некоторых случаях отказ страховой организации расторгнуть договоренность не имеет законных оснований. В этом случае можно обратиться с соответствующей претензией в ЦБ России или решать проблему в судебном порядке.

Исковое заявление отсылается в арбитражный судебный орган со сформулированной просьбой расторгнуть договор страхования жизни. В случае взятия кредита, по прошествии месячного срока можно добиться 100-процентного возврата денежных средств. Если прошло больше времени, то добиться можно лишь возврата 50%. В течение месяца после принятия на рассмотрение заявления, суд принимает положительное решение расторгнуть договор страхования и обязывает страховую организацию произвести выплату.

Скачать образец искового заявления о расторжении договора страхования жизни можно .

Страхование жизни относится к виду личного страхования, предполагающего длительную защиту личных интересов застрахованного лица. Страхование жизни предусматривает регулярные финансовые отношения при длительном периоде времени между страховщиком и страхователем.

Страхование жизни состоит из различных видов страхования, в которых объектом страхования выступает жизнь человека. Тем не менее, основной целью страхования жизни выступает накопление определенных денежных средств застрахованного лица к важному событию в собственной жизни или в жизни своих близких: совершеннолетие, свадьба, выход на пенсию и прочие важные события.

В соответствие с условиями договора страхования жизни, взносы могут выплачиваться ежемесячно на протяжении всего накопительного периода (в расчет берется момент заключения договора и момент наступления страхового случая). Страховщик, во время всего накопительного периода, осуществляет финансовые операции с деньгами клиента: вкладывает их в ценные бумаги, банковские депозиты, недвижимость. Поэтому к моменту наступления страхового события (выход на пенсию, достижение совершеннолетия) по сумме уплаченных страховых взносов накапливается инвестиционный доход.

Страховое обеспечение выплачивается страховщиком чаще всего в виде пожизненной финансовой ренты (пожизненный аннуитет), а также заключаются договора страхования жизни с единовременной выплатой всей страховой суммы.

Страхование жизни реализует накопительную функцию страхования (функция накопления и сбережения денежных средств), а также защитную функцию.

Существует четыре вида накопительного страхования жизни:

- комбинированное (смешанное) страхование жизни;

- страхование «к сроку»;

- пенсионное страхование;

- пожизненное страхование.

Смешанное страхование

При смешанном страховании жизни страхователем с определенной периодичностью уплачиваются страховые взносы, установленные договором. На протяжении всего действия договора страхования жизни к накапливаемой общей сумме взносов прибавляются проценты. По истечению действия срока договора страхователю выплачивается страховая сумма с процентами.

По данному виду страхования страховым случаем является дожитие страхователя (застрахованного лица) до определенного договором страхования срока. Страховой случай состоит из двух критериев:

- наступление определенной договором страхования конкретной даты;

- нахождение застрахованного лица в хорошем физическом самочувствии.

Смешанное страхование также заключает в себе страхование на дожитие и страхование на случай смерти.

Преимуществом смешанного страхования жизни перед банковским депозитом является то, что помимо стабильного инвестиционного дохода страхование гарантирует страховую защиту сберегающейся сумме денежных средств.

При заключении договора на смешанное страхование жизни в договор страхования страхователем может включаться дополнительная защита от прочих рисков (например, потеря трудоспособности). В случае если в какой-то определенный период времени застрахованное лицо становится нетрудоспособным, страховщик берет на себя обязанность по уплате последующих страховых взносов. После завершения срока действия договора страхования, страхователю (застрахованному лицу) полностью выплачивается накопленная страховая сумма. Однако при этом следует учитывать, что первоначальное включение дополнительных услуг в договор страхования, значительно увеличивает сумму страховых взносов.

Минусы и плюсы накопительного страхования

Одним из главных недостатков накопительного страхования является низкий процент уровня доходности. По сравнению с банковскими депозитными программами он уступает в два, а то и в три раза. Обусловлено это тем, что страхование жизни рассчитано на десять (двадцать) лет и является долгосрочным вложением. Оценить доходность по инвестициям столь длительного срока очень сложно. Банковские учреждения предпочитают заключать депозитные договора на значительно меньший срок, чем страховщики. Также банками могут меняться процентные ставки по депозиту (в меньшую сторону), в то время как страховщики держат установленную процентную ставку по договору на протяжении всего срока страхования.

Окончание срока действия договора

Накопленную сумму по договору страхования жизни застрахованное лицо сможет получить только после полного окончания срока страхования. При расторжении договора страхования, страхователь должен знать, что к выплате будет подлежать значительно меньшая сумма денежных средств, чем сумма произведенных им страховых взносов. Страхователь может вообще ничего не получить, если расторгнет договор страхования в первые несколько лет (два-три года).

В случае если во время действия договора страхования жизни наступила смерть страхователя (застрахованного лица), накопленные деньги в полном объеме выплачиваются выгодоприобретателям (наследникам).

При получении застрахованным лицом инвалидности первой степени во время действия договора страхования страховщиком также производится выплата полной страховой суммы, а при временной нетрудоспособности страховщик выплачивает пособие.

Однако не стоит забывать, что подробный перечень различных условий, при которых страховщик будет обязан производить страховые выплаты, оговариваются в каждом отдельном случае страхования при заключении договора смешанного страхования жизни.

Страхование «к сроку»

Страхование жизни «к сроку» заключается, как правило, либо к окончанию ребенком школы, либо к совершеннолетию ребенка. На сегодняшний день по накопительному страхованию такого вида чаще всего сберегаются денежные средства на обучение. Вносить по договору страхования взносы может как само застрахованное лицо, так и другие заинтересованные лица (родители и прочие родственники). Страхователем самостоятельно определяется страховая сумма.

Смысл страхования «к сроку» заключается в том, что с его помощью можно накопить деньги до наступления какого-то определенного срока (например, приобретение автомобиля к своему 25-летию). Страховщик рассчитывает сумму ежемесячных взносов, которые страхователь будет вносить с установленной периодичностью для достижения поставленной цели.

Страхование жизни «к сроку» отличается от смешанного страхования тем, что наследники застрахованного лица (в случае смерти последнего) получают общую страховую сумму только при наступлении фиксированной даты, определенной в договоре страхования. Это же условие касается и таких страховых случаев, как потеря трудоспособности или получение инвалидности. Однако следует учитывать, что если с выплатой страховой суммы придется подождать, то от уплаты обязательных взносов застрахованное лицо освобождается, данная обязанность переходит к страховщику.

К страховым случаям по страхованию жизни «к сроку» относятся:

- дожитие;

- смерть;

- потеря трудоспособности.

Важно знать!

Размер процента при страховании «к сроку» будет мало отличаться от процента по банковскому депозиту. Поэтому, застрахованному лицу предоставляется прекрасная возможность застраховаться от несчастного случая и при этом дополнительно заработать на процентах.

Пенсионное страхование

Данное страхование идет прекрасным дополнением к государственному обязательному пенсионному страхованию. Размер страховой суммы определяется страхователем самостоятельно при заключении договора страхования. В случае смерти застрахованного лица вся страховая сумма достается выгодоприобретателям (наследникам).

При потере застрахованным лицом трудоспособности (получении инвалидности) страховщик берет на себя уплату всех последующих страховых взносов. Обусловленные выплаты производятся с начала установленной договором даты в полном объеме.

Пенсионное страхование имеет две разновидности: временное и пожизненное. Временное пенсионное страхование определяет страховые выплаты на протяжении установленного договором периода времени (пять, десять лет), а при пожизненном страховании выплата пенсии производится на протяжении всей жизни застрахованного лица.

Важно!

У данного вида страхования есть один большой плюс: на внесенную сумму страховых взносов производится начисление процентов по ставкам банковского депозита, поэтому размер последующих страховых выплат не пострадает от неизбежной инфляции денежных средств.

Пожизненное страхование

При пожизненном страховании предполагается лишь одни страховой риск - смерть страхователя (застрахованного лица). Выгодоприобретателям выплачивается накопленная страховая сумма за время действия договора страхования.

Проценты по этому виду страхования не предусмотрены, поэтому из-за инфляции данный вид является малопривлекательным для страхователей. Тем не менее, пожизненное страхование является неплохой альтернативой по сбережению накопленных денежных средств. При этом наследникам (выгодоприобретателям) при наступлении страхового события всегда легче получить страховую сумму от страховщика, чем от других кредитных учреждений.