Банковская выписка по расчетному счету юридического лица. Что такое банковская выписка и зачем она нужна

В момент приобретения любого банковского продукта открывается счет, позволяющий производить различные приходные и расходные операции. Соответственно, должен быть некий инструмент, позволяющий вести контроль за движением средств по счёту. Таким инструментом и является выписка по счёту, она же – банковская выписка. Рассмотрим, что это такое, какие бывают виды выписок, и как её можно получить?

Что такое банковская выписка?

Выписка по счету – это справочный финансовый документ, позволяющий отслеживать все транзакции (расходы и приходы) за день или за определённый период. Получение такой справки способно подтвердить или опровергнуть факт зачисления/списания средств, а также обосновать расчет налога на доходы.

Рассмотрим, что она содержит и как вообще работает.

Какая-либо конкретная форма, по которой должна предоставляться выписка из банка, не закреплена ни в одном законе или нормативном акте. Однако существует перечень информации, которую документ должен содержать в безусловном порядке:

- Наименование финансового учреждения и основные его реквизиты – БИК и корреспондентский счет;

- Наименование клиента и его расчетный счет;

- Дата составления;

- Дата предыдущей выписки;

- Остатки по счету на начало и конец дня;

- Все операции прихода и расхода средств.

При этом каждая отраженная в документе операция содержит:

- дату проведения;

- № документа, на основании которого проведена транзакция;

- счет контрагента и реквизиты банка-корреспондента;

- сумму.

Выписка формируется ежедневно по расчетным счетам компаний и предпринимателей. Но вот забирать ее нужно самостоятельно, в удобное время. Некоторые банки практикуют и другие способы получения, о которых мы вспомним чуть ниже.

Выписку по счету физического лица придется запрашивать, автоматически ее никто формировать не будет. При этом владелец счета сам определяет, за какой период будет формироваться документ. Время получения в таком случае определяется условиями банка и может составлять от нескольких минут до 3 рабочих дней. Тот же срок предусмотрен и для выписок по счетам юридических лиц и ИП, если период, за который они составляются, превышает стандартный кассовый день.

С образцом выписки вы можете ознакомиться ниже.

Виды выписок

Выписка имеет несколько разновидностей, зависящих от статуса владельца счета и вида используемого банковского продукта:

Выписка по расчетному счету. Составляется ежедневно в отношении операций, проходящих по счету компании или ИП. При необходимости можно запросить документ за определенный временной интервал – месяц, квартал и т.п. Расчетный счет клиента является для банка пассивным, поэтому дебет означает списание средств, а кредит – их поступление (подробнее про ).

Выписка по счету вклада. Составляется и передается клиенту по запросу. Документ содержит:

- сумму, имеющуюся на счете;

- размер начисленных процентов;

- операции по поступлениям и расходам.

Стандартный пример такой выписки – распечатка в . Но можно сформировать документ и по счету, привязанному к любой дебетовой карте. Это бывает необходимо при оформлении кредита.

Выписка по ссудному счету. Отражает размер внесенных средств, сумму списания (с разбивкой на основной долг и проценты), а также остаток ссудной задолженности. В отношении кредитных карт составляется счет-выписка, содержащая, помимо указанной выше информации, сумму обязательного платежа.

Электронная выписка. Это аналог обычной выписки на бумажном носителе, который распечатывается самостоятельно и заверяется в представительстве банка (при необходимости). Электронная выписка доступна клиентам, использующим сервисы онлайн-банкинга: для юридических лиц – система удаленного банковского обслуживания (интернет-банк), для граждан – интернет-банк или мобильный банк.

Способы получения

Конкретные способы, позволяющие получить выписку, зависят от услуг, предоставляемых отдельно взятым банком.

Обобщив условия многочисленных финансовых учреждений, можно выделить несколько вариантов:

- Личное обращение в отделение банка;

- Смс-оповещение (актуально для кредитных карт);

- Получение документа в режиме онлайн (электронная выписка);

- Отправка почтой или на e-mail клиента (по предварительной договоренности с банком).

Чтобы наверняка узнать способ, доступный именно вам, обратитесь в обслуживающий банк или уточните эту информацию на его официальной веб-странице.

Для закрепления материала ознакомьтесь с небольшим видео по рассмотренной нами теме:

Выписка из банка может быть использована юр.лицами, которые имеют расчетные, текущие счета, а также физическими лицами, у которых открыт корреспондентский, кредитный или расчетный счет в финансовом учреждении. По выписке можно легко отследить все движения по счету.

Что такое выписка по банковскому счету предприятия

Выписка из банка – документ, в котором отражается состояние клиентского счета, а также движение денег по данному счету за определенный период. То есть это копия информации на клиентском счете. Выписка подготавливается в банке и выдается клиенту; она может отражать информацию по любому счету фирмы.

Этот документ позволяет наглядно увидеть:

- зачисление средств;

- расходные операции (проведенные оплаты);

- комиссии, списанные банком за предоставляемые услуги.

По всем счетам, на которых происходило движение, в банке ежедневно формируются выписки. Клиент имеет право обратиться в банк за выписками в любой момент.

На предприятии должна быть в наличии кассовая книга (при любом налогообложении). В ней бухгалтер отмечает информацию обо всех кассовых документах (приход, расход). Банковские выписки подтверждают объем расходов, выручки организации, по их данным начисляются налоги.

Какая информация указывается в выписке

Выписка должна быть оформлена по всем требованиям. В ней в обязательном порядке должна содержаться такая информация:

- название банка-отправителя, реквизиты (БИК, корреспондентский счет);

- название владельца счета в банке;

- номер р/счета клиента, по которому делается выписка;

- дата оформления прошлой выписки, исходящий остаток по ней (он является входящим остатком для данной выписки);

- перечень проведенных операций;

- исходящий остаток средств на счету во время формирования выписки;

- сумма дебетовых/кредитовых оборотов.

По каждой операции необходимо указывать:

- дата ее проведения;

- вид операции;

- приход и расход (суммы отражаются по дебету, кредиту);

- номер и дата сопроводительного документа, по которому списывались или зачислялись деньги;

- БИК банка-получателя;

- расчетный счет получателя средств и плательщика.

Отражение движения средств происходит «зеркально» с тем, как информация фиксируется на предприятии. В колонке «Кредит» отмечается приход средств (последняя сумма будет отражать остаток на конкретную дату), а «Дебет» отражает расходные операции (все суммы списаний).

Выписка, которая предоставляется в контролирующие органы, должна быть заверена печатью банка и подписью ответственного сотрудника банка. Если документ используется для других целей, его можно не заверять.

Выписка выдается вместе с оправдательными документами (они гасятся штампом «погашено», если их нет – выполнять проводки нельзя). Это может быть мемориальный ордер, платежное поручение и пр. Эти документы выдаются для каждой суммы, проведенной по счету.

Сбербанк имеет самую крупную филиальную сеть в России, широкую сеть банков-корреспондентов за границей. Поэтому многие юр.лица открывают счет в данном учреждении. Выписка из банка Сбербанк может быть оформлена в отделении, при помощи Клиент-Банка.

Выписка из банка: образец

Как бухгалтер проверяет и обрабатывает выписки

Получить выписку в банке может только тот работник предприятия, на которого возложены данные полномочия. Перечень уполномоченных лиц составляется руководителем вместе с главным бухгалтером.

Обычно подобная функция поручается бухгалтеру. Он получает выписки в банке и проверяет наличие каждого сопроводительного документа; сверяет сумму, указанную в документе и в выписке. Для удобства можно напротив каждой операции писать корреспондирующий счет (пригодится при совершении проводки).

Далее проверенные выписки вносятся в автоматизированную систему учета движения средств предприятия (сделать это нужно в день их получения). Бухгалтер осуществляет проводку отдельно по каждой операции, применяя правило «двойной записи». В проводке будет участвовать кор. счет 51 (расчетный счет в банке) и другой счет (зависит от вида и назначения операции).

Для чего оформляется выписка из банка для физлиц

Выписка банка, заполненная по всем правилам, может пригодиться и для физ. лица. При закрытии кредитного договора выписка с указанием нулевого остатка задолженности подтверждает полное выполнение обязательств клиента перед банком. Этот документ считается подтверждением того, что счет закрыт, у банка к заемщику нет никаких претензий. Если впоследствии возникнут недоразумения и появится какая-то спорная задолженность, в суде вы сможете предоставить выписку в свою защиту.

Пригодится выписка и тем, у кого имеется просрочка в банке. В ней будут отображены все платежи, а также удержанные штрафы и пени. Если данный документ вместе с кредитным договором отнести в Роспотребнадзор, сумма долга может быть пересчитана в виде рекомендательного письма (штрафы и пени зачтутся в качестве списания долга). Т.е. это не будет юридический документ, обязательный к исполнению, но суд обычно принимает его во внимание при рассмотрении кредитных дел.

Иногда выписка требуется для подтверждения проведения операций. Например, человек осуществил платеж в интернете, а к получателю деньги не дошли. Тогда для уточнения, на каком этапе произошел сбой, придется подтвердить, что от плательщика сумма была отправлена.

Выписку по счету могут попросить в посольстве для получения визы. Она подтверждает платежеспособность человека, его уровень доходов, финансовую стабильность. Стандартной формы для данного документа нет, он оформляется по образцу банка.

Для владельцев дебетовой карточки выписка может быть полезной для контролирования текущего остатка денег. В документе можно увидеть все комиссии, списанные со счета, внесение наличности, зачисление процентов на остаток, все расходные операции (перевод средств, пополнение мобильного телефона и пр.).

Для владельцев дебетовой карточки выписка может быть полезной для контролирования текущего остатка денег. В документе можно увидеть все комиссии, списанные со счета, внесение наличности, зачисление процентов на остаток, все расходные операции (перевод средств, пополнение мобильного телефона и пр.).

Чтобы получить выписку, следует посетить отделение банка и написать заявление. Документ вам выдадут с печатью банка и подписями ответственных лиц. Многие фин. учреждения дают клиенту возможность самостоятельно сформировать выписку в личном кабинете интернет-банкинга.

Выбрав счет, по которому клиент хочет просмотреть движение средств, следует нажать на кнопку «Сформировать выписку» или «Выписка». На экране отразятся все проведенные операции за указанный период (например, за месяц, 3 месяца и т.д.). Эту выписку можно распечатать, единственным ее минусом является отсутствие банковской печати и подписей. Т.е. она не имеет юридической силы. А для личных целей ее вполне можно использовать.

Выписка Альфа-Банка может быть сформирована в сервисе «Альфа-Клик». В блоке «Интернет-банк» есть ссылка «Мои счета». В графе «Заблокировано средств» отражаются сведения по операциям (общая сумма расходных транзакций), на которые еще не поступили подтверждающие документы. Эти деньги не списаны со счета, а пока только заблокированы. В таблице, расположенной ниже, отражаются все операции по счету с того момента, как он открыт. Чтобы посмотреть движение средств за определенный период (например, за месяц), воспользуйтесь ссылкой «Выписка по счету» (она расположена слева). Указав интервал времени, нажмите «Показать».

В Банке Москвы выписка может быть получена в отделении, в интернет-сервисе «Web-Банкинг», а также в терминалах и банкоматах.

- напишите официальное письмо в банк с просьбой предоставить выписку;

- зарегистрируйте свое обращение как входящее в банке, на вашем экземпляре должна стоять печать и подпись;

- напишите досудебную претензию в банк, если вы не получили ответ или получили отказ;

- обратитесь в суд с иском, если ваш вопрос не решился мирным путем.

Государство старается создать условия для того, чтобы граждане оплачивали услуги и товары не наличными средствами, а пластиковой картой. Чтобы контролировать свои доходно-расходные операции, гражданину нужна выписка по карте. В статье узнаем, в каких ситуациях нужна выписка по карте Сбербанка, способы ее получения.

Выписка – это бумага с данными о состоянии счета. Она показывает произведенные операции, и поступления за определенный промежуток времени. Документ можно предъявлять в качестве подтверждения своего финансового состояния.

В каких ситуациях нужна

Прежде всего, выписка из банка нужна людям, которые привыкли контролировать свои расходы и планировать бюджет.

Кроме этого, есть несколько ситуации, в которых требуется справка:

- Для визы. Чтобы получить шенгенскую или другие виды виз, необходимо подтвердить свою финансовую стабильность.

- Для въезда в страны, с которыми заключено соглашение о том, что виза не нужна. В этой ситуации гражданин подтверждает наличие денежных средств для совершения поездки.

- Чтобы взять кредит или товар в рассрочку необходима справка со счета или бумага со сведениями о заработной плате.

Как можно получить

Справка о состоянии счета выдается гражданину, который лично явился в банк и сделал запрос. Чтобы служащий банка выдал документ, необходимо предъявить паспорт.

Если документ берется для визы, то Сбербанк предоставляет возможность заказать бумагу на иностранном языке. Этой услугой пользуются часто для документов в посольство.

Кроме этого можно получить данные о состоянии счета через:

- Банкомат.

- СМС-сообщение.

- Почту РФ.

- Электронную почту.

Данные через банкомат

Чтобы узнать данные о финансовых операциях, необходимо воспользоваться услугой «Мини выписка» в банкомате Сбербанка. Этот вид справки получил такое название из-за того, что выдается информация только за 3 месяца.

Выдаются сведения на небольшом чеке. Услуга является платной. Цена составляет 10-15 рублей.

Информация через СМС-сообщения

Этим способом могут воспользоваться лица, которые подключили услугу «Мобильный банкинг». Чтобы узнать состояние счета и увидеть последние операции, необходимо отправить сообщение с текстом «Баланс ****», «История****» или «Выписка****».

Слова набираются буквами латинского алфавита. Вместо звездочек заявитель вносит 4 последние цифры номера своей банковской карты. Отправляется СМС на номер 900.

Сотрудники банка пришлют информацию о последних 10 операциях со счетом. Будут даны данные о времени проведения операции, сумме использованных или внесенных на счет средств, текущий остаток.

В зависимости от тарифа, услуга будет оказываться бесплатно или стоить 15 рублей. Если на сим-карте абонента задолженность или нет достаточного количества средств, запрос сведений производиться не будет.

Данные онлайн

Тем, кто подключил услугу «Сбербанк Онлайн», можно получить сведения в личном кабинете пользователя. Для этого понадобиться:

- Зайти на сайт.

- Ввести логин, пароль.

- Ввести капчу.

- Кликнуть по записи «Применить».

- Получить доступ к карте и посмотреть историю последних действий.

Если нужно, заявитель может распечатать справку о наличии денег. В личном кабинете можно увидеть информацию о последних 10 операциях.

Сведения по почте РФ или электронной почте

Чтобы получать данные по почте, необходимо написать заявление в отделении Сбербанка. Информация о наличии денежных средств выдается бесплатно. Гражданин оплачивает только стоимость пересылки данных.

В любом отделении банка можно написать заявление на оповещения об операциях с карты, которые будут приходить на адрес электронной почты.

Образец справки

Справка содержит информацию:

- Номер лицевого счета заявителя. Этот номер предоставляется в бухгалтерию предприятия, где работает заявитель, чтобы на него поступала заработная плата.

- Сальдо. Это сумма денежных средств, которые имеются на дату начала и конца отчетного периода. Начальное сальдо карты будет отрицательно. Это происходит из-за того, что каждый год с карты снимаются деньги за обслуживание банком.

- Зачисления и списания средств.

- В конце будет дана информация об остатке денежных средств.

Заявитель имеет право выбрать период времени, за который ему необходима выписка. Полная выписка предоставляется за отдельную плату.

При выдаче виз консульства требуют предоставить документы, подтверждающие финансовую состоятельность человека, планирующего поездку в ту или иную страну. Справка и выписка из банка для визы дают информацию о том, каким количеством средств на счету в банке располагает человек, и хватит ли их для покрытия всех возможных трат в рамках запланированной поездки. Для того чтобы их оформить, нужно всего лишь обратиться в банк, где получателя визы открыт счет, и заказать изготовление документов.

Чем дольше срок будущего путешествия, тем выше будут требования консульств к доходам претендента на визу. Если запланирован самостоятельный вояж с проживанием в отелях, оплатой транспорта и питания, то потребуют подтверждение дохода на уровне не менее 50-60 евро в день. Справка для шенгенской визы из банка подтверждает, что:

- деньги на поездку уже есть (на счету) и турист не будет ни в чем нуждаться в чужой стране;

- человек имеет достойную работу и стабильный заработок в России, поэтому у него нет надобности остаться в ЕС (в качестве нелегала).

Для тех, кто едет в уже оплаченный тур, требования будут мягче, но обязательное условие: справка с работы с подтверждением дохода для шенгенской визы. Форма этого документа стандартна, но вот требования к доходам очень отличаются для тех, кто оформляет краткосрочную, и для тех, кто – долгосрочную визу, кто планирует просто отдыхать или же работать и учиться в чужой стране.

Какая выписка из банка нужна для визы, вернее, какой доход должен быть в ней отражен, нужно узнавать в каждом конкретном случае. Например, если ребенок едет учиться в европейский университет, то родителям потребуется подтвердить наличие дохода на оплату обучения, проживание в общежитии или на съемной квартире на весь период учебы, а также на мелкие расходы. Это совсем другие суммы, если сравнивать их с обычными туристическими тратами, которые зачастую не превышают сотни евро в день.

Есть ли разница между выпиской и справкой

Изучая требования посольств разных стран, можно заметить, что в списке обязательных документов числится справка о доходах с места работы и в отдельных случаях справка из банка о состоянии счета на конкретную дату. Помимо них, посольства принимают и другие доказательства платежеспособности, в частности, такой документ, как выписка из банка или справка о движении денежных средств для визы.

Выписка показывает, когда происходило начисление средств на счет в течение определенного периода (например, за 3 месяца). Если оформлена зарплатная карта, то сотрудник консульства может увидеть регулярность денежных поступлений на карточный счет и сделать выводы о том, что с доходами претендента на визу все в порядке. Справка о состоянии счета просто фиксирует, какая сумма есть на счету (карточном, текущем или сберегательном).

Справки и выписки из банка – незаменимы, если на визу претендует человек, у которого нет официальной работы либо индивидуальный предприниматель. Если есть сомнения, то в любом визовом центре подтвердят, что справка о том, что на счету человека – круглая сумма, это достаточное подтверждение платежеспособности для поездки.

Как получить выписку по карте Сбербанка: Видео

Порядок оформления

Это очень короткий документ, в котором указываются все персональные и контактные данные заявителя, название счета, которым он владеет, сумма на нем в рублях или валюте. Для получения справки требуется только паспорт. Если документ заказывает ИП, то нужно будет показать еще свое свидетельство о госрегистрации.

Требования европейских стран

У каждой страны ЕС свои требования к уровню финансовой надежности получателей визы. Например, в Норвегии, Дании, Бельгии, Германии они очень высокие, а в Греции, Болгарии, Хорватии – гораздо ниже. Сколько евро на человека требуется для шенгенской визы, лучше узнавать непосредственно в визовом центре страны или ее консульстве.

Нужно быть готовым к тому, что потребуют подтвердить наличие суммы на уровне минимум 50–110 евро на каждый день пребывания. Если доходов недостаточно, то можно оформить спонсорское письмо от родственников с подтверждением их готовности взять расходы по поездке иностранного гостя на себя.

Выяснить просто: документ готовится в произвольной форме, но в нем есть пункты, которые обязательно должны быть освещены. К ним относятся контакты спонсора и его обещание погасить все траты. К письму прикладывается копия паспорта и справка спонсора о доходах.

Перевод выписки

Если требуется получить визу в Англию, то все подаваемые в Британский визовый центр документы, в том числе и выписка из банка, должны быть переведены на английский язык. Справка должна содержать: название финансово-кредитной организации, в которой у клиента открыт счет, его персональные данные и состояние (баланс) лицевого счета. Сумму, находящуюся на счету, переводить в денежную единицу Британии (фунт стерлингов) не нужно – достаточно указать в национальной валюте (рубль). Перевод должен быть качественным, а не выполненным на компьютере (механическим) с использованием программы-переводчика.

В какой валюте должны быть средства

Желательно, чтобы средства на счету были в валюте той страны, куда оформляется виза. Однако консульства выдвигают жесткие требования по наличию евро на счету только в том случае, если гражданин претендует на долгосрочную визу и планирует жить или работать в другом государстве.

Во всех остальных случаях подойдут и рублевые накопления – это не проблема. Сколько денег класть на счет для шенгенской визы, определяется самостоятельно, ориентируясь на требования со стороны диппредставительства каждой конкретной страны.

К примеру, испанское консульство требует, чтобы на счету безработных, студентов и пенсионеров было не менее 35 тыс. руб., а для остальных – не менее 50 тыс. руб. Бельгия выдвигает требования о наличии не менее 50-95 евро в сутки на каждый день пребывания.

Срок действия

Вопрос, сколько действует справка из банка для визы, актуален и для краткосрочного, и для долгосрочного разрешения на въезд. Справки и выписки из банка для большинства консульств требуются со сроком выдачи не старше месяца, а некоторые вообще сокращают этот срок до двух недель.

Получение выписки с банковской карточки

Выписка с банковской карты для получения визы заказывается в банке так же, как и справка. Если счет карточный, то получив выписку, можно будет увидеть, когда и сколько снималось денег в банкомате, а также как часто пополнялся счет. К выписке нужно будет приложить и ксерокопию с изображением карты.

Минимальный срок, за который нужно показать движение по счету – 3 месяца. Но если были крупные поступления ранее, то можно заказать выписку и за полгода-год, чтобы показать позитивную динамику. Консульства нормально относятся к такой практике, поскольку видно, что счет не открыт «под дату», чтобы выполнить условия для получения визы.

Клиентам Сбербанка

Сбербанк выдает справки о состоянии счета для визы. Банк охотно предоставляет сведения всего за 50 рублей, а за 100 рублей за расширенный вариант. Выписка со счета обойдется в 150 рублей. Открытие текущего счета, если его нет, обходится и вовсе бесплатно.

Через отделение банка

Обратится за справкой или выпиской можно в любое отделение Сбербанка, в том числе в других городах. Это очень удобно, если претендент на получение визы, например, вынужден приезжать в визовый центр или консульство в областной центр из небольшого города.Выписка по счету карты для визы готовится Сбербанком очень быстро – за 1 день. В отдельных случаях время изготовления могут и затянуть, но максимум на 2-3 дня.

С помощью банкомата

Получить информацию о состоянии счета можно и из банкомата. Для этого нужно всего лишь выбрать функцию «Остаток на счету» и распечатать чек. На нем будет отображено название банка, сумма на счету и дата проведения транзакции. Выглядит такая квитанция на тонкой бумаге не очень презентабельно и напоминает не официальный документ, а чек из магазина. Здесь будет указано:

- тип карты и последние четыре цифры номера счета;

- остаток средств на счету, доступных для снятия;

- дата, время транзакции;

- кредитный лимит (если карта кредитная).

Лучше всего использовать подобные чеки как дополнительный, а не как основной документ для подтверждения платежеспособности. Для основных целей лучше заказывать полноценную справку или выписку из банка на официальном бланке (можно с того же карточного счета).

Зато на границе, если возникнут вопросы по поводу средств на поездку, можно тут же в аэропорту распечатать в банкомате чек и представить его пограничникам. Это подтвердит, что есть деньги на поездку, и туриста спокойно пропустят через границу.

СМС

Многие банки предлагают клиентам такую услугу, как SMS-справка по счету. Речь идет о мгновенном уведомлении о списании и поступлении средств в автоматическом режиме и возможности заказать при помощи телефона мини-выписку об остатке на счету. Для выяснения баланса по счету нужно всего лишь отправить SMS на определенный номер (услуга чем-то напоминает информирование об остатке денег на счету мобильного телефона).

Если распечатать подобную мини-выписку, ее будет недостаточно для подтверждения финансовой состоятельности лица при получении визы. Однако в качестве дополнительного подтверждения она вполне подойдет. В том числе и при прохождении визового контроля в аэропорту.

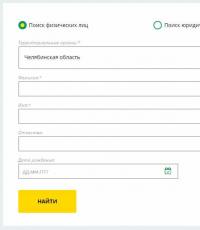

Через интернет

Заказать справку для визы онлайн можно и в Сбербанке, а также подобную услугу предлагают и многие другие банковские учреждения, например, Райффайзенбанк. Для этого нужно зайти на специальную страницу на сайте банка и заполнить графы формуляра. Потребуется ввести:

● Ф.И.О., дату рождения;

● номер мобильного телефона;

● тип справки, который требуется;

● способ получения.

Последний пункт очень важен, так как можно заказать доставку справки курьером домой или ее электронный вариант на почту. Можно также забрать ее лично, придя в отделение банка. Оплатить услугу также можно не выходя из дома – платежной картой любого банка. Для формирования пакета документов на визу лучше заказывать бумажный вариант справки с «мокрой» печатью.

По почте

После того как заказана справка в банке, можно выбрать и такой способ ее получения, как почтовое отправление. Через пару дней на почту придет письмо с нужной справкой. Учитывая работу наших почтовых служб, лучше всего заказывать документ заранее (минимум за 1 неделю до подачи бумаг на визу), так как не исключены задержки доставки.

При оформлении визы требуются бумаги, свидетельствующие о финансовой состоятельности заявителя. В ряду вариантов такого документа стоит выписка банка о состоянии счета. Предусмотрен ряд требований к ее оформлению и содержанию. Чтобы причиной отказа в оформлении визового разрешения не стала финансовая несостоятельность, стоит ознакомиться с этой статьей.

При подаче заявления на визу предоставляют подтверждение наличия средств на поездку. Если у заявителя нет постоянной работы или официальный доход слишком мал для выдачи шенгенской визы, предоставляют выписку из банка.

К оформлению этой бумаги Консульскими отделами предъявляется ряд требований. Для таких случаев не подходит выписка о движении денег, полученная в инфокиоске. Справка о состоянии счета заказывается в отделе по работе с физическими лицами.

В ряде банков эта услуга выполняется платно, а сама бумага оформляется за 1-2 дня. Стоимость составления справки варьируется в разных банках от 150 до 200 рублей.

Образец справки

Для подачи в Консульство требуется выписка с банковского счета, оформленная на специальном бланке, с круглой печатью и подписью специалиста отдела. Иногда ее дополнительно подписывает начальник отделения.

В справке указывают следующие сведения:

- Полные данные клиента, включая адрес.

- Название самого учреждения.

- Остаток денежных средств.

- Дата заключения банковского договора.

- Печать.

- Дата выдачи справки.

- Ф.И.О. работника, выдавшего выписку, его должность и подпись.

Образец справки из банка

Справка из банка имеет ограниченный срок действия – 1 месяц. Консульства стран, входящих в Шенген, не требуют, чтобы деньги замораживались до момента принятия решения о выдаче визы.

Путешественники при отсутствии счета в банке поступают так – заключают договор, берут деньги в долг и кладут их на счет. После этого оформляют справку и снова забирают средства. Недавняя дата открытия счета вызывает подозрения у работников Консульства, это может стать причиной отказа. В ряде Посольств требуют, чтобы в справке отражалось движение денег в течение 3 последних месяцев.

Сумма на счету

В разных странах, входящих в зону Шенгена, требования относительно суммы на счету рознятся. В среднем рассчитывают исходя из 60 евро на сутки. Польское Консульство требует 40 евро на сутки, немецкое – 55. Требования конкретной страны узнают перед подачей заявления на визу.

Пример расчета для шенгенской зоны

Если планируется поездка на 10 дней, а требования государства к минимальной сумме из расчета на сутки пребывания – 60 евро, то в остатке должно быть не менее 600 евро на одного человека. Допускается любая валюта счета, сумма пересчитывается по курсу на день подачи заявления.

При подаче заявления на визу всей семьей, рассчитывают сумму на каждого совершеннолетнего члена семьи.

Особенности

Если открытый счет в банке предполагает наличие пластиковой карточки, то прилагают ее ксерокопию с лицевой стороны. Существует ряд требований в счету и карте, привязанной к нему.

Еще один пример справки

- Все данные владельца и номер карты должны совпадать с данными, указанными в справке.

- Карточка позволяет расплачиваться за пределами страны.

- Срок действия карты должен быть дольше, чем планируемая продолжительность поездки.

- При оформлении мультивизы на длительный срок не предоставляют наличие средств на весь период действия визы. Сумма рассчитывается исходя из продолжительности первого планируемого пребывания в шенгенской зоне.

- Индивидуальные предприниматели прилагают к пакету подаваемых бумаг и выписке налоговые декларации. Это положительно влияет на принятие решения.

Дополнительным подтверждением наличия средств является предоставление чеков о покупке валюты перед поездкой. Эти бумаги также можно приложить к заявлению на визу.

Обычная практика класть деньги на картсчет, а после получения визы забирать их. При пересечении границы таможенники принимают решение о пропуске туриста. Нормальная практика затребовать у путешественника подтверждение наличия средств на карте или наличных денег.

В таком случае пригодится выписка из банка с подтверждением, поэтому не рекомендуют выбрасывать ее. Если срок банковских бумаг истек, рекомендуют получить новую не позже чем за месяц до поездки для перестраховки.