Картотека 1 и 2 в банке. Что подразумевают под картотекой расчетного счета

На сегодняшний день, каждый из нас, несмотря на то личность это или предприятие, имеет тесную связь с различными банками или кредитными структурами. Такая тесная связь включает в себя не только наличие различных займов и кредитов, но и ежемесячную оплату коммунальных счетов, оплату приобретенных покупок и т.д.

В связи с огромным количеством различных предоставляемых услуг и в целях обеспечения собственной безопасности, каждый банк активно занимается контролем своей деятельности. Одним из способов контроля и учета расчетно-кассового обслуживания является грамотное ведение картотеки.

Расчетно-кассовое обслуживание или РКО представляет собой один из важнейших элементов банковского бизнеса, основной функцией которого является управление бизнес-процессами, связанными со всеми стадиями обслуживания клиентов.

Основными преимущества такого обслуживания можно назвать :

- Высокую скорость и точность проведения различных операций;

- Проведение многочисленных финансовых операций, в которых задействованы все банковские ресурсы;

- Консультации по вопросу порядка проведения расчетов по первому требованию;

- Конфиденциальность о проведении финансовых операций и сохранности средств.

В состав РКО включено большое количество услуг, которые банковское учреждение в равной мере готово предоставлять как отдельным гражданам, так и различным по масштабам предприятиям. В Российской Федерации расчетно-кассовое обслуживание является платной услугой. Ее стоимость рассчитывается на основе базового тарифа учреждения и стоимости дополнительных услуг.

Для привлечения наибольшего числа клиентов, в первые месяцы новичкам предоставляются различные льготные варианты обслуживания, после завершения которых, интерес клиентов сохраняется и они переходят к стандартным условиям сотрудничества.

Учитывая то, что формирование доходов банка, напрямую зависит от обслуживания юридических лиц, перечень услуг, предоставляемых юридическому лицу значительно меньше.

Как правило, в этот список включены следующие операции:

- Пополнение или снятие средств, а также бесперебойное передвижение денежных потоков клиента;

- Банковское обслуживание в режиме онлайн;

- Осуществление различных операций с валютой;

- Безналичный расчет.

Полный перечень предоставляемых банком услуг каждой из категорий клиентов, фиксируется в договоре установленного образца.

Достаточно тесную связь с РКО имеет банковская картотека, которая ведется на основании расчетных счетов банковских клиентов. Именно здесь фиксируются вся расчетная клиентская документация, которая по каким-то причинам, получила статус не исполненных, и находится под контролем самого банка.

Причины, по которым документы попадают в картотеку

Платежные документы любого клиента могут оказаться в банковской картотеке в связи с наступлением следующих ситуаций:

- При недостаточном количество собственных денежных средств для оплаты платежных поручений;

- При ожидании разрешения плательщика для оплаты определенного обязательства;

- При ожидании проведения платежа без разрешения.

Банковская картотека

В любом банке существует: картотека 1, картотека 2.

Данная классификация складывается на основании причин, способствующих не выполнению платежных обязательств.

Картотека №1 предназначена для документов, требующих разрешений.

Картотека №2 содержит документы, подлежащие немедленному исполнению, но невыполненные по причине недостатка денежных средств на расчетном счете клиента. В последствие, по мере финансирования клиентского счета документ выполняется. Выполнение может производиться полностью или частично, в зависимости от количества поступивших денег.

Законодательной базой для ведения банковских картотек являются следующие нормативно-правовые акты, принятые в Российской Федерации:

- Налоговый и Гражданский кодексы;

- ФЗ №229 и №161

- Положения ЦБР №383-П и №385-П

- Письмо Центрального банка №18-1-2-9/1706

Согласно правилам, при соблюдении основных требований, ведение картотеки может осуществляться на электронных и на бумажных носителях.

При ведении картотеки в электронном варианте, со стороны банка в обязательном порядке должны быть созданы следующие возможности:

- Дублирование информации с электронных носителей на бумажный. При этом обязательно должны указываться реквизиты, дата и время поступления того или иного платежа в очередь;

- Информирование о совершении платежа, отзыве, возврате или суммы акцепта каждого имеющегося в ней документа;

- Информирование об уполномоченных банковских работниках, занимающихся приемом и исполнением расчетных бумаг.

Нахождение платежных документов организации в картотеки, свидетельствует о ее неплатежеспособности и неустойчивом финансовом положении, а ее отсутствие значительно увеличивает возможность получения финансирования со стороны банка.

При открытой картотеке, создание новых документов исключено.

При наличии соответствующего желания, предприятие может отозвать неисполненное или частично исполненное поручение, отказавшись от размещения его в картотеку или отменить его, при нахождении его в картотеке.

Очередность списания средств

Согласно ст. 855 при недостаточном количестве финансов для удовлетворения всех требований соблюдается определенная очередность списания средств:

- Платежные обязательства, связанные с возмещением физического и морального ущерба и взысканием алиментов;

- Списание заработной платы на основании трудового договора и выходных пособий, а также вознаграждение за интеллектуальный труд;

- Перечисления и выдача денежных средств по оплате труда по контракту, налоговые выплаты, сборы и страховые взносы в бюджет;

- Платежные обязательства на оплату других требований;

- Платежи в порядке очереди поступления.

Говоря простым языком, банковская картотека, есть не что иное, как долг. Во избежание создания долговой ямы самому себе и вступая в тесные отношения с любой банковской организацией, следует четко оценивать свои желания и платежеспособность.

4. Ведение Картотеки №1 и №2.

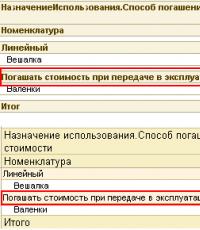

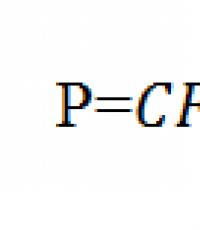

Поступающие в банк платежные требования, оплачиваемые с предварительным акцептом, учитываются на внебалансовом счете № 90901 «Расчетные документы, ожидающие акцепта для оплаты» (Картотека № 1). Расчетные документы, не оплаченные в срок из-за отсутствия средств на клиентов, учитываются на внебалансовом счете 90902 «Расчетные документы, не оплаченные в срок» (Картотека № 2). Картотека № 1 ведется по срокам оплаты, а картотека № 2 - в разрезе каждого клиента. Операции по внебалансовым счетам №№ 90901, 90902 (приход в картотеку и расход из картотеки) оформляются с использованием платёжных ордеров.

Платежные требования оплачиваются банком только в порядке предварительного акцепта. В этом документе в поле "Условие оплаты" поставщик указывает "с акцептом". В поле "Срок для акцепта" получатель средств указывает количество дней для акцепта в случае, если платеж производится при условии акцепта требования плательщиком денежных средств. Если в платежном требовании, подлежащем акцепту плательщиком, срок для акцепта не указан, то сроком для акцепта следует считать 3 рабочих дня.

На всех экземплярах принятых банком платежных требований ответственный исполнитель банка в поле "Срок платежа" проставляет дату, по наступлении которой истекает срок акцепта платежного требования. День поступления в банк платежного требования в расчет указанной даты не принимается. Последний экземпляр платежного требования используется в качестве извещения для акцепта и передается плательщику в тот же день, если документы поступили в операционное время, либо не позже следующего рабочего дня при поступлении документов по истечении операционного времени. Передача платежных требований плательщику осуществляется исполняющим банком в порядке, предусмотренном договором банковского счета.

Таким образом, платёжные требования помещаются исполняющим банком в Картотеку №1 до получения акцепта плательщика либо наступления срока платежа. Плательщик вправе отказаться полностью или частично от акцепта платежных требований по основаниям, предусмотренным в основном договоре, в том числе в случае несоответствия применяемой формы расчетов заключенному договору, с обязательной ссылкой на пункт, номер, дату договора и указанием мотивов отказа. При этом отказ плательщика от оплаты платежного требования оформляется заявлением об отказе от акцепта формы №0401004, составляемым в трёх экземплярах. Первый и второй экземпляры заявления оформляются подписями должностных лиц, имеющих право подписи расчетных документов, и оттиском печати плательщика.

Ответственный исполнитель банка, на которого возложен прием заявлений об отказе от акцепта платежных требований, проверяет правильность и полноту оформления клиентом заявления об отказе от акцепта, наличие основания для отказа, ссылки на номер, дату, пункт договора, в котором это основание предусмотрено, а также соответствие номера и даты договора, которые указаны в платежном требовании и заверяет все экземпляры заявления об отказе от акцепта своей подписью и оттиском штампа банка с указанием даты.

При полном отказе от акцепта платежное требование изымается из картотеки по внебалансовому счету №90901 "Расчетные документы, ожидающие акцепта для оплаты" и в тот же день подлежит возврату в банк - эмитент вместе со вторым экземпляром заявления об отказе от акцепта для возврата получателю средств. Первый экземпляр заявления об отказе от акцепта с копией платежного требования помещается в документы дня банка плательщика в качестве основания возврата расчетного документа без оплаты и списания с внебалансового счета №90901. Третий экземпляр заявления возвращается плательщику в качестве расписки в получении заявления об отказе от акцепта.

При частичном отказе от акцепта платежное требование изымается из Картотеки №1 и оплачивается в сумме, акцептованной плательщиком. При этом сумма, обозначенная цифрами, обводится и рядом с ней выводится новая сумма, подлежащая оплате. Произведенная запись заверяется подписью ответственного исполнителя банка. Первый экземпляр заявления об отказе от акцепта вместе с первым экземпляром платежного требования помещается в документы дня в качестве основания списания денежных средств со счета клиента, второй экземпляр заявления направляется не позже рабочего дня, следующего за днем приема заявления об отказе от акцепта, в банк - эмитент для передачи получателю средств. Третий экземпляр заявления возвращается плательщику в качестве расписки в получении заявления об отказе от акцепта.

Ответственность за необоснованный отказ от оплаты платежных требований несет плательщик. Банки не рассматривают претензии по существу отказов от акцепта. Все возникающие между плательщиком и получателем средств разногласия разрешаются в порядке, предусмотренном законодательством.

При неполучении в установленный срок отказа от акцепта платежных требований они считаются акцептованными и на следующий рабочий день после истечения срока акцепта изымаются из Картотеки №1 и при наличии денежных средств на счёте плательщика оплачиваются. При отсутствии или недостаточности денежных средств на счете платёжные требования помещаются в Картотеку №2 по внебалансовому счету №90902 "Расчетные документы, не оплаченные в срок".

В случае помещения платежного документа в Картотеку №2 не оплаченных в срок платёжных документов из-за недостаточности средств на счете плательщика, банком заполняется поле "Дата помещения в картотеку".

Ежедневное движение денежных средств по Картотеке №2 отражается в специальном журнале в разрезе расчетных (текущих) счетов с указанием даты, номера документа и списанной суммы. На каждом платежном документе, поставленном в картотеки №1 и №2, ответственный исполнитель проставляет штамп «Картотека № ...» и дату поступления в банк. При поступлении денежных средств, расчётные документы из Картотеки №2 оплачиваются в порядке, установленном статьёй №855 Части II Гражданского Кодекса. При этом:

В первую очередь осуществляется списание по исполнительным документам, предусматривающим перечисление или выдачу денежных средств для удовлетворения требований о возмещении вреда, причинённого жизни и здоровью, а также требований о выдаче алиментов;

Во вторую очередь производится списание по исполнительным документам, предусматривающим перечисление или выдачу денежных средств для расчётов по выплате выходных пособий и оплате труда с лицами, работающими по трудовому договору, в том числе по контракту, по выплате вознаграждений по авторскому праву;

В третью очередь производится списание по платёжным документам, предусматривающим перечисление или выдачу денежных средств для расчётов по оплате труда с лицами, работающими по трудовому договору, а также по отчислениям в Пенсионный фонд РФ, Фонд социального страхования РФ, Государственный фонд занятости населения РФ и фонды обязательного медицинского страхования;

В четвёртую очередь производится списание по платёжным документам, предусматривающим платежи в бюджет и внебюджетные фонды, отчисление в которые не предусмотрены в третьей очереди;

В пятую очередь производится списание по исполнительным документам, предусматривающим удовлетворение других денежных требований;

В шестую очередь производится списание по другим платёжным документам в порядке календарной очерёдности.

Списание средств со счёта по требованиям, относящимся к одной очереди, производится в порядке календарной очерёдности поступления документов. Здесь следует отметить, что Конституционный Суд РФ Постановлением от 23.12.1997г. №21-П по делу о проверке конституционности пункта 2 статьи №855 ГК РФ и части шестой статьи 15 Закона РФ «Об основах налоговой системы в РФ», в связи с запросом Президиума Верховного Суда РФ, признал не соответствующим статье 19 Части I Конституции РФ положение абзаца четвёртого пункта 2 статьи №855 ГК РФ. Таким образом, существование третьей очереди было признано неправомочным.

Частичная оплата расчетных документов осуществляется платежным ордером, оформляемым на бланке формы №0401066. Платежный ордер составляется банком в день совершения расчетной операции в количестве экземпляров, необходимом для проведения платежа. Поле "№" заполняется в соответствии с принятой в банке нумерацией для платежных ордеров, в поле "Дата" указывается дата выписки (оформления) платежного ордера. В полях "Сумма прописью" и "Сумма" указывается сумма частичного платежа соответственно прописью и цифрами, в поле "Сумма остатка платежа" - сумма остатка платежа цифрами.

Последний частичный платеж, которым осуществляется полная оплата расчетного документа, производится платежным ордером. В этом случае в полях "Сумма прописью" и "Сумма" указывается сумма последнего частичного платежа, а в поле "Сумма остатка платежа" проставляется "0-00". В поле "№ частичного платежа" проставляется порядковый номер частичного платежа.

Поля "№", "Дата", "Сумма", "Сумма остатка платежа", "№ частичного платежа" в платежном ордере должны соответствовать записи о частичном платеже в оплачиваемом расчетном документе.

Реквизиты плательщика, получателя, банка плательщика, банка получателя, а также назначение платежа переносятся из расчетного документа, по которому производится частичная оплата, в соответствующие поля платежного ордера. Значения реквизитов "№" и "Дата" оплачиваемого документа переносятся в поля "№ платежного документа" и "Дата платежного документа" платежного ордера. Ответственность за правильность переноса реквизитов из расчетного документа в платежный ордер несет операционный работник банка.

В поле "Очередность платежа" проставляется очередность платежа в соответствии с действующим законодательством и нормативными актами Банка России. В поле "Содержание операции" указывается: "Частичная оплата". Частичный платеж осуществляется тем же способом, который установлен для оплачиваемого расчетного документа, если иное не предусмотрено нормативными актами банка России или договором банковского счета.

При оформлении платежного ордера на частичную оплату на всех его экземплярах в поле "Отметки банка" проставляется штамп банка, дата, а также подпись ответственного исполнителя. Первый экземпляр платежного ордера на частичную оплату оформляется, кроме того, подписью контролирующего работника. Этот экземпляр помещается в документы дня, а последний экземпляр платежного ордера служит приложением к выписке из лицевого счета.

При осуществлении последнего частичного платежа по расчетному документу первый экземпляр платежного ордера, которым был произведен этот платеж, вместе с первым экземпляром оплачиваемого расчетного документа помещается в документы дня. Оставшиеся экземпляры расчетного документа выдаются плательщику одновременно с последним экземпляром платежного ордера, прилагаемого к выписке из лицевого счета.

- Картотека - что это? какую очередность ставят на банковскую картотеку?

- Картотека в банке очередность

- Картотека в банке: что это?

- Картотека расчетных документов, или очередь распоряжений

- Картотека на расчетном счете: о чем говорит ее наличие и каких видов она бывает

- Что такое картотека и расчетно-кассовое обслуживание

Картотека - что это? какую очередность ставят на банковскую картотеку? Предположим, предприятие передает в банк платежное поручение, но в данный момент на расчетном счете у него недостаточно средств для его немедленного исполнения и банковский кредит не предоставляется.В таком случае банковский служащий проверяет правильность оформления платежного поручения и помещает его в картотеку.

Картотека в банке очередность

В этих случаях банк принятые поручения помещает в картотеку № 2 (просроченные оплатой расчетные документы). Оплачиваются они в порядке действующей очередности платежей Для упрощения техники расчетов в порядке плановых платежей хозорганы могут в начале каждого месяца сдавать банку расчетные документы, выписанные для расчетов на весь месяц.

Эти документы помещаются банком в картотеку № 1 (документы, ожидающие наступления срока оплаты) и оплачиваются из этой картотеки в дни очередных плановых платежей.

Картотека - что это? какую очередность ставят на банковскую картотеку?

В такой ситуации в Картотеку № 1 попадают расчетные документы, не подлежащие оплате в период действия ограничения на распоряжения счетом. Картотека № 2 используется следующим образом. Картотека расчетных документов, или очередь распоряжений Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации и фонды обязательного медицинского страхования; - 4-я очередь - платежные документы, предусматривающие платежи в бюджет и внебюджетные фонды, отчисления в которые не предусмотрены в третьей очереди; - 5-я очередь - исполнительные документы, предусматривающие удовлетворение других денежных требований; - 6-я очередь - другие платежные документы в порядке календарной очередности.

Несмотря на достаточно четкую формулировку ст. 855 ГК РФ, при ее использовании на практике возникают вопросы.

Картотека в банке: что это?

- Комментарий к Части 2 Гражданского кодекса РФ Статья 855

- Что такое банковская картотека?

- Банковская картотека

- Картотека в банке очередность

- Картотека - что это? Какую очередность ставят на банковскую картотеку?

- Что подразумевают под картотекой расчетного счета

- При поступлении денег на счет банк исполнит имеющиеся в картотеке исполнительные документы

- Очередность платежей

Комментарий к Части 2 Гражданского кодекса РФ Статья 855 Очередность списания денежных средств со счета Комментарий к статье 855 1. Порядок списания денежных средств со счета клиента зависит от того, достаточно ли на счете денежных средств для удовлетворения поступающих требований.

ГК РФ при определении очередности платежей следует руководствоваться порядком, устанавливаемым федеральными законами о федеральном бюджете. Последний из них - Федеральный закон от 13.10.2010 N 357-ФЗ «О Федеральном бюджете на 2011 год и на плановый период 2012 и 2013 годов».

В соответствии с п. 1 ст. 5 Закона N 357-ФЗ списание средств по расчетным документам, предусматривающим платежи в бюджеты бюджетной системы РФ, а также перечисление или выдача денежных средств для расчетов по оплате труда с лицами, работающими по трудовому договору, производятся в порядке календарной очередности поступления указанных документов после перечисления платежей, осуществляемых в первую и во вторую очереди. Таким образом, третья и четвертая очереди, указанные в ст.

855 ГК РФ, фактически сливаются в одну, пятая очередь становится четвертой, а шестая, соответственно, пятой.

- у плательщика недостаточно денежных средств для их исполнения;

- ожидается акцепт плательщика для исполнения;

- ожидается проведение платежа без акцепта в установленных законодательством случаях.

Картотека в банке бывает двух видов: так называемая Картотека № 1 (внебалансовый счет банка № 90901 «Расчетные документы, ожидающие акцепта для оплаты») и Картотека № 2 (внебалансовый счет № 90902 «Расчетные документы, не оплаченные в срок»).

Картотека № 1 используется для расчетов, по которым требуется акцепт владельца счета либо разрешение на проведение операций в установленных законодательством РФ случаях.

При наличии на счете денежных средств их списание со счета производится в календарной очередности - в порядке поступления распоряжений клиента и других документов на списание. Иной порядок списания денежных средств со счета может быть предусмотрен законом.Что такое банковская картотека? В первую из них входит документация, выполнением которой предполагается наличие специального разрешения.

Банковская картотека

Внимание

Второй вариант используется, если на счете клиента недостаточно денежных средств для немедленного выполнения платежного документа. Это является основной причиной попадания в картотеку банковской компании.

В дальнейшем выполнение соответствующего документа происходит параллельно с тем, как на клиентский счет поступают деньги. Банковская картотека В этом случае в «Условие оплаты» получатель средств проставляет «С акцептом».

Очередность списания платежей в картотеке банка

ИНКАССОВОЕ ПОРУЧЕНИЕ (распоряжение)- распоряжение банку о списании со счета плательщика причитающихся с него платежей согласно прилагаемым документам, подлежащим оплате в бесспорном порядке (исполнительные листы судов, исполнительные надписи нотариусов, приказы государственного. и ведомственных арбитражей и т. д.). И. п. составляется в 2 экз. первый используется банком поставщика в качестве мемориального ордера при оплате документов, второй возвращается взыскателю в качестве уведомления о зачислении суммы платежа на его счет оплаченный исполнительный документ выдается плательщику.

Если плательщик обслуживается иногородним учреждением банка, И. п. пересылается через банк, обслуживающий взыскателя, в банк плательщика. Оплата И.

Если для покрытия всех платежей средств на расчетном счете недостаточно, у организации образуется просроченная задолженность и она теряет право свободно распоряжаться расчетным счетом. Тогда платежные документы Госбанк перемещает из картотеки 1, где документы хранятся до наступления срока оплаты, в картотеку 2 не оплаченных в срок платежных документов.

Оплата этих документов производится по мере поступления средств на расчетный счет в порядке следующей очередности ПРИНУДИТЕЛЬНОЕ СПИСАНИЕ СРЕДСТВ со счетов в Госбанке СССР применяется при бесспорных претензиях к расчетному или текущему счету плательщиков, а также в случае недостатка средств на его счете для единовремелного удовлетворения всех претензий. Бесспорное списание средств (см.) осуществляется по распоряжениям взыскателей.

Картотека в банке очередность Все остальные случаи должны быть указаны в договоре, заключаемом между владельцем счета и финансовым учреждением. Процедура по переводу этих обязательств в картотеку осуществляется следующим образом:

- Фиксирование (регистрация) расчетных документов сотрудником банка либо в электронном виде, либо посредством бумажного носителя.

- Отражение неисполненных платежей на соответствующих внебалансовых счетах.

- Передача клиенту уведомления, в котором присутствуют все сведения по поводу направления документа в очередь.

- Выплата по платежным документам после того, как на счете клиента появляется достаточная сумма для проведения операции.

Что касается очередности осуществления транзакций, то они производятся в соответствии с тем, какой документ был предъявлен для расчета первым.

5.10. После подписания платежного поручения статус остался «На подписании», не изменился на «Готово к отправке».

5.1. Платежка в статусе «Отказ», почему?

Платежное поручение отклонилось в системе расчетов. Подробности можно уточнить по телефонам горячей линии для юр.лиц.

5.2. Платежка прошла по выписке, а статус у нее не изменился.

К сожалению, в системе Альфа-Бизнес Онлайн бывает, что статус платежного поручения не меняется. Рекомендуем отслеживать исполнение по выписке или по смс-уведомлению.

5.3. Что значит статус «Готов к отправке?»

Платежное поручение подписано, но не отправлено в банк. Чтобы его отправить, нужно его выделить и внизу страницы нажать на ссылку «Отправить в банк».

Подробнее смотрите в разделе 4.4. Как отправить в банк платежное поручение?

5.4. Что значит статус «Удаленное»?

Платежное поручение помечено как «Удаленное», т.е. вы нажали кнопку «Удалить». Из системы платежное поручение не удаляется, у него меняется статус.

Документ в статусе «Удаленное» не может быть переведен в какой-либо другой статус, но его можно:

- Скопировать;

- Сохранить как шаблон;

- Распечатать.

5.5. Что значит статус «Картотека»?

Все платежи, которые не были обработаны в течение дня автоматически или вручную (см. 5.7. Что значит статус «Дневная очередь»?) при закрытии дня переносится в картотеку.

Скорее всего у вас не хватало средств на счете. Из картотеки документ может быть проведен или отклонен операционистом.

5.6. Что значит статус «Черновик»?

- Платежное поручение находится в статусе «Черновик», если:

- Платежное поручение сохранили как «Черновик»;

- Сохраненное или подписанное, но не отправленное в банк платежное поручение открыли на редактирование;

- При импорте платежного поручения система Альфа-Бизнес Онлайн исправила ошибки.

Платежное поручение в статусе «Черновик» можно подписывать без дополнительного сохранения. Как подписывать платежные поручения смотрите в разделе «4.3. Как подписать платежное поручение?».

5.7. Что значит статус «Дневная очередь»?

- Платеж может отправиться в дневную очередь, если:

- У рассчетного счета установлено специальное условие картотеки: «электронная картотека» или «бумажная разновалютная картотека»;

- Установленная максимальная допустимая очередность документа по рассчетному счету меньше очередности платежа;

- При нехватке доступного остатка на рассчетном счету для проведения списания.

- Если документ попал в дневную очередь, то он может автоматически обработаться только при соблюдении условий:

- Он первый в очереди;

- На счете есть средства на его полную оплату;

- На счете есть специальное условие «On-line обработка факта зачисления».

Подробности можно уточнить по телефонам горячей линии для юр.лиц.

5.8. Что значит статус «На обработке»?

Платеж отправлен в систему расчетов.

5.9. Что значит статус «Поставлен в рейс»?

В системе «Альфа-Бизнес Онлайн» появилась возможность отправлять платежи по системе БЭСП, если в поле «Вид платежа» проставить значение «Срочно». Обычные платежи, в том числе и с пометкой «Отправить текущим днем», отправляются рейсами. Срочные отправляются по системе БЭСП. Если вдруг платеж нельзя провести по системе БЭСП, он отправляется, как обычный, в рейсе.

Расчетно-кассовое обслуживание в банке. Картотека - что это?

Статус платежа «Поставлен в рейс» уведомляет, что данный платеж не пошел по планируемому срочному маршруту.

Подробнее о системе БЭСП можно посмотреть информацию в разделе 19. БЭСП

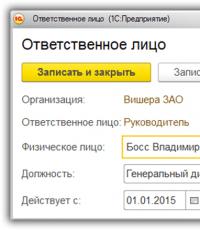

5.10. Подписали платежное поручение, но статус «На подписании» не изменился на «Готово к отправке».

Скорее всего, система ждет второй подписи, так как в правиле подписи у вас установлено «Руководитель и бухгалтер».

Проверить установленные правила подписи вы можете в «Настройках».

- Для этого выберите в правом верхнем углу страницы сайта ссылку «Настройки».

- Щелкните на ссылку или пиктограмму «Организации».

- Откроется список ваших организаций. Дважды щелкните на своей организации, в которой не подписывается платеж.

- Откроется список правил подписи для организации. Проверьте, какое правило подписи у вас.

- Если у вас правило подписи «Руководитель и бухгалтер», но в организации должен быть только один пользователь, то вам нужно:

- Cвязаться с менеджером отделения.

- Попросить изменить правило подписи.

- Отредактировать платежное поручение (как отредактировать платежное поручение смотрите в разделе «4.17. Как изменить платежное поручение?») и подписать его еще раз.

5.11. Статусы платежей не обновляются…

5.12. Какие бывают статусы у платежных поручений?

| Статус | Значение |

| Новое | Создан новый платеж, но еще не сохранен |

| Черновик | Новый платеж сохранен как черновик; сохраненный или подписанный платеж открыт на редактирование; при импорте система исправила ошибки в файле загрузки |

| На подписании | Платеж сохранен и ожидает подписей всех уполномоченных лиц |

| Удалённое | Платежное поручение удалено |

| Готов к отправке | Платеж подписан, его можно отправлять в банк |

| На обработке | Платеж отправлен в систему расчетов |

| Картотека | Все платежи, которые не были обработаны в течение дня автоматически или вручную при закрытии дня переносится в картотеку (см. 5.5. Что значит статус «Картотека»?) |

| В дневной очереди | Платеж на обработке: помещен в дневную или специальную очередь (подробнее см. 5.7. Что значит статус «Дневная очередь»?) |

| Поставлен в рейс | Данный платеж не пошел по планируемому срочному маршруту (подробнее см. 5.9. Что значит статус «Поставлен в рейс»?) |

| Отправлен | Палатеж выполнен, т.е. передан в банк получателя или отправлен почтой ЦБР |

| Исполнен | Платеж исполнен |

| Отказ | Платеж отклонен |

Реализована возможность учета комиссий на счетах просроченной задолженности.

30 сентября 2016, Версия 16.5

Реализована возможность формирования извещений о постановке в картотеку /заявления об акцепте в формате OOXML.

03 июня 2016, Версия 16.3

Реализована возможность определения счета требований при постановке документов комиссий в картотеку по алгоритму банка.

12 февраля 2016, Версия 16.1

Реализована возможность формировать проверочную ведомость N 1 по картотеке 1 по сроку по подразделению.

02 октября 2015, Версия 15.5

24 октября 2013, Версия 13.10

Реализована возможность печати извещения о постановке в картотеку/заявления об акцепте в формате MS Word по алгоритму банка.

24 октября 2013, Версия 13.10

При формировании документов картотеки реализована возможность выбора варианта определения подразделения: по договору РКО, по подразделению пользователя.

18 июля 2013, Версия 13.7

Реализована поддержка требований пункта 4.4. Положения N 383-П от 19 июня 2012 г. в части исполнения распоряжения получателя средств, по которому получен частичный акцепт плательщика, при недостаточности денежных средств на банковском счете плательщика.

22 марта 2013, Версия 13.3

Для выполнения требований Положения от 19 июня 2012 г. N 383-П в печатной форме извещения о постановке в картотеку, вместо слова "картотека" используется слово "очередь".

25 января 2013, Версия 13.1

Реализована проверка соответствия даты отзыва и даты переноса документов картотеки установленному в банке количеству рабочих дней, в течение которых разрешена вставка документов.

19 октября 2012, Версия 12.19

Реализована возможность постановки платежных требований в картотеку к текущим счетам клиентов-физических лиц.

12 мая 2012, Версия 12.8

В соответствии с Положением N 2-П при оплате документов картотеки в платежном ордере срок платежа не заполняется.

06 апреля 2012, Версия 12.6

При выполнении оплаты документов картотеки по журналу распоряжений пользователем указывается уровень минимально допустимого остатка на расчетном счете. Документы будут оплачиваться до достижения уровня остатка на счете равного или выше указанного, а оставшиеся неоплаченные документы будут перенесены в картотеку 2.

23 марта 2012, Версия 12.5

В печатную форму отчета о документах картотеки добавлена шапка отчета.

03 февраля 2012, Версия 12.2

В соответствии с Положением 302-П реализована возможность ведения аналитического учета счетов картотеки (90901) по расчетным документам, ожидающим акцепта, в разрезе срока платежа и клиента. Это позволит в случае соответствующей учетной политики банка выполнять поиск и открытие счета картотеки с учетом клиента.

ЧТО ТАКОЕ БАНКОВСКАЯ КАРТОТЕКА? Под банковской картотекой принято понимать расчетные документы клиентов, которые подлежат контролю со стороны кредитно-финансового учреждения, которое обслуживает конкретного пользователя.Эти документы обычно характеризуются в качестве невыполненных. Платежные документы банковского клиента могут попадать в картотеку банка по нескольким причинам. Так, для исполнения так называемых платежных поручений может быть недостаточно имеющихся денег, ожидания осуществления платежа в условиях отсутствия акцепта в соответствии с отечественным законодательством, ожидания акцепта клиента. В отечественных кредитно-финансовых учреждениях принято выделять такие виды картотек, как Картотека №1 и Картотека №2. В первую из них входит документация, выполнением которой предполагается наличие специального разрешения. Второй вариант используется, если на счете клиента недостаточно денежных средств для немедленного выполнения платежного документа. Это является основной причиной попадания в картотеку банковской компании. В дальнейшем выполнение соответствующего документа происходит параллельно с тем, как на клиентский счет поступают деньги. Одновременно с этим необходимо помнить о том, что новые платежные документы, которые создаются пользователем, не подлежат банковскому выполнению до закрытия картотеки. Впрочем, может осуществляться частичная оплата соответствующих платежных поручений, чего нельзя сказать об обычных. В случае наличия у компании картотеки речь можно вести о нестабильном финансовом положении предприятия. Если у последнего нет так называемой картотеки банка, оно может претендовать на получение со стороны кредитно-финансовой организации дополнительного финансирования. Допустим, платежное требование предъявляется на предприятие со стороны поставщика. При этом его оплата должна осуществляться с акцептом плательщика. В подобных ситуациях в качестве условия оплаты тот, кто получает денежные средства, должен указать «с акцептом». Подобное требование помещается в Картотеку № 1, при этом владелец расчетного счета получает с целью принятия оплаты один экземпляр. На сегодняшний день крайне редко осуществляются расчеты платежными требованиями. Что касается второго варианта применения Картотеки № 1, то здесь речь идет о помещении в документы, которыми предполагается разрешения на исполнение. Такая необходимость может возникнуть, если, к примеру, кредитно-финансовая организации получает судебное решение относительно ареста баланса либо же какой-нибудь части суммы, которая на нем находится. В подобном случае в картотеке будут находиться документы, которые не оплачиваются, пока доступ к распоряжению счета является ограниченным. Использование картотеки № 2 имеет следующие особенности. К примеру, компанией передается платежное поручение в банковскую структуру. При этом в текущем периоде у нее наблюдается нехватка денег на расчетном счете для того, чтобы соответствующее поручение было немедленно исполнено, а кредит в банке невозможно получить. Так, служащий банка осуществляет проверку того, правильно ли было оформлено платежное поручение, а затем, если нарушений не было обнаружено, помещает в картотеку. После этого платежное поручение исполняется параллельно тому, как на счет поступают денежные средства, согласно очередности платежей, которая предполагается российским законодательством. Примечательным является то, что кредитно-финансовые учреждения могут исполнять очередные платежные поручения до того момента, когда картотека будет полностью закрыта. Таким образом, дальнейшее распоряжение на списание денежных средств, как правило, начинает действовать только после исполнения тех платежных поручений, которые уже имеются в так называемой картотеке банковской организации. Помимо этого, платежное поручение, которое еще не было исполнено, может быть отозвано компанией посредством отказа от помещения его в картотеку. Поручение также может быть отменено организацией, даже если оно уже находится в картотеке. Также в случае, если поручение было исполнено не полностью, пользователь имеет полное право отозвать платеж на те денежные средства, которые остались не использованными.