Налоговый федерализм. Сущность налогового федерализма и его роль в развитии фискальной децентрализации

Классификация налогов по принадлежности к уровням управления и власти в связи с федеративным устройством Российской Федерации подразумевает введение понятия налогового федерализма - законодательное установление равноправных отношений между федеральным центром и субъектами Федерации при формировании доходов бюджетов всех уровней, достигаемое за счет оптимального сочетания их налогового потенциала, выполняемых финансово-хозяйственных, социальных функций и имеющихся общественно необходимых потребностей.

Налоговый федерализм - это разграничение и распределение налогов между уровнями бюджетной системы страны, т. е. это совокупность отношений в налоговой сфере между РФ и ее субъектами, органами местного самоуправления, которые обусловлены необходимостью реализации закрепленных в Конституции полномочий.

Основная цель налогового федерализма состоит в обеспечении единства государства и стабильности его социально-экономического развития на основе удовлетворения потребностей в денежных средствах всех уровней власти за счет перераспределения части ВВП между звеньями бюджетной системы.

В основу налогового федерализма положены следующие принципы:

§ Зависимость поступлений по налогам от результатов деятельности органов власти и управления. Означает, что на региональные и местные органы власти возлагается функция по осуществлению контроля за поступлением налогов.

§ Степень мобильности облагаемой базы. Высокой степенью мобильности обладают труд и капитал в денежной форме, а более низкой - имущество и природные ресурсы, поэтому налоги на труд и капитал в основном закрепляются за федеральным бюджетом, а налоги на имущество и природные ресурсы - на региональном и местном уровне.

§ Экономическая эффективность отдельных видов объектов обложения. Издержки по взиманию налогов не могут превышать размера собранных налогов.

§ Регулирование процессов на макроэкономическом уровне. Означает, что за федеральным бюджетом закрепляются основные налоги, через которые осуществляется регулирование процесса воспроизводства на уровне всей страны.

Существуют несколько подходов к решению проблемы налогового федерализма:

§ Кумулятивный - соединение в одной ставке налога ставок каждого уровня власти. Региональные и местные органы власти вправе взимать в дополнение к общефедеральным налогам одноименные налоги, размеры которых установлены верхним пределом. При этом федеральная ставка едина на всей территории страны, а региональная и местная - устанавливаются в пределах лимита (например, налог на прибыль: на федеральном уровне - 2%, на региональном - до 18%, но не ниже 13,5%).

§ Нормативный - устанавливаются нормативы, т. е. проценты, в пределах которых происходит распределение дохода от налогов между уровнями бюджетной системы (не ниже установленного процента).

§ Дистрибутивный - концентрация налоговых поступлений первоначально на едином счете, а в дальнейшем их перераспределение между звеньями бюджетной системы.

§ Фиксированный - разграничение и закрепление соответствующих налогов между разными уровнями управления в соответствии с принципами налогового федерализма. Способы разграничения и распределения налогов различны.

Распределение налогов между уровнями бюджетной системы Таблица 3

| Вид налога | Определение | Сбор и управление | Комментарии | |

| Налоговой базы | Налоговой ставки | |||

| Налог на прибыль | Ф | Ф | Ф | Мобильная налоговая база, стабилизационный инструмент |

| Налог на доход физических лиц | Ф | Ф,Р | Ф | Перераспределительный, стабилизационный инструмент, мобильная налоговая база |

| Многоуровневый налог с продаж (НДС) | Ф | Ф | Ф | Децентрализированное управление трудноосуществимо, если ставки и базы различаются в регионах |

| Акцизы | Ф,Р,М | Ф,Р,М | Ф,Р,М | Налогообложение по месту производства предотвращает экспорт налогов |

| Налог на недвижимость | Р | М | М | Иммобильная налоговая база, оплата по принципу получаемых выгод |

Распределение налогов между уровнями бюджетной системы в РФ в 2008 году Таблица 4

По объекту налогообложения налоги делятся на:

§ налоги на доходы;

§ налоги на имущество;

§ налоги на потребление;

§ налоги на капитал.

По субъекту-налогоплательщику можно выделить следующие виды налогов:

§ налоги с физических лиц (налог на доходы физических лиц, налог на имущество физических лиц и др.);

§ налоги с организаций (налог на прибыль организаций, налог на добавленную стоимость и т. д.).

Следующая классификация налогов - по способу изъятия. В данном случае налоги подразделяются на прямые и косвенные. Это деление осуществляется по трем признакам:

§ по способу уплаты;

§ по способу взимания;

§ по экономическому признаку.

Исходя из первого признака, к прямым налогам относятся налоги, которые вносятся в бюджет действительными плательщиками налогов, а косвенные налоги вносятся в бюджет третьими лицами и ими перелагаются на конечных потребителей товаров, работ, услуг. Исходя из второго признака к прямым налогам относятся налоги, взимаемые по окладным листам, кадастрам; а к косвенным налогам - налоги, взимаемые по тарифам. В соответствии с экономическим признаком к прямым налогам относятся налоги, взимаемые с производства (доходов, имущества), а к косвенным - налоги, взимаемые с потребления (расходов, пользования имуществом). К прямым налогам можно отнести налог на имущество, налог на доходы физических лиц, налог на прибыль организаций, а к косвенным налогам - налог на добавленную стоимость, акцизы.

Налоговый предел - это предельный уровень налогообложения, превышение которого ведет к снижению налоговых поступлений и при котором достигается оптимальная для плательщиков и государственной казны доля валового внутреннего продукта, перераспределяемого через бюджетную систему. Налоговый предел выражается в принципе соразмерности. Принцип соразмерности ярко иллюстрируется кривой Лаффера. Кривая показывает, что при повышении ставки налога до налогового предела налоговые доходы бюджета возрастают.

Однако при превышении уровня налогового предела уплата налога приводит к тому, что у налогоплательщика чистого дохода практически не остается. Начинается спад экономической активности, а уклонение от налогов приобретает массовый характер. Происходит искусственное занижение налоговой базы, перемещение валового внутреннего продукта в сферу теневой экономики и, как следствие, сокращение налоговых доходов бюджета.

При определении влияния налогов на экономический рост необходимо учитывать связь между уровнем налогообложения и объемом налоговых поступлений в бюджет. Для характеристики изменений налоговых поступлений под влиянием определяющих экономических факторов (валового внутреннего продукта, доходов населения, уровня розничных цен и т. д.) в макроэкономике применяется коэффициент эластичности налогов.

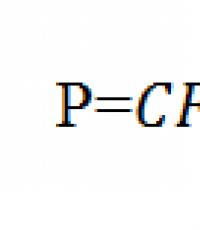

Коэффициент эластичности налогов рассчитывается по формуле:

§ Э - коэффициент эластичности;

§ X - начальный уровень налоговых поступлений (всех, группы налогов или отдельного налога);

§ X 1 - прирост налоговых поступлений (всех, группы налогов или отдельного налога);

§ Y - начальный уровень определяющего фактора (например, ВВП и др.);

§ Y 1 - прирост анализируемого фактора.

Коэффициент эластичности налогов показывает, насколько процентов изменяются налоговые поступления при изменении определяющего фактора на 1%. Если он равен единице, то доля налоговых доходов государства в ВВП остается стабильной. Если коэффициент больше единицы, то налоговые доходы увеличиваются более быстрыми темпами, чем возрастает ВВП, и удельный вес налоговых доходов в ВВП возрастает. При коэффициенте меньше единицы доля налоговых поступлений в ВВП снижается.

Форма правления, такая как демократия, к которой так стремится Российская Федерация, невозможна без соблюдения фундаментальных прав и свобод человека, без без свободы слова и многих других принципов правового государства.

Для начала необходимо понять, а что же такое федерализм и в чем заключаются его основные и бюджетные принципы. Федерализм - это единая система внутри одного государства, разделенная на области, которые отчасти сохраняют свою самостоятельность в экономических, политических, социальных, культурных и других сферах жизни общества. Иными словами, каждый субъект государства с имеет право на внесение поправок в местное законодательство, а также на распределение бюджетных средств.

Развитие федерализма в России имеет долгий и С введением Конституции, принятой на в 1993 году, Россия получила статус федерации. В статье 5, части 3 Конституции РФ прописаны основные принципы федерализма. Итак, основные принципы федерализма заключаются в том, что:

- Во-первых, каждый субъект федерации (край, автономный округ, область, автономная область, имеет собственное законодательство и устав. Республики имеют Конституцию и местное законодательство.

- Во-вторых, происходит разделение предметов ведения между органами территориальных единиц федерации и органами государственной власти.

- В-третьих, несмотря на размеры территории, все субъекты РФ имеют равные, одинаковые права и общий экономический, политический, социальный статус.

- В-четвертых, Конституция закрепляет принцип федерализма, гласящий о том, что все народы, которые проживают на равны и имеют право на самоопределение (то есть право обозначать свой политический статус внутри государства, культурный, социальный курс развития общества, изменять территориальную форму и др.).

- В-пятых, несмотря на разграничение областей ведения между органами государственной власти и органами субъектов, на территории государства существует единая, целостная система правления.

Безусловно, принципы федерализма, закрепленные в статье 5 Конституции РФ, необходимы для создания демократического государства. Но если проанализировать современную российскую действительность с её многонациональным народом и огромной территорией, принципы федерализма открывают колоссальное количество проблем, которые требуют незамедлительного решения (это и равные дотации в субъекты РФ для поддержания экономики, и ущемление прав граждан по национальному признаку, и др.).

В Конституции РФ прописаны и основные принципы бюджетного федерализма (статья 73). Принципы бюджетного федерализма означают то, что каждая территориальная единица федерации обладает самостоятельностью в бюджетной деятельности. Но бюджетная деятельность субъектов РФ не должна расходиться в принципах проведения единой государственной целями, задачами и курсами развития экономики федерации в целом, реализация которых должна происходить из средств федерального бюджета.

Основным принципом бюджетного федерализма в РФ является то, что на всей территории государства существует единая налоговая и бюджетная система. Единство или целостность бюджетной системы заключается в том, что, во-первых, в федерации существует единая денежная система, а, во-вторых, за нарушения законодательства, касающегося бюджета РФ, применяются одни и те же санкции. Второй принцип бюджетного федерализма заключается в самостоятельности бюджетов субъектов, иными словами, территориальные единицы имеют право в пределах компетенции осуществлять бюджетный закреплять налоговые сборы, а также разрабатывать планы по расходам и получениям финансов. Третий принцип - равенство бюджетных прав.

Результат поиска по запросу:

Фискальный федерализм

Фискальный федерализмСистема финансовых отношений субъектов иерархической структуры административно-территориальных образований, в которой каждый субъект является членом более чем одного образования. Это понятие, с одной стороны, выходит за чисто бюджетные рамки, с другой, - не замыкается на отношениях между центром и регионами, включая и финансы муниципальных образований.

Неразделимость основных функций разных уровней власти (образование, здравоохранение, социальное обеспечение, правопорядок одинаково важны и для местного самоуправления, и для региона, и для федерации в целом) не позволяет говорить о какой-то единой модели фискального федерализма . В высокой степени здесь отражаются исторические особенности формирования государственности и национальной традиции. Для России с ее характерно высокой централизацией внедрение либеральных идей в 90-х гг. проходило особенно остро (провозглашение «районных суверенитетов», образование муниципальной милиции, желание иметь местную налоговую службу, отказ федерального бюджета от подоходного налога, местное налоготворчество).

Региональные и местные налоги всегда в той или иной форме находятся под общегосударственным контролем, чтобы государство могло проводить единую налоговую политику, обеспечивать системность налогов, управлять их общей тяжестью, не допускать ущемления доходной базы одних бюджетов за счет других, регулировать механизм перераспределения части средств между бюджетами, предотвращать возможные случаи ошибочных решений на местах.

В мире используется две модели фискального федерализма : соответственно с высокой и низкой долей подоходного налога в бюджетах низших уровней. При этом во всех странах действуют системы межбюджетного регулирования, обусловленные неравномерностью социально-экономического развития территорий, концентрацией доходов и децентрализацией расходов.

Огромное значение для России с точки зрения бюджетного регулирования имеет усиление роли центра в перераспределении ресурсов и повышение его доли в консолидированном бюджете. Из всех федераций Россия относится к числу стран с самой низкой долей центрального бюджета. Решение главных проблем фискального федерализма связано с ростом экономики и увеличением бюджетных доходов. Поэтому налоги должны выполнять не только фискальную функцию, но и инициировать запуск инвестиционного процесса. Отсюда следует неизбежность усиления роли налогов в выходе России из финансово-экономического кризиса. Важным шагом в этом направлении стало принятие Бюджетного и Налогового кодексов РФ.

Налогово-бюджетные взаимоотношения между федеральным, региональными и местными органами власти и управления являются одним из ключевых факторов экономического развития РФ.

По мере того, как происходит процесс децентрализации финансово-экономических отношений в обществе, от решения проблем оптимального соотношения федерального бюджета, региональных и местных бюджетов во многом зависит сохранение целостности страны, стабильности и управляемости социально-экономической сферы.

Проблема разграничения полномочий между федерацией, субъектами Федерации и местными органами власти является определяющей при становлении бюджетно-налогового федерализма. Россия относиться к асимметричным федерациям. Асимметричность федерации не означает отступления от принципов федерализма. Когда такая асимметричность вызвана объективной необходимостью, это обязательное условие для сбалансированности интересов ее субъектов, а значит и для сохранения единства федеративного государства.

В федеративных государствах постоянно ведется поиск формулы распределения доходов и расходов (властных полномочий) между различными уровнями власти, которая бы улучшила финансовое состояние и качество выполнения возложенных функций и задач без ухудшения положения других уровней власти. Однако в жизни очень трудно добиться такого состояния. Итальянским экономистом В.Парето было введено понятие оптимума (оптимум Парето), означающее такое состояние, при котором невозможно улучшить положение какого-либо из участников обмена без того, чтобы не ухудшить положение хотя бы одного из остальных. Но иногда наблюдаются изменения, которые улучшая положение одних, не затрагивают положения других. Подобные изменения получили название улучшение по Парето.

Увеличение доли федерального бюджета РФ одновременно приводит к снижению доли бюджетов территорий. Это ущемляет интересы субъектов Федерации. Теория бюджетно-налогового федерализма направлена на поиск такой модели бюджетного устройства, которая бы позволила максимально удовлетворять нужды населения в государственных услугах, независимо от того, на каком уровне они будут оказываться. Структурные изменения в бюджетной системе страны не должны ухудшить качество и снизить объем оказываемых услуг гражданам.

По мнению В.П. Орешина, Л.В. Потапова в настоящее время в РФ сложилась определенная система бюджетно-налогового федерализма. Эта система предполагает относительно самостоятельное и независимое функционирование бюджетных систем различного уровня управления: федерального, регионального и местного.

Ученые-экономисты Викторова Н.Г., Евстигнеев Е.Н., Харченко Г.П. отмечают, что в России существует проблема бюджетно-налогового федерализма. По их мнению, суть этой проблемы заключается «в определении и понимании налогов как системного элемента экономики, определяющего финансовое благополучие государства в целом, территориальных образований, предприятий и граждан. Налоги, являясь главным источником бюджетных доходов, задают не только параметры постатейного финансирования расходов, но и служат основой для территориального перераспределения финансовых ресурсов». В этой связи бюджетно-налоговая политика должна быть направлена на сбалансирование интересов центра и территорий, определения четких пропорции распределения налоговых платежей по звеньям бюджетной системы3.

На наш взгляд проблему бюджетно-налогового федерализма следует рассматривать значительно шире. Реальный бюджетно-налоговый федерализм должен базироваться на сочетание интересов, обеспечивающих высокую степень самостоятельности территориальных бюджетов при сохранении ведущей роли федерального бюджета. Не случайно бюджетный Кодекс РФ (ст.28) к одним из основных принципов построения бюджетной системы относит принцип самостоятельности бюджетов всех уровней.

Под налоговым федерализмом в научной литературе, как правило, принято понимать разграничение и распределение налоговых источников доходов по определенной формуле между уровнями бюджетной системы страны.

По мнению д.э.н., проф. Р.Г. Сомоева налоговый федерализм следует рассматривать в узком и широком смысле этого слова. В узком смысле под данным термином можно понимать разграничение и распределение налоговых источников доходов по определенной формуле между уровнями бюджетной системы страны.

В широком смысле налоговый федерализм можно характеризовать как сложную и многомерную совокупность отношений в налоговой сфере между Федерацией, субъектами Федерации и местными органами самоуправления, обусловленные необходимостью эффективной реализации на самостоятельной основе закрепленного Конституцией, федеративным договором и иными законодательными актами круга полномочий в общегосударственных, общенациональных интересах.

Анализ развития бюджетных систем разных стран показывает, что на начальных этапах их становления и развития, а также в периоды усиления централизации государственного управления повышается роль центральных бюджетов. Однако с более активным внедрением рыночных механизмов центр тяжести постепенно смещается на более низкие уровни управления и получают развитие местные бюджеты.

Аналогичные процессы происходят и в России, в связи с переходом к рыночной экономике расширяется самостоятельность субъектов хозяйствования и органов управления всех уровней. Расширение прав местных органов власти сопровождается ростом их бюджетов, изменением механизма их формирования и использования в целях обеспечения комплексного социально-экономического развития. Однако в условиях рыночной экономики социально-экономическое развитие территорий происходит неравномерно, наряду с благополучными образуются и регионы с хронической безработицей, острыми социальными проблемами, дефицитными местными бюджетами.

Основной задачей налогового федерализма является обеспечение единства Российского федеративного государства и стабильности его социально-экономического развития на основе удовлетворения потребностей в денежных средствах всех уровней власти и управления, достигаемого за счет рационального, оптимального перераспределения изымаемой в виде налогов части ВВП между звеньями бюджетной системы.

По нашему мнению, налоговый федерализм предполагает не просто разграничение федеральным законом налогов между уровнями власти, а при их недостаточности на территориальном уровне -- распределение федеральных регулирующих налогов между ними по нормативам, но и, что очень важно, предоставление налоговой инициативы региональным и местным органам власти в пределах единого налогового пространства в стране. В этом, на наш взгляд, заключается полнота содержания данного понятия.

Реализация указанной выше задачи налогового федерализма требует решения следующих двух взаимосвязанных проблем:

- - юридического закрепления полной ответственности федеральных, региональных и местных органов власти за решение всех финансово -экономических задач функционирования общества, т. е. разграничение предметов ведения между различными уровнями власти и управления;

- - поиска формулы распределения налоговых источников доходов между всеми уровнями бюджетной системы в соответствии с первой проблемой (задачей).

Современный федерализм принято квалифицировать как конкурентный федерализм. Его основой является принцип субсидиарности, означающий, что конкретные задачи сравнительно небольших административных единиц должны решаться на возможно более низком уровне власти. И только такой подход может обеспечить высокую степень независимости и, следовательно, подлинной демократизации управления. В свою очередь, каждое движение в сторону централизации ведет к ограничению гражданских и избирательных прав населения, когда усиливается «анонимность» власти.

Понятие «субсидиарность» раскрывается в ряде принципов, первым их которых является принцип происхождения. Он относится к свободной торговле товарами и услугами и означает, что местные власти не должны проверять и лицензировать подлежащие продаже товары, поставщики которых получили лицензии в другом районе страны. Тогда у местных властей появляются возможности расширения базы налогообложения за счет привлечения «чужих» предпринимателей и стимул к соперничеству в области установления правил, наилучшим образом отвечающих нуждам граждан. Следующий принцип -- «исключительности», т. е. эксклюзивное, четкое и определенное возложение ответственности за коллективные действия на данный уровень власти. Третьим принципом, необходимым для обеспечения эффективного функционирования конкурентного федерализма, является фискальная эквивалентность. Он означает, что каждая административная территория должна финансировать свои властные функции, переданные ей или взятые ею на себя, за счет средств, полученных от налогов, сборов и заимствований, за которые она несет ответственность. Таким образом, государственные расходы «дисциплинируются» благодаря необходимости собирать налоги или брать в долг. Фискальная децентрализация в сочетании с фискальной эквивалентностью (платность за все государственные услуги) создает для местных органов власти стимул к расширению доходной базы и развитию. Этот принцип означает также, что все уровни власти имеют большие права в построении собственных налоговых систем.

Упомянутые принципы, вместе определяющие конкурентный федерализм, имеют тенденцию усиливать друг друга. А при нарушении хотя бы одного из них страдает конкуренция между территориями. Например, право центра устанавливать все ставки налогов наносит серьезный удар по независимости и ответственности местных властей и т. д. Таким образом, подлинный конкурентный федерализм может быть понят только как взаимосвязанное целое.

В мировой практике известны четыре основных подхода к решению проблемы разграничения и распределения налогов между бюджетами, названные нами как:

кумулятивный -- соединение в одной ставке налога своих ставок каждым уровнем власти (в качестве примера можно привести Швейцарию, где центр и кантоны взимают налоги с одной и той же налоговой базы, однако определяется это база на национальном уровне и на уровне кантонов по разному);

нормативный -- долевое распределение доходов от налогов между различными уровнями бюджетной системы по нормативам, в процентах («германская» модель);

- - дистрибутивный -- концентрация налоговых поступлений первоначально на единый счет или в фонд и дальнейшее их перераспределение между звеньями бюджетной системы. По такой схеме происходит, например, формирование Федерального фонда финансовой поддержки регионов РФ и выделение из него трансфертов нуждающимся субъектам Федерации;

- - фиксированный -- разграничение и закрепление соответствующих налогов между разными уровнями управления в соответствии с принципами налогового федерализма («американская» модель).

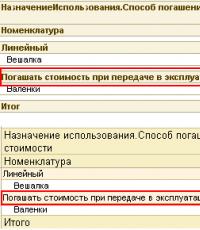

Таблица 1 Возможные способы формирования налоговых доходов региональных и местных бюджетов

В мире нет страны, которая использовала только один из выше перечисленных методов. Они сочетаются с той или иной степенью верховенства одного подхода над другим. Несомненно, что каждый из указанных способов разграничения и распределения налогов и других доходов между бюджетами разных уровней имеет свои конкретные положительные и отрицательные стороны.

Использование одной формы регулирования налоговых отношений может негативно отразиться на функционировании налоговой системы и формировании бюджетов разных уровней.

Это связано, в частности, с тем, что налоговая база распределена по территории страны неравномерно, что создает неравные стартовые позиции для бюджетов. Кроме данного фактора также следует учитывать сезонность поступления налогов. Налоги, имеющие сезонный характер формирования, не должны сосредотачиваться в одном бюджете, а должны быть рассредоточены по всем звеньям бюджетной системы.

Исходя из тех же соображений, нежелательно ставить бюджет в большую зависимость от одного источника налога, поскольку при его даже незначительном недопоступлении или несвоевременном поступлении в силу определенных объективных или субъективных обстоятельств будут возникать проблемы в исполнении доходной и расходной частей бюджета. Практика показывает, что удельный вес одного источника доходов не должен превышать 30% объема бюджета.

2. Концепция фискального федерализма и её основные положения

В развитых странах в основе распределения полномочий между органами местного самоуправления и органами государственной исполнительной власти на местах лежит концепция фискального федерализма.

Стоит сразу отметить, что фискальный федерализм не имеет никакого отношения к федерализму политическому. Принципы фискального федерализма применяются как федеративными, так и унитарными государствами. Они также лежат в основе Европейской Хартии о местном самоуправлении.

Сам термин – фискальный федерализм – был введен в научный оборот профессором Гарвардского университета Р. Масгрейвом (США) и определяет эффективное распределения полномочий между различными уровнями власти в стране.

Ее основа – концепция так называемых общественных товаров (благ). Это блага не личного (еда, одежда и т.д.), а коллективного потребления (национальная оборона, научные знания, маяки и т.д.).

Основные положения концепции фискального федерализма состоят в следующем.

1. Власть предоставляет общественные товары, которые отличаются сферами выгод (малая – у детского сада, большая – у национальной обороны). Данный фактор определяет формирование многоуровневой системы власти по критерию соответствия каждому уровню власти выгод от общественных товаров. Так, за освещение улицы должны отвечать районные власти, так как свет уличных фонарей приносит выгоду жителям данного района. За работу маяка должны отвечать региональные (областные) власти, т. к. работа маяка приносит выгоду всему приморскому региону. А за оборону страны должно отвечать центральное правительство, т. к. выгоду от национальной безопасности получает вся страна.

2. Функции по предоставлению общественных товаров должен выполнять самый нижний из уровней власти, который в состоянии это сделать. Более высокий уровень власти считается менее важным, второстепенным по отношению к нижестоящему, который расположен ближе к гражданам и лучше осведомлен об их предпочтениях. Т. е., если граждане в состоянии посадить цветы возле дома, то они это сделают сами. Но регулярно вывозить мусор за пределы города они не будут. И это полномочие они передают наверх. Это положение получило название принципа субсидиарности .

3. Одна и та же юрисдикция должна принимать решения: (а) об общественных расходах; (б) об общественных доходах (налогах). В противном случае будет появляться искушение жить не по средствам, "выбивая" ресурсы на собственные нужды из общегосударственных запасов. Поэтому в развитых странах местные налоги и сборы с обитателей данной территории (физических и юридических лиц), являются одним из главных атрибутов местного самоуправления. Например, в США за счет местных налогов обеспечивается более 60% доходов местных бюджетов, во Франции – 60%, Германии – 45%, Великобритании – 36%, Японии – более 30%. Основными видами местных налогов обычно являются: налог на имущество (Канада, Великобритания); подоходный налог (Страны Северной Европы); налог на продажи (Италия, Испания). В части расходов этих налогов местные органы подотчетны своим избирателям, проживающим на данной территории – они выполняют их волю по предоставлению местных общественных благ и для этого собирают местные налоги.

В Украине распределение бюджетно-налоговых полномочий в целом не соответствует ни требованиям финансовой теории, ни Европейской хартии о местном самоуправлении. Центральная проблема заключается в том, что в регионах и на местах наблюдается недопустимый разрыв между тем большим объемом социально-экономических задач, которые приходится решать органам власти, с одной стороны, и фактическими возможностями их финансирования, с другой, – при том, что все основные источники общественных доходов контролируются центральным правительством, а механизм их перераспределения недостаточно объективен.

В настоящее время доходы местных бюджетов Украины составляют около 30% общих доходов Сводного бюджета, а расходы – около 40%, что в сравнении с рядом унитарных стран ЕС в общем немало.

Однако коллизия заключается в том, что, во-первых , их собственные средства в виде местных налогов и сборов составляют мизерные суммы – 2-3% общей суммы доходов местных бюджетов. В отдельных развитых странах удельный вес только чисто местных налогов в общей сумме доходов местных органов власти в десятки раз больше. Это означает, что в отличие от стран-членов ЕС в Украине собственные полномочия местные органы власти вынуждены выполнять не за счет собственных средств, а за счет выделяемых из центра, что объективно формирует высокую степень зависимости "от Киева".

Во-вторых , местные органы власти не имеют в своем распоряжении ни одного, сколько-нибудь крупного источника доходов, ставки которого они могли бы регулировать самостоятельно, приводя в соответствие потребности в местных общественных благах и источники их финансирования. Удельный вес местных налогов и сборов в общей сумме налоговых доходов бюджета в Украине составляет только около 1,5%. Таким образом, подавляющая часть налоговых доходов – это поступления от общегосударственных налогов, которые контролируются центральной властью (вне зависимости от того, как и на каком уровне власти они затем фактически используются). Поэтому в Украине органы местного самоуправления в принципе не могут самостоятельно привести в соответствие региональные потребности в общественных благах с источниками их финансирования.

В-третьих , платежи, поступающие в бюджет с любой данной территории не отражают реальные конечные результаты хозяйственной деятельности расположенных здесь предприятий. Дело в том, что финансовые результаты, которые показаны в официальной отчетности предприятий, не учитывают экстерналий (внешних эффектов), которые в условиях Украины имеют громадные масштабы и очень сильно дифференцированы по областям. Например, выбросы вредных веществ в атмосферный воздух в расчете на 1 км 2 составляют в Донецкой области 67 т, Днепропетровской – 31; Луганской – 21 т, а в Херсонской – 1,9; Житомирской – 2,2; Черниговской – 2,3 т, то есть в десятки раз меньше. Поэтому, если бы можно было при определении финансовых результатов деятельности, составляющих базу налога на прибыль предприятий, учесть ущерб от загрязнения окружающей среды и истощения природных ресурсов, то никакой налог на прибыль предприятия Донецкой области не платили бы вообще. А фактически в настоящее время они вносят на общегосударственные нужды большие, чем многие другие области суммы данного налога. Поэтому в контексте сложившейся системы межбюджетных отношений – это уже не налог на прибыль предприятий, а налог на жизнь и здоровье жителей региона.

Вот почему хозяйственное законодательство следует реформировать таким образом, чтобы решения о расходах принимались тем же самым органом власти, который ответственный за взимание налогов. Потому что деньги, поступающие с другого уровня, из центра – это "дешевые" деньги, тратятся они легче и не обязательно в соответствии с приоритетами населения региона. В этой связи следует добиваться укрепления местных финансов за счет передачи на уровень местного самоуправления одной или двух крупных и надежных налоговых баз. На практике этот вопрос может быть решен, например, путём введения налога на недвижимое имущество (с большим необлагаемым минимумом площади, чтобы вывести из-под его налогового пресса малоимущие слои населения), который должен получить статус местного и ставки которого можно было бы регулировать на местах.

С целью повышения заинтересованности местных органов власти в эффективном функционировании предприятий, расположенных на подведомственной территории, целесообразно также передать в число доходов, которые закрепляются за местными бюджетами часть налога на прибыль предприятий (по принципу европейской системы "расщепления" ставок общегосударственных налогов). Без этого трудно решить проблемы убыточности многих предприятий (зачастую искусственной).